Der Alpha Faktor gilt als Maß für die Portfolio-Performance im Vergleich zu einer Benchmark – in der Regel ein Börsenindex. Mit anderen Worten: Der Alpha-Faktor gibt an, inwieweit sich die Anlage eines Händlers im gleichen Zeitraum schlechter oder besser als der Markt entwickelte. Abhängig von der Marktperformance-Abweichung kann Alpha entweder positiv oder negativ sein.

Alpha-Faktor – Definition & Erklärung

Alpha wird verwendet, um das Portfolio mit dem zugrunde liegenden Markt zu vergleichen und um die Leistung der Fondsmanager zu bewerten, welche für die Umsetzung der Strategien und die Verwaltung von Handelsaktivitäten verantwortlich sind. Alpha sowie Beta gelten als Faktoren, mit denen sich die Portfoliorenditen vergleichen, sowie analysieren lassen. Alpha wird als ein Maß gesehen, welches für die Portfoliorendite zuständig ist, dahingegen zeigt Beta eine historische Volatilität oder das Risiko – im Gegensatz zum Gesamtmarkt an. Ein Beta-Faktor in der Höhe des Werts 1,2 meint zum Beispiel, die Aktie weise eine Volatilität auf, die um 20 % höher als ein Markt sei.

Der Alpha-Faktor hat Vor- und Nachteile. Er ist dafür zuständig, dem Fondsmanager über die Portfolio-Performance einen Überblick zu geben, verglichen mit dem Markt. Im Investieren sowie Handeln ist das Alpha oft ein Tool, das nützt, um den Ausstiegs- bzw. Einstiegspunkt auf dem neuen Markt zu festigen.

Die Nutzung des Alphafaktors zur Berechnung der Renditen ist vielfältig eingeschränkt – insbesondere ist er nicht nutzbar, um Portfolios mit unterschiedlichen Anlagen sowie Vermögenswerten vergleichen zu können, da er nur auf Anlagen auf den Wertpapiermärkten beschränkt ist. Auch die Genauigkeit eines Vergleichsfaktors gilt als umstritten. Nach der Markteffizienzhypothese werden sämtliche Wertpapiere stets auf die richtige Weise bewertet. Demzufolge ist es nicht möglich, eine Fehlbewertung zu erkennen sowie einen Profit daraus zu generieren. Wäre die Theorie wahr, dann bestünde keine Möglichkeit eines Schlagens des Marktes. Dies würde ein Auftreten des Alpha-Faktors beenden. Sie können den Alpha-Faktor errechnen, wenn Sie die Rendite der Benchmark von der ganzen Rendite Ihrer Anlage im selben Zeitraum abziehen.

Wie wird der Alpha-Faktor berechnet?

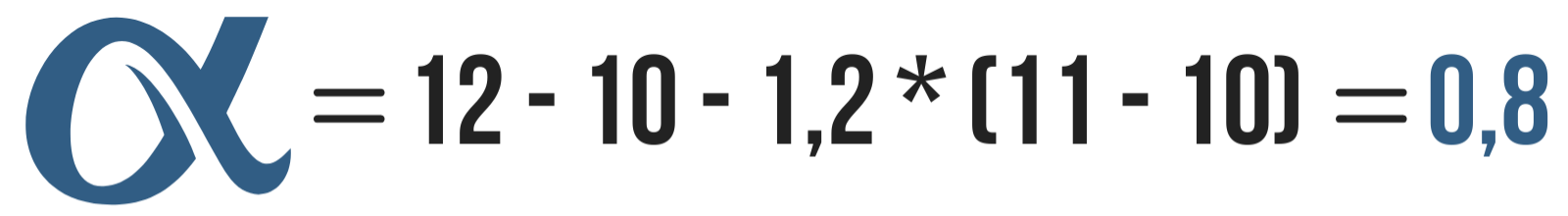

Damit jedoch ein genauer Überblick über eine Wertentwicklung eines Portfolios erhalten werden kann, wird üblicherweise das Kapitalmarktmodell angewendet. Bei einer CAPM-Berechnung kommt es zu einem Abziehen der risikofreien Rendite von der Rendite, die erwartet wird. Der Beta-Faktor wird von der Summe subtrahiert. Das Resultat ist eine Risikoprämie. Sie multiplizieren die Risikoprämie mit der Rendite des Marktes, Ihrer Benchmark. Davon abgezogen wird Rendite, welche risikofrei ist. Daraus ergibt sich diese Gleichung:

Angenommen, Sie haben die Erwartung, nach einem Jahr eine 12-prozentige Rendite erhalten. Die Rendite, welche risikolos ist, beträgt 12 % und der Beta-Faktor ist 1,2. Die Marktrendite beträgt 11 %. Das Berechnen Ihres Alphas geschieht wie folgt:

Hier liegt Alpha bei 0,8 %. Ein positives Alpha bedeutet, dass es durch Ihr Portfolio zu einem Schlagen des Marktes kommt. Wichtig ist es zu beachten, dass der Faktor Alpha eines Portfolios möglichen Veränderungen ausgesetzt sein kann, sobald die Positionen im Portfolio eine Betroffenheit von häufiger Volatilität haben, die sich auf den Faktor Beta auswirkt.