Du willst das Trading lernen und zwar richtig? – Dann bist du bei Trading.de genau richtig! Als selbständiger Trader und Experte von Trading.de möchte ich dir die Grundlagen im Trading genauer erklären und dir zeigen wie das Trading am besten lernen kannst.

Im Verlauf dieser Komplett-Anleitung werde ich dir zeigen, was Trading überhaupt ist, es im Detail funktioniert, mit welchen Methoden man es lernen kann, wie man profitiert, und welche Risiken sowie Vorteile es für Private Trader gibt.

Die wichtigesten Fakten zum Trading lernen:

- Trading bedeutet der Kauf und Verkauf von Finanzprodukten, um einen kurz- oder mittelfristigen Gewinn an der Börse zu erzielen.

- Zum Traden lernen gibt es Möglichkeiten wie Ausbildungen, Coachings, Kurse oder Selbstlern-Methoden

- Die Risiken beim Trading können für Anfänger erheblich sein. Durch Hebelwirkung kann es schnell zu einem Totalverlust oder sogar Schulden kommen.

- Anfänger, die das Trading lernen, sollten zuerst in einem Übungskonto den Handel testen.

- Derivate in Märkten wie Forex, Indizes oder Rohstoffen, bei denen man mit geringem Kapital traden kann, eignen sich am besten für Anfänger.

- Hilfsmittel wie Software, Broker, Indikatoren oder Ausbildungen können dabei helfen, das Trading zu lernen

Sieh dir hier unseren kompletten Trading lernen Ratgeber für Anfänger per Video an:

Was ist Trading?

Trading bedeutet, Vermögenswerte an den Finanzmärkten zu kaufen und verkaufen, um von kurzfristigen Kursbewegungen zu profitieren. Getradet werden Aktien, Währungen, Rohstoffe, Indizes oder Kryptowährungen. Trader setzten darauf und erstellen eine Prognose, ob der Kurs steigt oder fällt. Das Ziel ist es einen Gewinn durch Kurrschwankungen zu machen, günstig einzukaufen und teurer zu verkaufen (long) oder teuer zu verkaufen und billig zurürckzukaufen (short).

Beim Trading kannst du mit Hilfe von Finanzinstrumenten (Derivate wie CFDs, Optionen oder Futures) auf steigende und fallende Kurse mit einer Hebelwirkung setzen. So kann der Gewinn maximiert werden und Trader profitieren schon von kleinsten Bewegungen an den Finanzmärkten. Aber Vorsicht: Verluste können sich schnell hochschaukeln, da oft mit einem Trading Hebel gehandelt wird, der das Kapital multipliziert.

Trading wird längst nicht mehr nur von institutionellen Anlegern dominiert – auch Private Trader mischen immer stärker an den Märkten mit. Retail Trading, also der Handel durch Privatanleger, hat in den letzten Jahren spürbar an Popularität gewonnen. Dank Online Trading Apps, niedriger Gebühren und sozialer Medien können immer mehr Menschen aktiv traden. Für viele Menschen ist Trading daher nicht nur ein Hobby, sondern ein zusätzliches Nebeneinkommen oder gar eine neue berufliche Chance.

Um erfolgreich zu traden, musst du dich mit der technischen und fundamentalen Analyse vertraut machen – nur so erkennst du Chartmuster, Trends und mögliche Trendumkehrungen an den Finanzmärkten. Wichtige ökonomische Indikatoren wie das BIP, Arbeitsmarktdaten und Zinssätze geben dir zudem wertvolle Einblicke in die aktuelle und kommende Marktlage.

Im Trading gibt es verschiedene Strategien, die sich danach unterscheiden, wie lange du ein Vermögenswert behältst. Die unserer Meinung nach 4 erfolgreichsten Strategien sind:

- Positionstrading: Halte Positionen Wochen bis Jahre für langfristige Gewinne.

- Swingtrading: Positionen werden Tage bis Wochen gehalten, um größere Kursbewegungen auszunutzen.

- Scalping: Sehr kurze Trades (meist Minuten), um von kleinen Kursbewegungen zu profitieren.

- Day Trading: Kauf und Verkauf innerhalb eines Handelstages, keine offenen Positionen am Ende.

Wie funktioniert das Trading?

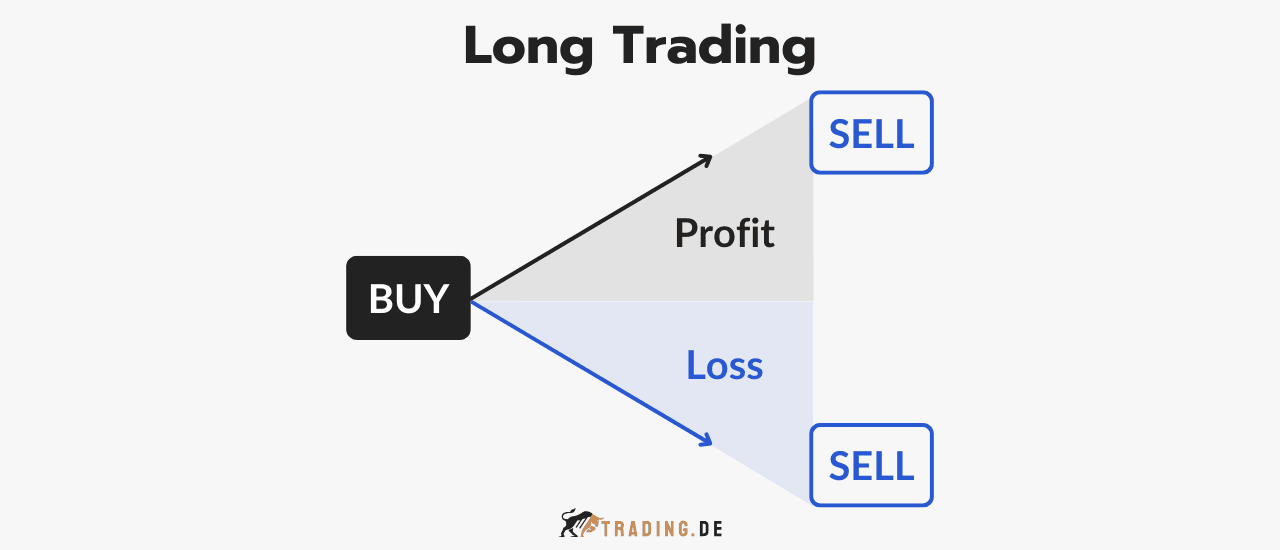

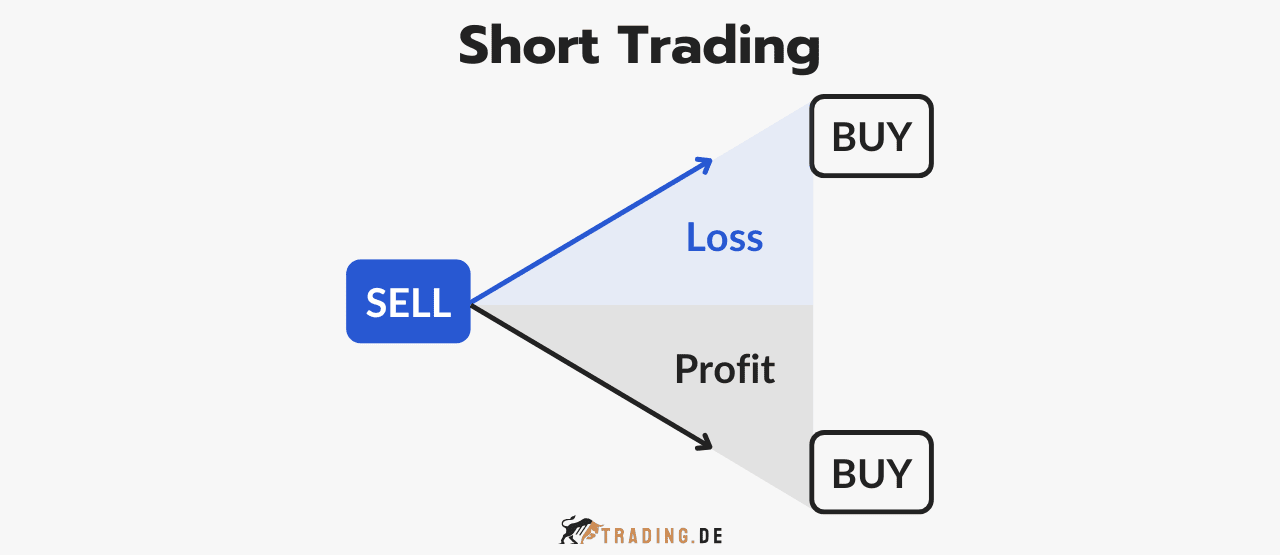

Trading funktioniert so, dass du Assets günstig kaufst und teurer verkaufst oder umgekehrt, wenn du auf fallende Kurse setzt (short). Du nutzt die Kursbewegungen, um Gewinne zu erzielen. Man unterscheidet dabei zwei grundlegende Wege: Long Trading und Short Trading. Wenn du Long gehst, setzt du auf steigende Kurse. Wenn du Short gehst, spekulierst du auf fallende Preise.

Was ist Long Trading?

Beim Long Trading kaufst du einen Wert, weil du davon ausgehst, dass sein Kurs steigt. Du willst ihn später teurer verkaufen. Das ist die klassische Idee: günstig kaufen, später mit Gewinn verkaufen. Fällt der Kurs nach deinem Einstieg, entsteht ein Verlust. Diese Strategie ist vor allem bei Aktien, Krypto und Forex beliebt. Long Trading hat das Potenzial für hohe Gewinne, weil der Preis eines Assets theoretisch immer weiter bis ins unendliche steigen kann.

Ein Beispiel zum Long Trading:

Du kaufst 200 Aktien für 25 Euro. Macht 5.000 Euro Einsatz. Wenn der Kurs auf 30 Euro steigt und du verkaufst, nimmst du 1.000 Euro Gewinn mit. Rutscht der Kurs dagegen auf 20 Euro, liegt dein Verlust bei 1.000 Euro, wenn du aussteigst.

Was ist Short Trading?

Beim Short Trading (auch Short Selling oder Leerverkauf genannt) läuft es umgekehrt: Du setzt darauf, dass ein Kurs fällt. Dafür verkaufst du Aktien, die du dir vom Broker leihst, und kaufst sie später günstiger zurück. Die Differenz ist dein Gewinn – vorausgesetzt, der Kurs sinkt wie erwartet. Short Trading wird oft kurzfristig genutzt und kann auch zur Absicherung (Hedging) bestehender Positionen dienen.

Ein Beispiel zum Short Trading:

Du leihst dir 100 Aktien zu 50 Euro, verkaufst sie für 5.000 Euro. Nach ein paar Tagen steht der Kurs bei 30 Euro. Du kaufst sie zurück – für 3.000 Euro. Dein Gewinn: 2.000 Euro abzüglich Gebühren. Steigt der Kurs dagegen über 50 Euro, machst du Verlust.

Short Trades werden oft über CFDs abgewickelt. Diese Finanzinstrumente erlauben dir den Handel auf Kursverläufe, ohne dass du den eigentlichen Wert besitzt. Das macht vieles möglich – aber auch riskanter.Startest du Trading ohne Erfahrung, empfehlen wir dir ein kostenloses Demokonto. Damit kannst du Funktionen testen, Strategien üben und Long- oder Short-Trades risikofrei ausprobieren.

Welche Möglichkeiten gibt es das Traden zu lernen?

Du kannst das Traden entweder im Selbststudium, in Webinaren, durch Videokurse, bei Offline-Veranstaltungen, durch Live Trading oder durch eine professionelle Trading Ausbildung wie bei Trading.de lernen.

Folgende Methoden eignen sich zum traden lernen:

- Im Selbststudium eignest du dir Wissen durch Bücher, Online-Videos, Tutorials und Fachartikel an. Das kostet wenig und ist flexibel.

- Wenn du lieber mit anderen lernst, helfen dir Webinare weiter. Dort erklären dir erfahrene Trader die Grundlagen, zeigen dir Strategien und geben dir praktische Tipps. Oft kannst du direkt Fragen stellen und bekommst sofort Feedback – das macht vieles einfacher.

- Noch mehr Struktur bekommst du mit einer richtigen Trading Ausbildung. Die bietet dir Kurse, Coachings und Seminare – meist mit praxisnahen Beispielen, direktem Austausch und Material, auf das du jederzeit zurückgreifen kannst.

- Videokurse bieten eine gute Einführung in die Grundlagen, Strategien und technische Analyse. Du kannst dir das Wissen in deinem Tempo aneignen.

- Wer lieber persönlich lernt, kann von Offline-Veranstaltungen wie Seminare oder Workshops profitieren. Diese bieten praktische Übungen und direkten Austausch.

- Beim Live Trading siehst du, wie erfahrene Trader ihre Strategien in Echtzeit umsetzen und kannst direkt von ihren Entscheidungen lernen.

Du kannst das Traden also selbst erlernen oder interaktive Formate nutzen, in denen Profis ihr Experten-Wissen teilen. Was am besten passt, hängt von deinem Lernstil, Zeit und Budget ab.

Kann man das Traden überhaupt lernen?

Ja, jeder kann Traden lernen – mit der richtigen Einstellung, etwas Geduld und einem klaren Plan ist der erfolgreiche Handel mit Finanzinstrumenten nahezu für jeden möglich.

Trading ist kein Glücksspiel und auch kein schneller Weg zu Reichtum. Es ist vielmehr ein Handwerk, das du mit der Zeit lernst. Es kommt darauf an, immer offen für neues Wissen zu sein, mit Verlusten umgehen zu können und deine Emotionen wie Angst und Gier nicht die Kontrolle übernehmen zu lassen.

Wir von Trading.de empfehlen dir, zunächst mit einem Demokonto zu starten. Hier kannst du ohne Risiko verschiedene Strategien ausprobieren und dich in die Märkte einarbeiten. Stück für Stück wirst du sicherer und findest deinen eigenen Stil. Je mehr du übst, desto mehr Routine entwickelst du und desto besser werden deine Entscheidungen.

Kann man sich das Trading selbst aneignen?

Ja, man kann sich das Trading grundsätzlich selbst aneignen. Trading selbst zu lernen hat vor allem für diejenigen einen großen Reiz, die gerade erst anfangen und noch wenig Startkapital haben. Da es die notwendigen Informationen und Lehrmaterialien an vielen Stellen wie auch bei Trading.de kostenlos gibt, brauchst du sie nur einsehen und tiefgründig studieren. Nach einer ersten Phase des Wissensaufbaus übst du dann in einem Demokonto.

Demokonten sind bei Brokern kostenlos und ermöglichen es dir, ein Gefühl für den Markt und die Instrumente im Chart zu bekommen. Du kannst Trading Strategien testen, Backtests durchführen und Schritt für Schritt Sicherheit aufbauen. Sobald du nachweisbare Erfolge erzielst, kannst du in den Echtgeldmodus wechseln. Für ein solches Training auf eigene Faust solltest du dir viel Zeit lassen. Selbst dann, wenn es ein ganzes Jahr dauert, um treffsicher zu werden, ist das völlig in Ordnung.

Der große Nachteil ist natürlich, dass du im Selbststudium keine Unterstützung von Experten erhältst. Eine Trading Ausbildung greift dir mit persönlichem Support unter die Arme und deine Herangehensweise kann zielgenau verbessert werden. Typische Anfängerfehler im Trading werden dadurch deutlich minimiert.

Wie kann man das Trading selbst lernen?

Trading zu lernen ist keine Raketenwissenschaft, aber es erfordert Zeit, Geduld und vor allem einen klaren Plan. Viele Einsteiger starten mit Selbststudium – sie greifen zu Büchern, Tutorials oder Videos und tauchen so in die Welt des Tradings ein. Aber wie gehst du konkret vor, wenn du das Trading selbst erfolgreich lernen möchtest? Hier sind die wichtigsten Schritte, die dir helfen, das richtige Fundament zu legen:

- Grundlagen verstehen: Märkte, Handelsinstrumente und Begriffe wie Margin oder Stop Loss lernen

- Demokonto nutzen: Risikofrei mit virtuellem Geld handeln, um ein Gefühl für den Markt zu bekommen.

- Strategien entwickeln: Eigene, flexible Handelsstrategie entwickeln, die zum Risikoprofil und Zeitbudget passt.

- Tagebuch führen: Halte deine Trading Entscheidungen und Erfahrungen fest, um später zu sehen, was gut gelaufen ist und wo du dich verbessern kannst. So entwickelst du dich kontinuierlich weiter.

- Von Profis lernen: Schau dir Online-Kurse und Foren an, um von erfahrenen Händlern zu lernen und die typischen Anfängerfehler zu vermeiden.

- Geduld und Disziplin: Verluste gehören dazu. Setz realistische Erwartungen und investiere nur so viel, wie du dir auch wirklich leisten kannst.

- Professionelle Trading-Ausbildung: Fehler minimieren und schneller lernen durch eine strukturierte Ausbildung.

Wie kann eine professionelle Trading Ausbildung beim Traden lernen helfen?

Bei einer professionellen Trading Ausbildung wie bei Trading.de wirst du von Grund auf von Experten richtig begleitet und beraten. Du lernst hier Schritt für Schritt und mit einer klaren Struktur, was dir deinen Trading Einstieg deutlich erleichtert. Sobald du dir das Handwerkszeug angeeignet hast, kannst du es in einem risikofreien Demokonto anwenden. Im Rahmen der Ausbildung werfen wir einen Blick auf deine Fortschritte und geben dir weitere wertvolle Tipps, um typische Anfängerfehler zu vermeiden.

Ein großer Vorteil ist im Übrigen das Community-Konzept. Trete unseren Gruppen bei Telegram und Discord bei, um gemeinsam mit anderen angehenden Tradern – Anfängern, Fortgeschrittenen und Profis – deine Fähigkeiten zu schärfen.Eine Trading Ausbildung kostet im Vergleich zum Selbststudium erst einmal mehr. Jedoch hast du schneller Erfolge und du wirst sofort korrigiert, sobald du dich auf einen falschen Pfad begibst. Stell dir nur einmal vor, dass du sechs Monate lang in Eigenregie eine fehlerhafte Methode erlernst und damit schließlich Geld im Traden verlierst. Bei einer Trading Ausbildung sparst du dir diese Zeit und wirst strukturiert an eine Strategie mit hohem Gewinnpotenzial herangeführt.

Gezielt Trading lernen in unserer Trading.de Ausbildung

Auf Trading.de bieten wir Anfängern sowie fortgeschrittenen Tradern eine umfassende Trading-Ausbildung. Hier widmen wir uns vor allem erfolgreichen Daytrading-Strategien, bei denen wir die Analyse und das Skalieren üben. Eine Trading Ausbildung verkürzt den Lernweg und spart sehr viel Zeit. Zudem kannst du dir Tipps vom Profi geben lassen.

Lerne eine Strategie mit hohem Chance-Risiko-Verhältnis nach einem klaren System. Wir konnten bereits mehr als 10 Trader in das Echtgeldkonto begleiten und viele weitere werden folgen. Das Starterpaket gibt es bei uns schon ab 27€ im Shop!

Sollte man eine Trading Ausbildung nutzen oder lieber das Trading selbst lernen?

Ob man eine Trading Ausbildung nutzen oder das Trading lieber selbst lernen sollte, hängt von verschiedenen Faktoren ab. Hier eine strukturierte Gegenüberstellung der beiden Ansätze:

| Trading Ausbildung: | Trading selber lernen: |

|---|---|

| Schnellerer Erfolg | Kostenlos |

| Sofortige Korrektur bei fehlerhaften Ansätzen | Flexible Zeiteinteilung |

| Erfolgreich getestete Strategien erlernen | Gefahr, fehlerhafte Strategien zu erlernen |

| Spart Zeit und Aufwand | Zeitaufwendig |

| Feedback von Experten und Community | Benötigt gute Eigendisziplin |

| Mit Kosten verbunden | Trading lernen ohne präzisen Plan |

Wie lange dauert es, das Traden zu lernen?

Das Traden zu lernen dauert aus unseren Erfahrungen in der Regel 1 bis 3 Jahre, je nachdem, wie konsequent und intensiv du dich damit beschäftigst. Wer täglich Zeit investiert und kontinuierlich übt, schafft es meist innerhalb dieses Zeitraums, profitabel zu traden. Unsere Faustregel lautet: Mit rund 10.000 Stunden Praxis wirst du zum Trading Profi! Das bedeutet tägliches Lernen, Üben und Analysieren der Finanzmärkte. Doch der Weg ist lang und voller Lernkurven – besonders ohne Hilfe und Anleitung.

Mit Coachings, Kursen oder einer professionellen Trading Ausbildung kannst du diese Lernzeit deutlich verkürzen. Statt dir alles mühsam selbst beizubringen, bekommst du strukturierte Inhalte, direkte Rückmeldung und vermeidest typische Anfängerfehler im Trading.

Was kostet es, das Trading zu lernen?

Die Kosten, um das Trading seriös zu lernen, hängen stark davon ab, wie du lernst: im Selbststudium, mit Kursen oder über eine professionelle Trading-Ausbildung. Es gibt zig Wege, um das Trading zu lernen.

Wenn du alles rund ums Trading selbst lernst, kommst du zunächst günstiger weg: Bücher, YouTube-Videos und Blogs kosten oft nichts oder nur wenig. Dafür zahlst du jedoch mit Zeit, Trial & Error und im schlimmsten Fall mit echtem Geld durch Anfängerfehler.

Einsteigerkurse gibt es bereits ab einigen hundert Euro, während umfassende Trading Ausbildungen je nach Anbieter zwischen 1.000 und 5.000 Euro kosten können. Hinzu kommen ggf. Kosten für Software, Tools, Coaching Sessions oder ein Live Konto beim Broker.

Hier eine Übersicht der typischen Kosten und Angebote, um das Trading zu lernen:

| Angebote: | Durchschnittliche Kosten: |

|---|---|

| Selbststudium | Kostenlos bis ca. 100 € |

| Online Kurse | 100 – 1.000 € |

| Gruppenkurse | 500 – 3.000 € |

| Einzelcoachings | 2.000 – 10.000 € pro Monat |

| Monatliche Abonnements | 99 – 299 € pro Monat |

| Seminare & Workshops | 270 – 3.000 € |

| Privatunterricht | Ø 200 € pro Stunde |

Was sind die Vorteile und Nachteile daran, selbständig zu traden?

Selbständiges Trading bietet große Chancen auf finanzielle Unabhängigkeit und flexible Arbeitsgestaltung, erfordert aber auch viel Geduld, Disziplin und Risikobereitschaft.

Egal, ob du später selbständig mit dem Trading anfängst, dir Hilfe von einem Finanzdienstleister holst oder den Handel automatisierst: Zunächst solltest du immer eine stabile Grundlage an Wissen aufbauen. Es ist nämlich wichtig, dass Anfänger Trading lernen, um mit diesem Verständnis automatisierte Programme besser überwachen zu können. Auch wenn mittlerweile viel mit KI erledigt werden kann, ist der Einsatz von Menschen beim Trading unabdingbar.

Vorteile:

- Du kannst unabhängig bestimmen, mit welchen Werten du traden willst

- Du übernimmst die Analyse von Aktien selbst und musst dich nicht auf andere Menschen verlassen

- Du baust dein Portfolio eigenständig auf und kannst es individuell diversifizieren

- Es gibt keine langen Laufzeiten und du steigst bei Bedarf mit wenigen Klicks aus dem Trade aus

- Über Broker kannst du in Echtzeit und mit tatsächlichen Marktpreisen handeln

- Mit Funktionen wie Hebeln und Limits kann man Gewinne steigern und Verlust eingrenzen

Nachteile:

- Selbständiges Trading erfordert viel Zeit, Disziplin und kontinuierliches Lernen, um langfristig erfolgreich zu sein

- Die ganze Verantwortung liegt beim selbständigen Traden auf dir

- Ohne weitere Beratung hinzuzuziehen, kann man als Anfänger schneller Fehler bei den Trades machen

- Du solltest zunächst traden lernen, bevor du deinen ersten Trade selbständig einleitest

Welche Risiken gibt es für Trading Anfänger?

Trading birgt für Anfänger, die es lernen wollen, erhebliche Risiken: Vor allem durch mangelndes Wissen, falsche Nutzung der Plattformen, Hebelwirkung und selbsternannten Trading Experten. Hier sind die 5 häufigsten Risiken im Trading, die Anfänger kennen sollten:

- Falsche Nutzung der Plattform: Viele Anfänger machen im Trading Fehler, weil sie mit der Trading Plattform noch nicht richtig klarkommen – zum Beispiel, wenn Stop Loss oder Take Profit falsch gesetzt werden. Das kann schnell teure Folgen haben. Deshalb empfehlen wir, lieber erst mit einem Demokonto üben. So lernst du die Funktionen in Ruhe kennen, ohne echtes Geld zu riskieren.

- Totalverlust: Der Handel, insbesondere mit Hebelprodukten wie CFDs, kann dazu führen, dass du dein gesamtes Kapital verlierst. Verluste können durch den Hebel schnell die ursprüngliche Summe übersteigen. Investiere demnach nur Geld, dessen Verlust du dir leisten kannst, und sei dir der hohen Volatilität bewusst.

- Trading Hebel und Margin Call: Ein Hebel (Leverage) ermöglicht es, mit einem vergleichbar geringen Kapitaleinsatz große Positionen zu traden, erhöht aber auch das Verlustrisiko erheblich. Ein zu hoher Hebel kann dir schneller Verluste einbringen, als dir lieb ist. Wenn auf deinem Trading Konto nicht genug Geld liegt, um offene Positionen abzusichern, folgt ein Margin Call – und deine Trades werden automatisch geschlossen. Setz den Hebel also mit Bedacht ein und arbeite immer mit Stop Loss Orders, um das Risiko im Griff zu behalten.

- Unterschätzung von Kurslücken (Gaps): Gaps – also plötzliche Kurslücken – treten oft nach Börsenschluss oder aufgrund unerwarteter Nachrichten auf. Sie können dazu führen, dass Stop Loss Orders nicht greifen, was größere Verluste zur Folge haben kann. Achte immer auf die Volatilität an den Finanzmärkten und setze deine Stop Loss Orders sinnvoll.

- Betrug durch Fake-Gurus: Im Internet tummeln sich unzählige Trading Experten, die dir schnelle Gewinne versprechen – oft mit wenig mehr als leeren Versprechungen. Diese “Gurus” verdienen ihr Geld oft durch den Verkauf teurer Kurse, Affiliate Programme oder teure Seminare, ohne echten Mehrwert zu bieten. Sei also vorsichtig bei Angeboten, die dir angeblich geheime Tricks für viel Geld verkaufen wollen. Vertraue auf seriöse Quellen und bilde dich richtig weiter, anstatt an schnelle Reichtümer zu glauben.

Wie verringert man das Risiko beim Trading lernen?

Um das Risiko beim Erlernen des Tradings zu minimieren, sind Money- und Risikomanagement, die Nutzung von Demokonten und ein geringes Startkapital entscheidend.

Risiko- und Money Management

Ein solides Money Management schützt dein Kapital. Die Grundregel lautet: Setze pro Trade nur einen kleinen Teil deines Kontos ein, idealerweise weniger als 1 %. Bei einem Kontostand von 500 € wären das maximal 5 € pro Trade. Viele Anfänger riskieren zu viel auf einmal, geraten bei Verlusten schnell unter Druck und treffen dann emotionale Entscheidungen. Ein gut durchdachtes Moneymanagement hilft dir, ruhig zu bleiben und langfristig durchzuhalten – auch bei Rückschlägen.

Außerdem solltest du Stop Loss und Take Profit Orders verwenden. Ein Stop Loss schließt deinen Trade automatisch, wenn der Kurs eine bestimmte Grenze unterschreitet. So begrenzt du dein Risiko und schützt dein Kapital. Mit einem Take Profit sicherst du dir deine Gewinne, auch wenn du gerade nicht am Bildschirm bist. Erreicht der Kurs dein Ziel, wird der Trade automatisch beendet.

Nutzung eines Demokontos

Demokonten sind für Anfänger einer der besten Möglichkeiten, um das Trading mit Aktien, Forex oder anderen Finanzinstrumenten risikofrei von Grund auf zu erlernen. Ohne Risiko echtes Geld zu verlieren, testest du hier mit virtuellem Geld alle Funktionen deiner gewählten Trading Plattform oder des Brokers aus. Nimm dir so viel, wie du brauchst, um im Demokonto zu üben, bevor du mit echtem Geld tradest. Generell empfehlen wir Anfängern, ca. zwei bis drei Monate im Demomodus zu üben.

Geringes Startkapital

Wer klein anfängt, senkt automatisch das Risiko – emotional wie finanziell. Du machst erste Erfahrungen, ohne gleich dein ganzes Erspartes aufs Spiel zu setzen. Wer zum Beispiel mit 100 € statt mit 10.000 € startet, kann im schlimmsten Fall nur diesen Betrag verlieren. Viele Broker verlangen sogar keine Mindesteinzahlung, sodass du teilweise schon ab 1 € mit dem Trading loslegen kannst. Je nach Asset sind sogar Trades mit wenigen Cents möglich, beispielsweise bei CFDs. Der Fokus sollte am Anfang aber nie auf schnellen Gewinnen liegen, sondern auf dem Lernprozess.

Kann man beim Traden lernen sein komplettes Geld verlieren?

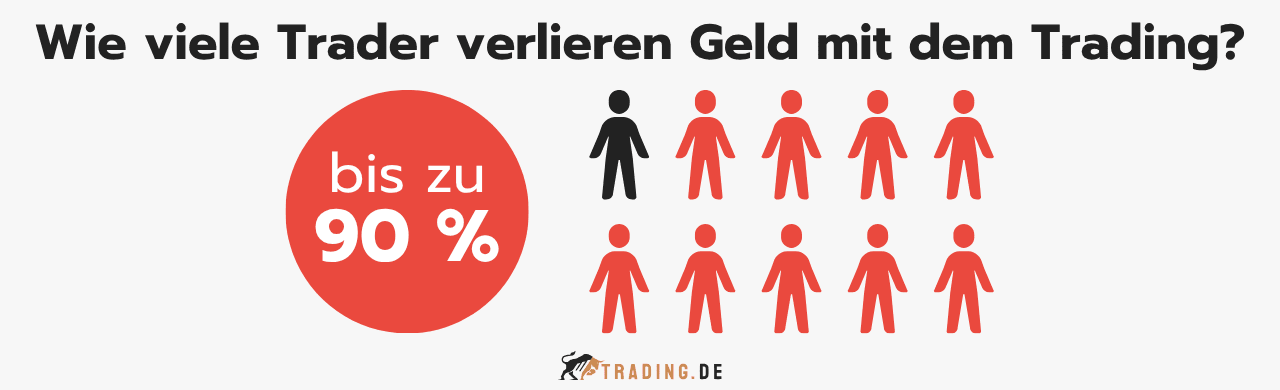

Ja, beim Trading, insbesondere im Daytrading, kann man tatsächlich sein gesamtes Geld verlieren – vor allem, wenn man ohne Plan, Wissen oder Risikomanagement handelt. Studien zeigen, dass etwa 90 % der privaten Trader langfristig Verluste machen.

Ein Beispiel dafür ist die Studie von Barber, Lee, Liu und Odean (2014) mit dem Titel „Do Day Traders Rationally Learn About Their Ability?“. Darin wurde festgestellt, dass rund 80 bis 90 % der Trader Verluste einfahren – und weniger als 1 % über ein ganzes Jahr hinweg konstant profitabel ist.

Gründe, warum gerade Anfänger im Trading ihr ganzes investiertes Geld verlieren, gibt es viele: fehlende Vorbereitung, mangelnde Disziplin, der Einsatz von Hebeln und impulsives Handeln. Viele setzen zu viel Geld auf einzelne Trades und verzichten auf Stop Loss Orders – ein teurer Fehler, der schnell zum Totalverlust führen kann. Auch fragwürdige Plattformen und Influencer mit unrealistischen Gewinnversprechen bringen besonders Anfänger in Schwierigkeiten. Wer ernsthaft und erfolgreich traden will, sollte sich gut weiterbilden, eine klare Strategie verfolgen und konsequent mit Risikomanagement Tools wie Stop Loss und passender Positionsgröße arbeiten.

Sind Schulden für Trading Anfänger möglich?

Ja, es ist möglich, dass Anfänger beim Trading Schulden machen. Insbesondere beim Einsatz von Hebelprodukten wie CFDs, Optionen oder Forex, oder beim Handel mit geliehenem Kapital.

Beim Hebel Trading (Leverage) nutzt du geliehenes Kapital, was bedeutet, dass schon kleine Kursbewegungen einen großen Einfluss auf dein Ergebnis haben können. Gewinne steigen schnell, aber genauso schnell wächst auch das Risiko. Läuft der Trade gegen dich, kann ein sogenannter Margin Call auftreten. Der Broker verlangt dann einen Nachschuss, um die Verluste zu decken. Das tritt meistens auf, wenn es zu einem Gap über nicht kommt, oder wenn der Broker deine Position nicht automatisch schließen kann. Viele EU-Broker haben die Nachschusspflicht mittlerweile abgeschafft, was in den letzten Jahren häufiger vorkam.

Wenn dein Konto nicht genügend Guthaben hat, um die Verluste zu decken, kann es in bestimmten Fällen doch zu einem Nachschuss kommen, je nach Broker und den Handelsbedingungen.

Manche Anfänger nehmen sogar Kredite auf, um mit dem Trading zu starten. Es könnte sich dabei um einen Bankkredit, ein Darlehen von einem vertrauten Freund oder auch um einen Vorschuss auf dein Gehalt handeln. Verlieren Sie dieses Geld, bleibt der Kredit bestehen und es entstehen Schulden, welche zurückgezahlt werden müssen.

Warum sollte man beim Trading lernen unbedingt ein Demokonto nutzen?

Demokonten sind für Anfänger die beste Möglichkeit, das Trading zu erlernen und dabei das Risiko des Geld verzockens zu vermeiden. Gehandelt wird mit virtuellem Kapital – der Verlust tut also nicht weh. Gleichzeitig kann man an der eigenen Strategie feilen und ein Gefühl für den Markt entwickeln. Die meisten Online Broker stellen solche Demokonten bzw. Musterdepots kostenlos zur Verfügung, oft mit Zugriff auf Echtzeitdaten und alle wichtigen Tools. Das Guthaben beträgt meist zwischen 10.000 € und 100.000 €.

Im Trading Demokonto hast du dann Zugriff auf dein Spielgeld, mit welcher du ohne jedes Risiko ein virtuelles Portfolio aufbauen kannst. Du lernst dabei mehr über die Volatilität am Markt, wie man verschiedene Tools benutzt, eine Strategie gestaltet und das Portfolio mit abwechslungsreichen Trade Optionen diversifiziert. Demokonten verringern das Risiko des Geld verzockens, da du in dieser Phase ohne echten finanziellen Druck handelst.

Im Musterdepot kannst du unterschiedliche Strategien wie Daytrading, Scalping oder auch Swing Trading testen, ohne dabei echtes Geld zu verzocken. Das bringt Erfahrung und Selbstbewusstsein, bevor man mit einem Echtgeld Konto durchstartet. Außerdem lernst du mit verschiedenen Finanzinstrumenten zu handeln – von Aktien über ETFs bis zu CFDs, Währungen oder Rohstoffe. Auch technische Hilfsmittel wie Indikatoren, Stop Loss und Take Profit lassen sich direkt im Demokonto kostenfrei testen.

Viele Broker – etwa BlackBull Markets, XTB oder Capital.com – bieten in ihren Demobereichen zusätzlich Lerninhalte an. Du findest dort Tutorials, Strategietipps oder auch aktuelle News. Gerade für Neulinge im Trading sind solche Ressourcen Gold wert, um Zusammenhänge besser zu verstehen.

Wann sollte man mit dem Echtgeld Trading beginnen?

Übe das Trading im Demomodus solange, bis du stabile Erfolge über 1-3 Monate erzielst. Sobald dir Daytrading & Co. in Fleisch und Blut übergegangen ist, wechselst du in den Echtgeldmodus und kannst dort deinen ersten Trade einleiten.

Hierfür benötigst du noch etwas Geld auf dem Trading Konto. Dieses überweist du einfach von der Bank, nutzt die Kreditkarte oder eine Micropayment-Option wie PayPal. Viele Broker führen dabei ein Limit, ab dem man einzahlen kann. Meist liegt dieses bei zwischen 20 und 100 Euro. BlackBull Markets und XTB verlangen vom Trader bspw. keine Mindesteinlage. Bei Capital.com beträgt die Mindesteinlage 20 Euro (per Kreditkarte) und 50 Euro (per Banküberweisung).

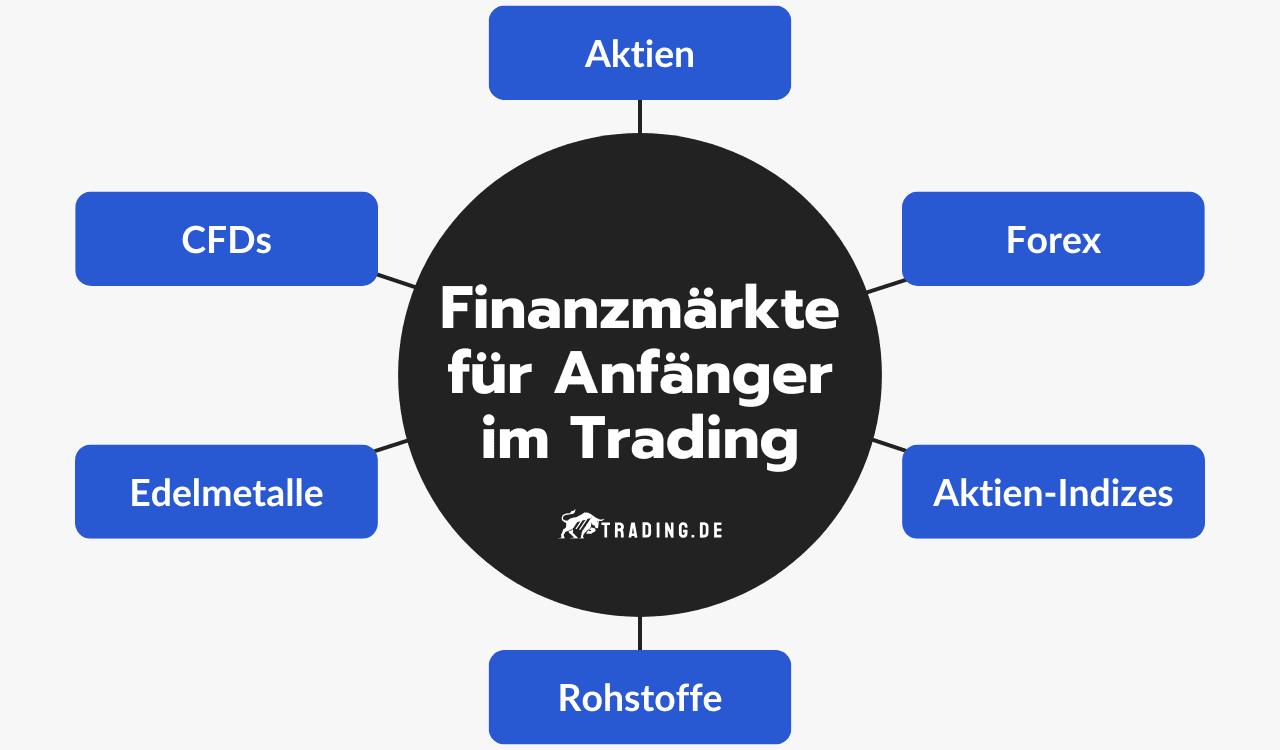

Welche Finanzmärkte eigenen sich als Anfänger zum Traden lernen?

Zum Traden lernen empfehlen wir Anfänger besonders den Handel mit Aktien, Rohstoffen, Forex und Indizes. Wer Risiken scheut und wenig Zeit hat, kann mit diesen Finanzmärkten starten, ohne direkt ein eigenes Portfolio aufbauen zu müssen. Diese Basiswerte sind auch über CFDs verfügbar.

Für das Trading im Speziellen ist eine große Volatilität notwendig. Nur so lassen sich auch kurzfristig Gewinne aus den Positionen ziehen. Die vermutlich stärkste Volatilität erwartet dich bei Kryptowährungen, teils aber auch im Forex Trading. Generell würde ich davon abraten, sofort mit diesen Märkten zu beginnen. Stattdessen kann man sich mit Aktien und Rohstoffen zunächst in die Dynamiken einarbeiten und schrittweise die Grundlagen im Trading lernen.

CFDs sind dabei hervorragende Finanzprodukte, mit denen es sich arbeiten lässt. Es handelt sich um Abbildungen von Basiswerten wie Aktien, Rohstoffen, Forex oder Kryptos. Der Vertrag wird also nur mit dem Broker geschlossen und die Kursbewegungen repliziert. Das hat den Vorteil, dass du einfach auch mit Hebeln arbeiten und in beide Richtungen einsteigen kannst. Bei Shortselling machst du dann auch Profit aus fallenden Kursen.

Wer ganz am Anfang steht, nutzt dabei erst einmal ein Trading Demokonto bei den Brokern. Viele Anbieter bieten zudem CFD-Live-Konten, auf denen du jedoch keine echten Wertpapiere halten kannst.

Meine Empfehlungen im Überblick:

- Demokonto eröffnen und Schritt für Schritt Traden lernen

- Zunächst mit Aktien und CFDs arbeiten

- Mit höherer Volatilität Daytrading-Strategie aufbauen

- Wichtig ist es, alle Chancen und Risiken richtig einzuschätzen

- Basis für Investitionen sollte immer eine gründliche Analyse sein, welche der Trader vorher lernen sollte

| Finanzprodukte/Märkte | Trading Merkmale | Zu wie viel Prozent anfängergeeignet? |

|---|---|---|

| CFDs | Abbildung von Basiswerten, kann mit Hebel in beide Richtungen gehandelt werde | 90 % |

| Aktien | Echte Werte; Aktionäre sind Anteilseigner an Unternehmen. Niedrigere Liquidität als bei CFDs | 80 % |

| Aktien-Indizes | Geringere Volatilität, bezieht sich auf Gesamtmärkte | 80 % |

| Rohstoffe | Relativ gut nachvollziehbare Kursbewegungen | 80 % |

| Edelmetalle | Stabiler Markt mit mittlerer Volatilität | 70 % |

| Forex | Hohe Liquidität und Volatilität, jedoch etwas risikoreicher | 60 % |

| Kryptowährungen | Sehr hohe Volatilität, Risiko groß | 30 % |

Forex

Beim Forex Trading dreht sich alles um den Handel mit ausländischen Währungen. Wenn zwischen zwei Währungen (einem Währungspaar) der Kurs in Bewegung gerät, können die Trader damit Gewinne erzielen. Der Devisenmarkt ist der größte Finanzmarkt der Welt und zeichnet sich durch hohe Liquidität aus. Weltweit werden hier täglich über 6 Billionen US-Dollar gehandelt.

Indizes

Indizes wie der S&P 500 oder der DAX spiegeln die Entwicklung ganzer Märkte wider. Das reduziert das Risiko, da die Entwicklung nicht von einzelnen Unternehmen abhängt. Für Anfänger ist das Handeln mit Indizes eine Möglichkeit, vom Gesamtmarkt zu profitieren, ohne sich auf einzelne, volatile Aktien konzentrieren zu müssen.

Rohstoffe

Der Rohstoffhandel wird durch CFDs, Optionen, Aktien oder auch Terminkontrakte durchgeführt. Private Händler können damit von bestimmten Nachfrageschüben bei Produkten wie Öl, Gas, Weizen, Mais usw. profitieren.

Aktien

Eine Aktie ist ein klassischer Anteil an einem Unternehmen. Beim Aktien Trading werden diese für kurze Zeit gehalten und im Long-Handel platziert – du setzt also auf Wachstum.

Warum eignen sich Kryptowährungen nicht für Trading Anfänger?

Kryptowährungen sind nichts für Trading Anfänger – der Markt ist extrem volatil, kaum reguliert und schwer vorhersehbar. Die Preise von Bitcoin & Co. schießen teils im Minutentakt in die Höhe oder rauschen in den Keller – mit einer Volatilität, die bis zu 10-mal stärker ist als auf klassischen Finanzmärkten. Viele Einsteiger unterschätzen diese Schwankungen und lassen sich von unseriösen Gewinnversprechen blenden.

Hinzu kommt, dass viele Handelsplattformen gerade für Neulinge komplex sind, der Markt rund um die Uhr geöffnet ist und emotionale Schnellschüsse passieren hier besonders schnell. Auch kriminelle Machenschaften sind ein Problem – Betrugsplattformen und Wallet-Diebstähle nehmen immer mehr zu. Wer sich schützen will, sollte sich vorab genau über die Seriosität und Sicherheitsvorkehrungen seines Krypto Broker informieren.

Wenn du noch keine Trading Erfahrung hast, solltest du dich besser erst mit stabileren Märkten wie Forex oder Indizes auseinandersetzen. Meine Empfehlung: Überlasse den Krypto-Handel lieber dem Profi Trader – zumindest, bis du selbst genug Know-how aufgebaut hast.

Welche deutschen Finanzmärkte eignen sich zum Traden lernen?

Zum Traden lernen auf deutschen Finanzmärkten eignen sich insbesondere der DAX und deutsche Aktien. Der DAX repräsentiert die 40 größten und liquidesten Unternehmen der Frankfurter Börse. Er umfasst große Unternehmen wie Adidas, Allianz und Siemens, die die Entwicklung der deutschen Wirtschaft widerspiegeln. Dank seiner hohen Liquidität sorgt der Dax für enge Spreads (Differenz zwischen Kauf- und Verkaufspreis). Enge Spreads wiederum bedeuten, geringe Kosten für den Einstieg und Ausstieg.

Außerdem zeigt der DAX oft klar erkennbare Trends und saubere technische Muster über verschiedene Zeitfenster hinweg. Das erleichtert gerade Anfängern das Erlernen von Chartanalyse und Trendfolgestrategien. Es lohnt sich aber auch, nach auf aufstrebenden Aktien im deutschen Online Trading Ausschau zu halten. Der SDAX, der MDAX und der TechDAX versammeln einige der aussichtsreichsten Werte zum Index Trading auf sich. Wer gezielt in das Trading bei wachstumsstarken Unternehmen einsteigt, kann mit einem lohnenswerten Wachstum rechnen.

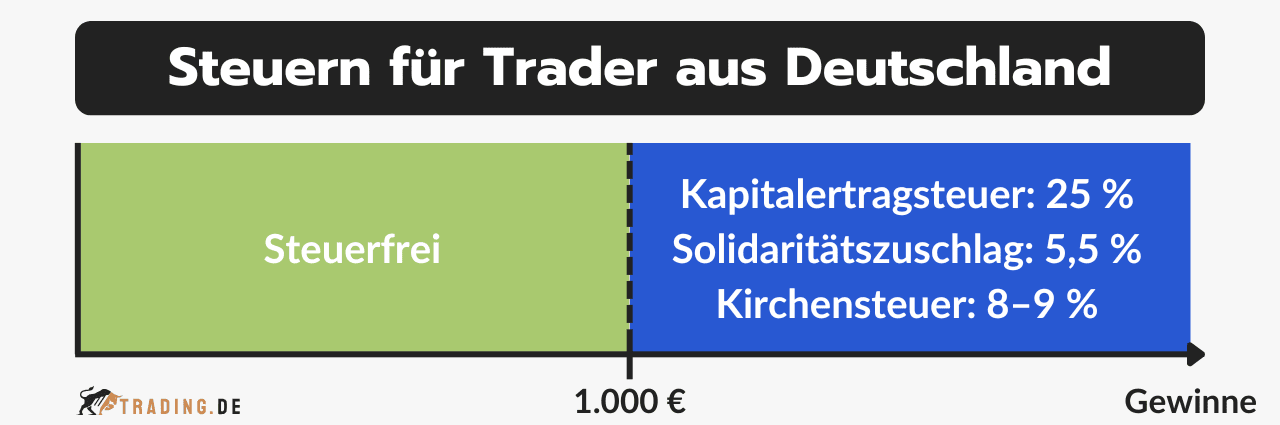

Ist Trading in Deutschland legal?

Ja, Trading ist in Deutschland vollkommen legal und stark reguliert. Der Handel mit Aktien & Co. unterliegt strengen regulatorischen Vorschriften. In Deutschland ist die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) dafür zuständig. Die BaFin überwacht die Einhaltung geltender Regeln und schützt Trader vor unseriösen Brokern. Offizielle Trading Anbieter müssen demnach über eine gültige Lizenz verfügen und reguliert sein.

Am besten kooperieren diese Broker dabei mit den deutschen Steuerbehörden. Dann müssen sich die Trader keine Gedanken über die eigenständige Abführung und Deklaration von Steuern machen. 25 % Kapitalertragsteuer (Abgeltungsteuer) werden immer automatisch abgeführt und ein Teil davon kann man sich später per Steuererklärung zurückholen.

Es gibt jedoch einige Handelspraktiken, welche in Deutschland illegal sind. Dazu zählen Insiderhandel, Marktmanipulationen oder der Handel über nicht lizenzierte Broker. Auch bestimmte exotische Assets wie binäre Optionen sind in Deutschland verboten. Missachtest du diese Vorschriften, riskierst du hierzulande rechtliche Konsequenzen.

Welche Finanzprodukte eigenen sich für Trading Anfänger?

Für Trading Anfänger bieten sich insbesondere folgende Finanzprodukte an: CFDs (Contracts for Difference) und Aktien bzw. Indexfonds (ETFs). Wir empfehlen zum Beispiel, mit ETFs zu starten, wenn du erstmal ein Gefühl für den Markt bekommen willst. ETFs sind einfach zu verstehen und du streust dein Risiko direkt über viele Werte.

Folgende Finanzprodukte eigenen sich für Trading Anfänger (Hinweis: Jede Investition birgt Risiken):

| Finanzprodukt | Vorteile für Anfänger |

|---|---|

| ETFs (Indexfonds) | Einfach zu verstehen, bieten Risikostreuung, geringe Kosten, gut für langfristigen Vermögensaufbau, kleine Anfangsinvestitionen (z.B. 25 Euro im Monat) |

| Aktien | Direkte Unternehmensanteile, Potenzial für hohe Renditen, direktes Engagement im Markt |

| CFDs | Wenig Kapital nötig, Hebelwirkung, Long & Short Trading, 24/7 handelbar |

CFDs bieten dir die Chance, mit wenig Kapital auf steigende (Long) oder fallende (Short) Kurse zu setzen. Dank der Hebelwirkung kannst du mit einem Bruchteil des Handelswerts starten. Allerdings erhöht der Hebel nicht nur mögliche Gewinne, sondern auch Verluste. Differenzkontrakte kann man nahezu rund um die Uhr handeln, da diese außerbörslich gehandelt werden. Wenn du dich erst mal mit dem CFD Trading ohne Risiko und ohne echtes Geld zu investieren, vertraut machen möchtest, bieten dir zahlreiche Broker auch kostenfreie CFD-Demokonten an.

Aktien und ETFs sind gut geeignet, um mit dem Trading zu starten, weil sie echte Unternehmensanteile oder ganze Märkte abbilden. ETFs bündeln viele Aktien in einem Korb und streuen so dein Kapital breit, was das Risiko minimiert. Besonders passiv verwaltete ETFs sind kostengünstig – die Gebühren liegen meist zwischen 0,1 und 0,6 Prozent. Schon mit kleinen Beträgen, etwa 25 Euro im Monat, kannst du per Sparplan loslegen. Langfristig haben sich große ETFs wie der MSCI World oder S&P 500 als stabil und renditestark gezeigt. Aus diesem Grund eignen sich Indexfonds besonders für den langfristigen Vermögensaufbau, da sie die Entwicklung ganzer Märkte abbilden und somit von deren Wachstum profitieren.

Auf der anderen Seite eignen sich Futures und Optionen nicht für Trading Anfänger. Diese Derivate sind komplex und verlangen viel Wissen. Themen wie Margin, Zeitwert und starke Volatilität spielen hier eine große Rolle. Ohne Erfahrung und gutes Risikomanagement kann es schnell zum Totalverlust kommen – in manchen Fällen drohen sogar Nachzahlungen (Nachschusspflicht). Wer neu im Trading ist, sollte mit einfacheren Produkten wie Aktien oder ETFs starten.

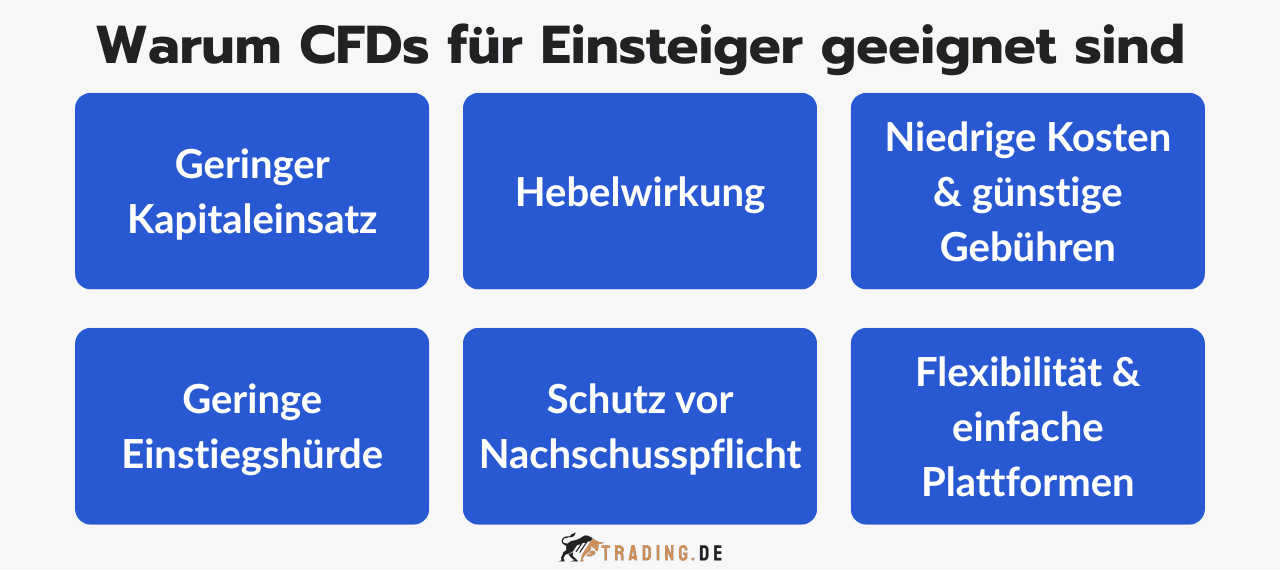

Warum eigenen sich Derivate wie CFDs für Trading Einsteiger?

Derivate wie CFDs sind besonders gut für Trading Einsteiger geeignet. Sie erfordern nur wenig Kapital, bieten Hebelwirkung und haben niedrige Kosten und Gebühren. Zudem gibt es kaum Einstiegshürden und kein Risiko einer Nachschusspflicht.

Im Folgenden möchten wir dir diese Vorteile genauer erklären:

- Geringer Kapitaleinsatz: CFDs ermöglichen es, mit wenig Kapital große Handelsvolumina zu bewegen, da nur eine Margin hinterlegt werden muss.

- Hebelwirkung: Mit einem kleinen Kapitaleinsatz größere Positionen steuern, was die Gewinnchancen erhöht. Vorsicht ist dennoch geboten, da der Hebel auch Verluste vervielfachen kann. Sogar ein Totalverlust ist möglich.

- Niedrige Kosten und günstige Gebühren: CFDs werden meist außerbörslich gehandelt, wodurch nur geringe Kommissionen anfallen. Die Hauptkosten entstehen durch enge Spreads.

- Geringe Einstiegshürde: Die Kontoeröffnung bei Online-Brokern ist einfach und erfordert vorwiegend nur einen geringen Mindestbetrag.

- Schutz vor Nachschusspflicht: Viele Broker bieten Schutzmechanismen, die verhindern, dass du mehr Geld verlierst als dein eingesetztes Kapital.

- Flexibilität und einfache Plattformen: CFDs können rund um die Uhr auf vielen Märkten gehandelt werden. Die meisten Plattformen bieten sogar Demokonten zum risikofreien Üben.

Für Trading Neulinge empfehlen wir außerdem mit Basiswerten im CFD Trading zu starten, die sowohl liquide als auch wenig volatil sind. Darunter zählen insbesondere

- Haupt-Indizes wie der DAX

- Edelmetalle wie Gold und Silber

- Standardwerte bei Aktien

- Weltwährungen wie der US-Dollar.

Warum sind komplexe Derivate schwierig zum Traden lernen?

Komplexe Derivate wie Optionen, Futures und Zertifikate sind schwierig zum Traden lernen, weil sie oft schwer verständlich sind und mit hohen Risiken wie Trading Hebel und schnellen Marktbewegungen verbunden sind. Der schnelle Handel und der Einsatz von Hebel wirken verlockend, doch sie bringen oft emotionale Achterbahnfahrten mit sich.

Optionen:

Optionen sind eher etwas für erfahrene Trader, die sich gut mit dem Thema auskennen. Sie bieten zwar Chancen, aber die Komplexität erfordert tiefes Wissen und Erfahrung. Der größte Nachteil ist das hohe Verlustrisiko. Im schlimmsten Fall kann es zu einem Totalverlust kommen, wenn die Option am Verfallsdatum aus dem Geld ist. Auch der Zeitwertverfall ist ein Problem: Optionen verlieren an Wert, wenn sie nicht in die erwartete Richtung gehen. Schlechtes Timing kann dazu führen, dass eine Option wertlos verfällt.

Futures:

Komplexe Derivate wie Futures sind für Einsteiger schwierig zu lernen, weil sie ein hohes Risiko mit sich bringen und tiefes Marktverständnis erfordern. Wer bei Futures auf fallende oder steigende Preise des Basiswerts falschliegt, kann schnell hohe Verluste erleiden, die über die eingezahlte Sicherheitsleistung hinausgehen – im schlimmsten Fall droht sogar ein existenzieller Ruin. Außerdem ist es entscheidend, dass Futures eine Nachschusspflicht haben. Das hohe Verlustrisiko durch den Hebel kann durch diese Pflicht praktisch unbegrenzt werden.

Zertifikate:

Ebenfalls sind Zertifikate aufgrund ihrer Komplexität, ihres hohen Risikos und der potenziellen Kosten nicht für Trading Anfänger geeignet. Viele Zertifikate enthalten Hebelwirkungen, Knock-Out-Schwellen oder Barrieren, deren Mechanismen ohne tiefes Wissen zu enormen Verlusten führen können – selbst bei richtiger Markteinschätzung. Hinzu kommt das Emittentenrisiko. Geht die herausgebende Bank pleite, droht sogar ein Totalverlust. Auch die Kostenstruktur ist intransparent – versteckte Gebühren und hohe Spreads können die Gewinne deutlich schmälern. Besonders gefährlich sind Hebelzertifikate. Kleine Marktbewegungen reichen schon aus, um das gesamte eingesetzte Kapital zu verlieren. Unerfahrene Trader sind mit der starken Volatilität oft überfordert und handeln emotional. Das führt schnell zu Fehlentscheidungen.

Was sind die wichtigsten Begriffe zum Trading lernen?

Wer Trading lernen möchte, sollte sich zunächst mit einigen Begriffen vertraut machen. Nur so weiß man dann im Live-Konto Bescheid, was mit gewissen Funktionen gemeint ist und macht nicht aufgrund leichtfertiger Fehler im Daytrading Verlust.

Die wichtigsten Trading Begriffe erklärt, findest du auch in unserem Video:

Hier sind die 10 wichtigsten Begriffe und Termini, die du beim Trading lernen solltest:

Hebel

Mit einem Hebel kannst du deine Gewinne deutlich erhöhen. Der Broker schießt dem Trader dann Geld zu und dieser bezahlt lediglich eine kleine Margin. Bei 1:5 wird der potenzielle Gewinn bei Hebel-Trades z. B. verfünffacht. Da der Hebel aber auch den Verlust erhöht, sind die Risiken wesentlich höher als bei herkömmlichen Trades. Sollte der Verlust die hinterlegte Margin übersteigen, erfolgt ein Margin Call. Das heißt, dass der Broker zusätzliches Kapital verlangt, um die Position aufrechtzuerhalten. Als Trading-Anfänger sollte man also nicht mit diesem Instrument arbeiten.

Spread

Ein Spread ist die Differenz zwischen dem Kaufkurs (Ask) und dem Verkaufskurs (Bid) eines Finanzinstruments. Beim Kauf zahlst du immer etwas mehr, als du beim sofortigen Verkauf erhalten würdest. Diese sogenannte Bid-Ask-Spanne – also der Spread – zeigt genau diese Handelsspanne. Darüber verdienen Market Maker ihr Geld. Für dich als Trader heißt das: Achte darauf, dass die Spreads möglichst schmal sind, damit du beim Online Trading nicht unnötig Geld liegen lässt. Je kleiner der Spread, desto günstiger der Einstieg und Ausstieg für dich und desto mehr bleibt am Ende hängen.

Order

Eine Order ist ein Auftrag, den du deinem Broker oder deiner Trading Plattform gibst, um Finanzinstrumente zu kaufen (buy) oder zu verkaufen (sell) – entweder zu einem festgelegten Preis oder zu den besten verfügbaren Konditionen. In einer Order legst du auch fest, zu welchem Preis und in welchem Umfang das Geschäft ausgeführt werden soll.

Ein Beispiel für eine Order, die zu einem festgelegten Preis oder besser ausgeführt wird, ist eine Limit Order. Sie sorgt dafür, dass du deine Order nur zu einem bestimmten Preis oder zu einem besseren Preis eröffnest oder schließt. Anders verhält es sich bei einer Pending Order. Hier handelt es sich um einen Auftrag, der erst ausgeführt wird, wenn eine bestimmte Bedingung erfüllt ist – meist ein bestimmtes Kursniveau.

Long Trade

Ein Long Trade bedeutet, dass du einen Basiswert kaufst, um von steigenden Kursen zu profitieren. Dabei gehst du davon aus, dass der Wert des Basiswertes nach dem Kauf steigen wird. Der Gewinn entsteht, wenn du den Basiswert später zu einem höheren Kurs verkaufen kannst. Verluste entstehen, wenn der Kurs nach dem Kauf sinkt. Long Trading ist also das Kaufen von Finanzinstrumenten in Erwartung steigender Kurse.

Short Trade

Ein Short Trade bedeutet, dass du einen Basiswert in der Erwartung verkaufst, dass die Kurse in der Zukunft fallen werden. Wenn du dich beim Short Trading zum Beispiel für Aktien entscheidest, musst du einen Leerverkauf tätigen. Du verkaufst dabei Wertpapiere, die du nicht im Depot hast, sondern dir zuvor geliehen hast. Achtung vor komplexen Derivaten wie Optionsscheinen und CFDs (Contracts for Difference), die beim Short Trading oft verwendet werden. Diese Assets bergen zusätzliche Risiken und sind nicht für unerfahrene Trader geeignet.

Technische Analyse

Die technische Analyse (auch Chartanalyse genannt) ist eine Methode, bei der du Trading Charts mithilfe von Zeichenwerkzeugen und Indikatoren genau untersuchst. Damit lassen sich Chartmuster sowie Muster von Kauf- und Umsatzverläufen erkennen, die auf eine Verstärkung oder Umkehr von Trends hinweisen.

Analysten erstellen daraus Kursprognosen, die für Handelsentscheidungen von Tradern genutzt werden. Sie fokussieren sich dabei vor allem auf die aktuellen Kursdaten und historischen Preislevels. Besonders im Daytrading kommt die technische Analyse oft zum Einsatz, um kurzfristige Kursbewegungen vorherzusagen.

Fundamentale Analyse

Die Fundamentalanalyse hilft, den echten Wert eines Vermögenswerts zu ermitteln. Sie hilft Tradern bei der Einschätzung, ob sich ein Kauf lohnt oder nicht. Dabei geht es nicht um Trading Charts, sondern um harte Zahlen. Im Fokus stehen unter anderem Umsatz, Gewinn, Schulden und weitere Geschäftszahlen. Auch das Unternehmen selbst wird betrachtet. Wie ist es aufgestellt? Wie stark ist die Branche? Ziel der Fundamentalanalyse ist es, den inneren Wert zu erkennen. So lässt sich prüfen, ob der aktuelle Preis am Markt passt oder nicht. Das unterscheidet sie von der technischen Analyse, die nur auf Kursdaten blickt.

Pips

Ein Pip ist die kleinste messbare Preisbewegung bei den meisten Währungspaaren im Forex Trading. Der Begriff steht für „percentage in point“ oder „price interest point“.

Bei den gängigen Währungspaaren wie EUR/USD oder GBP/USD liegt ein Pip bei 0,0001 – das ist die vierte Nachkommastelle. Wenn der Kurs von EUR/USD von 1,1050 auf 1,1051 steigt, ist das genau 1 Pip Unterschied. Anders sieht es bei Forex Paaren mit dem japanischen Yen aus, zum Beispiel USD/JPY. Hier entspricht ein Pip 0,01, also der zweiten Nachkommastelle. Wenn USD/JPY von 110,25 auf 110,26 klettert, sind das ebenfalls 1 Pip.

Diese winzigen Schritte machen im Forex Trading den Unterschied. Vor allem, wenn du mit Hebel tradest oder viele Lots bewegst.

Stop Loss

Ein Stop Loss ist ein festgelegter Auftrag, um ein Finanzprodukt automatisch zu verkaufen oder zu kaufen, wenn die Position im Verlustbereich liegt. Der Stop Loss kann jedoch auch in den Gewinnbereich verschoben werden, um Gewinne zu sichern. Wenn ein Asset über längere Zeit fällt, schützt ein Stop Loss vor zu hohen Verlusten. Man kann es als Sicherheitsnetz sehen, das hilft, das Verlustrisiko zu verringern. In der Regel liegt die Stop Loss Rate zwischen 10 % und 25 % unter dem aktuellen Preis.

Take Profit

Ein Take Profit („Gewinnmitnahme“) sorgt dafür, dass eine offene Position automatisch geschlossen wird, sobald ein festgelegtes Preisniveau erreicht wird, um frühzeitig Gewinne zu sichern. Das hat den Vorteil, dass man den Markt nicht ständig überwachen muss. Bei einer Long Position wird die Take Profit Order als Verkaufsauftrag zu einem höheren Kurs als dem Einstiegspreis gesetzt. Bei einer Short Position hingegen wird sie als Kaufauftrag zu einem niedrigeren Kurs als dem ursprünglichen Verkaufspreis festgelegt.

Welche Trading Broker eignen sich zum Traden erlernen?

Wir empfehlen BlackBull Markets, XTB und Capital.com, um das Trading zu erlernen. Auf diesen Plattformen ist es ohne Probleme möglich, Trading zu lernen. Hierfür werden z.B. Lehrmaterialien in der Form von Schrift, Bild und Videos angeboten. Zudem kannst du dich für einen Newsletter anmelden, um weitere Neuigkeiten zu den Analysemethoden zugesandt zu bekommen.

Das macht die 3 Trading Broker so einsteigerfreundlich:

- BlackBull Markets bietet ein Demokonto und viele Lernangebote für Anfänger.

- XTB punktet mit fairen Gebühren und einer Lernplattform mit vielen Videos rund um das Thema Trading.

- Capital.com überzeugt mit niedrigen Kosten und leicht verständlichen Erklärungen.

So läuft der Einstieg Schritt für Schritt ab:

- Anmeldung mit deiner E-Mail-Adresse auf der Website oder in der App

- Bestätigung deiner E-Mail per Klick

- Eingabe persönlicher Daten, wie Name und Wohnsitz

- Verifizierung durch Upload deines Ausweises

- Steuernummer angeben

- Konto aufladen und gewünschte Handelswährung auswählen

- Traden lernen im Demokonto – ohne Risiko, mit echtem Marktgefühl

- Analyse-Werkzeuge nutzen, um Aktien und Märkte besser zu verstehen

- Watchlist aufbauen, um spannende Werte im Blick zu behalten

- Trade platzieren – mit wenigen Klicks, optional auch mit Limits oder Hebel

Diese Schritte zum Beginnen des Börsenhandels sind bei fast allen Trading Brokern ähnlich. Genau deshalb ist der Einstieg ins Trading heute so einfach wie nie. Im nächsten Abschnitt erklären wir dir, warum jeder dieser Broker ideal zum Trading zu lernen ist.

- Spreads ab 0,0 Pips

- Niedrige Kommissionen

- Direkte ECN Ausführung

- TradingView, cTrader, MT4/MT5

- Regulierung durch FSA (Neuseeland)

- Über 26.000 Märkte

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

- Sehr nutzerfreundliche Plattform

- Großes Angebot an 3.000+ CFDs auf Anlageklassen

- 24/7 Kundenservice

- Konkurrenzfähige Spreads

- 0% Provision (andere Gebühren fallen an)

- Vielfältiges Weiterbildungsangebot

- TradingView, MT4 & mehr

BlackBull Markets – Top Broker für Anfänger mit kostenlosem Demokonto und Bildungsangebot

Mit BlackBull Markets kannst du Trading mit Forex, Rohstoffen und Aktien einfach lernen. Der Broker aus Neuseeland bietet dir alles für den Trading Einstieg: Tutorials, Videos, Podcasts, Webinare, Marktanalysen und weitere nützliche Funktionen.

In der BlackBull Academy findest du Artikel, die dir die Trading Grundlagen zeigen, Handelsleitfäden und über 3000 Video-Tutorials auf YouTube. Ein Glossar hilft dir außerdem, wichtige Begriffe rund ums Trading schnell und einfach zu verstehen. Mit dem kostenfreien Demokonto von BlackBull Markets hast du die Möglichkeit, dein erlerntes Wissen in die Praxis umzusetzen. Teste Strategien und mache dich ausgiebig mit der Plattform.

CopyTrader ist eine weitere nützliche Funktion. Sie verbindet dich mit erfolgreichen Fondsmanagern, deren Strategien du nachahmen kannst. Du profitierst vom Wissen der Profis und nutzt erweiterte Risikomanagementfunktionen. Über Partner wie ZuluTrade und Myfxbook kannst du ihre Trades nachahmen und so schnell dazulernen. So legst du fest, wie du dein Kapital einsetzt und profitierst vom Wissen der Profis.

Der 24/7-Kundensupport hilft dir bei aufkommenden Fragen und Problemen jederzeit weiter. Besonders für CFD- und Forex-Trader bietet BlackBull Markets viele Möglichkeiten. Du kannst auch Short-Positionen (Leerverkäufe) ausprobieren und in fallenden Märkten traden.

XTB – Günstige Konditionen und umfassende Trading Akademie

Zu unseren Favoriten unter den Brokern für alle, die das Trading erlernen möchten – sei es als Anfänger oder Fortgeschrittener, gehört das polnische Unternehmen XTB. Mit mehr als 20 Jahren Erfahrung bietet die Plattform eine umfassende Kombination aus Bildungsressourcen, praktischen Übungsmöglichkeiten und einer benutzerfreundlichen Trading-Oberfläche. Die Trading-Akademie von XTB umfasst Wissensartikel, Marktanalysen und Live Webinare.

XTB bietet dir ein kostenloses Demokonto mit 10.000 € virtuellem Guthaben an. Dadurch hast du die Möglichkeit, das Trading unter echten Marktbedingungen ohne Risiko zu üben. Zudem bekommst du für 30 Tage kostenlosen Zugang zum XTB Trading Simulator und der hauseigenen Plattform xStation 5 – und das ganze inklusive Echtzeit-Marktdaten für ein realistisches Trading Erlebnis. Du hast vollen Zugriff auf zahlreiche Finanzinstrumente. Darunter zählen CFDs, Aktien, ETFs, Forex, Rohstoffe und Kryptowährungen.

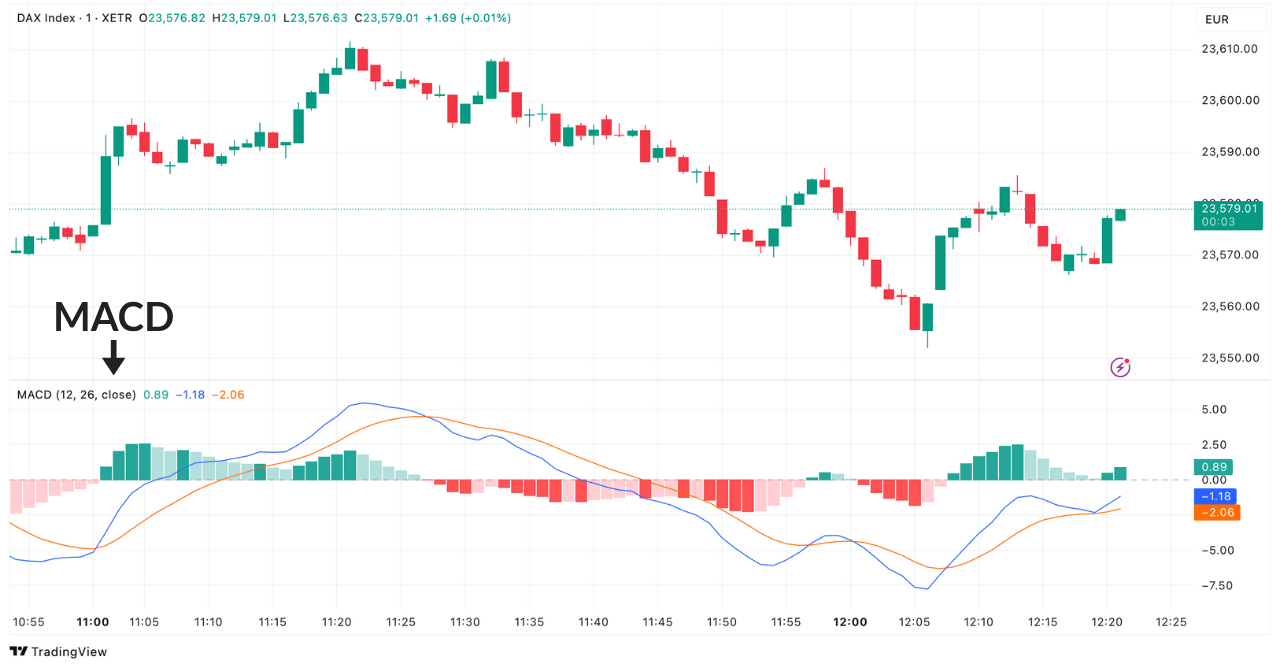

Die benutzerfreundliche Oberfläche der Plattform macht es dir leicht, sich schnell zurechtzufinden. Auch in der kostenlosen Version stehen zahlreiche Analyse Tools und Indikatoren wie RSI oder MACD frei zur Verfügung. Für all diejenigen, die auch unterwegs das Trading kostenlos lernen und testen möchten, steht auch eine mobile App zur Verfügung.

Solltest du Fragen oder Unterstützung bei Problemen haben, steht der Kundensupport von XTB von Montag bis Freitag zur Verfügung. Außerdem hast du die Chance im Traders Club deine Trading Strategien mit echten Experten zu besprechen. Jeden Donnerstag finden im XTB Office in Frankfurt Veranstaltungen statt, bei denen aktuelle Strategien live präsentiert werden. Falls du nicht vor Ort sein kannst, kannst du die Events auch per Livestream ganz bequem von zu Hause aus verfolgen.

Capital.com – Kostenlose Lernressourcen und niedrige Handelsgebühren

Als dritten Broker empfehlen wir Capital.com, wenn du gerade mit dem Trading anfängst. Ob Trading Grundlagen oder Strategien für Fortgeschrittene – du bekommst alles leicht erklärt. Die Plattform zeigt dir Schritt für Schritt, wie die Märkte ticken und wie du dich darin bewegst.

In einem völlig kostenlosen Bildungsbereich findest du über 20 Kurse, die von echten Profis erstellt wurden. Die Themen reichen von der ersten Einführung bis zu cleveren Ansätzen für deinen Handel. Auch Risikothemen werden nicht ausgelassen. Alles ist verständlich aufbereitet. Dazu gibt es außerdem ein praktisches Glossar, das dir Begriffe aus der Finanzwelt direkt erklärt. Das heißt für dich: kein Rätselraten mehr, was „CFD“ oder „Spread“ heißt.

Die Plattform selbst ist modern und einfach zu bedienen. Du kannst sie ganz bequem im Browser nutzen oder dir die App holen. Die App mit dem Namen „Investmate” bietet über 30 Kurse, die dir in kurzen, 3 Minuten langen Lektionen Finanzthemen näherbringen. Du bekommst praktische Tipps, Videos und ein Glossar für schnelle Erklärungen. Das Design der App ist übersichtlich und lässt dich von überall lernen. Tägliche Erinnerungen helfen dir, am Ball zu bleiben.

Wenn du Fragen hast, ist der Support für dich rund um die Uhr sieben Tage die Woche da. Du erreichst das Capital.com-Team per Telefon, Mail, Kontaktformular oder Live-Chat.

Wenn du erst mal risikofrei das Trading üben möchtest, steht dir ein kostenloses Demokonto wie auch bei den anderen beiden Brokern zur Verfügung. Du kannst sogar bis zu zehn Demokonten anlegen. So testest du unterschiedliche Strategien, ohne echtes Geld zu riskieren. Long- und Short-Trading sind übrigens beide möglich.

Wie viel Startkapital benötigt man im Trading?

Trading funktioniert bereits mit 1 €, 5 € oder auch 1.000 € Startkapital. Manche Broker verlangen sogar gar keine Mindesteinzahlung. Für den Einstieg ins Trading variiert also die Mindesteinzahlung je nach Broker. Das Startkapital ist immer abhängig von zwei Faktoren:

- Welches Finanzprodukt möchte ich traden?

- Welchen Broker wähle ich?

Der Handel mit CFDs (Differenzkontrakten) und Aktien ist bereits ab kleinen Beträgen möglich. Es gibt auch bestimmte Software, bei der Einsätze für Trades von nur einem Euro oder wenigen Cents angeboten werden.

Wer Futures oder auch Optionen handeln möchte, benötigt ein wesentlich höheres Startkapital, denn die Positionsgrößen und Hebel sind standardmäßig höher. Zehn kleine Ticks im S&P Future bedeuten schon eine Wertverschiebung von 125$. Zusammengefasst ist es aber möglich, mit einem sehr kleinen Startkapital anzufangen, dazu eigenen sich am besten Forex & CFDs.

Hier sind die Anforderungen der 3 zuvor vorgestellten Anbieter:

- BlackBull Markets: Mindesteinzahlung 0 USD

- XTB: Keine Mindesteinzahlung erforderlich

- Capital.com: Mindesteinzahlung 20 USD/EUR/GBP, bei Banküberweisung 50 EUR (bzw. Gegenwert in Kontowährung)

Welch Trading Software sollte man als Trading Anfänger nutzen?

Als Trading Anfänger empfehlen wir mit TradingView oder MetaTrader 4 bzw. 5 zu starten, da beide einfach zu bedienen sind und dir den Einstieg ins Trading erleichtern. TradingView überzeugt durch eine klare Oberfläche, viele Zeichenfunktionen, eine aktive Community und läuft direkt im Browser – ganz ohne Installation. MetaTrader 4 oder 5 bietet dir eine professionelle Umgebung mit vielen Analyse-Tools, automatisiertem Handel und Unterstützung durch fast alle Broker. In den nächsten Abschnitten erklären wir detaillierter, warum diese Softwares perfekt für den Einstieg sind.

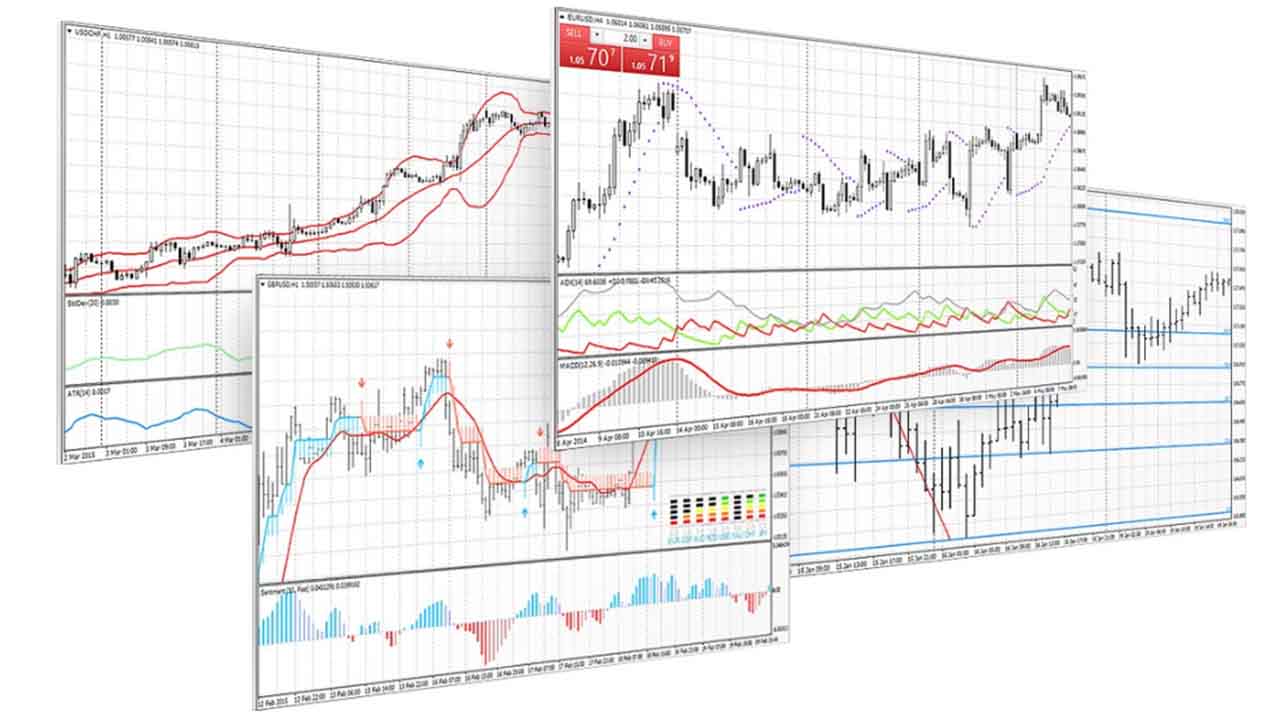

MetaTrader 4/5

MetaTrader ist kein eigenständiger Broker, sondern eine Software, mit der sich sehr tiefgründige Analysen der Finanzmärkte anstellen lassen. Du kannst beide Trading Softwares auf dem Laptop, dem Smartphone (Android und iOS) oder im Browser nutzen. Anfängern rate ich grundsätzlich dazu, für die technische Analyse der Charts einen größeren Bildschirm zu verwenden – das erleichtert den Einstieg und sorgt für mehr Übersicht.

MetaTrader gibt dir nicht nur Zugriff auf eine saubere und übersichtliche Oberfläche, sondern auch auf eine Menge Tools, mit denen du dich Schritt für Schritt ins Trading reinarbeiten kannst. Ob MetaTrader 4 oder MetaTrader 5, beide Versionen bieten dir unzählige Indikatoren, Zeichenwerkzeuge und fundamentale Daten. Schon die Standardausstattung bringt 30 Indikatoren mit. Wenn du mehr brauchst, kannst du dir über Plugins mehr als 2.000 weitere holen. Farben, Zeitintervalle und Charttypen lassen sich individuell einstellen, sodass du dir die Plattform genau so einrichten kannst, wie es für dich passt.

Ein großer Vorteil für Einsteiger ist das Demokonto im MetaTrader 4. Dieses lässt sich direkt nach der Installation oder über die Webversion starten und bietet 100.000 US-Dollar virtuelles Kapital. Die Nutzung ist zeitlich unbegrenzt und das Konto bildet die reale Handelsumgebung 1:1 ab. Das ist ideal, um erste Strategien zu testen oder sich mit den Funktionen der Software ohne jedes Risiko vertraut zu machen.

Hat man sich mit der Software vertraut gemacht, kann MetaTrader ganz einfach mit dem eigenen Broker-Konto verbunden werden, zum Beispiel bei BlackBull Markets. Über die Software lassen sich dann direkt Trades ausführen. Unterstützt werden gängige Orderarten wie Stop Loss, Take Profit oder Limit Orders – auch vollständig automatisierte Handelssysteme (sogenannte Robot Trader) sind integrierbar.

Was MetaTrader zusätzlich auszeichnet, ist die seit über 15 Jahren gewachsene Community. Diese bietet insbesondere Anfängern eine solide Orientierung. Der Austausch mit erfahrenen Tradern zu Themen wie technische Analyse, Indikatoren, Strategien oder automatisiertem Handel ist nicht nur möglich, sondern ausdrücklich erwünscht – oft sogar mit praktischen Beispielen aus dem Alltag.

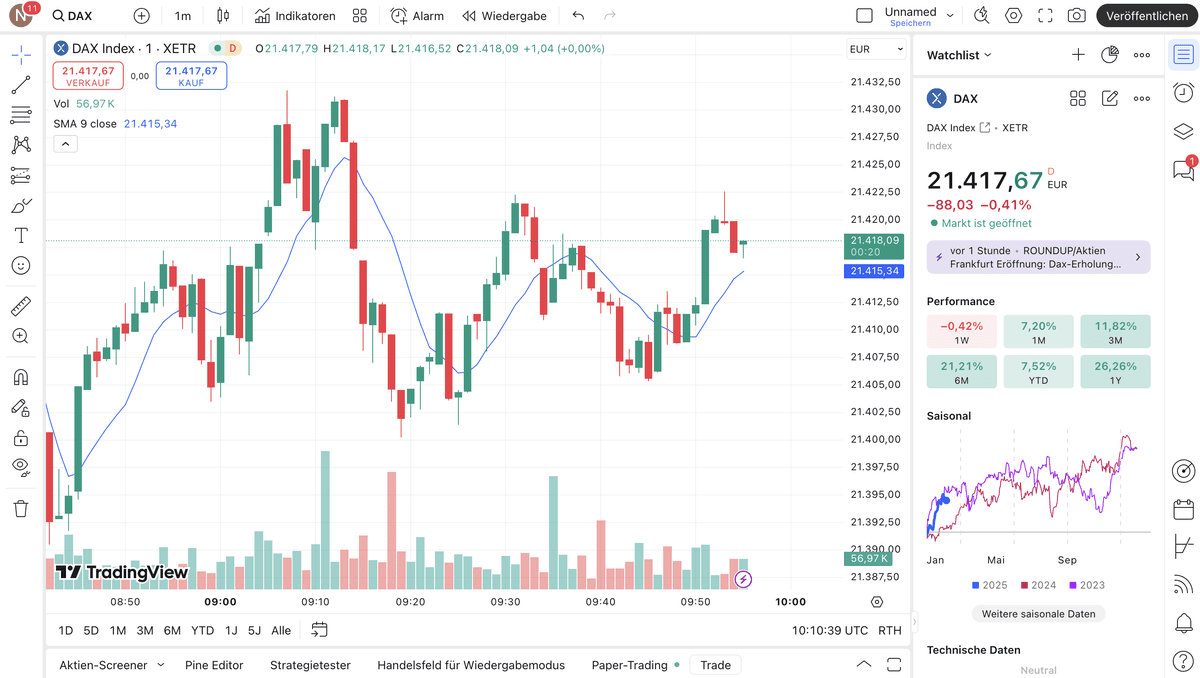

TradingView

TradingView ist eine kostenlose Software, mit der du direkt im Browser oder über die App Charts erstellen, Märkte analysieren und Strategien testen kannst. Ohne Installation, ohne Vorkenntnisse . Einfach anmelden und loslegen.

Die Oberfläche der Software ist modern, übersichtlich und so gestaltet, dass du dich schnell zurechtfindest. Alles wirkt logisch aufgebaut und viele Funktionen sind selbsterklärend. Gerade am Anfang macht das einen riesigen Unterschied, weil du dich nicht erst stundenlang einarbeiten musst. TradingView bietet jede Menge leicht verständliche Anleitungen direkt auf der Plattform. Vom einfachen Linienchart bis hin zu bekannten Tools wie Fibonacci – alles wird Schritt für Schritt erklärt. Perfekt, um die Software kennenzulernen.

Schon die kostenlose Version bringt alles mit, was du für den Einstieg brauchst:

- 110+ technische Indikatoren wie RSI, MACD und gleitende Durchschnitte

- 100.000+ öffentliche Indikatoren

- Flexible Charts für alle Märkte

- Anpassbare Arbeitsbereiche

- Echtzeit-Marktdaten für Aktien, Indizes, Forex und Kryptowährungen

- Synchronisation auf allen Geräten

Ein echtes Highlight für Anfänger ist das Paper-Trading. Du bekommst ein virtuelles Demokonto mit 100.000 Dollar Spielgeld und kannst ganz in Ruhe ausprobieren, wie Orders funktionieren, wie du Entscheidungen triffst und was es heißt, diszipliniert zu handeln. So sammelst du Erfahrung, bevor echtes Geld im Spiel ist.

Ein weiterer Vorteil ist die riesige Community. Millionen Trader teilen täglich ihre Ideen, posten Analysen und kommentieren Strategien. Du kannst daraus viel mitnehmen, beobachten, vergleichen und verstehen, wie andere an den Markt herangehen.

Sobald du dich sicher im Demokonto fühlst, kannst du TradingView mit einem echten Broker verknüpfen und direkt über die Plattform handeln. Besonders gut funktioniert das zum Beispiel mit BlackBull Markets – ein Trading Broker, den wir bei Trading.de nicht nur für Profis, sondern auch für Anfänger stets empfehlen.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Wie tradet man richtig und eröffnet seinen ersten Trade?

Um richtig zu traden und deinen ersten Trade zu eröffnen, musst du ein Live-Konto erstellen, eine Position wählen und die Order mit den passenden Parametern platzieren.

Nachdem du Geld für das Trading aufgeladen hast und ins Live-Konto mit echten Aktien oder CFDs gewechselt bist, kannst du deinen ersten Trade einleiten. Gehe einfach auf das Profil der gewünschten Position, öffne die Kaufmaske und mache dann die nötigen Angaben.

Trader tragen hier z. B. die Stückzahl oder die Summe an, für die Wertpapiere bzw. Derivate ins Portfolio aufgenommen werden sollen. Wer mit CFDs handeln möchte, kann zusätzliche Parameter bestimmen. So lassen sich Hebel einstellen und man kann relativ einfach mit Stop Loss und Take Profit arbeiten. Letztere sind natürlich auch beim Handel mit echten Wertpapieren verfügbar.

Eine der wichtigsten Empfehlungen, die ich jedem Trader nahelegen kann: Baue zunächst eine Watchlist auf, über welche du die interessantesten Werte direkt auf dem Dashboard verfolgen kannst. Nun kennst du täglich die Kurse und kannst dich per Newsletter über auffällige Veränderungen oder Signale informieren lassen.

Der letztliche Kauf erfolgt durch einen Klick auf den Button „Trade eröffnen“ oder „Order einleiten“. Teilweise werden die Buttons auch mit „Kaufen“ gekennzeichnet.

Schritt-für-Schritt-Anleitung für deinen ersten Trade:

- Geld einzahlen und Live-Konto aktivieren: Lade Geld auf dein Trading Konto und wechsle zu einem Live-Konto mit echten Aktien oder CFDs.

- Position auswählen: Gehe zum Profil der gewünschten Position.

- Kaufmaske öffnen: Öffne die Kaufmaske, um deine Bestellung vorzubereiten.

- Angaben machen: Gib die Anzahl der Stücke oder die Summe an, für die du investieren möchtest.

- Zusätzliche Parameter einstellen: Bestimme Hebel, Stop Loss und Take Profit. Bei CFDs kannst du auch Werte verkaufen, die du nicht besitzt, um von fallenden Kursen zu profitieren.

- Watchlist aufbauen: Erstelle eine Watchlist, um die interessantesten Werte zu verfolgen.

- Trade abschließen: Klicke auf den Button „Trade eröffnen“ oder „Order einleiten“ (bei CFDs auch „Kaufen“).

Welche Vorteile und Nachteile gibt es beim Hebel Trading für Anfänger?

Hebel Trading, auch Leverage Trading genannt, erlaubt dir, mit wenig Eigenkapital deutlich größere Positionen am Markt zu traden. Das eröffnet mehr Chancen – aber auch mehr Risiken. Besonders für Anfänger wirkt das Prinzip attraktiv. Mit nur 1.000 Euro und einem Hebel von 1:10 lässt sich eine Position von 10.000 Euro bewegen.

Wer mit wenig Geld anfängt zu traden, meint zunächst in der Vervielfachung der Gewinne einen echten Segen zu erkennen. Dieser kann aber schnell ins Gegenteil umschlagen, wenn man einen Margin Trade ins Blaue hinein einleitet. Im Folgenden findest du eine umfassende Übersicht über die Vor- und Nachteile des Hebel Tradings sowie wichtige Hinweise für Einsteiger.

Vorteile

- Große Positionen mit kleinem Einsatz möglich

- Geringe Einstiegshürde für verschiedene Märkte

- Möglichkeit, mit geringen Margins hohe Gewinne zu erzielen

- Nutzung für Hedging und Strategievielfalt

- Geringe Kosten für Fremdkapital

Nachteile

- Bei falscher Anwendung kann es zu schnellen Verlusten führen

- Emotionale Belastung durch schnelle Marktveränderungen

- Gefahr von impulsiven Entscheidungen durch Unerfahrenheit

- Laufende Kosten wie Übernacht-Finanzierungen oder Zinsen

Wichtige Empfehlungen, um dieses Risiko mit Hebel als Trading Anfänger zu minimieren, sind z.B.:

- Setze den Hebel immer mit Bedacht ein und entscheide dich lieber für ein niedriges Verhältnis (nicht größer als 1:5), wenn du dir über die Entwicklung der Kurse nicht 100 Prozent sicher bist.

- Führe eine gründliche technische Analyse durch und setze gerade hohe Hebel nur dann ein, wenn es klare Signale für einen bestimmten Trend gibt

- Übe zunächst in einem kostenlosen Demokonto, ohne echtes Geld zu riskieren

- Reduziere die Nutzung der Hebel im Wesentlichen auf das Daytrading

- Trader können das Risiko, Geld zu verlieren, durch automatisierte Funktionen wie Stop Loss und Take Profit deutlich verringern.

- Entscheide dich für Broker, die das Vermögen des Traders durch einen Negativsaldenstopp schützen

- Es gibt viele Broker, die keine Nachschusspflicht vom Trader fordern, was insgesamt ein klarer Vorteil ist

Welche Strategien und Handelsarten kann man im Trading lernen?

Im Trading kannst du Strategien wie Daytrading, Swing Trading, Scalping, Positions Trading und die Value-Strategie lernen. Alle diese Methoden haben ihre positiven und negativen Seiten. Falls du das Ziel hast, ziemlich rasch Geld aus dem Trading zu ziehen, sind volatile Aktien besonders interessant. Überlege dir jederzeit genau, welche dieser Handelsstrategien du umsetzen möchtest, ehe du mit dem Trading anfängst.

| Strategie | Zeithorizont | Handelsfrequenz | Analyseart | Ziel |

|---|---|---|---|---|

| Scalping | Sekunden bis Minuten | Sehr hoch (viele Trades) | Technisch | Kleine, schnelle Gewinne |

| Daytrading | Minuten bis Stunden | Mittel (5-10 Trades/Tag) | Technisch | Tagesgewinne (1-2%) |

| Swing Trading | Tage bis Wochen | Niedrig bis mittel | Technisch | Mittelfristige Trends |

| Positions Trading | Wochen bis Jahre | Sehr niedrig | Fundamental & technisch | Langfristige Trends |

| Value Strategie | Monate bis Jahre | Sehr niedrig | Fundamental | Unterbewertete Anlagen |

Scalping

Scalping lässt sich in etwa mit Skalpieren übersetzen und beschreibt das Abschöpfen kleiner Profite innerhalb von wenigen Sekunden oder Minuten im täglichen Trading. Wenn du Scalping lernen möchtest, geht es vor allem darum, in kurzer Zeit viele kleine Trades exakt umzusetzen.

Du steigst in einen Handel ein, wartest auf eine minimale Kursbewegung über die Bid-Ask-Spanne hinaus und realisierst dann einen kleinen Gewinn – mehrmals pro Stunde. Um hier erfolgreich zu handeln, brauchst du ein solides Verständnis für Kursverläufe und musst das schnelle Reagieren und disziplinierte Ausstiege üben.

Daytrading

Beim Daytrading öffnest und schließt du deine Positionen noch am selben Tag, um von kurzfristigen Preisschwankungen Gewinne einzufahren. Bei dieser Strategie kaufst du in erster Linie Aktien oder besser noch CFDs. Wenn du Daytrading lernen möchtest, übst du den gezielten Einstieg und Ausstieg innerhalb eines Handelstags. CFDs sind hier vorteilhaft, da sie sich schnell bewegen – allerdings nur dann günstig, wenn du sie nicht über Nacht hältst.

Trader, die kurzfristig Profite über bestimmte Indikatoren erzielen möchten, lassen ihre Investitionen nur über einen Börsentag laufen und holen sich am Abend den Gewinn ab. Während des Lernprozesses entwickelst du ein Gespür für Zeitfenster, Handelsvolumen und Einstiegssignale.

Swing Trading

Das Swing Trading ist dem Daytrading prinzipiell sehr ähnlich, wobei man die Trends hier aber auch gerne über mehrere Tage und Wochen laufen lässt. Wenn du Swing Trading lernst, arbeitest du gezielt daran, längerfristige Bewegungen zu identifizieren und geduldiger zu agieren.

Das Ziel ist es, bei einem aufsteigenden Trend long zu gehen, also Geld in das Wachstum zu stecken. Sobald ein Signal für ein Ende des Trends kommt, nimmst du den Gewinn mit und gehst short, um von fallenden Kursen zu profitieren. Beim Lernen dieser Strategie entwickelst du ein besseres Verständnis für Marktdynamiken über mehrere Zeiteinheiten.

Positions Trading

Positions Trading bedeutet, dass du Trades über längere Zeit hältst, um von großen Marktbewegungen zu profitieren. Du hältst deine Positionen oft über Wochen, Monate oder Jahre. Im Vergleich zu anderen Strategien wie Day- oder Swing-Trading konzentrierst du dich hier ganz klar auf langfristige Trends. Das macht Positions Trading besonders für Berufstätige attraktiv, da es weniger Zeit erfordert. Du musst den Markt nicht ständig überwachen und kannst dich auf andere Dinge konzentrieren.

Positions-Trading eignet sich daher hervorragend, um das Trading zu lernen, da es weniger häufige Marktüberwachung erfordert. So wird Stress und Zeitaufwand reduziert. Anfänger können sich auf langfristige Trends konzentrieren, was die Analyse einfacher macht. Kursschwankungen führen weniger zu emotionalen Fehlentscheidungen. Weniger Trades bedeuten zudem niedrigere Transaktionskosten.

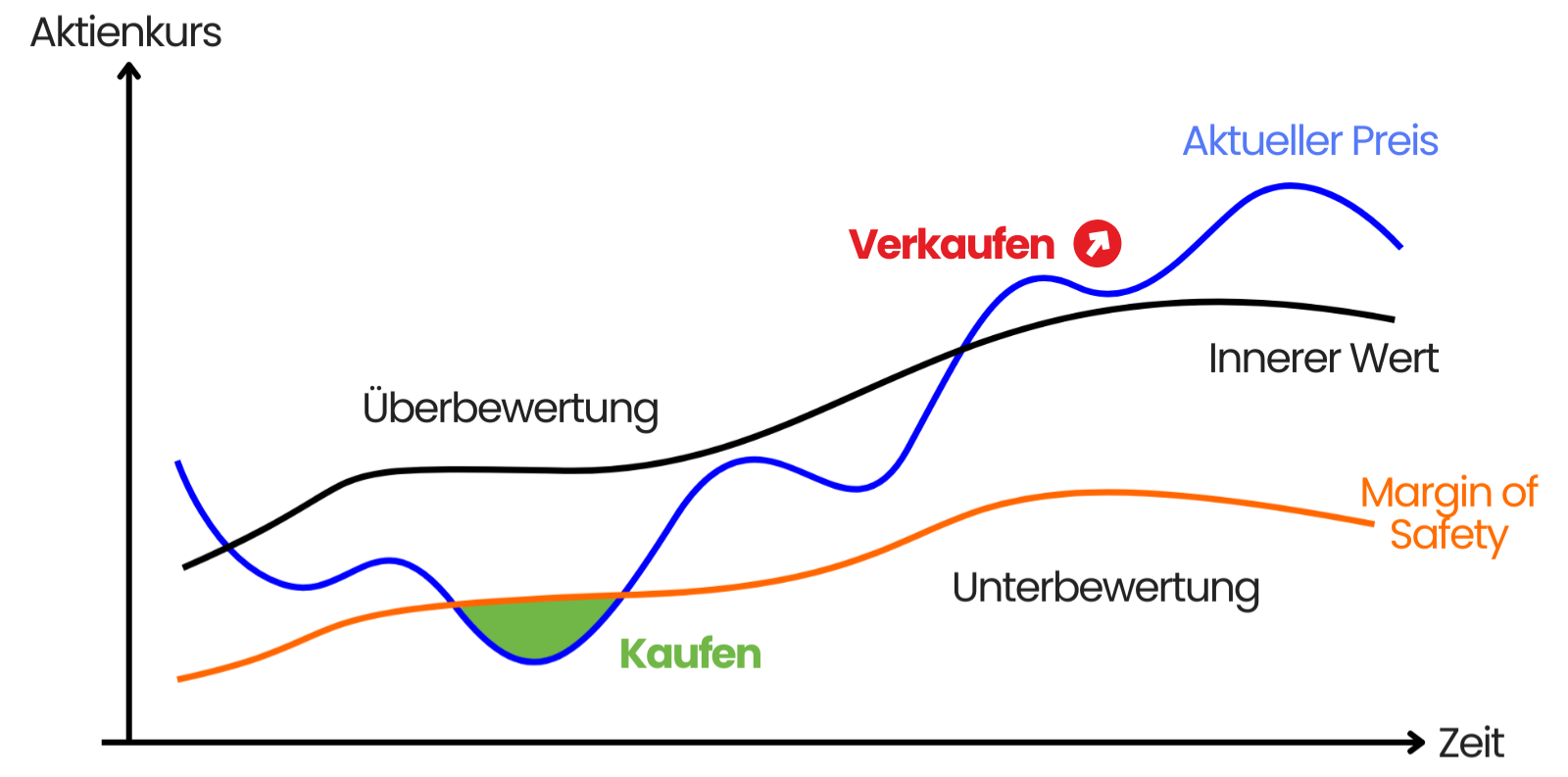

Value Strategie

Die Value Strategie bzw. Value Investing heißt, Aktien zu kaufen, die am Markt günstiger gehandelt werden, als sie laut Zahlen und Aussichten wert sind. Dabei schaust du dir den inneren Wert eines Unternehmens an – Kennzahlen, Bilanzen und Zukunftsaussichten.

Du vergleichst dabei das langfristige Potenzial mit dem aktuellen Marktwert. Erscheint die Aktie zu Unrecht unterbewertet, investierst du und wartest auf eine Kurskorrektur nach oben. Beim Trading lernen mit dieser Strategie entwickelst du ein tiefes Verständnis für Unternehmen und Marktzyklen – Geduld und Analysefähigkeit sind hier der Schlüssel.

Warren Buffett gilt als Ikone der Value Strategie. Sein berühmtes Zitat „Price is what you pay, value is what you get“ bringt seine Philosophie auf den Punkt – er investiert gezielt in Unternehmen, deren Aktienkurs unter dem inneren Wert liegt. Buffett sucht dabei nach Firmen mit nachhaltigen Wettbewerbsvorteilen, starker Unternehmensführung und soliden Fundamentaldaten. Statt auf kurzfristige Gewinne zielt er auf nachhaltiges Wachstum mit echter Substanz.

Wie kann man beim Trading lernen, seine eigene Strategie entwickeln?

Eine eigene Trading Strategie beim Trading lernen zu entwickeln, braucht Zeit, Übung und einen klaren Plan. Bevor du loslegst, mache dir Gedanken über deine Ziele. Geht es dir um ein zusätzliches Einkommen oder willst du dein Vermögen Schritt für Schritt aufbauen? Überlege auch, wie viel Zeit du investieren möchtest und wie viel Risiko für dich okay ist – nicht nur finanziell, sondern auch emotional.

1. Baue ein stabiles Fundament auf

Baue dir ein solides Fundament mit eher defensiven Werten wie ETFs oder wenig volatilen Aktien auf. Für deine eigentliche Strategie solltest du einen separaten Kapitalanteil verwenden – gut diversifiziert, um das Risiko zu streuen.

2. Informiere dich über verschiedene Strategien

Informiere dich ausführlich über die verschiedenen Trading Strategien, deren Chancen und Risiken. Ob Aktien, Forex oder andere Assets, suche gezielt nach Märkten, die zu deiner Herangehensweise passen. Diese kannst du dann deiner Watchlist hinzufügen und die Kursentwicklungen kontinuierlich über die Charts verfolgen.

3. Definiere klare Regeln für deine Strategie

Deine Strategie basiert auf klaren Regeln. Du arbeitest mit Charts, analysierst Muster und nutzt Indikatoren. Tools wie TradingView oder MetaTrader helfen dir dabei. Entscheide dich je nach Volatilität und Marktsituation, wie du deine Strategie umsetzt. Automatisierte Funktionen wie Stop-Loss, Take-Profit und Trailing-Orders helfen dir, Risiken besser zu kontrollieren.

4. Erstelle einen Trading Plan

Ein Trading Plan ist unerlässlich. Du solltest festhalten, welche Signale du nutzt, wann du ein- und aussteigst und wie groß deine Positionen sind. Dies verhindert emotionale Fehlentscheidungen und bringt Struktur in dein Vorgehen.

5. Teste deine Strategie (Backtesting)

Teste deine Strategie zunächst mit historischen Kursdaten – das sogenannte Backtesting. So erkennst du, wie deine Methode in der Vergangenheit funktioniert hätte. Achte dabei nicht nur auf Gewinne, sondern analysiere auch Verlustphasen.

6. Führe ein Trading-Journal

Nutze ein Trading-Journal, um jeden deiner Trades zu dokumentieren: Warum hast du gekauft oder verkauft? Was war das Ergebnis und wie hast du dich dabei gefühlt? Mit der Zeit erkennst du Muster in deinem Verhalten und kannst gezielt an Schwächen arbeiten.

7. Überprüfe deine Strategie regelmäßig

Regelmäßige Überprüfungen sind Pflicht. Märkte verändern sich, und nicht jede Strategie funktioniert ewig. Passe deine Methode an, aber bleib dabei systematisch – vermeide Panikreaktionen nach Verlusten.

8. Emotionale Disziplin ist entscheidend

Emotionale Disziplin ist genauso wichtig wie technisches Wissen. Angst, Gier oder Übermut führen oft zu Fehlern. Lerne, deine Emotionen zu erkennen und professionell damit umzugehen. Mach Pausen, wenn du merkst, dass du unkonzentriert wirst.

9. Reinvestiere Gewinne und bleib lernbereit

Reinvestiere einen Teil deiner Gewinne und nutze Markttrends gezielt für neue Einstiege. Der Austausch mit anderen Tradern, das Lesen von Fachbüchern oder der Besuch von Webinaren bringt dich weiter.

Wie helfen Indikatoren beim Trading lernen?

Indikatoren helfen dir beim Trading lernen, weil sie dir zeigen, wie der Markt sich bewegt und wann ein Einstieg oder Ausstieg sinnvoll ist. Sie werten Kursverläufe aus und machen sichtbar, ob ein Trend entsteht, der Markt überhitzt ist oder einfach seitwärts läuft.

In der technischen Analyse gibt es eine Vielzahl von Indikatoren, die dir jeweils einen anderen Blick auf den Markt ermöglichen. Bei professionellen Trading Softwares wie TradingView und MetaTrader 4/5 kann man oft aus bis zu 100 oder gar mehr Funktionen wählen. Diese sollte man jedoch nicht alle gleichzeitig nutzen. Es ist entscheidend, sich auf eine bestimmte Strategie festzulegen und deren Analyseergebnisse mit zwei bis drei weiteren Indikatoren zu untermauern.

Ein hilfreicher Ansatz sind beispielsweise die Swing-Trades zwischen Unterstützung und Widerstand. Diese Linien stellen typische Barrieren der Preisbildung dar, die durch Angebot und Nachfrage bestimmt werden. In einem einfachen Markt nimmt man an, dass der Kurs an einem Widerstand im oberen Bereich abprallt und dann wieder nach unten geht. Wird dieser Widerstand jedoch durchbrochen, könnte dies auf einen längeren Aufwärtstrend hindeuten.

Das Prinzip lässt sich weiter optimieren, indem man zusätzliche Indikatoren wie gleitende Durchschnitte und Standardabweichungen nutzt. Auf dem Chart erscheinen diese dann als Bollinger Bänder, die ebenfalls als Barrieren wirken können und den Trader bei der Einschätzung von Marktbewegungen unterstützen.

Zudem gibt es klassische Rechenmodelle wie die Pivot Points, VWAP und die Fibonacci Retracements. Diese Indikatoren ermitteln mathematisch, wie wahrscheinlich eine bestimmte Trendrichtung bei Erreichen eines Abstands von einer Mittellinie (meist dem Durchschnitt des Vortages) ist. Bei Brokern wie BlackBull Markets lassen sich die Signallinien mit einem Klick in die Charts einzeichnen, was die Nutzung dieser Indikatoren erheblich vereinfacht.

4 Tipps für Indikatoren:

- Beginne mit einfachen Indiaktoren wie RSI, MACD oder gleitenden Durchschnitten, um die Marktanalyse besser zu verstehen.

- Nutze 2 bis 3 Indikatoren, um Überflutung mit Informationen zu vermeiden und trotzdem ein klares Bild zu bekommen.

- Übe auf einem kostenfreien Demokonto, um Indikatoren und Strategien auszuprobieren, ohne echtes Geld zu setzen.

- Lerne aus deinen Fehlern. Sieh dir deine Trades an, um zu verstehen, was gut und was weniger gut lief. So wirst du mit der Zeit besser.

Wie unterstützen Trading Bücher Anfänger beim Lernen?

Trading Bücher helfen dir beim Einstieg, weil sie leicht verständliche Strategien und echtes Praxiswissen für wenig Geld liefern. Du bekommst geballtes Know-how aus erster Hand, ohne dich durch endlose Foren oder Videos zu wühlen. Bücher wie „Trading für Einsteiger“ von Daniel Schütz nehmen dich Schritt für Schritt mit – vom passenden Broker bis zu deinem ersten Trade.

Im Gegensatz zu kurzen Blogartikeln oder YouTube Videos gehen Bücher oft mehr in die Tiefe. Sie erklären dir nicht nur, wie Trading Strategien funktionieren, sondern auch, warum sie wichtig sind. Themen wie Steuern, Vermögensaufbau und die Psychologie des Tradings werden verständlich und greifbar gemacht. Viele Bücher nutzen zudem praxisnahe Beispiele, damit du das Wissen direkt anwenden kannst.

Trading Bücher sind günstiger als Ausbildungen oder Coachings. Mittlerweile gibt es zu nahezu allen Kategorien im Trading auch Bücher. Auf Englisch ist die Auswahl teilweise größer. Wer in dieser Sprache lesen kann, genießt oft Vorteile. Es existieren aber auch gute Übersetzungen.

Vorteile von Trading Büchern zum Lernen:

- Kostengünstig

- Erfahrungen von echten Profis und Experten

- Schnelle Verfügbarkeit

- Detaillierte Informationen & Strategien

- Meistens einfach und verständlich

Für Einsteiger empfehlen wir neben dem zuvor genannten Buch auch folgende zwei Bücher zum Trading lernen:

- „Daytrading für Einsteiger“ von Mark Swing – Fokus auf kurzfristige Handelsstrategien und technische Analyse.

- „Tradingpsychologie“ von Norman Welz – Vertiefung der mentalen Aspekte des Tradings.

Kann eine KI beim Traden lernen helfen?

Ja, KI kann dir beim Traden lernen definitiv helfen, weil sie riesige Datenmengen auswertet, Muster erkennt und automatisch Entscheidungen trifft, und das ganz ohne Pause und Emotionen. Mit künstlicher Intelligenz bekommst du ein Tool an die Hand, das Kurse analysiert, News scannt und Stimmungen im Markt aufspürt. Sie erkennt Chancen schneller als jeder Mensch und lernt ständig dazu.

KI beim Traden bringt dir vor allem diese Vorteile: