Ein Trading Broker bietet Ihnen den Zugriff auf zahlreiche Märkte und Finanzprodukte zum Investieren. Sie möchten von Deutschland aus traden und suchen nach einem Trading Broker, der den internationalen Vergleich nicht scheut?

Wir haben verschiedene Trading Anbieter getestet und sind zu einem klaren Ergebnis gekommen, bei dem Vantage Markets als Top Broker dominiert. Der Anbieter hat uns mit einem umfangreichen Angebot an CFDs, vor allem auf Forex sowie mit günstigen Konditionen überzeugt. Daneben waren die Tools und Demoangebote bei Capital.com für Anfänger geeignet. Profis können wir hochspezialisierte Broker wie Pepperstone, StarTrader und GBE Brokers mit hohen Hebeln empfehlen.

Wir haben Ihnen eine Auswahl an 10 Trading Brokern in diesem Depot Vergleich zusammengestellt und stellen Ihnen diese Anbieter detailliert im Artikel vor. Dabei schauen wir auf Konditionen, Software, App-Funktionen, Handelsangebote und Gebühren:

- Vantage Markets – Bester Trading Broker insgesamt mit günstigsten Gebühren für Forex/Währungen, Automatisierung und großer Software-Wahl

- Capital.com – Tolles Gesamtpaket für Trader und Anfänger mit exzellenten Tools für die technische Analyse

- Tickmill – Preiswerter Broker mit hervorragendem CFD- und Forex-Angebot

- StarTrader – Vielseitiger Trading Broker Broker mit fünf Regulierungen und Trading Bots

- Pepperstone – Spezialisiert auf Forex und CFDs; Regulierung u. a. in Deutschland und Nutzung von TradingView möglich

- GBE Brokers – Hochspezialisierter Broker für Forex Anleger mit Niederlassung in Hamburg

- eToro – Angebot für Aktien, CFDs, Kryptos & vieles mehr (inklusive Copy Trading)

- XTB – Regulierung in Deutschland und bestes Angebot mit deutschen Service

- BlackBull Markets – Breite Plattformauswahl, individuelles Trading mit 26.000 Märkten, streng reguliert

- IG – Börsengelisteter Broker mit Niederlassung in Frankfurt

Was war wichtig für die Auswahl des besten Trading Brokers in Deutschland?

In unserem Trading Broker Vergleich war es wichtig, dass die Depots umsonst geführt werden können und die Gebühren transparent sind. Weiterhin bevorzugen wir Anbieter mit engen Spreads, einer sicheren Software und Zugang zu Märkten über die deutschen Börsen hinaus. Es sollten mindestens zahlreiche Aktien und CFDs aus den USA verfügbar sein.

Für uns sind die folgenden 13 Parameter für einen guten Broker besonders relevant:

- Keine Depotgebühren

- Keine Ordergebühren auf echte Aktien und ETFs

- Niedrige Provisionen bei CFDs

- Faire Swaps im CFD-Handel

- Enge und faire Spread-Kosten

- Zugang zu vielen Handelsplätzen weltweit

- Kostenlos verfügbare Tools zur technischen und fundamentalen Analyse

- Lehrangebote für Anfänger

- Sichere und schnelle Software

- Möglichkeit zum automatisierten Aufbau von Sparplänen

- Handliche Apps für das Smartphone

- Lizenzierung der Neo Broker in westlichen Staaten

- Umfassende Kontrolle durch Finanzbehörden in der EU, den USA, Großbritannien, Asien & Co.

Sehen Sie hier auch unseren Trading Broker Vergleich per Video:

1. Vantage Markets

Die Nummer 1 in unserem Trading Broker Test für 2026 ist der australische Broker Vantage Markets geworden. Das Unternehmen startete als Vantage FX und hatte sich zunächst dem Handel mit Forex-Werten verschrieben. Mittlerweile ist das Angebot wesentlich vielfältiger und besteht u. a. auch aus Aktien-CFDs, Indizes, Rohstoffen, Edelmetallen, Anleihen und ETFs. Die Auswahl von über 1.000 Instrumenten hat uns hier durchaus überzeugt.

Unser Tipp für Profis, die einen guten Trading Broker suchen: Mit dem hohen Hebel von 1:500 können Sie bei vorheriger Analyse ein erfolgreiches Portfolio aufbauen und schnell von den Marktbewegungen profitieren. Anfängern raten wir eher von solchem Leverage ab, da diese Tools auch die Gefahr eines Totalverlustes mit sich bringen. Immerhin bietet Vantage Markets einen Negativsaldenschutz, was unserer Meinung nach für die Integrität des Anbieters spricht.

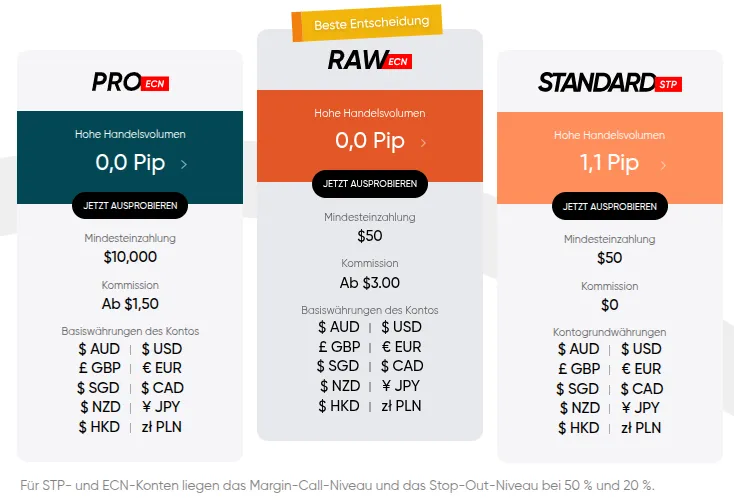

Mit was kann ich bei Vantage Markets traden?

Was uns bei der Auswahl an Produkten bei Vantage Markets gefallen hat, ist der starke Fokus auf Forex und Aktien-CFDs. Daneben gibt es viele weitere Werte, mit denen Sie in den Handel einsteigen können, u. a. über ETF Sparpläne, Aktien, Rohstoffe, Metalle und Indizes. Insgesamt gibt es mehr als 1.000 Märkte zur Auswahl.

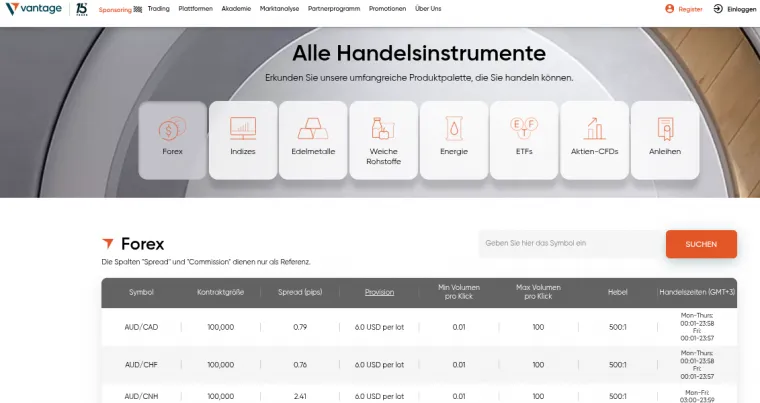

Wie hoch sind die Gebühren bei Vantage Markets?

Für die Raw-Accounts mit ECN-Spreads ab 0,0 Pips verlangt Vantage Markets aus unserer Sicht eine faire Provision von 1,5 bis 3 US-Dollar. Damit lässt sich gezielt investieren und vor allem im Daytrading-Modus Gewinn erzielen. Je nach Kontomodell lassen sich diese Gebühren aber senken bzw. durch höhere oder niedrigere Spreads ersetzen. Die Kosten sind dann in die Bid-Ask-Spanne integriert.

Bei Forex im Standard Account beginnen die Bid-Ask-Spannen bei 1,1 Pips. Wenn Sie CFDs über Nacht halten, kommt außerdem die marktüblich Finanzierungsgebühr im niedrigstelligen Prozentbereich hinzu. Hiermit konnten wir in unserem Test gut arbeiten. Die Kostenstruktur hat uns in jedem Fall davon überzeugt, Vantage Markets zum Testsieger in unserem Broker Vergleich zu machen.

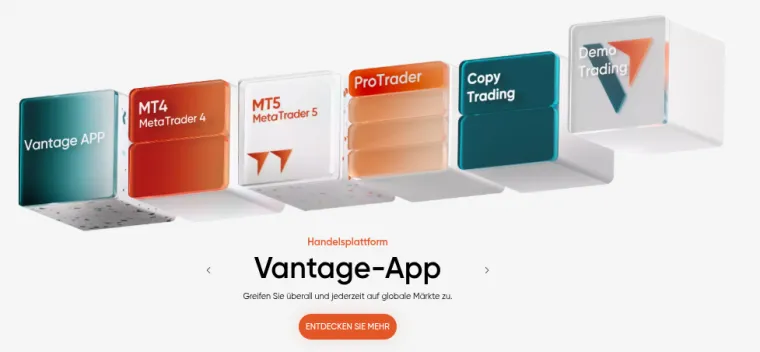

Mit welchen Plattformen kann ich bei Vantage Markets arbeiten?

Wir haben im Test die mobile App und die Desktop-Version des Brokers Vantage Markets ausprobiert und sind zu einem positiven Ergebnis gekommen. Die Software ist mit hochwertigen Charts ausgestattet, die über zahlreiche Indikatoren und Zeicheninstrumente analysiert werden können. Außerdem stellt Ihnen der australische Online Broker fundamentale Kennzahlen bereit.

Wenn Sie möchten, integrieren Sie Ihr Vantage Markets Konto einfach auf Ihrem MetaTrader-Profil und haben damit noch mehr Analysemöglichkeiten. Zudem bietet der Broker mittlerweile auch Schnittstellen zu ProTrader und TradingView. Diese Vielfalt an Optionen verdient von uns die volle Punktzahl.

Wie sieht es mit dem Kundenservice aus?

Einen Kundenservice gibt es bei Vantage Markets natürlich auch. Wir haben im Konto und auf der Webseite einfach auf “Kontakt” geklickt und den Support sofort gefunden. Erreichbar ist der Anbieter u. a. telefonisch, jedoch auf keiner deutschen Nummer, was wir ein wenig als Nachteil erachten, angesichts der internationalen Ausrichtung aber normal ist. Daher empfehlen wir vor allem die Kontaktaufnahme über eine der E-Mail-Adressen oder den Live Chat.

Wie wird Vantage Markets reguliert?

Vantage Markets besitzt an seinem Standort in Sydney eine Volllizenz und wird entsprechend von der australischen ASIC reguliert. Zudem werfen die südafrikanische FSCA und die VFSC aus Vanuatu ein Auge auf den Anbieter. Innerhalb der EU gibt es dagegen keine Kontrolle des Brokers. Somit kann es bei einem Bankrott u. U. schwer werden, die Einlagen zurückzufordern.

Zusammenfassung zu Vantage Markets:

| Regulierung | ASIC, FSCA, VFSC, CIMA |

| Gebühren | 0 Euro FSCA, 1,5-3 US-Dollar pro Lot Provision, Finanzierungskosten bei CFDs über Nacht |

| Spreads | ab 1,1 Pips im Standardkonto, ab 0,0 Pips bei Forex im Pro und Raw Modus |

| Mindesteinlage | 50 Euro |

| Verfügbare Märkte | Forex, CFDs auf Aktien-Sparpläne, ETFs, Rohstoffe, Indizes |

| Hebel | bis 1:500 |

| Plattformen | Vantage App, MetaTrader 4, MetaTrader 5, TradingView, ProTrader |

| Analysetools | Breitgefächertes Angebot an Werkzeugen auf den Charts ebenso wie Kennzahlen |

2. Capital.com

Mit Capital.com haben wir als Broker in den vergangenen Jahren immer wieder gute Erfahrungen gemacht. Auch im Test 2026 ist dieses Depot einer unserer Favoriten und belegt den 2. Platz im Ranking. Grund dafür ist vor allem die gelungene Mischung aus transparenten Gebühren, dem einfachen Zugang zu CFDs auf Aktien, ETFs, Forex, Kryptos und Fonds aus aller Welt sowie den kostenfreien Tools zur technischen Analyse von Wertpapieren.

Auf dieser Basis lässt sich nach unserer Erfahrung schnell und einfach ein diversifiziertes Trading Portfolio aufbauen. In diesen können Sie Produkte aus mehr als 4.500 Märkten aufnehmen. Zur Auswahl stehen überwiegend CFDs auf Aktien und Kryptos. Letztere sind einer der Hauptgeschäftszweige und hierfür werden etliche Order-Optionen angeboten.

Mit was kann ich bei Capital.com traden?

Bei Capital.com können Sie vor allem mit flexiblen CFD-Konstrukten traden. Trader haben die Möglichkeit,long und short zu gehen. Das Ganze ist mit einem Hebel von maximal 1:30 möglich. Insgesamt sind über 4.500 Märkte per CFDs verfügbar. Dazu zählen Assets aus zahlreichen verschiedenen Ländern.

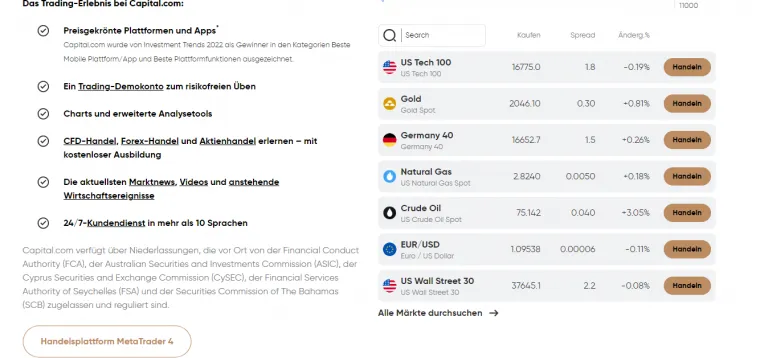

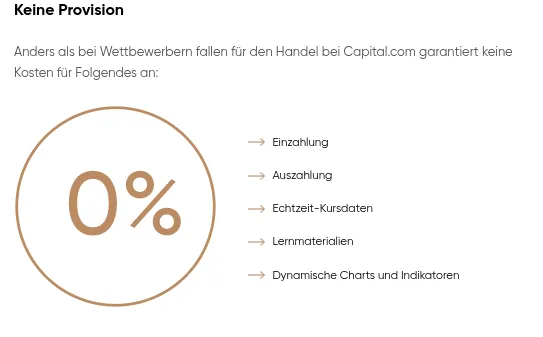

Wie hoch sind die Gebühren bei Capital.com?

Eine Gebühr für das Konto selbst fällt zunächst einmal nicht an. Das ist nach unserer Erfahrung ein riesiger Vorteil. Sie registrieren sich und können im Übungsmodus sogar ohne weitere Kosten Strategien ausprobieren. Wenn Sie in den echten Handel einsteigen möchten, überweisen Sie mindestens 10 € (per Kreditkarte) auf das Depot und können damit dann loslegen. Bei CFDs müssen Sie die Haltegebühren bzw. Swaps für Positionen einplanen, die sich nach Börsenschluss in Ihrem Portfolio befinden. Zu beachten sind außerdem die Spreads: Die Spanne bei Capital.com beginnt bei 0,3 Pips (variabel).

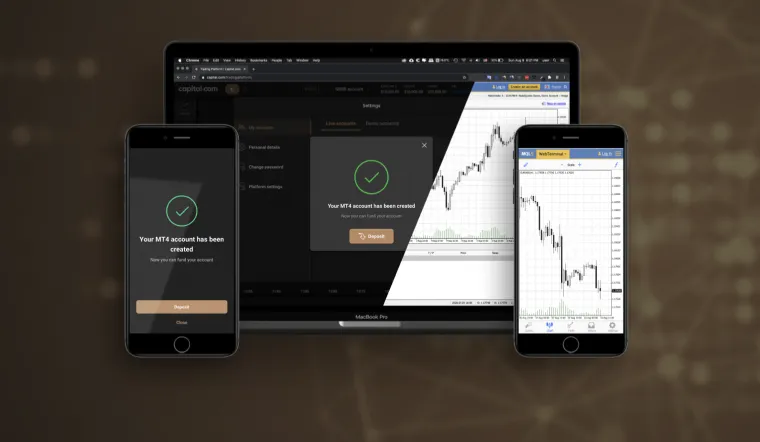

Mit welchen Plattformen kann ich bei Capital.com arbeiten?

Zunächst einmal bietet Capital.com eine eigene Trading Plattform, die bereits sehr gut mit Charts und Analysetools ausgestattet ist. Wenn Sie neu im Handel sind, dürfte dieses Werkzeug mehr als ausreichen. Viele Trader setzen aber auf Programme, mit denen Sie seit Jahren vertraut sind. Hierzu gehören zum Beispiel MetaTrader 4 und TradingView. Diese sind bei Capital.com vorhanden, was wir im Test mit voller Punktzahl belohnen. Dadurch ist der Trading Broker gut für Profis geeignet.

Wie sieht es mit dem Kundenservice aus?

Was uns bei Capital.com für Trader aus Deutschland besonders gefällt, ist der deutschsprachige Kundenservice. Der Support kann telefonisch und über den Live-Chat erreicht werden. In unserem Test und Trading Broker Vergleich haben die Mitarbeiter sehr schnell reagiert und waren kompetent. Überzeugt hat uns insbesondere die Chat-Option. Für Anfänger gibt es bei Capital.com viele Anleitungen, Webinare und Videos zum erlernen des Tradings. Zusammen mit der geringen Mindesteinzahlung hat uns das Angebot auch für Einsteiger überzeugt.

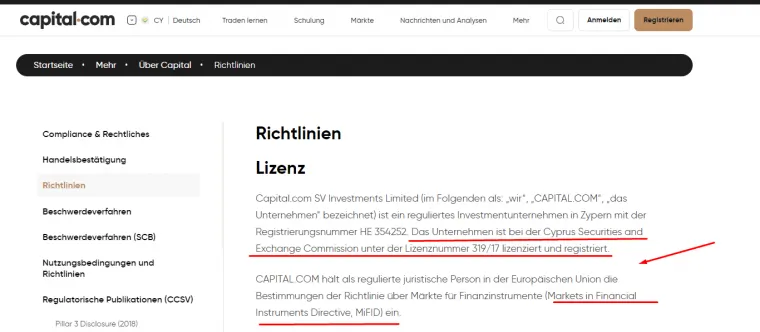

Wie wird Capital.com reguliert?

Der Broker Capital.com hat seine Büroräume in Zypern, Bahamas, Australien und Großbritannien. Entsprechend ist das Unternehmen bestens reguliert, zum Beispiel von der britischen FCA, der CySEC in Zypern, SCB in den Bahamas, SCA in den Vereinigten Arabischen Emiraten und der australischen ASIC.

Zusammenfassung zu Capital.com:

| Regulierung | FCA, ASIC, CySEC, SCB, SCA |

| Gebühren | Variable Spreads, CFDs – variable Provisionen und Swap-Kosten |

| Spreads | ab 0,3 Pips variable |

| Mindesteinlage | 20€ bei Kreditkarte, 50€ bei Banküberweisung |

| Verfügbare Märkte | ca. 4.500 Märkte mit CFDs |

| Hebel | 1:30 |

| Plattformen | Webplattform, App, TradingView, MetaTrader 4 |

| Analysetools | Hochwertige Charts mit allen wichtigen Indikatoren, Zeicheninstrumenten etc. |

3. Tickmill

Beim dritten Platz haben wir uns nach reiflicher Überlegung und intensiven Tests für Tickmill entschieden. Überzeugend fanden wir einerseits den Fokus auf Forex, wo Sie mit über 60 Währungspaaren arbeiten können. Daneben werden 500+ Aktien und ETFs, Rohstoffe, Kryptowährungen, Indizes und Anleihen traden. Das erfolgt in der Regel im CFD-Format.

Wir haben uns in unserem Test aber nicht nur mit der Auswahl beschäftigt, sondern auch mit dem Aufbau von Plattform und App. Die Handhabung war relativ gut und wir konnten immer schnell alle wichtigen Funktionen finden. Es gibt mehrere Kontoarten und als Software stehen MT4 und MT5 zur Verfügung.

Mit was kann ich bei Tickmill traden?

Tickmill ist stark auf CFDs spezialisiert und bietet über 500 Derivate auf Aktien und ETFs an. Ein Fokus liegt auf dem Forex-Handel, wo Sie Zugriff auf über 60 Währungspaaren haben. Weitere spannende Märkte sind, wie wir finden, die CFDs auf Rohstoffe, Kryptos, Indizes und Anleihen. Insgesamt befinden sich 600+ Instrumente im Sortiment. Private Kunden können darauf einen Hebel von max. 1:30 anwenden. Wer professionell traded, bekommt Leverage bis 1:500 gewährt.

Wie hoch sind die Gebühren bei Tickmill?

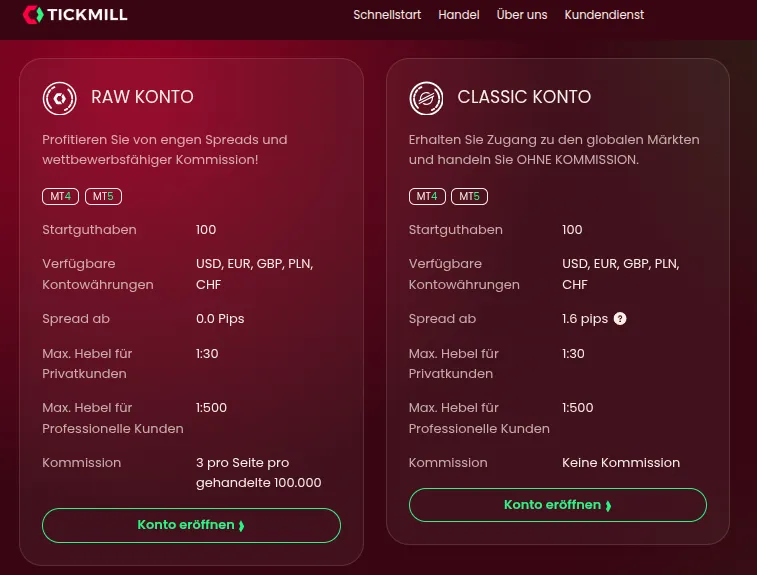

Ab einem Startguthaben von 100 USD können Sie bei Tickmill ein Konto eröffnen und haben die Wahl zwischen den Raw-Accounts und Classic. Wir haben uns beide Optionen angeschaut und fanden vor allem Raw mit Spreads ab 0,0 Pips und 3 USD Kommission pro Seite und Lot ansprechend. Alternativ fällt die Ordergebühr bei Classic komplett weg. Dafür sind die Spreads mit Spannen ab 1,6 Pips unserer Erfahrung nach vergleichsweise hoch.

Mit welchen Plattformen kann ich bei Tickmill arbeiten?

Bei Tickmill haben wir im Test zwei Plattformoptionen gefunden, MetaTrader 4 und MetaTrader 5. Beide Software-Systeme sind sehr gängig und bieten jede Menge Vorteile. Wir arbeiten als Experten seit vielen Jahren mit diesen Handelsplattformen und können sie nur empfehlen. Auf der anderen Seite würden wir uns durchaus noch Alternativen Wünschen. Andere Broker offerieren beispielsweise auch cTrader, ProTrader und TradingView.

Wie sieht es mit dem Kundenservice aus?

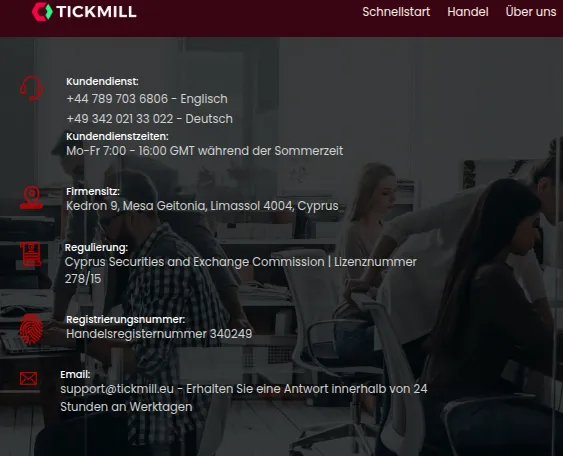

Auf der Hilfe-Seite werden Webinare, Schulungsangebote und häufig gestellte Fragen bereitgestellt. Das fanden wir insgesamt gut und haben dafür Punkte vergeben. Für konkrete Angelegenheiten lässt sich der Kundendienst über ein Formular kontaktieren. Leider ließ die Antwort in mehreren Versuchen etwas auf sich warten. Dafür kamen wir zwischen 07:00 und 16:00 Uhr unter der Woche schnell beim deutschsprachigen Telefonservice unter deutscher Nummer durch. Die Beratung war hier kompetent und zufriedenstellend. Weiterhin wird eine Mailadresse angegeben, auf der innerhalb von 24 Stunden geantwortet wird.

Wie wird Tickmill reguliert?

Gefallen hat uns im Test die weitreichende internationale Regulierung. Für Trader aus Deutschland ist die CySEC in Zypern zuständig. Diese sorgt bei privaten Kunden auch für eine Hebel-Begrenzung von 1:30. Darüber hinaus bestehen Lizenzen in Dubai, auf den Seychellen und in Südafrika.

Zusammenfassung zu Tickmill:

| Regulierung | Zypern (CySEC), Seychellen (FSA), Dubai (FCA), Südafrika (FSCA) |

| Gebühren | Geringe Gebühren ab 3 USD pro Lot/Richtung bei Raw-Accounts; 0 USD bei Standard |

| Spreads | ab 0,0 Pips im Raw-Modus (mit Provision), ab 1,6 Pips im Standard-Konto |

| Mindesteinlage | 100 USD |

| Verfügbare Märkte | mehr als 600 Märkte |

| Hebel | 1:30 (privat) 1:500 (professionell) |

| Plattformen | MetaTrader 4, MetaTrader 5 |

| Analysetools | Umfangreiche Analysetools von MT4 und MT5 |

4. StarTrader

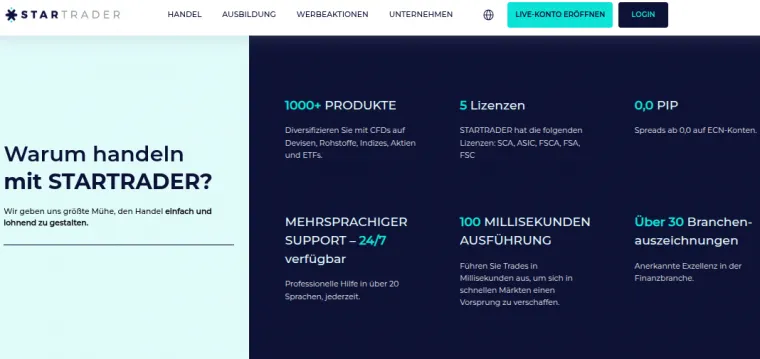

Der 2012 gegründete Broker StarTrader hat uns vor allem mit einer Besonderheit überzeugt:Er ist in insgesamt fünf Ländern reguliert und bietet damit einen sehr umfassenden Schutz. Lizenzen wurden so in den Vereinigten Arabischen Emiraten, in Australien, Südafrika, auf den Seychellen und in Mauritius erworben. Durch den außereuropäischen Standort sind hohe Hebel von 1:1000 möglich. Andererseits kommen Sie nicht in den Genuss der EU-Einlagensicherung, was wir als kleinen Nachteil sehen.

Aktuell kann eine solide Anzahl an CFDs auf der Plattform gehandelt werden. Es sind mehr als 1.000 Instrumente im Angebot, darunter Basiswerte wie Aktien, Kryptos, Rohstoffe und Währungen. Sehr begeistert hat uns im Test die Option zum Copy Trading, welche dem gesamten Angebot einen zusätzlichen positiven Twist gibt.

Mit was kann ich bei StarTrader traden & investieren?

Das Angebot von StarTrader besteht aus mehr als 1.000 Produkten, die im CFD-Format long oder short gehandelt werden können. Als positiv bewertet haben wir vor allem die breite Auswahl an Aktien, mit deren Basiswerten wir ein erfolgreiches Portfolio aufbauen konnten. Für mehr Diversifikation beim Investieren sorgen u. a. Indizes, Rohstoffe, ETFs, Metalle und Forex. In allen Fällen konnten wir eine schnelle Ausführung und wettbewerbsfähige Gebühren feststellen.

Zudem bietet StarTrader auch automatisierte Trading Bots zum kopieren per App an. Diese wurden von Experten erstellt und sind verfügbar für jeden Trader bei StartTrader. Die Nutzer der Bots müssen lediglich einen Profit-Share (10-30%) an den Bot-Betreiber bezahlen.

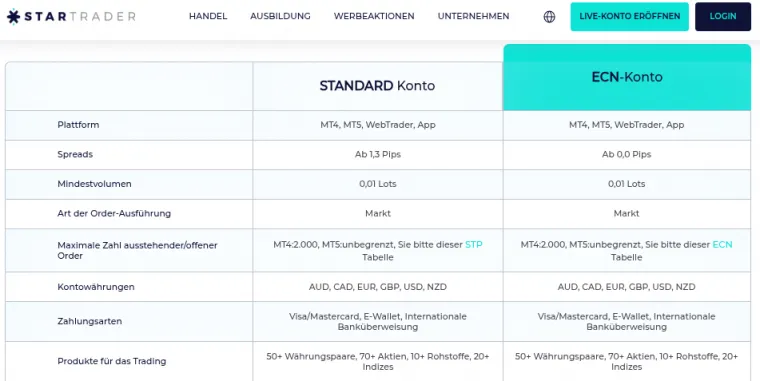

Wie hoch sind die Gebühren bei StarTrader?

Bei den Konten können Sie beim Broker StarTrader aus ECN oder Standard wählen. Im ECN-Modus bekommen Sie die Roh-Spreads ab 0,0 Pips und müssen dafür Provisionen einplanen. Bei Standard beginnen die Spreads bei 1,3 Pips, liegen nach unseren Erfahrungen also etwas über denen der besten Trading Broker auf dem Markt. Dafür fallen hier aber alle Kommissionen weg bzw. sind sie in die Bid-Ask-Spanne integriert.

Mit welchen Plattformen kann ich bei StarTrader arbeiten?

Ein Grund für unsere hohe Bewertung von StarTrader im Trading Broker Vergleich ist die handliche Plattform, die als Web- und mobile Variante verfügbar ist. Hier konnten wir viele Funktionen freischalten und mit den Charts eingehend arbeiten. Die angebotenen Indikatoren empfanden wir als sehr hilfreich.

Als noch besser haben wir die Tatsache bewertet, dass StarTrader Schnittstellen zu externen Profiplattformen anbietet. Experten im Traden werden sich so über die Verwendung von MetaTrader 4 und MetaTrader 5 freuen dürfen. Darüber hinaus gibt es eine Copy Trading Station für den Kopierhandel. Für Anfänger ist das kostenlose Demokonto eine gute Nachricht. Zudem ist die Flexibilität der Plattformen ein Vorteil für alle, die gerade erst das Trading lernen.

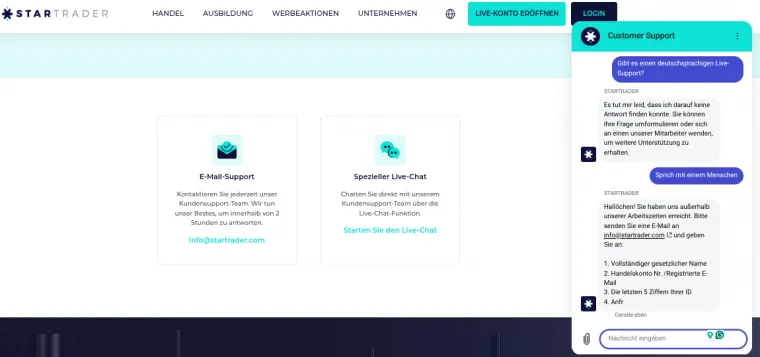

Wie sieht es mit dem Kundenservice aus?

Um Kontakt mit dem Kundenservice von StarTrader zu suchen, sind wir ins Hilfecenter gegangen und haben einige Funktionen getestet. Praktisch ist, dass unter den FAQs viele Informationen auf Deutsch zu finden sind. Ebenso kann man sich per E-Mail beim deutschsprachigen Support melden. Wir bekamen bei unserem Versuch schon am nächsten Tag eine Antwort. Ähnlich gute Erfahrung haben wir mit dem Live Chat gemacht, obwohl uns der KI-Teil selbst weniger zugesagt hat.

Wie wird StarTrader reguliert?

Eines der überzeugendsten Merkmale von StarTrader sind die fünf Regulierungen. Der Broker hat so Lizenzen in den Vereinigten Arabischen Emiraten, in Australien, Mauritius, auf den Seychellen und in Südafrika erworben. Alle diese Staaten erlauben eine relativ liberale Trading-Politik mit hohen Hebeln, perfekt für Profis.

Zusammenfassung zu StarTrader:

| Regulierung | ASIC, FSC, FSA, FSCA, SCA |

| Einzahlungsgebühren und Kommissionen pro Trade | 0 USD Depotkosten; Kommissionen von 3 USD Half-Turn im ECN-Account, ohne Provision bei Standard |

| Spreads | ab 0,0 Pips (ECN-Konto mit Kommissionen), Standard: ab 1,3 Pips |

| Mindesteinlage | 50 USD |

| Verfügbare zugrundeliegende Assets: | ca. 1.000+ |

| Hebel | Bis zu 1:1000 |

| Plattformen | Web-Plattform, Metatrader 4 und 5, mobile App |

| Analysetools | Breite Auswahl an Tools für fundamentale und technische Analyse |

5. Pepperstone

Was uns an Pepperstone gerade in Hinsicht auf deutsche Kunden gefällt, ist die Regulierung des australischen Anbieters in Deutschland. So gibt es eine Bafin-Lizenz für mehr Kundenschutz und eine Niederlassung in Düsseldorf. Von dieser wird ein deutschsprachiger Kundendienst angeboten. Das macht Pepperstone nach unserem Test zu einem der besten Trading Broker auf dem deutschen Markt.

Ursprünglich bot das Unternehmen vor allem Forex-Werte an. Mittlerweile können auch andere Investments über CFDs auf Devisen, Kryptowährungen, ETFs, Aktien und Rohstoffe nachgehen. Durch die niedrigen Mindesteinlagen ist es sogar möglich, den Sparplan ab 1 Euro aufzubauen. Schauen wir uns nun genauer an, was diesen Trading Broker genau ausmacht.

Mit was kann ich bei Pepperstone traden?

Das Hauptsegment von Pepperstone ist der CFD- und Forex-Handel. Dieser wurde bereits wenige Jahre nach der Gründung deutlich durch CFDs erweitert. Über diese Kontrakte können Sie Sparpläne mit Kryptowährungen, Krypto-Indizes, Aktien und Rohstoffen von Handelsplätzen aus aller Welt aufbauen. Insgesamt haben wir mehr als 1.400 Instrumente gezählt, die zum Traden verfügbar sind. Damit liegt das Angebot etwas über dem Durchschnitt.

Der Trading Broker und sein Angebot in Zahlen: Es gibt über 90 Währungspaare, mehr als 1.100 CFDs auf Aktien, 90+ ETF-Basiswerte, ca. 40 Rohstoff-CFDs und 20 Derivate, die sich auf Indizes beziehen. Durch die außereuropäische Lizenz können diese mit hohen Hebeln bis 1:1000 auf Forex gehandelt werden, weswegen der Broker gut für Profis geeignet ist. Innerhalb der EU gibt es eine Begrenzung auf 1:30.

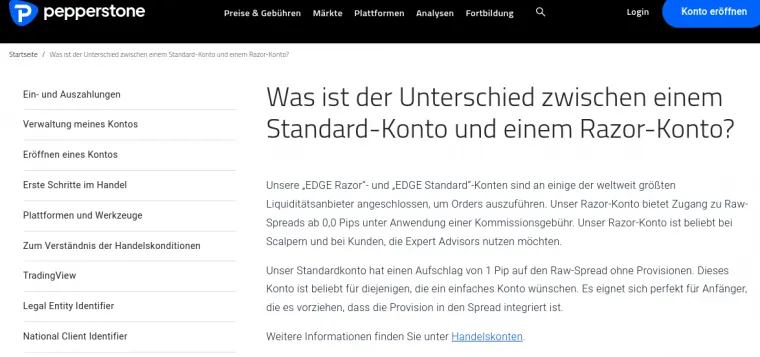

Wie hoch sind die Gebühren bei Pepperstone?

Dass der Trading Broker bei seinem Angebot auf die Kosten für Depotführung verzichtet, ist nach unserer Erfahrung ein klarer Vorteil für die Anleger. Diese müssen sich bei dem Anbieter jedoch zwischen zwei Kontoarten mit unterschiedlichen Gebühren entscheiden. Im Standard-Account fallen so keinerlei Abgaben für die einzelne Order an. Dafür liegen die Spreads aber bei mindestens 0,4 Pips.

Beim Razor-Account zahlen Sie dagegen keine zusätzlichen Spreadkosten pro Order – der Online Broker leitet einfach die offiziellen Ask-Bid-Spannen der Börse an die Kunden weiter. Die Provision liegt dann aber bei 2,96 Euro+ pro Standard-Lot und Richtung, was uns im Trading Broker Vergleich als fair erscheint.

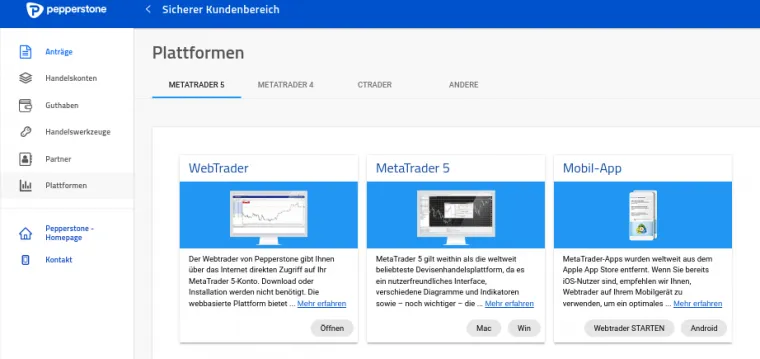

Mit welchen Plattformen kann ich bei Pepperstone arbeiten?

Als sehr überzeugend empfanden wir beim Trading Broker Pepperstone, dass die Kopplung an zahlreiche Plattformen möglich ist. Einerseits hat uns die Funktionsweise der Broker-Software selbst sehr gefallen. Neben den eigenen Handelsmasken können MetaTrader 4, MetaTrader 5, cTrader oder TradingView verwendet werden. Diese Programme sind sogar in der Demoversion des Depots verfügbar.

Wie sieht es mit dem Kundenservice bei diesem Trading Broker aus?

In unserem Trading Broker Test haben wir uns auch den Kundenservice bei Pepperstone angeschaut. Dieser ist rund um die Uhr über Telefon, E-Mail und Live-Chat zu erreichen – sogar auf Deutsch. Die Mitarbeiter machten einen kompetenten Eindruck auf uns. Was wir besonders hervorheben wollen, ist das Schulungsangebot, welches Ihren Blick im Handel mit Währungen und CFDs deutlich schärft. Die Weiterbildungskurse sind nach unserem Urteil weitreichend und wirklich hilfreich.

Wie wird Pepperstone reguliert?

Was unserer Erfahrung sehr für Pepperstone als Trading Broker spricht, ist die deutsche (und zypriotische) Lizenz. So wird das Unternehmen von der Bafin reguliert und hat in Düsseldorf einen Sitz mit deutschsprachigem Kundenservice. Wer höhere Hebel nutzen möchte, kann aber auch über die anderen Standorte traden. So ist unter der Kontrolle von ASIC in Australien, DFSA, SCB und CMA mehr Leverage möglich. Diese Vielseitigkeit verdient eine hohe Bewertung in unserem Broker Ranking.

Zusammenfassung zu Pepperstone:

| Regulierung | Bafin, ASIC, FCA, CySEC, DFSA, SCB, CMA |

| Gebühren | 0 Euro Depotführung; Provisionen im Razor-Account (ab 2,96 Euro); provisionsfrei bei Standard |

| Spreads | Handel ab 0,0 Pips im Razor-Account; ab 0,4 Pips bei Standard |

| Mindesteinlage | Depot kann ab 10 Euro eröffnet werden |

| Verfügbare Märkte | 1.400+ Märkte: Forex und CFDs auf Aktien, ETF Sparpläne, Kryptowährungen, Krypto-Indizes |

| Hebel | 1:30 (EU), 1:1000 auf Forex außereuropäisch |

| Plattformen | MetaTrader 4, MetaTrader 5, cTrader, TradingView |

| Analysetools | Über Vielzahl an Plattformen tiefgründige Analyse für den Aktien-, ETF- und Forex-Handel per Charts möglich |

6. GBE Brokers

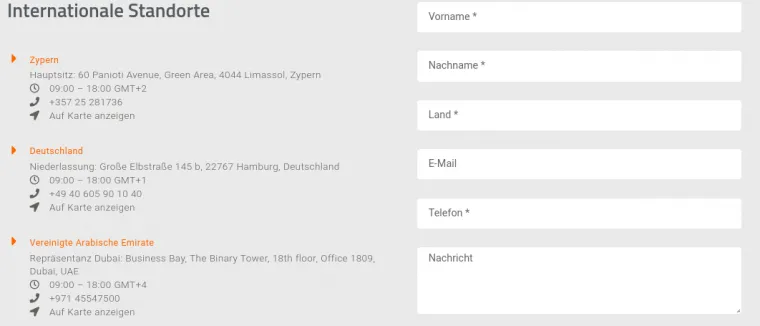

Der Anbieter GBE Brokers wurde 2013 gegründet und hat seinen Sitz in Zypern. Von hier aus operiert das Unternehmen weltweit und hat zudem eine Niederlassung in Hamburg eingerichtet. Dieses maßgeschneiderte Angebot für Kunden aus Deutschland hat uns sehr gefallen und wir können den Broker nicht zuletzt auch wegen seiner CFD-Auswahl sowie der fairen Konditionen empfehlen. Das macht ihn ideal für Profis.

Wir haben GBE Brokers einem gründlichen Test unterzogen und dabei auch einige Nachteile festgestellt, weswegen dieser Anbieter in unserer Liste etwas weiter unten landet. Vor allem die Einzahlungsbedingungen haben uns gestört und stehen speziell Anfängern bei ihrem Investment als Schranke im Weg. Schauen wir uns also einmal an, was gut und was schlecht an diesem Trading Broker ist.

Mit was kann ich bei GBE Brokers traden?

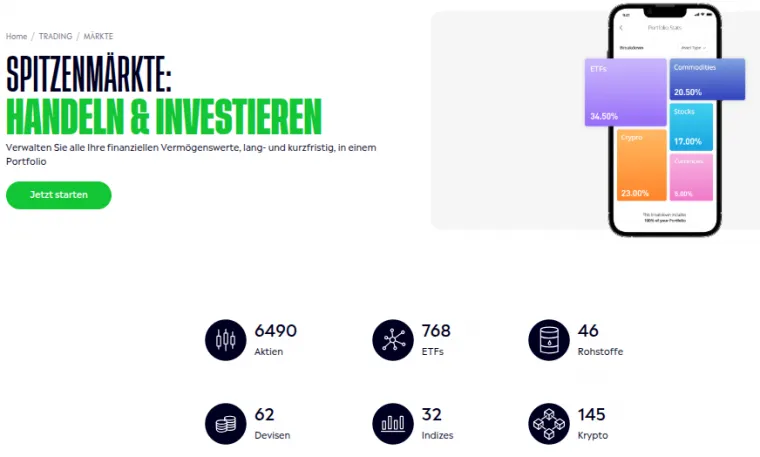

Im Mittelpunkt stehen bei GBE Brokers die Forex-Werte und CFDs. Letztere werden mit Bezug auf Währungen, Kryptowährungen, Indizes, Aktien, ETFs und Rohstoffe offeriert. Wir haben durchgezählt und sind auf mehr als 1.000 Produkte gekommen. Das ist im Vergleich zu anderen Brokern wettbewerbsfähig und positiv zu bewerten. Dabei können private Anleger innerhalb der EU einen Hebel von 1:30 einsetzen. Außereuropäisch sind bis zu 1:400 möglich.

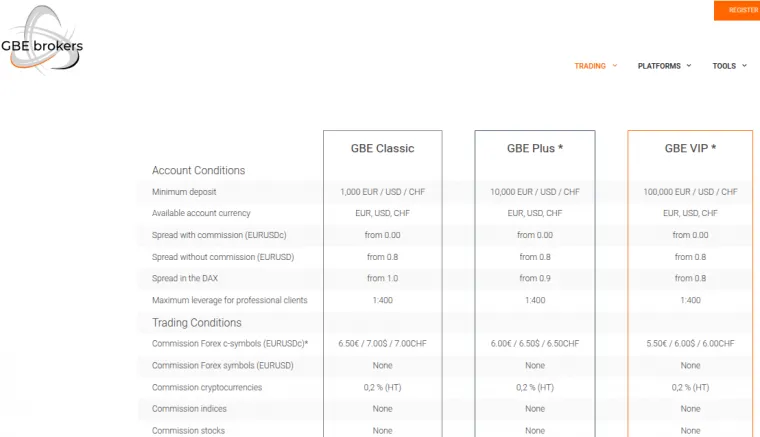

Wie hoch sind die Gebühren bei GBE Brokers?

Ein klarer Nachteil ist nach unserer Auffassung im Trading Broker Vergleich, dass von den „Classic“-Kunden eine Mindesteinzahlung von 1.000 Euro verlangt wird! Wenn Sie sich für den Plus-Account entscheiden, liegt die Mindesteinlage mit 10.000 Euro sogar noch höher. Im Vergleich dazu: Bei vielen anderen Plattformen können Sie bereits ab 1 Euro traden. Wo Mindesteinlagen gefordert werden, sind 50 oder 100 Euro/USD normal.

Bei den Konten können Sie sich zwischen kommissionsfrei und spreadfrei entscheiden. Wenn Sie ab 0,0 Pips Spread einsteigen, müssen Sie 5,50 Euro bis 6,50 Euro pro Trade an Provision einplanen. Andere Assets wie Aktien und Indizes sind immer kostenfrei. Wer keine Kommission abgibt, bei dem steigen die Spannen auf einen Betrag ab 0,8 Pips im Classic-Konto und auf 0,9 Pips im Plus-Account. Eine Depotgebühr gibt es bei GBE Brokers immerhin nicht, was wir in unserem Test gutheißen.

Mit welchen Plattformen kann ich bei GBE Brokers arbeiten?

Neben der einfachen Webvariante bietet das GBE Brokers Depot Kopplungsmöglichkeiten an andere Plattformen wie MetaTrader 4 und MetaTrader 5. Vorteilhaft sind hier die sehr umfangreichen Analysemöglichkeiten für Wertpapiere, CFDs, Forex & Co. sowie die extrem schnellen Ausführungen. Neuerdings hat GBE Brokers auch TradingView zur Liste hinzugefügt, was für uns ein klares Plus im Test ist.

Wie sieht es mit dem Kundenservice aus?

Im Bereich CFD-Handel und Trading mit Forex gehört GBE Brokers zu den beliebtesten Trading Brokern in Deutschland. Somit gibt sich das Unternehmen auch sehr viel Mühe, einen hervorragenden Kundenservice zu offerieren. Durch die Niederlassung in Hamburg sind Telefondienst, Mail und Chat sogar auf Deutsch verfügbar, was von uns 10 von 10 Punkte beim Support verdient. Dabei können Sie als Mitglied nahezu rund um die Uhr mit einem Mitarbeiter sprechen. Auf Deutsch sind diese unter der Woche zwischen 09:00 und 18:00 Uhr verfügbar, auf Englisch sogar 24/5.

Wie wird GBE Brokers reguliert?

Der Trading Broker hat seinen Hauptsitz auf Zypern und betreibt in Hamburg eine weitere Niederlassung. Hauptsächlich wird die Überprüfung des Depots von der zypriotischen CySEC betrieben. Zudem schauen sich die deutsche BaFin und die FCA in Großbritannien genauer an, was GBE Brokers mit dem Geld seiner Kunden macht. Diese umfangreiche europäische Kontrolle ist nach unserer Erfahrung ein klarer Vorteil für deutsche Trader bei diesem Broker.

Zusammenfassung zu GBE Brokers

| Regulierung | CySEC, Bafin, FCA |

| Gebühren | 0 Euro für Depots; Kommission von 3 bis 8 Euro pro Trade gegen 0,0 Pips Spread; keine Ordergebühren pro Aktie bei Konten mit Spread; variable Swap-Kosten bei CFD-Werten nach Börsenschluss |

| Spreads | 0,0 Pips mit Ordergebühren; ab 0,8 Pips ohne Ordergebühren |

| Mindesteinlage | 1.000 Euro (Classic), 10.000 Euro (GBE Plus), 100.000 Euro (VIP) |

| Verfügbare Märkte | 1.000+: Forex, CFD auf Aktien, ETFs, Indizes, Kryptowährungen, Rohstoffe, Anleihen, Metalle |

| Hebel | 1:30 (Privatkunden), global 1:400 |

| Plattformen | MetaTrader 4, MetaTrader 5, TradingView |

| Analysetools | Umfangreiche Charts für die technische Analyse der Wertpapiere |

7. eToro

Etoro ist der 7. Platz in unserem Broker Vergleich, denn das Unternehmen bietet ein umfassendes Angebot und viele Investmentmöglichkeiten an. Die Firma wurde 2007 gegründet und hat ihren Hauptsitz auf Zypern. Daneben bestehen Niederlassungen in Deutschland, Großbritannien, Australien und auf den Seychellen.

Heute können Sie in über 7.000 Märkten in den Handel einsteigen. Das geht einerseits über echte Aktien, einen ETF-Fonds oder aber über die sehr handlichen CFDs. Selbst Kryptowährungs-CFDs sind bei dem Depot mittlerweile verfügbar.

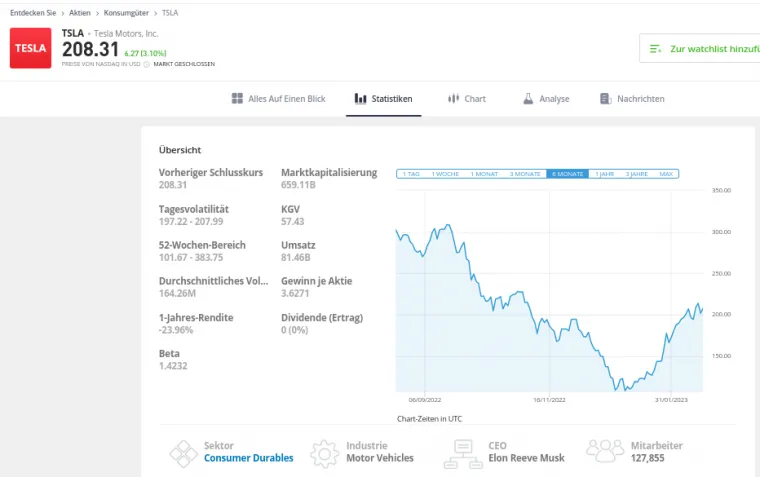

Was uns generell bei eToro gefällt, sind die Analysemöglichkeiten. Gerade für fundamentale Herangehensweisen gibt es etliche Vorteile. Über die Charts können Sie aber auch einen tiefgründigen Blick in die technischen Daten erhalten. Die Daten werden von TradingView unterstützt, was nach unserer Erfahrung eine echte Top-Eigenschaft ist. Finden Sie weitere Infos in unserem Test-Bericht zu eToro im Vergleich zu anderen Direktbanken.

Mit was kann ich bei eToro traden?

Derzeit können Sie bei eToro mit mehr als 7.000 Werten in den Handel einsteigen. Ein Großteil davon besteht aus echten Aktien oder CFD-Replikationen. Hinzukommen mehr als 140 Kryptowährungen CFDs, etwa 46 Rohstoff-CFDs, fast 62 Forex-Werte sowie zahlreiche Indizes und ETF-CFDs. Echte Fonds sind bei dem Broker-Depot leider nicht verfügbar, weswegen wir hier Punkte abziehen müssen.

Wie hoch sind die Gebühren bei eToro?

Anleger können in wenigen Schritten ein CFD-, ETF- und Wertpapierdepot bei eToro eröffnen, müssen dann aber mindestens 50 USD einzahlen, um mit dem Trading beginnen zu können. Dies ist aber als Mindesteinlage zu verstehen. Depotgebühren gibt es bei eToro keine. Ebenso fallen bei einer echten Aktie und anderen realen Werten die Ordergebühren komplett weg.

Bei CFDs müssen Sie auf der anderen Seite mit den Swap-Kosten rechnen. Diese Finanzierungs- und Anpassungszinsen werden eigentlich von allen Direktbanken und deren Partnern für Terminkontrakte verlangt, die sich über Nacht in den Depots befinden. Die Spreads sind andererseits angenehm schmal. Bei Ihrer Order auf Wertpapiere, ETFs, Fonds, Indizes & Co. rechnen Sie dabei ab 0,0 Pips. Bei den CFD-Konstrukten beginnt der Spread bei 1,0 ohne Gebühren.

Mit welchen Plattformen kann ich bei eToro arbeiten?

eToro ermöglicht es Ihnen, Sparpläne für Aktien, ETFs, CFDs, Fonds & Co. ohne weitere Kosten über die eigene Handelsplattform aufzubauen. Diese ist als Webversion und für das Telefon verfügbar. Gefallen hat uns hier die TradingView-Unterstützung, die innerhalb der brokereigenen Plattform gegeben ist. Ein Nachteil im Depot Vergleich ist sicherlich, dass die Verwendung von MetaTrader nicht möglich ist. Dies ist auch einer der Gründe dafür, warum dieses Online Depot in unserem Broker Test nur auf dem siebten Platz landet.

Ein wichtiges Alleinstellungsmerkmal ist das Copy oder Social Trading bei eToro. Dieser Trading Broker sieht sich auch als Netzwerk und Community. Gegen eine kleine Gebühr können Sie also das Portfolio anderer Trader einfach kopieren – und das in einem Verhältnis, das Ihnen zusagt. Aus unserem Test ergibt sich, dass eToro der beste Trading Broker für Social und Copy Trading ist.

Wie sieht es mit dem Kundenservice aus?

Bei unserem Versuch haben wir den Kundenservice des Brokers eToro mehrfach getestet und diesen als kompetent wahrgenommen. Mittlerweile sind jedoch die Telefonnummern schwer zu finden und das Unternehmen verlangt die Erstellung eines Tickets, wenn man per Schriftverkehr mit eToro kommunizieren möchte. Hilfreich war in jedem Fall der Chat, wobei die KI-Phase uns persönlich etwas mit ihren leeren Phrasen genervt hat. Sobald man an einen menschlichen Mitarbeiter kommt, ist tatkräftige Unterstützung vorhanden. Kurzum, der Support bekommt von uns in Schulnoten eine 3+.

Wie wird eToro reguliert?

Sicherheit ist ein wichtiges Thema im Online Trading und hier schneidet der Anbieter nach unserer Auffassung durchweg gut ab. So gibt es eine umfassende Kontrolle von vielen Seiten her. Einen genaueren Blick auf die Finanzen wirft so die zypriotische Behörde CySEC. Weiterhin nehmen die britische FCA, die australische ASIC und die FinCEN in den USA Überprüfungen vor. Die Kundengelder werden stets getrennt aufbewahrt, so dass Betrug aktiv entgegengewirkt werden kann.

Zusammenfassung zu eToro:

| Regulierung | CySEC, FCA, FinCEN, ASIC |

| Gebühren | 0 Euro Depotgebühren, keine Kosten auf die Order von Aktien und ETFs, kleine Provisionen bei CFD-Handel; Halte- und Swap-Kosten über Nacht beachten. |

| Spreads | ab 0,0 Pips bei echten Werten, 1,0 bei CFDs |

| Mindesteinlage | 50 USD |

| Verfügbare Märkte | Aktien, ETFs, CFDs (über 7.000 Märkte) |

| Hebel | 1:30 |

| Plattformen | eigene Trading-Plattform (TradingView-Charts) |

| Analysetools | Detaillierte Charts und Kennzahlen; Social Trading innerhalb des Depots möglich |

8. XTB

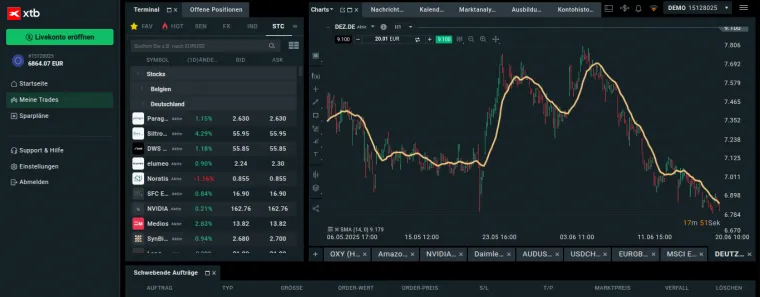

XTB kommt in unserem Depot Vergleich auf den 8. Platz und begeistert uns mit einem der besten Service-Angebote. Die Plattform wurde 2002 in Polen gegründet und hat weiterhin in Warschau ihren Sitz. Von hier aus ist das Unternehmen schnell gewachsen. Heute ist der XTB Broker weltweit mit einem sehr umfangreichen CFD-Angebot vertreten. Insgesamt können Sie mehr als 10.000 Assets und sechs Anlageklassen kaufen.

Was uns im Speziellen an diesem Online Broker gefällt, ist die gute Kundenbetreuung. Diese wurde durch Webinare und Schulungen ergänzt. Was Anfänger hier lernen, können sie dann im eigenen Analysebereich der xStation 5 anwenden. Zudem gibt es eine praktische mobile App zusätzlich zur Website. Klarheit, Übersichtlichkeit und Demo-Optionen bringen uns zu der Aussage, dass XTB der beste Trading Broker für Anfänger ist.

Mit was kann ich bei XTB traden?

XTB bietet den Anlegern mehr als 10.000 Märkte zum Traden, wobei die CFDs und einige echte Aktien im Fokus stehen. Bei den Aktien CFDs können Sie dabei mit einem praktischen Hebel von 1:5 arbeiten. Dasselbe gilt für die ETF CFDs. Im Forex-Handel haben Sie sogar die Möglichkeit, sich das 30-fache vom Online Broker zuschießen zu lassen.

Was uns an der Handhabung der Assets im Portfolio besonders gefallen hat, war die Unterscheidung zwischen echten Werten und CFDs. Es war zu jedem Zeitpunkt klar, welches Instrument aufgenommen werden soll. Ebenso sind die Gebühren und Swaps immer klar dargestellt, so dass Sie nicht versehentlich hohe Kosten in Kauf nehmen.

Wie hoch sind die Gebühren bei XTB?

Die Spreads sind angenehm schmal. XTB garantiert den Anlegern eine enge Spanne von 0,1 Pips auf Währungspaare wie Euro und US-Dollar. Selbst bei Aktien, ETFs und CFDs lassen sich solche Raten sichern. Für uns gibt es dafür klare Pluspunkte im Trading Broker Vergleich. Anmeldung und Depotführung sind grundsätzlich für 0 Euro zu haben. Es gibt auch keine spezielle Höhe der Mindesteinzahlung. Ebenso verzichtet der Broker beim Investieren auf jede Form von Ordergebühren bei Wertpapieren.

Mit welchen Plattformen kann ich bei XTB arbeiten?

XTB bietet den Anlegern eine eigene Plattform, die xStation 5 mit einer ganzen Reihe an Analysemöglichkeiten. Sie können diese Software am Computer ebenso wie über die Mobile App nutzen. Wir haben beide Optionen getestet und waren von den integrierten Funktionen durchaus begeistert. Die Charts und Indikatoren sind einfach verständlich und lassen sich sogar von Anfängern schnell hinzufügen.

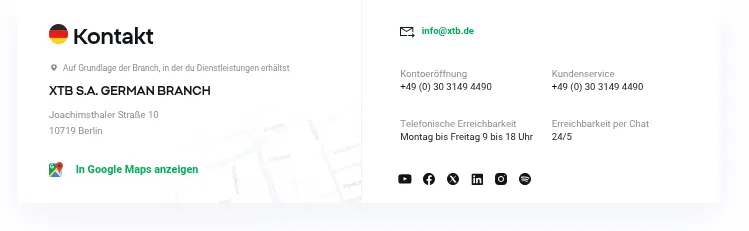

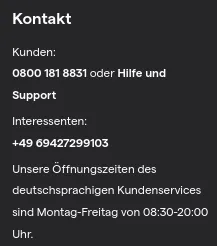

Wie sieht es mit dem Kundenservice aus?

XTB bietet nicht nur Zugang zu den deutschen Börsen, sondern besitzt auch eine Niederlassung in Berlin. Von hier aus wird ein Support-Center betrieben, über welches die Anleger Fragen zum Thema Trading klären können. Erreichbar ist dieses fast rund um die Uhr über Telefon, E-Mail oder Live Chat.

Den telefonischen Dienst konnten wir unter der Woche von 09:00 bis 18:00 Uhr erreichen und sind schnell durch die Warteschleife gekommen. Die Mitarbeiter waren hier im Vergleich zu den anderen Optionen am kompetentesten. Außerhalb der Sprechzeiten ist der Chat grundsätzlich hilfreich, wenn auch KI-basiert. Zu den Telefonstunden ist diese Kontaktoption ebenso mit menschlichem Support besetzt. Eine gute Alternative ist die E-Mail-Erreichbarkeit. Wir haben darüber innerhalb von 24 Stunden eine Antwort bekommen. Im zweiten Versuch hat es zwei Tage gedauert.

Wie wird XTB reguliert?

Den Hauptsitz hat XTB in Warschau und wird somit von der polnischen KNF geprüft. Daneben treten aber auch etliche andere internationale Behörden dafür ein, dass sich Menschen bei diesem Anbieter rundum sicher fühlen können. Für Anleger aus Deutschland ist so die Prüfung durch die deutsche BaFin ein klarer Vorteil. Diese garantiert nicht zuletzt die Kundengelder, falls der Broker pleite gehen sollte.

Zusammenfassung zu XTB:

| Regulierung | KNF, FCA, BaFin, CySEC |

| Gebühren | 0 Euro Depotkosten; Aktien/ETFs/CFDs – keine Orderkosten; Swap-Kosten bei CFDs |

| Spreads | ab 0,1 Pips auf Forex |

| Mindesteinlage | 1 Euro |

| Verfügbare Märkte | 10.000+ Märkte mit Aktien, ETFs und CFDs |

| Hebel | 1:30 Forex, 1:5 Aktien und ETF CFDs |

| Plattformen | xStation, Mobile App |

| Analysetools | Hochwertige Charts mit allen wichtigen Indikatoren, Zeicheninstrumenten etc. |

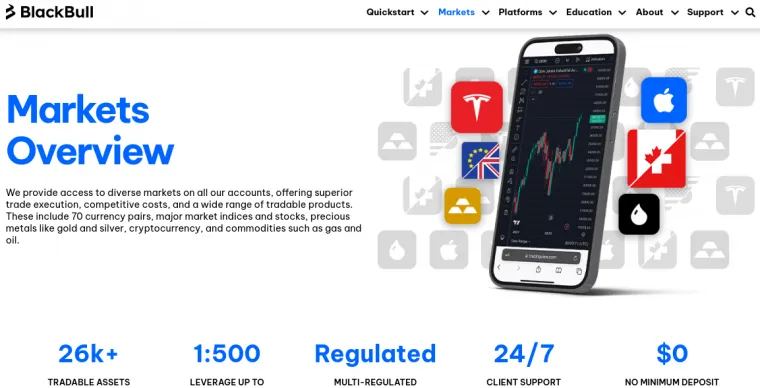

9. BlackBull Markets

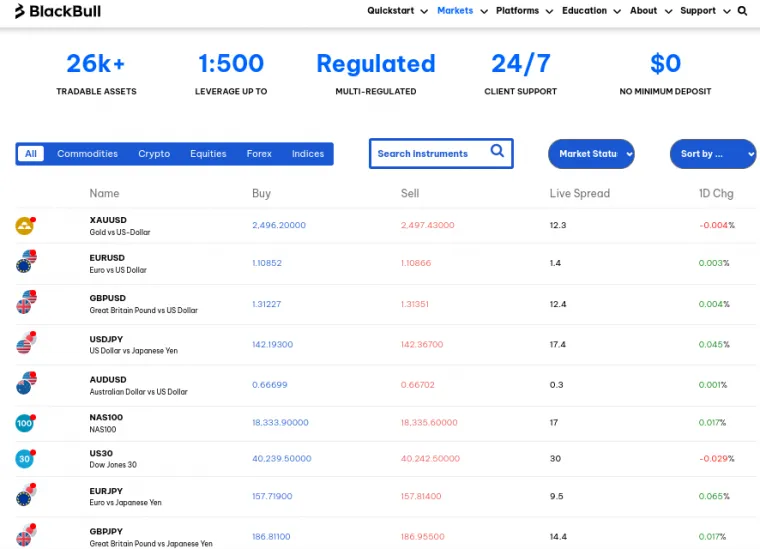

BlackBull Markets bietet seine Services seit 2014 an und hat seinen Hauptsitz in Neuseeland. Mit der hervorragenden Bedienbarkeit und exzellenten Apps schafft es dieser Broker ohne Probleme in die Top-10 bei unserem Test. Was uns besonders überzeugt hat, sind die mehr als 26.000 Märkte bei BlackBull Markets. Nur wenige andere Plattformen haben so viele Assets verfügbar. Mit dieser Auswahl kann man entsprechend gut arbeiten und ein Portfolio aufbauen.

BlackBull Markets ist unserer Meinung nach ideal für die technische Analyse und den Handel mit CFDs geeignet. Um die Indikatoren zu nutzen, wählen Sie am besten eine der verfügbaren Plattformen oder BlackBull Invest. Für smarten Handel ist der BlackBull CopyTrader empfehlenswert. Wir haben die verschiedenen Funktionen getestet und zeigen Ihnen hier unsere Ergebnisse.

Mit was kann ich bei BlackBull Markets traden?

Unter den 26.000 Assets befinden sich in erster Linie CFD-Produkte. Diese beziehen sich u. a. auf Aktien, Indizes, Forex, Metalle, Rohstoffe und Kryptowährungen. Über BlackBull Invest sind auch echte Aktien und ETFs verfügbar. Wer clever Gewinne in der Zukunft realisieren und dabei in beide Richtungen investieren möchte, setzt auf die Futures.

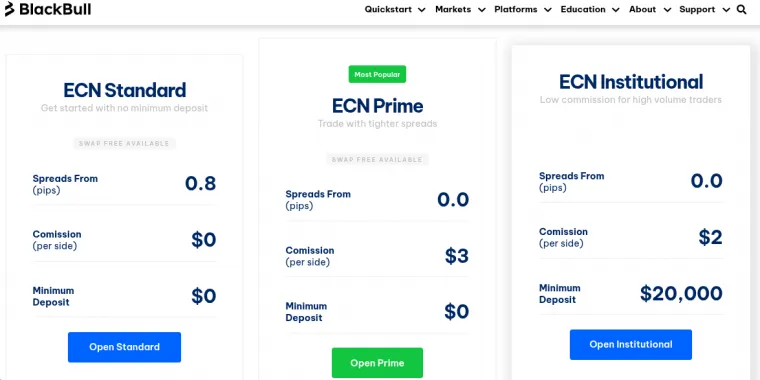

Wie hoch sind die Gebühren bei BlackBull Markets?

Die niedrigen Gebühren sind einer der Gründe dafür, dass es BlackBull Markets in die Top-10 im Broker Vergleich geschafft hat. So fallen keine Kosten für die Depotführung an und im ECN-Standard-Account auch keinerlei Kommissionen. Dafür müssen Sie hier mindestens 0,8 Pips als Spread einplanen. Bei ECN Prime und Institutional sinkt diese Spanne auf 0,0 Pips herab. Dafür werden dann 4 bis 6 USD pro Lot (Round-Turn) an Provision erhoben, was unserer Erfahrung nach etwas zu hoch ist.

Anfänger sind mit ECN Standard gut beraten. Dort müssen Sie auch keine Mindesteinlage einzahlen, während diese bei ECN Prime mit 20.000 USD unserer Meinung und der vieler anderer Experten nach sehr hoch ist. In allen Accounts haben Sie einen Hebel von 1:500 zur Verfügung und können abgesehen vom Institutional-Konto sogar Swap-Free CFDs traden.

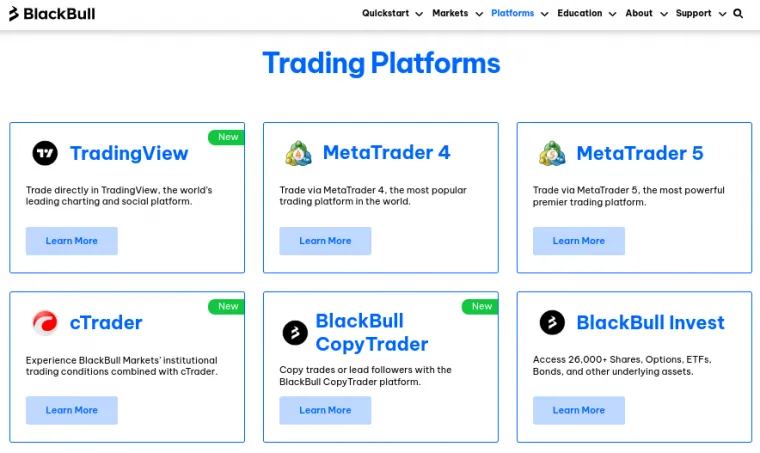

Mit welchen Plattformen kann ich bei BlackBull Markets arbeiten?

Das Angebot an Schnittstellen zu den gängigsten Handelsplattformen ist für uns vermutlich der größte Vorteil an BlackBull Markets. Selbst im Demokonto können Sie alle wichtigen Programme wie MetaTrader 4 und 5, TradingView und cTrader nutzen. Daneben verfügt der Broker mit BlackBull Invest und BlackBull CopyTrader über zwei hochwertige Eigenentwicklungen.

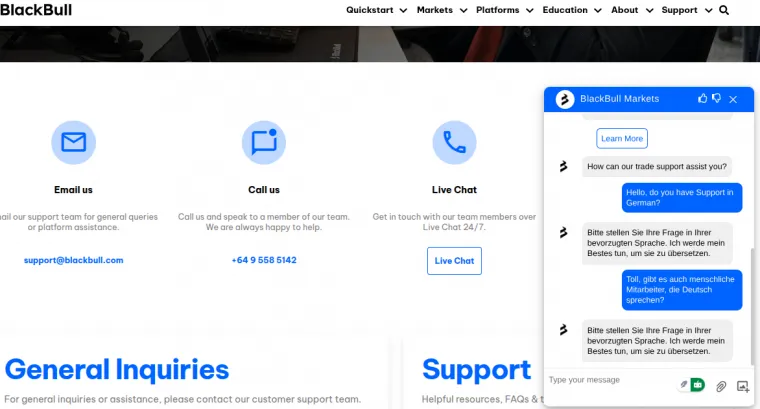

Wie sieht es mit dem Kundenservice aus?

BlackBull Markets bietet einen 24/7 Kundenservice an, was zunächst einmal gut klingt, für uns im Test aber eher negativ ausgefallen ist. Beim Mail-Support mussten wir mehrere Tage auf eine hilfreiche Antwort warten, während die Anrufe teuer und zeitaufwendig waren. Eine deutschsprachige Unterstützung gibt es nicht, was die Kommunikation für Trader eventuell umständlich macht. Die besten Optionen waren unserer Erfahrung nach immer noch der Live Chat und WhatsApp, wo eine Übersetzer-Funktion nutzbar war. Insgesamt müssen wir hier deutliche Abzüge in unserem Trading Broker Vergleich für BlackBull Markets geben.

Wie wird BlackBull Markets reguliert?

Seinen Hauptsitz hat BlackBull Markets in Neuseeland und besitzt damit die Möglichkeit, wesentlich höhere Hebel anzubieten. Nichtsdestotrotz genießen die Kunden einen umfassenden Schutz durch die Kontrolle der dortigen FSP. Außerdem hat BlackBull Markets als Trading Broker eine Lizenz auf den Seychellen erworben, wo die FSA alle Vorgänge prüft. Für deutsche Trader kann das dennoch zu Schwierigkeiten führen, vor allem dann, wenn es rechtliche Fragen zu klären gibt. Die Absicherung ist einfach nicht dieselbe wie bei EU-Lizenzen.

Zusammenfassung zu BlackBull Markets:

| Regulierung | FSP (Neuseeland), FSA (Seychellen) |

| Gebühren | Keine Depotkosten; ECN-Standard: 0 USD Kommission; ECN-Prime: 6 USD; Institutional: 4 USD |

| Spreads | ab 0,0 Pips (ECN-Standard: 0,8 Pips) |

| Mindesteinlage | 0 Euro |

| Verfügbare Märkte | 26.000 Märkte+ |

| Hebel | Variabel bis 1:500 |

| Plattformen | BlackBull Invest, BlackBull CopyTrader, TradingView, MT4, MT5, cTrader |

| Analysetools | Sehr umfangreiche Auswahl an Indikatoren |

10. IG

Von einer Niederlassung in Frankfurt am Main hat IG.com unserer Erfahrung nach ein hochwertiges Angebot für deutsche Kunden etabliert. Hier gibt es beispielsweise CFDs, Aktien und Optionen. Die günstigen Konditionen bei einem gleichzeitig hochwertigen Angebot sorgen für eine breite Zielgruppe.

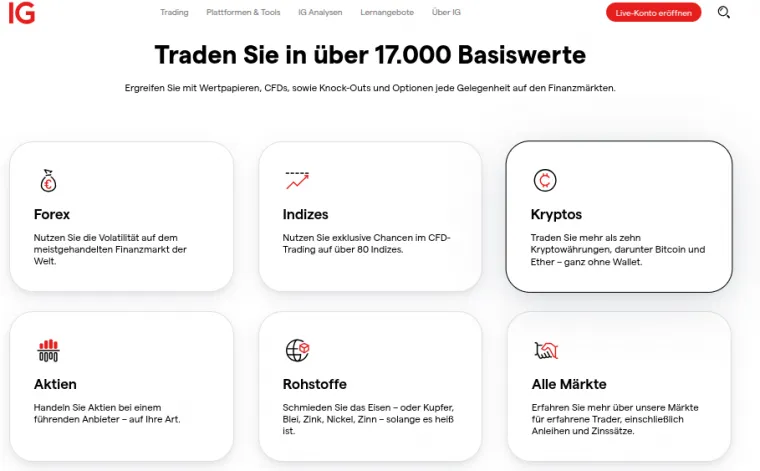

Das Unternehmen blickt auf eine sehr lange Geschichte zurück, welche bis in die 70er Jahre hineinreicht. Traditionell handelt dieser Broker mit klassischen Aktien. Heute sind über 17.000 verschiedene Märkte im Angebot, u. a. auch CFDs, Rohstoffe, Edelmetalle und vieles mehr.

Mit was kann ich bei IG.com traden?

Ursprünglich bot IG.com Aktien für echte Profis im Trading an. Später kamen viele weitere Instrumente hinzu. Heute hat sich das Unternehmen vor allem im Bereich des CFD-Tradings einen Namen gemacht. Diese Derivate beziehen sich auf eine breite Auswahl an Produkten vom klassischen Wertpapier bis hin zu Forex und Indizes.

Insgesamt sind mehr als 17.000 Märkte verfügbar, was für uns ein echter Vorteil für Profi-Trader und Experten ist. Das macht IG.com zu einem Broker mit dem vielseitigsten Angebot weltweit. Wenn Sie ein stark diversifiziertes Portfolio aufbauen möchten, sind Sie mit dieser Plattform sehr gut beraten. Wir nutzen sie u. a. dann, wenn wir bestimmte Finanzprodukte nirgendwo anders finden können. Ein weiterer Vorteil ist, dass IG.com den Wochenendhandel über spezielle Indizes ermöglicht.

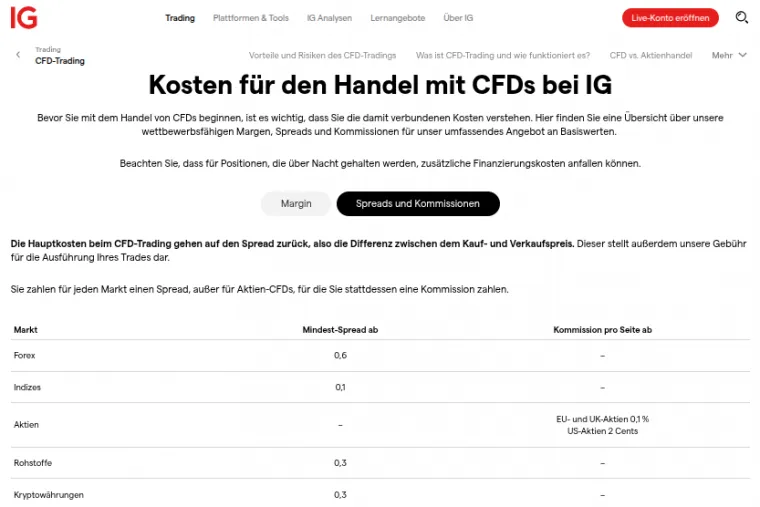

Wie hoch sind die Gebühren bei IG.com?

IG.com überzeugt grundsätzlich mit einer fairen Gebührenstruktur. Die Preise sind transparent und einfach verständlich. Bei Commodities und vielen Aktien startet der Spread bereits bei fairen 0,1 Pips. Forex und Indizes werden mit höheren Spannen gehandelt.

Abgesehen davon müssen Sie eine Kommission von üblicherweise 0,10 Prozent oder 2 Cents für US-Wertpapiere einplanen. Dabei gibt es bei den meisten Produkten einen bestimmten Mindestwert, weswegen sich das Trading mit höherem Volumen empfiehlt. Beim CFD-Handel mit Aktien-Basiswerten fällt der Spread bei IG.com weg und wird durch eine etwas höhere Kommission ersetzt. Mit Derivaten sollten Sie weiterhin die Über-Nacht-Gebühren beachten, die immer nach Börsenschluss anfallen.

Mit welchen Plattformen kann ich bei IG.com arbeiten?

IG bietet eine eigene Handelsplattform an, die man über Desktop, Browser und Mobiltelefon nutzen kann. Diese war grundsätzlich gut zu verstehen, auch wenn andere Anbieter in unserem Broker-Vergleich hier deutlich besser abschneiden. Wenn Sie über MetaTrader 4 gehen möchten, ist das auch kein Problem. In diesem Fall sind aber überwiegend CFD-Produkte verfügbar.

Wie sieht es mit dem Kundenservice aus?

Bei unseren Versuchen, IG’s Kundenservice zu erreichen, gab es bisweilen Probleme. Es gibt zwar eine deutsche Rufnummer, diese ist aber nur zu bestimmten Zeiten verfügbar und man muss z. T. lange in der Warteschleife verweilen. Besser ging es nach unserer Erfahrung mit der Mail-Adresse, über die innerhalb von 48 Stunden geantwortet wurde. Abgesehen davon sind die FAQs im Help & Support Bereich hilfreich.

Wie wird IG.com reguliert?

IG.com wird u. a. über die deutsche BaFin kontrolliert, weswegen Anleger hierzulande viele Vorteile nutzen können. Dazu gehört neben der einfachen Erreichbarkeit der Behörden ein extrem hoher Einlagenschutz von bis zu 100.000 Euro. Daneben prüfen viele weitere Institutionen weltweit das Geschäftsgebaren von IG.com, so u. a. die Bermuda Monetary Authority.

Zusammenfassung zu IG.com:

| Regulierung | CySEC, FCA, FSA, ASIC u. a. |

| Gebühren | Kommissionen bei CFDs, meist 0,10 Prozent; keine Depotführungsgebühren |

| Spreads | ab 0,1 Pips |

| Mindesteinlage | 50 US-Dollar/300 Euro |

| Verfügbare Märkte | mehr als 17.000 Märkte |

| Hebel | 1:200 |

| Plattformen | eigene Plattform mit Webbrowser und App, MetaTrader 4 für CFDs |

| Analysetools | Diverse Tools für die technische Analyse ebenso wie Zeicheninstrumente |

Wie finde ich den besten Trading Broker für meine Zwecke?

Um den besten Trading Broker für Ihre Zwecke zu finden, arbeiten Sie sich durch die Tabellen mit den besten Brokern durch. Achten Sie dabei nicht nur auf die Erfahrungsberichte, sondern auf wichtige Voraussetzungen, die der Anbieter erfüllen sollte. Nach unseren Erfahrungen sind das die wichtigsten 9 Faktoren, die man sich anschauen sollte:

- Kosten und Gebühren

- Verfügbarkeit von Märkten (Aktien, Forex, ETF Sparpläne/Fonds, Rohstoffe, Kryptowährungen, CFDs etc.)

- Auf welchen Handelsplätzen weltweit kann man seine Order platzieren?

- Trading Software und verfügbare Plattformen

- Angebotene Tools für die Analyse

- Regulierung und Versicherung

- Depot mit Demofunktionen?

- Welche Hebel sind im CFD-Handel anwendbar?

- Problemlose Ein- und Auszahlung auf das Depot ohne Zusatzkosten

Was ist ein deutscher Broker?

Ein deutscher Broker ist ein Finanzdienstleister im Brokerage, der entweder seinen Unternehmenssitz oder eine Niederlassung in Deutschland hat. Dies bedeutet, dass das Unternehmen in Deutschland reguliert wird und in der rechtlichen Lage ist, Finanzdienstleistungen für deutsche Kunden anzubieten.

Ein deutscher Broker bietet normalerweise eine umfassende Auswahl von Handelsinstrumenten wie Aktien, Anleihen, Optionen, Futures, Devisen und viele weitere Assetklassen an. Über den deutschen Broker erhalten die Kunden Zugang zu nationalen und internationalen Märkten. Hier greifen diese über komfortable Handelsplattformen auf die wichtigsten Tools und Analysen zurück.

Der Vorteil eines deutschen Brokers liegt in der Vertrautheit mit den deutschen Finanzmärkten. Beispielsweise profitieren die Kunden von der Verfügbarkeit des Kundensupports in der Landessprache und der Einhaltung der deutschen Finanzregulierung. Zudem ist die deutsche Einlagensicherung ein klarer Vorteil. Obwohl internationale Broker zweifelsfrei wettbewerbsfähig sind, haben deutsche Händler oftmals bei einem Broker mit Sitz in Deutschland das bessere Gefühl.

Regulierung des Brokers in Deutschland oder einem anderen Land

Die meisten Online Broker sind nicht nur im Land des Hauptsitzes reguliert, sondern auch in vielen anderen Staaten. Erfahren Sie hier mehr über die Vor- und Nachteile von EU- und Nicht-EU-Lizenzen.

Trading Broker mit deutscher Regulierung

Eines müssen Sie sich bewusst machen: Abgesehen von klassischen Banken sind nahezu keine Online Broker mit ihrem Hauptsitz in Deutschland registriert. Sie werden solche Depots also weder in Frankfurt noch in Berlin finden. Ausnahmen sind Neo Banken mit Investment-Möglichkeiten wie N26 und Vivid. Diese operieren von Berlin aus. Sobald die BaFin als Wachinstanz vorhanden ist, sind die Einlagen bis zu 100.000 Euro aber abgesichert.

Gründe für die überwiegende Lizenzierung außerhalb von Deutschland sind die steuerlichen Regelungen und die Gesetzgebung. In Ländern wie Zypern ist es so weitaus einfacher, ein solches Unternehmen zu gründen und zu unterhalten. Dennoch müssen die meisten Depot-Betreiber eine Lizenz für den Handel in der BRD erwerben und werden dementsprechend auch hierzulande überprüft.

Ihr Vorteil: Unterliegt das Depot deutschem und EU-Recht, sind Ihre Investitionen bis zu 100.000 Euro bzw. 20.000 Euro abgesichert. Dass alle Regularien eingehalten werden, stellt vor allem die BaFin sicher. Betrügerische Anbieter werden von dieser Behörde sofort aussortiert. Um herauszufinden, ob der Broker deutschen Gesetzen unterliegt, scrollen Sie auf der Hauptseite nach unten und finden dort eine Liste mit allen zuständigen Kontrollinstanzen.

In der EU regulierte Trading Broker

Mit einem Broker, der innerhalb der EU reguliert ist, sind ihre Fonds, ETF Sparpläne, Aktien, CFDs & Co. weitestgehend sicher. Die europäischen Regeln verlangen nämlich vom jeweiligen Anbieter, dass Kundengelder getrennt aufbewahrt und versichert sind. Im schlimmsten Fall springt der Staat ein und gleicht Verluste bis zu einem Wert von 20.000 Euro aus.

Typische Orte, an denen Broker in der EU registriert sind, wären bspw.:

- Zypern

- Litauen

- Polen

- Malta

- Frankreich

- Italien

Außerhalb von Europa regulierte Broker

Wenn ein Anbieter komplett außerhalb der EU reguliert ist, z. B. auf den Bahamas, in Belize oder auf den Seychellen, haben Sie als Trader etwas mehr Freiheit. Sie können so meist mit einem Hebel von bis zu 1:1000 arbeiten. Auf der anderen Seite wächst aber auch das Risiko. Es gibt meist nicht dieselbe Einlagensicherung wie in Deutschland oder der Europäischen Union und eine mögliche Nachschusspflicht. Wer hier in den Handel einsteigt, sollte sich also gut auskennen und Hebel mit Bedacht einsetzen. Lesen Sie jetzt in unserer Schwarzen Liste von Brokern nach, um sich gegen Betrug zu schützen.

| In Deutschland reguliert: | In der EU reguliert: | Außerhalb der EU reguliert: | |

|---|---|---|---|

| Einlagensicherung: | Bis 100.000€ | Bis 20.000€ Beispiel CySEC (variable je nach Land) | Nicht verfügbar oder vom Land abhängig |

| Nachschusspflicht | Nein | Nein | Häufig ja |

| Negativsaldoschutz: | Ja | Ja | nicht garantiert |

| Hebel: | Max. 1:30 | 1:30 | Bis 1:1000 (abhängig vom Broker) |

| Automatische Steuern: | Ja, möglich | Nein | Nein |

| Risiko eines Betrugs: | Sehr Gering | Gering | Höheres Risiko (besonders bei kleinen und neuen Brokern) |

Die Vorteile der Broker in Deutschland

Doch warum nutzen Händler gerne einen Broker in Deutschland? Lesen Sie hier die 5 Vorteile eines deutschen Brokers auf einen Blick:

- Vertrauenswürdige Regulierung: Der Vorteil eines Brokers in Deutschland ist die vertrauenswürdige Regulierung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Die BaFin setzt hohe Standards für deutsche Broker und schützt die Interessen der Kunden.

- Einlagensicherung: Deutsche Broker sind in der Regel Mitglieder der gesetzlichen Einlagensicherung, die die Gelder der Kunden im Falle einer Insolvenz des Brokers schützt. Dies bietet den Kunden zusätzliche Sicherheit für ihre Guthaben.

- Deutschsprachiger Kundensupport: Der Broker in Deutschland bietet in der Regel einen deutschsprachigen Kundensupport, der eine effektive Kommunikation vereinfacht. Da keine sprachlichen Barrieren bestehen, können insbesondere Händler, die kein perfektes Englisch sprechen, schnell mit den Mitarbeitern interagieren.

- Vertrautheit mit den deutschen Märkten: Ein Broker mit Sitz in Deutschland ist mit den Besonderheiten und Eigenheiten der deutschen Finanzmärkte vertraut. Dies ermöglicht den Kunden den Zugang zu vielfältigen Finanzinstrumenten und Kenntnissen über lokale Handelsbedingungen. Zugleich sind zahlreiche deutsche Broker steuereinfach und übermitteln die Abgeltungsteuer automatisch.

- Rechtliche Sicherheit: Die deutsche Rechtsordnung bietet eine hohe rechtliche Sicherheit für Investoren. Durch die Einhaltung der deutschen Finanzregulierungen und -gesetze gewähren deutsche Broker ein transparentes Umfeld für den Handel.

Die Nachteile der Broker in Deutschland

Zweifelsfrei gibt es immer auch eine Kehrseite der Medaille. Die folgenden 3 Aspekte könnten Händler unserer Meinung nach als Nachteil auffassen:

- Eingeschränkter globaler Zugang: Ein Nachteil eines deutschen Brokers kann sein, dass er möglicherweise nicht den gleichen Zugang zu globalen Märkten bietet wie internationale Broker. Hier lohnt sich ein Blick auf die Auswahl an handelbaren Instrumenten und den Zugang zu bestimmten Börsen.

- Kosten: Deutsche Broker können tendenziell höhere Gebühren und Provisionen haben. Wer sich bei einem Broker Vergleich bereits auf einen bestimmten Standort festlegt, kann möglicherweise aufgrund der geringen Auswahl auf Kompromisse in Hinsicht auf die Kosten angewiesen sein.

- Weniger Flexibilität: Durch die höheren Sicherheitsansprüche können bei deutschen Brokern nur sehr schmale Hebel von maximal 1:30 verwendet werden. Profis kommen hier schnell an ihre Grenzen im Trading.

Wie sicher ist ein deutscher Broker?

Deutsche Broker gelten international als überaus vertrauenswürdige Anbieter. Zwar kann die Auswahl an Handelsinstrumenten nicht immer mit der internationalen Konkurrenz mithalten. Zugleich ist durch die ESMA-Regulierung das Hebel Trading nur eingeschränkt möglich. Doch in puncto Sicherheit erfreuen sich Broker mit Sitz in Deutschland großer Beliebtheit.

Die Regulierung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) stellt sicher, dass deutsche Broker strenge Vorschriften einhalten, um den Schutz und die Einlagen der Kunden zu gewährleisten. Durch die Regulierung und diverse Sicherheitsmechanismen bieten deutsche Broker ein hohes Maß an Schutz und Zuverlässigkeit im internationalen Vergleich.

Welche Broker haben eine Niederlassung in Deutschland?

Online Broker brauchen keinen Hauptsitz in Deutschland, um gut für hiesige Anleger geeignet zu sein. Wichtig ist es nach unserer Erfahrung, dass es eine Filiale bzw. eine Vertretung gibt. Über diese werden die Kunden dann in deutscher Sprache betreut. Das betrifft u. a. den Kontakt über E-Mail, Telefon und Chat. Darüber hinaus unterliegen die meisten Broker mit Niederlassungen in Deutschland auch den Bafin-Regulierungen. Lesen Sie im Folgenden mehr zu den Brokern mit deutscher Niederlassung:

Freedom24

Aufgrund der hohen Beliebtheit von Freedom24 hat der eigentlich in Zypern ansässige Broker auch eine Niederlassung in Deutschland eingerichtet. Das Büro befindet sich in Berlin auf dem Kurfürstendamm und kann direkt über eine Telefonnummer, Facebook und Whatsapp kontaktiert werden.

Kontakt in Deutschland: +49 30 863 21 84 0

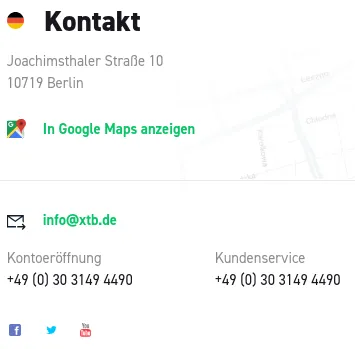

XTB

XTB stammt eigentlich aus Polen und ist aufgrund der geografischen Nähe schon seit langer Zeit eng mit dem deutschen Markt verbunden. Anleger haben hierzulande den Vorteil, dass XTB auch eine Bafin-Lizenz hat, von dieser Behörde geprüft wird und die Einlagen somit bis zu 100.000 Euro sicher sind. Um sich besser um die deutschen Kunden kümmern zu können, wurde in Berlin ein eigenes Büro eingerichtet.

Kontakt in Deutschland: +49 (0) 30 3149 4490

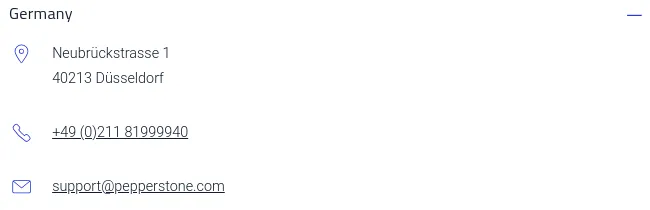

Pepperstone

Der Broker Pepperstone hat seinen Hauptsitz in Australien und ist vor allem für sein weitreichendes Angebot an Forex-Produkten bekannt. Weil viele Trader in Deutschland die Option für hohe Hebel bei diesem Anbieter schätzen und die Beliebtheit von Pepperstone wächst, hat das Unternehmen auch eine Filiale in Deutschland eröffnet. Diese befindet sich in Düsseldorf und betreibt die deutsche Hotline sowie die Mail-Beratung.

Kontakt in Deutschland: +49 (0) 21 1819 999 40 (kostenlos 24/7)

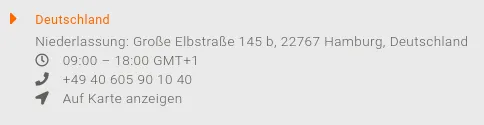

GBE Brokers

GBE Brokers hat seine deutsche Filiale mitten im Hamburger Hafen eingerichtet und wird hier von einem jungen, innovativen Team geleitet. Über diese Niederlassung haben Sie einen direkten Kontakt zu den Mitarbeitern, u. a. über Mail, Chat und Telefon. Neben dem Büro selbst existiert eine Lizenz in Deutschland und somit auch eine Prüfung durch die Bafin. Der Hauptsitz befindet sich dagegen in Zypern.

Kontakt in Deutschland: +49 (40) 605 90 10 40

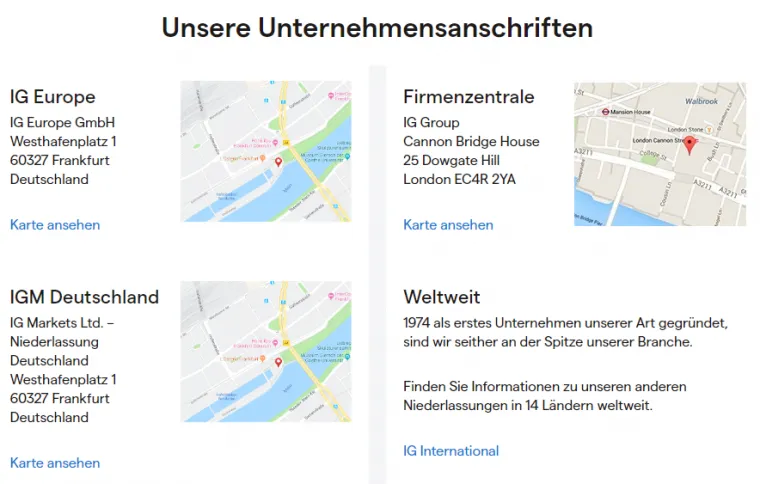

IG.com

IG.com ist eines der traditionsreichsten Broker-Unternehmen in der Welt und hat seinen Hauptsitz als IG Group in der britischen Hauptstadt London. IG Europe operiert dagegen von Deutschland aus und hat ein eigenes Büro in Frankfurt. Von hier aus wird auch der Kundenservice dieses Brokers geleitet.

Kontakt in Deutschland: +49 (0) 69 4272 9910 3

| Broker | Adresse |

|---|---|

| Freedom24 | Kurfürstendamm 22, 10719 Berlin |

| XTB | Joachimsthaler Straße 10, 10719 Berlin |

| Pepperstone | Neubrückstraße 1, 40213 Düsseldorf |

| GBE Brokers | Große Elbstraße 145B, 22767 Hamburg |

| IG.com | Westhafenplatz 1, 60327 Frankfurt |

Wer ist der beste Trading Broker für Anfänger?

Etoro, XTB und Capital.com sind nach unserem Test die besten Broker für Anfänger, da sie benutzerfreundliche Plattformen, umfangreiche Bildungsressourcen und eine gute Kundenbetreuung bieten. Ihre intuitive Bedienung und geringe Mindesteinzahlung von 0€, 20€ oder 50€ erleichtern den Einstieg in den Handel, während sie gleichzeitig eine sichere und regulierte Handelsumgebung bereitstellen.

Verschiedene Arten von Trading Brokern:

Online Broker können sich in ihrem Angebot und den Funktionen deutlich voneinander unterscheiden. Beispielsweise gibt es Broker mit anderen Orderausführungen oder Gebührenarten. Unseren Erfahrungen nach sind es gerade die kleineren Details, die einem Anfänger nicht sofort auffallen, aber am Ende ausschlaggebend für Erfolg oder Misserfolg bei den Trading-Ergebnissen sind.

Sehen Sie hier unsere Vergleiche zu den verschiedenen Arten von Brokern:

Abgesehen von der Marktunterscheidung gibt es bestimmte Ausführungsarten, die man kennen sollte. Die folgenden Sorten von Brokern sollten Sie kennen:

Market Maker Broker

Der Begriff Market Maker wird bei vielen Tradern missverstanden, denn er hat zwei unterschiedliche Bedeutungen. Ein Market Maker zu sein, ist keine schlechte Eigenschaft und steht dafür, dass dem Händler genügend Liquidität für faire Preise zur Verfügung steht. Broker arbeiten meist direkt mit Market Makern an der Börse zusammen. Hierfür sind eventuell Lizenzen notwendig.

Als Market Maker Broker bezeichnet man aber auch Broker, bei denen die Orders den Broker nicht verlassen. Das bedeutet, der Händler tradet nicht an der echten Börse, sondern nur innerhalb des Finanzinstituts. Aktien werden somit beispielsweise aus einem Dark Pool gekauft oder gar nicht richtig erworben.

Dadurch kann es hohe versteckte Kosten durch einen Spread und unterlassene Auszahlung der Dividende geben. Market Maker Broker nehmen nahezu immer die Gegenseite des Investors ein und spekulieren gegen seine Positionen. Dadurch gibt es einen Interessenkonflikt.

ECN Broker

ECN Broker sind auf dem Forex Markt aktiv. Hier wird die Liquidität direkt im Electronic Communication Network zusammengeführt. Daraus ergibt sich im Forex Handel eine transparente und faire Ausführung.

STP/NDD Broker

Das Gegenteil zum Market Maker Broker ist ein STP bzw. NDD Broker. Dies sind Anbieter ohne einen Dealing Desk, die alle Orders direkt an die Börse oder zum Liquiditätsanbieter durchleiten. Hier geschieht eine faire Orderausführung und der Broker tradet nicht gegen Kunden.

Angebot der Finanzprodukte beim Trading Broker

Für welchen Broker man sich entscheidet, hängt auch stark von der eigenen Strategie ab. Wer kurzfristig Geld mit Swing und Day Trading erwirtschaften will, braucht z. B. einen Anbieter, der viele CFDs im Handel hat und eine breite Auswahl an Analysetools für die technische Herangehensweise bietet.

Bauen Sie dagegen ein diversifiziertes Portfolio für die Altersvorsorge auf, sollten Sie einen Broker wählen, der mit echten Werten arbeitet. Sie können hier komplexere ETF Sparpläne/Fonds aufbauen, sichere Aktien mit Dividende ins Portfolio aufnehmen und das Risiko durch den Kauf von Rohstoffen, Edelmetallen und Währungen breiter streuen.

Gibt es spezielle Depots für ETF Sparpläne?

ETF-Sparpläne sind eine hervorragende Basis für ein langfristiges Investment. Mit den Fonds können Sie nämlich über viele Jahre hinweg eine lukrative Rendite erzielen. Das Besondere an einem ETF Sparplan ist nämlich, dass sein Inhalt regelmäßig automatisiert ausgetauscht wird. Je nach Performance wechseln meist aller drei Monate die Wertpapiere in den ETFs/Fonds. Dadurch ist ein kontinuierliches Wachstum gegeben.

Wenn Sie sich in Ihrem Depot auf eine Mischung aus Aktien und ETFs konzentrieren möchten, sollten Sie einen Broker wählen, der viele „echte“ Wertpapiere offeriert. Anbieter, die hauptsächlich den CFD-Handel ermöglichen, sind also fehl am Platz.

Für ETF Sparpläne/ETF-Fonds haben uns insbesondere die folgenden Anbieter und Depots überzeugt:

Lesen Sie sich jetzt tiefer in das Thema ETF Sparplan ein und informieren Sie sich über das beste Depot, welches Sie für ETFs nutzen können. Generell empfehlen wir Ihnen, stabile Langzeitinvestitionen mit ETFs vom Daytrading-Handel zu trennen. Hierfür eröffnen Sie einfach separate Depots, einmal für ETFs/Fonds und ein anderes Mal für den Kauf und Verkauf der CFDs, Wertpapiere, Rohstoffe, Metalle etc.

Konten im Angebot: Demo-Account und Kontoarten

Die meisten Anbieter stellen die Trader direkt bei der Kontoeröffnung zu Beginn vor die Wahl: Möchten Sie ein Standard-Konto oder einen Profi-Account verwenden? Im Profimodus werden oftmals Kommissionen verlangt und im Gegenzug dafür entfallen zusätzliche Spreads. Das ist für den Handel mit größerem Volumen vorteilhaft. Die Orderkosten liegen meist nur im Bereich von etwa 0,25 Prozent, manchmal mehr.

Für den gewöhnlichen Handel mit Aktien, CFDs und ETFs im Volumen von 1 Euro bis 500 Euro im Vierteljahr reichen Standardkonten aus. Sie entrichten dann keine Abgaben für die Order, müssen aber zusätzliche Spread-Kosten einplanen.

Kostenlose Demokonten sind ebenfalls üblich. Nutzen Sie die Gelegenheit, um ohne Risiko einen diversifizierten Sparplan aufzubauen. Sie lernen dann den richtigen Umgang mit den Tools, üben die Aufteilung des Portfolios und erzielen die erste Rendite. Wenn Sie erstmals etwa 500 Euro in der Woche gut machen, sollten Sie allmählich in den Echtgeldmodus wechseln.

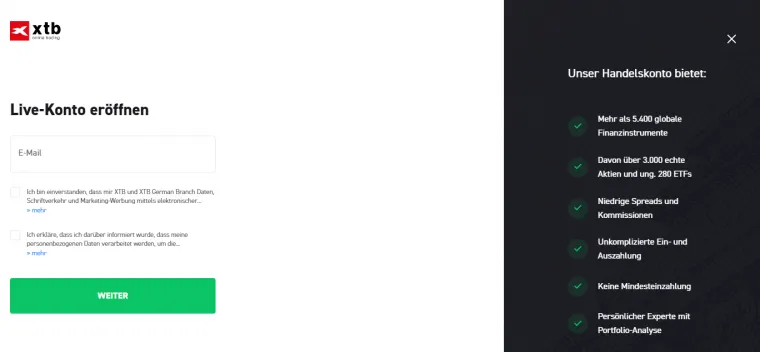

Beispiel Kontoeröffnung bei einem deutschen Broker: XTB

Nachdem die Entscheidung für einen in Deutschland repräsentierten oder deutschen Broker gefallen ist, folgt der nächste Schritt – die Kontoeröffnung. Damit dies die Händler nicht vor Probleme stellt und diese reibungslos das Konto eröffnen können, gibt es hier die Schritt-für-Schritt-Anleitung – exemplarisch für einen der besten deutschen Broker, XTB. Erfahren Sie jetzt mehr:

1. Auf die Website von XTB

Wer ein Konto beim Broker mit Sitz in Deutschland XTB eröffnen möchte, besucht zuerst die Website. Auf der deutschen Homepage finden potentielle Kunden alles Wissenswerte über den Broker, das Angebot und die Gebühren. Oben rechts in der Ecke gibt es meist einen Button mit der Aufschrift „Livekonto eröffnen“ – mit einem Klick auf diesen Button gelangen die Händler zum nächsten Schritt.

2. Registrierung bei XTB

Im nächsten Schritt müssen sich die Kunden registrieren. Dafür öffnen sie das Anmeldeformular und geben die persönlichen Daten ein. Anschließend wählt man ein eigenes Passwort und hat das neue Konto eröffnet. Nach unseren Erfahrungen dauert dies keine 10 Minuten. Die erfolgreiche Kontoeröffnung wird mit einer E-Mail von XTB bestätigt.

Firmendepot-Eröffnung: Ist das möglich?

Es ist möglich, ein Firmenkonto bei einem Broker zu eröffnen und als Unternehmen zu traden. Meistens finden Sie dazu in der Registrierungsfläche eine gesonderte Option. Der Broker wird dann zusätzliche Dokumente des Unternehmens für die Verifizierung verlangen.

Wie funktioniert der Login beim Trading Broker?

Der Login in den Kundenbereich oder in die Handelsplattform des Online Brokers funktioniert in der Regel mit Ihrer gewählten E-Mail-Adresse und einem Passwort. Oft kommt es aber auch vor, dass anstatt der E-Mail-Adresse eine Kundennummer verwendet wird. Besuchen Sie dafür die Webseite Ihres gewählten Anbieters und suchen Sie den Button für den Login. Danach können Sie den Prozess starten.

Wie sicher ist der Login?

Die Sicherheit beim Online Broker ist einer der wichtigsten Punkte, wenn es um die Auswahl des Anbieters geht. Beim Login können Sie eine 2-Faktor-Authentifikation einstellen. Das bedeutet, dass Sie zusätzlich nach der Eingabe Ihrer E-Mail und des Passwortes den Login bestätigen müssen. Dazu bekommen Sie einen Code per E-Mail zugeschickt, können einen 2-Faktor-Authentitcator (Google App) nutzen oder eine SMS mit Code empfangen. Bei Login Problemen, kontaktieren Sie am besten den Broker

3. Konto verifizieren

Da XTB der deutschen Regulierung unterliegt, müssen sich die Neukunden im nächsten Schritt verifizieren. Dies gelingt vollständig online. Für die Einhaltung der KYC-Vorschriften müssen die Neukunden einfach ein gültiges Ausweisdokument hochladen und die Bestätigung abwarten.

4. Geld einzahlen

Bevor der Handel bei XTB möglich ist, erfolgt die Kapitalisierung des Kundenkontos. Bei XTB können Kunden mit verschiedenen Zahlungsmethoden wie Banküberweisung, PayPal oder Kreditkarte Geld einzahlen. Bis zum Erhalt des Geldes machen sich die Händler über das Demokonto mit der xStation vertraut.

5. Bei XTB handeln

Abschließend können die Kunden bei XTB mit dem Trading beginnen. Dafür wählen sich diese einfach in die xStation ein und suchen nach dem gewünschten Handelsinstrument. Fortan erfolgt das Trading über einen Broker mit Sitz in Deutschland, reguliert und beaufsichtigt durch die BaFin.

Handelsplattformen von MetaTrader bis TradingView

Viele Broker betreiben ihre eigene Plattform und bieten den Nutzern dabei eine ganze Reihe an Analysetools für den Handel. Schaut man sich das genauer an, sind diese unserer Erfahrung nach jedoch oft unzureichend. Eine klare Ausnahme ist hier Capital.com, bei dem man bereits in der Standardversion sehr viel mit den Charts anfangen kann. Ähnlich gute Voraussetzungen sind bei eToro, XTB und Vantage Markets, unserem Testsieger, gegeben.

Abgesehen davon ist es immer ein Vorteil, wenn der Broker externe Trading Software wie MetaTrader 4, MetaTrader 5, cTrader oder TradingView unterstützt. Diese Programme sind extrem professionell und ermöglichen es Ihnen, sehr genau ins Detail zu blicken. Somit erkennen Sie schneller die Trends und können per Hebel selbst 1 Euro mit hohen Gewinnraten investieren.

Schnelle Ausführung der Orders

Änderungen am Markt können schnell geschehen und die Spreads reagieren entsprechend darauf. Wer zu langsam ist, gerät dann ins Hintertreffen und verpasst lukrative Profite. Für einen Top-Anbieter spricht unserer Meinung nach, dass die Order blitzschnell innerhalb von wenigen Sekunden ausgeführt wird. Professionelle Trader werden genau das für Daytrading, Scalping und Swing Trading zu schätzen wissen.

Gebühren und Kommissionen bei Trading Brokern beachten

Wenn die Gebühren bei einem Broker zu hoch sind, steigt die Schwelle, die Sie bis zum Profit überschreiten müssen. Fair ist es heutzutage, wenn für das Standard-Konto keine Kosten verlangt werden. Die meisten klassischen Banken werden zwischen 4,90 Euro und 5,90 Euro im Monat, oft sogar noch mehr von Ihnen erfragen. Die in diesem Test vorgestellten Anbieter verzichten auf solche Gebühren. Generell muss ein Broker aber immer eine Art von Gebühren verlangen, damit er selbst Geld verdienen und sein Geschäft finanzieren kann.

Nun suchen Sie nach der besten Kombination aus Order-Kosten und Spreads. Wenn auf Orderkosten verzichtet wird, müssen Sie damit rechnen, dass der Broker diese auf die Spreads legt. Einige hochwertige Broker halten diese aber selbst dann schmal und erzielen ihren eigenen Gewinn über die CFD-Wette.

Profis bezahlen dagegen gerne für die Order, weil sie mit einem Mal ein hohes Volumen umsetzen. Liegen die Orderkosten nun bei 0,25 Prozent oder pauschal bei 1 Euro bis 4,90 Euro, lohnt sich das Ganze bei großen Aufträgen, da dann die zusätzlichen Spreads auf 0,0 Pips sinken.

Versteckte Gebühren sollten ebenfalls ein Thema bei der Suche nach den besten Brokern für deutsche Trader sein. Diese können z. B. die Auszahlungen betreffen oder in Form von Inaktivitätsstrafen erhoben werden. Die oben genannten Broker haben nach unserem Test die aktuell besten Konditionen für Ihre Sparpläne und Trading-Ziele.

Führen die Trading Broker Steuern der Trader in Deutschland ab?

Ja, alle in Deutschland regulierten Broker führen auch Steuern ab. Diese liegen bei pauschal 25 Prozent und werden noch vor der Auszahlung des Guthabens an den Fiskus weitergeleitet. Im Jahr danach können Sie sich einen Teil dieser Trading Steuern zurückholen. So haben Sie Grundfreibeträge und einen Sparer-Pauschbetrag. Die meisten außereuropäischen Broker sowie einige in der EU angesiedelte Anbieter kooperieren nicht mit den deutschen Finanzämtern. Hier müssen Sie sich selbst um die Abführung der Kapitalertragsteuer kümmern.

Hebel beim Broker: Chance und Risiko für das Wertpapierdepot

Im europäischen Raum sind die Möglichkeiten von Hebeltrades etwas limitiert. Das hat damit zu tun, dass der Gesetzgeber Anleger nicht unnötig in finanzielle Gefahr bringen möchte. Bei CFDs auf Aktien oder ETFs können Sie sich so maximal das Fünffache zuschießen lassen (1:5). Im Allgemeinen gelten für andere Werte Höchstgrenzen von etwa 1:30.

Wer nachweisen kann, dass er über Jahre hinweg Erfahrung im Handel mit Aktien, ETFs & Co. gesammelt hat und hohe Summen umsetzt, kann höhere Hebel erfragen. Bei Brokern, die außerhalb von der EU reguliert sind, gehen die Hebel oft ins Drei- und Vierstellige. So können Sie bei Anbietern wie Vantage Markets, Pepperstone (außereuropäisches Segment) oder StarTrader mit zwischen 1:500 und 1:1000 rechnen.

Ein- und Auszahlung: Methoden

Die Ein- und Auszahlung beim Broker sollte unkompliziert vonstattengehen. Sie sollten in der Lage sein, per Banküberweisung, Kreditkarte, PayPal und über weitere Zahlungsmethoden Geld auf Ihren Sparplan zu transferieren. Hierfür sollten keinerlei Kosten anfallen. Das Abheben ist meist ein- bis zweimal im Monat kostenlos. Teilweise fallen pauschale Gebühren von etwa 4,90 Euro bis 5,90 Euro an.

Einzahlungen sind per elektronischer Methode sogar in Echtzeit bei den meisten Brokern möglich. D. h., Sie können direkt mit dem Live-Trading nach einer erfolgreichen Verifizierung starten. Auszahlungen hingegen können eine Bearbeitungsdauer von bis zu drei Tagen haben. Manchmal kommt es auch zu Problemen bei Auszahlungen, die aber durch die Nutzung von seriösen Brokern nahezu zu 99% vermieden werden können.

| Beliebte Zahlungsmethoden: | Kosten: | Einzahlungsdauer: | Auszahlungsdauer: |

|---|---|---|---|

| Kreditkarten | Meistens keine | Sofort | Bis zu 3 Werktage |

| Banküberweisungen | Meistens keine | Bis zu 3 Werktage | Bis zu 3 Werktage |

| Sofort- Online Banking | Meistens keine | Sofort | Bis zu 3 Werktage |

| Elektronische Wallets | Meistens keine | Sofort | Bis zu 3 Werktage |

| Kryptowährungen | Netzwerk Gebühren | Wenige Minuten bis Stunden | Bis zu 3 Werktage |

| PayPal | Bis zu 3% oder höher | Sofort | Bis zu 3 Werktage |

Ihre Trading-Strategie und der passende Broker in Deutschland

Je nach Strategie für Ihre Sparpläne sind unterschiedliche Broker zu bevorzugen. Es gibt Anbieter, die besser für den Tages- und Swing-Handel geeignet sind. Hierfür sind z. B. sehr gute Analysetools und Charts notwendig. Für ETFs bzw. Fonds Sparpläne sind dagegen Broker mit echten Werten im Angebot zu bevorzugen. Diese müssen sicher auf dem Depot abgelegt werden können.

Daytrading und Swing Trading

Im Daytrading und Swing-Handel machen viele Anleger kurzfristig Gewinne von bis zu 500 Euro und mehr. Hierfür muss man die Aktien, ETFs & Co. aber sehr gründlich analysieren. Es fallen Signale und Indikatoren auf, an denen sich die Trends drehen können. Erkennen Sie einen solchen Wechselmoment, investieren Sie in die entsprechende Richtung und nehmen kurzfristig Gewinne mit.

Für Daytrading und Swing-Handel müssen Sie sich jedoch gut in der technischen Analyse auskennen. Nur so ist ein risikofreies Investment in den Sparplan möglich. Die Profite schöpft man dann täglich oder wöchentlich ab. Das lässt sich sogar automatisiert über Funktionen wie Stop Loss und Take Profit organisieren. Für diese geeigneten Strategien gibt es auch passende Daytrading Broker oder Swing Trading Broker. Nach unserem Test halten wir u. a. Vantage Markets, eToro und Capital.com für die besten Broker für Daytrading und Swing Trading.

Langfristige ETF Sparpläne und diversifizierte Portfolios (Aktien Sparpläne)

ETFs/Fonds Sparpläne überzeugen dadurch, dass sie kontinuierlich eine positive Rendite erzeugen und das Risiko gering ist. Die Inhalte der ETFs werden dabei je nach Performance ausgetauscht und Sie können sogar höhere Summen auf einen solchen Sparplan platzieren.

Ein passender Broker sollte entsprechend viele ETFs im Angebot haben und dabei nicht nur riskantere branchenspezifische Sparpläne offerieren. Ein Gesamtmarkt-Sparplan ist auf Dauer in jedem Fall die beste Variante für die Grundinvestition. Vorteilhaft ist es zudem, wenn sich die Depots trennen lassen und man den ETF Sparplan separat von den Finanzen für den Day- und Swing-Handel aufbewahren kann.

Zudem können Sie einen eigenen Sparplan mit Aktien aufbauen. Hier übernehmen Sie persönlich die Diversifizierung und benötigen dafür wichtige Kennzahlen. In diesem Fall sind viele auf technische Analysen spezialisierte Broker wenig hilfreich. Ein Anbieter wie eToro zeigt Ihnen dagegen alle Daten vom Kurs-Gewinn-Verhältnis (KGV) bis zum Betafaktor an. Mit diesen Informationen bauen Sie die Sparpläne parallel zu Ihren Fonds diversifiziert auf.

Handel mit Optionen und Futures bei Trading Brokern

Optionen und Futures weisen eine starke Ähnlichkeit zu bestimmten Instrumenten im CFD-Handel auf. So handelt es sich um Derivate, also reine Ableitungen von Basiswerten. Sie kaufen mit einem solchen Derivat keine echten Aktien oder Fonds, sondern immer nur Replikationen. Der Partner ist einzig und allein der Broker.

Im Optionen- und Futures-Handel frieren Sie quasi einen Preis ein und bezahlen diesen erst in der Zukunft. Bei Optionen haben Sie als Inhaber des Vertrages die Wahl, diese zu ziehen oder verfallen zu lassen. Bei Futures muss der Kauf/Verkauf zum Laufzeitende durchgeführt werden.

Optionen und Futures müssen dabei nicht nur Käufe betreffen. Sie können sich auch einen Verkauf zu einem bestimmten Wert sichern. Bspw. legen Sie fest, dass ein Paket mit 100 Aktien in drei Monaten zu einem Preis von 500 Euro verkauft werden soll. In der Zwischenzeit sinkt der Preis für ein Wertpapier aber von 5 auf 4,90 Euro. Somit sinkt der Preis für das Paket auf dem freien Markt auf 490 Euro. Durch die Option können Sie Ihre Aktien aber weiterhin für 500 Euro verkaufen.

Wirklich relevant ist ein solcher Options-Handel natürlich erst dann, wenn der Preis nicht nur um 10 Cent oder 1 Euro, sondern um 5 Euro oder wesentlich mehr sinkt. Hierdurch bekommen Sie nämlich auch die Prämie, die Sie für die Garantie bezahlen müssen, wieder herein.

Einen Broker für den Handel mit Optionen zu finden, ist nicht immer ganz einfach. Die meisten Anbieter konzentrieren sich schließlich überwiegend auf Aktien, Fonds, Forex und CFDs. Ein empfehlenswerter Broker für Futures und Optionen ist unseres Erachtens IG.com.

Den Handel mit dem Trading Broker in der Trading Ausbildung lernen

Trading Broker haben zahlreiche Funktionen und Möglichkeiten. Als Anfänger kommt man so schnell durcheinander und weiß manchmal nicht so recht, wie man den Online Broker bedienen sollte. In unserer Trading Ausbildung bei Trading.de helfen wir Interessenten bei der Einrichtung und Bedienung ihres Brokers.

Um Profite an den Märkten zu machen, benötigt man eine funktionierende Trading Strategie. Auf Trading.de lernen Sie unser Konzept und System zum Trading in verschiedenen Marktlagen kennen. Durch eine Trading-Ausbildung können Neulinge und auch fortgeschrittene Trader schnell Erfahrungen sammeln und die Lernkurve verkürzen. Dabei geht es u. a. auch darum, die Einsätze nach Risiko und Chance zu skalieren.

Sind Banken und Vermögensverwalter eine echte Alternative zu Trading Brokern?

Banken und Vermögensverwalter sind keine echte Alternative zu Online Brokern, weil diese stationär angesiedelten Finanzinstitute hohe Kosten auf die Trader abwälzen. So sind die Personal- und Gebäudefianzierungen dieser Anbieter sehr hoch. Daraus resultieren entsprechende Gebühren beim Aktien- oder CFD-Kauf.

Bei der Deutschen Bank müssen Sie so mit 0,25 Prozent Provision vom Ordervolumen je Transaktion und mindestens 8,90 Euro rechnen. Bei der Volksbank liegen die Order-Grundpreise 7,99 Euro zuzüglich 0,25 % variabler Kosten. Deutliche Rabatte gibt es für Trader unter 31 Jahren. Bei der Sparkasse beginnen die Provisionen bei 3,99 Euro.

| Trading Broker: | Bank: | Vermögensverwalter: | |

|---|---|---|---|

| Orderausführung: | Sofort | Verzögert | Durch den Vermögensverwalter |

| Kosten: | Niedrig – Handelsgebühren beim Broker (Spread und Kommissionen) | Hoch – Handelsgebühren | Unterschiedlich – Verwaltungsgebühren, Performancegebühren, Ordergebühren |