Margin Trading bezeichnet den Handel mit Finanzprodukten unter Zuhilfenahme von geliehenem Kapital. Dabei stellt der Trader lediglich einen Teil des Gesamtwertes einer Position als „Margin“ zur Verfügung. Der Rest wird durch den Broker finanziert. Diese Praxis erlaubt es Tradern, mit einem vergleichsweise kleinen Kapitaleinsatz größere Positionen am Markt zu eröffnen. Aufgrund des Hebeleffekts ist Margin Trading mit erheblichen Risiken verbunden, insbesondere bei starker Marktvolatilität.

Beim Margin Trading gibt es verschiedene Margin Arten wie Initial Margin, Maintenance Margin und Overnight Margin. Die Margin ist eine Sicherheitsleistung, die ein Trader beim Broker hinterlegt, um eine gehebelte Position einzugehen. Die Free Margin ist der Teil des Eigenkapitals im Konto, der nicht durch offene Positionen gebunden ist. Demgegenüber ist die Used Margin der Teil des Eigenkapitals, der als Sicherheitsleistung für offene Positionen vom Broker einbehalten wird.

Das Margin Level ist eine Kennzahl, die das Verhältnis zwischen dem Eigenkapital und der verwendeten Margin in Prozent angibt. Mit Margin Trading lassen sich zahlreiche Finanzprodukte handeln, wie zum Beispiel CFDs, Devisen und Futures. In der EU unterliegt der Margin Handel strengen Auflagen durch die European Securities and Markets Authority (ESMA).

Das Wichtigste im Überblick:

- Beim Margin Trading bezahlst du lediglich einen kleinen Anteil für ein Wertpapier und der Rest wird vom Broker aufgestockt

- Durch die Aufstockung potenziert sich der mögliche Gewinn und du kannst mit wenig Kapital viel herausholen

- Meist werden solche Hebel/Leverages im CFD-Handel angeboten

- Die Margin bezeichnet lediglich den Eigenanteil des Traders, während der Hebel die Multiplizierung darstellt

- Margin Trading ist mit einem hohen Risiko verbunden, da es auch die Verluste erhöht

- Bei einem Margin Call verlangt der Broker im Falle einer negativen Wertentwicklung einen Nachschuss

- Aufgrund des Risikos sollten gerade Anfänger behutsam mit dem Margin Trading umgehen

Was ist Margin Trading?

Margin Trading ist ein Handelsansatz, bei dem Investoren Geld leihen für mehr Kaufkraft, um eine größere Position zu traden, als sie es mit ihrem eigenen Kapital könnten. Das Trading erfolgt über ein spezielles Konto, das sogenannte „Margin-Konto“. Dieses unterscheidet sich vom klassischen Cash-Konto dadurch, dass es die Nutzung von Fremdkapital ermöglicht.

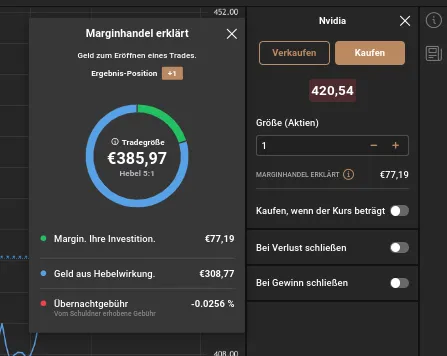

Der Grundgedanke bei der Margin ist: Anstatt den vollständigen Kaufpreis eines Finanzinstruments zu bezahlen, hinterlegt der Trader nur einen Teil davon. Das ist die Sicherheitsleistung, also die Margin. Der Broker stellt den restlichen Betrag in Form eines Kredits zur Verfügung. Der Broker gibt also die Hebelwirkung. Dadurch erhält der Trader eine erhöhte Kaufkraft. Das kann größere Gewinne, aber auch erhöhte Verluste zur Folge haben.

Die Hebelwirkung (Leverage) wird vom Broker definiert, beispielsweise als Verhältnis von 1:20 oder 1:5. Der Regulierer setzt die Margin Anforderungen fest. Bei einem Hebel von 1:20 reicht ein Eigenkapitalanteil von fünf Prozent, um eine Position zu eröffnen, die dem Zwanzigfachen dieses Betrags entspricht.

Margin Trading kommt in verschiedenen Märkten zur Anwendung, wie zum Beispiel beim Handel mit Aktien, Devisen, CFDs, Futures und Rohstoffen. Ein weiterer wichtiger Begriff ist der Margin Call. Sinkt der Wert der Positionen unter eine bestimmte Grenze? Dann wird der Trader vom Broker aufgefordert, zusätzliches Kapital einzuzahlen, um das Konto wieder auf die erforderliche Sicherheitsleistung zu bringen.

Was ist die Margin im Trading?

Die Margin im Trading ist eine Sicherheitsleistung, die ein Trader beim Broker hinterlegt, um eine gehebelte Position einzugehen. Sie fungiert wie eine Art Kaution und stellt sicher, dass der Broker im Falle von Verlusten zumindest einen Teil des eingesetzten Kapitals absichern kann. Aus wirtschaftlicher Sicht entspricht die Margin einem Kredit, den der Broker dem Trader zur Verfügung stellt. Das eingezahlte Kapital wird dadurch gehebelt, was sowohl die Chancen als auch die Risiken erhöht.

Besonders kritisch ist die Nachschusspflicht. Diese verlangt in bestimmten Märkten, dass Trader weiteres Kapital nachlegen müssen, wenn das Konto unter die Maintenance Margin fällt. Ein wesentliches Risiko im Margin Trading ist das Kontrahentenrisiko. Dieses beinhaltet, dass eine der beteiligten Parteien ihren Verpflichtungen nicht nachkommen kann. Auch entstehen beim Margin Trading Kosten, beispielsweise in Form von Zinsen auf den geliehenen Betrag als „Finanzierungskosten“ oder „Overnight Fees“.

Welche Arten von Margins gibt es?

Im Rahmen des Margin Tradings gibt es mehrere spezifische Margin Typen, die jeweils unterschiedliche Funktionen erfüllen. Das sind vor allem folgende Margin Arten:

- Initial Margin

- Maintenance Marin

- Day Trading Margin

- Overnight Margin

- Variation Margin

Initial Margin (Ersteinlage-Margin):

Dies ist der Betrag, den ein Trader beim Eingehen einer neuen Position als Sicherheitsleistung hinterlegen muss. Die Margin dient als Absicherung gegen potenzielle Verluste.

Maintenance Margin (Erhaltungsmarge oder Mindestsicherheitsleistung):

Diese bezeichnet die Mindesthöhe der Margin, die auf dem Konto verbleiben muss, um die bestehende Position offen zu halten. Fällt der Kontowert darunter, erfolgt ein Margin Call.

Day Trading Margin (Tageshandels-Margin):

Besonders bei Aktien und Futures im Intraday-Handel wird eine reduzierte Margin verlangt, da die Positionen vor Handelsschluss wieder geschlossen werden. Diese Marge ist oft geringer als bei Overnight-Positionen.

Overnight Margin (Übernacht-Marge):

Wer eine Position über den Handelstag bei bestimmten Finanzprodukten wie Futures hinaus hält, muss eine höhere Margin hinterlegen. Das reflektiert das höhere Risiko außerhalb der Handelszeiten.

Variation Margin (Nachschussmarge oder Wertveränderungsmarge):

Im Futures-Handel ist dies die Anpassung der Margin auf Basis der täglichen Wertveränderungen der Position. Gewinne werden gutgeschrieben, Verluste abgezogen.

Diese verschiedenen Margins bilden das Sicherheitsnetz im Margin Trading und helfen Brokern, sich gegen das Risiko von Zahlungsausfällen abzusichern.

Wie funktioniert Margin Trading im Detail?

Um das Prinzip von Margin Trading besser zu verstehen, folgen zwei realistische Rechenbeispiele, eines mit einem CFD und eines mit einem Future-Kontrakt.

Beispiel 1: CFD mit 5 % Margin

Ein Trader möchte einen CFD auf eine Aktie handeln, deren aktueller Kurs bei 100 Euro liegt. Er möchte 100 Stück kaufen, was einem Gesamtwert von 10.000 Euro entspricht. Die Berechnung sieht wie folgt aus:

Erforderliche Margin (5 %): 10.000 Euro x 0,05 = 500 Euro bei einem Hebel von 1:20

Der Trader hinterlegt also lediglich 500 Euro, erhält aber eine Marktposition im Wert von 10.000 Euro. Steigt der Kurs der Aktie um zehn Prozent auf 110 Euro, beträgt der neue Positionswert 11.000 Euro. Der Gewinn des Traders liegt bei 1.000 Euro, also 200 Prozent Gewinn bezogen auf die eingesetzten 500 Euro.

Fällt der Kurs jedoch um zehn Prozent, sinkt der Wert auf 9.000 Euro, was einem Verlust von 1.000 Euro entspricht. Der gesamte Einsatz wäre verloren und je nach Broker könnten zusätzliche Nachschüsse verlangt werden.

Beispiel 2: Future mit 20 % Margin

Ein anderer Trader möchte einen Future-Kontrakt auf Rohöl handeln, der 1.000 Barrel zu je 60 Dollar abbildet. Der Kontraktwert beträgt: 1.000 x 60 USD = 60.000 Dollar

Erforderliche Margin (20 %): 60.000 Dollar x 0,20 = 12.000 Dollar

Steigt der Preis pro Barrel auf 66 Dollar, beträgt der neue Wert des Kontrakts 66.000 USD. Der Gewinn beläuft sich also 6.000 Dollar. Das bedeutet 50 Prozent Gewinn bezogen auf die Margin von 12.000 US-Dollar. Sinkt der Ölpreis dagegen auf 54 Dollar, liegt der Kontraktwert bei 54.000 Dollar. Das entspricht einem Verlust von 6.000 Dollar und ebenfalls 50 Prozent Verlust bezogen auf das eingesetzte Kapital.

Diese Beispiele zeigen deutlich, wie stark sich Kursveränderungen auf den eigenen Gewinn oder Verlust auswirken können, wenn mit gehebeltem Kapital gehandelt wird.

Wie berechnet man die Margin im Trading?

Die Berechnung der benötigten Margin erfolgt anhand der Positionsgröße, des Hebels und des zugrundeliegenden Währungs- oder Asset-Wertes. Die allgemeine Formel lautet: Margin = Positionsgröße / Hebel

Alternativ bei Angabe eines Margin Satzes kann auch gerechnet werden: Margin = Positionsgröße × Margin Satz

Beispiel: Ein Trader möchte eine Position von 50.000 Euro mit einem Hebel von 1:10 eröffnen. Die erforderliche Margin beträgt: 50.000 / 10 = 5.000 Euro oder bei einem Margin Satz von 5 %: 50.000 × 0,05 = 2.500 Euro

Die exakte Berechnung kann je nach Broker, Markt und Handelsplattform variieren. Auch die Basiswährung des Handelskontos und Wechselkurse spielen eine Rolle. Für eine komfortable und genaue Berechnung empfiehlt sich der Einsatz eines Margin Rechners wie wir Ihnen auf Trading.de anbieten. Dort können Trader relevante Parameter wie Handelsinstrument, Hebel, Positionsgröße und Kontowährung eingeben und erhalten direkt die erforderliche Margin angezeigt.

Welche Finanzprodukte können mit Margin gehandelt werden?

Besonders beliebt ist diese Form des Handels bei spekulativen Instrumenten, da sie eine überproportionale Gewinnchance bietet. Klassischerweise werden Derivate wie Futures, Optionen und Contracts for Difference (CFDs) über Margin gehandelt. Auch im Devisenhandel (Forex) und zunehmend im Kryptowährungsmarkt wird Margin Trading genutzt. Der Trader hinterlegt bei seinem Broker nur einen Bruchteil des Gesamtwertes der Position und der Broker finanziert den restlichen Betrag.

Folgende Finanzprodukte (meist Derivate) eignen sich für den Margin Handel:

- Futures

- Optionen

- CFDs (Contracts for Difference)

- Forex (Devisenhandel)

- Aktien (bei bestimmten Brokern für Short Selling)

- Kryptowährungen

Wie viel Margin benötigt man für Futures?

Beim Handel mit Futures-Kontrakten wird eine Margin hinterlegt, die je nach Kontraktart, Marktvolatilität und Broker unterschiedlich hoch ausfallen kann. Die Margin-Anforderung bei Futures liegt typischerweise zwischen drei und zwölf Prozent des Kontraktwertes. Dies bedeutet, dass mit einem geringen Kapitaleinsatz eine vergleichsweise große Position kontrolliert werden kann.

Die Hebelwirkung (Leverage) ergibt sich aus dem Verhältnis von Kontraktwert zur eingesetzten Margin. Beispiel: Ein Future auf den DAX im Wert von 25.000 Euro erfordert eine Margin von 2.500 Euro. Der Hebel beträgt in diesem Fall 10:1. Ein Kursanstieg von nur einem Prozent kann somit bereits eine Rendite von zehn Prozent auf das eingesetzte Kapital bedeuten – oder umgekehrt einen entsprechenden Verlust.

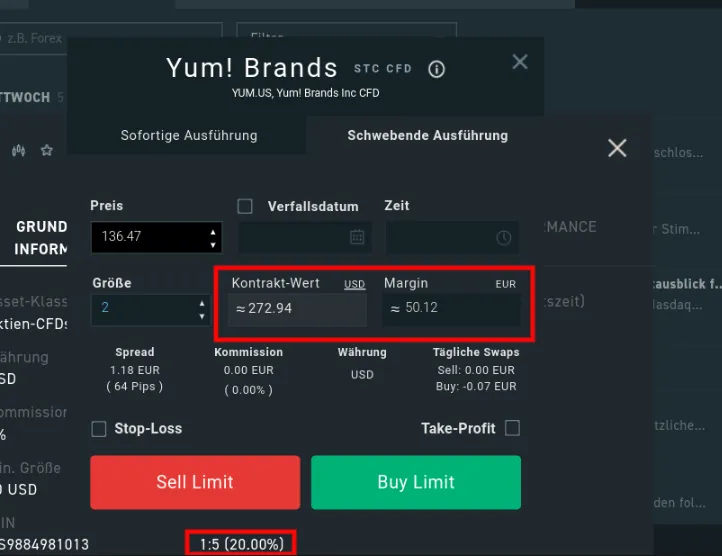

Wie viel Margin benötigt man für CFDs?

Contracts for Difference sind besonders im Retail Bereich verbreitet. Die Margin-Anforderungen für CFDs sind durch die EU-Regularien (ESMA) stark reguliert. Privatkunden dürfen maximal mit folgenden Hebeln handeln:

- 30:1 bei Hauptwährungspaaren

- 20:1 bei weniger liquiden Währungen und Indizes

- 10:1 bei Rohstoffen (außer Gold)

- 5:1 bei Einzelaktien

- 2:1 bei Kryptowährungen

Das bedeutet: Wer zum Beispiel mit einem CFD auf eine Aktie mit einem Hebel von 5:1 handeln möchte, muss mindestens 20 Prozent des Positionswertes als Margin hinterlegen. Bei einem CFD mit einem Basiswert von 10.000 Euro wären also 2.000 Euro Margin erforderlich. Für professionelle Kunden gelten höhere Hebel, sofern sie bestimmte Kriterien erfüllen.

Wie viel Margin benötigt man für Optionen?

Optionen erfordern je nach Handelsstrategie unterschiedliche Margins. Käufer von Optionen (Long Calls oder Puts) zahlen nur die Optionsprämie, eine Margin ist in diesem Fall nicht erforderlich. Verkäufer von Optionen (Short Positionen) hingegen müssen eine signifikant höhere Margin hinterlegen, da ihr Verlustrisiko theoretisch unbegrenzt ist.

Die Margin kann dabei zwischen 15 und 50 Prozent des zugrunde liegenden Basiswerts betragen. Das ist abhängig von der Volatilität des Marktes, dem Abstand zum Strike-Preis und der Restlaufzeit der Option. Die Hebelwirkung bei Optionen entsteht durch die Tatsache, dass mit einer kleinen Investition (der Prämie) eine große Marktbewegung abgebildet werden kann. Ein kleiner Kursanstieg kann bei richtig gewählter Option zu überproportionalen Gewinnen führen.

Was ist Margin Trading bei Kryptowährungen?

Beim Margin Trading mit Kryptowährungen wird ähnlich wie bei klassischen Finanzmärkten ein Hebel genutzt. Trader hinterlegen eine Margin in Form von Kryptowährungen oder Stablecoins, um eine größere Position einzugehen. Die Hebel reichen hier je nach Plattform von 2:1 bis zu 100:1, wobei hohe Hebel mit enormem Risiko einhergehen.

Besonders populär ist Margin Hebel Trading beim Bitcoin, Ethereum und anderen liquiden Coins. Plattformen wie Binance, Bybit oder BitMEX bieten Margin-Funktionen an, wobei der Handel meist auf unregulierten oder offshore-basierten Plattformen stattfindet. Trader sollten hier besonderes Augenmerk auf das Liquidationsrisiko legen, denn bei zu hoher Verschuldung kann die Position automatisch geschlossen werden.

Was ist die Free Margin?

Die Free Margin (freie Margin) ist der Teil des Eigenkapitals in einem Handelskonto, der nicht durch offene Positionen gebunden ist und somit für neue Trades zur Verfügung steht. Sie ergibt sich aus der Differenz zwischen dem Kontoguthaben und der bereits gebundenen Margin (Used Margin).

Ein Beispiel: Ein Trader hat ein Kontoguthaben von 10.000 Euro. Für bestehende Positionen sind bereits 3.000 Euro als Sicherheitsleistung (Used Margin) gebunden. Die Free Margin beträgt in diesem Fall 7.000 Euro. Diese kann genutzt werden, um weitere Positionen zu eröffnen oder dient als Puffer gegen mögliche Verluste.

Was ist die Used Margin (Genutzte Margin)?

Die Used Margin, also die genutzte Margin, bezeichnet den Teil des Eigenkapitals, der als Sicherheitsleistung für offene Positionen vom Broker einbehalten wird. Sie ist festgelegt, solange die Position geöffnet ist. Sie wird nach deren Schließung wieder freigegeben oder angepasst, je nach Ergebnis des Trades.

Ein Beispiel: Ein Trader eröffnet eine Long-Position im EUR/USD mit einem Hebel von 1:20 und einer Positionsgröße von 100.000 Euro. Bei einem Margin Anforderungssatz von fünf Prozent muss er 5.000 Euro als Sicherheit hinterlegen. Diese 5.000 Euro stellen die Used Margin dar. Sie wird vom Broker „eingefroren“, um das Risiko der offenen Position abzusichern.

Was ist das Margin Level?

Das Margin Level ist eine Kennzahl, die das Verhältnis zwischen dem Eigenkapital und der verwendeten Margin in Prozent angibt. Es dient als Indikator für die Stabilität eines Kontos und wird von Brokern oft genutzt, um automatisierte Warn- und Schließmechanismen wie Margin Calls auszulösen. Die Formel lautet:

Margin Level (%) = (Equity / Used Margin) × 100

Ein Beispiel: Ein Trader hat eine Equity von 4.000 Euro und eine Used Margin von 2.000 Euro. Das Margin Level beträgt somit (4.000 / 2.000) × 100 = 200 Prozent. Ein höheres Margin Level zeigt an, dass der Trader über ausreichende freie Mittel verfügt. Fällt es unter bestimmte Schwellen (zum Beispiel 50 oder 100 Prozent), kann es zu automatischen Positionsschließungen kommen.

Wie findet man den besten Margin Broker?

Wer eine Margin Position eröffnen möchte, sollte in jedem Fall einen seriösen Partner wählen. Du musst genau wissen, wem du dein Geld anvertraust und informierst dich über einen Margin Broker Vergleich eingehend über die Unterschiede dieser Online Plattformen.

Zunächst schaust du dir genau die Fakten und das Angebot bei dem Unternehmen an. Zu den wichtigsten Eigenschaften von Brokern im Bereich des Margin Tradings sind:

- Der Broker sollte in einem westlichen Staat lizenziert werden

- Kontrolle durch eine staatliche Behörde vorhanden

- Risiko sollte durch automatisierte Trading-Funktionen gemindert werden können

- Eingrenzung der Verluste durch Negativsaldenschutz

- Du solltest Broker bevorzugen, die keine Margin Calls oder Nachschüsse verlangen

- Broker verlangt keine hohe Maintenance Margin

- Der Broker sollte kostenlose Analysetools auf den Charts anbieten

- Breite Auswahl an Aktien, ETFs, Kryptowährungen, Rohstoffe, Edelmetalle und CFDs

- Investitionen mit CFDs zu günstigen Konditionen möglich

- Geringe Trading-Gebühren, zum Beispiel keine Depotführungskosten oder Provisionen, schmale Spreads und geringe Swaps

- Hochwertige Trading Software und Kopplung des Kontos an eine Handelsplattform möglich

- Trading Apps mit flexiblen Funktionen für Zugriff von jedem Ort der Welt möglich

Das sind die besten Margin Broker in unserem Vergleich:

- BlackBull Markets – Testsieger mit geringsten variablen Margin Anforderungen

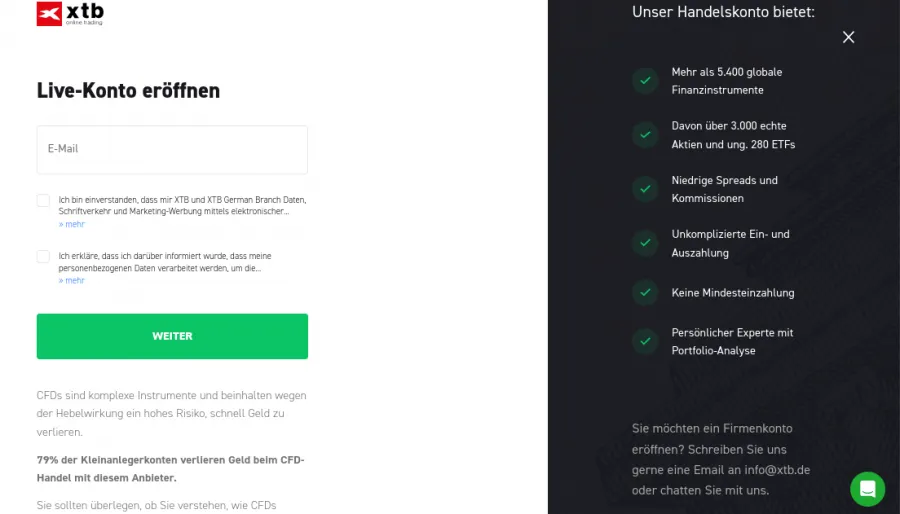

- XTB – Regulierter Margin Broker mit Deutscher Niederlassung

- Vantage Markets – Geringe Margin nötig

- Capital.com – Die beste Wahl für Margin Trades über TradingView

- Spreads ab 0,0 Pips

- Niedrige Kommissionen

- Direkte ECN Ausführung

- TradingView, cTrader, MT4/MT5

- Regulierung durch FSA (Neuseeland)

- Über 26.000 Märkte

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

- ECN Spreads ab 0,0 Pips!

- Niedrige Kosten & Variable Hebel

- DAX unter 0,5 Punkte Spread

- Direkte Marktausführung

- TradingView/MT4/MT5

- Unkomplizierte Kontoeröffnung & Management

- Sehr nutzerfreundliche Plattform

- Großes Angebot an 5.000+ CFDs auf Anlageklassen

- 24/7 Deutscher-Kundenservice

- Konkurrenzfähige Spreads

- 0% Provision (andere Gebühren fallen an)

- TradingView, MT4 & mehr

- Vielfältiges Weiterbildungsprogramm

Margin Konto eröffnen – so einfach geht’s

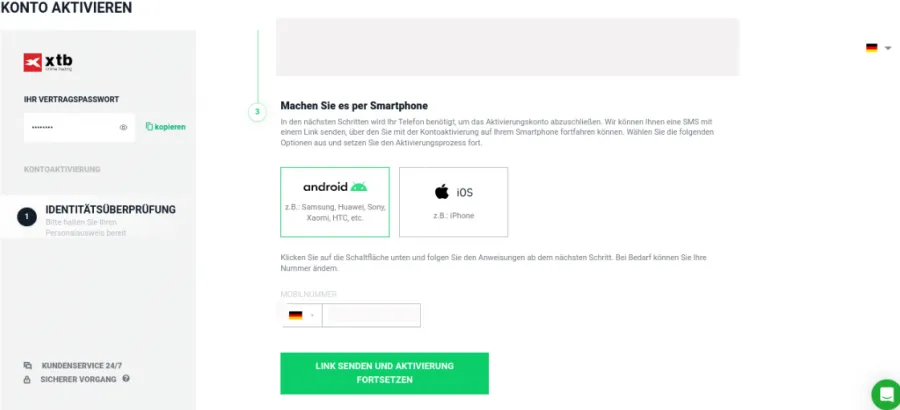

Um ein Margin Trading Konto zu eröffnen, gehst du zunächst auf die Homepage des Anbieters oder lädst dir eine entsprechende App herunter. Hier öffnest du die Anmeldemaske und trägst deine E-Mail-Adresse, einen Namen sowie ein sicheres Passwort ein. Danach musst du den Mail-Link bestätigen und bist bereits Mitglied bei der Trading-Seite.

Wenn du zunächst ohne Risiko Positionen hin und her schieben möchtest, nutzt du das kostenlose Demokonto. Hier übst du verschiedenen Strategien ein und kannst simulierte Margin-Trades einleiten. Die Summe an virtuellem Geld liegt meist bei zwischen 10.000 und 100.000 Euro. Wenn du in diesem Modus Gewinn generierst, wechselst du letztlich in den Echtgeldbereich.

Um nun mit echtem Geld traden zu können, musst du dich zunächst verifizieren. Das bedeutet, dass du ein Wohnsitzdokument hochlädst, um deine Adresse zu bestätigen. Auf dieser Basis werden letztlich auch die Steuern vom Broker abgeführt. Einen Teil davon können sich die Trader im Jahr darauf über die Steuererklärung zurückholen. Mehr darüber erfährst du im Artikel Trading und Steuern.

Nach einer erfolgreichen Verifizierung transferierst du nun Geld auf die Plattform. Nutze dafür die verschiedenen Optionen, welche der Broker anbietet. Meist sind Überweisungen, Kreditkarten und PayPal verfügbar. Oft kann man auch andere MicroPayment-Methoden verwenden. Beachte dabei immer die Limits. Es gibt Broker ohne Mindesteinlage und andere mit Minima von 20 bis 500 Euro.

Wenn du einen interessanten Wert im Angebot findest, fügst du diese Position deiner Watchlist hinzu. Nun verfolgst du die Bewegungen der Kurse weiter und kannst im Falle einer günstigen Entwicklung in den Handel einsteigen. Wie das genau geht, erfährst du im nächsten Abschnitt.

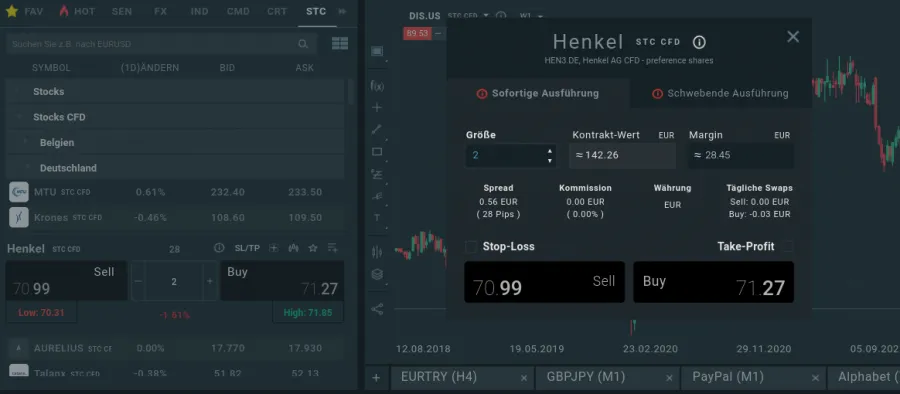

Margin Trade einleiten

Nach einer gründlichen Analyse klickst du auf das Kauf-Symbol und gelangst darüber in die Trading-Maske. Hier gibst du zunächst den Betrag ein, zu dem du die Position ins Portfolio aufnehmen möchtest.

Je nachdem, welchen Hebel du nun wählst, desto höher oder niedriger ist deine Einstiegsmargin/Initial Margin. Bei der Initial Margin handelt es sich um die erste Sicherheitsleistung, welche du für die Einleitung des Margin Trades hinterlegen musst.

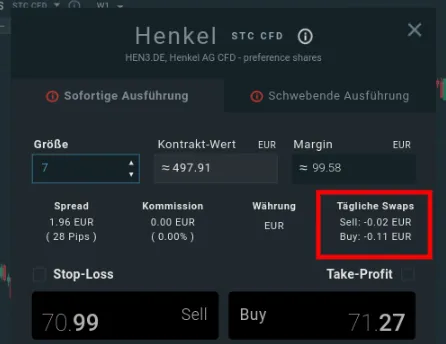

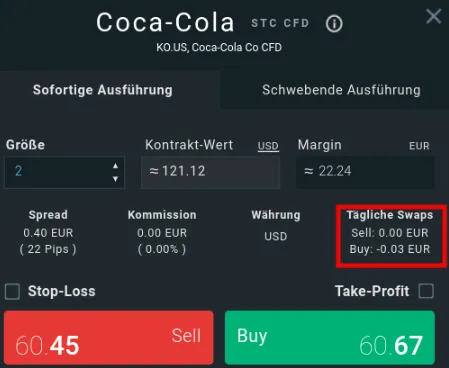

Bevor du nun auf die Order-Ausführung klickst, solltest du noch prüfen, wie hoch die Halte- bzw. Über-Nacht-Gebühren sind. Diese sollten sich in jedem Fall im niedrigprozentigen Bereich befinden. Umso höher diese Kosten sind, desto kürzer kann man die CFDs im eigenen Portfolio halten, ohne dass sich die Gebühren summieren.

Wenn du zu wenig Geld auf deinem Trading-Konto hast, kann es sein, dass die Order-Ausführung aufgrund der zu niedrigen Maintenance Margin auf der Plattform abgelehnt wird. Informiere dich daher vorab, welche Regeln es in Bezug auf diese Sicherheit gibt. Wenn alles in Ordnung ist, wird der Trade eingeleitet und der Broker schießt dir den Rest bis zum Gesamtpreis der Position hinzu.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Was sind die Vorteile und Nachteile vom Margin Trading?

Vorteile Margin Trading:

- Du kannst mit einer sehr kleinen Einlage hohe Gewinne erzielen

- Wer nur wenig Kapital hat, kann dennoch Vermögen mit Hebelprodukten vermehren

- Der Margen-Handel hilft dir dabei, deine Handelsstrategie zu unterstützen

- Schnelle Reaktion auf einen sich plötzlich an den Finanzmärkten entwickelnden Trend möglich

Nachteile Margin Trading:

- Hohes Risiko von Verlusten bei Hebel- und Margin-Trades

- Der Hebel wirkt ins Negative und kann deine Verluste erhöhen

- Unerfahrene Anleger leiten leichtfertig über die Trading App Margin-Trades ein

- Bei einem Margin Call musst du im Falle einer für dich negativen Wertentwicklung, die Sicherheitsleistung (Margin) erhöhen

- Manche Broker haben keinen Negativsaldenschutz, weswegen es möglich ist, sich beim Margin Trading zu verschulden

Welche Risiken im Margin Trading gibt es?

Beim Margin Trading trägt man das Risiko,

- hohe Verluste zu erleiden,

- Schulden aufzubauen,

- einen Margin Call zu bekommen,

- Positionen zwangsweise schließen zu müssen,

- und mehr Geld zu verlieren, als man eigentlich eingeplant hat.

Diese Risiken sollten jedem Margin Trader bewusst sein. Der Hebel treibt nicht nur die Gewinne nach oben, sondern macht Verluste genauso stark. Oft reicht schon eine minimale Kursbewegung, und plötzlich sitzt man auf einem großen Minus.

Bei einem Margin Call fordert der Broker einen Nachschuss, sobald die Sicherheitsleistung sinkt. Das passiert oft, wenn man gerade nicht liquide ist oder zögert. Verzögerungen können teuer werden, weil der Broker dann Positionen automatisch schließt und das meist zu ungünstigen Kursen.

Viele unterschätzen außerdem die Rückzahlungspflicht. Man denkt, man verliert nur das eingesetzte Kapital, doch das geliehene Geld muss man immer zurückzahlen, egal wie hoch der Verlust ist. So verliert man oft mehr als geplant. Zudem kann es passieren, dass Verluste das eigene Kapital übersteigen. Das ist vor allem bei volatilen Märkten und über Nacht der Fall. Dann muss man aus eigener Tasche nachlegen, was vielen erst bewusst wird, wenn es zu spät ist.

Achtung Margin Call: Das musst du einplanen

Bei einem Margin Call wird der Broker von dir einen Nachschuss fordern. Du musst aufgrund der negativen Wertentwicklung deines Margin Trades mehr Geld auf die Position einzahlen und kannst dadurch in finanzielle Schwierigkeiten geraten.

Es ist sinnvoll, sich vorab mit den Regeln des jeweiligen Brokers zu beschäftigen. Innerhalb der EU gibt es so viele CFD Broker ohne Nachschusspflicht. Ohne den Margin Call genießt du in jedem Fall viele Vorteile.

Wichtiger noch ist es aber, bewusst und mit Vorsicht im Bereich des Margin Tradings zu agieren. Analysiere die Positionen gründlich mit Hilfe der Charttechnik und stelle sicher, dass der Trend sich in deinem Sinne entwickelt. Zudem solltest du keine zu riskante Margin wählen, um dich vor einer möglichen Verschuldung beim Margin Call zu schützen.

Wie funktioniert Risikomanagement im Margin Trading?

Risikomanagement im Margin Trading funktioniert durch Stop-Loss-Orders, begrenztes Risiko pro Trade, CRV-Berechnung, klare Ziele und passende Positionsgrößen. Beim Margin Trading ermöglicht der Einsatz von Fremdkapital größere Positionen, erhöht aber gleichzeitig das Risiko erheblicher Verluste. Ein effektives Risikomanagement ist daher entscheidend, um Kontrolle zu behalten und das Kapital zu schützen. Im Folgenden erklären wir dir, warum gerade diese Maßnahmen im Margin Trading besonders wichtig sind:

- Stop-Loss-Orders: Eine Stop Loss Order schließt gehebelte Positionen automatisch bei einem zuvor definierten Kurs, um Verluste zu begrenzen und vor Margin Calls zu schützen. Man legt ihn als Verkaufsauftrag für Long-Positionen oder als Kaufauftrag bei Shorts fest.

- Risiko pro Trade: Die Faustregel lautet hier, nicht mehr als 1-2 % des Gesamtkapitals pro Trade zu riskieren. Klingt klein, aber das ist genau der Punkt, der einem hilft, auch nach ein paar Verlusten weiter zu traden. Viele unterschätzen das. Es wird schnell zu viel riskiert, und dann ist das Konto schnell im Minus.

- Klare Ziele: Ohne realistische Gewinnziele wird man schnell emotional und trifft Entscheidungen, die man später bereut. Gerade Anfänger sollten sich vornehmen, im ersten Jahr wenigstens ohne Verluste herauszukommen. Statistisch scheitern über 80 % der Trader. Kleine, aber konsequente Gewinne, um die 10 % im Jahr, sind viel wert. Mit der Erfahrung kommen dann höhere Ziele, etwa eine monatliche Rendite von 2 %.

- Chance-Risiko-Verhältnis (CRV): Das CRV zeigt dir, wie viel Gewinn im Verhältnis zum möglichen Verlust möglich ist. Ein CRV von 2:1 bedeutet, der potenzielle Gewinn sollte mindestens doppelt so hoch sein wie der Verlust. In der Praxis sieht man oft ein CRV von 2:1 oder sogar 3:1, je nachdem, wie konservativ oder aggressiv man ist.

- Positionsgröße: Die Positionsgröße bestimmt, wie viel Kapital man in den Trade steckt. Man sollte diese so wählen, dass das Risiko pro Trade (z. B. 1 % des Kapitals) nicht überschritten wird, selbst wenn der Stop-Loss ausgelöst wird. Gerade beim Margin Trading kann eine zu große Position schnell zum Verhängnis werden.

Insgesamt ist das Risikomanagement im Margin Trading also ein Zusammenspiel aus mehreren Bausteinen, die zusammen dein Kapital schützen und die Gefahr einer Liquidation oder Margin Call durch den Broker verringern.

Wann kommt es zu einer Nachschusspflicht beim Margin Trading?

Eine Nachschusspflicht entsteht, wenn das eingesetzte Kapital durch Verluste so stark geschrumpft ist, dass die Sicherheitsleistung nicht mehr ausreicht. In solchen Fällen fordert der Broker zusätzliche Einzahlungen und sendet einen Margin Call. In der EU ist die Nachschusspflicht für Privatanleger jedoch gesetzlich ausgeschlossen (ESMA Vorgaben). Der sogenannte Negativsaldo-Schutz stellt sicher, dass Kunden nicht mehr verlieren können, als sie eingesetzt haben.

Bei professionellen Kunden oder auf Offshore Plattformen hingegen besteht ein reales Risiko, über das eigene Kapital hinaus Verluste zu erleiden. Hier kann eine starke Marktbewegung ohne rechtzeitige Schließung der Position dazu führen, dass der Trader Geld nachschießen muss.

Wie ist der Margin Handel reguliert?

In der EU unterliegt der Margin Handel strengen Auflagen durch die European Securities and Markets Authority (ESMA). Seit 2018 gelten für Privatanleger festgelegte maximale Hebel und eine verpflichtende Risikowarnung. Anbieter wie IG Markets oder CMC Markets unterliegen der Aufsicht durch nationale Behörden wie die BaFin (Deutschland) oder FCA (UK). Zu den Regeln zählen unter anderem:

- Begrenzung des Hebels je nach Assetklasse

- Schutz vor Nachschusspflicht

- Negativsaldo-Schutz

- Transparenzpflicht

Offshore-Broker, zum Beispiel mit Sitz auf den Seychellen, Belize oder den Bahamas, umgehen diese Regeln oft. Sie bieten höhere Hebel an (bis 100:1 oder mehr), jedoch ohne regulatorischen Anlegerschutz. Trader sollten hier genau prüfen, ob eine Lizenz und Einlagensicherung besteht.

Welche Steuern zahlt man beim Margin Trading?

In Deutschland unterliegt Margin Trading grundsätzlich der Abgeltungsteuer nach § 20 EStG. Gewinne aus Derivategeschäften, einschließlich CFD-, Future- oder Krypto-Margin-Trades, werden pauschal mit 25 Prozent plus Solidaritätszuschlag und ggf. Kirchensteuer besteuert.

Beispiel: Ein Trader erzielt mit einem CFD-Handel 10.000 Euro Gewinn. Die Abgeltungsteuer beträgt 25 Prozent, also 2.500 Euro. Hat der Trader keinen Freistellungsauftrag erteilt, wird der Betrag automatisch bei deutschen Brokern abgeführt. Bei ausländischen Anbietern bzw. Offshore-Brokern muss der Trader seine Gewinne in der Steuererklärung selbst angeben.

Verluste aus Margin Trades sind nur beschränkt verrechenbar. Vor allem bei Termingeschäften greift § 20 Abs. 6 Satz 5 EStG, wonach Verluste nur bis 20.000 Euro pro Jahr anrechenbar sind.

Ist Margin Trading in Deutschland verboten?

Nein, Margin Trading ist in Deutschland nicht verboten. Es gibt jedoch gesetzliche Anforderungen an Margin CFD Broker in Europa (https://www.esma.europa.eu/press-news/esma-news/esma-renew-restrictions-cfds-further-three-months-1-may-2019). Der Maximale Hebel darf nur 1:30 für private Trader hoch sein, was einer Margin von 3,33% entspricht.

Strategien im Margin Trading

Margin Trading gibt dir im Allgemeinen mehr Flexibilität, um das Trading am Markt durchzuführen. Du kannst deine Gewinnmarge/Verlustmarge deutlich erhöhen und somit selbst kurzfristige, kleine Trendentwicklungen für einen stattlichen Profit/Verlust nutzen.

Häufig werden die Hebel daher bei Swing Trading und Scalping eingesetzt. Hierbei handelt es sich um eher kleine Gewinnmargen, die man durch die Trendwechsel am Markt mitnimmt. Scalping basiert sogar nur auf Zuwächsen im minimalen Bereich innerhalb von wenigen Minuten. Die Gewinnchancen durch den Hebel zu potenzieren, ist bei solchen Strategien also extrem wichtig.

Ähnlich einzuschätzen ist der Hebel im Zusammenhang mit ereignisgetriebenen Investments. Hier wissen die Trader bereits vorher, dass es zu einer Wertveränderung kommen wird. Ein Blick in einen Wirtschaftskalender gehört zu den besten Trading-Tipps, um zu wissen, wann z. B. die Quartalszahlen eines Unternehmens veröffentlicht werden.

Besonders relevant beim Margin Trading ist eine gut durchdachte Risiko-Management-Strategie. Um dein Geld richtig zu schützen, musst du so bestimmte Funktionen wie Stop Loss nutzen und begrenzt damit den Verlust. Darüber hinaus ist eine angemessene Diversifikation des Gesamtportfolios notwendig.

Warum wird das Margin Trading zum Short Selling verwendet?

Margin Trading ist beim Short Selling deshalb notwendig, weil der Trader einen Vermögenswert leer verkauft, ohne ihn real im Depot zu halten. Der Broker stellt die notwendige Liquidität oder die geliehenen Finanzinstrumente zur Verfügung, verlangt dafür aber eine Sicherheitsleistung: die Margin. Ohne diese Struktur wäre Short Selling für Privatanleger praktisch nicht möglich, da ihnen die direkte Leihe von Vermögenswerten nicht offensteht.

Was ist der Unterschied zwischen Spot Trading und Margin Trading?

Spot Trading bedeutet, dass ein Trader den vollständigen Betrag eines Finanzprodukts zahlt und dieses sofort besitzt. Es gibt keinen Hebel. Gewinne und Verluste entstehen 1:1 in Relation zur Preisveränderung. Beim Margin Trading hingegen wird nur ein Teil des Betrags hinterlegt, der Rest wird vom Broker geliehen. Dadurch entsteht eine Hebelwirkung, die sowohl Gewinne als auch Verluste vervielfacht. Zudem besitzt man den Basiswert meist nicht direkt, sondern hält eine synthetische Position.

Beispiel: Beim Spot-Kauf von Bitcoin für 10.000 Euro erhält man einen Bitcoin. Beim Margin Trading mit 10:1 Hebel reicht eine Margin von 1.000 Euro, um dieselbe Position einzugehen. Steigt Bitcoin um zehn Prozent, bedeutet das beim Spot-Handel 1.000 Euro Gewinn. Beim Margin Handel beläuft sich der Gewinn auf 10.000 Euro, allerdings bei entsprechend höherem Risiko.

Welche Kosten gibt es im Margin Handel?

Wer sein Geld in einem Margin-Handel anlegt, muss anders als bei klassischen Aktien mit zusätzlichen Kosten rechnen. Auch wenn die Broker häufig mit kostenlosen Orders werben, ist das speziell bei gehebelten CFDs nicht immer der Fall. Der wichtigste Kostenpunkt ist hier sicherlich die Über-Nacht-Gebühr.

- Über-Nacht-Gebühr/Swaps: Die meisten Broker erheben eine Über-Nacht-Gebühr bei Margin- und CFD-Trades. Dann muss der Anleger eine kleine Abgabe für jede Nacht bezahlen, in welcher die Börse nicht geöffnet hat.

- Margin-Kosten: Bei einigen Brokern werden Gebühren für die reine Nutzung dieses Services verlangt. Sie können als Pauschale oder als prozentualer Aufschlag erhoben werden.

- Provisionen: Häufiger als bei Aktien und ETFs werden bei Hebeltrades Provisionen für die Einleitung der jeweiligen Order erhoben.

- Finanzierungsgebühren: Wenn die Position über einen längeren Zeitraum hinweg gehalten wird, können eventuell Finanzierungskosten auf die Margin-Position anfallen. Diese basieren auf den entstehenden Zinsunterschieden.

- Maintenance Margin: Die Maintenance Margin ist eigentlich keine Gebühr an sich. Der Broker möchte aber sicherstellen, dass auf deinem Konto ausreichend Geld vorhanden ist, um die Margin-Position decken zu können.

Mein Fazit zum Thema Margin Trading

Abschließend ist zu sagen, dass Margin Trading tatsächlich eine spannende Strategie ist, um sein Geld im Handel mit Aktien, ETFs und CFDs zu vermehren. Der Broker schießt dem Anleger dabei einen hohen Anteil an Investment zu, während er selbst nur eine vergleichsweise kleine Sicherheitsleistung (Margin) hinterlegt.

Durch die Potenzierung der Gewinne lassen sich die Margin Trades für verschiedene Strategien von Swing Trading bis hin zu Scalping verwenden. Auf der anderen Seite muss man immer das hohe Risiko bei Hebel-Positionen beachten.

Genauso wie der Hebel die Gewinne steigert, kann er die Verluste vervielfachen. Der Broker kann bei einer negativen Wertentwicklung einen Nachschuss verlangen und den Margin Call auslösen. Wenn du in diesem Fall kein weiteres Geld auf die Position einzahlst, könnte diese zu deinen Ungunsten liquidiert werden.

Margin Trading ist meines Erachtens nur etwas für Fortgeschrittene und Profis. Wer noch ganz am Anfang steht, sollte sich zunächst über die Dynamiken und Funktionen der Hebel informieren. Umfassendes Wissen und eine gut durchdachte Risikostrategie sind die Basis dafür, um mit dem Margin-Handel Erfolg zu haben.