Der Hebel im CFD Trading multipliziert das eingesetzte Kapital (Margin) um ein vielfaches (Beispielsweise Faktor 1:100). Dabei können Trader mit geringem Einsatz größere CFD Positionen eröffnen. Der Verlust oder Gewinn kann dadurch dementsprechend erhöht werden.

Im folgenden Beitrag zeige ich dir, wie der CFD Trading Hebel funktioniert.

Wissenswertes über den Hebel im CFD Trading:

- CFDs sind gehebelte Finanzprodukte, bei denen hohe Gewinne möglich sind, wenn sich der Kurs wie erhofft entwickelt.

- Der Hebel im CFD-Trading ist das Verhältnis des eingesetzten Kapitals zum tatsächlichen Positionswert.

- Beim Handel mit CFDs muss man nicht den vollen Kaufpreis bezahlen, sondern nur eine Margin beim Broker hinterlegen.

- Die Verwendung des Hebels birgt Risiken, darunter hohes Totalverlustrisiko, Möglichkeit einer Nachschusspflicht und fehlende Aktionärsprivilegien.

Was ist ein CFD Trading Hebel?

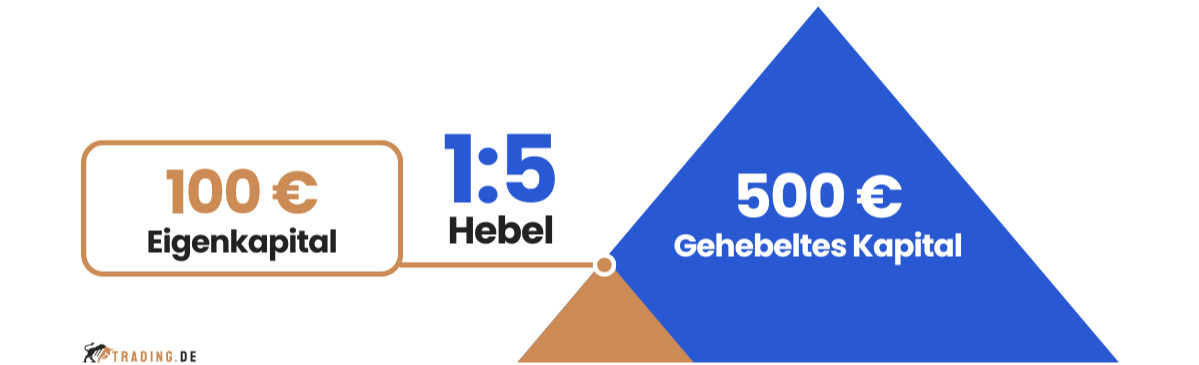

Ein CFD Trading Hebel ist der Handel von CFDs, dem der Leverageeffekt zu Grunde liegt. Dieser Hebel verstärkt das Gewinn- und Verlustrisiko, potenziert also das eingesetze Kapital um einen Faktor ist. Bei einem Kapitaleinsatz von 100 Euro und einem Hebel von 1:5 würde der CFD Trading das eingesetzte Kapital auf 500 Euro steigern. So können Anleger bei geringem Kapitaleinsatz höhere Renditen erwirtschaften, gleichzeitig aber auch höhere Verluste realisieren.

In Deutschland und der EU sind CFD Trading Hebel nach oben begrenzt. Forex Hebel von 1:30 sind das Maximum.

CFD Trading Hebel long oder short setzen?

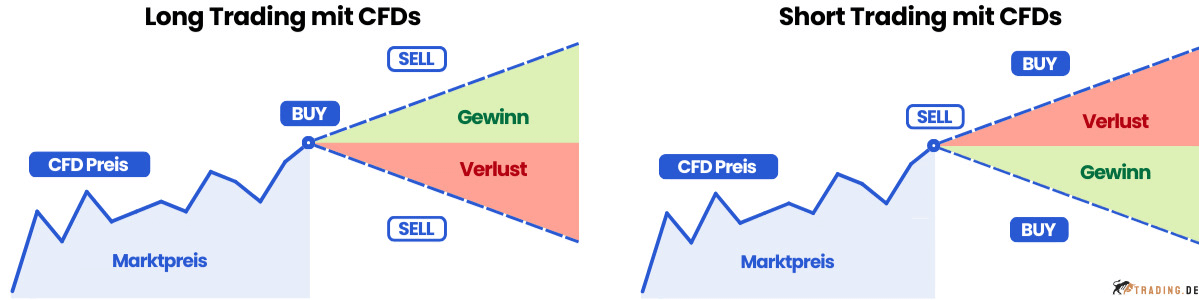

Ob der CFD Trading Hebel long oder short sein soll, hängt davon ab, ob du auf steigende (long) oder fallende (short) Kurse eines Vermögenswertes setzt.

Von einem Long CFD ist die Rede, wenn CFD Händler auf eine positive Wertentwicklung setzen. In diesem Falle profitiert der Anleger von der Kurssteigerung und erhält bei erfolgreichem Investment einen Gewinn.

Das entsprechende Gegenteil ist ein “Short”-CFD, bei dem der Investor dem Anbieter einen (virtuellen) Basiswert verkauft und diesen dann am Ende der vereinbarten Laufzeit zurückkauft. Bei einem Short-CFD erhält der Investor also dann einen Profit, wenn der aktuelle Kurs der Aktie oder der Währung am Ende der Vereinbarung niedriger ist als zu Beginn.

Was ist ein Beispiel für einen CFD Trading Hebel?

Gehen wir davon aus, dass ein CFD Trader Differenzkontrakte auf Yamaha Motor Aktien handeln möchte. Zum Kaufzeitpunkt liegt der Kaufpreis bei 120 Euro. Der Trader will 100 Aktien kaufen, müsste also 12.000 Euro entrichten. Beim Handel mit CFDs muss er aber nicht die komplette Summe begleichen, sondern nur eine Margin beim Broker hinterlegen. Die fehlende Summe wird dem Trader praktisch vom Broker geliehen.

Liegt die CFD Margin bei 3 % bedeutet das, dass der Trader beim Broker eine Summe von 360 Euro hinterlegen müssten. Entwickelt sich der Wert der Yamaha Motor Aktie wie erhofft, in dem sie z. B. 5 % steigt, dann ändert sich der Positionswert auf 12.600 Euro. In diesem Fall hat der Trader einen Profit von 600 Euro erzielt.

Wie beeinflusst der CFD Trading Hebel den Handel?

Hebelprodukte weichen in erheblichem Maße von klassischen Anlageprodukten ab und eignen sich nur für Anleger, die keine Angst vor einem sehr hohen Risiko haben und sich auch von der Aussicht auf einen Totalverlust ihrer Einlagen nicht abschrecken lassen. Der Hebel verstärkt nämlich sowohl die positive wie die negative Entwicklung des Basiswertes um einen im Vorfeld festgelegten Faktor.

Wenn der Kurs des Basiswertes sich so entwickelt wie antizipiert, ist es mit einer vergleichsweise geringen Einzahlung möglich, einen hohen Gewinn zu generieren, was den entscheidenden Anreiz für Anleger darstellt, die volatile und spekulative Finanzinstrumente bevorzugen. Wenn der Kurs sich allerdings nicht wie erwünscht entwickelt, kann das eingezahlte Geld einschließlich der Margin schnell ganz aufgebraucht sein.

Unser Tipp: Über 2.000 verschiedene CFDs mit Hebel:

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

- Mehrfach reguliert!

- Großes Angebot an handelbaren Finanzinstrumenten

- Spreads bereits ab 0.0 Pips

- Hohe Liquidität

- Kundenservice 24/7

- MT4/MT5/TradingView/cTrader Software!

Bei welchen Finanzprodukten können Trader den CFD Trading Hebel einsetzen?

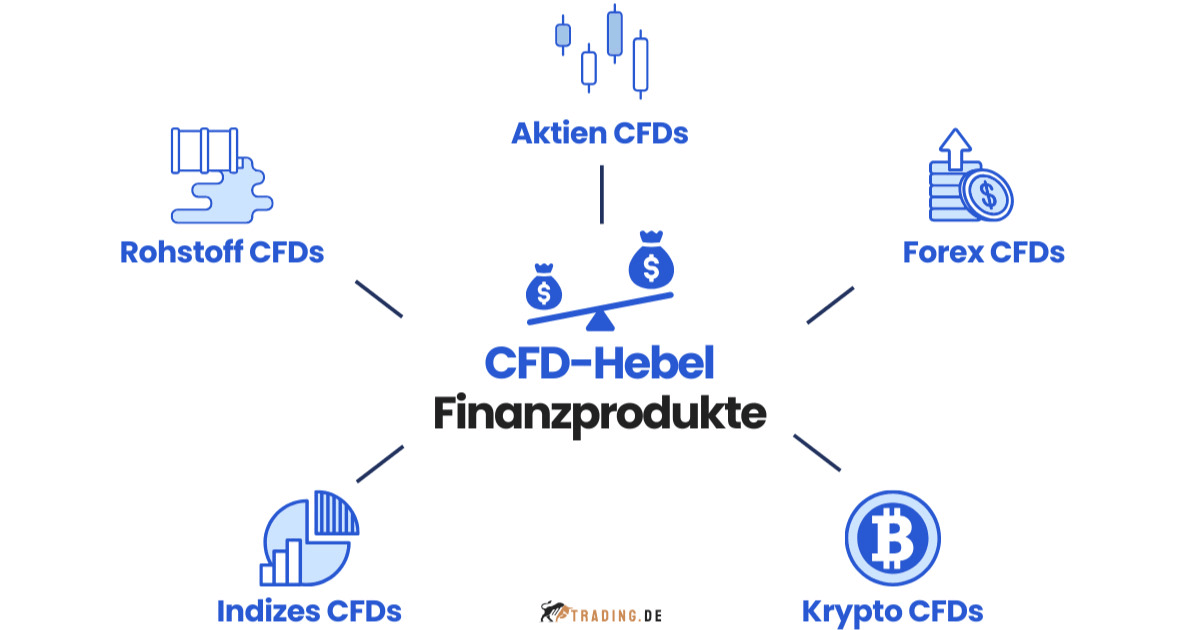

1. Aktien CFDs:

Beim Trading mit Aktien CFDs erhalten Trader keinen Anteil an einem Unternehmen, sondern erwerben nur das Recht, auf die Kursentwicklung zu spekulieren. Es gibt unzählige verschiedene Aktien, die mit Hebel gehandelt werden können, da ist die Auswahl sehr groß. Und wie die börsennotierten Unternehmen sich unterscheiden, so unterscheidet sich auch der Preis der Aktie, der vierstellig oder gar fünfstellig sein oder auch unter einem Euro liegen kann.

2. Forex CFDs:

Forex ist ein Kürzel, das durch Zusammenziehung der beiden englischen Begriffe Foreign Exchange entstanden ist und sich also auf den Kauf und Verkauf von (ausländischen) Währungen bezieht. In diesem Bereich gibt es immer kleinere Kursschwankungen, die viele Trader mit Hebel auszunutzen versuchen. Der Währungsmarkt ist der Finanzmarkt mit den meisten Trades auf der Welt.

3. Krypto CFDs:

Kryptowährungen sind ebenfalls Währungen, aber virtueller Natur. Die bekanntesten sind Bitcoin, Ethereum, Binance Coin, Cardano (ADA) und Tether. Sie können genauso gehandelt werden wie Devisen, sind aber dezentral organisiert, was bedeutet, dass sie keiner Aufsicht durch Regierungen oder Banken unterstehen. Hebelprodukte im Kryptobereich machen es Tradern möglich, an der Kryptorevolution teilhaben zu können, ohne viel Geld dafür in die Hand nehmen zu müssen.

4. Indizes CFDs:

Indizes bilden die Entwicklung einer Gruppe von Vermögenswerten ab. Diese Gruppe kann dadurch gebildet werden, dass die einzelnen Werte zu der gleichen Region oder Börse oder Branche gehören. Ein Index ist selbst also kein physischer Wertgegenstand und kann nur über Finanzprodukte gehandelt werden, die die jeweiligen Kursschwankungen abbilden. Das können etwa Optionen sein, ETFs oder eben CFDs.

5. Rohstoff CFDs:

Rohstoffe sind Grundgüter, die zur Herstellung von Endprodukten verwendet werden. Zu den Rohstoffen gehören landwirtschaftliche Erzeugnisse wie Weizen und Sojabohnen, Energieprodukte wie Erdöl und Erdgas sowie Metalle wie Gold, Silber und Aluminium. Es gibt auch “weiche” Rohstoffe, also solche, die nicht lange gelagert werden können, wie Zucker, Baumwolle, Kakao und Kaffee.

Was sind die Vor- und Nachteile des CFD Tradings mit Hebel?

Im nachfolgenden Abschnitt haben wir die Vor- und Nachteile des CFD Handels mit Hebel übersichtlich zusammengefasst und gehen auf sämtliche Punkte auch nochmals in Detail ein.

Hohe Gewinnchancen bei tiefem Kapitaleinsatz

Bei Traden mit Hebel muss nicht der volle Kurswert der Aktie bezahlt werden, es reicht schon ein Bruchteil aus, der eingezahlt werden muss. Trotzdem können Trader wegen des Hebels in vollem Umfang davon profitieren, dass der Kurs sich so wie gewünscht entwickelt. Schon bei einer sehr geringen Kursentwicklung kann leicht der eingezahlte Einsatz verdoppelt werden.

Short oder Long Position möglich

Wenn Positionen in kurzen Intervallen eröffnet oder geschlossen werden sollen, müssen Trader bei Aktien ohne Hebel immer darauf spekulieren, dass die Kurse steigen, bevor sie in den Handel einsteigen. Beim Traden von Aktien mit Hebel gibt es auch die Option, einen satten Gewinn einzustreichen, wenn aus guten Gründen die Vermutung naheliegt, dass der Kurs für die nächste absehbare Zeit fallen wird.

(Fast) rund um die Uhr verfügbar

Manche Märkte stehen immer nur für bestimmte Zeiträume zur Verfügung. So hat zum Beispiel die Börse in New York am Samstag und am Sonntag geschlossen und auch an den anderen Tagen nur von etwa 15:30 bis 22 Uhr (nach deutscher Zeit) geöffnet. Die meisten hebelbaren Produkte wie Indizes oder CFDs können rund um die Uhr gehandelt werden.

Diversifikation möglich

Selbst wenn nur ein sehr überschaubares Budget zum Handeln zur Verfügung steht, ist es nicht nötig, sich auf ein oder zwei Arten von Anlage zu beschränken. Trader können ihr Kapital breit streuen und kleinere Beträge auf verschiedene Produkte setzen und auf diese Weise auch viele eigene praktische Erfahrungen beim Traden sammeln. Da die Nachschusspflicht für private Anleger bei den meisten Dienstleistern in der Zwischenzeit ausgeschlossen wurde, ist das Risiko überschaubarer geworden.

Gefahr hoher Verluste

Im Gegensatz zu normalen Anlegeoptionen besteht beim Handel von Aktien mit Hebel immer die Gefahr, dass der gesamte Einsatz schnell weg ist. Der Einsatz ist zwar in der Regel niedriger als beim normalen Traden, aber ein Totalverlust kann sehr leicht und schnell eintreten.

Zwar ist für private Kleinanleger die Nachschusspflicht mittlerweile ausgeschlossen, aber eben jener Schutz erhöht nochmal das Risiko des Totalverlustes. In Aktien mit Hebel sollte also wirklich nur investiert werden, wenn das Risiko vollständig überblickt wird und ein Totalverlust des Einsatzes verschmerzt werden kann.

Möglichkeit der Nachschusspflicht

Je nachdem, welchen Anbieter Trader nutzen, kann es trotz der Aufhebung der Nachschusspflicht dazu kommen, dass der Anbieter dazu auffordert, frisches Geld auf das Konto zu überweisen, um zu vermeiden, dass Positionen geschlossen werden müssen. Diesen Aufruf des Anbieters nennt man Margin Call. Diesem Aufruf kann man zuvorkommen, indem man die entsprechenden Positionen selbst schließt oder eben tatsächlich Geld nachlegt.

Keine Besitzerprivilegien

Wenn Trader CFDs mit Hebel handeln, erlangen sie nicht den tatsächlichen Besitz der Aktie, sondern spekulieren nur auf Kursschwankungen derselben. Aus diesem Grund erhalten sie nicht die Privilegien wie Anbieter, die die Aktien selbst erwerben. Wenn Trader sich für einen Long-CFD entschieden haben und das Unternehmen Dividenden ausschüttet, kann der Anbieter einen anteiligen Betrag auf dem Handelskonto gutschreiben.

Zusätzliche Kosten

Neben der Einstiegsmargin können im Falle des gehebelten Handels noch Gebühren für die Kontoführung und die jeweiligen Transaktionen anfallen. Zusätzlich kann der Anbieter unter Umständen Zinsgebühren verlangen, da er dem Trader durch den Hebel ja gewisse Beträge an Geld leiht.

Was sind Risiken in Bezug auf den CFD Trading Hebel?

Der CFD Hebel mit Hebel erhöht das Risiko des Traders, da die Gewinne oder Verluste aus der Position entsprechend multipliziert werden. Es besteht daher die Gefahr, dass der Trader seine gesamte Sicherheitsleistung verliert, wenn sich der Markt gegen ihn entwickelt. Ohne Negativsaldoschutz kann es sogar passieren, dass Anleger Gelder über das investierte Kapital verlieren. So kann ein CFD Trading Hebel zu einem Totalverlust für den Handel werden. Es ist daher wichtig, dass Trader den Hebel sorgfältig auswählen und ihr Risikomanagement entsprechend anpassen.

So wie es mittlerweile einen Ausschluss der Nachschusspflicht gibt, bieten viele Anleger mittlerweile auch einen allgemeinen Negativsaldoschutz an. Dieser Schutz garantiert dem Anleger, dass sein Handelskonto nicht in den Minusbereich abrutschen kann und ihm nichts noch Schlimmeres als der Totalverlust droht.

Darüber hinaus gibt es die Möglichkeit, sogenannte Stops zu setzen, die verhindern sollen, dass die Verluste bei sich anders als erwartet entwickelten Kursen höher ausfallen als bis zu eben diesem Stop möglich. Diese Stops minimieren natürlich auch ein wenig die Flexibilität und die Gewinnchancen bei sehr volatilen Kursen, aber mit ihrer Hilfe lässt sich im Vorfeld planen, welche Verluste der Trader in Kauf zu nehmen bereit ist.

Wie lässt sich ein CFD Hebel berechnen?

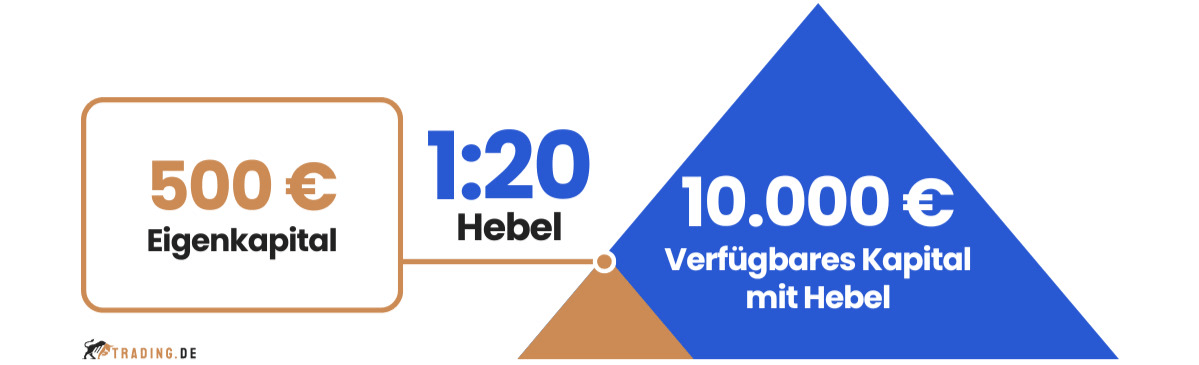

Der CFD Hebel wird in der Regel als Verhältnis angegeben, zum Beispiel 1:100 oder 1:200. Das bedeutet, dass der Trader für eine Position von 100 oder 200 Euro nur eine Sicherheitsleistung von 1 Euro hinterlegen muss. Der Hebel wird also entsprechend multipliziert. Es ist wichtig zu beachten, dass der Hebel auch von der Art des gehandelten Instruments und dem Broker abhängen kann.

Stellen wir uns weiter vor, dass der Basiswert bei 10.000 Euro liegt. In diesem Fall musst du selbst also für 500 Euro aufkommen, während der Rest des Betrages vom Broker gewissermaßen geliehen wird. Steigt der Wert der Indizes nun auf 10.100 Euro, hast du einen Gewinn von 100 Euro gemacht, was prozentual ausgedrückt einem Gewinn von satten 20 % entspricht.

Hättest du den Wert ohne Hebel erworben, hättest du selbst die vollen 10.000 Euro einzahlen müssen und ebenfalls einen Gewinn von 100 Euro gemacht, der prozentual ausgedrückt aber nur ein Gewinn von 1 Prozent gewesen wäre.

Fällt der Wert allerdings auf 9.500 Euro, würdest du einen Totalverlust erleiden, was besonders ärgerlich wäre, wenn der Kurs danach wieder steigt und du von der positiven Kursentwicklung nicht mehr profitieren kannst, weil deine Position schon geschlossen worden wäre. Bei Anbietern, die die Nachschusspflicht ausschließen und einen Negativsaldoschutz anbieten, kann es allerdings nicht passieren, dass du noch nachzahlen musst für den Fall, dass der Kurs noch unter den Wert von 9.500 Euro sinkt.

Fazit: CFD Trading Hebel immer mit Bedacht wählen!

Letzten Endes ist die Wahl des Hebels natürlich dem Trader überlassen, der nach eigenem Ermessen entscheiden muss, wie sicher er sich bezüglich der erwarteten Entwicklung der Aktien oder Devisen ist und welches Risiko er einzugehen bereit ist. Trotzdem gibt es aber darüber hinaus eine Faustregel, die gerade Anfänger beherzigen sollten. Diese Faustregel besagt, dass du eher einen niedrigen Hebel wählen solltest, wenn du mit dem Gedanken spielst, deine Position lange offen zu halten.

Der niedrige Hebel verhindert, dass du von kurzfristigen Kursschwankungen kalt erwischt wirst und deine Position verfrüht wieder schließen musst. Wenn du allerdings daran interessiert bist, deine Positionen nur für einige Momente offen zu halten, bietet ein großer Hebel eine bessere Aussicht darauf, von kurzfristigen Schwankungen messbar zu profitieren. Insgesamt ist der Handel mit Differenzkontrakten also eine durchaus verlockende Sache – wenn man die Risiken im Blick hat.

Häufig gestellte Fragen:

Wie funktioniert der CFD Hebel?

Beim Handel mit einem CFD Hebel muss der Trader zunächst eine Sicherheitsleistung (Margin) hinterlegen, um die Position eröffnen zu können. Die Höhe der Margin hängt von der Größe der Position und dem vom Broker angebotenen Hebel ab. Der Hebel wiederum multipliziert die Gewinne oder Verluste, die aus der Position resultieren.

Was sind die Vorteile des CFD Hebels?

Der CFD Hebel ermöglicht es, mit einem kleineren Kapitaleinsatz eine größere Position zu handeln. Dadurch können auch mit geringeren Bewegungen am Markt größere Gewinne oder Verluste erzielt werden. Der Hebel kann daher auch als Instrument zur Absicherung von Portfolios genutzt werden.