Beim MACD (Moving Average Convergence-Divergence) handelt es sich um einen so genannten Momentum-Indikator und Oszillator, der sowohl die Richtung als auch die Stärke eines Trends anzeigt. Dazu nutzt der MACD Indikator die Differenz zweier EMAs. Übersetzen lässt sich der Name des Indikators mit „Konvergenz-Divergenz eines gleitenden Durchschnitts“.

Das Wichtigste im Überblick:

- Der MACD ist vielseitig für Trendfolgestrategien anwendbar

- Er erkennt früh Veränderungen des Markets, besonders in starken Trends

- Vor- und Nachteile bestehen: einfache Anwendung, Trendwechselanzeige, jedoch Zeitverzögerung und Fehlsignale in Seitwärtsphasen

- Gegenteilige Kursrichtungen von Basiswert und MACD deuten auf Trendwechsel hin

- Der MACD Indikator kann durch seine Einstellungen angepasst werden

Der MACD besteht sich in erster Linie aus zwei Linien. Die Anzeige des Indikators erfolgt dabei unterhalb des eigentlichen Charts und in Kombination mit einem Histogramm. Die Einführung des MACD geht auf das Jahr 1979 durch Gerald Appel zurück. Dabei soll hervorgehoben werden, wenn die zwei Linien auseinanderlaufen. Zusammenfassend besteht der MACD Indikator insgesamt aus den folgenden drei Faktoren:

- MACD SMA: Unterschied zwischen zwei Moving Averages (kurzer und langer EMA)

- Langsamer EMA: Signal-Linie als EMA

- Schneller EMA: Divergenz-Linie als Unterschied zwischen der EMA-Linie sowie der Durchschnittslinie

Darüber hinaus gibt es weitere, ebenfalls wichtige Linien, die Sie im Chart erkennen. Dabei handelt es sich zum einen um die tatsächliche Signallinie. Diese wird in der Regel mit 9 Perioden gebildet. Zum anderen ist die so genannte Mittel-oder Null-Linie von Bedeutung. Diese trifft eine Aussage dazu, wie stark ein Trend ist.

Interpretation & Trading Strategien mit dem MACD Indikator

Die Hauptaufgabe des MACD als Indikator besteht darin, den wahrscheinlichen Verlauf des Kurses anzuzeigen, bevor sich ein Trend vollständig ausbildet. Ebenso macht er eine Aussage zu möglichen Trendwechseln. Auf dieser Basis können sich die Trader für den Kauf oder Verkauf einer Position entscheiden.

Ferner trifft der MACD eine Aussage darüber, wie stark der eingeschlagene Trend tatsächlich ist. Das wiederum gründet auf dem Abstand, welchen die beiden Linien zur entsprechenden Null-Linie haben. Insgesamt lassen verschiedene Szenarien und Signale unterscheiden:

- Crossover

- Überkaufte und überverkaufte Bereiche

- Konvergenz/Divergenz

- Zero-Line Crossover

Crossover

Mit dem Crossover ist das Kreuzen der zwei Linien gemeint. Dabei entstehen entweder Kauf- oder Verkaufssignale, und zwar abhängig von den zwei folgenden Ereignissen:

- MACD Linie durchbricht Signallinie nach oben: Kaufsignal

- MACD Linie kreuzt die Signallinie nach unten abfallend: Verkaufssignal

Die größte Aussagekraft besitzen die Signale innerhalb eines relativ starken Trends. Handelt es sich gegenüber um einen eher schwachen Trend, kann das zu Fehlsignalen führen, da sich der Markt in diesem Fall umkehren würde.

Überkaufte und überverkaufte Bereiche

Ein zweites Signal, welches der MACD als Indikator geben kann, bezieht sich auf einen entweder überkauften oder einen überverkauften Markt. Diese Darstellung ist typisch für einen Oszillator, dessen Hauptaufgabe darin besteht, die entsprechenden Marktbedingungen hervorzuheben. Sollte der MACD dementsprechend signifikante Hoch- oder Tiefpunkte anzeigen, ist das in vielen Fällen ein Zeichen für eine eventuell bevorstehende Korrektur.

Konvergenz / Divergenz

Erreicht die Linie einen Spitzenpunkt, wäre das ein Hinweis auf einen überkauften Markt. Zeigt sich hingegen ein relativ extremes Tief, können Trader daraus einen überverkauften Markt ableiten. Als zusätzliche Bestätigung der Signale ist es empfehlenswert, dass Sie den MACD mit einem anderen Indikator kombinieren, beispielsweise mit dem Relativ Strength Index (RSI).

Als Divergenz-Konvergenz wird eine Differenz bezeichnet, die zwischen der Kursrichtung des Basiswertes zum einen und des Indikators zum anderen entsteht. Ein Auseinanderlaufen bezeichnet man auch als Divergenzen. Eine bullische Divergenz ist dann gegeben, wenn der Kurs des Basiswertes niedrigere Tiefs bildet, während beim MACD höhere Tiefs zu erkennen sind. Das verbinden Trader mit einem Kaufsignal. Demgegenüber ist von einer bärischen Divergenz auszugehen, sollte der Kurs ein neues Hoch bilden, währenddessen die Hochs beim MACD geringer ausfallen.

Zero-Line Crossover

Die Bezeichnung Zero-Line Crossover meint die Null-Linien Kreuzung. Dazu sollten Sie einen Blick auf das MACD Histogramm werfen. Steigt dieses über die Null-Linie an, wäre das ein Anzeichen für einen beginnenden Aufwärtstrend. Fällt es demgegenüber unter 0, wäre das ein Anzeichen für einen Abwärtstrend. In diesem Fall sollten Trader eine Short-Position eröffnen.

Beachten Sie in dem Zusammenhang allerdings, dass dieses Signal relativ zuverlässig nur innerhalb von starken Trends funktioniert. Ist hingegen die Volatilität des Basiswertes vergleichsweise hoch, stellen Trader oft ein Hin- und Herschwanken des Histogramms fest. Das wiederum führt oft zu Fehlsignalen. Im Zusammenhang mit der Interpretation des MACD Indikators können wir folgende Punkte festhalten:

- Steigende MACD Linie: Hinweis auf Aufwärtstrend

- Sinkende MACD Linie: Hinweis auf Abwärtstrend

- 9 Zeiteinheiten Linie zieht Trend hinterher

- 12er EMA: Schnellere Reaktion auf einen Aufwärtstrend

- 26er EMA: Langsamere Reaktion auf Aufwärtstrend

- 9er EMA liegt oberhalb MACD: Verkaufssignal am Kreuzungspunkt

- 9er EMA kreuzt MACD Linie von oben nach unten: Trendwende nach oben → Position eröffnen

Wie berechnet man den MACD?

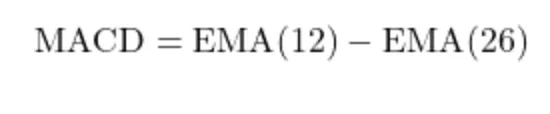

Als Grundlage für die Berechnung des Indikators dienen zwei Moving Averages, genauer gesagt zwei Exponential Moving Averages. Dabei wird von dem kürzeren EMA der Wert des längeren Exponential Moving Average subtrahiert. Das Ergebnis ist bereits der Wert des MACD Indikators. Für den kürzeren EMA wird normalerweise eine Zeiteinheit von 12 genutzt, für den längeren stattdessen eine von 26.

Die Formel für den MACD Indikator ist dementsprechend einfach und lautet:

- MACD = EMA(12) – EMA(26)

Die Abkürzung EMA steht für Exponential Moving Average und die Zahlen in Klammern sollen die entsprechenden Zeiteinheiten verdeutlichen. Der Zeitraum wiederum ist die Anzahl der Perioden (z. B. Tage oder Wochen) für die Durchschnittswerte. Auf Grundlage dieser Rechnung kann anschließend die MACD Linie im entsprechenden Chart eingezeichnet werden.

Anwendungsmöglichkeiten & Trading mit dem MACD Indikator

Zu den Vorteilen des MACD Indikators gehört unter anderem, dass dieser an fast allen Märkten einsetzbar ist. Einzige Voraussetzung ist, dass es sich um vergleichsweise liquide Märkte handeln sollte. Eine überdurchschnittlich hohe Volatilität sollte es – zumindest beim entsprechenden Basiswert – möglichst nicht geben. Dann könnte es durchaus zu Fehlsignalen kommen, die natürlich kein Trader bei Indikatoren haben möchte.

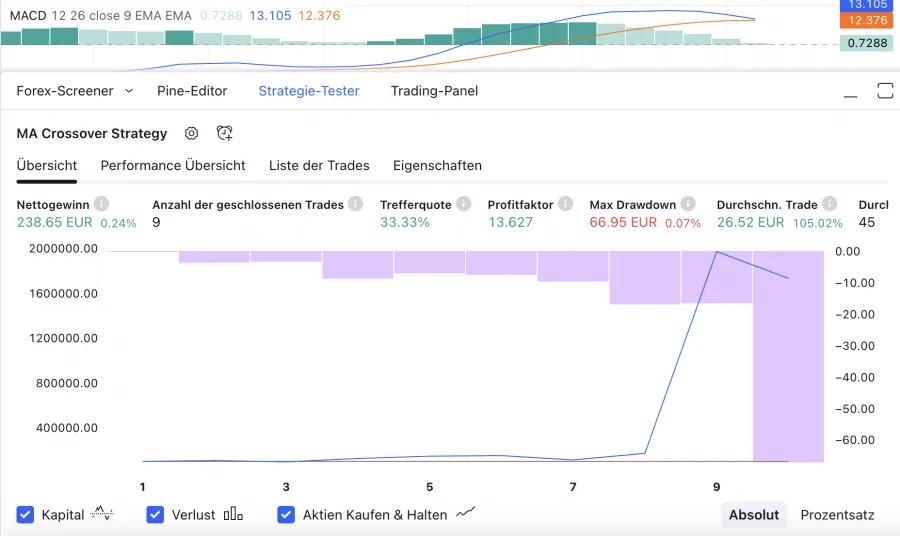

Strategien mit dem MACD Indikator

Am einfachsten sind Strategien auf Grundlage des MACD Indikators, mit denen Sie eine Trendrichtung handeln. Dazu müssen Sie lediglich die Linie des MACD betrachten. Steigen die Linien, ist das ein Signal für einen Aufwärtstrend. Fallen die Linien stattdessen, spricht das für einen Abwärtstrend. Ergänzt wird die Strategie im Idealfall noch durch einen weiteren Indikator zur Bestätigung.

Der MACD hat aber auch ohne Bestätigung einen großen Vorteil. Das ist darauf zurückzuführen, dass die eigentliche Stärke des MACD Indikators darin liegt, Kauf- und Verkaufssignale zu identifizieren. Das geschieht unter der Voraussetzung, dass die MACD Linie die Signallinie entweder von oben nach unten oder unten nach oben kreuzt.

Eine praxisnahe Strategie basiert darauf, dass Trader dem MACD Indikator zusätzlich noch einen SMA hinzufügen, beispielsweise mit 50 Perioden. Dann würden sich die folgenden Regeln ergeben, nach denen Positionen entweder eröffnet oder geschlossen werden:

- MACD Linien befinden sich über der Signallinie: Kaufsignal

- MACD Reihe befindet sich unterhalb der Signallinie: Verkaufssignale

- Käufe und Verkäufe sollten ausschließlich in Richtung des entsprechenden Trends getätigt werden

- Überkreuzen weiterer Signallinie: Schließen der Position

- Änderung der Steigerung des 50 Perioden SMA: Ebenfalls Schließen der Position

Solche und andere Strategien können Sie auf Grundlage des MACD Indikators nutzen. In der überwiegenden Mehrheit sind die Signale zuverlässig, so dass Sie eine Chance von durchschnittlich 65 bis 75 Prozent haben, dass Sie mit Ihrem Kauf, Verkauf oder dem Eröffnen einer Short-Position richtig liegen.

Einstellungsmöglichkeiten beim MACD Indikator

Es gibt beim MACD Indikator mehrere Einstellungsmöglichkeiten, die Sie vornehmen können. Dabei geht es in erster Linie um die Perioden, die auch von den Standardeinstellungen (12 und 26 sowie 9) abweichen dürfen.

b (Langsame Periode)

c (Signalperioden)

Trendbestimmung mit dem MACD Indikator

Im Hinblick auf Trends trifft der MACD mehrere Aussagen. Es lassen sich folgende Punkte messen:

- Richtung des Trends

- Stärke eines Trends

- Mögliche Trendumkehr

Vor allem signalisiert der Indikator, in welche Richtung sich der Trend des entsprechenden Basiswertes bewegt. Steigt die MACD Linie, ist ein Hinweis auf einen Aufwärtstrend. Fällt sie hingegen, würde das auf einen Abwärtstrend hindeuten.

Daraus leiten sich wiederum Kauf- und Verkaufssignale ab. Diese entstehen, wenn die MACD Linie die Signal-Linie entweder von unten nach oben kreuzt (Kaufsignal) oder stattdessen ein Kreuzen von oben nach unten nach (Verkaufssignal) festzustellen ist.

Alternativ gibt es beim MACD Indikator ebenfalls die Option, dass die zwei Linien innerhalb des Charts ausgeblendet werden. In diesem Fall betrachten die Trader ausschließlich die Kerzen des MACD. Stellen sie dann fest, dass der Wert einer Kerze oberhalb der Null-Linie liegt, wäre das gleichbedeutend damit, dass sich die MACD Linie oberhalb der Signalkurve bewegt.

Der MACD Indikator zur Trendbestimmung zeigt jedoch nicht nur die Richtung eines Kursverlaufs an, sondern ebenfalls die Stärke des Trends. Je entfernter nämlich die zwei Linien voneinander sind, desto stärker ist der Trend beim Basiswert.

Sie sollten den MACD Indikator vor allem dafür verwenden, einem bestimmten Trend zu folgen. Handeln Sie hingegen bevorzugt gegen Trends, sollten Sie sich eher für ein anderes Tool entscheiden.

Was sind die Vor- und Nachteile des MACD Indikators?

Vorteile:

- Vielseitigkeit des Indikators

- Frühes Erkennen von Veränderungen

- Besondere Aussagekraft in trendstarken Phasen

- Anwendung unter unterschiedlichen Voraussetzungen

- Es werden zahlreiche Signale geliefert

- Einfache Anwendung

- Einsatz in fast allen (liquiden) Märkten

- Einfache Kombination mit anderen Indikatoren

- Einfügen in zahlreichen Handelssystemen möglich

Nachteile:

- Zeitverzögerung

- Fehlsignale in Seitwärtsbewegungen

- Fälschung der Signale, beispielsweise durch vorgetäuschte Umkehr

- Erkennen von Stop-Loss Marken nicht einfach

Lassen Sie uns etwas näher uns auf einige Vorteile eingehen. Einen wesentlichen Vorzug sehen zahlreiche Trader darin, dass der MACD als Indikator sehr vielseitig eingesetzt werden kann. Das hat auch damit zu tun, dass durch die Moving Averages in den verschiedenen Längen auch frühe Trendveränderungen an den Märkten sehr gut erkannt werden können.

Insbesondere bei eindeutigen Trends und trendstarken Märkten sind die gegebenen Handelssignale überdurchschnittlich aussagekräftig. Darüber hinaus liefert der MACD eine Vielzahl von Signalen. Daher gibt es nur selten Zeiten am Markt, in denen Trader dem Indikator kein Signal entnehmen können.

Die Zeitverzögerung ist als Nachteil typisch für Oszillatoren. Allerdings müssen wir festhalten, dass die zeitliche Verzögerung zwischen dem MACD Signal und der Kursbewegung relativ groß ist. Deshalb kann es mitunter passieren, dass Sie einen optimalen Einstiegszeitpunkt verpassen.

Eine weitere Schwäche des MACD Indikators besteht darin, dass er insbesondere innerhalb von Seitwärtsbewegungen manchmal Fehlsignale liefert. Dazu gehören auch irreführende Signale, wenn zum Beispiel eine vorgetäuschte Umkehr angezeigt wird. Dies geschieht überdurchschnittlich häufig in schwachen Trends. Dann zeigt der MACD eine Trendumkehr an, die jedoch nicht eintritt.

MACD in die Software einfügen

Als besonders gern genutzter Indikator gehört der MACD bei den meisten Trading-Programmen zum Standard. Das trifft u. a. auf die folgenden Plattformen zu:

- MetaTrader 4

- MetaTrader 5

- TradingView

- xStation (Broker XTB)

Möchten Sie den Indikator zum Beispiel im MetaTrader in den Chart einfügen, wählen Sie im ersten Schritt den gewünschten Basiswert. Dann öffnen Sie dessen Chart und klicken auf „Einfügen“. Anschließend wählen Sie in der Gruppe der Indikatoren die Oszillatoren aus und entscheiden sich für den Moving Average Convergence-Divergence.

Divergenzen beim MACD Indikator

Divergenzen sind beim MACD Indikator deshalb von Bedeutung, weil dieser nicht nur die Richtung eines Trends angibt, sondern auch auf eventuelle Trendwenden hindeutet. Daher können sich Trader mit dem Moving Average Convergence-Divergence solche Trendwechsel bestätigen lassen.

Das gilt unter der Voraussetzung, dass die MACD Linie und die Kurslinie des Basiswertes entgegengesetzt zueinander laufen. Das ist ein deutliches Anzeichen für eine Divergenz, was wiederum ein Merkmal eines bevorstehenden Trendwechsels wäre. Daher gibt es die folgenden zwei Divergenzen beim MACD:

- Bullische Divergenz: Sinkender Basiswert und steigender MACD

- Bärische Divergenz: Steigender Kurs des Basiswert und sinkende MACD Linien

Bildet der MACD also beispielsweise zwei ansteigende Tiefs und gibt es gleichzeitig zwei fallende Tiefs beim Kurs des Basiswertes, wäre das eine Übereinstimmung und gleichzeitig ein bullisches Signal. Das trifft jedoch nur dann zu, wenn der langfristige Trend nach wie vor positiv ist.

Kombinationsmöglichkeiten des MACD mit anderen Indikatoren

Da es sich beim MACD um einen nachlaufenden Oszillatoren handelt, ist es hilfreich, diesen mit einem zweiten Indikator zu kombinieren. Sinnvolle Ergänzungen des MACD Indikators können zum einen die Bollinger Bänder und zum anderen die Pivot Points darstellen. Erstere sollen vor allem auf einen möglichen Trendwechsel (Trendumkehr) hinweisen.

Alternativen zum MACD

Da es sich beim MACD Indikator um einen Oszillator handelt, sind Alternativen bevorzugt in dieser Indikatoren-Gruppe zu finden. Sehr ähnliche Tools, die alternativ genutzt werden können, sind zum Beispiel die zuvor angesprochenen Bollinger Bänder oder auch der Parabolic SAR.

Während beim MACD der Fokus sowohl auf der Trendrichtung als auch auf der Trendstärke liegt, kennzeichnen die Bollinger Bänder, ob der Markt überkauft oder überverkauft ist. Zudem wird die Volatilität hervorgehoben. Deshalb werden die Bollinger Bänder – im Gegensatz zum MACD – häufig zur Volatilitätsanalyse in Anspruch genommen.

Fazit zum MACD

Der MACD ist einer der am häufigsten verwendeten und vielseitigsten Indikatoren überhaupt. Er zeigt nicht nur die Richtung von Trends an, sondern ebenfalls deren Stärke. Daraus können Trader unter anderem Kauf- und Verkaufssignale ableiten.

Zudem hat sich der MACD schon seit Jahrzehnten bewährt, denn erstmals wurde er Ende der 70er-Jahre eingesetzt. Beliebt ist der MACD unter anderem aufgrund seiner einfachen Konstruktion, der leichten Verständlichkeit und seiner Anpassungsfähigkeit.

Wie faktisch alle Indikatoren, hat der MACD allerdings auch Nachteile. So kann es vorkommen, dass Trends erst dann signalisiert werden, wenn sie bereits begonnen haben. Zudem kann es in Seitwärtsmärkten zu Fehlsignalen kommen. Daher ist es auch beim MACD empfehlenswert, diesen mit einem zweiten Handelsindikator zu kombinieren, beispielsweise den Bollinger Bändern.

Häufig gestellte Fragen:

Worin unterscheiden sich MACD und RSI?

Sowohl beim MACD als auch beim Relative Strength Index handelt es sich um so genannte Oszillatoren. Dennoch unterscheiden sie sich zum Beispiel darin, welche Basis der jeweilige Indikator hat. So dienen als Grundlage des MACD Indikators die Moving Averages. Beim RSI hingegen wird dagegen auf die Geschwindigkeit zum einen und die durchschnittlichen Kursgewinne bzw. -verluste andererseits gesetzt. Zudem nutzt man den RSI in erster Linie dazu, um überkaufte oder überverkaufte Märkte zu markieren. Beim MACD hingegen geht es vor allem um die Trendbestimmung.

An welchen Märkten kann ich den MACD einsetzen?

Grundsätzlich ist der MACD Indikator an nahezu allen Märkten einsetzbar. Optimal ist es jedoch, wenn diese möglichst liquide sind. Das gilt für gefragte Branchen im Aktienbereich und CFDs. Andererseits ist auch der Handel mit Devisen, Rohstoffen und Edelmetallen ideal für die Arbeit mit dem MACD.

Welche Einstellung sollte ich beim MACD favorisieren?

Die Standardeinstellung beim MACD Indikator beträgt 12, 26 und 9 Zeiteinheiten. Das heißt allerdings nicht, dass diese optimal zu jeder Handelsstrategie passen. Daher kann es sinnvoll sein, abweichende Einstellungen vorzunehmen. Das kann beispielsweise so aussehen, dass Sie die Kombination 5, 35 und 5 für kürzere Zeiträume verwenden. Der Sinn besteht darin, dass der Indikator dann sensibler reagiert.

Ist der MACD ein zuverlässiger Indikator?

Beim MACD Indikator überwiegen eindeutig die Vorteile. Das lässt darauf schließen, dass es sich um einen vergleichsweise zuverlässigen Indikator handelt. Zum einen gibt es eine Vielzahl von Signalen, die zum anderen leicht in die Charts einzubinden und dort abzulesen sind. Darüber hinaus trägt die Multifunktionalität des MACD Indikators dazu bei, dass er Trends und deren Stärke relativ zuverlässig „prognostiziert“. Die Aussagen zu einer möglichen Trendumkehr sind, sollte es sich nicht um Seitwärtsmärkte und/oder Basiswerte mit einer sehr hohen Volatilität handeln, in der Mehrheit ebenfalls korrekt.

Worum handelt es sich bei der MACD Null-Linie?

Die Null-Linie des MACD Indikators wird auch als Mittellinie bezeichnet. Sie stellt den Mittelpunkt des Indikators dar und ist innerhalb der Charts leicht zu erkennen. Genutzt wird die Null-Linie insbesondere dazu, um Aussagen zu einer Trendumkehr treffen zu können. Durchbricht der MACD die Null-Linie, deutet das auf einen Aufwärtstrend hin. Gibt es hingegen eine Kreuzung von oben nach unten, würde das für einen Abwärtstrend sprechen.

Kann ich den MACD Indikator auch in meiner Handelssoftware nutzen?

Die meisten Handelsplattformen stellen Ihnen den MACD als Indikator bereit. Das gilt beispielsweise für den MetaTrader in seinen Versionen 4 und 5 sowie für TradingView. Viele Broker bieten das Tool ebenfalls an. Das gilt zum Beispiel für XTB, wo Sie den MACD innerhalb der xStation auswählen können.