Der Relative Strength Index (RSI) oder Relative Stärke Index hat die Aufgabe, durch die Verbindung von Relativer Stärke mit den Durchschnittskursen überkaufte und überverkaufte Märkte zu identifizieren. Indem er eine innere Stärke der Kursbewegung misst, zeigt er an, ab wann es zu einer Überdehnung einer bestimmten Seite kommt.

Wenn der RSI so in den Bereich um 70 gerät, sind viele Käufer nicht mehr dazu bereit, höhere Preise zu bezahlen. Bei 30 ist oft ein Preisminimum erreicht.

Das Wichtigste zum RSI Indikator im Überblick:

- Der RSI (Relative Strength Index) ist ein Oszillator, der die innere Stärke einer Kursbewegung misst

- Er schwankt zwischen 0 und 100: Werte unter 30 gelten als überverkauft, über 70 als überkauft

- Der RSI wurde 1978 von Welles Wilder entwickelt und ist besonders beliebt beim Daytrading

- Vorteile des RSI: einfache Interpretation, Erkennung von Trends, hilfreich beim kurzfristigen Trading

- Nachteile: geringe Aussagekraft bei alleiniger Betrachtung, bei geringer Volatilität schwache Aussage

- Die Berechnung des RSI berücksichtigt den Durchschnittsgewinn und -verlust in einem Zeitraum

Oszillatoren wie der RSI zeichnen sich dadurch aus, dass sich der Wert faktisch kontinuierlich zwischen zwei Punkten hin und her bewegt. Dabei bezeichnet man den Relative Strength Index häufig ebenfalls als Preisfolgeindikator. Er schwankt zwischen 0 und 100, wobei die jeweiligen Zahlen unterschiedliche Aussagen zur Folge haben.

Welche Vor- und Nachteile hat der Relative Strength Index?

Jeder Trading Indikator hat sowohl Stärken als auch Schwächen. So sollten Sie auch beim Relative Strength Index die Vor- und Nachteile kennen, um mit dem Tool erfolgreich umgehen zu können.

Die wichtigsten Vorzüge des RSI als Indikator sind:

- Einfache Interpretation

- Trend lässt sich leicht erkennen

- Besonders hilfreich beim kurzfristigen Trading (vor allem beim Scalping)

- Schnelle Interpretation, ob Basiswert überkauft oder überverkauft ist

- Trends werden bereits vor ihrem Beginn erkannt

- Kombination mit anderen Indikatoren, beispielsweise MACD, leicht möglich

Im Vordergrund stehen bei den Vorteilen die leichte Interpretation des Indikators sowie die Tatsache, dass Trends einfach – oft schon vor ihrem eigentlichen Start – zu erkennen sind. Trotz der Einfachheit wird der RSI Indikator ebenso von erfahrenen Tradern genutzt. Meistens kombinieren sie ihn mit den Pivot Punkten oder anderen Indikatoren.

Eine Stärke ist dabei, dass sich der RSI vor allem beim sehr kurzfristigen Trading auszeichnet, wie zum Beispiel beim Scalping. Sie können als Trader schnell erkennen, ob ein bestimmter Basiswert aktuell überkauft oder überverkauft ist. Zudem lassen sich Trends direkt zu Beginn erkennen.

Neben den Vorteilen gibt es ebenso Nachteile, die Sie zum Relative Strength Index kennen sollten:

- Geringe Aussagekraft bei alleiniger Betrachtung

- Vergleichsweise oft Fehlsignale

- Weniger geeignet an Märkten mit geringer Volatilität

Aus den Nachteilen lässt sich ableiten, dass Sie den RSI als Indikator nicht alleine verwenden, sondern vor Ihrer Kauf- oder Verkaufsentscheidung weitere Indikatoren hinzuziehen sollten.

Gut geeignet ist der Relative Strength Index bei volatilen Märkten, weniger jedoch in Seitwärtsbewegungen und bei Märkten mit einer eher niedrigen Schwankungsbreite. Daher ist die Spanne von 30 bis 70 auch recht groß, innerhalb derer keine konkrete Aussage gemacht werden kann.

Vorteile:

- Einfache Interpretation

- Trend lässt sich leicht erkennen

- Besonders hilfreich beim kurzfristigen Trading (vor allem beim Scalping)

- Schnelle Interpretation, ob Basiswert überkauft oder überverkauft ist

- Trends werden bereits vor ihrem Beginn erkannt

- Kombination mit anderen Indikatoren, beispielsweise MACD, leicht möglich

Nachteile:

- Geringe Aussagekraft bei alleiniger Betrachtung

- Vergleichsweise oft Fehlsignale

- Weniger geeignet an Märkten mit geringer Volatilität

Wofür wird der RSI verwendet? Aussage und Interpretation

Die wesentliche Aufgabe des RSI ist es, eine Aussage darüber zu treffen, ob eine Aktie oder ein anderer Basiswert von der Tendenz her überkauft oder überverkauft ist. Zu diesem Zweck hebt der RSI kurzfristige Hoch- und Tiefpunkte hervor. Dazu gehört auch, dass im Idealfall Trendwendepunkte identifiziert werden können.

Wird er korrekt angewendet, dann handelt es sich beim RSI von seiner Aussagekraft her um einen sehr guten Indikator. Das bedeutet allerdings nicht, dass es keine Fehlsignale geben könnte. Zur Interpretation des RSI ist es wichtig, die Bedeutung der einzelnen Werte zu kennen.

Diese lauten wie folgt:

- RSI unter 30: Basiswert vermutlich überverkauft

- RSI zwischen 30 und 70: Keine einheitliche Aussage möglich

- RSI über 70: Basiswert vermutlich überkauft

Anhand des errechneten Wertes lässt sich eine Aussage treffen, ob der analysierte Basiswert vermutlich überkauft oder überverkauft ist. Allerdings gibt es einen Zwischenbereich von 30 bis 70, bei dem keine eindeutige Aussage getroffen werden kann.

Wenn der RSI beispielsweise bei 20 liegt, wäre das ein recht eindeutiges Zeichen dafür, dass der entsprechende Basiswert überverkauft ist. Die logische Konsequenz wäre, dass Trader zu diesem Zeitpunkt einsteigen. Auf diese Weise entstehen beim RSI die entsprechenden Kauf- und Verkaufssignale.

Beträgt der Wert zum Beispiel 82, dann gilt der Basiswert als überkauft. Das wäre ein Signal, dass die Kurse fallen könnten und demnach ein Verkaufssignal. Die Handelssignale resultieren beim Relative Strength Index daraus, dass er einen „markanten“ und eindeutigen Wert hat. Bei einem RSI zwischen 30 und 70 wäre das nicht der Fall, so dass in dieser Range keine Kauf- oder Verkaufssignale entstehen können.

Korrekte Interpretation des RSI Wert ist wichtig

Auf den ersten Blick scheint die Interpretation des Relative Strength Index relativ einfach zu sein, je nachdem, welchen Wert die Berechnung zwischen null und 100 ergibt. Dennoch ist es wichtig, das Ergebnis der Berechnung stets im Zusammenhang mit der Marktsituation zu betrachten und auch die möglichen Folgen zu analysieren.

Gehen wir zur Verdeutlichung davon aus, dass der Basiswert momentan einen RSI von 25 hat. Aufgrund der vorherigen Interpretation würde das bedeuten, dass es sich um einen überverkauften Wert handelt. Wenn sich der Kurs jetzt jedoch einem Tief nähert, wäre es aus dem Grund vermutlich nicht die richtige Entscheidung, den RSI Wert als Verkaufssignal zu sehen und die Position zu schließen oder short zu gehen.

Dahinter steckt der Gedanke, dass trotz des RSI von unter 30 durch das Annähern zum Tiefpunkt eine Gegenreaktion einsetzen könnte. An diesem genannten Beispiel wird ersichtlich, dass stets weitere Faktoren berücksichtigt werden und Sie Ihre Entscheidungen nicht ausschließlich auf Basis des RSI Indikator treffen sollten.

RSI – Wann kaufen bzw. verkaufen?

|

RSI zwischen 30 und 70 | Der RSI bewegt sich zwischen 30 und 70 und steigt weiter nach oben. Dieses Szenario kann als Kaufsignal verstanden werden. |

|

RSI fällt von über 70 auf unter 70 |

Tritt jedoch eine Abwärtsbewegung auf, also der RSI fällt von über 70 auf unter 70, wird das als Verkaufssignal bewertet. |

|

RSI steigt, Aktie fällt |

Steigt der RSI, während die Aktie fällt, spricht das für eine Trendumkehr. |

Viele Trader setzen die Kaufsignale viel zu früh um und vergessen dabei nicht selten eine Stop-Loss. Das kann zu einem deutlichen Verlust innerhalb des Depots führen. Daher ist es ratsam, sich beim Ausstieg oder Einstieg nicht allein auf den RSI zu verlassen. Weitere Kombinationsmöglichkeiten zeigen wir in diesem Artikel.

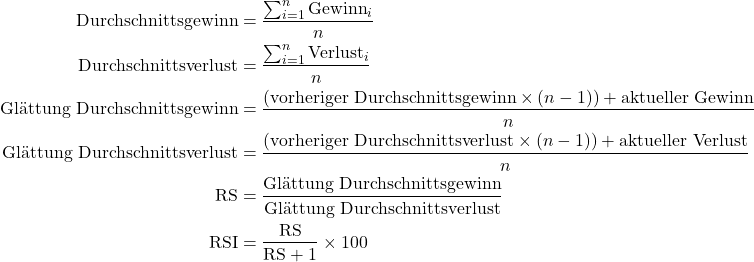

Wie berechnet man den RSI? Berechnung & Formel

Für die Berechnung des RSI ist es wichtig zu wissen, dass dieser Indikator aus drei Komponenten besteht, nämlich:

- Relative Stärke (Namensgeberin)

- Durchschnittlicher Gewinn

- Durchschnittlicher Verlust

Im nächsten Schritt der Berechnung sind die zuvor ermittelten zwei Werte die Grundlage. Jetzt findet eine Art Glättung statt. Die Formeln dazu sind etwas komplizierter und lauten:

- Durchschnittsgewinn = [(vorheriger Durchschnittsgewinn) x 13 + aktueller Gewinn] / 14

- Durchschnittlicher Verlust = [(vorheriger durchschnittlicher Verlust) x 13 + aktueller Verlust] / 14

Beispiel für die Berechnung des RSI

Da die zuvor genannte Formel für die Berechnung des RSI für viele Trader sehr theoretisch klingen wird, möchten wir sie jetzt anhand eines Beispiels etwas praxisnäher darstellen. Dafür nutzen wir der Einfachheit halber einen Zeitraum von sieben Tagen, innerhalb dessen es folgende Kursbewegungen gab:

+2, -1, -3, +4, +4, -3, +4

Nun müssen lediglich sämtliche positiven und negativen Werte addiert werden.

Das Ergebnis lautet:

- Positiv: 14

- Negativ: 7

Jetzt sollte das jeweilige Ergebnis (positiv und negativ) durch den Zeitraum der Beobachtung dividiert werden, also durch 7. Das führt dazu, dass der positive Durchschnittswert bei 2 liegt, während sich der negative Wert auf 1 beläuft. Setzen Sie nun die Werte in die RSI Formel ein, so dass sich folgende Berechnung ergibt:

2/(2+1) * 100 = RSI

2/3 * 100 = 66,6

An dem RSI Wert von 66,6 lässt sich ablesen, dass eine eindeutige Aussage nicht möglich ist. Tendenziell geht der Basiswert allerdings in Richtung überkauft, weil das ab einem RSI von über 70 der Fall wäre. Daraus können Trader ihre Konsequenzen ziehen und eventuell an einen Verkauf bzw. eine Short-Position denken.

Trading Strategien mit dem Relative Strength Index:

Das Trading auf Basis des RSI funktioniert so, dass Sie sich den jeweils aktuellen Wert betrachten. Dabei sollten Sie jedoch ebenfalls die Entwicklung im Blick haben. Ist der RSI zum Beispiel in der jüngeren Vergangenheit schnell und stark von beispielsweise 50 auf 80 gestiegen, ist die Wahrscheinlichkeit groß, dass es zu einer Gegenbewegung im Kurs kommt. Der ohnehin bereits als überkauft geltende Basiswert könnte dann deutlich fallen.

Die Grundlage für den Handel auf Basis des Relative Strength Index ist dabei, dass Überkauft-Signale in einem überteuerten Markt mit höherer Wahrscheinlichkeit dazu führen, dass Verkäufe zunehmen und es eine Trendwende oder zumindest eine Kurskorrektur geben könnte. Konkret würden Trader daher so handeln, dass Sie den Basiswert veräußern. Limits sind dabei dringend zu empfehlen, da es beim RSI häufiger Fehlsignale geben kann.

In der Praxis nutzen besonders Daytrader gerne den RSI. Das liegt daran, dass er ein guter Indikator ist, um im sehr kurzfristigen Bereich eine Gegenposition einzugehen, wenn eine Kurskorrektur ansteht. Für das Trading mit dem RSI bedeutet das, dass Sie bei hohen Werten eine Short-Position eröffnen, bei niedrigen hingegen eine Long-Position.

Zusammenfassend sollten Sie beim Handel mit dem RSI folgende Punkte beachten:

- Aktuellen RSI und dessen vorherige Entwicklung betrachten

- Je stärker der Anstieg oder Fall des RSI, desto wahrscheinlicher ist Gegenbewegung

- Short-Position bei hohen Werten aufbauen, Long-Position bei niedrigen RSI Werten

Geeignete Märkte für den RSI alle, in denen eine etwas höhere Volatilität besteht. Dabei spielt der zu handelnde Basiswerte kaum eine Rolle. So eignet sich der Indikator zum Beispiel für den Handel mit Rohstoffen, Kryptos, Aktien oder Devisen. Allerdings gibt es natürlich innerhalb dieser Märkte einige Werte, die deutlich weniger volatil als andere sind. In Seitwärtsmärkten und auf Märkten mit geringer Volatilität produziert der RSI öfter Fehlsignale. Daher ist er – zumindest als alleiniger Indikator in der Betrachtung – dort nicht geeignet.

Nun möchte ich Ihnen einige konkrete Strategien mit dem RSI-Indikator vorstellen, die Sie in der Praxis anwenden können.

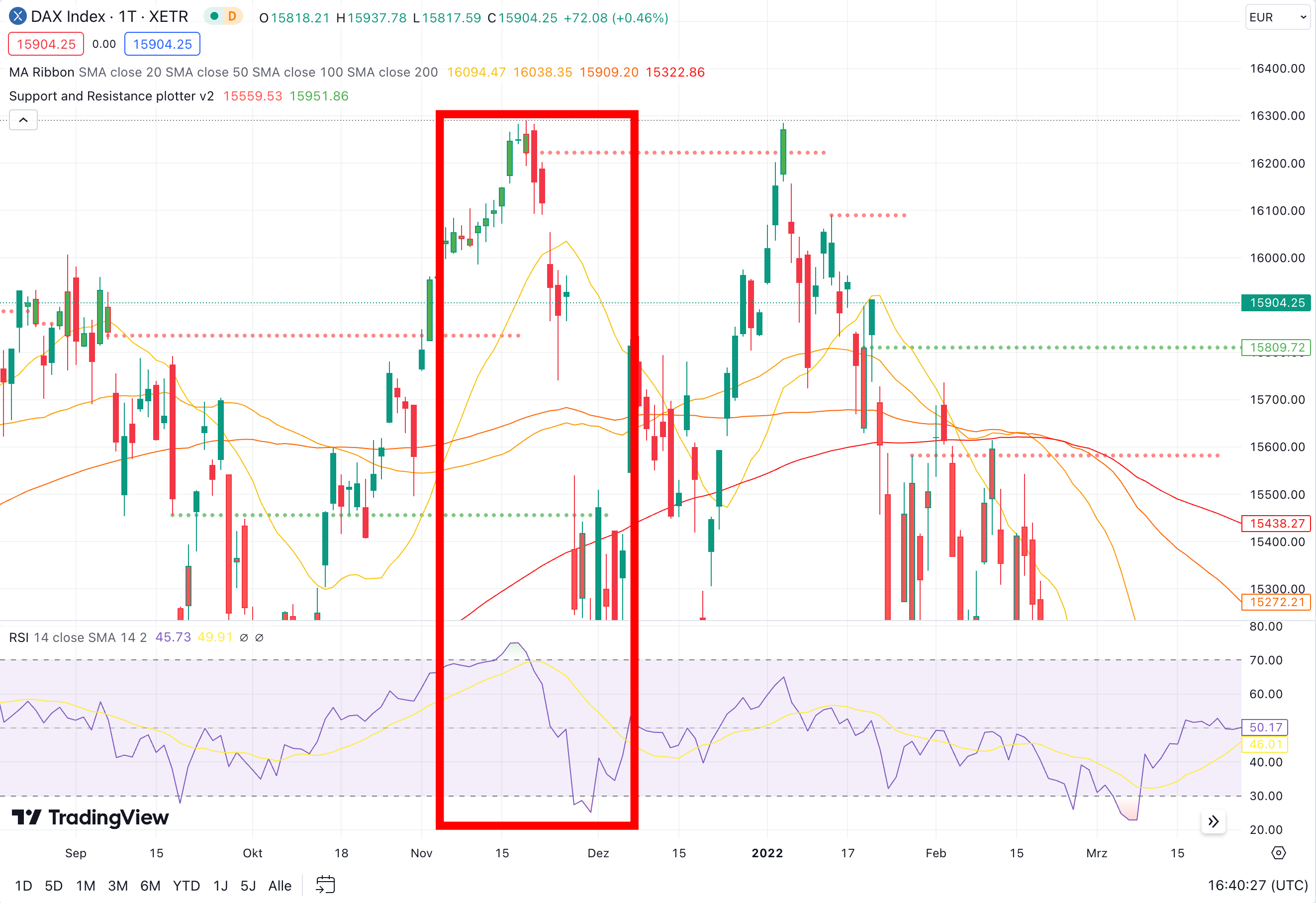

Strategie Nummer 1 – Basisstrategie in Kombination mit Support & Resistancelevels

Die erste Strategie, die wir uns anschauen wollen, ist sehr einfach und daher für Anfänger gut geeignet. Sie wird angewendet, wenn der RSI entweder über 70 (überkauft) oder unter 30 (überverkauft) liegt. Die Idee ist, Unterstützungs- und Widerstandszonen in Kombination mit dem RSI zu verwenden.

Wenn der Kurs an einer Widerstandszone abprallt und der RSI gleichzeitig über 70 liegt, ist dies bei dieser Strategie ein Verkaufssignal. Im oberen Chart ist diese Zone gut zu erkennen. Umgekehrt ist es ein Kaufsignal, wenn der Kurs an einer Unterstützungszone abprallt und der RSI unter 30 liegt.

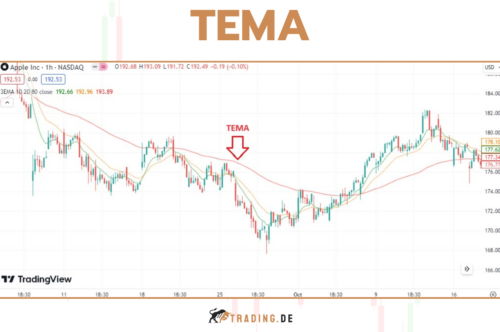

Strategie Nummer 2 – RSI in Kombination mit gleitenden Durchschnitten

Eine weitere Strategie, die ich Ihnen vorstellen möchte, ist es, den RSI mit einem gleitenden Durchschnitt (z.B. 50-Tage) zu kombinieren. Die Grundidee dahinter ist simpel, aber effektiv. Wenn der RSI über den gleitenden Durchschnitt steigt, könnte dies als Kaufsignal interpretiert werden. Umgekehrt, wenn der RSI unter den gleitenden Durchschnitt fällt, gilt das als Verkaufssignal.

Das liegt daran, dass der gleitende Durchschnitt eine Art „Basislinie“ oder „Mittelwert“ für den RSI darstellt. Wenn der RSI über diesen Mittelwert steigt, zeigt dies an, dass die jüngste Preisbewegung stärker ist als der Durchschnitt der letzten 50 Tage.

Das deutet auf einen möglichen Aufwärtstrend hin, Umgekehrt, wenn der RSI unter den gleitenden Durchschnitt fällt, steht das für eine Preisbewegung, die schwächer ist als der Durchschnitt der letzten 50 Tage, wodurch man als Trader auf einen Abwärtstrend schließen kann. Probieren Sie diese Strategie aus – vorzugsweise in Kombination mit dem Stochastik-Oszillator zur Absicherung.

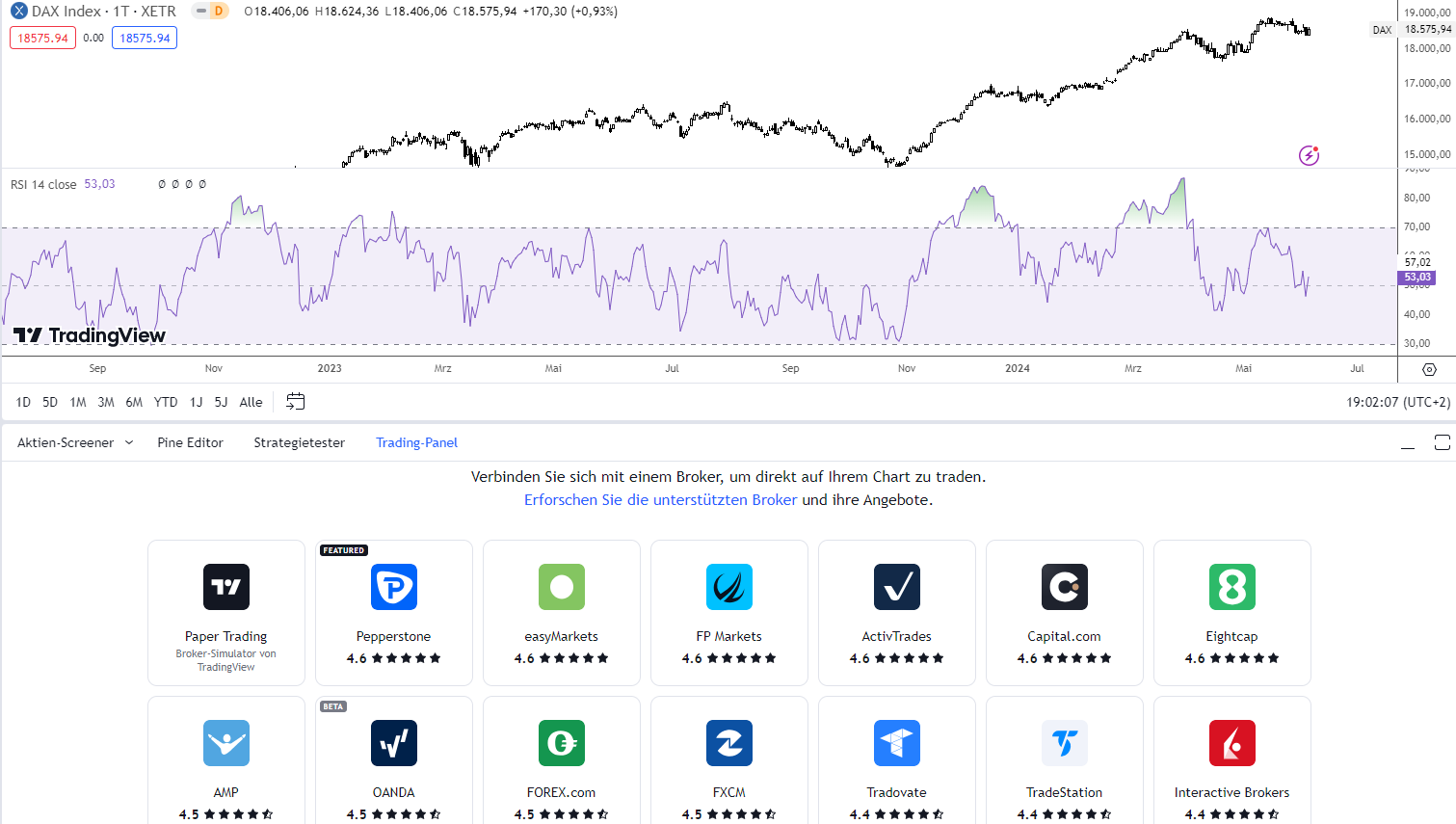

Strategie Nummer 3 – Komplexe RSI-Strategie mit Mehrfachzeitrahmen und Kanalanalyse

Die dritte Strategie ist für fortgeschrittene Trader konzipiert und kombiniert den RSI-Indikator mit Mehrfachzeitrahmen und einer Kanalanalyse. Im oberen Chart ist sie dargestellt.

Die Idee hinter dieser Strategie ist, den RSI in zwei unterschiedlichen Zeitrahmen zu betrachten, z. B. im Tageschart und im 4-Stunden-Chart. Dies gibt uns eine Makro- und Mikroperspektive auf den Markt und hilft uns, stärkere Signale zu identifizieren.

Zunächst suchen wir im Tageschart nach einem überkauften oder überverkauften RSI-Signal (über 70 oder unter 30). Wenn wir ein solches Signal finden, wechseln wir zum 4-Stunden-Chart und suchen nach Bestätigungen dieses Signals. Eine Bestätigung könnte ein ähnliches RSI-Signal im 4-Stunden-Chart oder ein Durchbrechen des RSI durch einen wichtigen gleitenden Durchschnitt sein.

Parallel dazu verwenden wir eine Kanalanalyse, um Unterstützungs- und Widerstandsniveaus zu identifizieren. Wenn der Preis an der Oberseite des Kanals abprallt und der RSI im Tageschart über 70 (also überkauft) ist und im 4-Stunden-Chart eine Bestätigung zeigt, haben wir ein starkes Verkaufssignal.

Umgekehrt, wenn der Preis an der Unterseite des Kanals abprallt und der RSI im Tageschart unter 30 (also überverkauft) ist und im 4-Stunden-Chart eine Bestätigung zeigt, haben wir ein starkes Kaufsignal

Diese Strategie kombiniert also die Stärke des RSI in verschiedenen Zeitrahmen mit der Präzision der Kanalanalyse, hochwahrscheinliche Handelssignale zu identifizieren. Es ist ratsam, diese Strategie zunächst mit unserer Trading.de Ausbildung einzuüben, danach Tests im Demokonto laufen zu lassen und erst dann mit einem sicheren Risikomanagement in den Echtgeld-Modus zu starten.

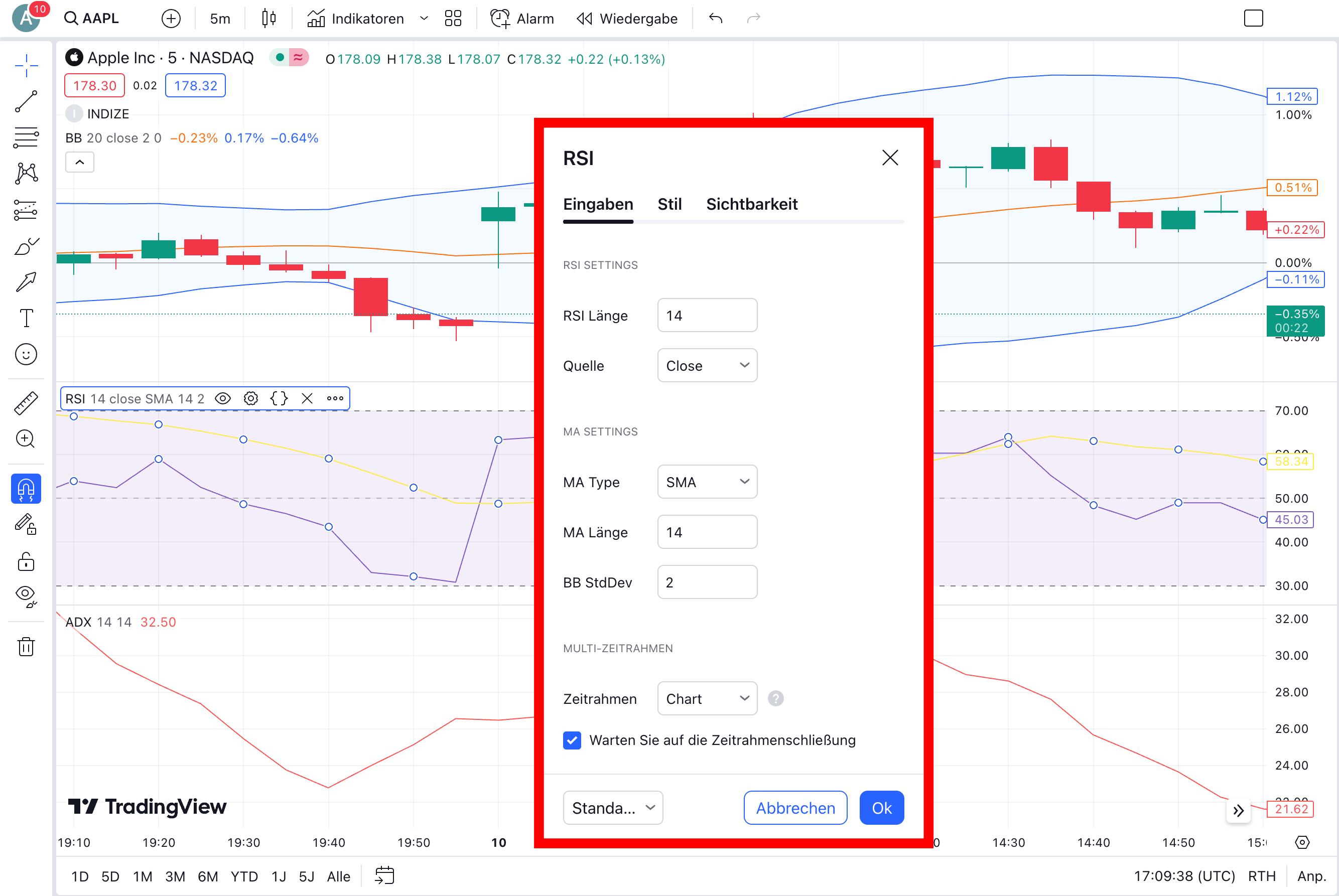

Welchen RSI einstellen? Mögliche Einstellungen

Im Wesentlichen können Sie beim RSI die Beobachtungszeiträume abändern, also dementsprechend Einstellungen anpassen. Standardmäßig beläuft sich die Periode auf 14 Tage. Sie können alternativ einen Beobachtungszeitraum von zehn Tagen, 20 Tagen oder noch längere Zeiträume wählen.

Zu den Optionen gehört auch, dass Sie die Niveaus des RSI erhöhen und reduzieren können. Das bedeutet, Sie könnten zum Beispiel die Einstellung so vornehmen, dass das Signal für einen überverkauften Basiswert bei 15 liegt, während Sie es für einen überkauften Basiswert bei 60 ansetzen.

Die übliche Range von unter 30, zwischen 30 und 70 sowie über 70 kann also durchaus individuell verändert werden. Das empfiehlt sich manchmal in Märkten, bei denen in der Vergangenheit am Rande der Range, zum Beispiel bei 75, recht häufig Fehlsignale kamen und der Kurs des Basiswertes (in dem Beispiel) dennoch weiter gestiegen ist, obwohl ein RSI von 75 eher zu einem Verkaufssignal führt.

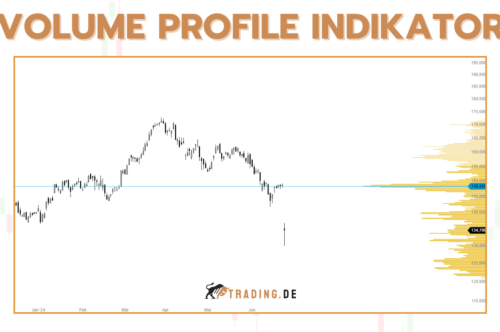

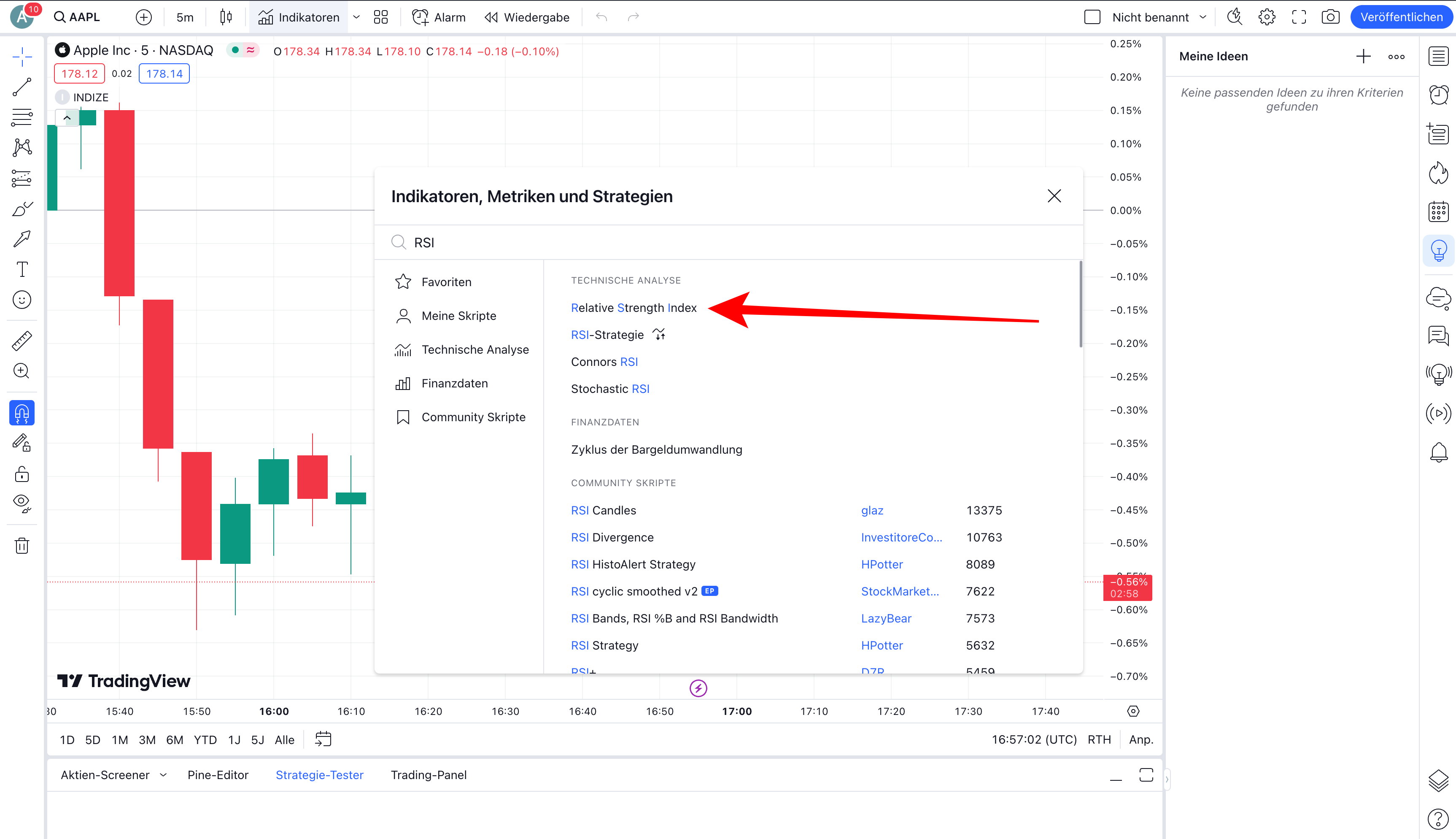

RSI in die Software einfügen

Trader haben häufig die Möglichkeit, den RSI Indikator in eine Trading Software bzw. Trading Plattform einzufügen. Das funktioniert zum Beispiel beim MetaTrader 4/5 oder auch bei Tradingview. Je nach genutzter Software klicken Sie dazu meistens auf einen Button wie „Indikator einfügen“.

Im Folgenden steht Ihnen eine größere Auswahl an Indikatoren zur Verfügung, wie zum Beispiel der Relative Strength Index. Dieser findet sich oftmals in der Oberkategorie der Momentum-Indikatoren oder Oszillatoren.

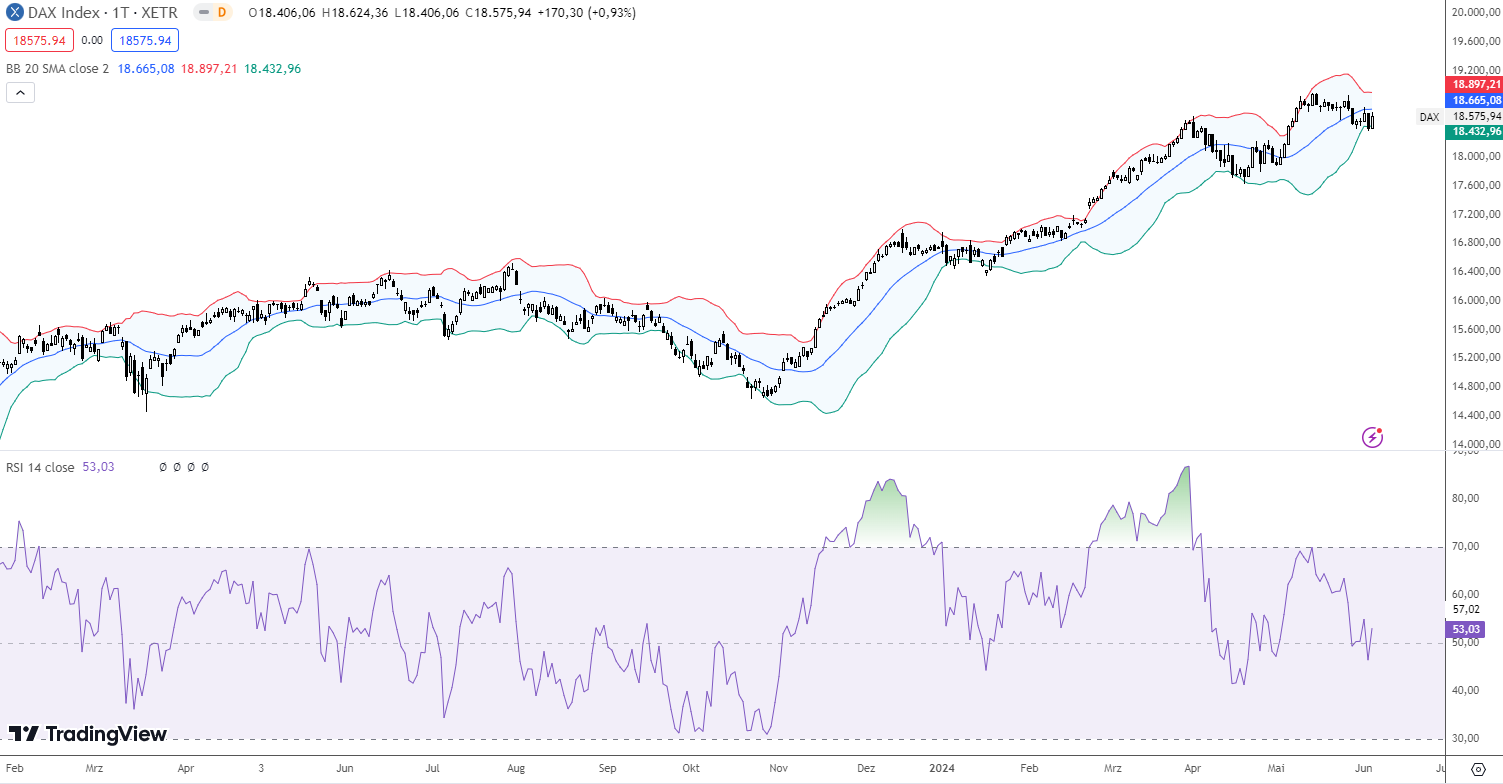

Kombinationsmöglichkeiten mit anderen Indikatoren

Prinzipiell kann und sollte der RSI mit verschiedenen weiteren Indikatoren kombiniert werden. Beliebt ist zum Beispiel eine Kombination mit den Bollinger Bändern und der ADX. Der ADX ist als Trendindikator eine gute Ergänzung zum RSI, während die Bollinger-Bänder genutzt werden können, um die Schwankungsbreite des Marktes (Volatilität) zu bestimmen. Wie hilfreich das ist, zeigt zum Beispiel die folgende Situation:

- RSI von beispielsweise 75 → Basiswerte überkauft, daher eventuelle Konsolidierung

- Bollinger-Bänder zeigen Ausbruch → Trend geht nach unten

- ADX zeigt jedoch deutliche Trendstärke → Konsolidierung/Trendumkehr unwahrscheinlich

Aufgrund des Widerspruchs zwischen RSI + Bollinger-Bändern auf der einen mit dem ADX auf der anderen Seite wäre es ratsam, einen weiteren Indikator zu nutzen.

Welche Divergenzen gibt es beim RSI Indikator?

Beim RSI Indikator kann es zu verschiedenen Divergenzen kommen. So werden bestimmte Abweichungen von einem üblichen Kursverlauf bezeichnet. Professionelle und erfahrene Trader nutzen solche Divergenzen dazu, eine eventuelle Trendwende am Markt zu prognostizieren.

Beim RSI Indikator gibt es vornehmlich vier Divergenzen, nämlich:

- Bullische Divergenz

- Bärische Divergenz

- Versteckte bullische Divergenz

- Versteckte bärische Divergenz

Lassen Sie uns auf diese Divergenzen näher eingehen. Handelt es sich zum Beispiel um eine bullische RSI Divergenz, kommt diese in der Regel zum Tragen, wenn der Kurs des Basiswertes vorher ein neues Tief erreicht hat. Demgegenüber steigt jedoch der Verlauf des RSI Indikators, der auf einem vergleichsweise hohen Niveau verbleibt.

Diese Situation führt meistens dazu, dass es eine bullische RSI Divergenz gibt. Diese bildet sich auf einem recht niedrigen Stand des Marktes (Bärenmarkt) und stellt somit ein so genanntes Umkehrmuster dar. Die Schlussfolgerung ist, dass es sich bei der bullischen RSI Divergenz um einen Alarm handelt, da sie normalerweise vor der Trendumkehr auftritt.

Das Gegenteil einer bullischen Divergenz ist die bärische Divergenz. Diese entsteht dann, wenn der Kurs des Basiswertes ein vergleichsweise hohes Hoch bildet, der RSI hingegen Hochs auf einem niedrigeren Niveau produziert. Nach dem Bilden einer bärischen Divergenz sinkt der Kurs des Basiswertes.

Bei der versteckten Divergenz handelt es sich um eine andere Variante der bullischen bzw. bärischen Divergenz. Das Problem besteht darin, dass solche versteckten Divergenzen nur äußerst schwer zu erkennen sind. Bei der versteckten bullischen Divergenz zeichnet sich der Kurs durch höhere Tiefs aus.

Trotzdem gibt es durch den Indikator gebildete, niedrigere Tiefs. Das bedeutet: Einerseits bewegt sich der Indikator nach unten, andererseits führen die fehlenden Tiefs auf dem Kurschart dazu, dass sich die bärischen Kurstendenzen verringern müssten.

Alternativen zum Relative Strength Index

Der RSI zählt zu den Oszillatoren, welche die Stärke einer Kursbewegung anzeigen. Neben dem Relative Strength Index gibt es in dieser Gruppe noch andere Indikatoren, die als Alternative dienen können, wie zum Beispiel:

- CCI (Commodity Channel Index)

- ROC (Rate of Change)

- MFI (Money Flow Index)

- Momentum Indikator

Der CCI zum Beispiel berücksichtigt zum einen den Preis/Kurs und zum anderen das Momentum. Sehr gut geeignet ist der Oszillator vor allem in Märkten, die durch einen Seitwärtstrend gekennzeichnet sind. Durch den CCI können Trader feststellen, in welcher Entfernung sich der Kurs des Basiswertes vom Moving Average befindet.

Deshalb lässt sich am CCI auch ablesen, ob momentan ein Trend vorliegt oder nicht. Eher ungeeignet ist der CCI jedoch bei relativ starken und stabilen Trends. Der CCI Wert bewegt sich oft zwischen -100 und +100.

Was ist der Relative Strength Index nach Levy?

Die „Relative Stärke nach Levy“ ist eine Momentum-Strategie, die darauf beruht, dass Gewinneraktien tendenziell weiterhin erfolgreich sind, während Verliereraktien oft ihre Schwächephase beibehalten, und somit Trends im Aktienmarkt durch technische Analyse identifiziert werden können.

Der Relative Strength Index nach Levy (kurz: RSL) ist eine von Robert A. Levy in den 1980er-Jahren entwickelte Analysemethode, die Trader heute immer noch verwenden, um die relative Performance verschiedener Vermögenswerte miteinander zu vergleichen. Hierbei werden die Kursveränderungen der jeweiligen Vermögenswerte über einen bestimmten Zeitraum angesehen und verglichen.

Trends erkennen mit der Relative Stärke nach Levy

In den 1960er-Jahren war der amerikanische Experte Robert A. Levy ein Vorreiter bei der Entwicklung der heute als Momentum-Strategien bezeichneten Strategien. Sein Ansatz zur „Relativen Stärke“ basiert auf einer durch mehrere Forschungsstudien bestätigten Überlegung

Die „Relative Stärke nach Levy“ ist nicht zu verwechseln mit dem „Relative Strength Index“ von Welles Wilder. Levy entwickelte seine Theorie im Rahmen einer Dissertation, in der er davon ausgegangen ist, dass Aktien mit einer über dem Markt liegenden Performance auch in Zukunft überdurchschnittlich wachsen werden.

Der Relative Stärke Indikator nach Levy bestätigt somit die Annahme, dass die Börse von Trends beeinflusst wird, die sich im Rahmen einer technischen Analyse feststellen lassen.

Berechnung des Relative Stärke Indikators nach Levy

Der Relative Stärke Indikator nach Levy bezieht sich nicht auf die unterschiedliche Performance verschiedener Titel. Er zielt vielmehr auf die heutige Performance im Verhältnis der Performance in der Vergangenheit ab. Daraus entsteht ein Ranking von Titeln, das auf der „inneren Stärke“ basiert. Diese innere Stärke errechnet sich mit der von Levy entwickelten RS-Kennziffer.

Die Kennziffer errechnet sich wie folgt:

| Formel | Beschreibung |

|---|---|

| RS-Kennziffer: Aktueller Wochenschlusskurs / Durchschnitt (vergangene 26 Wochenschlusskurse + aktueller Wochenschlusskurs) | Der aktuelle Wochenschlusskurs wird geteilt durch das Ergebnis, welches aus dem Durchschnitt der letzten 26 Wochenschlusskurse zuzüglich des aktuellen Wochenschlusskurses gebildet wird. |

Die Berechnung kann sich auch auf andere Zeiträume beziehen. Gewöhnlich werden für die Berechnung 10 bis 54 Wochen verwendet.

Anwendung der Relative Stärke nach Levy im Börsenhandel

Wenn eine Aktie nach dem Relative Stärke Indikator von Levy eine Zahl oberhalb von eins besitzt, ist die Kursstärke des Titels heute größer als in der Vergangenheit. Bei einer „RSL“ unter eins tendiert die Aktie aktuell schwächer als zuvor.

Mit dieser Erkenntnis können Ranking-Tabellen erstellt und daraus Handelsstrategien abgeleitet werden. Dabei werden insbesondere zwei Strategien verwendet:

- Ausschließlich die Titel mit den Platzziffern 1 und 2 werden gekauft. Alle anderen sind Verkaufspositionen.

- Ein bestimmter Prozentsatz (etwa 5 oder 10 Prozent) der Titel mit den besten Werten wird gekauft. Danach wird die Rangliste wöchentlich aktualisiert und die schwach entwickelten Titel (etwa die letzten 30 Prozent) werden verkauft. Mit dem dann frei gewordenen Kapital werden die dann aktuell stärksten Aktien erworben.

Die Erfahrungen zeigen, dass die nach dem Relative Stärke Indikator identifizierten Kauf- und Verkaufskandidaten mit weiteren Analysekriterien untersucht werden sollten. So haben Momentum-Strategien als alleiniger Ansatz unter anderem häufig Probleme bei allgemeinen Abwärtsbewegungen an den Aktienmärkten.

RSL: die Vorteile

Zunächst einmal ist der RSL sehr benutzerfreundlich und die Berechnung einfach zu erlernen. Besondere mathematische Kenntnisse sind hierfür nicht notwendig. Darüber hinaus können Anleger den Prozess leicht an ihre eigenen Anlageziele anpassen.

Des Weiteren ist dieses Verfahren sehr schnell und effizient. Es ermöglicht Investoren, in kurzer Zeit viele Wertpapiere zu vergleichen und so eine fundierte Entscheidung über ihre Investition zu treffen. Außerdem gibt es keine Notwendigkeit für lange Recherchen oder mühsame Berechnungen, da alle notwendigen Daten bereits vorliegen.

Was bedeutet der Relative Stärke Index nach Wilder?

Der Relative Stärke Index (RSI) zählt zu den am häufigsten angewendeten Indikatoren in der technischen Wertpapieranalyse. Beim RSI handelt es sich um einen oszillierenden Preisindikator, ein technischer Indikator, der zur Messung der Stärke eines bestimmten Vermögenswertes verwendet wird. Entwickelt wurde der Index vom US-Amerikaner J. Welles Wilder im Jahr 1978.

Insbesondere wird der Index dazu eingesetzt, um Trends zu erkennen und somit überkaufte oder überverkaufte Märkte zu identifizieren. Anleger können somit leichter Handelsentscheidungen treffen, indem sie auf Basis des RSI mögliche Ein- oder Ausstiegspunkte ableiten.

Der RSI wird anhand eines Zahlenwerts bestimmt, der von einer Skala von 0 bis 100 reicht und auf der Berechnung der durchschnittlichen Gewinne und Verluste eines Wertpapiers während eines bestimmten Zeitraums basiert. Typischerweise wird der RSI auf 14 Tage angesetzt. Diese Periode kann jedoch nach den Anforderungen der Anleger angepasst werden.

Berechnung des Relative Stärke Index nach Wilder

Der Relative Stärke Index nach Wilder kann anhand einer einfachen Formel berechnet werden. Diese lautet:

\text{RSI} = 100 - \left( \frac{100}{1 + \text{RS}} \right)Dabei gilt: RS = Durchschnitt der Schlusskurse von X Handelstagen mit gestiegenen Kursen / Durchschnitt der Schlusskurse von X Handelstagen mit gefallenen Kursen.

In der Praxis wird hierzu zunächst die Veränderung des Schlusskurses vom vorherigen Handelstag zum nächsten berechnet. Ist der Schlusskurs höher als der vorherige, wird die positive Veränderung berechnet. Wenn der Schlusskurs niedriger als der vorherige ist, wird die negative Veränderung berechnet. Falls der Schlusskurs gleich dem vorherigen ist, beträgt die Veränderung 0.

Im Anschluss werden über einen bestimmten Zeitraum die positiven und negativen Veränderungen addiert und der Durchschnitt ermittelt.

Beispiel zur Berechnung des RSI

In einem einfachen Beispiel mit 7 Tagen sieht die Berechnung des RSI wie folgt aus:

Erster Rechenschritt

Im ersten Schritt werden die Schlusskurse eines Unternehmens der letzten 7 Handelstage notiert:

| Handelstag | Schlusskurs |

|---|---|

| Tag 1 | 75,00 |

| Tag 2 | 75,20 |

| Tag 3 | 75,10 |

| Tag 4 | 75,25 |

| Tag 5 | 75,05 |

| Tag 6 | 75,35 |

| Tag 7 | 75,10 |

Zweiter Rechenschritt

Nun werden die Veränderungen zwischen den Schlusskursen vom vorherigen Handelstag zum nächsten berechnet. Positive Bewegungen werden mit einem Pluszeichen (+) gekennzeichnet, negative mit einem Minuszeichen (-) und falls der Schlusskurs gleich bleibt, wird eine 0 notiert.

| Handelstage | Veränderung |

|---|---|

| Tag 1–2 | +0,20 |

| Tag 2–3 | -0,10 |

| Tag 3–4 | +0,15 |

| Tag 4–5 | -0,20 |

| Tag 5–6 | +0,30 |

| Tag 6–7 | -0,25 |

Dritter Rechenschritt

Nun wird der Durchschnitt der positiven Veränderungen und den Durchschnitt der negativen Veränderungen über die letzten 7 Tage berechnet:

\text{Durchschnitt der positiven Veränderungen} = \frac{{0{,}20 + 0{,}15 + 0{,}30}}{3} = 0{,}22\text{Durchschnitt der negativen Veränderungen} = \frac{{0{,}10 + 0{,}20 + 0{,}25}}{3} = 0{,}18Vierter Rechenschritt

Als Nächstes wird als Verhältnis des Durchschnitts der positiven Veränderungen zum Durchschnitt der negativen Veränderungen berechnet:

\text{RS} = \frac{0{,}22}{0{,}18} = 1{,}22Ergebnis

Das Ergebnis nach der Anwendung der RSI-Formel lautet:

\text{RSI} = 100 - \left( \frac{100}{1 + \text{RS}} \right) = 100 - \left( \frac{100}{1 + 1{,}22} \right) = 54{,}95Fazit zum Relative Strength Index (RSI) – Gut zur Identifizierung von Trends

Wenn Sie den RSI Indikator korrekt anwenden, gibt er Ihnen eine relativ klare Aussage dazu, ob ein Basiswert überkauft oder überverkauft ist. Darüber hinaus können Sie vom RSI ableiten, ob es in der Zukunft eine Trendfortsetzung gibt oder sich stattdessen eine Trendumkehr andeutet.

Ferner liefert der RSI ebenso Kauf- und Verkaufssignale. Daraus resultiert, dass sowohl Anfänger als auch erfahrene Trader diesen Indikator häufig nutzen, um an den Märkten Trends zu identifizieren. Allerdings ist es wichtig, nicht ausschließlich auf Basis des Relativen Stärke Index zu agieren, sondern noch weitere Indikatoren zurate zu ziehen.

Häufig gestellte Frage:

Was ist ein guter RSI Wert?

Gut bedeutet in dem Zusammenhang, dass der RSI Wert möglichst eindeutig ist. Das ist bei Werten von unter 30 und über 70 der Fall. Dann zeigt der RSI entweder einen überverkauften oder überkauften Basiswert an. Umso niedriger oder höher der RSI ist, desto größer ist die Aussagekraft. Das bedeutet, dass ein RSI von beispielsweise 85 eine höhere Wahrscheinlichkeit beinhaltet, dass der Markt konsolidiert, als wenn der Wert bei 72 liegt.

Was bedeutet RSI 14?

Die Standardeinstellung beim Relative Strength Index liegt normalerweise bei 14 Tagen. Je nachdem, welche Marktsituation vorherrscht und welcher Basiswert betrachtet werden soll, können die entsprechenden Perioden allerdings ebenfalls kürzer oder länger ausfallen.

Wie handle ich mit einem hohen RSI?

Ist der RSI Wert relativ hoch, dann bedeutet das, dass der entsprechende Basiswert überkauft ist. Das wiederum führt zu der Annahme, dass es in Kürze eine Trendwende oder zumindest eine Kurskorrektur geben wird, die sich durch fallende Kurse charakterisiert. Daher gehen die meisten Trader davon aus, dass sie bei einem kurzfristig hohen RSI zumindest die entsprechenden Basiswerte nicht kaufen werden. Demgegenüber ist ein längerfristig hoher RSI ein relativ verlässliches Signal, dass es einen Aufwärtstrend gibt und daher auch zukünftig mit weiter steigenden Kursen gerechnet werden kann.

Welche Basiswerte kann ich mit dem RSI handeln?

Der Relative Strength Index eignet sich im Grunde für sämtliche Basiswerte. Lediglich trendstarke Bewegungen sollten vorhanden sein, unabhängig davon, ob sie sich nach unten oder oben bewegen. Dementsprechend ist der RSI zum Beispiel für den Handel mit Aktien, Devisen, Rohstoffen und Kryptowährungen sehr gut geeignet.

Wie funktioniert der RSI als Indikator?

Beim RSI handelt es sich um einen technischen Indikator, der auf Grundlage einer bestimmten Formel berechnet wird. Dabei findet eine Analyse der vergangenen Perioden statt, wodurch die Berechnung des Relative Strength Index vorgenommen wird. Dabei zeigt der RSI Wert an, ob die Märkte entweder überkauft oder überverkauft sind. Diese Werte können allerdings vom Trader zumindest teilweise individuell eingestellt werden.

Welchen RSI sollte ich wählen?

Am beliebtesten ist beim RSI die Einstellung von 14 Perioden, die in der Regel 14 Handelstagen entsprechen.Als Alternative können ebenfalls kürzere Zeiträume gewählt werden. Diese führen dazu, dass der RSI als Indikator sensibler reagiert. Demgegenüber erhalten Trader weniger Signale, wenn sie sich für größere Zeiträume entscheiden.

Was bedeutet RS bei Aktien?

Die RS bei Aktien zeigt die relative Stärke an. Diese wiederum kennzeichnet das Verhalten der Wertpapiere im Vergleich zum Gesamtmarkt. Es findet eine Betrachtung der entsprechenden Werte für die Kursveränderung statt, und zwar innerhalb eines selektierten Zeitraums. Der RSI ist dann die Glättung dieser berechneten Zahlen, so dass sie sich nun zwischen 0 und 100 bewegen.