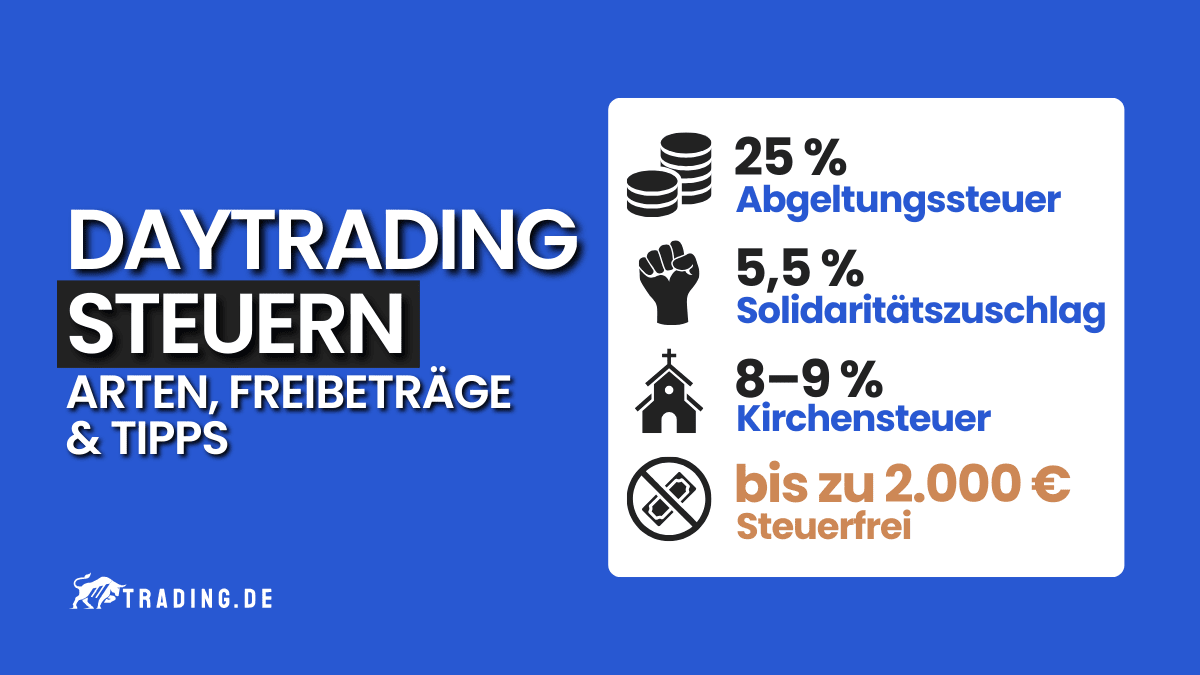

Daytrading Steuern sind alle Steuerabgaben, die auf realisierte Gewinne aus dem Daytrading entstehen. Trader in Deutschland entrichten 25 % Kapitalsteuer plus Soli und Kirchensteuer auf die Börsengewinne.

Daytrading, eine aufregende und lukrative Form des Handels an den Finanzmärkten, hat zweifelsohne viele Vorteile. Doch es gibt einen Aspekt, den angehende Daytrader nicht außer Acht lassen dürfen: die steuerlichen Verpflichtungen. Denn ja, auf Daytrading fallen Steuern an. Diese werden im Folgenden benannt und erläutert.

In diesem Ratgeber widmen wir uns ausführlich dem Thema “Versteuerung von Daytrading” und geben Tipps, um die Steuerbelastung zu minimieren und sich im Steuer-Dschungel gut zu orientieren.

Die wichtigsten Infos zu Steuern im Daytrading:

- Daytrader zahlen in Deutschland auf Gewinne eine 25% Kapitalertragsteuer

- Zusätzlich wird der Solidaritätszuschlag von 5,5% auf den Steuerbetrag aufgeschlagen

- Bei Terminkontrakten ist die begrenzte Verlustrechnung von bis zu 20.000€ abgeschafft worden. Quelle: https://www.fdpbt.de/meyerherbrand-stellen-steuerfairness-her-und-unterstuetzen-kapitalanleger)

- Daytrading kann unter die Gewerbesteuer fallen beim Prop Trading oder Beruf als Daytrader

Welche Steuern und Gesetze gelten im Daytrading?

Beim Daytrading in Deutschland fallen in der Regel folgende Steuern an:

| Steuern im Daytrading | Bedeutung |

|---|---|

| Abgeltungssteuer (Kapitalertragsteuer): | Die Abgeltungssteuer ist gemäß § 43 Einkommensteuergesetz (EStG) fällig und beträgt gemäß §32d Ansatz 1 Satz 1 EStG 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. |

| Solidaritätszuschlag: | Der Solidaritätszuschlag ist eine zusätzliche Abgabe auf die Einkommensteuer und die Kapitalertragsteuer in Deutschland. Er beträgt derzeit 5,5 Prozent der Einkommensteuer bzw. Kapitalertragsteuer. |

| Kirchensteuer: | Die Kirchensteuer fällt an, wenn du Mitglied einer steuererhebenden Religionsgemeinschaft in Deutschland bist. Der Steuersatz kann je nach Bundesland variieren, liegt jedoch oft bei 8 oder 9 Prozent der Einkommensteuer bzw. Kapitalertragsteuer. |

| Gewerbesteuer: | Daytrader können zur Gewerbesteuer herangezogen werden, wenn ihre Handelsaktivitäten als gewerbliche Tätigkeit angesehen werden. Dies ist beim Prop Trading oder einer Anstellung als Daytrader der Fall. |

Unser Tipp: Regulierter Trading Broker in Deutschland mit direkter Steuerabführung:

Was müssen Daytrader in Deutschland steuerlich beachten?

In Deutschland fallen Daytrading-Steuern nicht erst bei der Auszahlung an, sondern werden auf Kapitalerträge erhoben, wenn Gewinne realisiert werden, unabhängig davon, ob die Gewinne ausgezahlt werden. Hier sind die gängigsten Zeitpunkte für die Zahlung von Steuern im Daytrading:

Einerseits wird die Abgeltungssteuer (Kapitalertragsteuer) in Deutschland bei inländischen Brokern direkt an der Quelle einbehalten. Dies bedeutet, dass Banken und Broker in der Regel die Steuern auf deine Gewinne abführen, wenn du diese realisierst. Die Steuer wird also laufend während deiner Trading-Aktivitäten einbehalten. Zum anderen müssen Daytrader in Deutschland in der Regel eine Einkommensteuererklärung abgeben.

Die Einkommensteuererklärung wird einmal im Jahr fällig und bezieht sich auf dein gesamtes Einkommen, einschließlich der Daytrading-Gewinne. Die 2025 geltende Deadline für die Einreichung der Einkommensteuererklärung endet am 31. Juli des Folgejahres.

Wie viel Steuern muss man bei Daytrading Gewinnen zahlen?

Um die Steuerlast und den Gewinn nach Steuern beim Daytrading in Deutschland zu berechnen, nehmen wir an, ein Daytrader erzielt einen Gewinn von 10.000 Euro durch den Verkauf von Aktien nach weniger als einem Jahr. Wir verwenden die Abgeltungssteuer als Beispiel und nehmen den 2025 gemäß §32d EStG geltenden Steuersatz 25 Prozent beträgt. Der Solidaritätszuschlag beträgt 5,5 Prozent der Abgeltungssteuer. Für dieses Beispiel setzen wir die Kirchensteuer auf 0 Prozent, da sie von der Religionszugehörigkeit abhängt.

Berechnung der Steuerlast:

- Gewinn aus dem Daytrading: 10.000 Euro

- Abgeltungssteuer (25 %): 10.000 Euro * 0,25 = 2.500 Euro

- Solidaritätszuschlag (5,5 % der Abgeltungssteuer): 2.500 Euro * 0,055 = 137,50 Euro

- Kirchensteuer (0 %): 0 Euro (bei 0 % Kirchensteuer)

- Gesamte Steuerlast: 2.500 Euro + 137,50 Euro + 0 Euro = 2.637,50 Euro

Berechnung des Gewinns nach Steuern:

- Gewinn aus dem Daytrading (10.000 Euro) – Steuerlast (2.637,50 Euro) = 7.362,50 Euro

- Der Gewinn nach Steuern beträgt in diesem Beispiel 7.362,50 Euro.

Unser Tipp: Freistellungsauftrag bei inländischen Broker beantragen

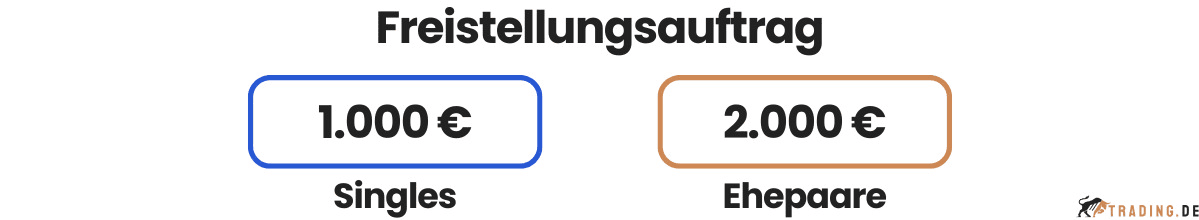

Mit einem Freistellungsauftrag geben Daytrader dem Broker die Erlaubnis, die anfallenden Steuern nicht an das Finanzamt abzuführen. Denn ohne Freistellungsauftrag sind sind Bank oder Broker dazu verpflichtet, die auf die Erträge und damit Gewinne anfallende Abgeltungssteuer abzuführen.

Der Freistellungsauftrag erfolgt in Höhe des Grundfreibetrags für Kapitalerträge: Also 1000 Euro. Bei Ehepaaren verdoppelt sich der Freistellungsauftrag. Das bedeutet, dass jedes Ehepaar gemeinsam einen Freistellungsauftrag in Höhe von 2.000 Euro erteilen kann (1.000 Euro pro Person). Bis zu diesem Betrag sind Daytrading Gewinn frei von Steuern. Darunter fallen allerdings sämtliche Gewinne aus Kapitalvermögen; nicht nur die des Daytradings. Wenn du also beispielsweise neben dem Daytrading noch Geldanlagen tätigst und damit ebenfalls eine Rendite erzielst, werden die Erträge ebenfalls über den Freistellungsauftrag abgedeckt.

Unser Tipp: Regulierter Trading Broker in Deutschland mit direkter Steuerabführung:

Wie sehen Daytrading Steuern bei ausländischen Brokern aus?

Zuvor haben wir kurz erwähnt, dass lediglich in Deutschland ansässige Banken und Broker dazu verpflichtet sind, eine Abfuhr der Abgeltungssteuer vorzunehmen. Das bedeutet allerdings nicht, dass Daytrading Steuern nicht anfallen, wenn sich Daytrader aus Deutschland für einen ausländischen Broker entscheiden.

Es geht stattdessen lediglich darum, dass ausländische Broker keine Verpflichtung haben und dies in der Praxis auch nicht tun, auf die Gewinne anfallende Steuern an das deutsche Finanzamt abzuführen.

In diesem Fall ist jeder selbst dafür verantwortlich, Einnahmen bzw. Gewinne aus dem Daytrading im Rahmen der jährlichen Einkommensteuererklärung dem Finanzamt anzuzeigen. Dennoch gibt es im Zusammenhang mit den Steuern einen – wenn auch nur vorübergehenden – Vorteil, den du bei ausländischen Brokern nutzen kannst.

Dieser besteht darin, dass durch die nicht stattfindende Abfuhr der Abgeltungssteuer mehr Liquidität erhalten bleibt.

Was das im Detail bedeutet, möchten wir im Folgenden durch die Gegenüberstellung eines inländischen und eines ausländischen Brokers erläutern. Dazu nehmen wir an, dass Handelsgeschäfte einerseits bei einem inländischen und andererseits bei einem ausländischen Broker getätigt werden. Das führt zum Beispiel zu folgenden Situationen:

| Broker | Inländischer Broker | Ausländischer Broker |

|---|---|---|

| Handelskapital | 20.000 Euro | 20.000 Euro |

| Realisierter Gewinn | 3.000 Euro | 3.000 Euro |

| Freistellungsauftrag | 1.000 Euro | 1.000 Euro |

| Zu versteuernde Gewinne | 2.000 Euro | 2.000 Euro |

| Abzuführende Abgeltungssteuer | 500 Euro | – |

| Handelskapital nach Abzug der Steuer | 22.500 Euro | 23.000 Euro |

Beim ausländischen Broker bleibt also mehr Liquidität erhalten. Der Grund: Es findet keine direkte Abfuhr der Abgeltungssteuer statt. Manchmal fallen allerdings bereits im Ausland Steuern an, wenn du Gewinne erzielst, beispielsweise mit dem Daytrading. Dann ist es jedoch in der Regel möglich, die bereits gezahlte Steuer mit der in Deutschland fälligen Abgeltungssteuer zu verrechnen. Grundsätzlich musst du also als in Deutschland lebender Daytrader sämtliche Gewinne aus dem Tageshandel versteuern, unabhängig davon, ob du einen inländischen oder ausländischen Broker in Anspruch nimmst.

Faktoren für die Besteuerung des Daytradings bei ausländischen Brokern:

Wenn du bei einem ausländischen Broker Daytrading betreibst, hängt die Besteuerung der Gewinne von verschiedenen Faktoren ab, einschließlich des Wohnsitzlandes, des Landes, in dem der Broker ansässig ist, und der Art der gehandelten Finanzinstrumente. Hier sind einige grundlegende Überlegungen zur Besteuerung von Daytrading-Gewinnen bei einem ausländischen Broker:

| Faktor | Bedeutung |

|---|---|

| Wohnsitzland: | Die Besteuerung von Daytrading-Gewinnen hängt in erster Linie vom Wohnsitzland ab. Jedes Land hat seine eigenen Steuergesetze und Regelungen, die auf Kapitalerträge und Gewinne aus Finanztransaktionen anwendbar sind. In einigen Ländern wird beispielsweise die Abgeltungssteuer auf Kapitalerträge erhoben. |

| Quellensteuer: | Ein ausländischer Broker kann in einigen Fällen Quellensteuern auf die Gewinne einbehalten. Die Höhe der Quellensteuer kann je nach Land und den bestehenden Doppelbesteuerungsabkommen variieren. |

| Rückforderung von Steuern: | In einigen Ländern besteht die Möglichkeit, gezahlte Quellensteuern auf ausländische Gewinne im Rahmen einer Steuererklärung zurückzufordern oder anzurechnen. Dies hängt von den steuerlichen Regelungen deines Wohnsitzlandes ab. |

| Steuerliche Transparenz: | Einige Länder verlangen von Steuerzahlern, ihre ausländischen Finanzkonten und Transaktionen offenzulegen. Es ist wichtig, die steuerlichen Meldepflichten in deinem Wohnsitzland zu kennen und einzuhalten. |

Unser Tipp: Regulierter Trading Broker in Deutschland mit direkter Steuerabführung:

Wie kann man Daytrading Gewinne steuerlich mit Freibeträgen optimieren?

In Deutschland gibt es verschiedene Freibeträge, die Daytrader nutzen können, um ihre Steuerlast zu reduzieren. Zum Beispiel gibt es den jährlichen Sparerpauschbetrag, der für Singles und Verheiratete unterschiedlich hoch ist. Dieser Betrag ermöglicht es, Kapitalerträge bis zu einer bestimmten Höhe steuerfrei zu behalten

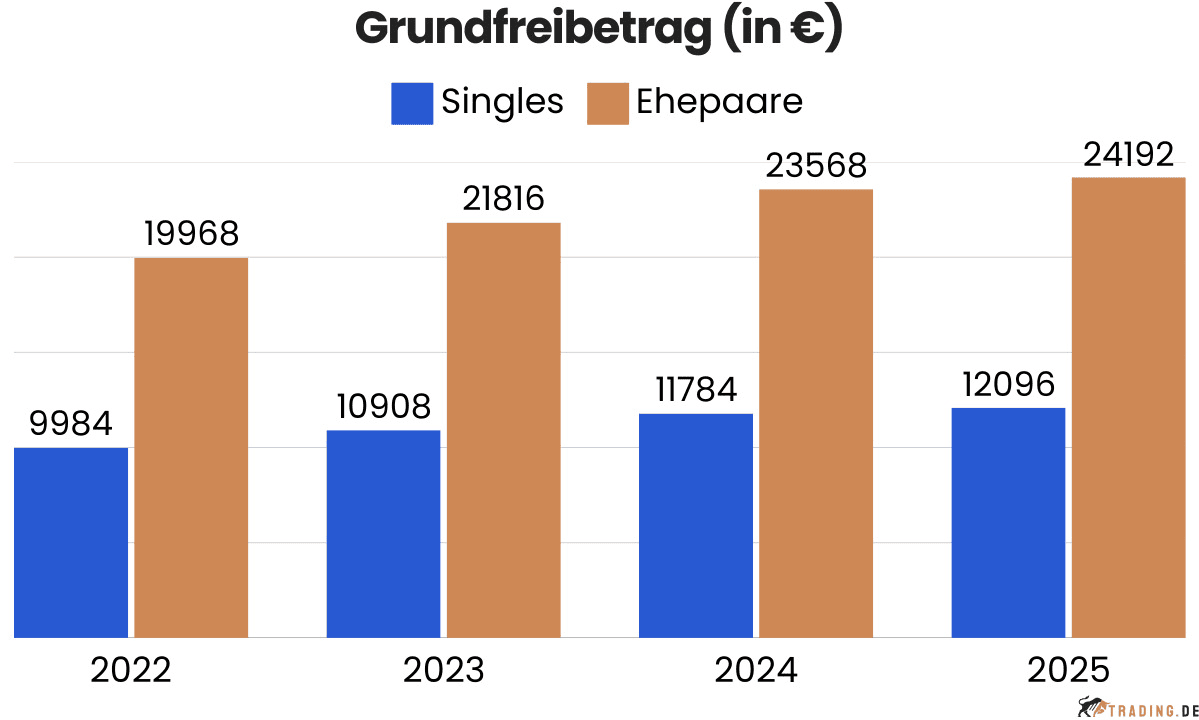

Der Grundfreibetrag

Der Grundfreibetrag in Deutschland ist eine gesetzliche Regelung, die sich auf das Einkommen natürlicher Personen bezieht und nicht speziell auf Daytrading-Gewinne abzielt. Der Grundfreibetrag legt fest, bis zu welchem Einkommensbetrag Steuern nicht erhoben werden. Im deutschen Einkommensteuergesetz (EStG) sind die genauen Beträge festgelegt:

Für das Steuerjahr 2025 beträgt der Grundfreibetrag gemäß § 32a EStG in Deutschland 12.096 Euro für Alleinstehende und 24.192 Euro für Verheiratete, wenn sie zusammen veranlagt werden. Daytrading-Gewinne unterhalb des Grundfreibetrags bleiben steuerfrei.

Sparerpauschbetrag gemäß § 20 Abs. 9 Einkommensteuergesetz – EStG:

In Deutschland gibt es den jährlichen Sparerpauschbetrag, der es ermöglicht, Kapitalerträge bis zu einer bestimmten Höhe steuerfrei zu behalten. Für Singles beträgt dieser Betrag beispielsweise 1.000 Euro, für Verheiratete 2.000 Euro in 2025. Daytrader können diesen Freibetrag nutzen, um Steuern auf ihre Kapitalerträge zu sparen.

Welche Steuerfallen gibt es bei der Versteuerung von Daytrading Verlusten?

Eine potenzielle Steuerfalle bei der Verrechnung von Daytrading Verlusten liegt in der korrekten Dokumentation und Abgrenzung dieser Verluste. Es ist wichtig, diese Aspekte zu beachten, um mögliche steuerliche Probleme zu vermeiden: Eine klare Trennung zwischen privaten und geschäftlichen Transaktionen ist entscheidend. Daytrader sollten sicherstellen, dass sie persönliche Finanztransaktionen nicht fälschlicherweise als geschäftliche Verluste geltend machen.Verluste aus dem Daytrading können in der Regel nur mit Kapitalerträgen aus Kapitalanlagen verrechnet werden. Sie können nicht mit anderen Einkommensarten, wie zum Beispiel Arbeitslohn, verrechnet werden.

- Verluste aus dem Daytrading können in der Regel innerhalb eines Jahres vor- oder zurückgetragen werden. Es ist wichtig sicherzustellen, dass die Verrechnung innerhalb der gesetzlichen Fristen erfolgt, um steuerliche Vorteile zu nutzen.

- Daytrader müssen darauf achten, ob sie als Gewerbetreibende eingestuft werden. In einigen Fällen können Daytrading-Aktivitäten sogar als gewerblicher Handel gelten, was Auswirkungen auf die Besteuerung haben kann.

Dein Steuerberater gibt dir hier Hilfestellung.

Beispiele für Verlustrechnungen im Daytrading bei Termingeschäften

Die folgende Aufstellung liefert einige Beispiele für Verlustrechnungen beim Daytrading.

Short-Position in Futures

Ein Investor eröffnet eine Short-Position in einem Futures-Kontrakt auf den S&P 500-Index. Der Preis des Index steigt jedoch, und der Investor muss den Kontrakt zu einem höheren Preis zurückkaufen, um die Position zu schließen. Die Differenz zwischen dem Verkaufspreis und dem Rückkaufspreis stellt den Verlust dar.

Long-Option auf Rohöl

Ein Trader kauft eine Call-Option auf Rohöl, um von einem steigenden Ölpreis zu profitieren. Der Ölpreis fällt jedoch, und die Option verfällt wertlos. Der Trader verliert den gesamten Einsatz, den er für die Option gezahlt hat.

Hedging von Devisenrisiken

Ein Unternehmen führt ein Devisen-Hedging durch, indem es Termingeschäfte abschließt, um sich vor Wechselkursrisiken zu schützen. Wenn sich die Wechselkurse entgegen den Erwartungen des Unternehmens entwickeln, kann es Verluste aus den Termingeschäften erleiden.

Short-Position in Zins-Futures

Ein Anleiheinvestor eröffnet eine Short-Position in Zins-Futures, da er erwartet, dass die Zinssätze steigen werden. Stattdessen fallen die Zinssätze, und der Wert der Futures steigt, was zu Verlusten führt, wenn die Position geschlossen wird.

Absicherung von Rohstoffrisiken

Ein landwirtschaftlicher Betrieb schließt Termingeschäfte ab, um sich vor Preisschwankungen bei landwirtschaftlichen Produkten zu schützen. Wenn die Preise für diese Produkte steigen, können die Verluste aus den Futures-Positionen die Gewinne aus dem physischen Verkauf ausgleichen.

Insbesondere das letztgenannte Beispiel zeigt auf, dass eine eingehende Risikoanalyse – bestenfalls unter Konsultierung eines Steuerberaters – unterlässlich ist.

Lesen Sie hier unseren kompletten Ratgeber zu Steuern bei Futures.

Unser Tipp: Regulierter Trading Broker in Deutschland mit direkter Steuerabführung:

Besonderheit: Was gibt es bei der Versteuerung von Daytrading mit Kryptowährungen zu beachten?

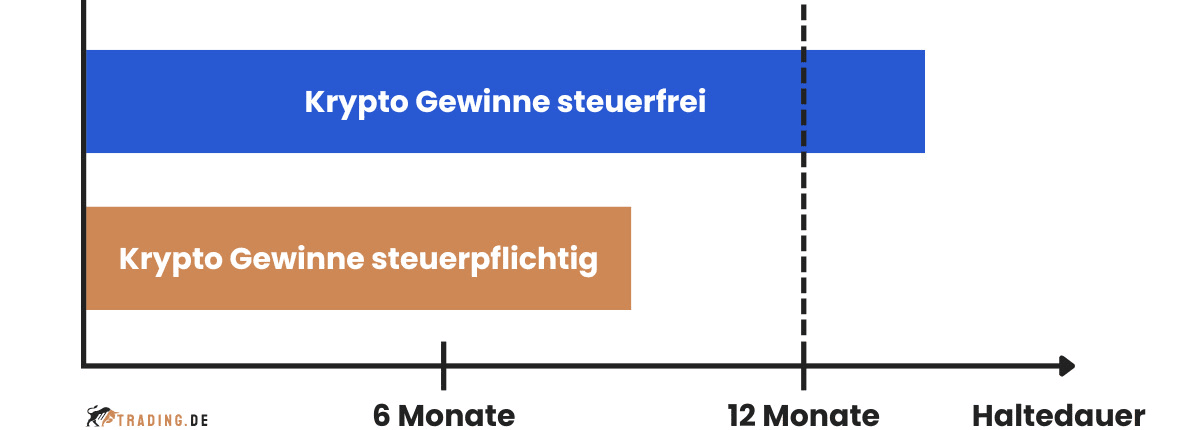

Wie in unserer Einleitung bereits kurz thematisiert, greift die Abgeltungssteuer bei fast allen Handelsgütern, die es beim Daytrading gibt. Es existiert jedoch eine Ausnahme, nämlich der Handel mit Kryptowährungen. Zu unterscheiden ist, ob Daytrader die Coins direkt handeln oder stattdessen mittels verschiedener Derivate auf die Preisentwicklung spekulieren, beispielsweise im Rahmen des CFD Trading. Ist Letzteres der Fall, handeln sie also sogenannte Krypto CFDs, werden auch hier die anfallenden Gewinne in den Bereich der Abgeltungssteuer fallen.

Anders ist die Situation, wenn Daytrader direkt Coins kaufen oder verkaufen, beispielsweise den Bitcoin an einer Kryptobörse. In diesem Fall fallen die entstehenden Gewinne nicht unter die Abgeltungssteuer und damit auch nicht in den Bereich der Einkünfte aus Kapitalvermögen. Stattdessen werden die Gewinne sogenannten privaten Veräußerungsgeschäften zugerechnet. Das wiederum führt zu zwei wesentlichen Unterschieden im Vergleich zur indirekten Spekulation auf Kryptowährungen, bei der die Abgeltungssteuer greifen würde.

Der erste Unterschied besteht darin, dass es eine Freigrenze in Höhe von 600 Euro gibt und nicht der Sparer-Pauschbetrag in Höhe von 1.000 Euro greift. Der zweite Unterschied ist, dass eine Spekulationsfrist existiert. Liegen nämlich zwischen Kauf und Verkauf der Kryptowährungen mehr als 365 Tage, dann sind die Gewinne steuerfrei. Für den Tageshandel ist das allerdings in der Praxis nicht relevant, da bekanntlich zwischen Eröffnen und dem Schließen der Position faktisch nie mehr als ein Tag vergeht, wenn wir den echten Tageshandel als Grundlage nehmen.

Es gibt sogar noch einen dritten Unterschied, wenn es um den Tageshandel von Digitalwährungen geht. Da die Abgeltungssteuer nicht greift, gibt es auch keinen fixen Steuersatz in Höhe von 25 Prozent. Das bedeutet, dass die aus dem Daytrading mit Kryptowährungen resultierenden Einnahmen mit dem persönlichen Steuersatz versteuert werden.

Zusammengefasst sind es demnach die folgenden drei Unterschiede, die beim Direkthandel von Kryptowährungen zu beachten sind:

- Freigrenze von 600 Euro statt 1.000 Euro Sparer-Pauschbetrag

- Private Veräußerungsgeschäfte statt Einkünfte aus Kapitalvermögen

- Persönlicher Steuersatz statt 25 Prozent Abgeltungssteuer

- Bei dem Einsatz von Derivaten gilt die 25 Prozent Abgeltungssteuer

Trading GmbH: Wie versteuert sie Daytrading Gewinne optimiert?

Eine Trading-GmbH kann Daytradern in Deutschland helfen, potenziell Steuerersparnisse zu generieren und ihre steuerliche Situation zu optimieren. Ein Punkt ist die Option der Körperschaftssteuer. Daytrader, die ihre Geschäfte über eine Trading-GmbH abwickeln, können unter bestimmten Umständen die Abgeltungssteuer auf Kapitalerträge vermeiden. Anstelle der Abgeltungssteuer unterliegen die Gewinne der Körperschaftsteuer, die unter Umständen niedriger sein kann. Dies ermöglicht es, die Gewinne in der Gesellschaft zu behalten und sie für Investitionen oder Wachstum zu nutzen.

Ebenfalls kann eine Trading-GmbH Gewinne aus dem Daytrading gezielt verlagern, um die Steuerbelastung zu minimieren. Durch geschickte Gestaltung der Bilanz und Gewinnverwendung können Gewinne so gesteuert werden, dass sie steuerlich effizienter sind.

Auch können Verluste aus dem Daytrading in einer Trading-GmbH mit Gewinnen aus anderen Geschäftsbereichen verrechnet werden, sofern diese existieren. Dies ermöglicht es, steuerliche Verlustvorträge zu nutzen und in späteren Jahren mit Gewinnen zu verrechnen.

Als Geschäftsführer einer Trading-GmbH haben Daytrader dazu die Möglichkeit, sich sozialversicherungsfrei zu stellen, wenn sie ein niedriges Gehalt beziehen und die Sozialversicherungspflichtgrenzen nicht überschreiten.

Es ist wichtig zu beachten, dass die Gründung und Führung einer Trading-GmbH mit zusätzlichen administrativen Anforderungen und Kosten verbunden ist. Daher müssen potentielle Gründer einer Trading GmbH eine umfassende Kosten-Nutzen-Analyse durchführen, um am Ende nicht draufzuzahlen. Service-Unternehmen wie Qonto können dir dabei helfen, die verschiedenen mit der GmbH verbundenen Aufgaben zu übernehmen.

Vorteile:

- Kosten für das Daytrading absetzen von der Steuer

- Keine Verlustberechnungsgrenzen

- Mögliche geringere Steuern

Nachteile:

- Kosten für die Erstellung, Management usw.

Welche Steuern fallen an beim Daytrading mit Prop Firmen?

Im Daytrading wird Prop Trading als Einkünfte aus dem Gewerbebetrieb behandelt. Es wird also der persönliche Steuersatz (Gewerbe) oder der Steuersatz der Firma (GmbH oder Ähnliches) angewendet.

Die Besteuerung von Daytrading-Gewinnen mit Proprietary Trading Firms (Prop Firms) kann komplex sein und hängt von verschiedenen Faktoren ab, einschließlich individueller Vereinbarungen mit der Prop-Firma und den geltenden Steuergesetzen im jeweiligen Wohnsitzland. Proprietary Trading Firms arbeiten daher oft mit Gewinnbeteiligungsmodellen, bei denen Prop Trader einen Prozentsatz der erzielten Gewinne erhalten. Diese Einkünfte aus der Gewinnbeteiligung können steuerpflichtig sein und unterliegen den Steuersätzen Ihres Wohnsitzlandes.

Die steuerliche Behandlung von Handelsgewinnen kann je nach deinem Wohnsitzland variieren. In einigen Ländern gelten Handelsgewinne als Kapitalerträge, während sie in anderen Ländern möglicherweise als Einkünfte aus selbständiger Tätigkeit betrachtet werden. Dies kann Auswirkungen auf die Steuersätze und die Art der Besteuerung haben.

Fazit: Auch Daytrading Gewinne musst du versteuern

Zusammenfassend ist festzustellen, dass Daytrading-Gewinne in vielen Ländern, darunter Deutschland, steuerpflichtig sind. Die Besteuerung von Daytrading-Gewinnen kann komplex sein und hängt von verschiedenen Faktoren ab, einschließlich des Wohnsitzlandes, der Art der gehandelten Finanzinstrumente und der Gewinnhöhe.

Um sicherzustellen, dass Daytrader ihre steuerlichen Verpflichtungen erfüllen und die besten Steuerersparnisstrategien nutzen, ist es ratsam, sich an einen qualifizierten Steuerberater oder eine Steuerberaterin zu wenden. Ein Steuerexperte hilft, die spezifischen steuerlichen Regelungen und Meldepflichten zu verstehen, Gewinne korrekt zu dokumentieren und potenzielle Steuervorteile zu maximieren.

Die ordnungsgemäße steuerliche Beratung ist von großer Bedeutung, um unerwünschte steuerliche Probleme und Prüfungen zu vermeiden und sicherzustellen, dass finanzielle Angelegenheiten in Übereinstimmung mit den geltenden Gesetzen abgewickelt werden.

Unser Tipp: Regulierter Trading Broker in Deutschland mit direkter Steuerabführung:

FAQ – Häufig gestellte Fragen zu Daytrading Steuern:

Wie hoch ist das monatlich zu versteuernde Einkommen eines Daytraders?

Das monatliche Einkommen eines Daytraders kann sehr unterschiedlich ausfallen; einige erfolgreiche Daytrader können Tausende oder sogar Zehntausende Euro pro Monat verdienen, während andere Verluste hinnehmen müssen. Grundsätzlich müssen alle Gewinne in Deutschland versteuert werden, wenn auch der Wohnsitz in Deutschland ist.

Müssen Daytrader Abgeltungssteuer zahlen?

Ja, in Deutschland müssen Daytrader Abgeltungssteuer zahlen. Die Abgeltungssteuer ist gemäß § 43 Abs. 1 Einkommensteuergesetz (EStG) auf Kapitalerträge fällig, zu denen auch Gewinne aus dem Daytrading gehören. Der Steuersatz beträgt in der Regel 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Sollte man einen Steuerberater zum Daytrading nutzen?

Ja, denn ein Steuerberater liefert Tradern Mehrwerte. Zum einen sind Steuerberater Experten in Steuerangelegenheiten und helfen Daytradern, die komplexen Steuergesetze zu verstehen und korrekt anzuwenden. Zum anderen identifizieren sie legale Wege zur Minimierung der Steuerbelastung, sodass Trader mehr von ihren Gewinnen behalten können. Steuerberater gewährleisten auch, dass alle steuerlichen Pflichten erfüllt werden, um mögliche Strafen oder rechtliche Konsequenzen zu vermeiden.

Wie viel kostet ein Daytrading Steuerberater?

Die Kosten hängen davon ab, welche Dienstleistungen Daytrader benötigen. Dies kann die einfache Einreichung der Steuererklärung oder eine umfassendere Steuerberatung und Steuerplanung umfassen.

Kalkuliere mindestens einen mittleren dreistelligen Betrag für die Beratungskosten ein. Solltest du sogar die Gründing einer Trading GmbH in Erwägung ziehen, plane weitere Rechts- und Beratungskosten.