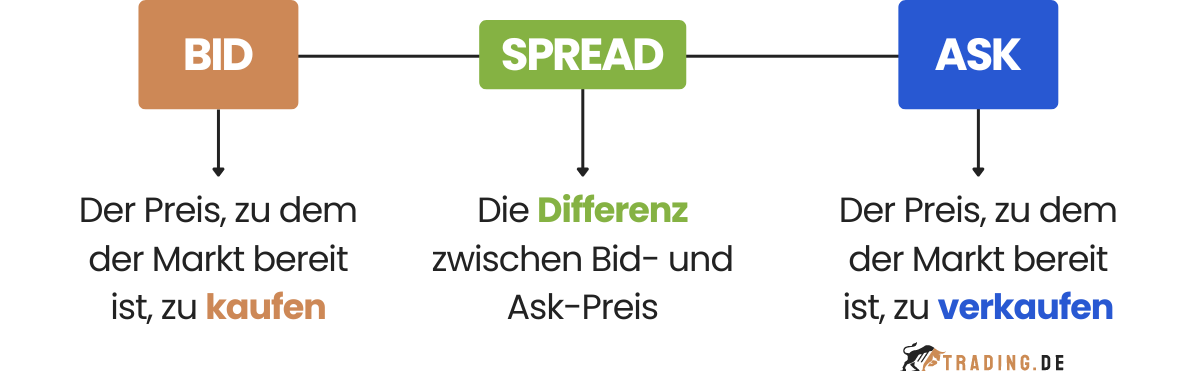

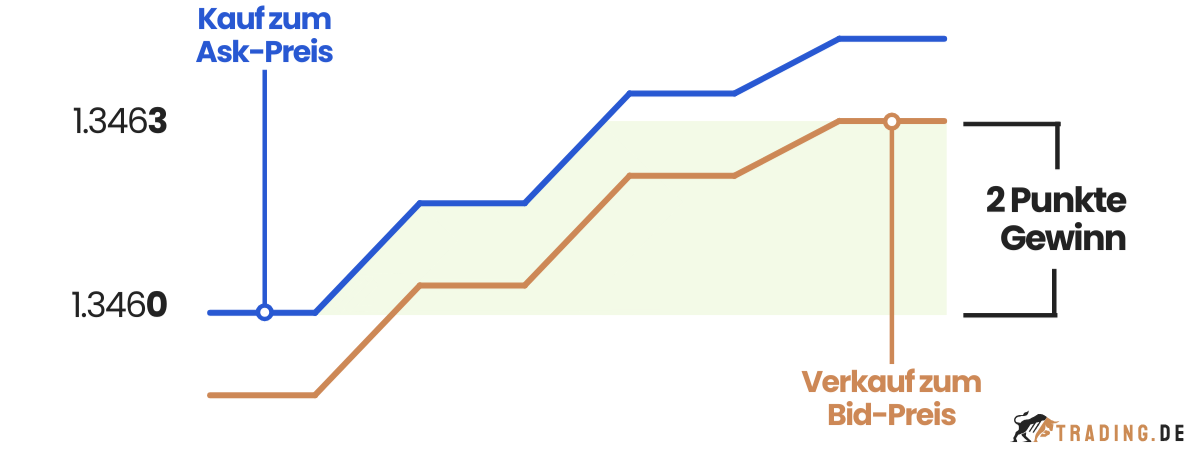

Der Spread beim Trading ist die Differenz zwischen dem Preis, zu dem man ein Wertpapier kaufen kann (Ask-Preis), und dem Preis, zu dem man es verkaufen kann (Bid-Preis). Diese Differenz orientiert sich im Wesentlichen an der Liquidität und der Marktvolatilität.

Ein enger Spread deutet auf hohe Liquidität und niedrige Handelskosten hin, während ein weiter Spread auf geringere Liquidität und höhere Kosten hinweist. Der Spread ist somit ein entscheidender Faktor für die Rentabilität von Handelsstrategien, besonders im aktiven Handel.

Im folgenden Artikel werfen wir einen genaueren Blick auf den Spread beim Trading, erklären diesen bei verschiedenen Finanzinstrumenten und erörtern Einflussfaktoren. Zugleich stellen wir Broker mit niedrigem Trading Spread vor, um die maximale Rendite auszuschöpfen. Denn hohe Kosten können die Rendite mittelfristig deutlich schmälern.

Wie berechnet man den Spread beim Trading?

Der Spread ist die Differenz zwischen dem Kauf- und dem Verkaufspreis eines Finanzinstruments. Dieser wird in der Regel in Pips und Punkten gemessen. Die Berechnung des Spreads beim Trading ist ein wesentlicher Bestandteil der Handelsstrategie, da er die Transaktionskosten direkt beeinflusst.

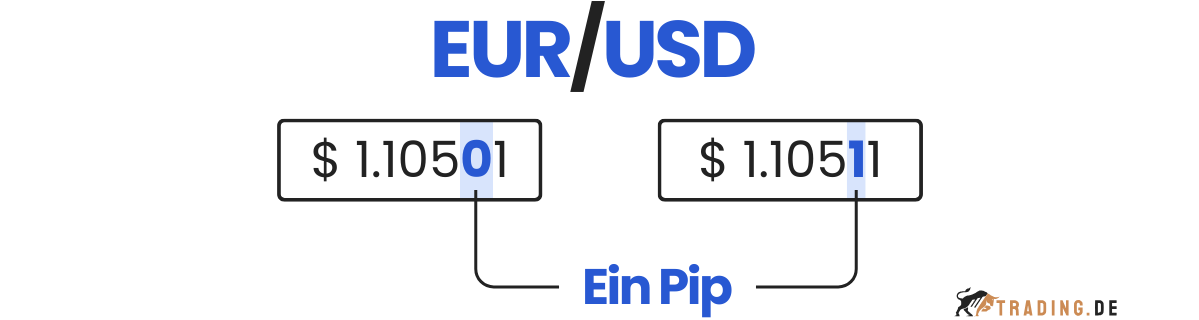

Ein Pip ist die kleinste Preisänderung, die ein Wechselkurs machen kann. Im Forex-Handel, besonders bei den Hauptwährungspaaren, entspricht ein Pip meist der vierten Dezimalstelle, z.B. bei EUR/USD, wenn der Wechselkurs von 1.10501 auf 1.10511 steigt, handelt es sich um eine Bewegung von einem Pip.

Ein Punkt bezieht sich auf die größte Einheit bei Finanzinstrumenten wie Indizes oder Aktien.

Beispiel

Nehmen wir an, Anleger handeln EUR/USD im Forex-Markt. Der Ask-Preis liegt bei 1.1350 und der Bid-Preis bei 1.1345. Um den Spread zu berechnen, subtrahieren Trader einfach den Bid-Preis vom Ask-Preis:

= 1.1350 – 1.1345

= 0.0005

Da ein Pip die vierte Dezimalstelle ist, entspricht diese Differenz 5 Pips.

Diese einfache Berechnung zeigt, wie der Spread in Pips für ein Währungspaar im Forex-Markt berechnet wird. Ähnliche Berechnungen können für andere Märkte einfach durchgeführt werden.

Der Spread in verschiedenen Anlageklassen:

Aktien

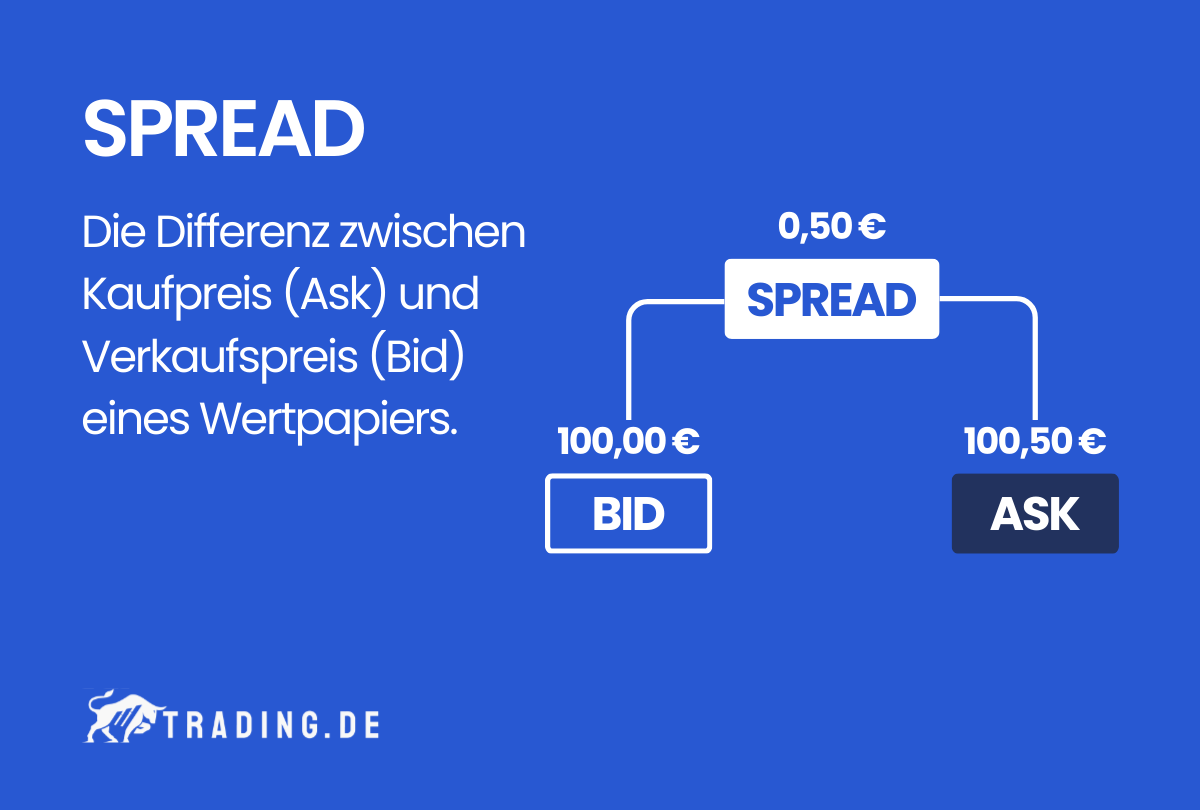

Der Spread bei Aktien ist die Differenz zwischen dem Kauf- und Verkaufspreis einer Aktie. Ein enger Spread ist bei großen, liquiden Aktien an der Tagesordnung. Dies bedeutet, dass der Kauf- und Verkaufspreis nahe beieinander liegt, was niedrigere Handelskosten impliziert. Ein weiter Spread tritt typischerweise bei weniger liquiden, kleineren Aktien auf und führt zu höheren Kosten.

Zum Beispiel, wenn eine Aktie einen Ask-Preis (Kaufpreis) von 100,50 € und einen Bid-Preis (Verkaufspreis) von 100,00 € hat, beträgt der Spread 0,50 €. Für Trader bedeutet dies, dass beim sofortigen Kauf und Verkauf der Aktie ein Verlust von 0,50 € pro Aktie entsteht, was die Handelskosten darstellt. Die Position wird somit leicht im Minus eröffnet.

Forex

Beim Forex-Handel (Devisenhandel) bezieht sich der Spread auf die Differenz zwischen dem Kauf- und Verkaufspreis eines Währungspaares. Forex-Spreads sind oft enger als bei anderen Anlageklassen, da der Markt sehr liquide ist.

Zum Beispiel, wenn das EUR/USD Währungspaar einen Ask-Preis von 1,1050 und einen Bid-Preis von 1,1045 hat, beträgt der Spread 5 Pips. Denn das Pip ist eine Maßeinheit im Forex-Handel, die die kleinste Preisbewegung eines Währungspaares angibt. Dieser enge Spread ist vorteilhaft für Trader, da die Transaktionskosten niedriger sind.

ETFs

Der Spread bei ETFs (Exchange Traded Funds) bezeichnet die Differenz zwischen dem Kauf- und Verkaufspreis eines ETF. Diese Spanne ist in der Regel enger bei beliebten, hochliquiden ETFs, die oft gehandelt werden, und weiter bei spezialisierten oder weniger populären ETFs.

Beispielsweise könnte ein breit diversifizierter ETF wie ein MSCI World ETF einen Ask-Preis von 250,50 € und einen Bid-Preis von 250,00 € haben, was einen Spread von 0,50 € ergibt. Im Gegensatz dazu könnte ein spezialisierter Sektor- oder Themen-ETF einen Spread von 1,00 € oder mehr haben. Der Spread bei ETFs ist ein wichtiger Kostenfaktor für Anleger, besonders für diejenigen, die häufig handeln, da er direkt die Rentabilität der Investition beeinflussen. Wenn ETFs jedoch für die langfristige Geldanlage verwendet werden, ist der Spread eher nachrangig.

Kryptos

Der Spread bei Kryptowährungen ist die Differenz zwischen dem Kauf- und dem Verkaufspreis einer Kryptowährung auf einer Handelsplattform. Da der Kryptomarkt oft volatiler als traditionelle Finanzmärkte ist, können die Spreads bei Kryptowährungen stark variieren. Dieser Spread kann bei weniger bekannten oder liquiden Kryptowährungen noch deutlich größer sein.

Für Trader und Investoren ist der Spread wichtig, da er direkte Handelskosten darstellt und besonders bei kurzfristigen Handelsstrategien relevant ist. Zugleich hängt der Spread auch von der Handelsplattform ab – wenn eine Börse keine große Liquidität bietet, können die Spreads hier unvorteilhaft sein.

CFDs

Der Spread bei CFDs (Contracts for Difference) ist natürlich ebenfalls die Differenz zwischen dem Kaufpreis und dem Verkaufspreis eines CFD-Kontraktes. CFDs ermöglichen es, auf die Preisbewegung verschiedener Vermögenswerte wie Aktien, Indizes, Rohstoffe oder Währungen zu spekulieren, ohne diese tatsächlich zu besitzen.

Beispielsweise könnte ein CFD auf Öl einen Ask-Preis von 60,50 € und einen Bid-Preis von 60,00 € aufweisen, was einem Spread von 0,50 € entspricht. Da CFDs häufig zum kurzfristigen Trading genutzt werden, ist ein niedriger Spread besonders wichtig, um die Kosten zu minimieren. Allerdings können sich Spreads bei CFDs schnell ändern, abhängig von Marktvolatilität und Liquidität des zugrunde liegenden Vermögenswertes. Trader müssen daher den Spread stets im Auge behalten.

Welche Einflussfaktoren auf die Höhe des Trading-Spreads gibt es?

Volatilität

Die Volatilität ist ein wesentlicher Einflussfaktor auf die Höhe des Spreads im Trading. Diese bezieht sich auf das Ausmaß der Preisschwankungen eines Finanzinstruments über einen bestimmten Zeitraum. Bei hoher Volatilität sind die Preisbewegungen eines Vermögenswerts unvorhersehbar und deutlich ausgeprägt. Damit erhöhen Market Maker oder Broker die Spreads, um das erhöhte Risiko auszugleichen.

Während hoher Volatilitätsphasen, wie zum Beispiel bei politischen Unsicherheiten, Wirtschaftskrisen oder wichtigen News, können Trader daher feststellen, dass die Spreads ihrer bevorzugten Finanzinstrumente sich merklich erweitern. Dies ist besonders relevant für Day-Trader und solche, die auf kurzfristige Strategien setzen, da der Spread direkten Einfluss auf die Handelskosten und damit auf die Rentabilität hat.

Handelsplatz

Der Handelsplatz hat ebenfalls einen erheblichen Einfluss auf die Höhe des Spreads. Jeder Handelsplatz hat seine eigene Struktur, Regulierung und Liquidität, die sich auf die Spreads auswirken. Beispielsweise neigen große, etablierte Börsen wie die New York Stock Exchange oder der Forex-Markt dazu, engere Spreads zu bieten, da sie hohe Handelsvolumina und damit hohe Liquidität aufweisen. Dies führt zu einer geringeren Differenz zwischen den Kauf- und Verkaufspreisen.

Dies liegt an der geringeren Anzahl an Marktteilnehmern und dem geringeren Handelsvolumen, was wiederum zu einer geringeren Liquidität führt. Dementsprechend sind die Kosten für den Handel in Form von Spreads auf diesen Märkten tendenziell höher. Trader müssen daher den Handelsplatz sorgfältig wählen und dabei die potenziellen Auswirkungen auf die Spreads in ihre Überlegungen einbeziehen. Ein Broker mit hoher Liquidität ist wichtig.

Tageszeit

Die Tageszeit ist ein weiterer entscheidender Faktor, der die Höhe des Spreads beim Trading beeinflusst. Die Liquidität in den Finanzmärkten variiert über den Tag hinweg, abhängig von den Öffnungszeiten der globalen Börsen und den Handelsaktivitäten der Marktteilnehmer. Während der Haupthandelszeiten ist die Liquidität am höchsten. Dies führt zu engeren Spreads, da eine hohe Anzahl an Käufern und Verkäufern im Markt aktiv ist.

Außerhalb dieser Haupt-Handelszeiten kann die Liquidität deutlich abnehmen. In diesen Zeiten können die Spreads steigen, da weniger Marktteilnehmer aktiv sind und das Risiko für die Market Maker steigt. Für Trader bedeutet dies, dass Handelskosten in Form von Spreads dann höher sein können. Dies ist besonders wichtig für solche Märkte, die in verschiedenen Zeitzonen handeln oder die auf Märkten aktiv sind, die rund um die Uhr geöffnet sind. Eine Anpassung der Handelsstrategie an die Tageszeit kann somit zur Optimierung der Handelskosten beitragen.

Handelsinstrument

Das Handelsinstrument, also der spezifische Vermögenswert, der gehandelt wird, hat einen bedeutenden Einfluss auf die Höhe des Spreads. Unterschiedliche Instrumente weisen aufgrund ihrer einzigartigen Eigenschaften und Marktbedingungen variierende Spreads auf.

Aktien

Bei beliebten, hochliquiden Aktien großer Unternehmen sind die Spreads in der Regel enger. Im Gegensatz dazu können Aktien von kleineren oder weniger bekannten Unternehmen breitere Spreads aufweisen, da sie weniger gehandelt werden und dadurch eine geringere Liquidität besitzen.

Devisen

Im Forex-Markt, einem der liquidesten Märkte weltweit, sind die Spreads oft sehr eng, besonders bei Hauptwährungspaaren wie EUR/USD oder GBP/USD. Exotische Währungspaare oder weniger gehandelte Währungen können jedoch deutlich größere Spreads haben.

Rohstoffe

Bei Rohstoffen wie Gold, Öl oder Silber können die Spreads variieren, abhängig von der Marktvolatilität und den spezifischen Handelsbedingungen des Rohstoffs.

Kryptowährungen

Kryptowährungen sind bekannt für ihre hohe Volatilität und das oft geringere Handelsvolumen im Vergleich zu traditionellen Märkten, was zu breiteren Spreads führt.

Derivate

Bei Derivaten, einschließlich CFDs, können die Spreads je nach dem zugrunde liegenden Vermögenswert und dem Hebel, der verwendet wird, variieren.

Für Trader ist es wichtig, die spezifischen Eigenschaften und Marktbedingungen des gewählten Handelsinstruments zu verstehen, da dies direkten Einfluss auf die Höhe des Spreads hat.

Marktliquidität

Marktliquidität ist ein zentraler Faktor, der die Höhe des Spreads beim Trading beeinflusst. Ein Markt gilt als hochliquide, wenn es eine große Anzahl von Käufern und Verkäufern gibt und Transaktionen schnell und mit minimaler Preisabweichung ausgeführt werden können.

In hochliquiden Märkten sind die Spreads in der Regel enger. Dies liegt daran, dass die hohe Anzahl an Marktteilnehmern und das hohe Handelsvolumen zu einem intensiven Wettbewerb führen, der die Kauf- und Verkaufspreise näher zusammenbringt. Dementsprechend sind die Handelskosten für den Einzelnen geringer, da es für fast jeden Betrag eine Order gibt, die gerade im Markt liegt.

Auf der anderen Seite führt geringe Liquidität oft in Nischenmärkten oder bei weniger gefragten Vermögenswerten zu weiteren Spreads. In solchen Märkten gibt es weniger Käufer und Verkäufer, sodass größere Preisunterschiede zwischen dem Kauf- und Verkaufsangebot bestehen, um das erhöhte Risiko des Handels mit diesen Vermögenswerten zu kompensieren. Dies resultiert in höheren Handelskosten für die Trader.

Die Marktliquidität kann sich auch zeitlich verändern, beispielsweise im Tagesverlauf oder aufgrund von saisonalen Schwankungen. Trader sollten daher die Liquidität des Marktes, in dem sie handeln möchten, genau im Auge behalten, da diese einen direkten Einfluss auf die Spreads hat.

Angebot und Nachfrage

Angebot und Nachfrage sind grundlegende ökonomische Kräfte, die wesentlich zur Bestimmung des Spreads beim Trading beitragen. Der Spread ist im Wesentlichen die Differenz zwischen dem Preis, den Käufer bereit sind zu zahlen (Bid), und dem Preis, den Verkäufer verlangen (Ask). Diese Preisdifferenz spiegelt das Gleichgewicht bzw. Ungleichgewicht zwischen Angebot und Nachfrage wider.

- Überangebot: Wenn das Angebot eines bestimmten Vermögenswerts die Nachfrage übersteigt, tendiert der Bid-Preis dazu, zu sinken, da Verkäufer bereit sind, niedrigere Preise zu akzeptieren. Gleichzeitig bleibt der Ask-Preis relativ hoch, da Käufer nicht bereit sind, höhere Preise zu zahlen, was zu einem breiteren Spread führt.

- Übernachfrage: Umgekehrt, wenn die Nachfrage das Angebot übertrifft, steigt der Bid-Preis, da Käufer bereit sind, mehr zu zahlen, während Verkäufer höhere Preise verlangen können, was den Spread verringert.

In sehr liquiden Märkten ist das Gleichgewicht zwischen Angebot und Nachfrage meist stabil, was zu engeren Spreads führt. In weniger liquiden Märkten kann das Ungleichgewicht zwischen Angebot und Nachfrage jedoch ausgeprägter sein, was zu weiteren Spreads führt.

Broker

Der Broker, über den ein Trader handelt, spielt eine wichtige Rolle bei der Bestimmung der Höhe des Spreads. Einige Broker bieten feste Spreads an, die unabhängig von Marktbedingungen konstant bleiben. Andere bieten variable Spreads, die sich je nach Marktvolatilität und Liquidität ändern können. Feste Spreads sind in der Regel höher als der durchschnittliche variable Spread, bieten aber mehr Vorhersehbarkeit, besonders in volatilen Marktphasen.

Market Maker setzen in der Regel eigene Spreads fest und können daher breitere Spreads bieten. ECN (Electronic Communication Network) und STP (Straight Through Processing) Broker hingegen leiten Aufträge direkt an den Markt weiter, was oft zu engeren Spreads führt, da sie auf der Liquidität des Marktes basieren.

Einige Broker erheben Kommissionen zusätzlich zu Spreads, was die Handelskosten erhöhen kann. Andere haben keine Kommissionsgebühren, aber höhere Spreads. Trader müssen beide Kostenfaktoren berücksichtigen.

Sonstige wichtige Kosten beim Trading

Neben dem Spread gibt es eine Reihe anderer Kostenfaktoren beim Trading, die für eine umfassende Bewertung der Gesamthandelskosten wichtig sind. Diese Kosten können die Rentabilität von Handelsstrategien erheblich beeinflussen und sollten daher sorgfältig berücksichtigt werden. Denn der Spread ist nur eine Komponente:

- Kommissionen: Viele Broker berechnen Kommissionen für den Handel. Diese Gebühren werden pro Trade erhoben und können fest oder prozentual vom Handelsvolumen abhängig sein. Für aktive Trader können sich diese Kosten schnell summieren.

- Finanzierungskosten: Beim Halten von Positionen über Nacht fallen in der Regel Finanzierungskosten an. Diese Kosten, auch als Swap oder Rollover bekannt, entstehen durch die Differenz der Zinssätze der gehandelten Währungen oder des zugrunde liegenden Vermögenswerts.

- Slippage: Slippage tritt auf, wenn eine Order zu einem anderen Preis als erwartet ausgeführt wird, besonders in volatilen Märkten oder bei großen Orders. Dies kann zu höheren Kosten führen als kalkuliert.

- Ein- und Auszahlungsgebühren: Einige Broker berechnen Gebühren für Ein- oder Auszahlungen, insbesondere bei der Nutzung bestimmter Zahlungsmethoden oder Währungen.

- Inaktivitätsgebühren: Manche Broker berechnen Gebühren, wenn ein Handelskonto über einen bestimmten Zeitraum nicht genutzt wird.

Trader sollten alle Kostenfaktoren bei der Auswahl eines Brokers und bei der Entwicklung der individuellen Handelsstrategie berücksichtigen, um eine realistische Einschätzung der potenziellen Rentabilität ihrer Handelsaktivitäten zu erhalten.

Die drei besten Broker mit niedrigen Trading-Spread

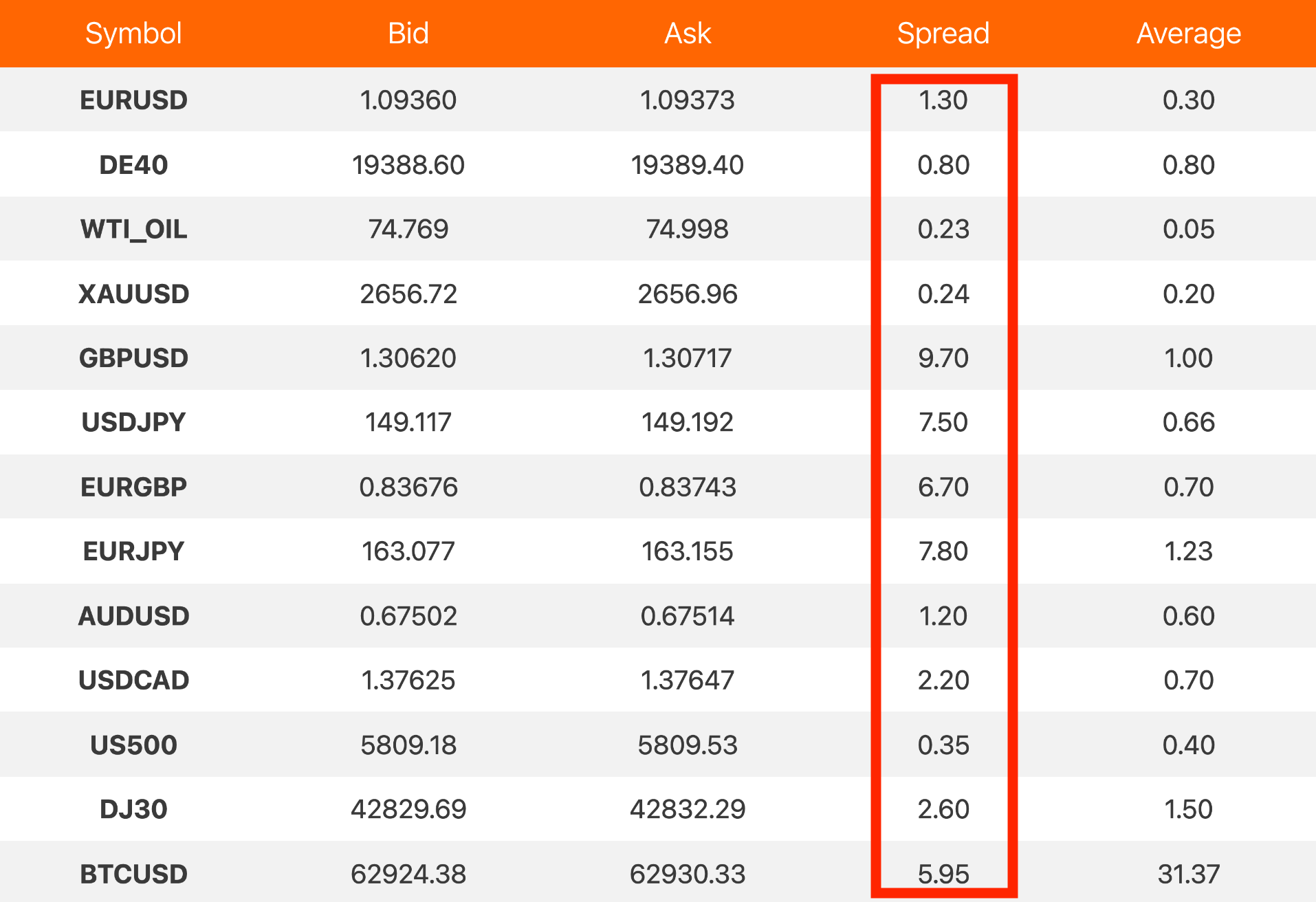

Neben den individuellen Spread Erfahrungen gibt es eben auch einige Broker, die traditionell den Handel ohne oder mit niedrigem Spread ermöglichen. Werfen wir den Blick auf drei Broker mit niedrigen Trading-Spread:

1. Vantage Markets

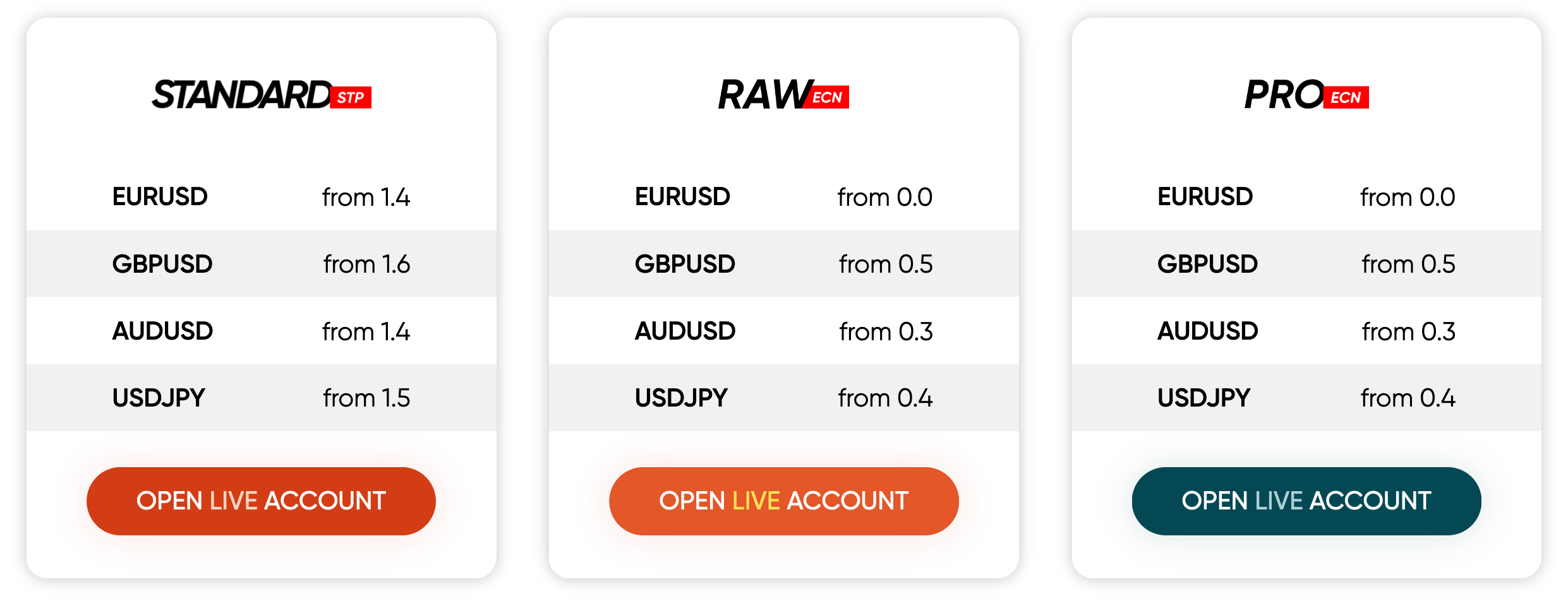

Ein starker Anbieter im Bereich Trading ohne Spread ist der australische Broker Vantage Markets, der aus diesem Grund in unserem Ranking auf dem ersten Platz landet. Mit einem vielseitigen Angebot und über 30 verschiedenen Niederlassungen auf der ganzen Welt bietet Vantage Markets den aktiven Händlern ein hochwertiges Angebot. Bereits ab einer Summe von 50 US-Dollar ist die Kapitalisierung des Kontos möglich, um im Anschluss zwischen mehreren Konten auszuwählen. Mit dem STANDARD STP, dem RAW ECN Broker und dem PRO ECN Konto gibt es drei Modelle, mit denen Trader ohne Spread handeln.

Die Vorteile von Vantage Markets:

- Über 800 Märkte

- Globale Positionierung

- Bis zu 1:500 Hebel (keine ESMA-Regulierung)

- Niedrige Mindesteinzahlung

- Unterschiedliche Handelsplattformen

- Strenge Regulierung

- Verschiedene Kontomodelle ohne Spread

- Für Anfänger und fortgeschrittene Trader

| Märkte | +800 CFDs |

| Spreads | ab 0,0 Pips |

| Plattformen | MetaTrader 4, MetaTrader 5, Tradingview, ProTrader |

| Demokonto | Ja |

| Mindesteinzahlung | 50 $ |

| Regulierung | ASIC |

2. GBE Brokers

Eine gute Alternative zu Vantage Markets ist der Broker ohne Spread GBE Brokers, der von seiner Niederlassung in Hamburg deutsche Kunden betreut. Mehrere hundert Märkte können gehandelt werden. Die Gebühren sind transparent, klar und fair. Zugleich können die Spreads ab 0,0 Pips genutzt werden, um mit Marktenge erfolgreich die eigene Strategie umzusetzen. Der Handel beginnt schon ab 0,0 Pips, während die Trader allgemein von der hohen Liquidität profitieren – dies gelingt durch ECN-Anbindung.

Ferner können die Trader beim Broker ohne Spread ein kostenloses Demokonto nutzen, während der Hebel bei maximal x30 liegt. Insbesondere der hochwertige, deutschsprachige und persönliche Kundenservice sprechen für GBE Brokers. Die hohe Liquidität und die ultraschnelle Ausführung der Order machen das Trading effizient.

Die Vorteile von GBE Brokers:

- Deutsche Niederlassung

- Persönlicher Kundenservice

- Über 500 verschiedene Märkte

- MetaTrader 4 und 5

- Kostenloses Demokonto

- Strenge Regulierung

| Märkte | +500 CFDs |

| Spreads | Spreads ab 0,0 Pips |

| Plattformen | MetaTrader4, MetaTrader 5 |

| Demokonto | Ja |

| Mindesteinzahlung | 500 $ |

| Regulierung | CySEC, BaFin, FCA |

3. Pepperstone

Pepperstone ist ein weiterer Broker ohne Spread, der ebenfalls eine Niederlassung in Deutschland hat. Dieser bietet durch die Zusammenarbeit mit mehreren Liquiditätsprovidern besonders wettbewerbsfähige Spreads an. Kunden können zwischen MetaTrader, cTrader und TradingView wählen. Pepperstone etabliert sich als ein führender Forex- und CFD-Online-Broker, der seinen Kunden eine breite Auswahl an Handelsinstrumenten sowie fortschrittliche Handelsplattformen bietet.

Mit einer leistungsstarken Infrastruktur, schnellen Ausführungszeiten und engen Spreads bietet das Unternehmen einen hochwertigen Handelsservice. Als international regulierter Broker ermöglicht Pepperstone den Zugang zu weltweiten Märkten mit einer Vielfalt an Handelsinstrumenten, einschließlich Devisen, Indizes, Rohstoffen und Kryptowährungen.

Die Vorteile von Pepperstone:

- Deutschsprachige Niederlassung

- Über 1200 Handelsinstrumente

- Vielfältige Trading Plattformen

- Konto ohne Spreads

- Schnelle Ausführung möglich

- Kostenloses Demokonto

| Märkte | +1200 verschiedene Märkte |

| Spreads | Ab 0,0 Pips |

| Plattformen | MetaTrader 4, MetaTrader 5, Tradingview, cTrader |

| Demokonto | Ja |

| Mindesteinzahlung | 0 Euro |

| Regulierung | FCA, ASIC, CySEC, BaFin |

Fixer vs. variabler Spread: Das müssen Trader wissen

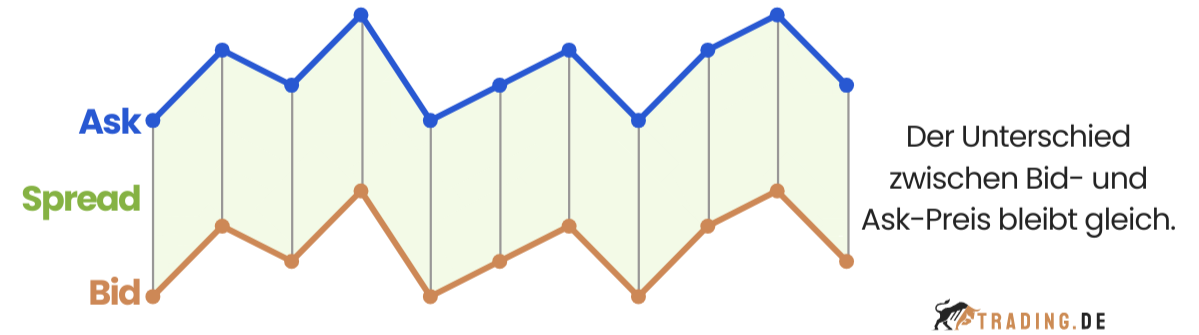

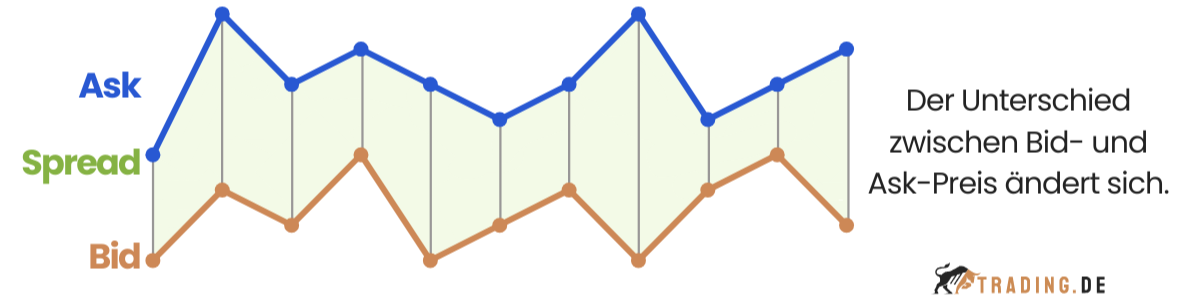

Der Unterschied zwischen fixen und variablen Spreads ist ein wichtiger Aspekt, den Trader verstehen müssen, um ihre Handelsstrategie effektiv zu gestalten.

Fixer Spread

Ein fixer Spread ändert sich nicht, unabhängig von den Marktbedingungen. Dies bietet eine gewisse Vorhersehbarkeit und Sicherheit, besonders in Zeiten hoher Volatilität oder bei wichtigen Wirtschaftsnachrichten, wenn sich variable Spreads erheblich ausweiten können.

Fixe Spreads sind oft etwas höher als der durchschnittliche variable Spread. Für Trader, die eine konsistente Kostenstruktur bevorzugen und vor allem außerhalb der Haupt-Handelszeiten aktiv sind, kann ein fixer Spread vorteilhaft sein.

Variabler Spread

Ein variabler Spread passt sich den aktuellen Marktbedingungen an. In Zeiten hoher Liquidität und geringer Volatilität kann der Spread sehr eng sein, was geringere Handelskosten für alle Händler bedeutet. In volatilen Marktphasen oder bei geringer Liquidität können variable Spreads jedoch deutlich ansteigen, was zu unerwartet hohen Handelskosten führen kann.

Variable Spreads eignen sich für Trader, die hauptsächlich während der Haupthandelszeiten aktiv sind und von niedrigeren Spreads in liquiden Märkten profitieren möchten.

Trader müssen beide Spread-Arten im Kontext ihrer Handelsstrategie abwägen. Während ein fixer Spread Stabilität und Vorhersehbarkeit bietet, kann ein variabler Spread in optimalen Marktbedingungen kosteneffizienter sein.

Was ist Spread Trading? – Alles über die Strategie

Das Spread Trading ist eine Handelsstrategie, um von der Differenz zwischen zwei verwandten Finanzinstrumenten zu profitieren. Diese Strategie kann in verschiedenen Märkten angewandt werden.

Beim Spread Trading geht es darum, eine Long-Position (Kauf) in einem Finanzinstrument und gleichzeitig eine Short-Position (Verkauf) in einem verwandten Instrument einzugehen. Das Ziel ist, von der Veränderung des Preisunterschieds zwischen diesen beiden Instrumenten zu profitieren, unabhängig von der allgemeinen Marktrichtung.

Dabei können sich verschiedene Spreads für diese Handelsstrategie eignen.

Wichtig ist ein effektives Risikomanagement, da das Spread Trading auf der Annahme beruht, dass sich die Preisrelation zwischen den zwei Instrumenten in die erwartete Richtung bewegt. Dies ist nicht immer der Fall, und die Strategie kann bei unerwarteten Entwicklungen natürlich auch Verluste verursachen.

Das Spread Trading ist eine fortgeschrittene Handelsstrategie, die sowohl Chancen als auch Risiken bietet. Diese erfordert gründliche Marktforschung, kontinuierliche Überwachung der offenen Positionen und eine klare Strategie für das Risikomanagement.

Fazit

Das Verständnis des Spreads ist entscheidend für alle Trader, da diese ein grundlegendes Element der Handelskosten darstellen. Der Spread, also die Differenz zwischen dem Kauf- und Verkaufspreis eines Finanzinstruments, beeinflusst direkt die Rentabilität der Trades. Ein niedriger Spread ist generell vorteilhaft, da er geringere Kosten für den Ein- und Ausstieg aus einer Position bedeutet. Die Höhe des Spreads wird durch verschiedene Faktoren wie Marktliquidität, Volatilität, Handelszeit, gewähltes Handelsinstrument und den Broker beeinflusst.

Trader sollten beachten, dass der Spread während der primären Handelszeiten tendenziell niedriger ist, wenn die Liquidität am höchsten ist. Die Wahl zwischen einem fixen und einem variablen Spread hängt von der individuellen Handelsstrategie und der Risikotoleranz ab. Neben dem Spread gibt es andere wichtige Kostenfaktoren im Trading, wie Kommissionen, Swap-Gebühren, Slippage oder Gebühren für verschiedene Zahlungsmethoden.

Wer einen Broker mit niedrigen Spread sucht, ist beispielsweise bei Vantage Markets, GBE Brokers oder Pepperstone möglich. Denn hier können die Händler ab 0,0 Pips mit dem Trading starten und somit maximal von der profitablen Handelsstrategie profitieren.

FAQs – Meist gestellte Fragen zum Spread

Was bedeutet Spread beim Trading?

Der Spread beim Trading ist die Differenz zwischen dem Kaufpreis (Ask) und dem Verkaufspreis (Bid) eines Finanzinstruments.

Ist ein hoher Spread beim Trading gut?

Ein hoher Spread ist beim Trading in der Regel nicht gut, da er höhere Handelskosten bedeutet und die Rentabilität der Trades reduziert. Vorzugsweise sind somit Broker ohne Spread.

Wann ist der Spread beim Trading am niedrigsten?

Der Spread beim Trading ist normalerweise während der Haupthandelszeiten am niedrigsten, wenn die Marktliquidität hoch ist und viele Marktteilnehmer aktiv sind.

Wie hoch ist ein guter Spread?

Ein “guter” Spread ist relativ und hängt vom gehandelten Markt ab: generell sind niedrigere Spreads vorteilhafter, da sie geringere Handelskosten implizieren.

Was sagt der Spread aus?

Der Spread gibt Auskunft über die Handelskosten und die Marktliquidität eines Finanzinstruments – ein enger Spread deutet auf hohe Liquidität hin.

Warum ist der Spread wichtig?

Der Spread ist wichtig, weil er die unmittelbaren Kosten darstellt, die ein Trader beim Ein- und Ausstieg aus einer Position trägt. Diese beeinflussen somit den individuellen Break-even.

Wie kann man den Spread nutzen?

Man kann den Spread nutzen, indem man in Zeiten hoher Liquidität handelt, um niedrigere Spreads und somit geringere Handelskosten zu erzielen.

Welcher Broker hat einen niedrigen Spread?

Es gibt keinen spezifischen Broker, der durchgehend den niedrigsten Spread bietet – dies variiert je nach Markt und den Handelsbedingungen. Dennoch sind Vantage Markets, GBE Brokers und Pepperstone aus den hier dargestellten Gründen gute Anbieter, bei denen Händler sogar ohne Spread traden können.