Die besten Trading Timeframes je nach Strategie zum anwenden:

- Hochfrequenzhandel: M1 oder Tick-Chart

- Scalping: M1 bis M3

- Daytrading: M1 bis M15

- Swing Trading: H1 bis H4

- Postions-Trading: D1 bis M

Alles Wissenswerte zu Timeframes im Trading:

- Trading Timeframes variieren von kurzfristig (Minuten) bis langfristig (Monate) je nach Handelsansatz

- Definieren die Dauer einer Chart-Kerze, beeinflussen die technische Analyse und Strategieentscheidungen

- Die besten Timeframes: Intraday für schnelle Trades, Daily für Swing-Trading, Weekly/Monthly für langfristige Strategien

- Auswahl basiert auf Faktoren wie verfügbarer Zeit, Risikobereitschaft und den Marktbedingungen

- Multiple Time Frame Analyse kombiniert verschiedene Zeitrahmen für umfassendere Marktsicht

- Es gibt nicht den “besten” Timeframe, immer abhängig von individuellen Handelszielen und -stil

Was ist ein Zeitrahmen (Timeframe) im Trading?

Ein Zeitrahmen (Timeframe) im Trading bezeichnet die Dauer, die ein Chart für die Darstellung einer einzelnen Kerze oder eines Balkens verwendet. Diese Zeiteinheiten können von extrem kurzfristigen Intervallen bis zu deutlich längeren Perioden reichen. Diese sind ein grundlegendes Element für die technische Analyse. Denn die Setups können je nach Timeframe variieren. Wenn beispielsweise ein Asset einen markanten Abwärtstrend im Tageschart hat, kann es trotzdem auf Stunden- oder Minutenbasis lukrative Long-Setups geben.

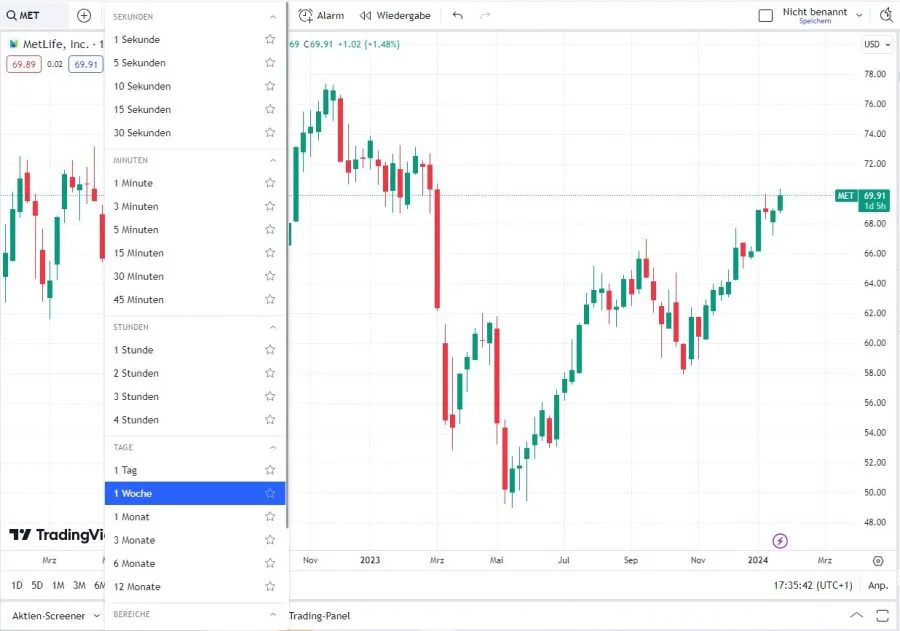

Die häufigsten Zeiteinheiten sind die Folgenden:

- Intraday-Zeitrahmen: Diese umfassen sehr kurze Perioden wie 1-Minuten, 5-Minuten, 15-Minuten, 30-Minuten und 1-Stunden-Charts. Intraday-Trader nutzen diese, um von kleinen Marktbewegungen innerhalb eines Handelstages zu profitieren.

- Daily Timeframe: Hierbei repräsentiert jede Kerze einen ganzen Handelstag. Dieser Zeitrahmen wird oft von Swing-Tradern genutzt, die Positionen über mehrere Tage halten.

- Wöchentlicher und monatlicher Zeitrahmen: Jede Kerze stellt eine Woche oder einen Monat dar. Diese werden meist von Positionstradern verwendet, die langfristige Trends und Muster analysieren.

Der gewählte Zeitrahmen hängt von der Handelsstrategie, der Risikobereitschaft und der Zeitspanne ab, die ein Trader dem Markt widmen kann oder möchte. Kurzfristige Zeitrahmen erfordern eine schnelle Reaktion und sind oft mit höherem Risiko und Stress verbunden, bieten jedoch mehr Handelsmöglichkeiten. So werden Trader in einer Timeframe wie dem 15-Minuten-Chart deutlich mehr Setups identifizieren als ein anderer Händler auf Tagesbasis. Langfristige Zeitrahmen erfordern mehr Geduld und eine gründlichere Analyse.

Welche Zeiteinheiten gibt es beim Trading?

Im Trading beziehen sich die Zeiteinheiten auf die Dauer, die eine einzelne Kerze oder ein Balken auf einem Chart repräsentiert. Verschiedene Zeiteinheiten ermöglichen es Tradern, Marktbewegungen auf unterschiedlichen Ebenen zu analysieren. Das sind die gängigsten Zeiteinheiten und Trading Timeframes im Überblick:

- M1 (1 Minute): Jede Kerze repräsentiert eine Minute Marktbewegung. Dieser extrem kurze Zeitrahmen wird vor allem von Scalpern genutzt, die auf schnelle, kleine Gewinne abzielen. Der Handel läuft hier hochfrequentiert ab. Die Händler tätigen pro Tag unzählige Trades.

- M5 (5 Minuten): Hier zeigt jede Kerze fünf Minuten des Marktes an. Dieser Zeitrahmen wird oft für kurzfristige Handelsstrategien verwendet, sodass ebenfalls der Intraday-Handel präferiert wird.

- M15 (15 Minuten): In diesem Zeitrahmen stellt jede Kerze fünfzehn Minuten dar. Das Trading Timeframe M15 wird häufig für etwas längerfristige Intraday-Strategien verwendet als M1 und M5.

- M30 (30 Minuten): Jede Kerze entspricht hier dreißig Minuten. Dieser Zeitrahmen bietet einen breiteren Blick auf die Marktbewegungen und wird oft für detaillierte Intraday-Analysen verwendet. Dennoch ist auch der 30-Minuten-Chart eher für den Daytrader geeignet.

- H1 (1 Stunde): Bei einem H1 Trading Timeframe repräsentiert jede Kerze eine Stunde. Dieser Zeitrahmen ist beliebt für mittelfristige Handelsansätze, die weniger Handelsfrequenz, aber potenziell größere Bewegungen benötigen. Den Stundenchart könnten Händler durchaus auch für mehrtägige Swing-Trades nutzen, tendenziell bleiben jedoch Daytrader hier aktiv.

- H4 (4 Stunden): Hier stellt jede Kerze vier Stunden des Handelstages dar. Der H4-Zeitrahmen ist die Verbindung zwischen kurzfristigem und langfristigem Trading. Hier kommen vermehrt Swing-Trader schon zum Einsatz, doch auch Daytrader finden geeignete Setups mit dieser Trading Timeframe.

- D1 (1 Tag): Jede Kerze entspricht nun einem Handelstag. Dieser Zeitrahmen wird häufig von Swing-Tradern genutzt, die ihre Positionen über mehrere Tage oder sogar Wochen halten.

- W1 (1 Woche): In diesem Zeitrahmen stellt jede Kerze eine ganze Woche dar. Die Trading Timeframe W1 ist ideal für langfristige Analysen und wird oft von Positionstradern verwendet, die langfristige Trends erforschen. Auch Investoren können den langfristigen Wochenchart nutzen.

Unser Tipp: Jetzt in jedem Timeframe über 26.000 Märkte handeln

Die besten Trading Timeframes – abhängig von der Trading Strategie

Die Auswahl des besten Trading Timeframes ist ein entscheidender Faktor für den Erfolg im Trading und hängt maßgeblich von der individuellen Handelsstrategie ab. Unterschiedliche Strategien erfordern unterschiedliche Zeitrahmen, um die jeweiligen Marktchancen optimal zu nutzen.

Hochfrequenzhandel (M1 oder Tick)

Der Hochfrequenzhandel ist eine extrem schnelle Handelsmethode, bei der Positionen mit hoher Geschwindigkeit eröffnet und geschlossen werden. Dieser Ansatz wird von algorithmischen Händlern und institutionellen Investoren genutzt, die auf kleinste Preisänderungen reagieren und von diesen profitieren. Der M1-Timeframe (eine Minute) oder Tick-Chart, die jede einzelne Preisänderung zeigen, sind hier besonders beliebt. Der Hochfrequenzhandel erfordert fortschrittliche Technologie, schnelle Ausführungsgeschwindigkeiten und Zugang zu Echtzeit-Marktdaten.

Scalping (M1 bis M3)

Das Scalping ist eine Strategie, bei der Trader kleine Preisunterschiede ausnutzen, indem sie Positionen für eine sehr kurze Zeit halten – oft nur für Minuten. Die bevorzugten Timeframes für Scalper sind M1 (eine Minute) oder M3 (drei Minuten). Scalper müssen schnell auf Marktbewegungen reagieren und setzen daher auf hohe Liquidität und geringe Spreads. Diese Strategie erfordert ständige Marktbeobachtung, schnelle Entscheidungen und viel Zeit.

Daytrading (M1 bis M15)

Die besten Zeiteinheiten zum Daytrading sind verhältnismäßig kurze Zeiteinheiten, wie zum Beispiel die 1- (M1), 5- (M5) oder 15-Min (M15) Charts. Dies hat den Vorteil, dass die Kursentwicklung besser vorausgesagt werden kann, allerdings gilt auch, je kürzer die Zeiteinheit, desto höher die Fehleranfälligkeit.

Sieh hier dazu auch unser Empfehlungsvideo an über die besten Timeframes für Daytrader:

Swing Trading (H1 bis H4)

Swing Trader nutzen mittelfristige Timeframes wie H1 (eine Stunde) bis H4 (vier Stunden), um von Preisschwankungen zu profitieren, die sich über mehrere Tage oder Wochen erstrecken können. Auch der Tageschart ist bei Swing-Tradern gebräuchlich und wird häufig verwendet. Damit zielen die Händler auf größere Marktbewegungen und Trends. Im Gegensatz zu Daytrading oder Scalping erfordert das Swing Trading nicht die ständige Beobachtung des Marktes.

Positionstrading (D1-M)

Das Positionstrading ist eine langfristige Handelsstrategie, bei der Positionen für Wochen, Monate oder sogar Jahre gehalten werden. Die bevorzugten Timeframes sind D1 (täglich), W1 (wöchentlich) und M (monatlich). Das Trading konzentriert sich auf langfristige Trends. Positionstrader müssen geduldig sein, dafür ist der Zeitaufwand eher geringer.

Trend Trading (alle Zeiteinheiten möglich)

Das Trend Trading ist eine flexible Strategie, die in jedem Zeitrahmen angewendet werden kann, von Minutencharts bis hin zu monatlichen Charts. Hierbei identifizieren Trader einen bestehenden Trend und handeln in dessen Richtung. Diese Strategie erfordert eine gründliche Analyse, um echte Trends von kurzfristigen Schwankungen zu unterscheiden. Frei nach dem Motto „the trend is your friend“ handeln Trendfolger immer nur bestehende Trends und würden niemals entgegen der Trendrichtung agieren. Im Sinne der Markttechnik besteht ein Aufwärtstrend aus höheren Tiefs und höheren Hochs, während der Abwärtstrend aus niedrigeren Tiefs und niedrigeren Hochs besteht.

Unser Tipp: Jetzt in jedem Timeframe über 26.000 Märkte handeln

So finden Trader den perfekten Zeitrahmen – die wichtigsten Kriterien

Die Wahl des perfekten Zeitrahmens im Trading ist ein großer Faktor für den Erfolg. Dieser hängt von verschiedenen Kriterien ab, wie dem eigenen Zeitaufwand. Doch auch darüber hinaus gibt es Aspekte, die Händler für die Wahl des perfekten Trading Timeframes berücksichtigen sollten.

- Zeitaufwand: Eines der wichtigsten Kriterien, das berücksichtigt werden muss, ist der individuelle Zeitaufwand. Hier ist wichtig, wie viel Zeit ein Trader bereit und in der Lage ist, dem aktiven Handel, der Vor- und Nachbereitung zu widmen. Das Intraday-Trading, wie Scalping oder Daytrading, erfordert deutlich mehr Zeit. Hier sind kürzere Zeitrahmen wie M1 bis H1 relevant. Für Berufstätige, die nicht die ganze Zeit dem Trading widmen können, sind längere Zeitrahmen wie D1 (täglich) oder W1 (wöchentlich) jedoch besser geeignet, da sie weniger zeitintensiv sind.

- Risikobereitschaft: Das persönliche Risikoprofil ist ein weiterer wichtiger Faktor bei der Auswahl des Zeitrahmens. Kurzfristige Zeitrahmen sind oft mit höherem Risiko verbunden, da sie auf schnellen Marktveränderungen basieren und eine hohe Volatilität aufweisen können. In langfristigen Trading Timeframes ist das Risiko etwas geringer ausgeprägt.

- Marktliquidität: Die Liquidität des Marktes ist ebenfalls entscheidend. In hochliquiden Märkten, wie beispielsweise dem Forex-Handel, können kurzfristige Strategien effektiver sein, da die Orderausführung schneller und mit geringeren Spreads erfolgt. In weniger liquiden Märkten oder bei Handelsinstrumenten mit geringerem Handelsvolumen sind längere Zeitrahmen oft vorteilhafter.

- Marktvolatilität: Die Volatilität des Marktes spielt eine wesentliche Rolle bei der Bestimmung des geeigneten Trading Timeframes. Denn für kurzfristig aktiven Handel braucht es etwas mehr Volatilität, wenn die Händler nicht zu hohe Hebel benutzen wollen. Somit kann auch die Volatilität ein Indikator sein – denn für das erfolgreiche Trading brauchen Händler Bewegungen im Chart.

- Trading Strategie: Schließlich muss der gewählte Zeitrahmen zur Handelsstrategie des Traders passen. Hier bleibt es wichtig, dass Trader eine Strategie wählen, die nicht nur zu ihrem Lebensstil und Risikoprofil passt, sondern auch mit dem gewünschten Zeitrahmen harmoniert. Doch grundsätzlich lassen sich die meisten strategischen Handelsansätze in jedem Trading Timeframe adaptieren.

Ergo hängt die Wahl des perfekten Zeitrahmens von einer Kombination aus persönlichen Präferenzen, Lebensstil, Risikotoleranz, Marktbedingungen und der spezifischen Handelsstrategie ab. Ein effektiver Trader ist jemand, der diese Faktoren sorgfältig abwägt und einen Zeitrahmen wählt, der eine optimale Balance zwischen diesen verschiedenen Elementen bietet.

Die Multiple Time Frame Analyse

Die Multiple Time Frame Analyse ist eine Handelsmethode, bei der Trader gleichzeitig verschiedene Zeitrahmen (Timeframes) analysieren, um ein umfassenderes Bild der Marktbewegungen zu erhalten. Diese Technik ermöglicht es, Trends und potenzielle Handelsgelegenheiten aus verschiedenen Perspektiven zu betrachten. Dies unterstützt die Genauigkeit und Effizienz der Handelsentscheidungen. Ferner kann eine Multiple Time Frame Analyse insbesondere dabei helfen, die Ein- und Ausstiege besser zu timen.

Bei der Multiple Time Frame Analyse wählt der Trader beispielsweise drei unterschiedliche Zeitrahmen: einen langen, einen mittleren und einen kurzen.

Multiple Time Frame Analyse

- Der lange Zeitrahmen könnte ein täglicher (D1) oder wöchentlicher (W1) Chart sein, der zur Identifizierung des allgemeinen Markttrends dient.

- Der mittlere Zeitrahmen, wie ein 4-Stunden (H4) Chart, zeigt nun Handelsmöglichkeiten innerhalb dieses Trends.

- Der kurze Zeitrahmen, wie ein 15-Minuten (M15) oder 5-Minuten (M5) Chart, wird für die genaue Bestimmung des Ein- und Ausstiegszeitpunktes in einer Position genutzt.

Durch die Kombination der verschiedenen Zeitrahmen kann ein Trader erkennen, ob kurzfristige Bewegungen mit dem langfristigen Trend übereinstimmen oder ihm entgegenlaufen. Dies hilft, Fehlsignale zu vermeiden, die in einem einzigen Zeitrahmen auftreten könnten. Die Multiple Time Frame Analyse ist auch hilfreich, um die Stärke eines Trends zu bewerten und Wendepunkte im Markt präziser zu identifizieren. Für Entry und Exit ist die Kombination verschiedener Trading Timeframes ebenfalls empfehlenswert.

Erfolgreich die richtigen Zeiteinheiten mit Trading.de handeln

Die erfolgreiche Navigation im aktiven Handel erfordert Übung, Erfahrung und fundiertes Wissen – auch und gerade über die Nutzung der verschiedenen Trading Timeframes. Eine qualitative Trading-Ausbildung, wie bei Trading.de, kann hierbei hilfreich sein. Diese Ausbildung schafft nicht nur ein solides Grundwissen, sondern ermöglicht auch den Austausch mit erfahrenen und profitablen Händlern.

Ein solches Lernumfeld hilft Tradern, ihre Fähigkeiten zu verfeinern und den individuellen Erfolg zu maximieren. Durch die Kombination von Theorie und praktischer Anleitung können Trader lernen, in verschiedenen Timeframes effektiv zu agieren und vielseitige Strategien zu entwickeln. Die Unterstützung durch Trading.de ermöglicht es den Tradern, ein tiefes Verständnis für die Marktdynamik zu entwickeln, sich an unterschiedliche Marktbedingungen anzupassen und Traden konsequent zu lernen.

Fazit: Der beste Trading Timeframe für jeden Händler

Die Wahl des besten Trading Timeframes sollte auf die individuelle Handelsstrategie, die persönlichen Ziele und die Lebensweise der Trader eingehen. Somit gibt es keinen universell „besten“ Timeframe, da jeder Trader unterschiedliche Präferenzen und Bedürfnisse hat.

Kurzfristige Timeframes wie M1 oder M5 sind ideal für Scalper, die schnelle Entscheidungen treffen und von kleinen Marktbewegungen profitieren möchten. Daytrader neigen eher zu längeren Timeframes wie M15 bis H1, um von den Intraday-Bewegungen zu profitieren, ohne Positionen über Nacht zu halten. Swing-Trader und Positionstrader, die eine weniger intensive und langfristigere Herangehensweise bevorzugen, wählen längere Timeframes wie H4, D1 oder W1.

Die Wahl des Timeframes sollte auch die Verfügbarkeit des Traders berücksichtigen: Vollzeit-Trader können aktivere und zeitintensivere Strategien verfolgen, während Berufstätige längere Timeframes bevorzugen sollten, die weniger ständige Aufmerksamkeit erfordern. Der Wahl der Trading Timeframe kommt dabei große Bedeutung zu und gehört unweigerlich in einen Handelsplan, um die Strategie erfolgreich zu handhaben.

Meistgestellte Fragen:

Was sind Trading Timeframes?

Trading Timeframes sind festgelegte Zeitintervalle, die auf einem Handelschart dargestellt werden, beispielsweise Minuten, Stunden oder Tage. Diese bestimmen den Zeitraum, den jede Kerze oder jedes Balkendiagramm abdeckt, um Marktbewegungen zu analysieren.

Auf welcher Zeiteinheit traden?

Die Wahl der Zeiteinheit fürs Trading hängt von der individuellen Strategie und Risikobereitschaft ab. Diese kann von sehr kurzfristig (Minuten) bis langfristig (Tage, Wochen, Monate) reichen, je nach Trading Strategie.

Wie lange kann man einen Trade laufen lassen?

Die Dauer eines Trades variiert je nach Handelsstrategie: von wenigen Minuten beim Scalping bis zu mehreren Tagen oder Wochen beim Swing- oder Positionstrading. Die Entscheidung hängt von der Marktdynamik, dem Verlauf des Trades und der Strategie ab.

Welche Zeiteinheit für Daytrading?

Für Daytrading werden typischerweise kurz- bis mittelfristige Zeiteinheiten verwendet, wie 5-Minuten (M5) bis 1-Stunden (H1) Charts. Diese ermöglichen es, innerhalb eines Handelstages auf Marktveränderungen zu reagieren. Dann kann eine Position schon intraday wieder geschlossen werden.

Wie viel Uhr traden?

Die optimale Handelszeit hängt vom Markt und der geografischen Lage ab. Direkt nach Börseneröffnung ist die Liquidität meist noch geringer, daraus resultieren größere Spreads. Wer vorzugsweise US-Aktien handelt, wartet bestenfalls die Eröffnung in den USA ab.

Wie viele Trades am Tag?

Die Anzahl der Trades pro Tag variiert je nach Handelsstrategie. Scalper machen zahlreiche Trades, während Daytrader oder Swing-Trader sich auf wenige Trades konzentrieren.