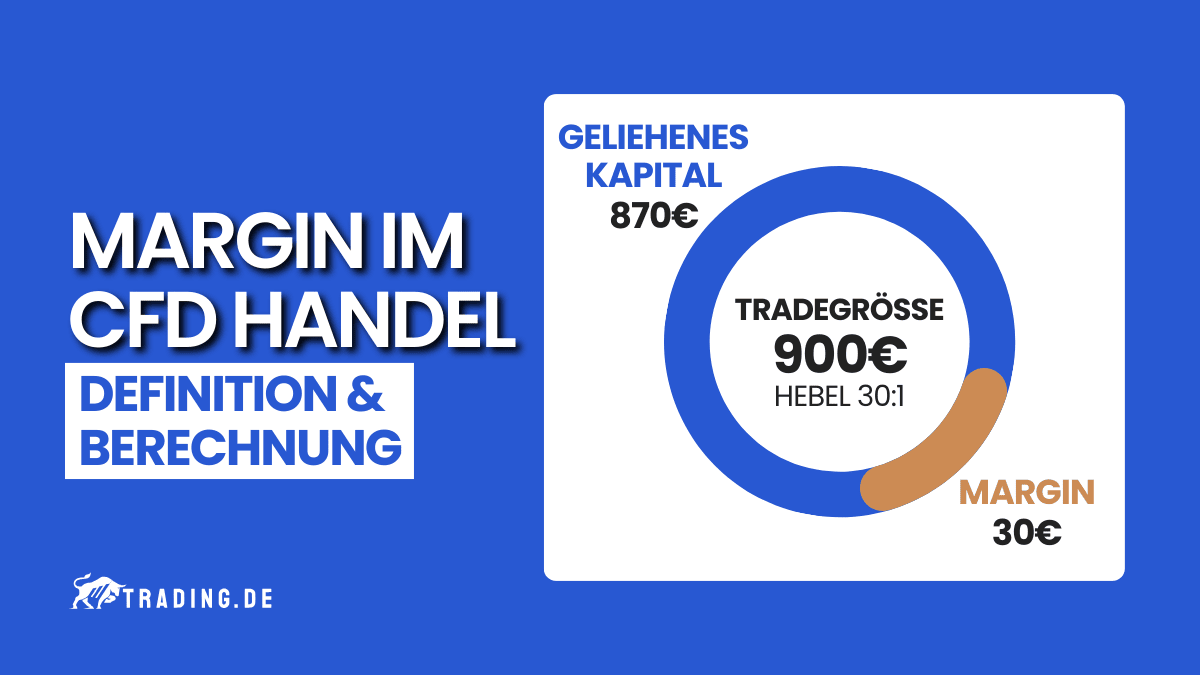

Die CFD Margin bezieht sich auf die Mindesteinzahlung oder Sicherheitsleistung, die ein Anleger aufbringen muss, um eine Position in einem Contract for Difference (CFD) zu eröffnen oder zu halten.

Sie dient als Absicherung für den Broker gegen potenzielle Verluste und ermöglicht es dem Anleger, mit gehebelten Positionen zu handeln, indem nur ein Bruchteil des Gesamtwerts der Position als Margin hinterlegt wird. Die Margin ist also eine Sicherheitsleistung seitens des Traders und gleichzeitig entscheidendes Element für den Handel mit Differenzkontrakten.

Das Wichtigste zur Margin im CFD-Trading im Überblick:

- Eine CFD Margin ist eine Art Sicherheitsleistung im CFD-Trading.

- Die Margin wird in Prozent angegeben und liegt meist zwischen 5 und 25 Prozent.

- Es gibt zwei Arten von Margin: Positions-Margin und Halte-Margin.

- Ein sogenannter Margin Call warnt vor Unterschreitung der Halte-Margin.

- Vorteile: Höhere Gewinne, geringerer Kapitaleinsatz, Profitieren von Kursbewegungen.

- Nachteile: Hohe Verluste durch Hebel, Notwendigkeit von Stopp-Limit Orders, schnelle Reaktion auf Margin Call.

- Eine CFD Margin ist obligatorisch und eng mit dem Hebel verbunden.

Wie wird die CFD Margin angegeben?

Die CFD Margin wird in Prozent angegeben und ist letztendlich ein bestimmter Mindestbetrag, den Trader auf ihrem Handelskonto als Sicherheitsleistung vorhalten müssen. Wie hoch die Margin sein muss, ist von mehreren Faktoren abhängig, auf die wir im weiteren Verlauf unseres Beitrages näher eingehen werden. Die üblichen Margin-Sätze beim CFD Handel bewegen sich heutzutage im Bereich zwischen 5 und 25 Prozent.

In der Praxis wird zwischen zwei Arten von Margin unterschieden:

- Positions-Margin

- Halte-Margin

Bei der Positions-Margin handelt es sich um den Mindestbetrag, der vom Trader auf seinem Handelskonto beim CFD Broker hinterlegt sein muss. Alternative Bezeichnungen für die Positions-Margin sind auch Eröffnungsmargin oder Einstiegsmargin.

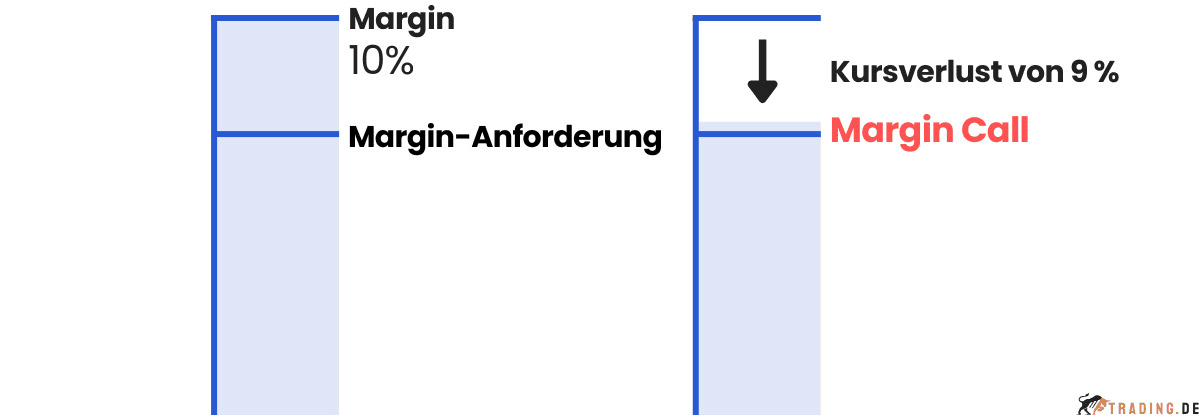

Unter der Halte-Margin versteht man die Grenze, die nach dem Eröffnen von Positionen auf dem entsprechenden Handelskonto des Traders nicht unterschritten werden darf. Sollte eine derartige Unterschreitung drohen, startet der Broker einen sogenannten Margin Call.

Was ist eine freie Margin?

Bei der freien Margin handelt es sich um den Teil des Guthabens auf einem Handelskonto, welches bisher noch nicht als CFD Margin für eine offene Position genutzt wurde. Dementsprechend kann sich der Wert der freien Margin schnell ändern – zum Beispiel, wenn sich der Kurswert der offenen Positionen verändert und so auch die Höhe der aktiven Sicherheitsleistung.

Was ist ein CFD Margin Call?

Ein Margin Call ist eine Art Alarm und stellt eine Warnung seitens des CFD Brokers dar. Sollte eine Unterschreitung der Halte-Margin drohen, müsste der Broker die Position schließen.

Für den Trader würde das automatisch einen Totalverlust des eingesetzten Kapitals bedeuten. Um das zu vermeiden und da es innerhalb der Europäischen Union keine Nachschusspflicht mehr geben darf, warnt der Broker den Trader durch den Margin Call.

Nach einem solchen Alarm gibt es drei mögliche Szenarien:

- Der Trader reagiert auf den Margin Call und zahlt zusätzliches Geld als Sicherheitsleistung auf das Handelskonto ein.

- Der Trader ignoriert die Warnung und der Broker muss die Position schließen.

- Der Trader ignoriert mal den Margin Call, aber der Kurs steigt wieder, sodass kein Unterschreiten der Deckungssumme mehr droht.

Was passiert, wenn die CFD Margin aufgebraucht ist?

Sollte die Margin aufgebraucht sein und Trader überhaupt nicht auf den Margin Call reagieren (etwa, indem er zusätzliches Geld auf das Handelskonto einzahlt), dann muss der Broker die offene Position schließen. Das geht mit Verlusten der Investitionssumme einher.

Mittlerweile gibt es nämlich keine sogenannte Nachschusspflicht mehr. Früher gab es nämlich das Szenario, dass Trader weiteres Geld auf ihr Handelskonto einzahlen mussten, wenn die Sicherheitsleistung für die offenen Positionen nicht mehr ausreichte.

Die Folge daraus war, dass die Gefahr bestand, dass der Trader mehr Geld verlieren konnte, als er ursprünglich investiert hatte. Heutzutage ist das jedoch anders: nur derjenige Betrag, der tatsächlich eingezahlt wurde, kann maximal verloren werden.

Wie berechnen Trader die CFD Margin?

Die Berechnung der Margin ist vergleichsweise einfach. Dazu müssen Trader lediglich wissen, was genau ein ein Margin-Satz ist. Er gibt an, welchen Prozentsatz der offenen Position der Trader als Sicherheitsleistung auf dem Handelskonto vorhalten muss. Die Margin Sätze bewegen sich meistens im Bereich zwischen 5 und 25 Prozent. Beträgt der Margin-Satz beispielsweise 10 Prozent, müsste der Trader 10 Prozent des Handelsgegenwertes auf seinem Konto als Sicherheitsleistung vorhalten.

Was das bedeutet, möchten wir gerne am folgenden Beispiel verdeutlichen:

- Basiswert: Telekom-Aktien

- Anzahl CFDs (Einheiten): 1.000

- Preis je CFD: 18,30 Euro

- Handelsgegenwert: 18.300 Euro

- Margin 10 % = 1.830 Euro

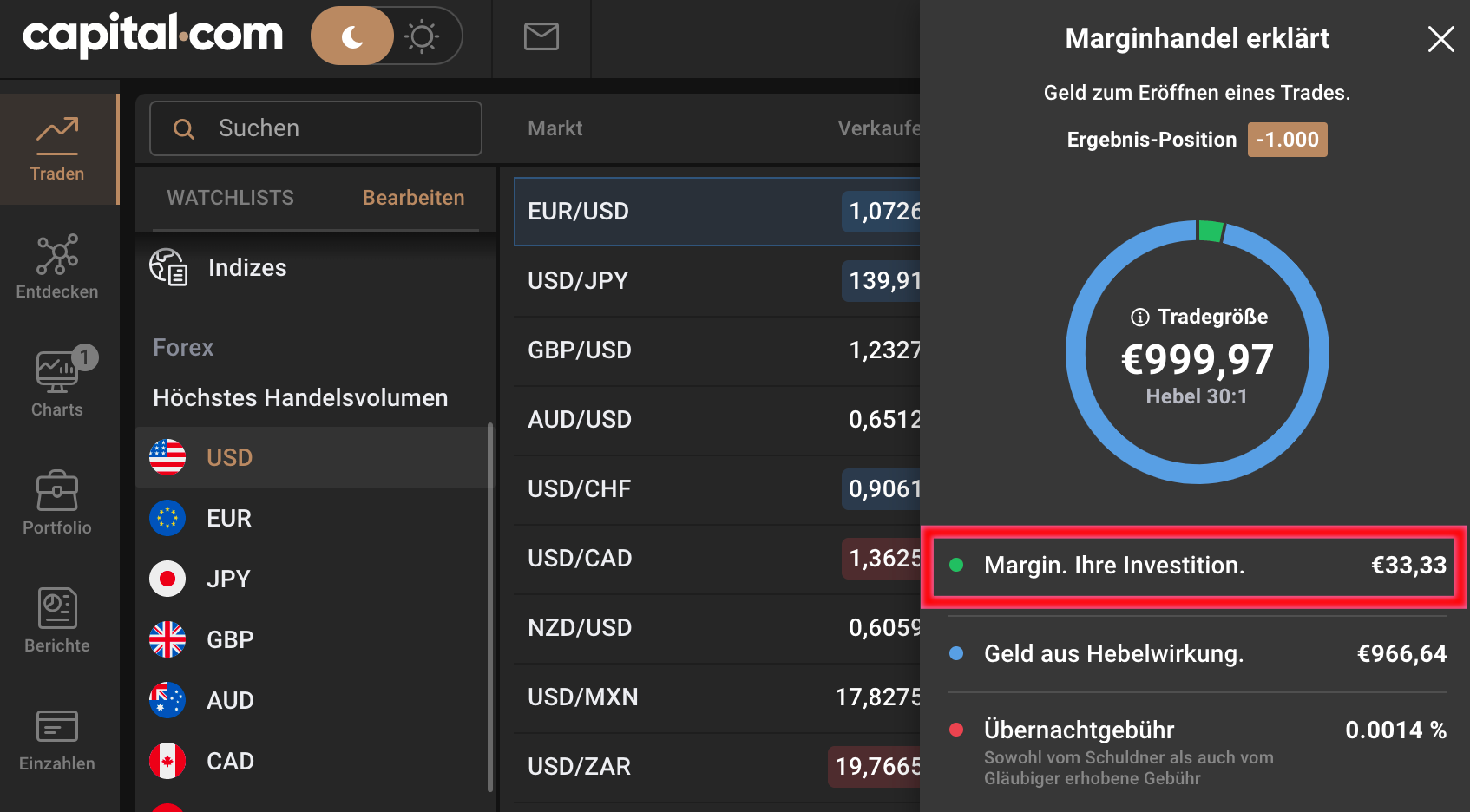

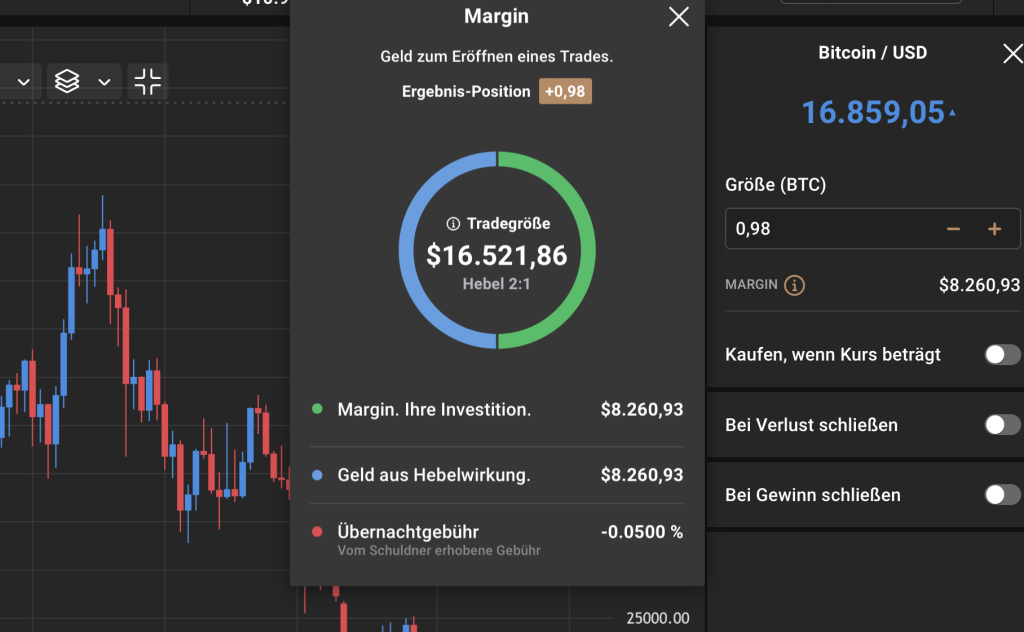

Die Margin ist also ganz einfach zu berechnen, nämlich indem du den Margin-Satz auf den entsprechenden Handelsgegenwert beziehst. Für erfahrene Trader erfolgt die Berechnung ganz intuitiv. Einige Broker nehmen sogar die Arbeit ab und zeigen die Berechnung bereits im Dashboard an.

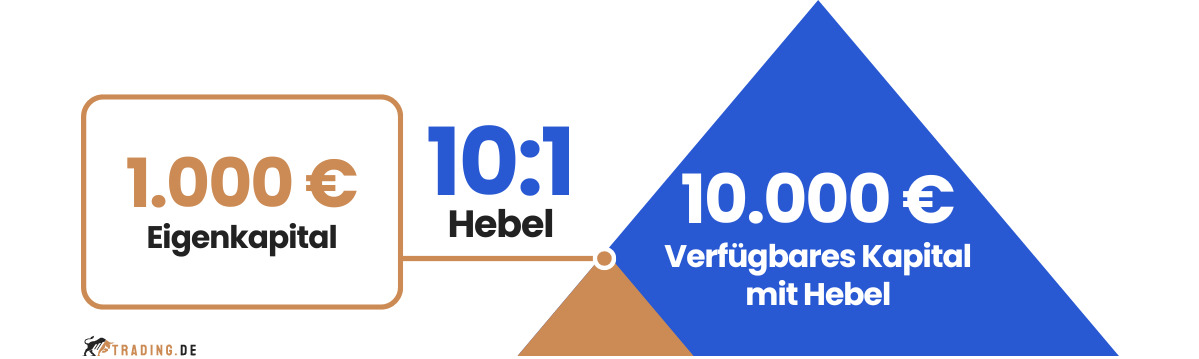

Was ist der CFD Trading Hebel?

Der Hebel im CFD ist faktisch eine Geldleihe seitens des Brokers, durch die der CFD Broker dem Trader ein Vielfaches des eigenen Kapitals für den Handel leiht. Heutzutage übliche Hebel beim CFD Trading bewegen sich im Bereich zwischen 5:1 und 20:1.

Ein Hebel von beispielsweise 10:1 bedeutet, dass der Broker das zehnfache des Kapitaleinsatzes leiht. An der Stelle kommt der Zusammenhang zwischen Hebel und Margin ins Spiel. Wenn der Hebel 10:1 beträgt, muss sich die Sicherheitsleistung auf zehn Prozent belaufen. Der Zusammenhang wird noch deutlicher, wenn wir uns einige Beispiele für eine Margin in Kombination mit dem Hebel anschauen:

Nutze günstige CFD Broker mit Handel auf Margin:

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

- Mehrfach reguliert!

- Großes Angebot an handelbaren Finanzinstrumenten

- Spreads bereits ab 0.0 Pips

- Hohe Liquidität

- Kundenservice 24/7

- MT4/MT5/TradingView/cTrader Software!

- ECN Spreads ab 0,0 Pips!

- Niedrige Kosten & Variable Hebel

- DAX unter 0,5 Punkte Spread

- Direkte Marktausführung

- TradingView/MT4/MT5

- Unkomplizierte Kontoeröffnung & Management

Was ist ein Beispiel für den CFD Margin Handel?

In der folgenden Tabelle zeigen wir einige Beispielszenarien, wie sich der Hebel zum Margin-Satz verhält.

| Margin-Satz | Hebel |

|---|---|

| 5% | 20:1 |

| 10% | 10:1 |

| 20% | 5:1 |

An diesen Beispielen ist deutlich zu erkennen, dass die CFD Margin umso größer wird, je kleiner der Hebel ausfällt. Bis vor einigen Jahren waren durchaus Hebel von bis zu 400:1 üblich, die allerdings heute im Bereich der Europäischen Union nicht mehr zulässig sind. Daher befinden sich die höchsten Hebel beim CFD Trading meistens nur noch im Bereich von bis zu 20:1.

Was sind Vor- und Nachteile des CFD Handels mit Margin?

Die Margin ist für den CFD Handel unabdingbar, denn sonst würde der Handel mit Differenzkontrakten nicht wie gewohnt funktionieren. Bevor du dich allerdings für das CFD Trading mit Margin entscheidest, solltest du dir ein Bild von den Vor- und Nachteilen der Sicherheitsleistung machen.

Das sind die Vor- und Nachteile des CFD Handels mit Margin:

Vorteile

- Höhere Gewinne durch Hebeleffekt möglich

- Sicherheitsleistung als Kapitaleinsatz deutlich niedriger als der gehandelte Gegenwert

- Mit kleinen Geldbeträgen besteht die Möglichkeit, höhere Gegenwerte zu handeln

- Vergleichsweise geringe Kosten in Form des Spreads

- Die Möglichkeit, sowohl von steigenden als auch von fallenden Kursen zu profitieren

Nachteile

- Durch den Hebel können auch Verluste überproportional hoch ausfallen

- Stopp-Limit Orders sind dringend zu empfehlen

- Auf einen Margin Call sollte schnell reagiert werden

Welche Kosten fallen für den CFD Handel mit Margin an?

Die Margin selbst ist nicht mit Kosten verbunden, wohl aber die daraus resultierende Tatsache, dass Positionen beim CFD Trading häufig über Nacht und über mehrere Tage oder sogar Wochen hinweg gehalten werden. Zu nennen sind dabei vornehmlich die Finanzierungskosten.

Solche Kosten entstehen, indem der Broker dem Trader (in Form des Hebels) Geld leiht, was natürlich nicht kostenfrei geschieht. Ähnlich, wie bei einem Kredit, müssen Trader auch hier Zinsen für das überlassene Kapital zahlen.

Solche CFD Finanzierungskosten fallen erstmals, wenn eine Position über Nacht weiterhin geöffnet bleibt. Trotzdem sollten Trader wissen, dass es Finanzierungskosten ausschließlich bei sogenannten Long-Positionen gibt, also nur, wenn man auf steigende Kurse spekuliert.

Wie berechnen sich Haltekosten bei CFDs?

Der Zinssatz ist normalerweise an einen Bezugswert gekoppelt, wie den EONIA (Euro OverNight Index Average). Liegt dieser Zins beispielsweise bei 4 %, könnte der vom Broker in Rechnung gestellte Finanzierungszins 6 % betragen.

Die Kosten würden sich in dem Beispiel wie folgt berechnen:

- Margin: 5 %

- Hebel: 20:1

- Handelsgegenwert: 50.000 €

- Margin in Euro: 50.000 € × 5 % = 2.500 €

- Geliehenes Kapital: 50.000 € − 2.500 € = 47.500 €

- Täglicher Zinssatz: 6 % ÷ 360 = 0,0001667

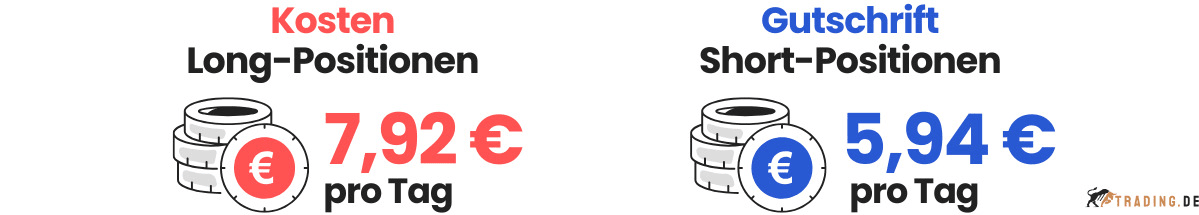

- Kosten für Margin pro Tag: 47.500 € × 0,0001667 = 7,92 €

Diese Beispielrechnung zeigt, dass bei einem geliehenen Kapital von 47.500 € und einem Finanzierungszins von 6 % täglich Kosten von 7,92 € anfallen.

Während du also für die CFD Margin innerhalb einer Long-Position an den Broker Zinsen zahlst, passiert bei sogenannten Short-Positionen genau das Gegenteil.

Da Trader hier in gewisser Weise leer verkaufen, werden ihnen Zinsen gutgeschrieben. Im vorherigen Beispiel müssten sie dementsprechend nicht 7,92 Euro pro Tag an den Broker zahlen, sondern würden eine Zinsgutschrift erhalten. Diese ist allerdings nicht ganz so hoch und der Broker würde vielleicht – orientiert am vorherigen Beispiel – statt einem Finanzierungszins von sechs Prozent einen Zinssatz von 4,5 Prozent veranschlagen.

Warum sollte man überhaupt mit CFDs mit Margin handeln?

Die Hauptintention ist sicherlich, dass durch den Hebel überproportional hohe Gewinne erzielt werden können. Trader hoffen, mit einem vergleichsweise geringem Kapitaleinsatz Renditen im höheren zwei- oder sogar dreistelligen Bereich zu generieren.

Möglich ist das aufgrund des Margin-Handels definitiv. Immerhin würde ein Anstieg beim Basiswert von beispielsweise fünf Prozent bei einem Hebel von 20:1 dazu führen, dass Trader bezogen auf ihr Kapital eine Rendite von 100 Prozent erzielen.

Neben den Chancen auf überproportional hohe Gewinne ist ein zweiter Hauptgrund für den Margin-Handel, dass nur ein geringer Kapitaleinsatz benötigt wird. Nehmen wir dazu an, dass du den DAX in Form eines DAX-CFDs handeln möchtest. Normalerweise bildet der CFD den Wert des Index 1:1 ab, sodass ein Differenzkontrakt auf den DAX momentan etwa 14.000 Euro kosten würde. Einen solchen Betrag würden viele Anleger sicherlich nicht investieren. Beträgt die Margin allerdings lediglich fünf Prozent und der Hebel somit 20:1, müssten Trader lediglich 700 Euro eigenes Kapital aufwenden.

Fazit zur CFD Margin: Obligatorisch im Hebel-Trading

Die CFD Margin ist obligatorisch, denn eine Sicherheitsleistung gibt es in dem Sinne im CFD-Trading nicht. Die Margin ist eng mit dem Hebel verbunden, da es stets ein Zusammenspiel aus beiden Komponenten ist, welche die Funktionsweise des CFD Trading ausmachen.

FAQ – Häufig gestellte Fragen:

Was ist die Margin beim CFD Handel?

Die Margin ermöglicht es Tradern, CFD-Positionen für einen Bruchteil des vollen Handelsgegenwerts zu eröffnen. Dadurch können Trader große Kapitalmengen an den Finanzmärkten bewegen und müssen selbst nur relativ geringe Mengen an Eigenkapital zu investieren.

Wie wird die CFD Margin berechnet?

Die CFD Margin wird berechnet, indem du die Zahl 100 durch den Hebel teilst. So wäre beispielsweise bei einem 20er-Hebel die Margin 5 % (100/20).

Kann man CFDs auch ohne Margin handeln?

Nein. Die Margin ist ein fundamentaler Bestandteil der funktionsweise von Differenzkontrakten. Da es bei CFDs um Derivate handelt, können Trader CFDs nicht ohne Margin oder Hebel handeln.

Was ist ein Margin-Call?

Ein Margin Call ist eine Warnung seitens des Brokers, um den Trader darüber zu informieren, dass das Kapital auf seinem Konto in Kürze den Mindestbetrag unterschreiten wird, der benötigt wird, um eine Position offen zu halten. Wenn der Trader seine Position weiterhin offenhalten möchte, muss er zusätzliches Kapital nachschießen, andernfalls ist der Broker gezwungen, die Position zu schließen.