Optionen sind komplexe Finanzprodukte mit denen sich die Käufer die Gelegenheit sichern einen definierten Basiswert zu einem festgelegten Kurs/Preis kaufen oder verkaufen zu können. Optionen zählen per Definition zu den Derivaten und werden mit festgelegten Kontrakten getradet. Optinen gehören zu den Termingeschäfte und werden an den globalen Terminbörsen gehandelt.

Mit Optionen spekulieren Sie auf fallende oder steigende Kurse des Basiswertes. Zudem haben Optionen immer eine begrenzte Laufzeit. Wir erklären Ihnen im Detail in diesem Artikel alles, was Sie über den Optionshandel wissen müssen.

Die wichtigsten Fakten zu Optionen:

- Optionen fallen als Finanzprodukte in den Bereich der Derivate

- Mithilfe von Optionen kann der Inhaber auf steigende oder fallende Kurse eines Basiswertes spekulieren

- Zahlreiche Optionen sind mit einem Hebel ausgestattet, deshalb müssen Sie relativ wenig Kapital für Chancen auf höhere Gewinne einsetzen

- Der Handel von Optionen findet an den globalen Terminbörsen, aber ebenfalls außerbörslich statt

- Optionen werden in Call- und Put-Optionen eingeteilt, je nachdem, ob Sie den Basiswert kaufen oder verkaufen wollen

Wie kann man den Optionshandel lernen?

In diesem Artikel haben wir alle nötigen Schritte zum lernen des Optionshandels zusammengefasst. Sie sollten dadurch das komplexe Thema einfach verstehen und am Ende wissen was Optionen genau sind und wie man diese mit verschiedensten Strategien verwendet. Hier finden Sie unsere Übersicht für den folgenden Lernartikel:

- Wie funktioniert der Optionshandel? – Call und Put Optionen vorgestellt

- Vorteile und Nachteile des Optionshandels

- Die wichtigsten Begriffe zum Optionen Trading lernen

- Wo können Optionen getradet werden? – Plattformwahl

- Was und wie wird der Preis einer Option bestimmt?

- Beispiele für den Optionshandel (Schritt für Schritt)

- Strategien für Optionen

- Welches Risiko gibt es im Optionshandel?

- Welche Arten von Optionen gibt es?

- Wie ist der Optionshandel reguliert?

Wie funktioniert der Optionshandel?

Per Definition ist der Optionshandel im Finanzbereich das Kaufen oder Verkaufen der Optionen, insbesondere an den Terminbörsen. Somit findet der Optionshandel im Finanzbereich an regulierten Märkten statt, wenn Sie die Optionen an der Terminbörse kaufen oder verkaufen. Wichtig zu unterscheiden ist, dass es zum einen Call- und zum anderen Put-Optionen gibt, sie Sie handeln können.

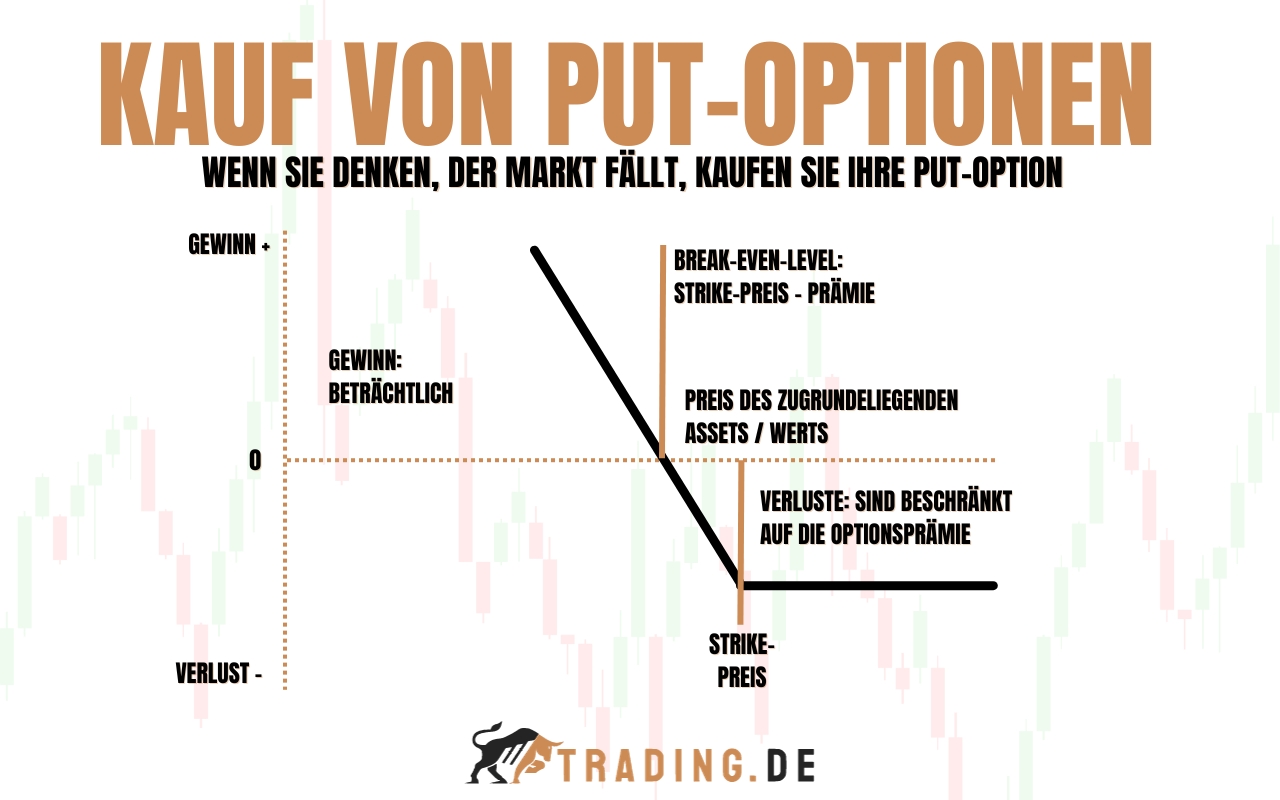

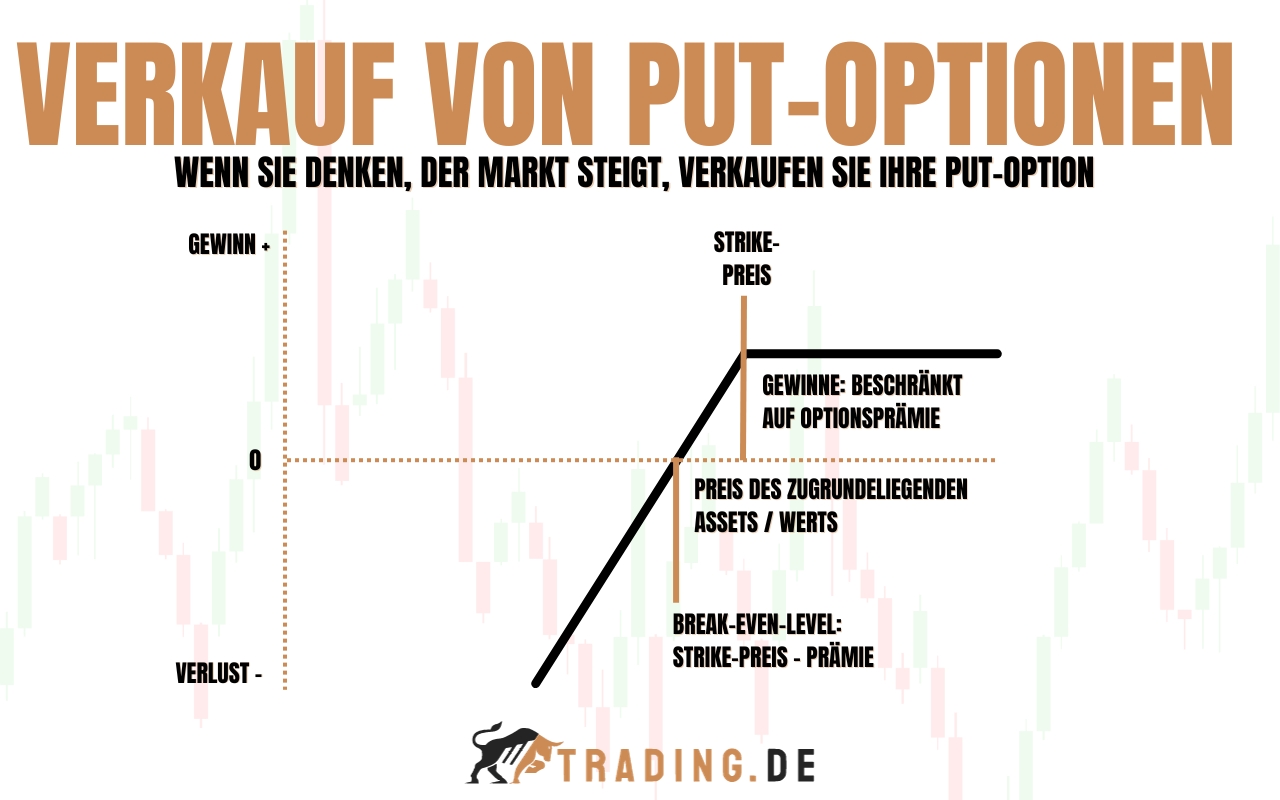

Was ist eine Put Option?

Bei einer Put-Option, ebenso als Verkaufsoption bezeichnet, erwerben Sie als Käufer das Recht, einen bestimmten Basiswert innerhalb eines Zeitraums zu verkaufen. Es handelt sich dabei lediglich um ein Recht, jedoch nicht um eine Pflicht. Put-Optionen werden dann gehandelt, wenn der Käufer von fallenden Kursen beim Basiswert ausgeht. Sie dienen der Spekulation oder zur Absicherung (Hedging) anderer Positionen.

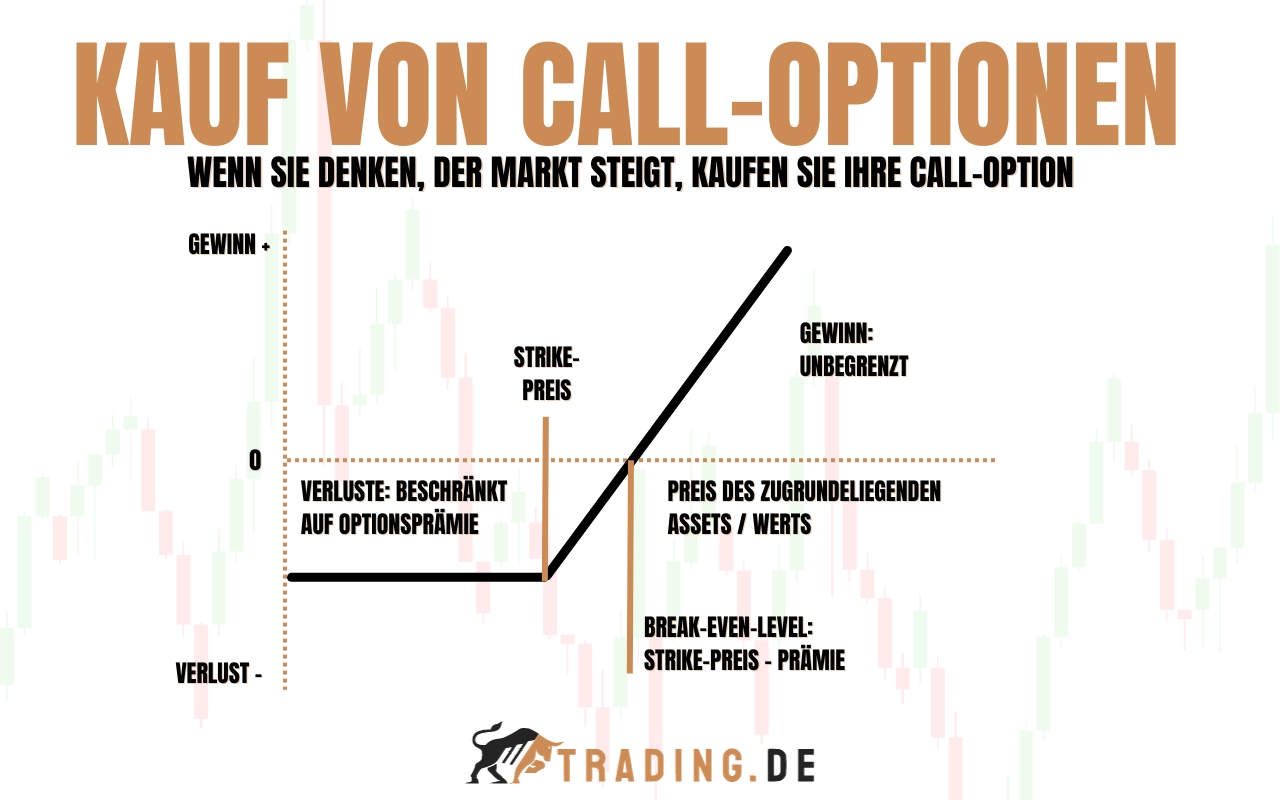

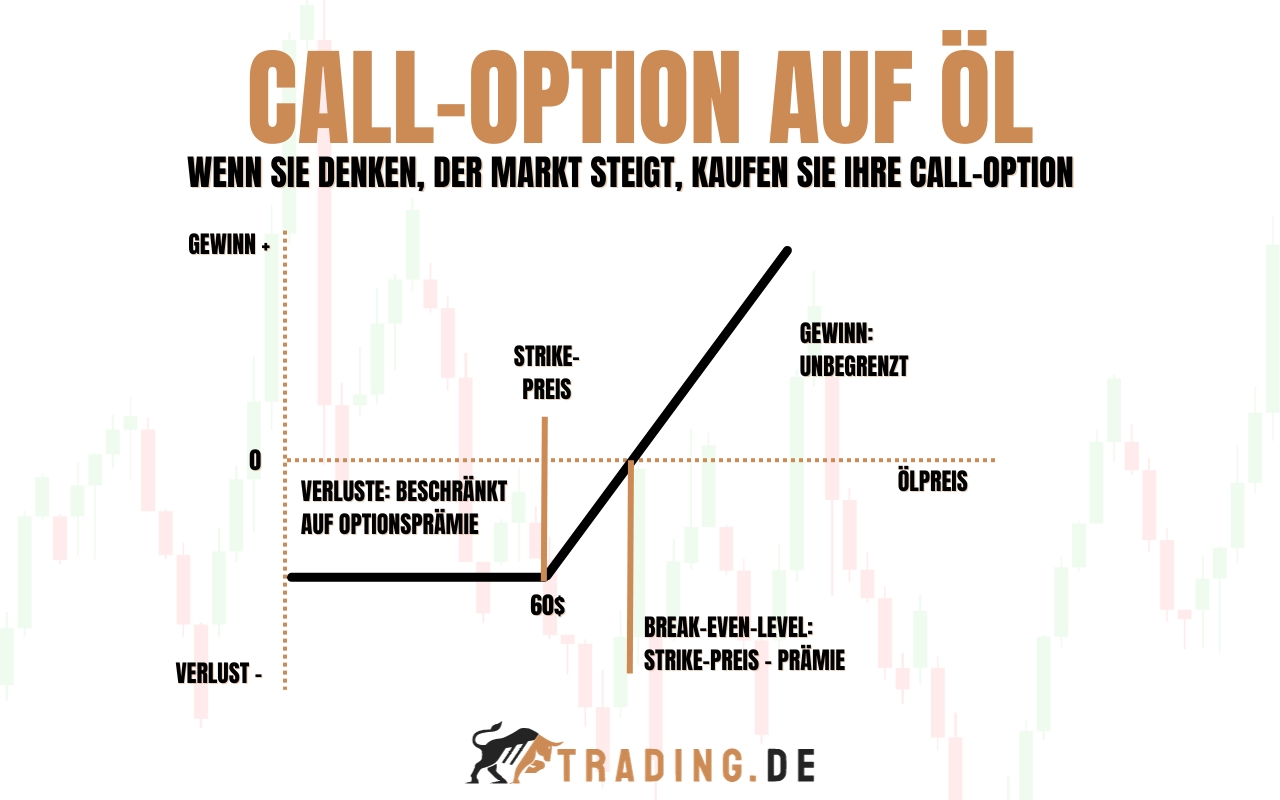

Was ist eine Call Option?

Das Gegenteil der Put-Option ist beim Optionshandel die Call-Option. In diesem Fall erwerben Sie eine Option mit dem Recht, den Basiswert zu einem feststehenden Preis (Strike Price) innerhalb des Zeitraums zu erwerben. Im Gegensatz zur Put-Option spekulieren Sie beim Kauf einer Call-Option auf steigende Kurse beim Basiswert, beispielsweise bei einer Aktie.

Was sind die Vor- und Nachteile beim Optionshandel?

Bevor Sie sich für Optionen und den Optionshandel entscheiden, sollten Sie sich über die Vor- und Nachteile informieren.

Vorteile:

- Spekulieren auf fallende und steigende Kurse möglich

- Käufer hat ausschließlich Rechte, aber keine Pflichten

- Kein Emittentenrisiko

- Höhere Gewinne durch Hebeleffekt

- Reduzierte Kapitaleinsatz

- Standardisiertes Finanzprodukt

Nachteile:

- Verlustrisiko

- Totalverlust möglich

- Hebel wirkt sich bei Verlusten negativ aus

- Geringere Flexibilität durch Bündeln der Basiswerte

- Relativ kompliziertes Finanzprodukt

Was sind die Vorteile des Optionshandels?

Die wichtigsten Vorzüge des Handels mit Optionen sind:

- Spekulieren auf fallende und steigende Kurse möglich

- Käufer hat ausschließlich Rechte, aber keine Pflichten

- Kein Emittentenrisiko

- Höhere Gewinne durch Hebeleffekt

- Reduzierte Kapitaleinsatz

- Standardisiertes Finanzprodukt

Ein Vorteil beim Optionshandel ist, dass Sie aufgrund des oft vorhandenen Hebels mit einem reduzierten Kapitalbedarf dennoch die Chance auf überproportional hohe Gewinne haben. Darüber hinaus haben Sie als Käufer einer Option ausschließlich Rechte, jedoch keine Pflichten.

Vorteilhaft ist zudem, dass es bei Optionen – im Gegensatz Optionsscheinen – kein Emittentenrisiko gibt. Darüber hinaus entscheidet nicht ein Emittent über den Preis der Optionen, sondern dieser bildet sich auf Basis von Angebot und Nachfrage beim entsprechenden Underlying (Basiswert).

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Was sind die Nachteile des Optionshandels?

Neben den genannten Vorteilen gibt es ebenfalls einige Nachteile, die Optionen und der Optionshandel beinhalten. Die wichtigsten Nachteile und Risiken sind:

- Verlustrisiko

- Totalverlust möglich

- Hebel wirkt sich bei Verlusten negativ aus

- Geringere Flexibilität durch Bündeln der Basiswerte

- Relativ kompliziertes Finanzprodukt

Der größte Nachteil ist sicherlich das nicht unerhebliche Verlustrisiko. Es kann sogar zu einem Totalverlust kommen, sollte nämlich die Option am Verfallsdatum aus dem Geld sein. Das passiert, wenn der Kurs des Basiswertes unterhalb des Strikes der Option liegt, sollte es sich um eine Call-Option handeln.

Ein nicht sehr bekannter Nachteil ist zudem, dass Optionen als Kontrakte weniger flexibel als zum Beispiel der Direkthandel von Aktien sind. Der Grund besteht darin, dass eine Bündelung des Basiswertes stattfindet. Das bedeutet, dass Optionen stets als Kontrakte gehandelt werden und demzufolge eine gewisse Anzahl von Aktien oder anderen Basiswerten zusammengefasst wird. Sie können also nicht eine Option auf nur eine Aktie erwerben, sondern die Option bezieht sich zum Beispiel auf 50 Aktien.

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Die wichtigsten Begriffe beim Trading mit Optionen:

Der Handel mit Optionen erscheint vielen Anlegern und Tradern auch deshalb relativ kompliziert, weil es eine Reihe von Fachbegriffen gibt, die häufig nicht geläufig sind. Deshalb möchten wir im Folgenden einige der wichtigsten Begriffe rund um Optionen sowie zum Optionshandel erläutern.

Übersicht der Begriffe:

- Hebelwirkung: Überproportionale Preisänderung einer Option im Vergleich zur Entwicklung des Basiswerts. Beispiel: Hebel von 4 führt zu 8 % Preissteigerung der Option bei 2 % Änderung des Basiswerts.

- Inhaber und Schreiber: Der Käufer einer Option ist der Inhaber, der Verkäufer wird als Schreiber oder Stillhalter bezeichnet. Inhaber können Optionen ausüben (Kaufrecht bei Call-Optionen, Verkaufsrecht bei Put-Optionen).

- Strike Preis: Der festgelegte Preis, zu dem der Inhaber der Option den Basiswert kaufen (Call-Option) oder verkaufen (Put-Option) kann.

- Verfallsdatum: Der Tag, an dem die Option ausläuft und nicht mehr gehandelt werden kann.

- Im Geld (In the Money): Situation, in der der Kurs des Basiswerts oberhalb des Strike Preises bei Call-Optionen oder unterhalb bei Put-Optionen liegt, potenziell profitabel für den Inhaber.

- Aus dem Geld (Out of the Money): Gegenteil von „im Geld“. Bei Call-Optionen liegt der Basiswertkurs unterhalb, bei Put-Optionen oberhalb des Strike Preises, was meist zu Verlusten führt.

- Am Geld (At the Money): Situation, in der der aktuelle Kurs des Basiswerts und der Strike Preis identisch oder sehr nahe beieinander liegen, weder Gewinn noch Verlust beim Ausüben der Option.

- Optionsprämie: Um den Preis für die Zukunft „einfrieren“ zu können, bezahlen die Optionsnehmer eine Prämie an den Anbieter. Diese muss bei der Gewinnrechnung einbezogen werden.

Hebelwirkung

Zahlreiche Optionen sind mit einem Hebel als Kennzahl versehen. Damit ist gemeint, dass die Option überproportional steigt oder fällt, wenn ein Vergleich zur Entwicklung des Basiswertes gezogen wird. Das ist die Hebelwirkung, die viele Trader Anleger als Vorteil einer Option ansehen. Beläuft sich der Hebel zum Beispiel auf 4, bedeutet das, dass der Preis der Option zum Beispiel um acht Prozent ansteigt, sollte der Kurs des Basiswertes eine positive Änderung von zwei Prozent machen.

Inhaber und Optionen Schreiber (Verkäufer)

Im Zusammenhang mit Optionen werden häufig die zwei Begriffe Inhaber und Schreiber genannt. Beim Käufer von Optionen handelt es sich um den Inhaber, weil diese das Derivat mit seinen Rechten besitzt. Er ist dazu berechtigt, die Option auszuüben.

Demgegenüber wird der Verkäufer einer Option als Stillhalter oder als Schreiber bezeichnet. Sind Sie der Inhaber und besitzen eine Call-Option, haben Sie damit das Recht erworben, den Basiswert vom Schreiber zu kaufen. Haben Sie hingegen eine Put-Option, steht Ihnen das Recht zu, den Basiswert an den Schreiber zu veräußern.

Strike Preis

Der Strike Preis wird im Zusammenhang mit Optionen häufig Ausführungspreis genannt. Es handelt sich um den Preis, zu dem Sie als Inhaber der Option den entsprechenden Basiswert entweder kaufen (Call-Option) oder verkaufen (Put-Option) können. Bezieht sich die Call-Option zum Beispiel auf eine Aktie und ist in den Bedingungen ein Strike Preis von 55 Euro genannt, können Sie aufgrund der Option die Aktien vom Schreiber zu diesem Kurs erwerben.

Verfallsdatum (Ablaufzeit)

Das Verfallsdatum ist derjenige Tag, an dem die Option ausläuft. Der sogenannte Fälligkeitstag ist das Ende der Kontrakte, was dazu, dass die Optionen nach diesem Zeitpunkt nicht mehr gehandelt werden können.

Im Geld

Mit „Im Geld“ oder auch „in the money“ ist gemeint, dass der Kurs / Preis des Basiswertes oberhalb des Ausübungskurses (Strike Preis) der Option liegt, sollte es sich um eine Call-Option handeln. Haben Sie hingegen eine Put-Option, bedeutet im Geld, dass der aktuelle Kurs / Preis des Basiswertes unterhalb des Strike Preises liegt. Im Normalfall würde der Inhaber der Option bei Ausübung einen Gewinn erzielen, wenn sich das Derivat im Geld befindet.

Aus dem Geld

Das Gegenteil von „im Geld“ ist, dass die Option aus dem Geld ist. Man spricht alternativ auch von „out the money“. In diesem Fall ist die Konstellation genau umgekehrt. Bei einer Call-Option würde entsprechend der aktuelle Kurs / Preis des Basiswertes unterhalb des Strike Preises liegen, während er bei einer Put-Option oberhalb des Ausübungspreises notiert.

Für den Inhaber der Option bedeutet das „out the money“, dass beim Verkauf oder spätestens am Verfallstag einen Verlust generieren würde. Im schlimmsten Fall gibt es sogar einen Totalverlust, wenn die Option nah am Fälligkeitstag oder der Verfallstag bereits eingetreten ist.

Am Geld

Neben „im Geld“ und „aus dem Geld“ gibt es eine dritte Variante, die sich „am Geld“ bzw. „at the money“ nennt. In diesem Fall sind aktueller Kurs des Basiswertes und Ausübungspreis entweder identisch oder zumindest sehr nahe beieinander. Bei Optionen am Geld ist es meistens so, dass Sie mit dem Ausüben momentan weder einen Verlust erleiden noch einen Gewinn erzielen.

Volatilität und implizite Volatilität bei Optionen

Die implizite Volatilität, auch IV genannt, ist eine wichtige Kennzahl bei Optionen. Sie misst die zu erwartende Schwankungsbreite. Volatilität kann generell als die Schwankungsanfälligkeit von Basiswerten wie Aktien, Rohstoffen, Währungen usw. bezeichnet werden. Es handelt sich also um die Stärke der Aufs und Abs bei den Kursen.

Bei der implizierten Volatilität schauen die Analysten in die Zukunft und schätzen ein, wie stark sich die Kurse während der restlichen Laufzeit hoch und runter bewegen werden. Berechnet wird sie über ein Iterationsverfahren, also ein Preismodell. Dabei wird die absolute Veränderung des Optionspreises der absoluten Veränderung der implizierten Volatilität gegenübergestellt.

Steigt die implizite Volatilität an, so wachsen meist auch die Preise bei Call- und Put-Optionen. Die Standardabweichung wird zudem als Risikomaß verwendet und ist eine wichtige Grundlage, um eine Strategie für den Optionshandel aufzubauen.

Wo können Optionen getradet werden?

Optionskontrakte werden an den globalen Terminbörsen gehandelt. Dazu zählen insbesondere die EUREX in Frankfurt, auch die Chicago Mercantile Exchange (CME) und Chicago Board Options Exchange (CBOE) in den USA.

Alternativ besteht ebenfalls die Möglichkeit, Optionen innerhalb des außerbörslichen Handels zu kaufen oder zu verkaufen, den sogenannten OTC-Handel. In dem Fall wechseln die Optionen ihren Eigentümer, ohne dass der Handel an der Börse stattfindet, sondern zwischen den Brokern und/oder Banken.

Brokerauswahl zum Optionstrading

Optionen handeln Sie entweder über Banken oder inzwischen noch häufiger über einen Online-Broker. Daher ist es wichtig, die Anbieter miteinander zu vergleichen. Das gilt vor allen Dingen für die zahlreichen Broker, denn es bietet auch nicht jeder Broker überhaupt den Handel mit Optionen an.

Somit ist es wichtig, bei der Brokerwahl darauf zu achten, dass Sie Derivate wie Optionen kaufen und verkaufen können. Darüber hinaus sollten Sie ebenfalls weitere Merkmale und Kriterien beim bei der Options-Brokerauswahl beachten, wie zum Beispiel:

- Regulierung

- Trading Plattform

- Handelbare Assets (Anzahl und Art)

- Konditionen (zum Beispiel Gebühren)

- Kundenservice

- Weiterbildungsbereich

Im Folgenden möchten wir Ihnen einen Broker vorstellen, der unseren Erfahrungen nach zu den besten im Bereich des Handels mit Optionen zählt.

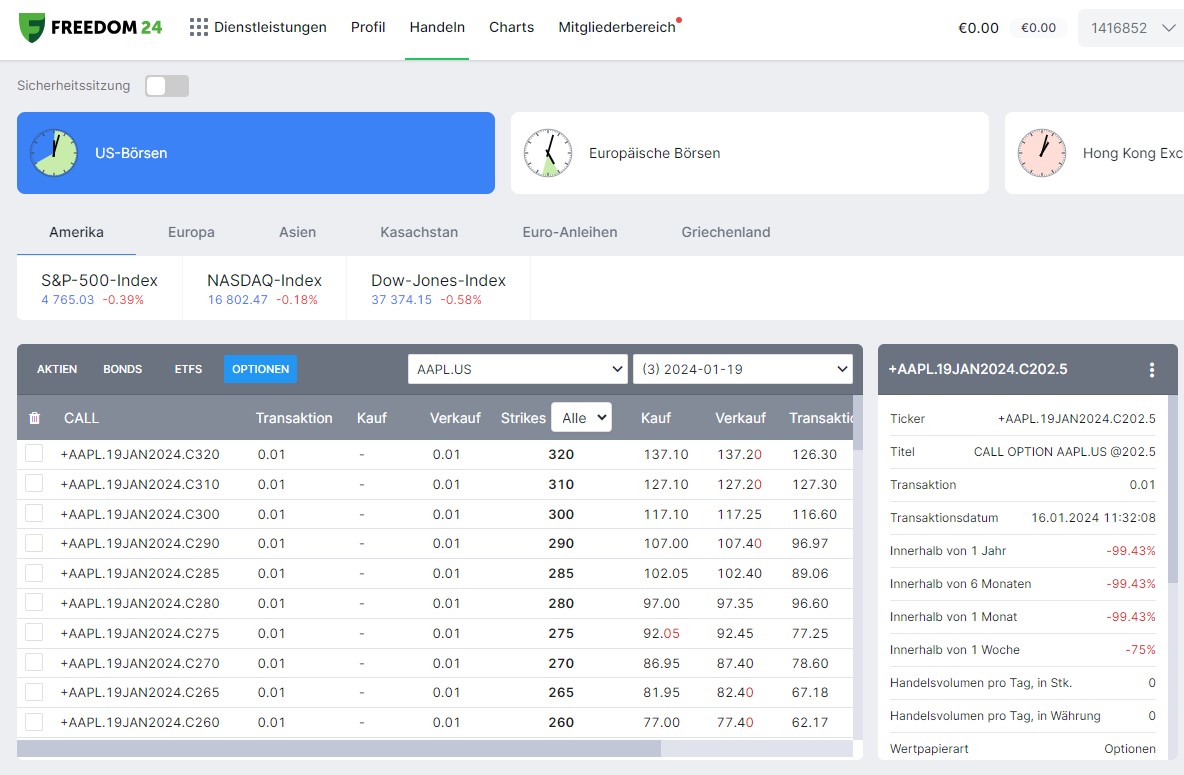

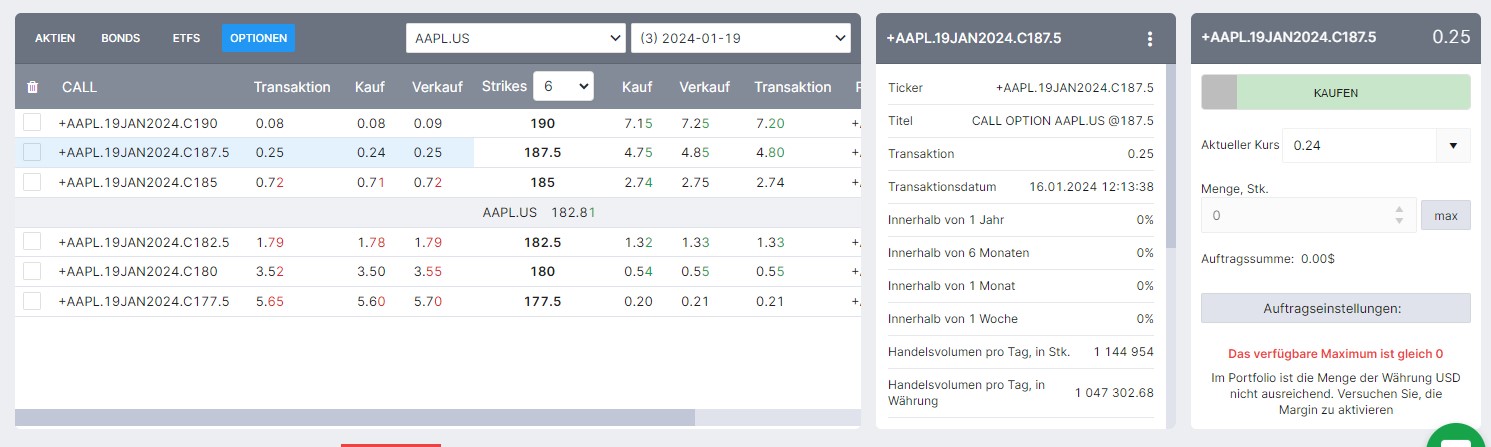

Optionen handeln über Freedom24

Freedom24 ist ein Broker, der unseren Erfahrungen nach bestens geeignet für den Optionshandel ist. Er gehört zur Freedom Holding Corp., eine internationale Investmentgruppe mit Gründung in 2008. Der offizielle Hauptsitz befindet sich auf Zypern, es gibt allerdings darüber hinaus ebenso Niederlassungen in Deutschland, Frankreich und einigen anderen Staaten.

Ein positives Merkmal besteht bei Freedom24 darin, dass die Kunden ungewöhnlich viele Basiswerte handeln können. Dazu stehen mehr als eine Million Assets zur Verfügung, die über den Broker gekauft und verkauft werden können. Somit bietet Freedom24 seinen Kunden ein umfangreiches Angebot zum Trading ein, zu dem auch eine stabile und funktionale Handelsplattform zählt. Diese ist auch als App zum mobilen Handel verfügbar.

Zu den weiteren Vorteilen des Brokers zählt, dass neben mehr als 40.000 Aktien und über 1.500 ETFs unter anderem ebenfalls Anleihen, Futures und Optionen gehandelt werden können. Dabei stehen mehrere Orderarten zur Verfügung. Jeder Trader hat die Möglichkeit, sich seine eigene Strategie festzulegen. Insgesamt betrachtet ist Freedom24 aus unserer Sicht als Broker sehr gut für den Optionshandel geeignet, weil zusammengefasst folgende Vorteile bestehen:

- Regulierung innerhalb der EU

- Handel mit über eine Millionen Basiswerten

- Deutschsprachiger Kundensupport

- Zahlreiche Optionen handelbar

- Transparente Kosten

- Mobiler Handel

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Was bestimmt den Preis einer Option?

Auf den Preis einer Option gibt es mehrere Einflussfaktoren, welche diesen in der Summe verändern. Nahezu alle Einflussfaktoren funktionieren so, dass sie sich damit beschäftigen, wie wahrscheinlich es ist, dass der aktuelle Kurs des Basiswertes am Verfallstag der Option entweder am besten oberhalb (Call-Option) oder unterhalb (Put-Option) des Strike Preises liegt. Umso wahrscheinlicher das ist, desto höher ist der Wert der entsprechenden Option. Die drei Einflussfaktoren sind:

- Aktueller Kurs des Basiswertes (im Verhältnis zum Strike Preis)

- Volatilität des Basiswertes

- Zeitraum bis zum Verfallstag (Ablaufzeit)

Den ersten Punkt haben wir zuvor bereits erläutert. Je weiter der aktuelle Kurs des Basiswertes vom Strike Preis der Option in der „richtigen“ Richtung entfernt liegt, also deutlich im Geld wäre, desto höher ist der Preis einer Option.

Ein zweiter Einflussfaktor auf den Preis einer Option ist die Volatilität des Basiswertes. Je höher diese ist, desto größer ist die Wahrscheinlichkeit, dass der Ausübungspreis der Option überschritten wird. Das wiederum führt dazu, dass die Prämie einer Option bei einer vergleichsweise hohen Volatilität höher ausfällt.

Drittens beeinflusst ebenfalls der Zeitraum den Preis einer Option, bis es zum Verfallstag kommt. Je größer dieser Zeitraum ist, desto länger hat der Basiswert Zeit, bei einer Call-Option den Strike Preis zu überschreiten oder bei einer Put-Option den Strike Preis zu unterschreiten. Anders ausgedrückt bedeutet das, dass eine Option, wenn sie momentan aus dem Geld ist, umso schneller an Wert verliert, desto näher der Verfallstermin rückt.

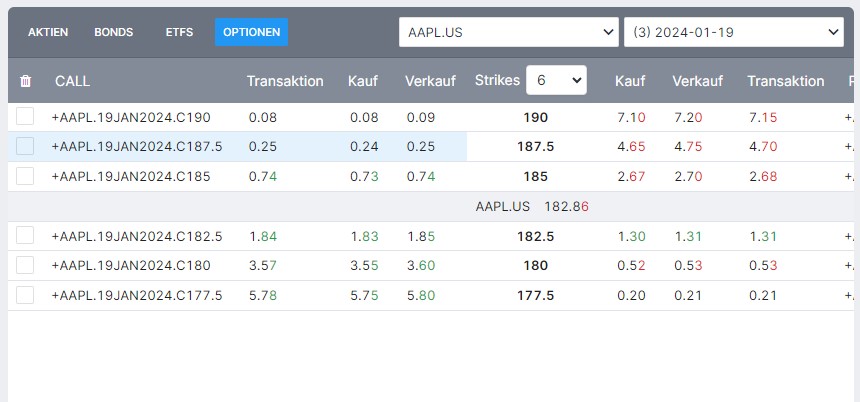

Beispiele des Optionshandels

Für den Optionshandel gibt es unzählige Beispiele aus der Praxis. In der Regel ist der entsprechende Ablauf der gleiche, wenn Sie sich für eine bestimmte Option entscheiden. Im Folgenden möchten wir daher kurz an einem Beispiel skizzieren, wie Sie in der Praxis vorgehen können, wenn Sie eine Option zum Handel erwerben möchten.

Marktauswahl

Im ersten Schritt müssen Sie sich für einen bestimmten Markt entscheiden, aus dem der Basiswert stammt und auf den Sie per Option spekulieren möchten. In der Praxis gibt es insbesondere die folgenden Hauptkategorien, aus denen die Basiswerte ausgewählt werden:

- Aktien

- Indizes

- Währungen

- Rohstoffe

Wenn Sie sich für den Aktienmarkt interessieren, dann wählen Sie beispielsweise eine Call-Option, die einen Aktienwert als Basiswert hat. Möchten Sie in den Aktienmarkt breiter „investieren“, entscheiden Sie sich stattdessen für Aktien-Indizes als Basiswerte, wie zum Beispiel den DAX oder den Dow-Jones-Index.

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Kauf einer Put-Option

Im zweiten Schritt entscheiden Sie sich nach dem Basiswert, ob Sie eher an steigende oder fallende Kurse glauben. Viele Trader entscheiden sich auf der Grundlage für eine Call-Option, rechnen also damit, dass der Kurs des Basiswertes spätestens am Verfallstag höher als der Strike Preis der Option liegt. Sind Sie hingegen pessimistischer eingestellt und rechnen mit fallenden Kursen, würden Sie eine Put-Option kaufen.

Nehmen wir für ein Beispiel an, dass Sie sich für eine solche Put-Option entscheiden. Der Basiswert ist in dem Fall der Deutsche Aktienindex. Sie rechnen also damit, dass der Punktestand des DAX spätestens am Verfallstag der Option oberhalb des Preises/Kurses liegt, der innerhalb der Option als Strike festgelegt ist. Die Daten und Zahlen könnten im Beispiel folgt aussehen:

- Art: Call-Option

- Basiswert: DAX

- Strike Preis: 16.500

- Aktueller Stand DAX: 16.600

- Optionspreis: 13,80 Euro

In diesem Beispiel wäre die Option momentan „im Geld“. Der Strike Preis liegt nämlich unterhalb des aktuellen Kurses/Punktestandes des DAX. Sollte dieses Szenario auch am Verfallstag noch so sein, würden Sie durch den späteren Verkauf der Option voraussichtlich einen Gewinn erzielen.

Trader Eröffnung

Im Beispiel haben wir bereits aufgezeigt, dass nach der Auswahl des Basiswertes und der Wahl der Richtung der Option (Fall) anschließend ein Trade am Markt platziert wird. Sie eröffnen dementsprechend eine Position, indem Sie zum Beispiel Ihrem Broker einen Auftrag erteilen. Anschließend werden die Optionen zum Beispiel an der EUREX gekauft.

Position managen

Nach dem Eröffnen des Trades halten Sie eine Position in den gekauften Optionen. Ab diesem Zeitpunkt sollten Sie die Bewegungen am Markt möglichst kontinuierlich verfolgen. Sie schauen also zum Beispiel mindestens einmal pro Tag, wie sich der Punktestand des Deutschen Aktienindex entwickelt.

Sobald die Option im Geld ist, können Sie darüber nachdenken, diese – mit Gewinn – wieder zu veräußern. Das funktioniert allerdings nur bei amerikanischen und nicht bei europäischen Optionen, worauf im weiteren Verlauf unseres Beitrages noch näher eingehen werden. Wann Sie Ihre Position effektiv schließen möchten, hängt von mehreren Faktoren ab, insbesondere:

- Interpretation der Bedingungen am Markt

- Risikobereitschaft

- Ziel mit der Spekulation

- Verhältnis aktueller Kurs zu Strike Preis

Position schließen

Haben Sie sich dafür entschieden, die Gewinne mitzunehmen und die Option zu verkaufen, bedeutet das ein Schließen der Position. Dabei gehen Sie wie beim Kauf vor, nämlich in dem Sie dem Broker einen entsprechenden Auftrag zum Verkauf und somit zum Schließen der Position erteilen. Sie müssen die Option also keineswegs ausüben, sondern stattdessen kann auch der Verkauf dazu führen, dass Sie den Gegenwert gutgeschrieben bekommen und das Optionsgeschäft abgeschlossen ist.

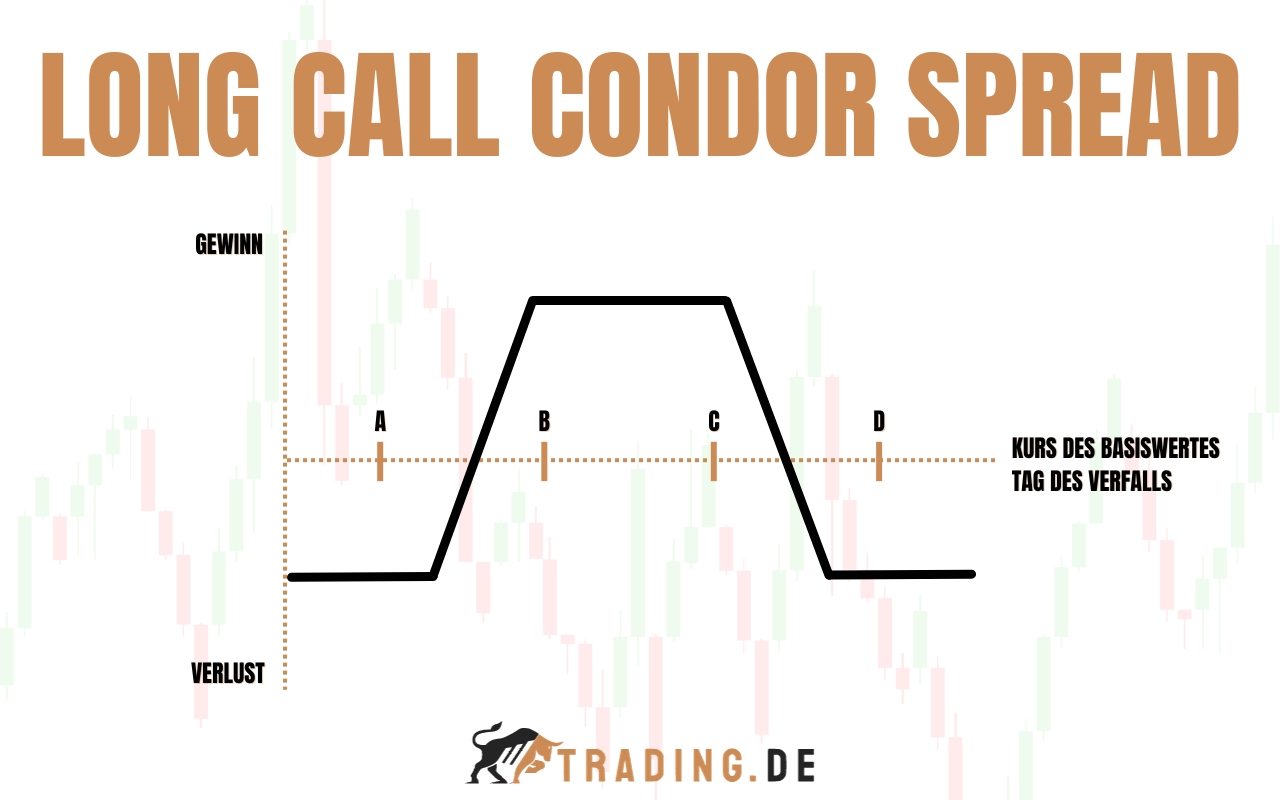

Welche Strategien gibt es für den Optionshandel?

Auch beim Handel mit Optionen sollten Sie unbedingt eine passende Strategie besitzen. Es gibt eine Reihe von Optionsstrategien, die an den Märkten zum Einsatz kommen können. Sämtliche Optionsstrategien haben eine der folgenden vier Basisstrategien als Grundlage:

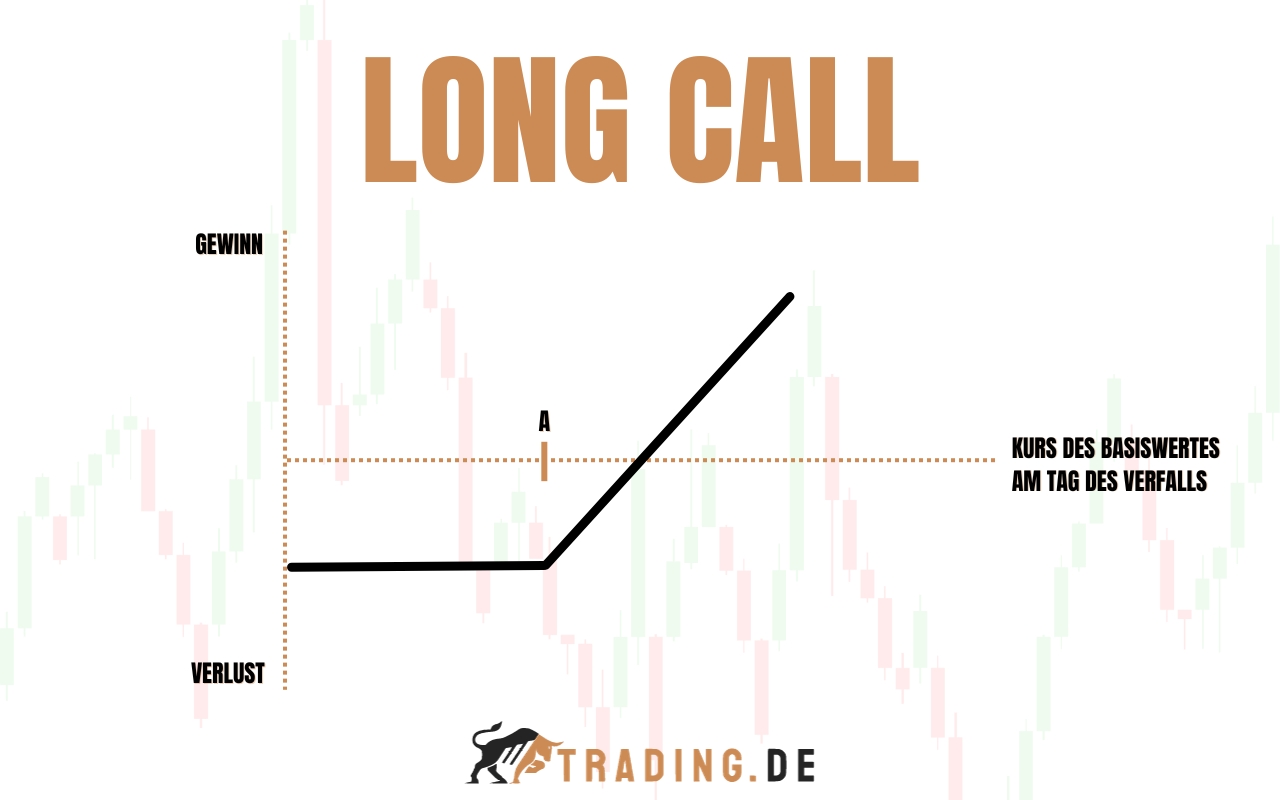

- Long Call

- Short Call

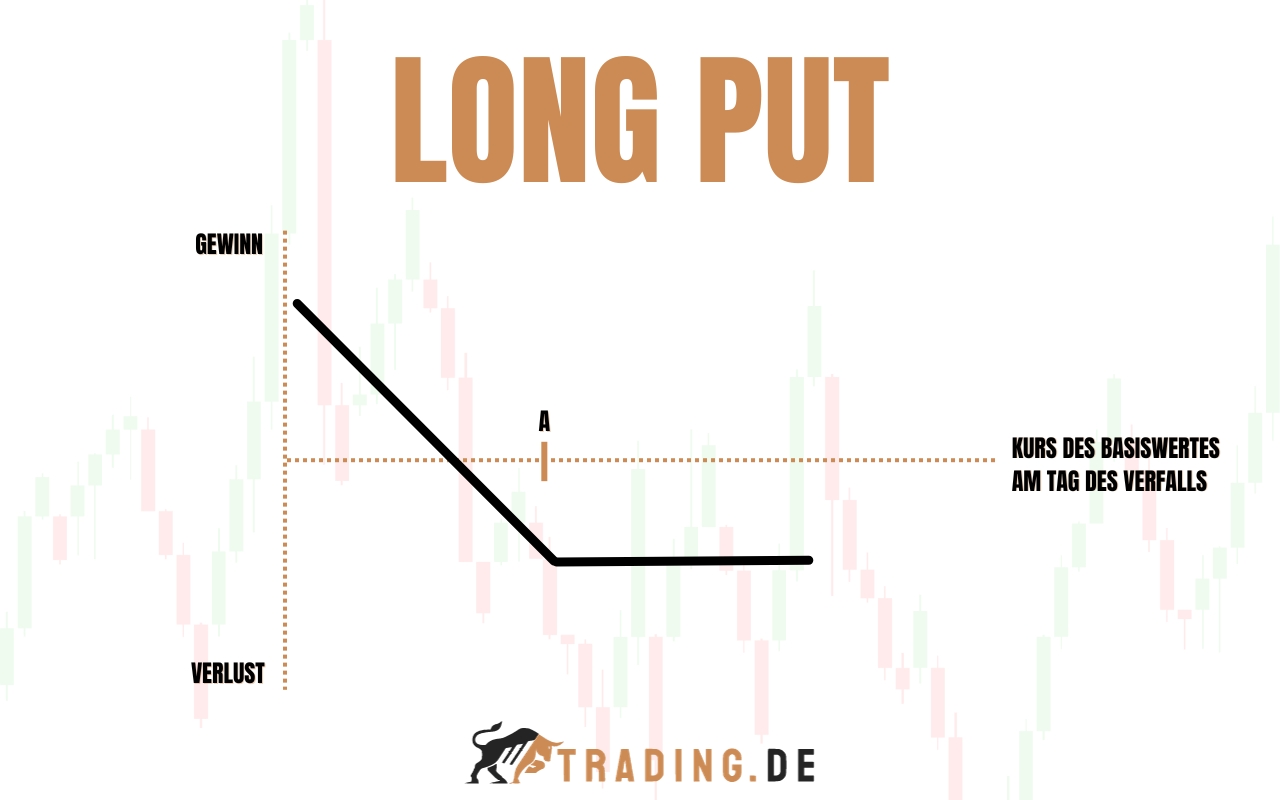

- Long Put

- Short Put

Bei einem Long Call, den Sie kaufen, spekulieren Sie auf steigende Preise beim Basiswert, während Sie mit einem Short Call diese Option verkaufen.

Bei einem Long Put kaufen Sie im Rahmen dieser Strategie eine Put-Option, die Sie bei einem Short Put (leer) verkaufen würden.

Auf Grundlager dieser vier Basisstrategien gibt es mindestens 30 verschiedene Optionsstrategien, die verschiedene Feinheiten und Ausprägungen haben. Stets geht es darum, ob Sie auf steigende oder fallende Kurse spekulieren möchten und die Optionen als Inhaber kaufen oder als Stillhalter verkaufen.

Zu den beliebtesten und häufig genutzten Optionsstrategien zählen neben den zuvor bereits erwähnten:

- Strangles

- Straddles

- Spreads

- Butterfly

Schauen wir uns als Beispiel die Long Straddle Optionsstrategie näher an. Sie beinhaltet, dass Sie zur gleichen Zeit einerseits eine Call-Option erwerben und andererseits eine Put-Option kaufen. Beide Optionen haben sowohl den gleichen Basiswert als den identischen Strike Preis. Trotz dieses augenscheinlichen Widerspruches handelt es sich um eine beliebte Optionsstrategie.

Deren Ziel besteht darin, unabhängig von der Kursrichtung des Basiswertes auf jeden Fall einen Profit zu generieren. Während Sie mit der Call-Option von steigenden Kursen beim Basiswert profitieren, sollten Sie das bei fallenden Kursen ebenso durch die Put-Option.

Wichtig für diese Strategie ist, dass sowohl Call- als auch Put-Option möglichst am Geld sind. Ferner ist es für das Funktionieren der Strategie wichtig, dass sich der Kurs des Basiswertes – entweder in die eine oder andere Richtung – in möglichst großem Umfang bewegt, also eine höhere Volatilität aufweist.

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Was sind die Optionsgriechen und wie beeinflussen sie den Handel?

Im Zusammenhang mit Optionen taucht öfter der Begriff der Optionsgriechen auf. Damit sind verschiedene Kennzahlen gemeint, die Namen aus dem griechischen Alphabet haben, wie zum Beispiel Delta oder Gamma. Diese Kennzahlen sagen insbesondere etwas zu den individuellen Risiken der Option aus und es lassen sich bestimmte Eigenschaften berechnen, die wiederum den Optionspreis beeinflussen können. Typische Optionsgriechen sind unter anderem:

- Delta

- Gamma

- Rho

- Theta

- Vega

Delta ist eine der bekanntesten Optionsgriechen. Es führt eine Messung durch, wie sensibel der Strike Preis auf die Kurse des Basiswertes reagiert. Genutzt werden kann diese Kennzahl zur Analyse, welchen Einfluss die Bewegung der Kurses des Basiswertes auf den Wert der Option hat.

Welches Risiko besteht bei Optionen?

Optionen zählen zu den Derivaten und gehört somit zur höchsten Risikoklasse. Das bedeutet, dass das Verlustrisiko beim Handel mit Optionen sehr groß ist. Der Optionshandel kann sogar dazu führen, dass Sie einen Totalverlust erleiden. Das wäre in erster Linie der Fall, wenn die Option kurz vor dem oder am Verfallstag aus dem Geld ist. Dann wäre die Option normalerweise wertlos, sodass Sie Ihren gesamten Kapitaleinsatz verloren hätten.

Darüber hinaus hängen die Risiken auch von der Optionsart ab, sodass zum Beispiel Knock-out Optionen besonders riskant sind. Immerhin gibt es bei Optionen kein Emittentenrisiko, sondern nur ein Kurs- und damit Ertragsrisiko. Besonders riskant sind europäische Optionen, weil Sie diese nur am Verfallstag ausüben können.

Wie beeinflusst die Hebelwirkung das Risiko im Optionstrading?

Ein wichtiger Teil der Funktionsweise von Optionen ist die Hebelwirkung. Der Hebel sagt etwas darüber aus, wie viel Prozent sich der Wert der Option im Verhältnis zur Veränderung des Basiswertes bewegt. Die Hebelwirkung lässt sich gut anhand einiger Beispiele verdeutlichen:

- Hebel von 3: Wenn der Kurs des Basiswertes sich um 2,5 Prozent verändert, verändert sich der Optionswert um 7,5 Prozent

- Hebel von 5: Wenn der Kurs des Basiswertes sich um 4 Prozent verändert, verändert sich der Optionswert um 20 Prozent

- Hebel von 2: Wenn der Kurs des Basiswertes sich um 6 Prozent verändert, verändert sich der Optionswert um 12 Prozent

Die Hebelwirkung geht in beide Richtungen, als bei einer positiven sowie einer negativen Kursentwicklung. Der Hebeleffekt führt dazu, dass Sie auf der einen Seite eine Chance auf überproportionale Gewinne in kurzer Zeit haben, auf der anderen Seite jedoch ein höheres Risiko für größere Verluste eingehen.

Welche Verschiedene Arten von Optionen gibt es?

Es gibt nicht die eine Option als standardisiertes Finanzprodukt. Stattdessen lassen sich die zahlreichen Optionen in mehrere Kategorien einteilen und nach verschiedenen Kriterien differenzieren. Wir möchten daher im Folgenden die verschiedenen, bekanntesten Arten von Optionen erläutern.

Arten von Optionen:

Europäische Optionen

Eine Unterteilung können wir bei Optionen danach machen, zu welchem Zeitpunkt der Inhaber die Möglichkeit hat, die Option auszuüben. Diesbezüglich wird zwischen zwei Varianten differenziert, nämlich:

- Europäische Option

- Amerikanische Option

Kennzeichnend für eine europäische Option ist, dass der Inhaber den Kontrakt ausschließlich am Ende der Laufzeit, also am Verfallstag, ausüben kann. Daher ist die Tatsache, ob Sie einen Gewinn erzielen oder Verlust mit dem Ausüben erleiden, ausschließlich davon abhängig, zu welchem Kurs der Basiswert am Tag der Fälligkeit der Option notiert.

Amerikanische Optionen

Das Gegenteil der europäischen Option in dieser Rubrik sind amerikanische Optionen. Diese geben dem Inhaber das Recht, dass er seine Optionen zu jeder Zeit innerhalb der Laufzeit bis zum Fälligkeitstag ausüben darf. Eine vorzeitige Ausübung muss zwar nicht immer vorteilhafter sein, die Möglichkeit beinhaltet allerdings eine deutlich höhere Flexibilität und damit weniger Risiko, als es bei europäischen Optionen der Fall ist.

Vanilla Optionen

Eine häufig auftretende Art von Optionen sind sogenannte Vanilla Optionen. Die standardisierten Finanzinstrumente verbriefen dem Inhaber der Option das typische Recht, einen Basiswert innerhalb der Optionslaufzeit entweder zu kaufen oder zu verkaufen.

Der Begriff Vanilla kommt deshalb zustande, weil diese Optionen standardisierte und keine ungewöhnlichen Merkmale aufweisen, wie es für exotische Optionen charakteristisch ist. Typisch für die standardisierten Vanilla Optionen ist, dass sie meistens an einer Terminbörse gehandelt werden. Festgelegt sind dann vor allem die folgenden Eigenschaften:

- Größe des Kontraktes

- Laufzeit

- Ausübungsart

Digitale Optionen / Binäre Optionen

Eine weitere Optionsart sind die digitalen Optionen, die ebenfalls häufig als binäre Optionen bezeichnet werden. Allerdings sind diese Optionen seit einigen Jahren innerhalb der Europäischen Union bei regulierten Brokern verboten. Der Begriff digitale oder auch binäre Optionen leitet sich deshalb ab, dass Trader im Prinzip nur auf zwei mögliche Ereignisse spekulieren, wie es im Binärsystem der Fall ist (0 oder 1).

Bei den digitalen Optionen (auch Binäre Optionen genannt) spekulieren Trader darauf, ob der Kurs des Basiswertes exakt zum Verfallszeitpunkt oberhalb oder unterhalb der in der Option genannten Marke abschließt. Es gibt dementsprechend nur zwei mögliche Ausgänge bei digitalen Optionen:

- Der Kurs liegt wie spekuliert unterhalb oder oberhalb des in der Option genannten Kurses → Sie erzielen eine Rendite, beispielsweise von 85 Prozent

- Der Kurs hat sich aus Ihrer Sicht negativ entwickelt → Sie erleiden einen Totalverlust

Interessant sind binäre Optionen vor allem aufgrund ihrer Einfachheit. Sie müssen sich lediglich für einen Basiswert entscheiden sowie dafür, ob Sie davon ausgehen, dass der zum Verfallszeitpunkt der Option aktuelle Kurs des Basiswertes unter oder über einer festgelegten Marke notiert.

Barrier Optionen

Eine weitere Art von Optionen sind die sogenannten Barrier Optionen. Kennzeichnend für diese Derivate ist, dass es eine sogenannte Schwelle, eine Barriere, gibt. In dieser Hinsicht existieren zwei Varianten bei den Barrier Optionen, nämlich:

- Knock-out Optionen

- Knock-in Optionen

Bei der Knock-out Option ist es so, dass diese unter der Voraussetzung erlischt, dass die festgelegte Barriere erreicht wird. Damit wird die Option wertlos und Anleger erleiden einen Totalverlust. Bei den Knock-in Optionen hingegen entsteht die Option erst dann, wenn die Grenze erreicht wird und läuft von diesem Zeitpunkt an weiter.

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

Wie kann man Optionen als Hedging nutzen?

Zahlreiche Anleger und Trader nutzen Optionen in erster Linie, um auf steigende oder fallende Kurse beim Basiswert zu spekulieren und so einen Gewinn zu generieren. Es gibt jedoch noch eine weitere Verwendungsmöglichkeit, nämlich das sogenannte Hedging, welches der Absicherung anderer Positionen dient.

Beim Hedging mit Optionen geht es darum, durch die Optionen einen Gewinn zu erzielen, der einen möglichen Verlust bei einer anderen Position ausgleicht. Ein typisches Beispiel wäre, wenn Sie zum Beispiel in Ihrem Depot 200 Telekom-Aktien haben. Sie möchten natürlich, dass der Kurs der Telekom-Aktien steigt, sodass Sie diese später mit Gewinn veräußern können.

Nun kann es natürlich passieren, dass der Kurs der Telekom-Aktien fällt, was für Sie ein Verlust bedeuten würde. Dieses Risiko können Sie mit einer Option absichern, genauer gesagt mit einer Put-Option. Sie würden dementsprechend eine bestimmte Anzahl von Optionen mit dem Basiswert Telekom-Aktien kaufen, weil Sie dann von fallenden Kursen profitieren.

Wie wird der Optionshandel in Deutschland reguliert?

Der Optionshandel wird in Deutschland insoweit reguliert, dass Broker als Finanzdienstleister eine Lizenz haben müssen, die den Handel mit Optionen anbieten. In den meisten Fällen handelt es sich dabei um regulierte Online-Broker, über deren Plattform Sie auch Optionen handeln können. Die Finanzdienstleister müssen bestimmte Anforderungen erfüllen und werden seitens der Aufsichtsbehörden stetig überwacht.

Von einer Regulierung des Optionshandels in Deutschland kann ebenfalls gesprochen werden, wenn die Optionen an einer Terminbörse gehandelt werden. Das bedeutet nämlich, dass es sich um standardisierte Finanzprodukte handelt, die wiederum bestimmte Bedingungen erfüllen müssen. So ist zum Beispiel die Laufzeit festzulegen, der Basiswert und zudem die Bedingungen, unter denen die Optionen ausgeübt werden können.

Warum wir bei Trading.de keinen Optionshandel im Coaching anbieten

Auf der einen Seite sind Optionen Derivate, mittels derer Sie auf steigende oder fallende Kurse spekulieren und so einen Gewinn erzielen können. Auch das Hedging ist als Absicherung mit Optionen möglich. Auf der anderen Seite haben wir uns von Trading.de dazu entschieden, den Optionshandel im Coaching nicht anzubieten. Das liegt unter anderem daran, dass Optionen an sich relativ komplizierte Finanzinstrumente sind.

Zudem gibt es aus unserer Sicht sehr gute Alternativen zum Optionshandel, mittels derer Sie ebenfalls auf steigende oder fallende Kurse spekulieren können, wie zum Beispiel CFDs oder Futures. Insbesondere Differenzkontrakte (CFDs) haben aus unserer Sicht eine Reihe von Vorteilen, auch im direkten Vergleich mit Optionen. Dazu gehören in erster Linie:

- Sehr einfach verständliches Finanzprodukt

- Spekulieren auf fallende oder steigende Kurse

- Keine Kennzahlen zu analysieren

- Zahlreiche Basiswerte zur Auswahl

- CFDs ziehen Kursbewegungen beim Basiswert im Verhältnis 1:1 nach

- Geringer Kapitaleinsatz aufgrund der Hebel

Fazit: Optionshandel zur Absicherung und Spekulation

Optionen zählen zu den klassischen Derivaten, mit denen Sie auf die Kurse eines Basiswertes spekulieren können. Allerdings handelt es sich – zum Beispiel im Vergleich zu CFDs – um relativ komplizierte Finanzinstrumente. Sie müssen nicht nur den Zeitwert berücksichtigen, sondern sich ebenfalls mit den Optionsgriechen als Kennzahlen auseinandersetzen. Wenn Sie allerdings Erfahrungen und ein umfangreiches Wissen zu Option haben, können Sie diese Finanzinstrumente zur Spekulation oder Absicherung nutzen.

Es gibt eine Reihe von Optionsstrategien, aus denen Sie wählen können. Die hauptsächliche Entscheidung bezieht sich auf den Basiswert und die Richtung der Option, also ob Sie sich für eine Call- oder Put-Option entscheiden. Sie sollten allerdings bedenken, dass beim Optionshandel nicht nur höhere Gewinne in kurzer Zeit möglich sind, sondern es ebenfalls ein deutlich erhöhtes Risiko gibt. Deshalb fallen Optionen auch in die höchste Risikoklasse.

Unser Tipp: Jetzt Optionen bei einem NASDAQ gelisteten Broker handeln:

FAQ: Meistgestellte Fragen zum Handel mit Optionen

Wie hoch ist die Rendite bei Optionen?

Diese Frage können wir pauschal nicht beantworten, weil die Rendite von Optionen von vielen Faktoren abhängig ist. Das sind zum Beispiel der Basiswert, die Entwicklung der Kurse, der Zeitwert der Option und das Verhältnis zwischen Strike Preis und aktuellem Kurs des Basiswertes. Somit hat die mögliche Rendite eine große Spannweite und kann zwischen einem Totalverlust bis hin zu mehreren Hundert Prozent Gewinn reichen.

Sollte ich Optionen kaufen, die aus dem Geld sind?

Bei einer Option geht es darum, dass sich der Kurs des Basiswertes möglichst in die Richtung entwickelt, auf die Sie mit der Option spekulieren. Liegt der aktuelle Kurs des Basiswertes bei einer Call-Option oberhalb des Strike Preises, wäre die Option im Geld. Trotzdem kann es ebenfalls sinnvoll sein, dass Sie sich auf eine Option konzentrieren, die momentan aus dem Geld ist. Sie spekulieren dann darauf, dass die Kurse sich noch in die für Sie günstige Richtung drehen. Der Vorteil an Optionen aus dem Geld ist, dass der Optionspreis relativ gering ist und Sie damit ein höheres Gewinnpotenzial haben.

Warum ist der Zeitwert bei Optionen wichtig?

Der Zeitwert einer Option hat eine sehr große Bedeutung. Gemeint ist damit der Zeitraum, bis der Verfallstag der Option eingetreten ist. Je länger dieser Zeitraum ist, desto großer ist Ihre Chance, dass sich die Option bzw. der Basiswert in die aus Ihrer Sicht richtige Richtung entwickelt. Kritisch wird es hingegen, wenn zum Beispiel nur wenige Wochen oder gar Tage bis zum Verfall der Option übrig sind und die Option bisher entweder nur knapp am Geld oder sogar aus dem Geld ist.

Sind Optionen auch für Anfänger geeignet?

Aufgrund ihrer Komplexität sind Optionen in erster Linie für erfahrene Trader und Anleger geeignet, die sich sehr gut mit dem Thema auskennen. Demgegenüber gibt es für Anfänger deutlich einfacher Finanzprodukte, mit denen ebenfalls auf steigende oder fallende Kurse spekuliert werden kann. Zu nennen sind hier beispielsweise CFDs, die keine Kennzahlen wie Optionen haben.