Geld investieren und traden lassen ist eine Option, die in der heutigen hochdynamischen Finanzwelt immer mehr Menschen in Betracht ziehen. Denn nicht jeder verfügt über das nötige Fachwissen, die Zeit oder die Erfahrung, um eigenständig an den Finanzmärkten zu handeln. In solchen Fällen rückt die Idee, sein Geld professionell verwalten zu lassen, in den Mittelpunkt.

Wichtigste Informationen zum Thema Geld traden lassen:

- Es gibt mehrere Optionen, sein Geld traden zu lassen, unter anderem bei der Bank, über Hedgefonds, Copy Trading und Auto Trading

- Banken: Professionelle Beratung, aber hohe Gebühren und mögliche Interessenkonflikte

- Hedgefonds: Überdurchschnittliche Renditen ab, aber hohe Kosten und Volatilität

- Copy Trading: Zugang zu erfahrenen Tradern, aber von deren Performance abhängig

- Auto Trading: Komplett automatisiert, aber viel technisches Know-how erforderlich

Dieser Artikel widmet sich den vielfältigen Optionen, die sich für Investoren bieten, um ihr Kapital gewinnbringend anzulegen. Wir werden die Vor- und Nachteile dieser Ansätze beleuchten, mögliche Risiken erörtern und die Unterschiede zwischen dem Outsourcen des Tradings und dem Erlernen eigener Handelsfähigkeiten aufzeigen.

Die Möglichkeiten sein Geld traden zu lassen:

Es gibt verschiedene Möglichkeiten, für Währungshandel, wobei jede Methode ihre eigenen Vor- und Nachteile hat.

Geldanlagen bei der Bank per Investmentberatung

Geldanlagen bei der Bank mithilfe einer Investmentberatung sind eine gängige Methode, um sein Kapital zu verwalten. Dieser Ansatz bietet eine persönliche Anlageberatung von qualifizierten Finanzexperten und umfasst verschiedene Vor- und Nachteile:

Vorteile

- professionelle Beratung

- Diversifikation

- Überwachung und Anpassung

Nachteile

- hohe Kosten

- Interessenskonflikte

- keine Garantie für Erfolg

Die größten Vorteile bei der Geldanlage bei einer Bank im Rahmen einer Investmentberatung im Überblick:

- Professionelle Beratung: Die Investmentberater in Banken verfügen über Fachwissen und Erfahrung in der Kapitalmärkte und können individuelle Anlagestrategien entwickeln, die den Bedürfnissen und Zielen des Kunden entsprechen.

- Diversifikation: Berater können Portfolios diversifizieren, um das Risiko zu minimieren. Sie können eine Mischung aus Aktien, Anleihen, Fonds und anderen Vermögenswerten empfehlen, um die Rendite zu optimieren.

- Überwachung und Anpassung: Investmentberater überwachen kontinuierlich die Performance des Portfolios und passen es bei Bedarf an, um auf Marktschwankungen und Änderungen in den Zielen des Kunden zu reagieren.

Dem gegenüber stehen folgende Nachteile:

- Kosten: Die Dienstleistungen von Investmentberatern sind in der Regel kostenintensiver als andere Anlagemethoden, da Gebühren und Provisionen anfallen können. Diese Kosten können die Rendite des Anlegers beeinträchtigen.

- Interessenkonflikte: Einige Berater können Anreize haben, bestimmte Produkte zu empfehlen, die für die Bank oder sie selbst profitabler sind. Das kann zu einem Interessenkonflikt führen.

- Keine Garantie für Erfolg: Obwohl Investmentberater ihr Bestes tun, um erfolgreiche Anlageentscheidungen zu treffen, gibt es keine Garantie für Gewinne, und Verluste sind möglich.

- Zeitaufwand: Die Kommunikation und Zusammenarbeit mit einem Investmentberater erfordert Zeit und Engagement, da regelmäßige Treffen und Diskussionen über das Portfolio notwendig sind.

Es ist wichtig, eine gut informierte Entscheidung zu treffen und sicherzustellen, dass die Investmentberatung den eigenen finanziellen Zielen und Risikobereitschaft entspricht. Anleger sollten die Gebühren verstehen und sicherstellen, dass ihr Berater ihren Interessen in erster Linie verpflichtet ist.

Geldanlagen bei Hedgefonds

Geldanlagen in Hedgefonds sind eine spezialisierte und anspruchsvolle Form der Kapitalanlage, die auf Leerverkauf setzt. Leerverkauf ist eine Strategie, bei der ein Investor einen Vermögenswert verkauft, den er nicht besitzt, in der Erwartung, dass sein Preis fällt. Der Gewinn ergibt sich aus der Differenz zwischen dem Verkaufspreis und dem späteren Rückkaufpreis. Hier gibt es sowohl Vor- als auch Nachteile:

Vorteile

- potenziell sehr hohe Renditen

- Diversifikation

- professionelle und erfahrene Manager

Nachteile

- sehr hohe Gebühren

- mangelnde Liquidität

- Risiko und Volatilität

- mangelnde Kontrolle

- begrenzte Transparenz

- Komplexität und Risiko

Wer sein Geld in Hedgefonds einzahlt, um diese damit traden zu lassen, profitiert von diesen Vorteilen:

- Potenziell hohe Renditen: Hedgefonds haben das Ziel, überdurchschnittliche Renditen zu erzielen, indem sie in verschiedene Anlageklassen investieren und oft auch riskantere Strategien nutzen. Dies kann Anlegern die Möglichkeit bieten, von starken Gewinnen zu profitieren.

- Diversifikation: Hedgefonds können in verschiedene Vermögenswerte und Märkte investieren, was eine breite Diversifikation ermöglicht, um das Risiko zu streuen.

- Professionelle Manager: Hedgefonds werden oft von erfahrenen Fondsmanagern geleitet, die komplexe Anlagestrategien umsetzen, um Renditen zu maximieren.

Es gibt jedoch eine ganze Reihe an Nachteilen, die die Vorteile überwiegen:

- Hohe Gebühren: Hedgefonds erheben oft hohe Managementgebühren und Erfolgsgebühren (Performance Fees). Diese Gebühren können erheblich in die Rendite des Anlegers schmälern.

- Mangelnde Liquidität: Hedgefonds können Liquiditätsbeschränkungen haben, was bedeutet, dass Anleger möglicherweise nicht jederzeit auf ihr Geld zugreifen können.

- Risiko und Volatilität: Aufgrund ihrer aggressiven Anlagestrategien und des Einsatzes von Hebeln können Hedgefonds starken Schwankungen unterliegen und Verluste verursachen.

- Begrenzte Transparenz: Hedgefonds sind oft weniger transparent als traditionelle Anlageprodukte, und Anleger haben möglicherweise weniger Einblick in die genauen Anlageentscheidungen.

- Komplexität und Risiko: Das Verständnis von Hedgefonds und deren Anlagestrategien erfordert ein gewisses Maß an Fachkenntnissen, und Anleger müssen sich der potenziellen Risiken bewusst sein.

Geldanlagen in Hedgefonds sind in der Regel nur für erfahrene Anleger geeignet, die bereit sind, höhere Gebühren und ein erhöhtes Risiko für die Möglichkeit auf überdurchschnittliche Renditen in Kauf zu nehmen. Es ist ratsam, eine gründliche Due Diligence durchzuführen und sich darüber im Klaren zu sein, dass Hedgefonds nicht für jeden Anleger geeignet sind.

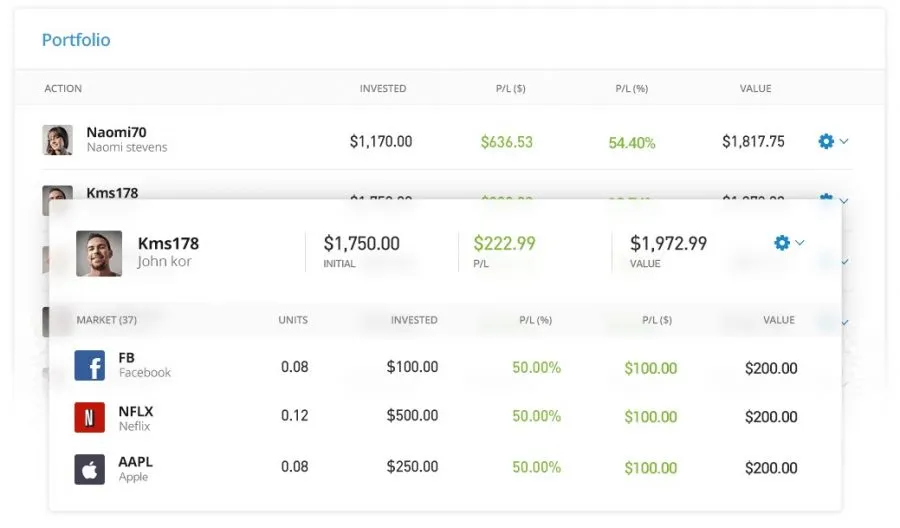

Copy Trading

Copy Trading ist eine innovative und beliebte Form des Online-Handels, die es Anlegern ermöglicht, die Erfolge erfahrener Trader zu kopieren. Dabei handelt es sich um eine Strategie, bei der Anleger die Trades und Anlageentscheidungen erfahrener Trader automatisch replizieren können. Dies bietet eine effiziente Möglichkeit, von den Kenntnissen und Erfahrungen erfahrener Händler zu profitieren, ohne selbst tiefgreifendes Wissen über die Finanzmärkte oder das Trading zu besitzen.

Vorteile

- Zugang zu erfahrenen Tradern

- Diversifikation

- sehr bequeme Art des Handelns

- Lernmöglichkeiten

- Zeitsersparnis

Nachteile

- Risiken

- Abhängigkeit von Dritten

- Kosten

- mangelnde Kontrolle

- Auswahlprobleme

Wer Copy Trading oder Social Trading nutzt, kann von folgenden Vorteilen profitieren:

- Zugang zu erfahrenen Tradern: Copy Trading ermöglicht es Anlegern, von den Fähigkeiten und Erfahrungen erfahrener Trader zu profitieren, ohne selbst ein Experte zu sein.

- Diversifikation: Anleger können ihr Portfolio diversifizieren, indem sie verschiedene Trader mit unterschiedlichen Handelsstrategien kopieren, was das Risiko streut.

- Bequemlichkeit: Copy Trading bietet eine bequeme Möglichkeit, in den Finanzmärkten zu investieren, da Anleger nicht aktiv handeln müssen. Die Trades werden automatisch ausgeführt.

- Lernmöglichkeiten: Anleger können durch das Beobachten erfahrener Trader und das Analysieren ihrer Entscheidungen ihr Verständnis für die Finanzmärkte vertiefen.

- Zeitersparnis: Für Anleger, die nicht die Zeit oder das Fachwissen für aktives Trading haben, ist Copy Trading eine zeiteffiziente Lösung.

Copy Trading ist nicht ganz ohne Risiken – folgende Nachteile gibt es:

- Risiken: Die Vergangenheitsleistung eines Traders ist keine Garantie für zukünftige Erfolge. Verluste sind möglich, und Anleger können Geld verlieren.

- Abhängigkeit von Dritten: Anleger sind darauf angewiesen, dass die ausgewählten Trader gute Entscheidungen treffen. Bei Fehlern des kopierten Traders können Verluste auftreten.

- Kosten: Einige Plattformen erheben Gebühren oder Provisionen für Copy Trading-Dienste, die die Rendite beeinträchtigen können.

- Mangel an Kontrolle: Beim Copy Trading geben Anleger die Kontrolle über ihre Handelsentscheidungen aus der Hand und verlassen sich auf die Strategien der kopierten Trader.

- Auswahlprobleme: Die Auswahl der richtigen Trader kann eine Herausforderung sein, da es viele Optionen gibt, und es erfordert Forschung und eine fundierte Auswahl.

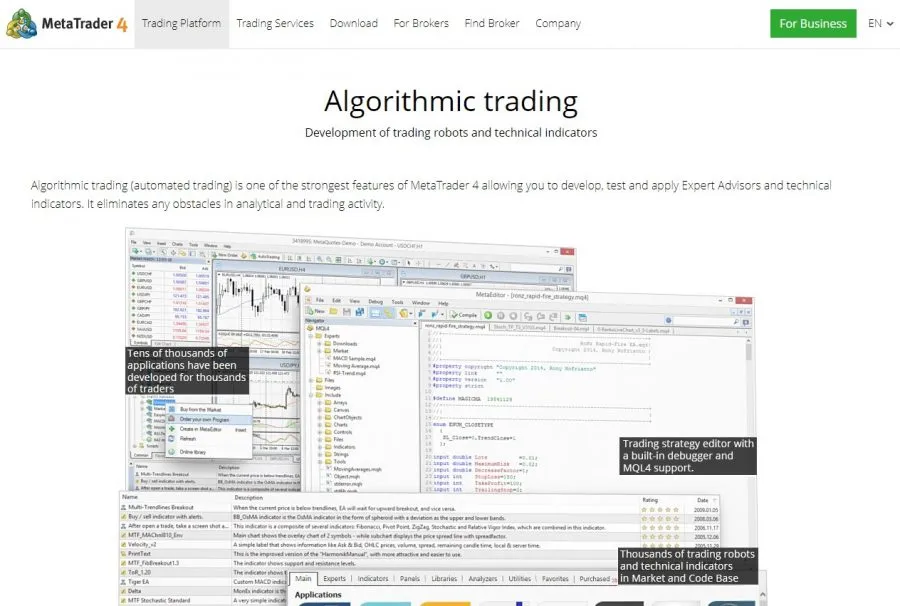

Auto Trading

Auto Trading, auch als algorithmischer Handel oder automatisierter Handel bezeichnet, ist eine fortschrittliche Methode des Tradings, bei der Computerprogramme oder Algorithmen Handelsentscheidungen treffen und automatisch Trades auf den Finanzmärkten ausführen. Dieser Ansatz nutzt komplexe mathematische Modelle und historische Daten, um Handelsstrategien zu entwickeln und Trades zu platzieren. Auto Trading bietet eine Vielzahl von Vorteilen, hat jedoch auch einige Nachteile.

Vorteile

- Disziplin und Emotionsfreiheit

- Schnelligkeit

- Diversifikation

- Backtesting

- 24/7-Handel

Nachteile

- technisches Wissen erforderlich

- IT-Risiken

- Überoptimierung

- Mangel an Flexibilität

- Kosten

Die Vorteile von Auto Trading im Detail-Check:

- Disziplin und Emotionsfreiheit: Computerprogramme handeln emotionslos und diszipliniert, ohne von Angst oder Gier beeinflusst zu werden, was zu rationaleren Entscheidungen führen kann.

- Schnelligkeit: Auto Trading ermöglicht das sofortige Platzieren von Trades, sobald bestimmte Bedingungen erfüllt sind, wodurch Chancen genutzt oder Verluste minimiert werden können.

- Diversifikation: Auto Trading ermöglicht die gleichzeitige Ausführung von Trades in verschiedenen Märkten oder Anlageklassen, was zur Risikostreuung beiträgt.

- Backtesting: Algorithmen können auf historischen Daten getestet werden, um ihre Leistung zu bewerten und zu optimieren.

- 24/7-Handel: Auto Trading kann rund um die Uhr arbeiten, was in globalen Märkten von Vorteil ist.

Dem gegenüber stehen beim Auto Trading die folgenden Nachteile:

- Technisches Wissen: Die Entwicklung und Wartung von Handelsalgorithmen erfordert technisches Wissen und Programmierfähigkeiten.

- Risiken: Algorithmen sind anfällig für technische Störungen oder Programmierfehler, die zu erheblichen Verlusten führen können.

- Überoptimierung: Die übermäßige Anpassung von Algorithmen an historische Daten kann zu schlechten Ergebnissen in Echtzeit führen.

- Mangel an Flexibilität: Algorithmen können Schwierigkeiten haben, auf unerwartete Marktereignisse angemessen zu reagieren.

- Kosten: Die Implementierung und Wartung von Auto Trading-Systemen kann kostenintensiv sein.

Auto Trading ist eine leistungsstarke Methode, um Handelsstrategien zu automatisieren, erfordert jedoch sorgfältige Planung und Überwachung, um erfolgreich zu sein.

Wie gefährlich ist es, sein Geld traden zu lassen?

Traden kann mit erheblichen Risiken verbunden sein. Die Gefahr hängt von verschiedenen Faktoren ab, darunter die Erfahrung des Traders, die gewählte Handelsstrategie und die Volatilität des Finanzmarktes. Es ist wichtig, diese Risiken zu verstehen, bevor man sich für das Trading entscheidet.

Einer der Hauptgründe für die Gefährdung ist die Volatilität der Märkte. Finanzmärkte können sich in kurzer Zeit stark verändern, was zu Gewinnen oder Verlusten führen kann. Unvorsichtige Trader können ihr gesamtes Kapital schnell verlieren, wenn sie nicht die richtigen Risikomanagement-Strategien anwenden.

Zudem kann mangelnde Erfahrung zu Verlusten führen. Es ist entscheidend, sich gründlich über die Märkte und die gewählten Anlageinstrumente zu informieren. Emotionales Trading, Gier und Furcht können ebenfalls zu hohen Verlusten führen.

Ein weiteres Risiko besteht darin, dass sich die Finanzmärkte durch unvorhersehbare Ereignisse wie politische Krisen oder Naturkatastrophen beeinflussen lassen. Diese Ereignisse können dazu führen, dass Märkte unerwartet zusammenbrechen oder explodieren.

Die Möglichkeit von Betrug und Manipulation ist ebenfalls ein Risiko, insbesondere bei unregulierten Plattformen. Es ist unabdingbar, bei der Auswahl einer Handelsplattform auf Seriosität und Regulierung zu achten.

Abschließend ist festzuhalten, dass das Geld investieren zwar erhebliche Gewinnmöglichkeiten bietet, gleichzeitig aber mit erheblichen Risiken verbunden ist. Eine sorgfältige Vorbereitung, Risikomanagement-Strategien und die Wahl des zuverlässigen Brokers sind entscheidend, um die Risiken zu minimieren und erfolgreich zu traden. Es ist ratsam, niemals mehr Geld zu investieren, als man sich leisten kann, zu verlieren.

Welche Anlageformen sind verboten?

Folgende Anlageformen sind verboten:

- Pyramidensysteme oder Schneeballsysteme

- Nicht regulierte oder betrügerische Broker

- Illegale oder unregistrierte Wertpapierangebote

- Betrügerische Kryptowährungsprojekte

Die Frage nach verbotenen Anlageformen ist von entscheidender Bedeutung, da sie auf die Notwendigkeit hinweist, beim Handel mit finanziellen Vermögenswerten äußerst vorsichtig zu sein und sich an geltende Vorschriften und Gesetze zu halten. Der Schutz der Anleger ist eine zentrale Säule der Finanzregulierung, und es gibt bestimmte Anlageformen, die in vielen Ländern verboten oder streng reguliert sind. Ein wichtiger Aspekt in diesem Zusammenhang ist, dass Personen, die Geld für andere traden, in der Regel eine entsprechende Lizenz benötigen.

Pyramidensysteme oder Schneeballsysteme

Eine der bekanntesten verbotenen Anlageformen sind Pyramidensysteme oder Schneeballsysteme. Diese illegalen Modelle versprechen Anlegern hohe Renditen, indem sie das Geld der neuen Investoren verwenden, um die älteren Investoren auszuzahlen. Sie sind in den meisten Ländern illegal und führen oft zu schweren Verlusten für diejenigen, die daran teilnehmen.

Nicht regulierte oder betrügerische Broker

Des Weiteren sind nicht regulierte oder betrügerische Broker eine ernsthafte Bedrohung. Investoren sollten sicherstellen, dass die Person oder die Plattform, die ihr Geld handelt, über die erforderlichen Lizenzen und Genehmigungen verfügt. Dies schützt vor betrügerischen Aktivitäten und unethischem Verhalten.

Illegale oder unregistrierte Wertpapierangebote

Illegale oder unregistrierte Wertpapierangebote sind eine weitere Form von verbotenen Anlageformen. Dies umfasst den Verkauf von Wertpapieren ohne die erforderlichen Genehmigungen, was zu hohen finanziellen Verlusten führen kann.

Betrügerische Kryptowährungsprojekte

Schließlich sollten Anleger auch vor betrügerischen Kryptowährungsprojekten und Ponzi-Programmen gewarnt sein, die in der Welt der digitalen Währungen auftreten. Die Regulierung von Kryptowährungen variiert von Land zu Land, aber Investoren sollten sicherstellen, dass sie mit vertrauenswürdigen Plattformen und Projekten arbeiten.

Insgesamt muss darauf geachtet werden, dass Investoren sich über die geltenden Gesetze und Vorschriften in ihrem Land informieren und sich an vertrauenswürdige und regulierte Finanzinstitutionen und Broker halten. Die Einhaltung der Gesetze und die Vermeidung illegaler Anlageformen sind wesentliche Schritte, um das Risiko von finanziellen Verlusten zu minimieren und die Sicherheit der eigenen Investitionen zu gewährleisten.

Was sind die Vor- und Nachteile, wenn nicht selbst getradet wird?

Das Auslagern des Handels an professionelle Händler oder Fondsmanager hat sowohl Vor- als auch Nachteile, die es zu berücksichtigen gilt.

Vorteile:

- Professionelle Expertise: Nicht selbst zu traden ermöglicht den Zugang zu professioneller Expertise und Erfahrung. Fondsmanager und Experten verfügen oft über umfangreiches Wissen über die Märkte.

- Zeitersparnis: Der Handel erfordert Zeit, Forschung und ständige Überwachung. Indem man dies an Profis delegiert, kann man Zeit für andere Aktivitäten freisetzen.

- Diversifikation: Professionelle Händler können Portfolios diversifizieren und Risiken besser streuen. Dies kann das Risiko reduzieren, das mit dem Konzentrieren auf eine Anlage verbunden ist.

- Emotionale Distanz: Selbst erfahrene Trader sind oft von Emotionen beeinflusst, was zu impulsiven Entscheidungen führen kann. Professionelle Trader handeln in der Regel disziplinierter und emotionsloser.

Nachteile:

- Kosten: Das Auslagern des Handels kann kostenintensiv sein. Professionelle Dienstleistungen, Gebühren und Provisionen können Gewinne erheblich schmälern.

- Mangel an Kontrolle: Wenn man nicht selbst tradet, hat man weniger Kontrolle über die Entscheidungen. Man muss sich auf die Fähigkeiten und Integrität der Experten verlassen.

- Verlust der Lernmöglichkeiten: Selbstständiges Trading bietet die Gelegenheit, aus Erfolgen und Misserfolgen zu lernen. Das Auslagern des Handels kann diese Lernchancen einschränken.

- Ineffizienz bei kleinen Beträgen: Professionelle Dienstleistungen sind oft besser geeignet für größere Kapitalbeträge. Kleinere Investitionen können von den Gebühren negativ beeinflusst werden.

Die Entscheidung, ob man selbst tradet oder das Trading Experten überlässt, hängt von den individuellen Zielen, der Risikobereitschaft und den finanziellen Ressourcen ab. Einige Anleger bevorzugen eine Kombination aus beidem, um die Vorteile der Expertise und der Kontrolle zu nutzen, während sie gleichzeitig in ihre eigene finanzielle Bildung investieren.

Geld traden lassen vs. Trading lernen

Die Wahl zwischen Geld investieren lassen und selbst das Trading zu erlernen, hängt von persönlichen Präferenzen und Zielen ab. Einige Anleger entscheiden sich möglicherweise für eine Kombination aus beidem, indem sie einen Teil ihres Portfolios professionellen Händlern überlassen und gleichzeitig ihre eigenen Fähigkeiten entwickeln. Eine gründliche Recherche und Weiterbildung sind in jedem Fall entscheidend, um fundierte Entscheidungen zu treffen.

Geld investieren lassen

- Professionelle Expertise: Wenn man das Trading Experten überlässt, profitiert man von ihrer Fachkenntnis und Erfahrung. Dies kann dazu beitragen, bessere Ergebnisse zu erzielen.

- Zeitersparnis: Das Auslagern des Handels erspart Zeit, die man für andere Aktivitäten nutzen kann. Man muss sich nicht intensiv in die Märkte einarbeiten.

- Emotionale Distanz: Emotionen können oft zu impulsiven Handelsentscheidungen führen. Das Auslagern des Handels kann helfen, diese emotionale Komponente zu reduzieren.

Trading selbst lernen

- Bildung und Kontrolle: Selbst das Trading zu erlernen, zum Beispiel in der Trading-Ausbildung bei trading.de, ermöglicht es, die Märkte besser zu verstehen und unabhängiger zu handeln. Man behält die Kontrolle über seine Entscheidungen.

- Langfristige Fähigkeiten: Das Erlernen von Trading-Fähigkeiten ist eine langfristige Investition. Diese Fähigkeiten können über Jahre hinweg genutzt werden und ermöglichen eine breitere Palette von Anlagestrategien.

- Kosten sparen: Selbstständiges Trading kann kostengünstiger sein, da man keine Gebühren oder Provisionen für professionelle Dienstleistungen zahlen muss.

Fazit: Geld traden lassen kann eine gute Option sein

In der Welt des Investierens gibt es verschiedene Wege, Kapital professionell zu managen. Geldanleger haben die Wahl zwischen verschiedenen Optionen, die mit Vor- und Nachteilen einhergehen. Banken bieten Investmentberatung, doch dies kann teuer sein und erfordert Vertrauen in die Bank. Hedgefonds versprechen Expertise, sind aber oft kostspielig und mit Risiken verbunden.

Copy Trading bietet die Möglichkeit, erfolgreichen Tradern zu folgen, birgt jedoch das Risiko, das eigene Kapital zu verlieren. Auto Trading automatisiert den Handel, erfordert aber technisches Wissen. Die Gefahren des Investierens liegen in unüberlegten Entscheidungen und potenziellen Verlusten. Verbotene Anlageformen sollten vermieden werden, und die Entscheidung zwischen Geld investieren lassen und eigenem Trading hängt von den individuellen Zielen, der Risikobereitschaft und den Ressourcen ab. Die Wahl sollte sorgfältig abgewogen werden, um finanzielle Ziele zu erreichen.

Meistgestellte Fragen:

Was bedeutet es, sein Geld traden zu lassen?

Es bedeutet, dass Sie Ihr Kapital von professionellen Tradern oder durch automatisierte Systeme und Bots am Markt anlegen lassen. Sie nutzen deren Fachwissen und Tools, um möglicherweise Gewinne zu erzielen, ohne selbst aktiv zu handeln.

Welche Risiken bestehen beim Traden lassen meines Geldes?

Das größte Risiko ist der Totalverlust durch Marktvolatilität, Fehlentscheidungen der Trader oder Systeme, technische Fehler bei automatisierten Systemen. Auch die Kosten können sehr hoch sein und Ihre Rendite schmälern. Es gibt vereinfacht gesagt keine Garantie für Gewinne – die Vergangenheitsleistung ist kein Indikator für zukünftige Ergebnisse. Das gilt vor allem für Trading Bots und automatisierte Systeme.

Wie wähle ich die richtige Plattform oder den Trader aus, um mein Geld traden zu lassen?

Sie sollten die Erfolgsbilanz prüfen, die Gebührenstruktur verstehen und sicherstellen, dass die Plattform oder der Trader reguliert und lizenziert ist. Lesen Sie zudem unbedingt Bewertungen und investieren Sie zunächst nur kleinere Summen.

Wie hoch sind die Kosten, wenn ich mein Geld traden lasse?

Das kommt ganz darauf an, welche Methode Sie wählen. Bei Hedgefonds und Banken sind die Gebühren oft sehr hoch, beim Copy Trading möglicherweise niedriger. Wer voll im Auto Trading durchstarten möchten, braucht zu Beginn etwas mehr Kapital für die Entwicklung eines Trading Bots.