Die Trading Positionsgröße beschreibt eine fixe Einheit, die bei Finanzinstrumenten gewählt werden muss, um diese zu traden. Die Positionsgröße orientiert sich an dem Kontostand des Traders, Hebel, Risiko und genutztem Asset bzw. Finanzprodukt.

Berechnen können Sie die Positionsgröße am besten, indem Sie das verfügbare Kapital mit dem gewünschten Risikokapital multiplizieren und durch die Differenz zwischen aktuellem Preis und Stop-Loss-Marke teilen. Dadurch erhalten Sie dann die optimale Anzahl von Einheiten für den spezifischen Lot.

Das Wichtigste über Positionsgrößen im Trading:

- Positionsgrößen bestimmen den Wert der Trading Position.

- Die Positionsgröße sollte abhängig vom gewollten Risiko gewählt werden

- Positionsgrößen müssen berechnet werden oder es befindet sich direkt ein eingebauter Rechner in der Trading Plattform.

- Für jedes Finanzprodukt und Markt gibt es unterschiedliche Positionsgrößen

- Trader können dank Hebelwirkung größere Positionen mit kleinem eingesetztem Kapital traden.

In diesem Artikel schauen wir uns genauer an, wie man bei der Positionsgrößenberechnung vorgeht und welche Prozentsätze in Bezug auf das Handelskonto genutzt werden sollten. Zudem erfahren Sie mehr über die verschiedenen Instrumente und Finanzprodukte.

Positionsgrößenbestimmung – so gehen Trader vor

Um als Trader die richtige Positionsgröße zu bestimmen, können Sie verschiedene Herangehensweisen wählen. Typisch sind dabei vier verschiedene Varianten, mit denen die Händler vorgehen:

- Fraktionelle Positionsgrößenbestimmung

- Fixen Anteil am eigenen Kapital wählen

- Größe der Position in Hinsicht auf die Gesamtrentabilität flexibel verändern

- Feste Anzahl an CFDs pro Trade einkaufen/verkaufen

Die meisten Ansätze zur Positionsgrößenbestimmung sind relativ einfach zu verstehen. Vor allem bei der fraktionellen Methode können Sie einfach einen Prozentsatz an Ihrem Kapital festlegen, welcher in die Position einfließen soll. Von den meisten Experten unter den Tradern wird ein Kapitaleinsatz von 1-3 Prozent empfohlen. Deutlich komplizierter ist es dagegen, die Größe der Position an die Rentabilität anzupassen. Hier tun sich vor allem die Anfänger meist schwer.

Im Folgenden werde ich Ihnen einige Beispiele mit der Methode der fraktionellen Positionsgrößenbestimmung vorstellen. Sie ist die wichtigste Grundlage für die meisten Investitionen von Plattform-Kunden und führt zu einem relativ sicheren Trading-Setup mit gutem Risikomanagement. Verwendet werden kann die Berechnung dabei sowohl für Aktien-CFDs, als auch für Forex Trading, Indizes und Futures.

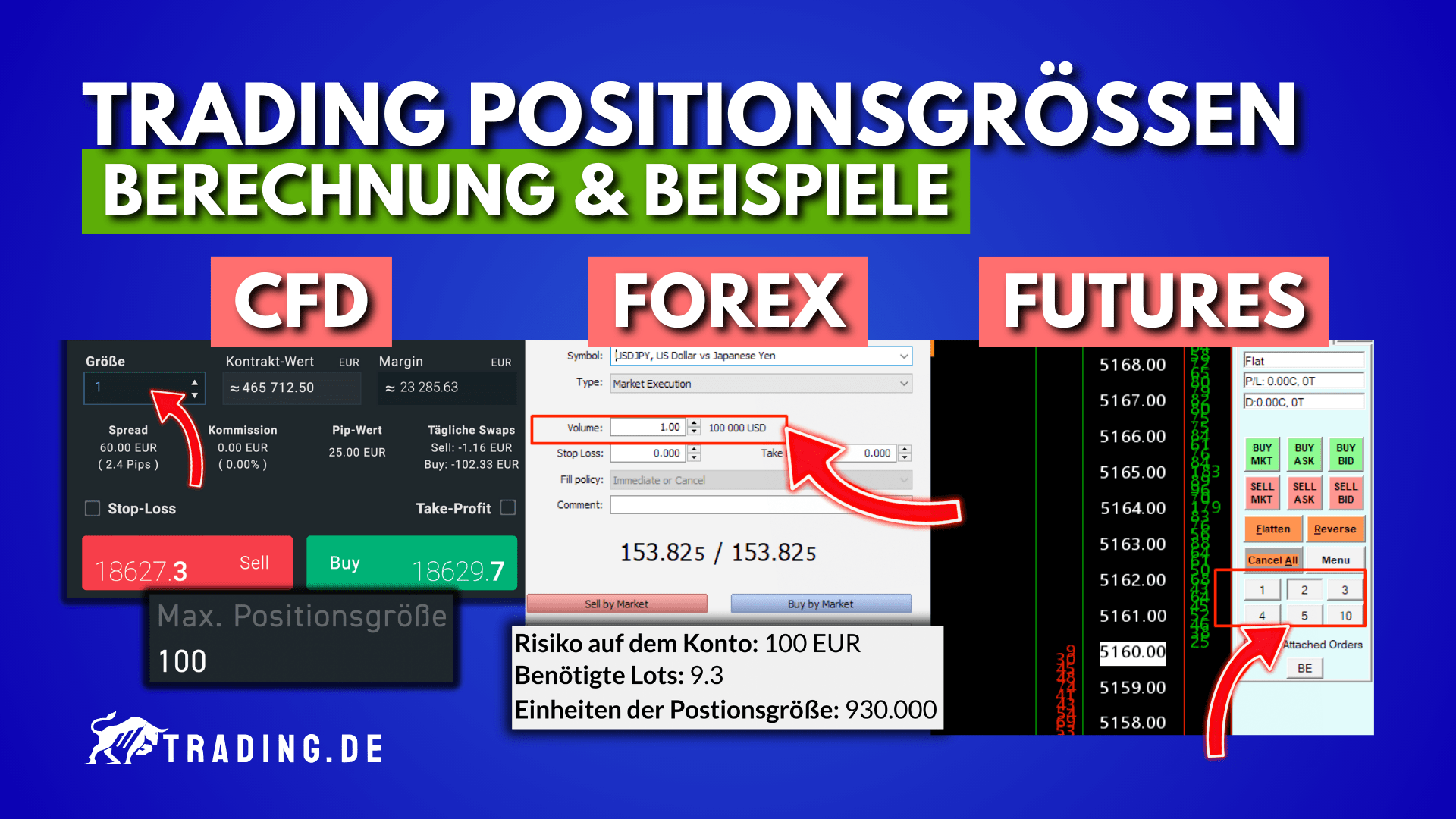

Positionsgrößen bei verschiedenen Finanzprodukten

Schauen wir uns nun genau an, welchen Anteil Ihres Kapitals Sie auf eine Positionsgröße verwenden möchten, wenn Sie sich auf 1 Prozent beschränken und Ihr Vermögen auf dem Handelskonto 10.000 Euro beträgt. In drei Beispielen zeige ich Ihnen, wie Sie herausfinden, welche Positionsgröße Sie pro Lot benötigen, um Ihre Chancen auf Gewinne zu steigern und das Risiko der Verluste zu senken.

CFD Trading Positionsgrößen berechnen – Beispiel für den fraktionellen Ansatz

Beim CFD Trading Positionsgrößen zu bestimmen, ist eine Standardmethode, mit der Sie das Risiko von Verlusten auf Ihrem Konto effektiv senken können. Um bei einem einfachen Handel ohne Hebelwirkung auf die richtige Positionsgröße zu kommen, benötigen Sie Informationen zur Höhe Ihres eigenen Kapitals, zum aktuellen Preis des CFDs, zur Stop-Loss-Einstellung und zu Ihrem persönlichen Risiko, beispielsweise ein Prozent.

- Kapital auf dem Konto: 10.000 Euro

- Risiko-Bereitschaft: 1 Prozent

- Aktueller Kurs der Position: 55 Euro

- Stop Loss Betrag: 50 Euro

Als erstes würden Sie in diesem Beispiel der Positionsgrößenbestimmung die Differenz zwischen dem aktuellen Kurs an der Börse und dem Stop Loss Betrag berechnen:

Differenz = 55 Euro – 50 Euro = 5 Euro

Nun möchten Sie wissen, welches Risiko Sie pro Trade in absoluten Zahlen bereit sind, einzugehen. Sie haben sich aus Erfahrung für 1 Prozent vom Gesamtkapital auf Ihrem Handelskonto entschieden, um die Höhe von möglichen Verlusten damit deutlich einzuschränken. Für die Positionen-Bestimmung bei den Beispiel-CFDs würde das bedeuten:

Investitionsbereitschaft = 10.000 Euro x 0,01 = 100 Euro

Aus dieser Berechnung ergibt sich also, dass Sie dazu bereit sind, ein Risiko von 100 Euro einzugehen und dieses Geld in die gewünschten Lots zu investieren.

Um jetzt die für den Handel notwendige Positionsgröße berechnen zu können, müssen die Trader den Risiko-Einsatz durch die vorab ermittelte Differenz von CFD/Aktien/Bezugsgrößen-Preis und Stop Loss teilen:

Optimale Positionsgröße = 100 / 5 = 20

Die richtige CFD Trading Positionsgröße würde sich in diesem Beispiel also auf 20 CFDs pro Trade belaufen. Das würde etwa zweimal einem Micro Lot von 1.000 Einheiten entsprechen.

Hebelwirkung in die Berechnung von Positionsgrößen einbeziehen

Beachten Sie bei der Berechnung der Positionsgröße immer, dass Ihnen die Trading Plattform meist einen Hebel bereitstellt. Diese Hebelwirkung kann sich zum Beispiel auf 1:3 oder 1:5 belaufen und somit die Größe der CFD-Position deutlich steigern. Den Hebel müssen Sie dann in Ihren Handel und die Positionsgrößenbestimmung mit einbeziehen.

Nehmen wir einmal an, dass Sie für den oben genannten Trade einen Hebel von 1:5 verwenden. Für eine Investition von 50 Euro bekämen Sie dann also 250 Euro in Ihr Portfolio. Sie müssten die Anzahl der Lots durch fünf teilen und würden lediglich einen Anteil als Sicherheitseinlage oder Margin erbringen.

Forex Positionsgrößen berechnen – so bestimmen Sie die Höhe Ihres Kapitaleinsatzes

Die Bestimmung der Positionsgröße ist auch ein wichtiger Bestandteil beim Investieren in Forex Währungspaare. Hier kommt es im Unterschied zu den Aktien- oder Index-CFDs auf den exakten Umtauschkurs an und darauf, von welcher Währung aus Sie die Forex-Werte einkaufen möchten.

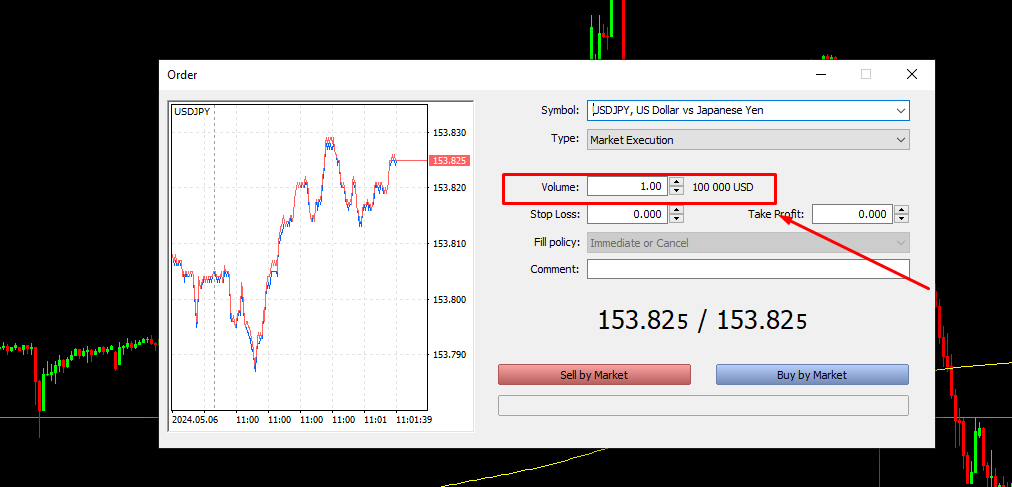

Nehmen wir uns exemplarisch einen Trade, bei dem Sie USD/JPY zu einem Kurs von 154,94 handeln möchten. Auch in diesem Fall liegt die Höhe des gewünschten Risikos für den Händler bei 1 Prozent des Handelskapitals. Der Stop-Loss-Betrag wird auf 40 Pips festgelegt.

Risiko für das gesamte Kapital des Traders = 10.000 x 0,01 = 100

Positionsgröße = 100 / (154,78 – 40 Pips) = 38.695 Lots

Um bei diesem Trade Ihre Gewinne im Verhältnis zum Risiko optimieren zu können, werden Sie also in etwa vier Mini Lots zu 10.000 Einheiten wählen. Sie können dem Handel aber auch einen Hebel hinzufügen und dadurch Ihren eigenen Einsatz auf nur einen Mini Lot beschränken.

Futures Positionsgrößen berechnen

Futures sind Finanzinstrumente, bei denen Sie sich einen bestimmten Basiswert sichern und diesen in der Zukunft zu einem festen Verfallstermin einlösen. Der Geldbetrag, zu dem Sie den Terminkontrakt kaufen werden, steht also fest und muss auch so am Ende der Laufzeit überwiesen werden (So in der Theorie). Sie profitieren von diesem Instrument insbesondere dann, wenn der Preis im Handel unterdessen gestiegen ist. Sie kaufen ihn dann zu günstigeren Preisen, als an der Börse verfügbar und bieten ihn dann sofort wieder zum Verkauf an.

Stellen wir uns nun einmal vor, dass Sie mit einem Risiko von 2 Prozent und einem Kapital von 10.000 USD in den Futures Trade einsteigen möchten. Sie entscheiden sich dabei für einen S&P500 E-Mini Future, dessen aktueller Preis bei 5.000 Punkten liegt. Den Stop Loss für diese Position legen Sie auf 73,00 Euro fest.

Risiko für das gesamte Depot = 10.000 Euro x 0,02 = 200 $

Futures besitzen fixe Positionsgrößen (Kontrakte), die nicht stückelbar sind. Pro Kontrakt gibt es einen festen Tickwert. In unserem Beispiel gibt es einen Tickwert von 12,5$ für einen gehandelten Kontrakt.

1 Tick = 12,5 $

1 Punkt im S&P500 E-Mini Future hat 4 Ticks

= 1 Punkt Bewegung = 50 $

In diesem Beispiel handelt es sich also um einen Trader, der ein wesentlich höheres Risiko einzugehen bereit ist. Trotz eines geringeren Kapitals im Depot wird er bis zu zwei Prozent seines Vermögens in den Trade setzen wollen. Dafür sollte er sich aufgrund einer umfangreichen Analyse sehr sicher sein, dass sich die Position auch wirklich in seinem Sinne entwickeln wird.

Der Stoploss kann nun 4 Punkte vom einstieg entfernt gesetzt werden

Entscheidet sich der Trader für einen kleinen SL, kann die Positionsgröße auf 2 Punkte erhöht werden und der Stop Loss muss 2 Punkte betragen

Hier sehen Sie, dass die Positionsgrößenberechnung bei Futures etwas schwieriger ist, denn die Positionen haben standardisiert eine sehr große Größe. Das Trading Konto benötigt dementsprechend ein hohes Guthaben für ein sinnvolles Money Management.

So geht die Berechnung der Positionsgröße schneller: Hilfreicher Positionsgrößenrechner von Trading.de

Für Anfänger ist die Bestimmung der Positionsgröße oftmals kompliziert und etwas verwirrend. Praktische Tools können Ihnen aber dabei helfen, diese Aufgabe schneller zu lösen. Für das reine Management von Risiken bieten wir Ihnen von Trading.de zum Beispiel den Money Management & Risiko Rechner an. Hier rechnet Ihnen das Werkzeug blitzschnell aus, wie hoch das von Ihnen gewählte Risiko in absoluten Zahlen ist.

Für die Positionsgröße pro Trade im Speziellen können die Händler unseren Forex-Rechner verwenden. Geben Sie hier einfach Ihr Gesamtkapital auf der Handelsplattform ein, entscheiden Sie sich für die Höhe Ihrer Risiken und tragen Sie die Angaben zum aktuellen CFD-Preis sowie den Stop Loss Leveln ein.

Bereits wenige Sekunden, nachdem Sie auf den Berechnungs-Button geklickt haben, bekommen Sie ein Ergebnis und wissen nun, ob Sie einen Micro Lot, Mini Lot oder Standard Lot in den Markt investieren sollten. Ihnen steht der Weg zu aussichtsreichem Gewinn offen, ohne ein enormes Risiko einzugehen.

Psychologische Auswirkungen von zu großen Positionsgrößen

CFD Trading ist nicht immer etwas für nervenschwache Menschen. Gerade dann, wenn Sie eine zu große Positionsgröße wählen, kann sich das deutlich auf den eigenen Gemütszustand auswirken. Die Psychologie spricht hier von einem fast dauerhaften Stress, solange Sie am Markt investiert sind. Wenn sich die Position nun in eine andere Richtung entwickelt, als von Ihnen gewünscht, steigert das noch das Paniklevel.

Die Händler stehen immer mehr unter Druck, Erfolg zu haben und befürchten bei der Wahl hoher CFD-Positionsgrößen Geld in existenziellem Ausmaß zu verlieren. Entsprechend empfehlen wir einem jeden Händler immer, sich nicht zu überschätzen und das Risiko beim CFD-Trading gering zu halten. Die Berechnung der optimalen Positionsgröße kann genau dabei helfen, sich bei der Menge des investierten Kapitals eine bedachtere Wahl zu treffen.

Ein weiterer Aspekt, der den Druck aus dem Trading herausnehmen kann, ist eine gründliche Analyse. Lernen Sie zum Beispiel in unserer kostenlosen Trading.de Ausbildung, wie man die Kurse richtig berechnet und voraussagt. Zudem zeigen wir Ihnen in unseren Workshops, wie Sie den Betrag Ihrer Investition besser skalieren und Ihre Chance auf Gewinn steigern.

Sollte man vor jedem Trade die Positionsgröße berechnen?

Aus der Erfahrung heraus ist es nicht immer möglich, mit der Berechnung der Positionsgröße zu arbeiten. Gerade beim Scalping, also dem minutengenauen Trading in sehr kleinen Zeitabständen, ist es schwer, die notwendige Lot-Menge bzw. einen konkreten Betrag auszurechnen. Hier setzen die meisten Trader eher auf Übung.

Abgesehen davon schlagen viele Handelsplattformen standardisierte CFD-Lot-Größen vor, die u. a. auch den Hebel beinhalten. Dadurch lässt sich die Suche nach der richtigen Positionsgröße pro Trade deutlich beschleunigen. Sie können natürlich auch selbst Beträge festlegen, die für sie passen und diese für alle zukünftigen Handelsaktionen als Grundlage einer Investition verwenden.

Mein Fazit: Positionsgrößen sind einer der wichtigsten Bestandteile im Trading

Wie wir in diesem Artikel gesehen haben, ist die Bestimmung der Positionsgröße bei CFD-Trades besonders wichtig und eine Grundlage dafür, ein optimales Verhältnis zwischen Risiko und Chance zu erreichen.

Die Händler entscheiden sich dabei für ein gewisses Risikolevel und legen ihren Stop Loss fest. Aus der Berechnung ergibt sich dann eine Lot-Anzahl, die für ein risikoarmes Investment am besten geeignet ist.

Generell empfehlen wir von Trading.de, auf eines der vielen Werkzeuge auf unserer Plattform zu setzen. Diese Tools rechnen Ihnen schnell aus, mit welcher Lot-Menge Sie arbeiten sollten. Das Ergebnis ist aber trotzdem immer von den Angaben abhängig, die Sie selbst tätigen. Wer das Risikolevel hier zu hoch ansetzt, läuft Gefahr, viel Geld zu verlieren.

Denken Sie also genau nach, auf welches Risiko Sie sich einlassen möchten und ob Sie die Fähigkeiten mitbringen, den Kurs zielgenau zu analysieren. Über die Bestimmung der Positionsgröße im Zusammenhang mit dem Risiko und die Trendanalyse haben Sie die besten Möglichkeiten, um Ihre Einsätze beim CFD-Trading besser zu skalieren.

FAQs zur Bestimmung von Positionsgrößen

Warum sind Positionsgrößen für den CFD-Handel so wichtig?

Mit der Positionsgröße können Sie das optimale Verhältnis zwischen Chancen und Risiken einer Investition berechnen. Sie erfahren also, wie viele Lots Sie einkaufen müssen, um mit einem vorab gewählten Risiko von beispielsweise 1 bis 3 Prozent investieren zu können. Das führt zu einer Optimierung Ihrer persönlichen Handelsstrategie.

Wie bestimme ich einfach und schnell die Positionsgröße meines Trades?

Für die Berechnung der Positionsgröße im CFD-Handel benötigen Sie Ihren persönlichen Risikobetrag, der sich auf Ihr Gesamtvermögen und einen gewünschten Prozentsatz bezieht. Danach müssen Sie den aktuellen Tagessatz eines Basiswertes heraussuchen und den Stop Loss davon abziehen. Am Ende teilen Sie Ihr Risiko durch die Differenz zwischen Tagespreis und Stop Loss und erhalten nun eine Anzahl an Lots. Besonders schnell berechnen Sie die Positionsgröße übrigens mit einem Forex-Rechner. Wir bieten Ihnen dieses Tool direkt auf unserer Plattform an.

Was sind die verschiedenen Lot-Größen?

Unter einem Lot versteht man ein Standardmaß, welches sich auf eine gewisse Anzahl an Einheiten beim Trading bezieht. Hierbei wird je nach Größe zwischen Micro Lot, Mini Lot und Standard Lot unterschieden. Ein Micro Lot enthält dabei immer 1.000 Einheiten, ein Mini Lot 10.000 Einheiten und ein Standard Lot 100.000 Einheiten.

Wie hoch sollte mein Risiko beim CFD-Handel mit Positionsgrößen ausfallen?

Einer der wichtigsten Grundsätze beim CFD-Trading ist es, das Risiko nur dann hoch anzusetzen, wenn man sich absolut sicher ist und eine gründliche Analyse durchgeführt hat. Insgesamt sollte aber nicht aus dem Rahmen von 1 bis 3 Prozent des Gesamtkapitals auf dem Konto ausgebrochen werden. Die Vorteile eines solchen Vorgehens liegen darin, das Einzelrisiko von Trades gering zu halten. Anstatt Ihr gesamtes Geld in eine Position zu stecken, werden sie es eher aufteilen und breit streuen. Dieser Grundsatz wird beim Trading als Diversifikation bezeichnet.