In diesem Ratgeber zeigen wir Einsteigern, wie sie unkompliziert ins Nasdaq Trading einsteigen können. Wir teilen nicht nur eine umfassende Anleitung mit allen zu beachtenden Schritten, sondern auch fünf Strategien, die bei Investitionen in Amerikas Technologie-Index als Erfolg versprechend gelten.

Nasdaq 100 Trading – so gehst du vor:

- Finde über einen Trading Broker Vergleich den passenden Partner für den Nasdaq 100 Handel

- Melde dich bei dem Trading Broker mit E-Mail und Telefon an

- Verifiziere dich über einen Wohnsitznachweis bzw. ein Ausweisdokument

- Lade Geld auf das Konto beim Nasdaq 100 Trading Broker auf

- Analyse der Nasdaq 100 Werte und des Index durchführen

- Trade über den Broker platzieren

- Trade mit Gewinn schließen

Nasdaq Trading lernen: Schritt-für-Schritt-Anleitung für Anfänger

Den ersten Schritt zu machen ist oft schwierig: Wie soll man den Nasdaq 100 traden, wenn man keine Vorkenntnisse besitzt? Neben der Ausarbeitung einer Handelsstrategie und der Analyse des aktuellen Marktgeschehens ist es die Ordereröffnung und -schließung, die Anfängern oftmals Bauchschmerzen bereitet. Wir haben die folgende Anleitung erstellt, um die wichtigsten Schritte ausführlich zu beschreiben. Außerdem findest du in der Trading.de-Ausbildung wichtige Tipps und Hilfe.

Erster Schritt: Broker auswählen

Um eine Order auf einen fallenden oder steigenden Zählerstand des Nasdaq zu eröffnen, ist es wichtig, einen passenden Broker auszuwählen. Trader sollten dabei vorwiegend auf ihre eigenen Bedürfnisse hören und eine Plattform nutzen, die ihnen leicht zu bedienen erscheint.

Für Anfänger ist es zudem hilfreich, wenn ein Broker ein Demokonto und ein Angebot zur Weiterbildung zur Verfügung stellt. Hat man sich die nötigen Kenntnisse angeeignet, lohnt es sich, eine Handelsplattform mit Tools und Werkzeugen zur Chartanalyse zu nutzen.

Neben den genannten Aspekten entscheidet auch die Kostenstruktur darüber, wie profitabel das Nasdaq Trading für den Trader selbst ausfällt. Um Einsteigern die nötige Inspiration zu liefern, stellen wir im folgenden Abschnitt unsere drei Testsieger-Broker vor:

- Sehr nutzerfreundliche Plattform

- Großes Angebot an 3.000+ CFDs auf Anlageklassen

- 24/7 Kundenservice

- Konkurrenzfähige Spreads

- 0% Provision (andere Gebühren fallen an)

- Vielfältiges Weiterbildungsangebot

- TradingView, MT4 & mehr

- Mehrfach reguliert!

- Großes Angebot an handelbaren Finanzinstrumenten

- Spreads bereits ab 0.0 Pips

- Hohe Liquidität

- Kundenservice 24/7

- MT4/MT5/TradingView/cTrader Software!

- ECN Spreads ab 0,0 Pips!

- Niedrige Kosten & Variable Hebel

- DAX unter 0,5 Punkte Spread

- Direkte Marktausführung

- TradingView/MT4/MT5

- Unkomplizierte Kontoeröffnung & Management

Zweiter Schritt: Neues Konto eröffnen

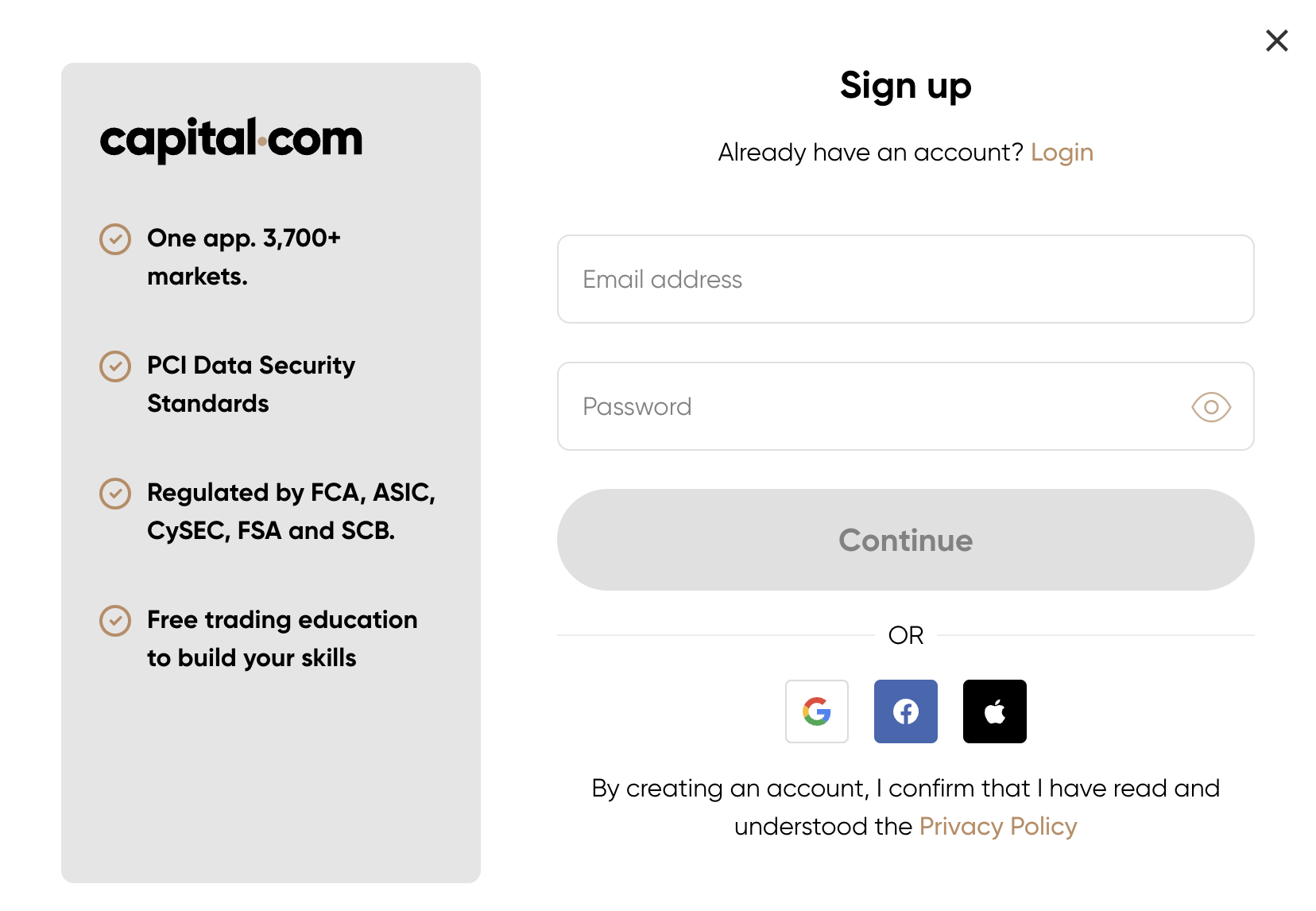

Da uns Capital.com mit einem exzellenten Preis-Leistungs-Verhältnis überzeugt hat, fahren wir in unserem Tutorial mit diesem Broker fort. Um ein neues Konto zu eröffnen, besuchst du die Homepage von Capital.com und klickst auf „Registrieren“. Der Anmeldeprozess ist selbsterklärend: Hat man alle nötigen Personendaten eingegeben, wird die Registrierung in nur wenigen Minuten abgeschlossen.

Trader landen nun direkt in einem Dashboard des Brokers. In den Accounteinstellungen sollte man nun mit der Verifizierung beginnen, indem man auf den orangefarbenen Hinweis „Nicht verifiziert“ klickt. Als Neukunde scannst du den angezeigten QR-Code und gibst den Zugriff auf deine Smartphone-Kamera frei. Hast du ein Selfie, ein Ausweisfoto und einen Wohnsitznachweis hochgeladen, werden die Daten vom Partner Sumsub überprüft.

Dritter Schritt: Demokonto nutzen

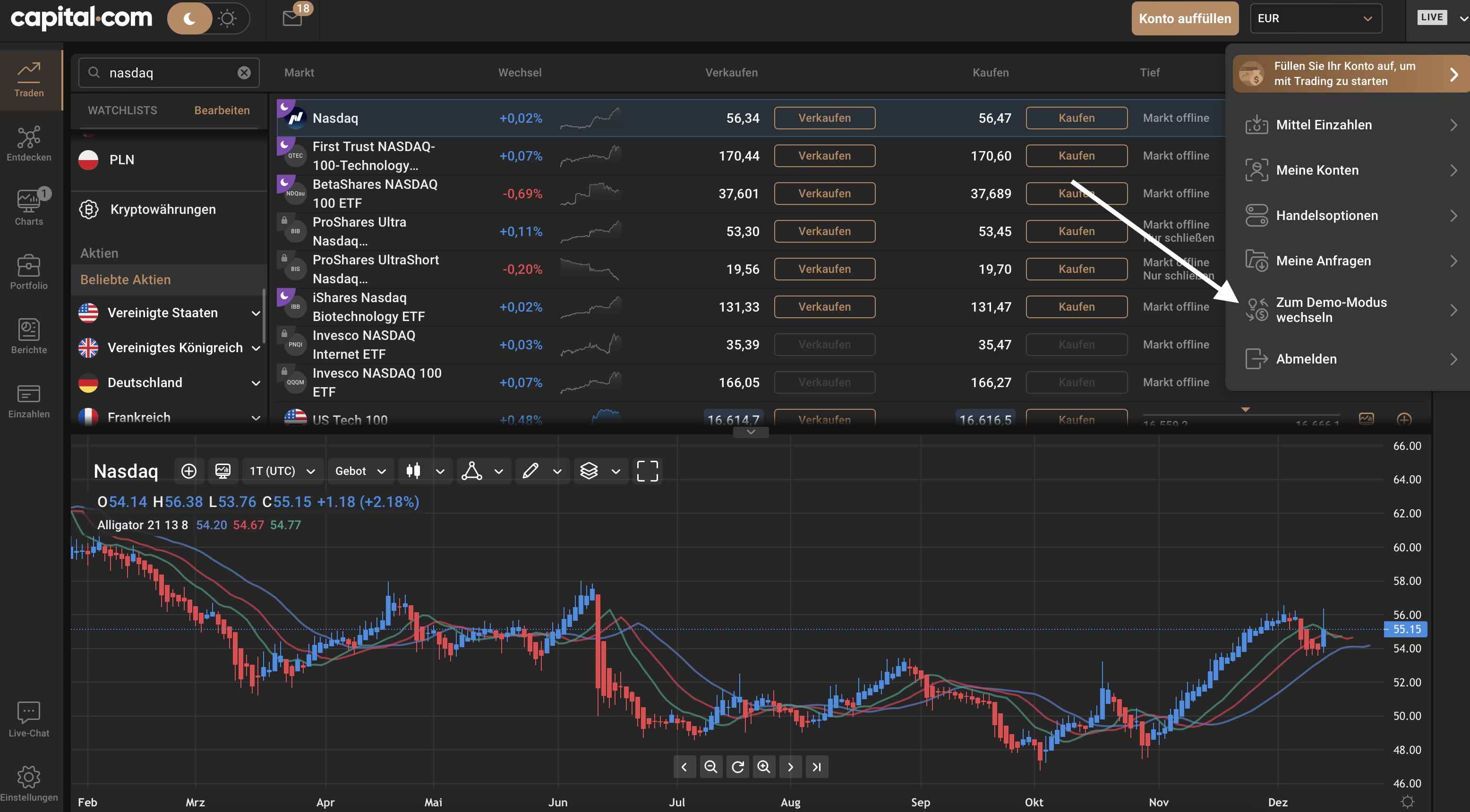

Währenddessen können neue Trader bei Capital.com direkt mit dem Demohandel durchstarten. Klickt man in den Accounteinstellungen auf „Zum Demo-Modus wechseln“, öffnet sich eine neue Handelsoberfläche, die auf das risikofreie Testen durch neue Trades ausgelegt ist.

In der Statusleiste wird das virtuelle Spielgeld von 1.000 Euro angezeigt. Geht einem das Guthaben aus, kann man in den Accounteinstellungen die Mittel beliebig aufstocken. Wir empfehlen insbesondere Anfängern, diesen Schritt keinesfalls auszulassen – nur hier kann man ohne Risiko die Funktionsweise von CFDs verstehen lernen.

Vierter Schritt: Kapital einzahlen

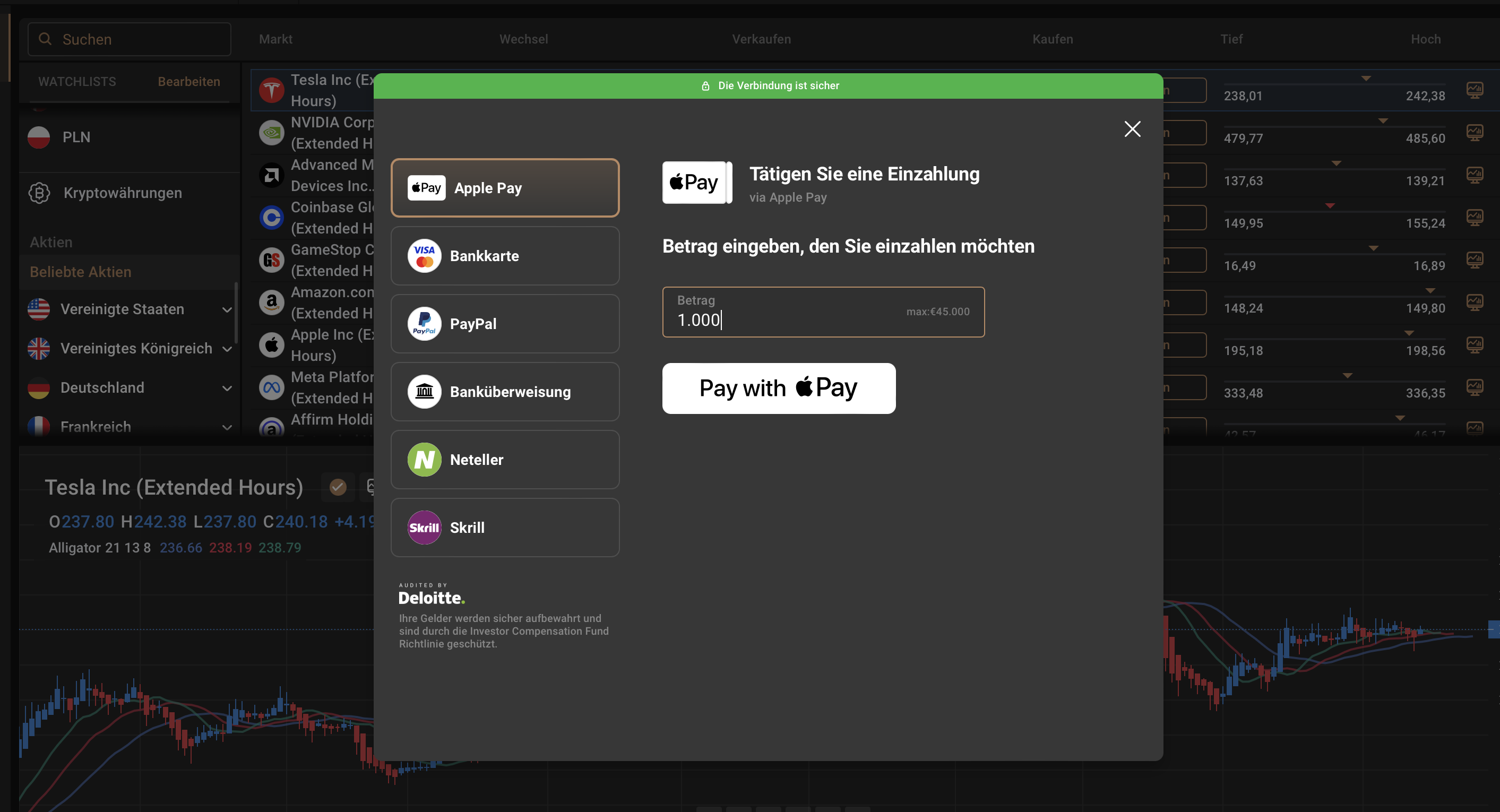

Angehende Trader gehen mit einem Klick auf „Zum Live-Modus wechseln“ zurück zur ursprünglichen Handelsoberfläche. Klickt man erneut auf die Accounteinstellungen, kann man „Mittel einzahlen“ auswählen und das eigene Benutzerkonto mit Kapital füllen. In der Transaktionsmaske wählst du eine der Zahlungsoptionen sowie den gewünschten Geldbetrag in Euro aus und bestätigst die Zahlung.

Fünfter Schritt: Analyse durchführen

Grundlage für ein erfolgreiches Nasdaq 100 Trading ist eine gründliche Analyse. Hierfür gehst du auf die Charts und kannst darauf die Kurse mitverfolgen. Die meisten Trader setzen auf die Candlestick-Anzeige, da sich hier vor allem im kurzfristigen Trade die Chartmuster besser erkennen lassen. Wer langfristige Trends ermitteln möchte, kann alternativ auch Liniencharts verwenden, um Marktrauschen zu eliminieren.

Bei der Analyse des Nasdaq 100 Index kannst du unterschiedlich vorgehen. Beliebt sind vor allem Indikatoren, mit denen sich Signale in Grenzbereichen erzeugen lassen. Dazu gehören rechnerische Werkzeuge wie die Pivot Points und die Fibonacci Retracements. Eher visuell sind die Unterstützungs- und Widerstandslevels sowie die Muster ausgerichtet. Diese können in Verbindung mit den Indikatoren eine Kursrichtung signalisieren.

Bei einer solchen Analyse kann man als Anfänger viel falsch machen. Um die Indikatoren richtig zu nutzen, solltest du also Nasdaq 100 Trading lernen und an einem unserer Kurse teilnehmen. Melde dich jetzt zur Trading.de-Ausbildung an und profitiere von unseren umfangreichen Erfahrungen.

Sechster Schritt: Order eröffnen

Wurde die Einzahlung verbucht, können Trader mit dem Handel von Nasdaq-CFDs starten. In der Suchleiste gibt man dazu “Nasdaq” oder auch „US Tech 100“ ein, woraufhin ein aktuelles Chartbild des Index angezeigt wird. Folgende Optionen stehen zur Verfügung:

- ↗️ US Tech 100 kaufen: Trader eröffnen in diesem Fall eine Long-Position, die auf einen steigenden Zählerstand des Nasdaq ausgelegt ist.

- ↘️ US Tech 100 verkaufen: Trader eröffnen in diesem Fall eine Short-Position, die auf einen fallenden Zählerstand des Nasdaq ausgelegt ist.

Hast du dich für eine der Optionen entschieden, musst du die Kontraktgröße festlegen. Wer als Anfänger noch Schwierigkeiten bei der Zuordnung hat, kann auf „Auftragsdetails“ klicken und Informationen zu Margin, Hebel und Gesamtgröße des Trades abrufen.

Neben einer Limit-Order können Trader in der Ordermaske zudem einstellen, ob die neue Position bei Erreichen einer bestimmten Gewinn- oder Verlustzone per Take Profit oder Stop Loss automatisch geschlossen werden soll. Mit einem finalen Klick auf „Kaufen“ oder „Verkaufen“ wird die Position eröffnet.

Siebter Schritt: Order schließen

Klickt man im Dashboard auf „Portfolio“, werden alle offenen Positionen mit der Wertentwicklung in Echtzeit angezeigt. Hier hast du die Möglichkeit, einen Trade unabhängig von Stop-Loss- oder Take-Profit-Orders zu beenden und einen Gewinn oder Verlust zu realisieren. Man wählt nun die Position „US Tech 100“ aus und klickt auf „Position schließen“. Die Abrechnung erfolgt innerhalb weniger Sekunden und das Kapital wird dem Benutzerkonto gutgeschrieben.

Nasdaq Trading Beispiel: So sieht der Handel von Nasdaq-CFDs in Zahlen aus

In der Theorie haben wir das Nasdaq Trading ausführlich erklärt. Wie aber sieht der Handel nun in der Praxis aus? Damit sich angehende Händler einen besseren Überblick über echte Daten und Fakten verschaffen können, haben wir ein Beispiel mit realistischen Zahlen erarbeitet.

Der Trader aus unserem Beispiel glaubt an das Potenzial von Tech-Aktien und spekuliert auf einen steigenden Wert des Nasdaq 100. Er möchte maximal 800 Euro als Sicherheitsleistung hinterlegen und eröffnet folgende Position:

| Aktueller Nasdaq-Kurs | 14.980 |

| Kontraktgröße | 1,00 |

| Sicherheitsleistung | 712,91 Euro |

| Hebel | 20:1 |

| Tradegröße | 14.258,31 Euro |

| Übernachtgebühr | 3,74 Euro pro Tag |

Der Trader hat also die Möglichkeit, mit einer Eigenleistung von etwas mehr als 700 Euro am Markt mit über 14.000 Euro zu handeln. Der Effekt der Hebelwirkung wird hier deutlich, denn die Sicherheitsleistung des Traders wird vom Broker um den jeweiligen Hebel vervielfacht. Oder anders gesagt: Der Trader muss lediglich 5 % der Tradegröße als Margin hinterlegen.

Steigt nun der Nasdaq um einen prozentualen Wert von 10 % an, kann sich unser Beispiel-Trader über einen Gewinn von über 1.400 Euro freuen. Hätte er lediglich sein Eigenkapital von etwas mehr als 700 Euro in andere Nasdaq-Finanzprodukte investiert, hätte er bei gleicher Entwicklung lediglich 70 Euro als Gewinn erzielt.

Schwierig wird es, wenn unser Beispiel-Trader mit seiner Annahme auf einen steigenden Wert des Nasdaq falschliegt und der Zählerstand fällt. Durch den eingesetzten Hebel wirken sich auch Verluste deutlich stärker aus, so dass es schneller zu Kapitaleinbußen kommt. Hält der Trader seine Position über einen längeren Zeitraum, fällt pro Tag eine Übernachtgebühr von 3,74 Euro an – diese muss neben allen anderen Kosten bei der Berechnung der Gesamtrendite berücksichtigt werden.

Welche Faktoren beeinflussen die Entwicklung des Nasdaq 100?

Wenn angehende Trader eine Position auf den Nasdaq 100 eröffnen, sollten sie Entscheidungen niemals blind treffen. Eine Analyse aller Faktoren, die die zukünftige Entwicklung des US-Index beeinflussen, ist für die Planung weiterer Schritte notwendig. Long- oder Short-Position? Folgende Aspekte geben Aufschluss über eine mögliche Entwicklung des Nasdaq 100:

Entwicklung der US-Wirtschaft anhand verschiedener Kennzahlen

Die Bekanntgabe von neuen Wirtschaftsdaten der Vereinigten Staaten hat einen direkten Einfluss auf den Zählerstand des Nasdaq 100. Die Veröffentlichungstermine des Verbrauchervertrauens, der Arbeitslosenzahlen oder des Einkaufsmanagerindex werden bei vielen Brokern in Wirtschaftskalendern festgehalten und von Analysten für eine künftige Nasdaq 100 Prognose verwendet. Werden die Erwartungen der Experten verfehlt, führen enttäuschende Kennzahlen zu einem fallenden Zählerstand des Nasdaq.

Als wichtigste Kennziffer gilt nach wie vor das Bruttoinlandsprodukt der USA, das Auskunft über das Wirtschaftswachstum gibt. Übertrifft ein hohes BIP die Prognosen der Analysten, steigt der Zählerstand des Nasdaq.

Geschäftsberichte und Schlagzeilen der enthaltenen Aktienunternehmen

Wie sich der Zählerstand des Nasdaq verändert, ist an die Entwicklung der im Index enthaltenen Unternehmen geknüpft. Fallen die Aktienkurse von Apple, Microsoft und & Co., sinkt auch der Wert des Index. Anders ist es, wenn die Unternehmen positive Geschäftsberichte vorlegen: Werden die Erwartungen der Analysten übertroffen, steigen die Aktienkurse sowie der Nasdaq-Zählerstand.

Neue Unternehmensberichte, die Aufschluss über Gewinn pro Aktie, Umsatz und andere Geschäftszahlen geben, werden in der Regel vierteljährlich ausgegeben. Viele Broker stellen einen Wirtschaftskalender bereit, der eine Aufstellung aller Veröffentlichungstermine solcher Kennzahlen beinhaltet.

Entwicklung der Inflation

Die Teuerungsrate, die über das aktuelle Preisniveau Aufschluss gibt, hat einen direkten Einfluss auf den Nasdaq 100. Kommt es zu einer Inflationsrate auf einem hohen Niveau, zieht die amerikanische Zentralbank FED (Federal Reserve) den Leitzins an. Das ist besonders für die im Nasdaq enthaltenen Tech-Aktien pures Gift, denn gerade wachstumsstarke Unternehmen rufen oftmals hohe Summen für neue Investitionen aus – steigt der Zins, werden Finanzierungen teurer.

Eine steigende Inflation kann zudem auf die Verlangsamung des allgemeinen Wirtschaftswachstums hindeuten. Investoren wechseln in deutlich risikoärmere Geldanlagen wie Bundesanleihen, die auf einem hohen Zinsniveau wieder attraktiv erscheinen. Gelingt es der FED mithilfe einer restriktiven Geldpolitik, die Inflation einzudämmen, kommt es zu einem sinkenden Leitzins – Investments in den Nasdaq werden wieder attraktiver und der Zählerstand steigt.

Stärke des US-Dollars

Alle Aktien, die im Nasdaq 100 enthalten sind, werden an den Märkten in US-Dollar gehandelt, weshalb die Währung der Vereinigten Staaten einen direkten Einfluss auf den Aktienindex hat. Investieren deutsche Anleger in einen Nasdaq-ETF, der in Euro notiert, wird das EUR/USD-Verhältnis die finale Rendite verändern.

Gewinnt der US-Dollar an Stärke und der Kurs des Währungspaares EUR/USD fällt, wird ein Investment für Euro-Anleger spürbar teurer. Das zeigt sich hauptsächlich beim Kauf von Einzelaktien aus dem Nasdaq 100, weshalb das Währungsrisiko nicht vernachlässigt werden sollte.

Mit welchen Finanzprodukten kann man den Nasdaq 100 traden?

Auf dem internationalen Parkett wird dem Nasdaq 100 eine hohe Bedeutung zuteil. Wenn Trader den US-Index handeln möchten, steht ihnen eine Vielzahl an möglichen Finanzprodukten zur Verfügung. Die beliebtesten davon stellen wir zusammen mit den einhergehenden Vor- und Nachteilen im folgenden Abschnitt vor:

CFDs auf den Nasdaq 100

Unter Anfängern, die gerade mit dem Trading des Nasdaq beginnen, zählen CFDs zu den beliebtesten Finanzinstrumenten. Verwunderlich ist das nicht, denn der Handel ist bei zahlreichen Brokern möglich und erfordert nur wenige Schritte bis es tatsächlich losgehen kann. Trader handeln Differenzkontrakte und legen vorab fest, ob sie „short“ oder „long“ gehen möchten – damit spekuliert man auf einen fallenden oder einen steigenden Wert des Nasdaq 100.

Der Hebel, der beim CFD-Trading zum Einsatz kommt, macht Finanzinstrumente noch attraktiver. Trader hinterlegen lediglich einen kleinen Teil der Position als Sicherheitsleistung – diese wird vom Broker aufgestockt. Allerdings steigen nicht nur Gewinnchancen, sondern auch Verlustrisiken, weshalb Einsteiger sich unbedingt mit der Funktionsweise von CFDs auseinandersetzen sollten.

Achtung: CFDs sind immer Derivate, also Kontrakte, die mit dem Finanzhaus selbst abgeschlossen werden. Du kaufst somit keine echten, sondern replizierte Werte. Das steigert die Flexibilität des Produkts, aber auch Risiken und Nebenkosten sind höher.

Vorteile von CFDs:

- Trader können Long- und Short-Positionen eröffnen und sowohl auf steigende als auch auf fallende Kurse setzen

- Durch den Hebel wird die eigene Sicherheitsleistung vervielfacht

- Der Handel von CFDs ist bei zahlreichen Brokern wie Capital.com, XTB oder eToro möglich

- Beim CFD-Trading entstehen hohe Gewinnchancen – und das bereits bei kurzfristigen Trades

- Schon mit einem geringen Kapital ist CFD-Trading möglich

Nachteile von CFDs:

- Viele Trader, die sich nicht hinreichend mit der Funktionsweise von CFDs auseinandergesetzt haben, verlieren nicht selten hohe Summen an Geld

- Durch den Handel mit CFDs besteht kein Anspruch auf Dividenden oder andere Sonderausschüttungen

Optionen auf den Nasdaq 100

Der Handel mit Nasdaq-Optionen ist für Trader geeignet, die tiefer in die Materie einsteigen möchten oder bereits nötige Vorkenntnisse besitzen. Hier werden zwischen zwei Marktteilnehmern Kontrakte gehandelt, die feste Bezugsgrößen wie Basiswert, Laufzeit und Preis enthalten. Käufer einer Option haben immer das Recht, aber nie die Pflicht, diese tatsächlich am Ende auszuüben.

Beim Kauf von Optionen ist der Verlust auf die Optionsprämie beschränkt, während der Verkauf von Optionen mit einem Totalverlust des eingesetzten Kapitals einhergehen kann. Trader können auch hier mit der Hebelwirkung den Effekt fallender oder steigender Kurse verstärken.

Vorteile von Optionen:

- Trader können Call- und Put-Optionen handeln und sowohl auf steigenden als auch auf fallende Kurse setzen

- Options-Käufer sind nie zur Ausübung der festgelegten Bedingungen gezwungen

- Durch den Hebel können Effekte fallender oder steigender Kurse verstärkt werden

- Durch das Hedging können bereits vorhandene Positionen abgesichert werden

Nachteile von Optionen:

- Beim Verkauf von Optionen besteht die Gefahr eines Totalverlusts

- Der Handel von Optionen gilt als spekulativ und sollte nur von erfahrenen Tradern angewendet werden

Futures mit Nasdaq 100 Bezug

Sehr ähnlich zu den Optionen funktionieren die Futures. Der wichtigste Unterschied ist aber, dass der Vertrag zum Laufzeitende durchgeführt werden muss. Weder Käufer noch Verkäufer haben also die Wahl. Endet der Kontrakt, muss der Kauf/Verkauf zu günstigen oder ungünstigen Konditionen erfolgen. Läuft alles positiv für den Futures-Käufer, so erwirbt er dann Nasdaq-100-Werte zu niedrigeren Preisen, als sie am Markt vorherrschen.

Neben den klassischen Futures mit Enddatum existieren Perpetual Futures, bei denen du Monat für Monat eine neue Prämie entrichtest, um die Laufzeit aufrecht zu erhalten. Das kann bei schwankungsstarken Indizes sinnvoll sein. In der aktuellen technologiebegeisterten Umgebung scheint der Nasdaq 100 aber vor allem eines zu tun: Dauerhaft zu steigen.

Vorteile von Futures:

- Sichern eines bestimmten Basiswertes für die Zukunft

- Verstärkung durch Hebel möglich

- Investition in beide Kursrichtungen möglich

- Liquidität vertraglich garantiert

- Einfach über Broker zu handeln

Nachteile von Futures:

- Keine Wahl: Kauf/Verkauf muss zum Laufzeitende unter jeder Bedingung durchgeführt werden

- Hohe Risiken bei gegenteiliger Entwicklung

- Bei Perpetual Futures höhere Kosten einzuplanen (meist monatlich)

ETFs, die den Nasdaq 100 abbilden

Wer es weniger spekulativ angehen möchte, kann ETFs handeln, die den Nasdaq 100 nachbilden. Investmentgesellschaften wie iShares oder Amundi stellen Indexfonds bereit, deren Anteile Anleger einmalig oder regelmäßig kaufen können. Besonders Anfänger können bereits mit kleinen Beiträgen langfristig ein Vermögen aufbauen und zusätzlich von den Dividenden der enthaltenen Unternehmen profitieren.

Entscheidest du dich für den monatlichen Kauf mithilfe einer ETF-Sparrate, kannst du vom Cost-Average-Effekt profitieren – das Risiko wird auf diesem Weg noch einmal gezielt minimiert. Allerdings lohnt sich der Kauf von ETFs nur, wenn man als Trader einen langfristigen Horizont mitbringt und von einem steigenden Wert des Aktienindex ausgeht.

Vorteile von ETFs:

- Der Kauf von ETFs eignet sich für risikoscheue Trader, die lediglich über geringe Finanzkenntnisse verfügen

- Der Kauf von ETFs ist nicht nur einmalig möglich, sondern kann durch eine monatliche Sparrate ergänzt werden

- Wer in ETFs investiert, wird an allen Dividenden und Sonderausschüttungen der enthaltenen Unternehmen beteiligt

- Für den Kauf von ETFs fallen lediglich geringe Gebühren an

Nachteile von ETFs:

- Der Kauf von ETFs lohnt sich nur, wenn man von einem steigenden Wert des Nasdaq ausgeht

- Trader sollten, insbesondere wenn es um den Cost-Average-Effekt geht, einen langfristigen Horizont mitbringen

- Bei vielen ETF-Börsen benötigen Anleger ein wertpapierfähiges Depot

Einzelaktien aus dem Nasdaq 100

Der Kauf einzelner Aktien aus dem Nasdaq ist für alle Trader geeignet, die Zeit und Muße für die Bewertung verschiedener Unternehmen mitbringen. Obwohl sich das zunächst mühselig anhört, können Trader mit dem so genannten „Stock Picking“ die Benchmark, also den Index selbst, schlagen und potenziell höhere Gewinne erzielen.

Trader behalten die volle Kontrolle, denn sie bestimmen flexibel selbst, welchen Titel sie wie lange in ihrem Portfolio halten möchten. Besonders attraktiv ist diese Art des Handels für Anleger, die sich nach regelmäßigen Ausschüttungen sehnen: Fokussiert man sich auf Dividenden-Aristokraten, wird man langfristig mit einem passiven Einkommen versorgt.

Vorteile von Einzelaktien:

- Trader behalten die Kontrolle und handeln einzelne Nasdaq-Titel, die sie als besonders vielversprechend einschätzen

- Durch Stock Picking können tendenziell höhere Renditen erzielt werden

- Der gezielte Aufbau eines Dividendendepots mit passiven Einkünften ist möglich

- Bei einigen Brokern ist der Kauf von Bruchstücken und die Einrichtung einer Sparrate möglich

Nachteile von Einzelaktien:

- Die Bewertung einzelner Aktienunternehmen kostet viel Zeit

- Der Kauf von echten Aktien lohnt sich nur, wenn man von steigenden Kursen ausgeht

Fünf Strategien zum Nasdaq Trading

Anfänger wissen nun, wie sie eine Order eröffnen und wie man die zukünftige Entwicklung des Nasdaq am besten einschätzt. Mit welcher Strategie sollte man aber nun arbeiten? Nicht jede Vorgehensweise ist für jeden Typ von Trader geeignet, weshalb wir im folgenden Abschnitt gleich fünf verschiedene Methoden mit all ihren Merkmalen vorstellen:

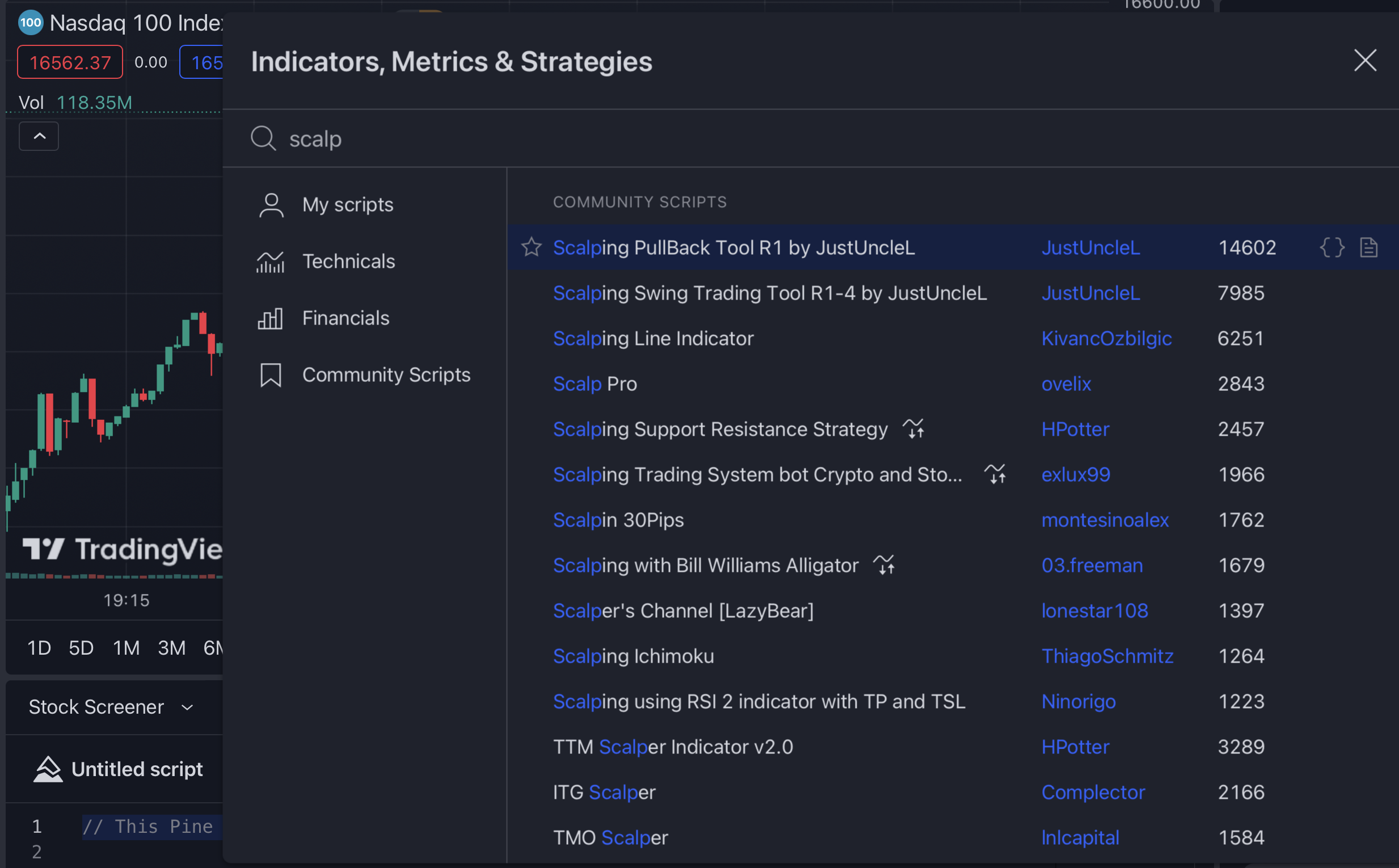

1. Scalping – Die Masse macht’s

Beim Scalping konzentrieren sich Trader nicht auf einen großen Erfolg, sondern eröffnen während eines festgelegten Zeitrahmens zahlreiche Positionen, die schon kurz nach Erreichen der Gewinnschwelle wieder geschlossen werden. Mit vielen kleinen Gewinnen versucht man am Ende des Tages also, eine positive Gesamtbilanz zu erzielen. Damit das gelingt, ist ein präzises Risikomanagement unabdingbar – emotionale Entscheidungen sind hier absolut fehl am Platz.

Da es beim Scalping um eine enorme Masse an Positionen geht, stellt der Handel des Nasdaq im Gesamtbild lediglich einen kleinen Anteil dar. Trader sollten hier primär auf die Handelsgebühren eines Brokers achten, denn am Ende des Tages können diese zu Buche schlagen und unter Umständen die Gesamthöhe der vereinnahmten Gewinne schmälern.

2. Daytrading – Mit täglichem Handeln zum Erfolg

Alles oder nichts? Wer sich in jeder Hinsicht dem Trading des Nasdaq widmen möchte, kann ins Daytrading einsteigen. Hier nutzt du den gesamten Handelstag, um immer wieder Positionen zu eröffnen und zu schließen. In der Regel werden die Trades innerhalb von Minuten oder Stunden wieder eliminiert, um den Tag ohne offene Trades zu beenden. Es versteht sich von selbst, dass man beim Daytrading hauptsächlich eines benötigt: Zeit. Diese Vorgehensweise ist daher nur bedingt für Trader, die einem Vollzeitjob nachgehen, geeignet.

Zu Beginn sollten sich Daytrader lediglich einem Markt widmen und sich gezielt auf den Nasdaq und andere US-Aktien beschränken. Wer an Erfahrung gewonnen hat, kann seine Strategie erweitern und andere Märkte in den Fokus nehmen.

3. Swing Trading – Den Trend erkennen und monetarisieren

Wer wenig Zeit mitbringt und trotz Vollzeitjob mit dem Trading des Nasdaq Erfolge erzielen möchte, kann sich dem Swing Trading widmen. Hier werden Positionen mit einem deutlich längeren Horizont von mehreren Tagen, Wochen oder gar Monaten betrachtet. Mit Hilfe verschiedener Tools und Werkzeuge nehmen sich Swing Trader den Candlestick-Chart des Nasdaq vor und analysieren den aktuellen Trendkanal.

Hat man den Trendkanal sowie den gleitenden Durchschnitt und aussagekräftige Widerstände und Unterstützungen markiert, kann man geeignete Kauf- und Verkaufszeitpunkte herausfinden und den vollständigen „Swing“ eines Zyklus mitnehmen und mit der Eröffnung von Long- oder Short-Positionen Geld verdienen.

4. Fundamentalanalyse – Zahlen, Daten und Fakten realistisch bewerten

Die Fundamentalanalyse ist vor allem dann der richtige Weg, wenn sich Trader für den Handel einzelner Nasdaq-Aktien entscheiden. Eine Bewertung von wichtigen Kennziffern wie der Eigenkapitalquote, des KGV und des Umsatzwachstums ist unerlässlich, wenn man Aktienunternehmen mit Potenzial finden möchte – die Benchmark zu schlagen ist dabei meist das oberste Gebot.

Die fundamentale Analyse wird nach festen Regeln angewendet, was Anfängern das Erlernen der Strategie deutlich erleichtert. Allerdings sollte man dazu bereit sein, sich fortlaufend mit den Finanzmarktnachrichten auseinanderzusetzen, um keine wichtigen Veränderungen von Mikro- oder Makrofaktoren zu verpassen.

5. Technische Analyse – Richtige Analyse des Chartbildes

Im Fokus der technischen Analyse des Nasdaq steht immer das Chartbild des Aktienindex. Trader wenden verschiedene Tools und Werkzeuge an, um anhand der vergangenen Wertentwicklung Rückschlüsse auf kommende Veränderungen zu ziehen. Die technische Analyse wird oft mit anderen Strategien wie dem Daytrading kombiniert, denn auch hier greifen Händler auf Werkzeuge zurück, um geeignete Kauf- und Verkaufssignale zu erkennen.

Vor- und Nachteile des Nasdaq Tradings

Sollte man den Nasdaq traden? Zumindest sollten angehende Trader alle Vor- und Nachteile kennen, die mit dem Handel des US-Index einhergehen:

Vorteile des NASDAQ Tradings:

- Die wachstumsstarken Tech-Aktien aus dem Nasdaq 100 können für eine überdurchschnittlich hohe Rendite sorgen

- Der Nasdaq kann mit zahlreichen Finanzprodukten wie CFDs, Optionen oder ETFs gehandelt werden

- Je nach Finanzprodukt kann man mit dem Handel des Nasdaq von den Dividenden der enthaltenen Unternehmen profitieren

- Top-Trends wie künstliche Intelligenz können die Wertentwicklung des Nasdaq in Zukunft besonders stark antreiben

- Anfänger können auf viele verschiedene Methoden zurückgreifen, um den Nasdaq zu traden

Nachteile des NASDAQ Tradings:

- Da die im Nasdaq 100 enthaltenen Titel in US-Dollar gehandelt werden, kann ein Währungsrisiko entstehen

- Mit dem Handel des Nasdaq konzentrieren sich Trader einzig und allein auf den US-amerikanischen Markt und lassen andere Länder außen vor

- Da Top-Player wie Apple, Microsoft und Amazon einen großen Teil der Gewichtung ausmachen, gilt der Nasdaq als weniger diversifiziert

Gebühren und Kosten beim Nasdaq Trading

Damit die erzielten Gewinne möglichst hoch ausfallen, sollte man bereits bei der Auswahl seines persönlichen Brokers beachten, welche Kosten und Gebühren für das Trading des Nasdaq anfallen. In unserem Tutorial haben wir bereits Capital.com, XTB und eToro unter die Lupe genommen.

Hier gehen wir noch einmal genauer auf deren Kostenstruktur ein:

| Capital.com | XTB | eToro | |

|---|---|---|---|

| Einzahlungen | Kostenlos | Kostenlos | Kostenlos (Währungsumrechnungsgebühren können anfallen) |

| Provision | Keine | Keine | Keine (Bei echten Aktien und ETFs) |

| Spread | Variabel, ab 0,2 % | Variabel, ab 0,9 Pips | Variabel, ab 0,7 Pips |

| Swap-Gebühren | Variabel, ab 0,01 % | Variabel, ab 0,02 % | Variabel, ab 0,02 % |

| Auszahlungen | Kostenlos | Kostenlos | 5 USD je Vorgang |

Welche Kosten besonders ins Gewicht fallen, hängt unter anderem von der festgelegten Tradingstrategie ab. Während Daytrader größtenteils auf die Betrachtung der Swap-Gebühren verzichten können, sollten Swing Trader, die Positionen über deutlich längere Zeiträume halten, an diese Kosten denken.

Im Konkurrenzvergleich können sich Trader bei Capital.com den niedrigsten Spread sowie kostenfreie Ein- und Auszahlungen sichern. Um wirklich die richtige Wahl zu treffen, sollte man aber auch die gebotenen Leistungen ins Verhältnis setzen. Wer etwa auf die Social-Trading-Funktionen von eToro zurückgreifen möchte, muss eine Auszahlungsgebühr von 5 US-Dollar in Kauf nehmen.

Nasdaq 100: Handelszeiten im Überblick

Da der Nasdaq 100 ausschließlich Aktienunternehmen enthält, die an der gleichnamigen US-Börse gelistet werden, müssen sich deutsche Trader mit einer Zeitverschiebung anfreunden. Die NASDAQ öffnet um 9:30 Uhr und schließt um 16:00 Uhr (EST). Hierzulande können Trader die Entwicklung des Nasdaq also ab 15:30 Uhr verfolgen und bis in die späten Abendstunden aktiv handeln.

Nasdaq Trading Steuern: So werden Erträge in Deutschland, Österreich und der Schweiz versteuert

Das Ziel vieler Trader ist es, mit dem Handel des Nasdaq möglichst hohe Gewinne zu erzielen. Sollte dies gelingen, darf man sich für seine Erfolge feiern. Die weniger erfreuliche Nachricht: Auch das Finanzamt möchte über diese Erträge informiert werden. Wie man als angehender Trader mit der Berechnung seiner Steuerlast umgeht, hängt ganz von der steuerlichen Ansässigkeit ab:

| Land | Steuerabgaben | Gilt für |

|---|---|---|

| 🇩🇪 Deutschland | 25 % Abgeltungsteuer zzgl. Soli + ggf. Kirchensteuer | Aktien, CFDs, ETFs |

| 🇦🇹 Österreich | 27,5 % Kapitalertragsteuer | Aktien, CFDs, ETFs |

| 🇨🇭 Schweiz | Steuerfrei bei privatem Trading | Aktien, CFDs, ETFs |

Unbedingt in Erfahrung bringen sollte man, ob der ausgewählte Broker die Steuern an das Finanzamt abführt oder ob Trader diese im Rahmen ihrer Einkommensteuererklärung selbstständig überweisen müssen. Wichtig ist es, alle Kontoauszüge und Belege konsequent zu speichern und aufzuheben. Wer professionell als Trader durchstarten und mit dem Handel von Nasdaq & Co. seinen Lebensunterhalt bestreiten möchte, sollte unter Umständen einen Steuerberater mit ins Boot holen.

Fazit: Der Handel mit dem Nasdaq 100 bietet Chancen auf lukrative Gewinne

Nicht nur in der Vergangenheit war der Nasdaq 100 fast schon ein Garant für hohe Gewinne, auch die Zukunft sieht verlockend aus: KI und weitere Tech-Trends dürften den US-Index mit Top-Playern wie Apple und Microsoft maßgeblich antreiben. Trader, die gerade erst mit dem Handel von Aktienindizes beginnen, können den Nasdaq mit zahlreichen Finanzprodukten wie CFDs, Optionen und ETFs traden und auf die Vorteile von Brokern wie Capital.com oder XTB vertrauen.

Fakt ist allerdings auch: Der Erfolg kommt nicht von alleine über Nacht. Trader, die den Nasdaq handeln und damit Gewinne erzielen möchten, müssen nicht nur den Markt verstehen, sondern auch nach festen Regeln im Rahmen einer Tradingstrategie arbeiten. Wie in unserem ausführlichen Tutorial bereits beschrieben, empfehlen wir jedem Anfänger die Nutzung eines Demokontos. Hier kann man Positionen nach Belieben eröffnen und schließen, ohne ein Risiko einzugehen.

Die häufigsten Fragen und Antworten:

Kann man den Nasdaq traden?

Als Aktienindex gibt der Nasdaq 100 lediglich Auskunft über die Kursentwicklung der 100 enthaltenen Unternehmen. Den Nasdaq traden kann man, indem man auf verschiedene Finanzinstrumente wie CFDs, Optionen oder ETFs zurückgreift. In unserem Ratgeber für Anfänger haben wir alle zur Verfügung stehenden Finanzprodukte mit den dazugehörigen Vor- und Nachteilen aufgeführt.

Wo kann man den Nasdaq traden?

Wo man den Nasdaq traden kann, hängt vom ausgewählten Finanzprodukt ab. Während Nasdaq-CFDs bei bekannten Brokern wie Capital.com, XTB oder eToro handelbar sind, können risikoscheue Anleger bei bestimmten Börsen mit Hilfe eines wertpapierfähigen Depots in Nasdaq-ETFs investieren.

Welche Aktien sind im Nasdaq 100 gelistet?

Im Nasdaq 100 sind Nicht-Finanzunternehmen, aber vorrangig Tech-Titel enthalten. Zu den fünf größten Positionen zählen Apple, Microsoft, Amazon, Alphabet und NVIDIA.

Wann wird der Nasdaq gehandelt?

Die US-Börse NASDAQ, an der alle im Nasdaq 100 enthaltenen Unternehmen gelistet werden, öffnet um 9:30 Uhr und schließt um 16:00 Uhr (EST). Deutsche Trader sollten hierzulande also ab 15:30 Uhr aktiv werden, denn insbesondere zum Börsenstart herrscht eine erhöhte Liquidität. Der Handel schließt nach mitteleuropäischer Zeit um 22:00 Uhr.