Als Aktien bezeichnet man Urkunden, welche dem Inhaber eine direkte Beteiligung am Unternehmen verbürgen. Somit ist der Käufer der Wertpapiere ein Anteilseigner und bekommt entsprechende Rechte zugesprochen.

Hierzu gehört in erster Linie die Stimme auf der Hauptversammlung und das Recht auf Erhalt einer Dividende – so eine solche Gewinnbeteiligung vom Unternehmen ausgeschüttet wird. Abgesehen davon kauft man Aktien, um von der Kursentwicklung zu profitieren und sie dann zu verkaufen, wenn der Preis am Markt gestiegen ist.

Grundsätzlich kann man Anteile an jedem Unternehmen halten und damit Miteigentümer werden. Die Aktiengesellschaft ist jedoch eine Unternehmensform, bei welcher der Unternehmensanteil öffentlich auf einem Markt, der Börse gehandelt wird. Das ist mit entsprechender Lizenz an Orten wie der Deutschen Börse in Frankfurt oder der amerikanischen NYSE möglich – oder sehr viel einfacher über einen Online Broker.

Das Wichtigste in Kürze

- Aktien sind die Anteilsscheine eines Unternehmens, über welche die Inhaber zu einem Mitbesitzer werden

- Aktien berechtigen in der Regel zur Abstimmung auf der Hauptversammlung

- Einige Unternehmen beteiligen ihre Aktionäre über eine Dividende am Gewinn

- Ein wichtiger Grund des Aktionärs Beteiligungen an einem Unternehmen zu kaufen ist es, auf einen Wertzuwachs zu warten und beim Verkauf Gewinn zu erzielen

- Es gibt verschiedene Analysemethoden, über welche man die kurz- und langfristigen Bewegungen der Börsenkurse voraussagen kann

- Gerade im Vergleich zum Sparen auf dem Bankkonto bieten die Aktien wesentlich höhere Gewinne

- Trotz der potenziellen Profite sollte man immer auch Verluste einplanen

- Durch Diversifikation und eine gründliche Analyse lässt sich das Risiko erheblich einschränken

- Aktionäre können sich über Broker in die Unternehmen einkaufen

- Moderne Online Broker bieten neben echten Aktien viele weitere Finanzinstrumente wie CFDs, Indizes, Anleihen, Rohstoffe, Edelmetalle, Forex, Kryptowährungen, Fonds und ETFs

Aktien Einführung – Das erwartet dich:

In diesem Beitrag werfen wir eine tieferen Blick auf das Thema Aktien und beschäftigen uns mit den wichtigsten Begriffen rund um diese Anlage. Dabei zeige ich dir, wie die Preise bei diesen Wertpapieren entstehen, welche Chancen und Risiken sich ergeben und wie man mit einer ausgewogenen Mischung an Werten im Portfolio auf lange Sicht Gewinn erzielen kann.

Zudem erfährst du einiges über die wichtigsten Strategien und lernst wie schnell und einfach man sich bei einem Broker anmeldet, um über diesen in den Aktienmarkt einzusteigen. Meist sind hierfür nur wenige Schritte notwendig, nach denen du bereits als Investor freigeschaltet bist und dein Geld gewinnbringend anlegst.

Welche Arten von Aktien gibt es?

Grundsätzlich unterscheidet man bei Aktien zwei verschiedene Arten: Stammaktien (common stock) und Vorzugsaktien (preferred equity). Während es sich bei ersteren um ganz normale Anteile mit allen Stimmrechten handelt, kannst du mit den Vorzugsaktien nicht auf der Hauptversammlung votieren. Im Gegenzug dafür erhältst du aber verschiedene Vorteile wie eine höhere Dividende und teilweise sogar günstigere Preise im Einkauf der Aktie.

- Stammaktie: Klassische Aktie mit Stimmrecht auf der Hauptversammlung

- Vorzugsaktie: Diese Aktie bietet höhere Dividenden und kostet oftmals weniger. Im Gegenzug für diesen Vorteil, musst du aber deine Rechte zur Abstimmung auf der Hauptversammlung abgeben und hast somit keinen Einfluss auf die geschäftlichen Entscheidungen des Unternehmens.

Abgesehen von diesem Unterschied, gibt es noch weitere Arten von Wertpapieren, die nicht unerwähnt bleiben sollten.

So kann man von den meisten Wertpapieren als Inhaberaktien sprechen. Bei Inhaberaktien hat der Besitzer alle Rechte einer Stammaktie, der Aktiengesellschaft ist der konkrete Name aber nicht bekannt. Bei Großaktionären greift man dagegen oft zum Mittel der vinkulierten Namensaktien. Hierauf ist der Inhaber festgehalten und ein Verkauf ist nur dann möglich, wenn es eine Zustimmung durch das Unternehmen gibt.

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Sichere Regulierung & NASDAQ gelisteter Broker

- Tagesgeld und Festgeld mit bis zu 8,7 % jährlichem Einkommen

- Geringster Preis für US Optionen in Europa (NANOS Optionen für nur 1 Cent)

- Breites Angebot an Instrumenten

- Transparente Gebührenstruktur

- Angebote für geschenkte Aktien

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Einlagensicherungsfonds

- Mehr als 6.300 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Demokonto

- 4,2% Zinsen auf Guthaben

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

Aktien erklärt – die wichtigsten Begriffe

Gerade Anfänger sollten sich zunächst mit den wichtigsten Begriffen rund um das Thema Aktien vertraut machen. Wer für sich die erste Frage „Was sind Aktien?“ beantwortet und die Arten von Aktien kennengelernt hat, sollte danach tiefer in die Kapitalstruktur der Unternehmen einsteigen und sich mit den Vorgängen an der Börse vertraut machen.

Im folgenden Abschnitt findest du einige der wichtigsten Begriffe, welche du als Aktionär kennen solltest:

- Aktiengesellschaft: Aktiengesellschaften sind Unternehmen, welche Anteile an ihrem Eigentum öffentlich verkaufen. Die entsprechenden Wertpapiere werden an der Börse gehandelt.

- Grundkapital: Das Vermögen der Aktiengesellschaft besteht aus der Summe aller Einlagen, die von den Anteilseignern und Miteigentümern gemacht werden. Die Gesamtheit von emittierten Stamm- und Vorzugsaktien ergibt das Grundkapital. Es errechnet sich also aus dem Nennwert multipliziert mit der Aktienanzahl.

- Stammkapital: Als Stammkapital bezeichnet man das Eigenkapital, welches eine Aktiengesellschaft aufbringen muss, um damit für die Gläubiger zu haften. Für die Gründung wird bei dieser Unternehmensform in Deutschland eine Mindesteinlage von 50.000 Euro verlangt.

- Ausstehende Aktien: Bei den ausstehenden Aktien handelt es sich um die Anzahl der Aktien, die auf dem Markt erhältlich bzw. im Besitz privater Investoren ist. Aus der Anzahl der Aktien berechnet man letztlich auch den Gewinn je Aktie, indem man die erwirtschafteten Profite durch die Unternehmensanteile teilt.

- Börse: Die Börse ist der Handelsplatz, an dem mit Aktien sowie anderen Wertpapieren getradet wird. Es handelt sich dabei sowohl um physische Orte, als auch um elektronische Systeme. Beispiele für letztere sind u. a. der amerikanische NASDAQ und der deutsche Xetra. Neben den bekannten Börsen in New York, London oder Frankfurt gibt es viele weitere Handelsplätze wie die Börse Stuttgart, die Börse München oder Berlin.

- IPO: Die Abkürzung steht für Initial Public Offering und bedeutet auf Englisch nichts anderes als „Börsengang“. Über einen IPO werden die Aktien des Unternehmens an der Börse verfügbar.

- Kapitalerhöhung: Bei einer Kapitalerhöhung werden zu einem späteren Zeitpunkt als dem Börsengang weitere Aktien ausgegeben. Das Ziel ist es, neues Kapital zu generieren.

- Hauptversammlung: Einmal im Jahr berufen Aktiengesellschaften die Hauptversammlung ein, zu der alle berechtigten Anleger und Eigentümer zugelassen sind. Bei den wichtigsten Fragen der AG wird abgestimmt, jedoch haben nur Aktionäre mit Stammaktien das Recht zu votieren. Inhaber von Vorzugsaktien geben dieses Privileg ab.

- Stimmrechte: Auf der Hauptversammlung von Aktiengesellschaften wird über verschiedene Fragen des Unternehmens abgestimmt. Ein Stimmrecht erhalten alle Aktionäre mit Stammaktien, jedoch nicht diejenigen mit Vorzugsaktien.

- Dividende: Die Dividende ist eine Gewinnbeteiligung, welche ein- bis mehrmals im Jahr an die Anleger ausgezahlt wird. Diese Gewinne fallen pro Anteilsschein an und gelten als zweite Einkommensquelle.

- Hebel: Mit einem Hebel lässt sich die Investition in eine Aktie deutlich erhöhen, indem man sich vom Broker einen gewissen Anteil zuschießen lässt. Der Trader selbst hinterlässt lediglich einen Bruchteil, die so genannte Margin. Der Hebel wirkt nicht nur ins Positive, sondern verstärkt auch den Verlust, weswegen das Finanzinstrument mit hohen Risiken verbunden ist.

- NYSE: Die NYSE ist der New York Stock Exchange und somit eine der wichtigsten Börsen in der Welt

- NASDAQ: Der NASDAQ ist heute der größte Handelsplatz für Wertpapiere und hat seinen Sitz in New York. Anders als die NYSE handelt es sich um ein vollelektronisches Tradingsystem.

- Xetra: Xetra ist das deutsche Gegenstück zum NASDAQ und dient ebenfalls als rein elektronische Börse.

- Index: In einem Index werden Aktien nach einer bestimmten Reihenfolge sortiert und gewichtet. Typisch ist zum Beispiel die Sortierung nach Performance (Dow Jones), aber auch nach Marktkapitalisierung (S&P 500, DAX).

- Dow Jones: Der Dow Jones ist einer der ältesten Aktienindizes und ist dafür bekannt, dass er die Wertpapiere nach Performance gewichtet.

- Eurostoxx: Die wichtigsten Aktien in Europa werden im Eurostoxx 50 zusammengefasst. Der Index führt nur Positionen, die in der Eurozone gelistet sind und gewichtet diese nach Marktkapitalisierung im Streubesitz.

Chancen und Vorteile von Aktien:

Gerade im Vergleich zum klassischen Sparen bei der Bank, sind die Chancen bei einem Wertpapier enorm. Wer sich mit den Grundlagen des Aktienhandels auskennt, kann hier ein Vermögen machen oder zumindest ein stabiles Einkommen generieren. Mit letzterem ist dir bereits viel geholfen, da du die Trading-Tätigkeit von jedem Ort der Welt durchführen kannst. Stelle dir nur vor, du investierst und generierst Profite ganz entspannt vom Pool im tropischen Ferienresort aus.

Die Vorteile an Aktien liegen also durchaus in der hohen Flexibilität, welche du hast. Zudem sind die Renditen wesentlich höher als das, was du von der Bank maximal erwarten kannst. Dort schmilzt dein Kapital eher unter dem Druck der Inflation dahin.

Was für das Trading am Aktienmarkt spricht, ist also u. a.:

- Ungebundenheit der Tätigkeit an einen Ort

- Höhere Gewinnmargen und besseres Wachstum als beim Sparen auf der Bank

- Du profitierst mit Aktien vom konstanten Wachstum der Wirtschaft

- Du partizipierst am Wachstum zukünftiger Branchen

- Einfacher Zugriff auf dein Investment über einen Online Broker

- Auf Dauer passives Einkommen möglich

- Möglichkeit, die Aktien-Investments mit anderen Anlagen zu kombinieren

- Praktische Trading-Software und Expert Advisor professionalisieren den Aktienhandel

- Online viele Ressourcen zur Weiterbildung verfügbar

Dies sind unsere Top 5 Vorteile:

Vorteil 1: Hohe Flexibilität durch Handel an der Börse

Da Aktien bei vielen Bundesbürgern in einem eher schlechten Licht stehen, möchten wir jetzt einmal einige – objektiv betrachtete – Vorteile der Aktientitel nennen. Beginnen möchten wir mit der hohen Flexibilität und jederzeitigen Verfügbarkeit des Kapitals, welches du eventuell zukünftig in Aktien investieren möchtest.

Flexibilität deshalb, weil es eine große Anzahl an verschiedenen Aktienwerten gibt, zwischen denen du dich entscheiden kannst. Dabei ist es problemlos möglich, zum Beispiel anhand der folgenden Kriterien auszuwählen:

- Branche

- Land

- Region

- Geschäftstätigkeit

- Haupt- oder Nebenwerte

An dieser Stelle möchten wir direkt eine Empfehlung geben, wie du insgesamt das Verlustrisiko bei Aktien reduzieren kannst. Du solltest nämlich stets eine Diversifikation durchführen. Das bedeutet, dass du dein Kapital auf mehrere, unterschiedliche Aktientitel verteilst.

Wenn du also beispielsweise 20.000 Euro anlegen möchtest, kaufst du davon nicht nur einen Aktienwert, sondern beispielsweise für jeweils 4.000 Euro fünf unterschiedliche Aktientitel. Damit kannst du gleichsam das oft gefürchtete Risiko beim Investment an der Börse um Einiges reduzieren.

Vorteil 2: Verfügbarkeit Ihres Kapitals

Ein weiterer Pluspunkt ist neben der hohen Flexibilität die jederzeitige Verfügbarkeit Ihres Kapitals. Aktien werden täglich an der Börse gehandelt, sodass du die im Depot befindlichen Positionen jederzeit durch den Verkauf der Wertpapiere auflösen kannst.

Einzige Ausnahme können selten gehandelte Nebenwerte sein, für die vielleicht einige Tage oder im schlechtesten Fall wenige Wochen kein Handel stattfindet. Das ist allerdings tatsächlich eher die Ausnahme und kommt zudem bei den sogenannten Blue Chips, den großen Aktienwerten, praktisch nicht vor. Mit einer Anlage in Aktien bindest du dein Kapital also nicht langfristig, sondern hältst es jederzeit verfügbar.

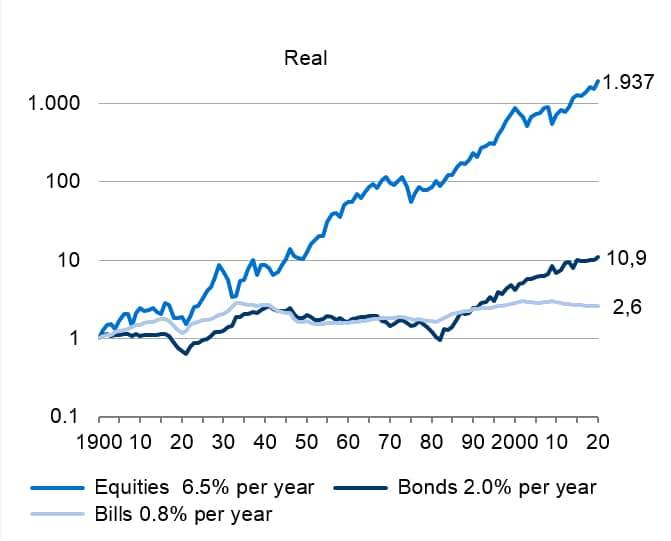

Vorteil 3: Durchschnittlich sehr gute Renditen bei Aktien

Natürlich kann es bei Aktien leicht passieren, dass du Verluste erleidest. Das geschieht allerdings in über 80 Prozent aller Fälle unter der Voraussetzung, dass du einen kurz- bis maximal mittelfristigen Anlagehorizont hast. Bei einem längerfristigen Investment, von dem ab einer Mindestanlagedauer von vier Jahren gesprochen wird, sinkt die Wahrscheinlichkeit von Verlusten mit jedem Jahr.

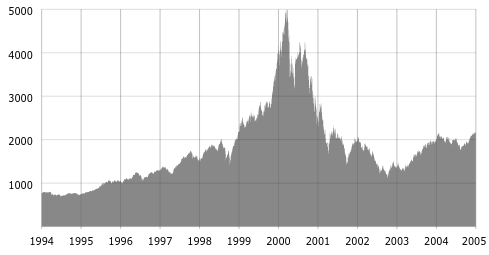

Dann zeigt sich zudem die große Stärke einer Anlage in Aktien, nämlich die durchschnittlich sehr gute Rendite. Werfen wir in dem Zusammenhang einfach einen Blick auf die Entwicklung des Deutschen Aktienindex, also der aktuell 40 größten Aktiengesellschaften des Landes.

Beispielrechnung:

Im Jahre 1987 startete der DAX mit einem Stand von exakt 1.000 Punkten. Heute hingegen, im Jahre 2022, notiert der Deutsche Aktienindex bei etwa 13.000 Punkten. Das wiederum bedeutet, dass es innerhalb der vergangenen 30 Jahre einen Anstieg um 1.300 Prozent gab.

Wenn du also vor 35 Jahren beispielsweise 5.000 Euro in verschiedene DAX-Werte investiert hättest, würdest du rein statistisch heute über ein Vermögen von nicht weniger als 65.000 Euro verfügen. Allerdings kommt es natürlich auf die Auswahl der Aktientitel an, denn im Durchschnitt konnte nicht jeder DAX-Titel so gute Renditen generieren.

Vorteil 4: Investieren in einen Sachwert mit Inflationsschutz

Ein dritter Vorteil von Aktien dürfte aktuell besonders interessant sein. Es handelt sich nämlich bei den Wertpapieren um sogenannte Sachwerte. Das bedeutet, dass ein echter Materialwert hinter den Aktien steht, nämlich das Vermögen der jeweiligen Aktiengesellschaft. Dies besteht zum Beispiel aus Geschäftsgebäuden, einem Fuhrpark, Büroinventar, der IT und sonstigen Sachwerten. Besonders interessant sind Sachwertanlagen momentan als Geldanlage in Krisenzeiten deshalb, weil es eine sehr hohe Inflationsrate gibt.

Verzinsliche Geldanlagen haben somit aktuell das Problem, dass die Rendite deutlich unterhalb der Inflationsrate liegt und somit reale Kapitalverluste entstehen. Bei Aktien ist dies oft nicht der Fall, da weder eine Bindung an die Zinsmärkte noch an die Inflationsrate gegeben ist.

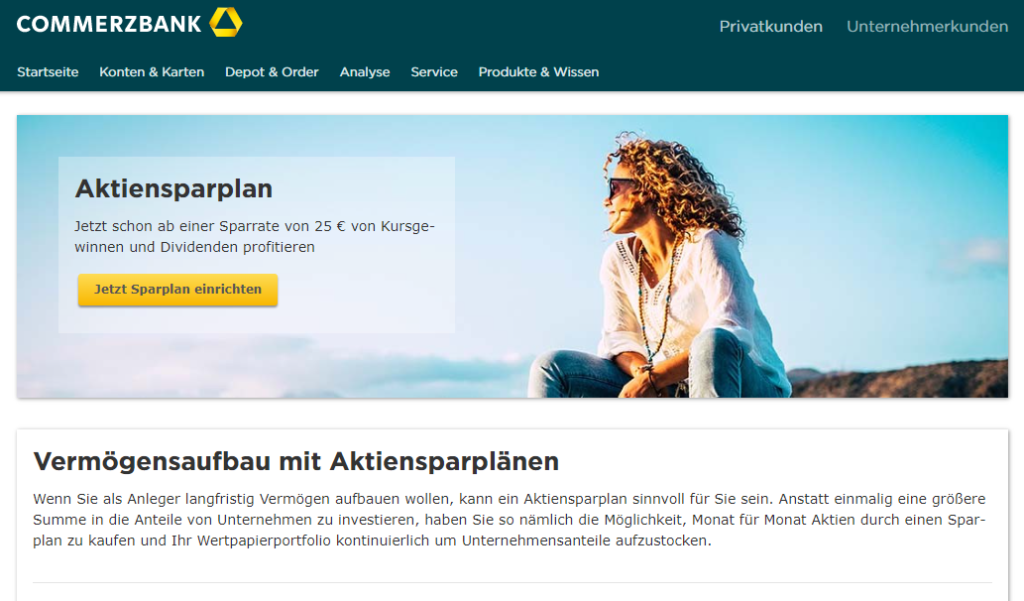

Vorteil 5: Langfristiger Vermögensaufbau mittels Aktiensparplänen

Ein weit verbreiteter Irrtum besteht im Hinblick auf die Anlage in Aktien darin, dass diese nur für vermögende Privatkunden geeignet wären. Tatsächlich kannst du die Wertpapiere jedoch oft schon ab 50 oder 100 Euro an der entsprechenden Börse kaufen. Sehr gut geeignet sind Aktientitel zudem für einen langfristigen Vermögensaufbau und sogar zum Aufbau einer privaten Altersvorsorge.

Das funktioniert am besten mit sogenannten Aktiensparplänen. Dort entscheidest du dich dafür, beispielsweise Monat für Monat bestimmte Aktien zu kaufen.

Der Sparplan wird dann regelmäßig ausgeführt und du musst dich im weiteren Verlauf nicht mehr um das regelmäßige Sparen kümmern. Einziger Nachteil solcher Aktiensparpläne ist, dass bisher leider keine Kombination mit einer staatlich geförderten Altersvorsorge möglich ist.

Als Riester-Sparpläne (mit Zulagenrendite) werden Aktiensparpläne leider bisher nicht akzeptiert und auch sonst gibt es für Aktien keine staatlichen Förderungen, wie es bei anderen Sparverträgen durchaus der Fall ist. Hier liegt es also auch in der Verantwortung des Staates, dass Aktien prinzipiell mit einer breiteren Basis in der Bevölkerung akzeptiert und zum Beispiel zum Vermögensaufbau genutzt werden.

Risiken und Nachteile von Aktien:

Trotz der enormen Chancen und Vorteile, sind die Produkte auf dem Aktienmarkt natürlich immer auch mit Vorsicht zu genießen. Ihnen wohnen immer gewisse Risiken inne, welche sich gerade von Anfängern schwer abschätzen lassen. Die Entstehung der Aktienkurse ist letztlich nichts anderes als Massenpsychologie. Selbst ein einzelner Tweet bei X kann so zu einem Herdeneffekt führen, aus dem heraus der Kurs einer Aktie abstürzt.

Anleger, die mit minimalem Risiko investieren möchten, sollten sich unbedingt auskennen. Die Phase des Lernens kann einige Jahre in Anspruch nehmen. Hierbei darf man natürlich nicht nur lesen und zuhören, sondern auch selbst im Demokonto oder in der Praxis üben. Einige Verluste sind in dieser Zeit unvermeidlich, da man als neuer Aktionär kaum alles auf Anhieb richtig machen kann.

Wichtig ist es, bei mangelnden Kenntnissen vorsichtig zu agieren. Das betrifft insbesondere die Nutzung gewisser Produkte wie der Hebeltrades. Bei diesen geben die Broker einen Anteil zur Investition in ein Unternehmen hinzu. Sollte sich der Aktienkurs nun aber negativ entwickeln, muss man nicht nur für die eigene Einlage haften, sondern auch für das geliehene Geld.

Auf diese Weise verschulden sich viele Neulinge, die in das Grundkapital eines Unternehmens einsteigen möchten, erheblich. Was gegen dieses Risiko helfen kann ist es, sich den richtigen Broker auszusuchen. Die Trading-Plattform sollte so transparent machen, wann es sich um einen Margin Trade handelt und wann nicht. Zudem können Aktionäre davon profitieren, dass die Broker keine Nachschüsse verlangen und es einen Negativsaldoschutz gibt.

- Gewinnentwicklung kann nicht zu 100 Prozent vorausgesehen werden

- Selbst bei den sichersten Wachstums-Wertpapieren kann es zu unvorhergesehenen Ereignissen kommen

- Wer ohne Wissen in den Aktienhandel investiert, läuft Gefahr, Verluste zu machen

- Funktionen wie Hebel und CFDs können riskant sein und zu einer hohen Verschuldung führen

- Du benötigst zunächst Zeit, um dich eingehend mit dem Thema Aktienmarkt zu beschäftigen

- Bei modernen Online Brokern ist die Geldanlage oft sehr schnell platziert, was zu schlecht durchdachten Handlungen führen kann

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Warum sollte man Aktien nutzen?

Die Idee dahinter, mit Wertpapieren bzw. Aktien Geld zu machen, basiert auf der Veränderung der Preise der Anlage. Im Zusammenspiel von Angebot und Nachfrage verändert sich an der Börse der Kurs der Aktie. Mit Hilfe bestimmter Analysewerkzeuge lässt sich diese Wertentwicklung dann abschätzen. Man setzt sein Kapital also auf eine Aktie, von der man ein Wachstum erwartet und verkauft sie später wieder.

Mit einem gut diversifizierten Portfolio lassen sich dabei auf Dauer attraktive Renditen erzielen. Diese liegen meist bei zwischen 5 und 10 Prozent, oftmals sogar höher. An einen solchen Wert reicht aktuell kein einziges Sparkonto weltweit heran. Seit etwa zehn Jahren werden kaum noch Zinsen auf das Geld auf der Bank gezahlt. Es kommt hier aber noch schlimmer: Durch die parallel verlaufende Inflation schmilzt der Wert des eigenen Vermögens dahin.

Die 10.000 Euro auf dem Sparkonto bei der Bank sind bereits fünf Jahre später deutlich weniger wert. Wer sie dagegen in Aktien oder einen ETF steckt, kann das Vermögen vermehren. Auch hierzu gehört natürlich Erfahrung, Können und z. T. auch etwas Glück mit der Nachrichtenlage. Wer sich an gewisse Regeln hält und nicht ausschließlich riskante Wertpapiere singulär in das Depot aufnimmt, hat am Aktienmarkt deutliche Vorteile gegenüber dem klassischen Sparen.

Was sind Aktienkurse?

Aktienkurse sind quasi die Preisbewegungen, welche die Aktien jeden Tag durchlaufen. Diese Veränderungen im Wert entstehen schlicht und ergreifend im Zusammenspiel von Angebot und Nachfrage. Die Aktionäre stellen so an der Börse Anfragen zu den gewünschten Preisen. Während der potenzielle Anleger natürlich günstig kaufen und dafür hohe Wachstumschancen haben will, wird der Anbieter den Aktienkurs lieber weiter oben sehen wollen.

Das Ergebnis dieser Diskussion sind dann die Preise, welche letztlich minutengenau auf den Charts erscheinen. Solche Aktienkurse nutzen schließlich die Aktionäre, um mit ihrer Investition Gewinne zu erzielen. Steigen die Preise vom Zeitpunkt der Aktienausgabe bzw. des Erwerbs zum Beispiel um 100 Prozent, so hat man seinen eingereichten Anteil am Grundkapital bereits verdoppelt. Nun wäre es eventuell an der Zeit, die Aktie wieder zu verkaufen, um den Anstieg im Aktienwert in echtes Geld umzuwandeln.

Wie werden Kurse von Aktien beeinflusst?

In erster Linie entsteht der Aktienkurs im Zusammenspiel von Angebot und Nachfrage. Einige Unternehmen sind dabei aufgrund ihrer Zukunftschancen populärer als andere. Umso höher daher die Nachfrage ist, desto geringer wird die Anzahl der Aktien, die man im Handel kaufen kann. Die Aktionäre werden nun also dazu bereit sein, wesentlich mehr für einen Bruchteil am Unternehmen hinzulegen als zuvor.

Der Preis einer Aktie hat aber immer auch etwas mit Massenpsychologie und Herdentrieb zu tun. Nehmen wir einmal an, es wird in den Nachrichten hoch und runter über die Top-News-Aktien geschrieben. Erfolgreiche Aktionäre empfehlen ein gewisses Unternehmen wie Tesla, Google & Co. weiter und lösen auf diese Weise einen regelrechten Hype in Realtime aus.

Davon angestachelt werden immer mehr Anleger hellhörig und wollen ihr Stück vom Kuchen abhaben. Sie werden nun noch schnell investieren können, auch wenn die hohen Erwartungen kaum noch in der Realität vom Unternehmen erfüllt werden können. Sobald es nun zu einem ersten Anzeichen dafür kommt, dass sich die Firma nicht so entwickelt wie gedacht, entziehen viele Anleger der AG das Geld.

Hierdurch kommt es zu einer regelrechten Abwärtsspirale, in welcher die Aktionäre in Panik noch schneller verkaufen, was wiederum für einen fallenden Preis und weitere Verkaufswünsche sorgt. Ausgelöst werden kann ein solcher Effekt vor allem auch durch negative Nachrichten über das Unternehmen. Hier sollte der Aktionär aber für einen Moment innehalten und prüfen, inwieweit diese News nur temporären Charakter haben. Den Marktwert mit dem inneren Wert (Gewinn je Aktie, Buchwert und Cashflow) zu vergleichen, hilft bei der richtigen Einschätzung.

Was ist ein Briefkurs?

Der Briefkurs einer Aktie gibt an, zu welchem Wert der Besitzer (Aktionär) bereit wäre, die Aktie zu verkaufen.

Was ist der Geldkurs?

Der Geldkurs einer Aktie gibt an, wie viel Interessenten bereit wären, für die jeweilige Aktie zu investieren.

Was ist der letzte Kurs?

Der letzte Kurs ist der tatsächliche Wert, zu dem eine Aktie den Besitzer gewechselt hat.

Warum steigen Aktienkurse?

Ganz einfach erklärt steigt der Preis einer Aktie immer dann, wenn sich die Nachfrage erhöht. Umso begehrter der Wert nämlich ist, desto weniger ist er auf dem Markt verfügbar. Eine hohe Nachfrage bei knappem Angebot sorgt also dafür, dass die Anbieter und Market Maker mehr für den Kauf der Anteile eines Unternehmens verlangen können.

Warum fallen Aktienkurse?

Im umgekehrten Fall haben die Aktionäre kein großes Interesse mehr an der Aktie und würden sie nur zu einem niedrigeren Preis kaufen wollen. Womöglich gab es vorab negative Nachrichten oder aber die Kurse haben schlichtweg das Maximum erreicht, welches die Anleger bereit sind für das Unternehmen zu bezahlen. In der Folge ist eine vergleichsweise hohe Anzahl an Anteilen des Grundkapitals verfügbar und wird aufgrund der niedrigen Nachfrage zu immer geringeren Preisen angeboten – bis zum Beispiel Schnäppchenjäger darin eine preiswerte Value-Option erkennen und sich der Trend umkehrt.

welche u. a. auch die Charts und Indikatoren inbegriffen hat. So öffnest du einfach die Grafiken und verfolgst den Aktienkurs minutengenau mit. Über die technischen Tools markierst du gewisse Umschwenkpunkte oder Signale, welche für eine Verstärkung des Trends sprechen. Nun kannst du guten Gewissens in die AG deiner Wahl investieren.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Was bringen erfolgreiche Aktien?

Am Aktienmarkt können Anleger auf zweierlei Art und Weise Gewinne generieren. Zum einen spekuliert man als Aktionär natürlich auf die Wertentwicklung der einzelnen Position – man möchte sie also teurer verkaufen, als man sie eingekauft hat. Auf der anderen Seite schütten die Unternehmer auch Gewinnbeteiligungen pro Aktie aus. Hiermit möchte man vor allem konstanten Aktionären eine Gegenleistung für ihr Vertrauen erbringen.

Aktienkursgewinne

Die Aktiengewinne entstehen aus der Veränderung der Werte an der Börse. In der Long-Position profitiert der Anleger vom Wachstum. Er kauft also preiswert ein und verkauft die Anlage nachdem ihr Wert gestiegen ist. Abgesehen davon kann man eine jede Firma theoretisch auch shorten, also auf fallende Kurse setzen. Dann leiht man sich eine Aktie aus, verkauft sie sofort wieder und erwirbt sie am Ende der Laufzeit zu einem günstigeren Kurs zurück. Als privater Aktionär kann man Shortselling nur über CFD-Derivate durchführen.

Dividenden

Dividenden sind eine spannende Möglichkeit, um abseits der steigenden und fallenden Kurse Gewinne zu erzielen. Die AG möchte die Aktionäre hierbei am Unternehmenserfolg beteiligen und schüttet ein- bis mehrmals im Jahr einen Obolus aus. In Deutschland findet das meist jährlich statt. In den USA je Quartal. Einige Unternehmen wie der REIT Realty Income teilen den Gewinn sogar monatlich mit den Aktionären.

Wichtig ist, dass man zunächst einmal echte Aktien halten muss und diese über den so genannten Ex-Tag hinweg im Depot hat. Wer langfristig plant und ein diversifiziertes Portfolio über mehrere Jahre hinweg aufbauen möchte, sucht sich am besten Unternehmen heraus, die über einen langen Zeitraum hinweg konstant steigende Dividenden hatten. Diese Aktiengesellschaften sind auch als Dividenden-Könige bekannt.

Wie findet man die besten Aktien?

Um die besten Aktien für den Kauf zu finden, kann man verschiedene Strategien anwenden. Zunächst einmal kann es sinnvoll sein, neue Wertpapiere sofort bei der Ausgabe im Rahmen eines IPOs zu erwerben. Wird viel Hoffnung in so eine Aktie gesetzt, dürfte diese in den nächsten Tagen auch steigen.

Fundamentale Analyse via Kennzahlen

Wer langfristige Investitionen leisten möchte, setzt in erster Linie auf die Fundamentalanalyse. Dabei vergleicht man die Kennzahlen eines Unternehmens mit seiner Bewertung am Markt. Die Anleger werden daher zunächst mehr über den Gewinn, den Cashflow, Buchwert und den Umsatz wissen wollen. Diese Zahlen bricht man dann auf die einzelne Aktie herunter. Dafür muss man sie durch die Anzahl der Aktien auf dem Markt teilen.

Als nächstes kann man den Preis der Aktie mit ihrem inneren Wert vergleichen und kommt entweder auf eine Unterbewertung oder Überbewertung. Aktionären wird in der Regel dazu geraten, sich auf die unterbewerteten Positionen zu konzentrieren. Hier ist dann zu ermitteln, warum die Nachfrageseite so wenig für einen Teil des Unternehmens zahlen möchte. Ist das Potenzial trotz des niedrigen Kurses hoch, könnte es sich um eine Value Aktie handeln.

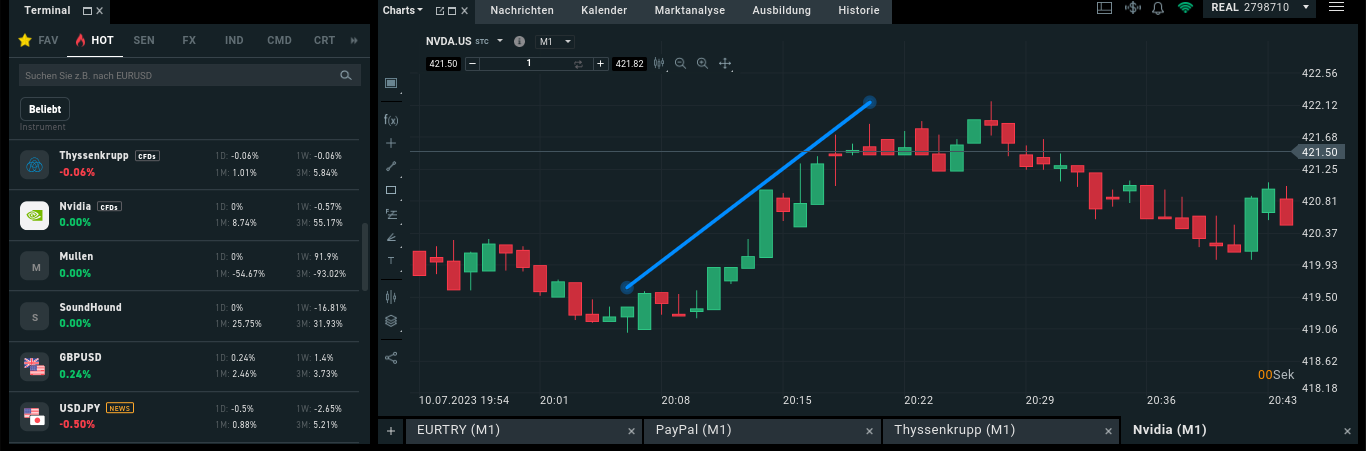

Technische Analyse

Die Technische Analyse verfolgt im Vergleich dazu einen anderen Zweck. Bei ihr schaut man lediglich auf die Börsenkurse bzw. Charts und versucht anhand der Bewegungen darauf Signale für eine Trendrichtung zu erkennen. Die einzelnen Kerzen und Formationen, aber auch rein rechnerische Hilfsmittel können Indikator dafür sein, dass es bald zu einem Richtungswechsel kommt.

Befindet sich die Aktie nun in einem Tal, erkennt man aber anhand eines bestimmten Musters einen Trendwechsel, kann man nun günstig investieren und dann das Wachstum mitnehmen. Sobald der Kurs dann an einer oberen Begrenzung, dem Widerstand, ankommt, sollten die Aktionäre die Anteile des Unternehmens gewinnbringend verkaufen. Über CFDs lässt sich an diesem Punkt sogar per Leerverkauf in einen fallenden Kurs investieren.

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Sichere Regulierung & NASDAQ gelisteter Broker

- Tagesgeld und Festgeld mit bis zu 8,7 % jährlichem Einkommen

- Geringster Preis für US Optionen in Europa (NANOS Optionen für nur 1 Cent)

- Breites Angebot an Instrumenten

- Transparente Gebührenstruktur

- Angebote für geschenkte Aktien

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Einlagensicherungsfonds

- Mehr als 6.300 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Demokonto

- 4,2% Zinsen auf Guthaben

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

Wie kann man Aktien kaufen?

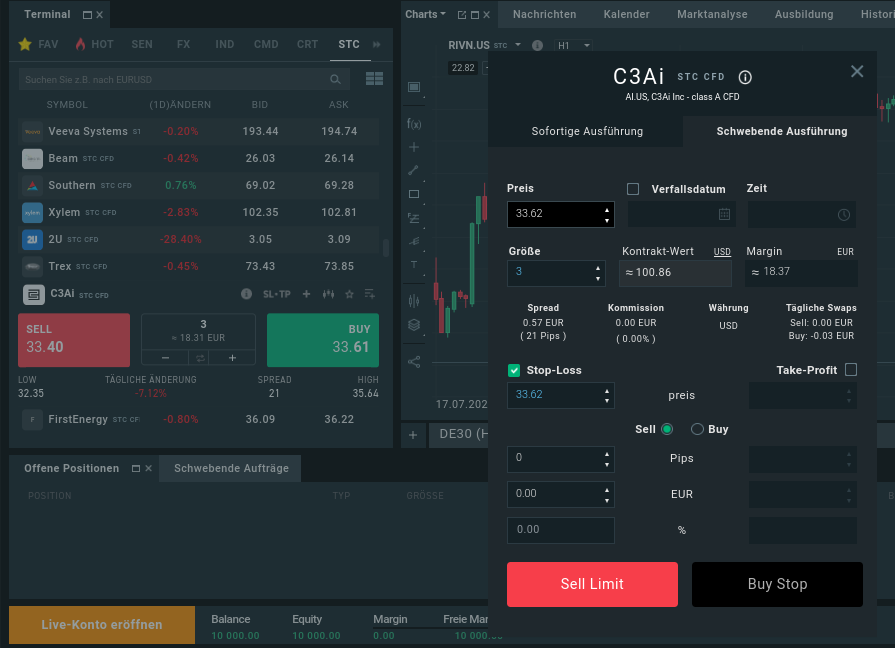

Wenn man früher zur Bank gehen musste, um den Kauf einer Aktie einzuleiten, lässt sich heutzutage alles ganz einfach online erledigen. Du lädst dir einfach eine App herunter, meldest dich beim Broker an und fügst dann Schritt für Schritt die gewünschten Wertpapiere deinem Portfolio hinzu.

Hierfür klickst du einfach auf den entsprechenden Wert, gehst tiefer in die Analyse auf den Charts hinein und öffnest dann die Order-Maske. Hier konkretisierst du deinen Kaufwunsch und stellst ein, wie viele Anteile du erwerben möchtest. Bei CFDs musst du eine Summe angeben, um den entsprechenden Bruchteil zu bekommen.

Optional wählst du nun noch einen Hebel, um den Einsatz und den möglichen Gewinn durch den Zuschuss von Seiten des Brokers zu erhöhen. Dies ist mit einem gewissen Risiko verbunden, da solche Hebel auch immer ins Negative hineinwirken. Um sich etwas abzusichern, sollte man zu einer der automatisierten Tradingfunktionen greifen. Mit Stop Loss werden so die Verluste begrenzt und mit Take Profit nehmen die Aktionäre den Gewinn mit.

Mit einem Klick auf „Order ausführen“, „Auftrag einleiten“, „Buy“ oder „Kaufen“ wird die Aktie dem Portfolio hinzugefügt und der Gegenbetrag dafür vom Guthaben abgebucht. Nun findest du das Wertpapier in der Liste deiner Anlagen und kannst es genauso einfach über den Button „Verkauf“ auf dem Markt veräußern.

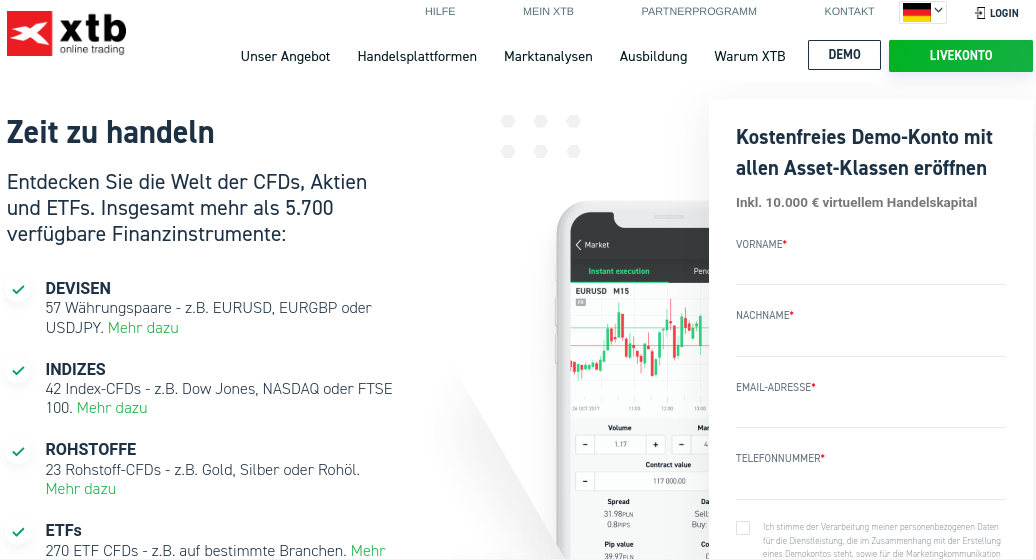

Trading Plattformen: Hier kannst du mit den Aktien handeln

Du fragst dich nicht nur: „Was sind Aktien?“, sondern auch, wo du diese einfach kaufen kannst? Dann wirst du sehr schnell bei den zahlreichen Brokern im Internet fündig. Auf unserer Seite schaust du dir den Vergleich der besten Trading-Plattformen an und entscheidest dann selbst, welcher Anbieter am besten zu dir passt.

Die Plattformen sind einfach über den Browser oder als Telefon-App verfügbar. Darüber hast du Zugriff auf dein Portfolio und kannst schnell neue Aktien in dein Depot legen. Anleger müssen dafür einfach nur Geld auf das Konto aufladen, die Positionen über Charts und Kennzahlen analysieren und dann auf Buy oder Sell klicken.

Die Broker bieten dir als Hilfsmittel stets eine hochprofessionelle Software an, welche u. a. auch die Charts und Indikatoren inbegriffen hat. So öffnest du einfach die Grafiken und verfolgst den Aktienkurs minutengenau mit. Über die technischen Tools markierst du gewisse Umschwenkpunkte oder Signale, welche für eine Verstärkung des Trends sprechen. Nun kannst du guten Gewissens in die AG deiner Wahl investieren.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Aktiendepot: Eröffnung des Kontos in wenigen Schritten

Um ein Konto bzw. ein Aktiendepot bei einem Broker zu eröffnen, gehst du auf die Seite des Anbieters oder lädst eine App herunter. Hier gehst du auf „Konto einrichten“ und trägst deine Daten ein. Benötigt werden in der Regel eine gültige E-Mail-Adresse, die Telefonnummer sowie ein sicheres Passwort.

Im nächsten Schritt bestätigst du die E-Mail per Link und machst Angaben zu deinen Erfahrungen im Trading. Darüber hinaus werden in einem kleinen Quiz deine Kenntnisse abgefragt. Bestehst du dieses, kannst du als nächstes die ersten Proberunden im Demokonto wagen.

Wenn du dann richtig investieren möchtest, benötigst du eine Voll-Verifizierung. Per ID-Chat oder Upload wird so dein Wohnsitz überprüft. Ist alles bestätigt, kannst du als nächstes Geld auf dein Konto aufladen. Das funktioniert über verschiedene Methoden wie Überweisung, Kreditkarte, PayPal und Co. Beachte dabei immer die Limits bzw. Mindesteinlagen, die von den Brokern verlangt werden.

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Sichere Regulierung & NASDAQ gelisteter Broker

- Tagesgeld und Festgeld mit bis zu 8,7 % jährlichem Einkommen

- Geringster Preis für US Optionen in Europa (NANOS Optionen für nur 1 Cent)

- Breites Angebot an Instrumenten

- Transparente Gebührenstruktur

- Angebote für geschenkte Aktien

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Einlagensicherungsfonds

- Mehr als 6.300 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Demokonto

- 4,2% Zinsen auf Guthaben

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

Musterdepot / Demokonto bei einem Broker eröffnen – so geht’s

Nahezu jeder Broker betreibt heutzutage Aktien Musterdepots und Trading-Demokonten, über welche du kostenlos die Grundlagen und Dynamiken an den Börsen erlernen kannst. Hierfür eröffnest du einfach wie vorher beschrieben ein Depot und wechselst dort in den virtuellen Bereich. Dort hast du Zugriff auf einen gewissen Betrag an Spielgeld und kannst damit ein Portfolio aufbauen.

Geübt wird hier unter echten Bedingungen, wie sie auch am Markt gelten. Probiere dich zunächst in den verschiedenen Techniken aus und übe mit den einzelnen Indikatoren. Hast du dieses Handwerkszeug drauf, kannst du damit anfangen, ein diversifiziertes Portfolio zu kreieren und teilweise auch mit Strategien wie dem Scalping und Swing Trading zu arbeiten.

Ich empfehle dir generell, mindestens ein bis zwei Monate im Demobereich zu üben. Erst dann, wenn du dich sicher fühlst, wechselst du in das Echtgeldkonto und kannst nun anfangen, strategisch klug Vermögen mit Hilfe von Aktien sowie anderen Finanzprodukten aufzubauen.

Aktien Apps

Neben den reinen Browserversionen bieten die Broker ihren Nutzern diverse Aktien Apps. Diese lädst du dir in wenigen Schritten auf das Handy, meldest dich an und kannst nun von überall auf der Welt aus dein Depot im Blick behalten.

Das Einloggen ist extrem einfach, solange du eine stabile Internetverbindung hast. Der Bildschirm ist auf dem Handy natürlich deutlich kleiner als am Computer. Dadurch kann es bisweilen etwas schwieriger sein, vor allem große Bewegungen zu erkennen.

Ins Minutendetail auf den Charts hineingezoomt, machst du aber problemlos klassische Indikatoren und Signale aus. Nichtsdestotrotz solltest du die App eher für den Notfall und die ständige Überwachung der Titel in deinem Portfolio nutzen.

Speziell bei unvorhergesehenen Ereignissen an der Börse bieten dir die Preis- und News-Alarme der Broker App einen klaren Vorteil. Du weißt dann sofort Bescheid, wenn sich die Märkte bewegen und sich etwas in deinem Portfolio oder auf deiner Watchlist tut. Somit kannst du entsprechend schnell reagieren und verhinderst im Notfall hohe Verluste.

Aktiensparpläne aufbauen

Experten raten beim Handel mit Aktien immer dazu, ein möglichst gut gemischtes Portfolio zu verwenden. Aus früheren Studien ist bekannt, dass mit einer größeren Anzahl an Positionen im Depot das Risiko von Verlusten sinkt. Die beste Zusammenstellung ergibt sich ab etwa 30 bis 100 Positionen oder mehr. Dadurch kommst du zu Ergebnissen mit einem stabilen Wachstum.

Einen endgültigen Top-Tipp für einen Aktiensparplan gibt es natürlich nicht. Wichtig ist aber, dass im Portfolio nicht nur eine Branche oder ein Land vertreten ist. Wer z. B. Aktien aus verschiedenen Ländern und teilweise gegenläufigen Industrien einkauft, hat aufs Ganze gesehen gute Chancen, in ein solides Plus zu kommen.

Viele unerfahrene Aktionäre bedienen sich hierbei der bereits vorsortierten Fonds und ETFs. Diese bestehen bereits aus einer enormen Anzahl an Aktien und sind in dieser Form bereits diversifiziert. Bei den ETFs gibt es dabei eine automatisierte Verwaltung. Der Algorithmus tauscht so aller drei Monate die Aktien im Fonds aus und nutzt dafür Informationen über die beste Performance. Diese richten sich vor allem nach einem Leitindex.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Aktien vs. CFDs

Zunächst muss gesagt werden: CFDs sind keine Aktien. Es handelt sich um Verträge, die man zu gewissen Bedingungen mit dem Broker abschließt. Diese replizieren dann den Kursverlauf der eigentlichen Aktie und die Anleger können im entsprechenden Verhältnis Gewinn (oder Verlust) machen.

Der Vorteil an CFDs ist, dass man hier wesentlich flexibler ist. Du investierst womöglich nur zehn Euro in eine Aktie, die an der Börse vielleicht 100 US-Dollar kostet. Wächst der Basiswert nun auf 130 Euro, so machst du mit deinem CFD drei Euro gut.

Abgesehen davon ermöglichen die CFDs eine einfachere Verwendung von Hebeln und den Einstieg in einen Leerverkauf. Solche Kontrakte sind heutzutage bei fast allen Online Brokern erhältlich und können gerade beim Daytrading eine spannende Ergänzung sein.

Im Vergleich zu Aktien fallen bei den CFDs jedoch mehr Kosten an. Sobald die Börsen schließen, erhebt der Broker so von seinen Kunden eine kleine Gebühr für das Halten der Positionen über Nacht. Diese summiert sich Tag für Tag, weswegen CFDs auch nicht so gut für langfristige Investitionen geeignet sind.

Aktien lassen sich per echtem Wertpapier oder per Aktien CFD traden. Folgende Unterschiede gibt es dabei:

- Mit Aktien CFDs kannst du Short-Positionen aufbauen

- Aktien CFDs verfügen über eine Hebelwirkung

- Die Gebühren bei Aktien CFDs sind höher als bei normalen Aktien (durch den Hebel und die Finanzierungsgebühr)

- Aktien CFDs eigenen sich für schnelle Strategien und zur Absicherung

Aktien vs. Forex

Forex lässt sich mit Foreign Exchange übersetzen und beschreibt nichts weiter als den Wechsel von einer Währung in die andere. Viele Broker wie XTB oder Vantage Markets haben von Anfang an den Fokus auf diese Form von Handel gesetzt. Mittlerweile sind viele echte Aktien, CFDs, Fonds, Anleihen und andere Werte hinzugekommen.

Der Vorteil an den Forex-Werten ist, dass sie sich ständig in Bewegung befinden. Durch politische Turbulenzen können sich die Kurse schnell verändern, was für kluge Investoren die Möglichkeit zu einem schnellen Einstieg darstellt. Meist nutzt man dabei stabile Basiswährungen wie den Euro oder US-Dollar und koppelt sie mit schwankungsanfälligeren Valuta.

Ein Nachteil gegenüber den Aktien ist die hohe Volatilität der Währungen. Abgesehen von US-Dollar, Euro und Pfund kommt es schnell und plötzlich zu gewissen Veränderungen im Kurs. Gerade bei großen Unternehmen ergibt sich im Vergleich ein etwas voraussagbareres Bild. Der Verlauf einer Aktie lässt sich so meist etwas einfacher analysieren, auch wenn Experten natürlich genauso gut mit Forex arbeiten können.

Lese hier mehr über Aktien vs Forex.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Aktien vs. Krypto

Kryptowährungen erleben seit mehr als einer Dekade einen enormen Hype. Vor allem Ende der 2010er Jahre und rund um das Jahr 2020 stiegen Werte wie die Bitcoin und andere Anlagen rasant an. Bald darauf kam es zu einem starken Einbruch. Das Schwierige an den Kryptowährungen ist es bis heute, den richtigen Moment für den Ein- und Ausstieg abzuschätzen.

Die Volatilität ist im Vergleich zu Aktien und sogar den klassischen Forexwerten enorm hoch. Somit kann es von einem Tag zum anderen zu starken Abstürzen kommen. Dadurch haben bereits viele Anleger in den vergangenen Jahren Verluste gemacht. Immerhin: Wer den Hype mitgenommen hat und rechtzeitig ausgestiegen ist, konnte sein Vermögen vermehren.

Gerade Anfängern ist eher davon abzuraten, sich in den Kryptomarkt zu begeben. Es ist sehr einfach, sich hier zu verkalkulieren und letztlich sogar mit hohen Schulden dazustehen. Sicher ist es also, zum Einstieg erst einmal auf Aktien oder sogar bereits vorab diversifizierte ETFs zu setzen.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Die besten Aktien Trading Strategien für sich finden

Die Wege des Aktionärs zum Erfolg können vielgestaltig sein. So gibt es unterschiedliche Ansätze, mit denen sich Unternehmen und Wertpapiere analysieren lassen. Neben den klassischen Langzeit-Methoden gibt es dabei viele Trading-Strategien, mit denen man innerhalb von wenigen Stunden oder Wochen Gewinn erzielt. Hier sind einige der besten Herangehensweisen, um an der Börse erfolgreich zu sein.

Daytrading

Wie der Name bereits vermuten lässt, wird beim Daytrading ausschließlich an einem Geschäftstag an der Börse getradet. Im besten Fall investieren die Anleger ihr Geld am Morgen in eine aussichtsreiche Aktie und nehmen am Abend den Profit mit.

Orientieren kann man sich dabei in erster Linie an den Signalen auf den Charts. Im Long-Handel wird man so versuchen, die Kipppunkte und Unterstützungen im unteren Bereich des Kurses zu erkennen. Dort, wo sich der Preis dann nach oben dreht, platziert man seinen Auftrag. Wächst er nun über den Tag hinweg über die Nebenkosten und Spreads hinaus, kann man die Aktie kurz vor Börsenschluss verkaufen und Gewinn erzielen.

Neben der reinen technischen Analyse sind Wirtschaftskalender und die Angaben zu den Top-Flop-Aktien beim Broker hilfreich. Wichtige Top News können so für einen Aufschwung, aber auch für einen Absturz der Kurse sorgen. Einfluss auf die Aktien nehmen z. B. die Veröffentlichung der Quartalszahlen, für eine ganze Branche positiv ausfallende politische Entscheidungen sowie Veröffentlichungen neuer Produkte.

Scalping

Beim Scalping wird das Kurzzeitinvestment quasi auf die Spitze getrieben. Die Trader wählen auf dem Chart ein sehr schmales Zeitfenster von etwa fünf Minuten aus und möchten in diesem Rahmen viele kleine Gewinne erzielen. Diese erreichen vielleicht auch nur einen Euro. Durch das Volumen lässt sich dieser Minimalprofit dann vermehren.

Durch die ständige Wiederholung dieses Vorgangs, häufen sich die vielen kleinen Gewinne zu einer stattlichen Summe an. Am Ende des Tages sollte man ein solides Wachstum erwirtschaftet haben. Nichtsdestotrotz ist Scalping nichts für Menschen mit schwachen Nerven. Die Technik erfordert höchste Konzentration und einen alles durchdringenden Blick fürs Wesentliche. Zudem braucht man einen Scalping-Broker, der diese Strategie von vornherein erlaubt.

Wenn du mehr über diese Methode erfahren möchtest, kannst du dir unseren Artikel zu den besten Scalping-Strategien durchlesen.

Swing Trading

Beim Swing Trading werden die Tops und Flops quasi gegeneinander ausgespielt. Im klassischen Sinne ist diese Methode jedoch nicht mit echten Aktien möglich. Private Trader müssen sich nämlich eines CFD-Leerverkaufs bedienen, um bei der Preisumkehr im oberen Chartbereich auf die fallenden Kurse zu setzen. Hierfür benötigt man also einen Swing Trading Broker, der dies ermöglicht.

Die Idee ist prinzipiell sehr einfach: Im Tal investieren die Anleger in einen Long-Trade, spekulieren also darauf, dass der Kurs in der Folge wächst. Hierfür suchen sie sich einen Umkehrpunkt heraus, der über Indikatoren wie die Bollinger Bänder oder die Pivot Points gesetzt werden kann.

Wenn der Kurs nun wächst und an einen Widerstand stößt, wird die Position sofort verkauft. Mehr noch: Man kann per CFD direkt in einen Leerverkauf wechseln und nach dem Long-Gewinn auch noch Geld im Short-Handel verdienen.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Trading.de Strategien auf für Aktien anwenden lernen

In unserer Trading.de Ausbildung lernst du klassische und komplexe Strategien, welche du auf verschiedene Asset-Klassen wie Forex, CFDs, aber auch Aktien übertragen kannst. Du erfährst dabei mehr über die Verbesserung der Trefferquote beim Herausfinden lukrativer Trends und wirst auf Dauer deine Einsätze besser skalieren. Wir haben Workshops mit allen wichtigen Trading.de Strategien aus der technischen Analyse für dich zusammengestellt.

Nach einer ersten Lernphase steigst du in den Übungsmodus ein und probierst in einem Testaccount die Indikatoren anzuwenden. Du teilst dann deine Erfahrungen mit der Community in unserem Telegram-Chat und versicherst dich hier deines wachsenden Könnens. Auf diese Weise stärkst du dein Selbstbewusstsein und fängst bald schon an, am richtigen Aktienmarkt Gewinne einzufahren.

Beginne jetzt mit deiner Ausbildung und wende die Trading.de Strategien an, um Aktien gewinnbringend zu kaufen und wieder zu veräußern.

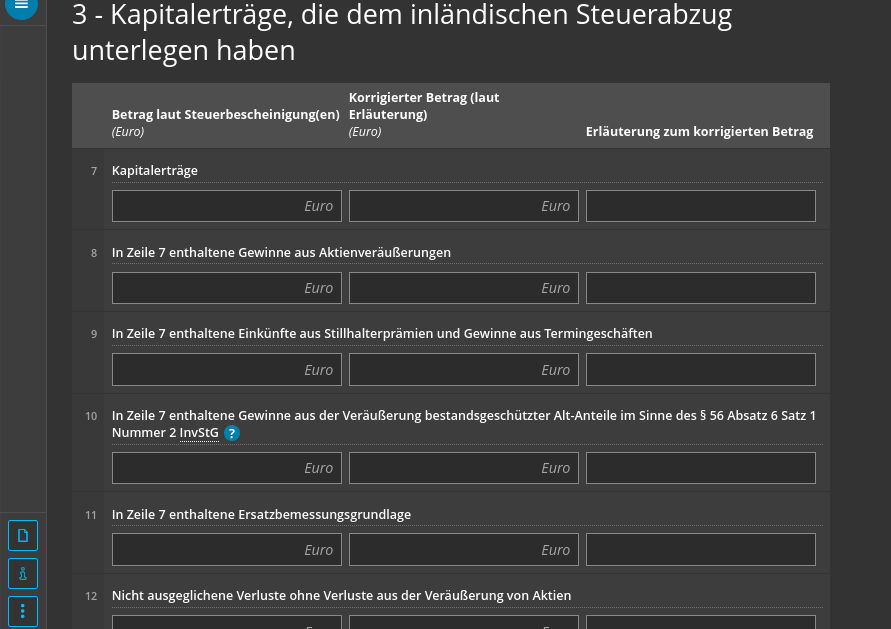

Steuern bei Aktien

Wer mit den Aktien von Unternehmen und anderen Wertanlagen Gewinne erzielt, muss diese auch versteuern. Alle Aktionäre mit Sitz in Deutschland bezahlen so pauschal 25 Prozent auf ihre Kapitalerträge. Hinzukommt ein deutlich kleinerer Anteil für den Solidaritätszuschlag und ggf. die Kirchensteuer.

Als Quellensteuer wird dieser Betrag direkt vom Broker an den Fiskus weitergeleitet. Einen Teil davon kann man sich im Jahr darauf vom Fiskus zurückholen. Das betrifft z. T. den Jahresgrundfreibetrag auf alle Einkommen sowie den zusätzlichen Sparerpauschbetrag von 1.000 Euro im Jahr.

Den Sparerpauschbetrag lässt man sich am besten direkt beim Broker freistellen. Hierfür richtet man einen Antrag an das Finanzinstitut und dieses wird bis zu einem Wert von 1.000 Euro keine Steuern an den Fiskus abführen. Individuell lässt sich der Sparerpauschbetrag übrigens auch auf mehrere Broker verteilen.

Für weitere Informationen zu diesem Thema, kannst du unseren Artikel zum Aktien Gewinne versteuern aufrufen.

Mein Fazit: Aktien sind eine lohnenswerte Geldanlage

Wer sich als Anleger heutzutage nicht mit dem Thema Aktien auseinandersetzt, geht ein hohes Risiko ein, auf Dauer unbewusst ins Minus zu geraten. Lässt man sein Vermögen auf der Bank liegen, so kommen de facto keine oder kaum Zinsen hinzu. Das Kapital wächst nicht und wird sogar durch die Inflation aufgefressen.

Im Vergleich dazu bieten Aktien eine weitaus höhere Steigerungsrate. Man kann hier mit einem stabilen und gut diversifizierten Portfolio problemlos zwischen fünf und zehn Prozent Rendite im Jahr generieren. Wer sich noch besser mit den Indikatoren und verschiedenen Trading-Methoden auskennt, erreicht sogar höhere Raten.

Bei echten Aktien erhält man dabei einen Anteil an einem Unternehmen. Das bedeutet also nicht nur ein mögliches Wertwachstum an der Börse, sondern auch die Wahrnehmung diverser Rechte. So schütten viele Unternehmen jährlich Dividenden als Gewinnbeteiligung aus. Die Ausgabe findet zwischen ein- und viermal im Jahr statt. Manche Konzerne bieten sogar monatliche Dividenden.

Darüber hinaus bemächtigt die Aktie seinen Inhaber zur Teilnahme an der Hauptversammlung. Dort kann er an den Abstimmungen zu wichtigen Entscheidungen im Unternehmen teilnehmen und somit seinen Einfluss wahrnehmen. Dies ist jedoch nur mit klassischen Stammaktien möglich. Vorzugsaktien garantieren oftmals mehr Dividende und sind zu niedrigeren Preisen erhältlich. Dafür müssen die Aktionäre aber auf ihr Stimmrecht im Unternehmen verzichten.

Gekauft werden können die Aktien von Unternehmen über moderne Online Broker. Diese bieten ein hohes Maß an Flexibilität, günstigere Preise als bei der Bank und alle notwendigen Analysetools. Melde dich jetzt bei einer der Trading-Plattformen an, übe die Vorgänge an der Börse im Demokonto ein und beginne dann damit, dein Vermögen an der Börse zu vermehren.

Unser Tipp: Jetzt über 1.000.000 Aktien mit direktem Marktzugriff (DMA) traden

Meist gestellte Fragen zum Thema Aktien:

Was ist eine Aktie einfach erklärt?

Eine Aktie stellt einen Anteil an einem Unternehmen dar und kann über eine Börse bzw. bei einem Broker gekauft oder verkauft werden. Der Käufer erwirbt damit gewisse Rechte bei einer Aktiengesellschaft, zu denen die Stimme auf der Hauptversammlung und ggf. die Einnahme eines Gewinnanteils, der so genannten Dividende, gehören.

Wie viele Aktien gibt es?

Die Anzahl der Aktien von einem Unternehmen hängt davon ab, wie viele die Hauptversammlung entscheidet herauszugeben. Zudem können die Behörden eine gewisse Limitierung vorgeben. Oft reichen die ausstehenden Aktien von einer halben Milliarde hinweg bis weit über die Milliarden-Grenze hinaus. Durch Aktiensplits und Reverse Splits kann diese Anzahl gezielt verändert werden.

Welche Arten von Aktien gibt es?

Zunächst einmal wird zwischen Stammaktie und Vorzugsaktie unterschieden. Bei ersterer haben die Besitzer alle gängigen Rechte und können auf der Hauptversammlung ganz normal abstimmen. Bei den Vorzugsaktien wird das Stimmrecht dagegen abgegeben. Im Gegenzug werden die Anschaffungskosten gesenkt und die Aktionäre können mit einer höheren Dividende rechnen. Abgesehen davon kann man noch zwischen Inhaberaktien und vinkulierten Namensaktien unterscheiden. Bei den Inhaberaktien ist der AG der Name des Besitzers nicht bekannt, während bei der anderen Variante stets ein offizieller Besitzer festgeschrieben wird. Möchte dieser seine Anteile verkaufen, muss er eine offizielle Anfrage stellen.

Seit wann gibt es Aktien?

Das Prinzip der Aktien ist schon relativ alt. Im ausgehenden Mittelalter entwickelte sich in Europa die merkantile Gesellschaft, in der sich Menschen mit Ideen Investoren sichern wollten. Für deren Projekte benötigten sie eine gewisse Menge an Fremdkapital, für welches sie im Gegenzug Anteile am Unternehmen, die heutigen Aktien herausgaben. Eine der ältesten erhaltenen Urkunden dieser Art stammt von einer schwedischen Kupfermine aus dem Jahr 1288. In den darauffolgenden Jahrhunderten entwickelte sich vor allem in Holland die Börse als ein Handelsplatz, auf dem man die Anteile gegen Geld eintauschen konnte.

Wie funktionieren Aktien?

Der Grund für Investoren, Aktien von Unternehmen zu kaufen, ist die erwartete Preissteigerung. Auf dem Markt können diese Anteilsscheine aufgrund wachsender Nachfrage immer begehrter werden und somit mehr kosten. Wer Aktien kauft, spekuliert also darauf, dass er sie später zu einem höheren Preis veräußern kann. Abgesehen davon schütten einige Unternehmen eine Gewinnbeteiligung aus, durch welche sich eine zweite Einkommensquelle ergibt.

Welche Risiken haben Aktien?

Die Kurse von Aktien gehen nie geradlinig nach oben und oft kommt es zu kleineren oder größeren Verwerfungen. Selbst die besten Experten können nicht voraussagen, wie sich die Preise letzten Endes entwickeln. Teilweise bedarf es nur einer negativen News und die Werte stürzen ab. Das kann einzelne Aktien, aber auch ganze Indizes wie den DAX oder den US-basierten Dow Jones betreffen. Wer mit dem Ziel investiert hat, über Jahre hinweg Gewinne zu machen, steht im schlimmsten Fall vor dem Nichts. Etwas mehr Sicherheit lässt sich mit Hilfe von automatisierten Tradingfunktionen wie Stop Loss sowie einer konsequente Diversifizierung ins Spiel bringen. Letztere gilt beim Handel mit Aktien und anderen Anlagen nach Ansicht aller Experten als wichtigste Grundregel.

Warum geben Unternehmen Aktien heraus?

Mit der Ausgabe von Aktien möchten die Unternehmen gezielt ihr Kapital erhöhen. Die Käufer geben bei einem Börsengang oder IPO Geld an den Konzern und dieser kann es nun für bestimmte Gegenleistungen verwenden. Meist erhalten die Käufer für ihre Bezahlung ein Stimmrecht und teilweise auch eine Dividende. Zudem kaufen viele Unternehmen ihre eigenen Aktien zurück, um damit mehr Macht im Inneren zu haben und gleichsam zu spekulieren.