Der Aktienhandel bietet Chancen für den Vermögensaufbau, aber Steuern auf Gewinne sind oft ein übersehener Aspekt. Dieser Ratgeber ist für Investoren aller Erfahrungsstufen gedacht, um ein grundlegendes Verständnis für die Besteuerung von Aktiengewinnen zu erlangen. Wir werden verschiedene Arten von Gewinnen, steuerliche Auswirkungen und Optimierungsstrategien beleuchten.

Erhalten Sie im Folgenden wertvolle Tricks und Kniffe, um im Thema Steuern durchzublicken und den Aktiengewinn somit sorgenfrei genießen zu können!

Zum Einstieg in das Thema hat die Redaktion fünf Key Facts vorbereitet, die einen Überblick über die Versteuerung von Aktiengewinnen liefern.

Key Facts zum Thema der Besteuerung von Aktien

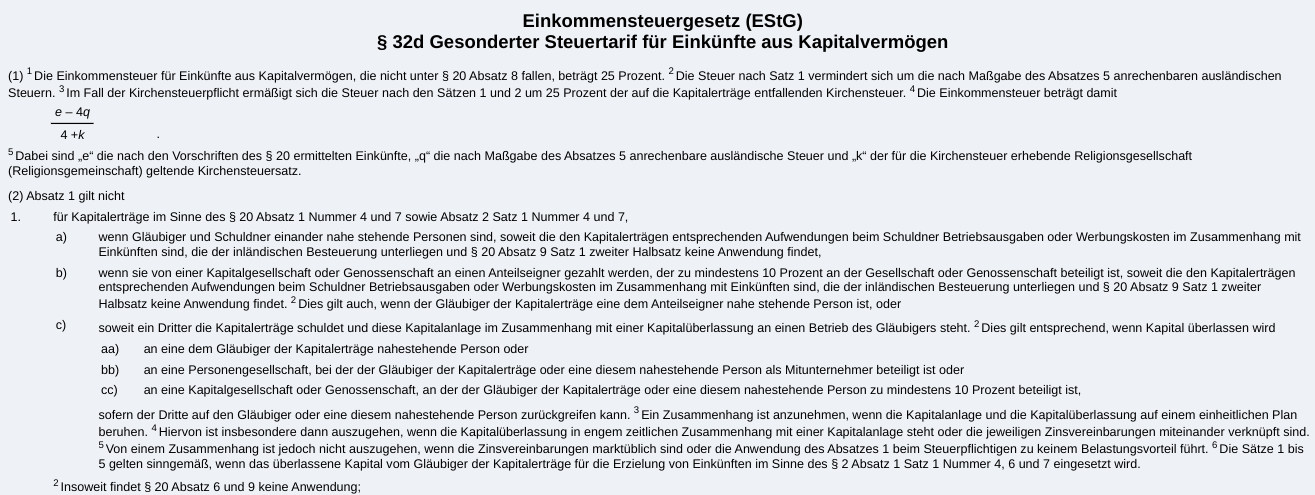

- Abgeltungssteuer gemäß § 32d EStG: Aktiengewinne unterliegen in Deutschland der Abgeltungssteuer. Diese beträgt 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Sie fällt nur auf Gewinne an, die die Freigrenzen übersteigen. Im Verlauf wird das Thema “Freigrenzen” noch näher erläutert.

- Freistellungsauftrag nach § 44a EStG: Jeder Steuerzahler hat das Recht, einen Freistellungsauftrag zu erteilen, um einen Teil seiner Kapitalerträge bis zum Freibetrag von der Abgeltungssteuer freizustellen. In 2023 ist einem Single gestattet, EUR 1.000 freizustellen und einem Ehepaar satte EUR 2.000.

- Spekulationsfrist gemäß § 23 EStG: Seit 2009 gibt es keine Spekulationsfrist mehr. Konnte man früher eine Aktie nach einem Jahr im Portfolio steuerfrei veräußern, müssen jetzt immer Abgeltungssteuern auf die Gewinne gezahlt werden

- Verlustverrechnung nach § 20 EStG: Verluste aus Aktiengeschäften können mit anderen Kapitalerträgen desselben Kalenderjahres oder der Vorjahre verrechnet werden. Diese Verluste mindern die Steuerlast.

- Steuererklärung gemäß § 46 EStG: Trotz automatischer Abgeltungssteuerpflicht müssen Kapitalerträge in der jährlichen Steuererklärung angegeben werden, um eventuelle Freibeträge oder Verlustverrechnungen geltend zu machen.

Welche Steuern gelten auf Aktien?

In Deutschland unterliegen Aktiengewinne hauptsächlich der Abgeltungssteuer gemäß § 32d Einkommensteuergesetz (EStG). Diese Steuer beträgt pauschal 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Hier ein Exkurs zu Kapitalertragssteuer und Abgeltungssteuer allgemein:

Die Kapitalertragssteuer und die Abgeltungssteuer sind eng miteinander verbundene Konzepte in der deutschen Steuergesetzgebung.

Die Kapitalertragssteuer bezeichnet allgemein die Steuer, die auf Erträge aus Kapitalvermögen erhoben wird. Diese Erträge können aus verschiedenen Quellen stammen, wie Zinsen, Dividenden, realisierten Gewinnen aus Wertpapierverkäufen oder Erträgen aus bestimmten Versicherungsverträgen.

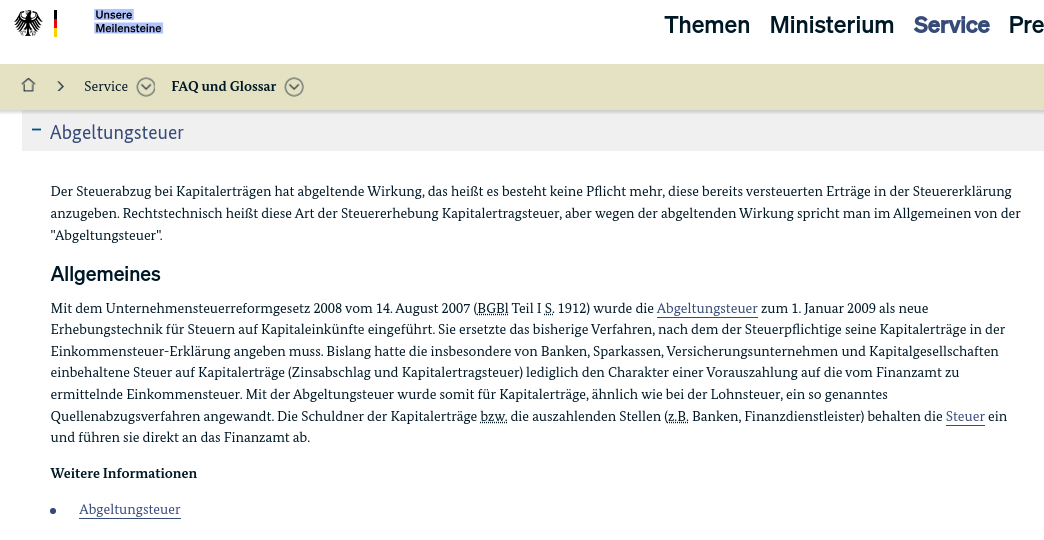

Die Abgeltungssteuer hingegen ist eine spezielle Form der Kapitalertragssteuer. Sie wurde eingeführt, um Kapitalerträge pauschal zu besteuern und die Besteuerung von bestimmten Kapitalerträgen zu vereinfachen. Sie wird direkt von Banken oder Brokern einbehalten und an das Finanzamt abgeführt.

Die Abgeltungssteuer ersetzt zum Beispiel bei Aktiengewinnen die individuelle Besteuerung von Kapitalerträgen im Rahmen der Einkommensteuer. Sie gilt für bestimmte Arten von Kapitalerträgen, wie Zinsen, Dividenden und realisierte Gewinne aus Wertpapiergeschäften.

Tipp der Redaktion: Werfen Sie einen Blick auf die gesamten Einkünfte des Jahres und besprechen Sie mit dem Steuerberater Ihres Vertrauens, ob Sie dennoch den Grundfreibetrag der Einkommenssteuer im Sinne des § 32a EStG nutzen könnten.

Die Abgeltungssteuer gilt auf verschiedene Arten von Kapitalerträgen, darunter:

- Zinsen: Erträge aus Zinserträgen, beispielsweise aus Sparbüchern, Festgeldern oder Anleihen.

- Dividenden: Gewinne, die Anleger von Aktien oder bestimmten Investmentfonds erhalten.

- Realisierte Gewinne: Erträge aus Wertpapier-, Options- und Termingeschäften, welche beim Verkauf von Wertpapieren oder Finanzderivaten erzielt werden.

- Erträge aus manchen Versicherungsverträgen: Bestimmte Kapitalerträge aus Versicherungen unterliegen ebenfalls der Abgeltungssteuer.

- Erträge aus stillen Gesellschaften und Zertifikaten: Gewinne aus Investitionen in stille Gesellschaften oder bestimmten Zertifikaten können auch unter die Abgeltungssteuer fallen.

- Erträge aus Investmentfonds: Gewinne, die Anleger aus Investmentfonds erzielen, unterliegen ebenfalls der Abgeltungssteuer.

Daher wird bei der Festsetzung der Abgeltungssteuer nicht nur ein Aktiengewinn berücksichtigt, sondern auch noch weitere Erträge. Sie sollten also immer alle Einnahmen stets im Blick haben!

Ebenfalls können Aktiengewinne im Rahmen der Einkommensteuer nach § 2 Abs. 1 Nr. 7 EStG berücksichtigt werden. Dabei werden sie als Einkünfte aus Kapitalvermögen betrachtet und unterliegen der Besteuerung im Rahmen der Einkommensteuererklärung.

Spekulationssteuer und Spekulationsfrist im Überblick

Die Spekulationssteuer bezeichnet die Besteuerung von Gewinnen aus privaten Veräußerungsgeschäften, insbesondere bei kurzfristigen Verkäufen von bestimmten Kapitalanlagen.

Gemäß § 23 EStG werden Gewinne aus der Veräußerung von Wertpapieren, bestimmten Finanzderivaten und anderen Kapitalanlagen innerhalb eines Jahres als private Veräußerungsgeschäfte betrachtet. Diese Gewinne unterliegen der Besteuerung, es sei denn, sie sind steuerfrei nach § 23 EStG.

Die Spekulationssteuer greift also bei kurzfristigen Verkäufen von Kapitalanlagen, wenn diese innerhalb der sogenannten Spekulationsfrist von einem Jahr gehandelt werden. Wird beispielsweise eine Aktie innerhalb dieses Zeitraums mit Gewinn verkauft, fällt theoretisch auf diesen Gewinn die Spekulationssteuer an.

Die Spekulationsfrist hingegen, festgelegt in § 23 des deutschen Einkommensteuergesetzes (EStG), bezeichnet den Zeitraum, innerhalb dessen Gewinne aus privaten Veräußerungsgeschäften steuerpflichtig sind. Sie beträgt grundsätzlich ein Jahr.

GRAFIK

Gemäß dieser Regelung unterliegen Gewinne aus der Veräußerung bestimmter Kapitalanlagen wie Wertpapiere, Finanzderivate und andere Kapitalanlagen innerhalb eines Jahres nach dem Erwerb der Spekulationssteuer, sofern sie nicht steuerfrei nach § 23 EStG sind.

Seit der Einführung der Abgeltungssteuer im Jahr 2009 gilt eine pauschale Besteuerung von Kapitalerträgen. Allerdings gibt es eine Besonderheit bezüglich der Spekulationsfrist für Altbestände, also Kapitalanlagen, die vor dem Inkrafttreten der Abgeltungssteuer erworben wurden. Diese Altbestände sind nicht automatisch von der pauschalen Abgeltungssteuer erfasst. Für sie kann die Spekulationsfrist weiterhin relevant sein.

Das bedeutet, dass für Gewinne aus Veräußerungen von Altbeständen, die vor Einführung der Abgeltungssteuer erworben wurden, die Spekulationsfrist von einem Jahr gilt. Wird ein solcher Altbestand innerhalb dieser Frist mit Gewinn verkauft, unterliegt der Gewinn der Besteuerung nach den Regeln der Spekulationsfrist und nicht der pauschalen Abgeltungssteuer.

Den Sparerpauschbeitrag nutzen, um effizient Steuern zu sparen

Der Sparerpauschbetrag bietet eine Möglichkeit, Kapitalerträge, somit auch Aktiengewinne, bis zu einem bestimmten Betrag steuerfrei zu halten. Gemäß § 20 Abs. 9 des deutschen Einkommensteuergesetzes (EStG) beträgt dieser Betrag für Singles EUR 1.000 und für gemeinsam veranlagte Paare EUR 2.000.

GRAFIK

Um von diesem Steuervorteil zu profitieren muss ein Freistellungsauftrag erteilt werden. Durch diesen Auftrag können Banken und andere Finanzinstitute den Sparerpauschbetrag automatisch berücksichtigen, sodass Kapitalerträge bis zu dieser Höhe steuerfrei bleiben. Der Freistellungsauftrag gilt für verschiedene Arten von Kapitalerträgen wie Zinsen und Dividenden.

Es ist wichtig zu betonen, dass der Freistellungsauftrag pro Person und pro Steuerjahr gilt.

Rechenbeispiel zur Abgeltungssteuer

Doch vorerst genug der Theorie. Nun folgt ein Beispiel, das die Berechnung des endgültigen Gewinns aufzeigt.

Angenommen, eine Person hat im Jahr 2023 einen Aktiengewinn von 16.000 Euro erzielt, und es liegen keine Verluste vor, die mit diesem Gewinn verrechnet werden könnten. Diese Person ist Single, hat bislang keine weiteren Kapitalerträge im Jahr und ist Mitglied einer steuererhebenden Kirche in Bayern.

Gemäß § 20 Abs. 2 Einkommensteuergesetz (EStG) unterliegt der Aktiengewinn der Abgeltungssteuer. Der aktuelle Satz beträgt 25 Prozent zuzüglich Solidaritätszuschlag und Kirchensteuer.

Die Berechnung:

- Aktiengewinn: 16.000 Euro

- Sparerpauschbetrag: 1.000 Euro steuerfrei

- Zu versteuernder Aktiengewinn: 15.000 Euro

- Abgeltungssteuer (25% auf den Gewinn): 15.000 Euro * 25% = 3.750,00 Euro

- Solidaritätszuschlag (5,5% der Steuer): 3.750 Euro * 5,5% = 206,25 Euro

- Kirchensteuer in Bayern (8% auf die Abgeltungssteuer): 3.750 Euro * 8 % : 300,00 Euro

Möglichkeiten zur Steuerersparnis:

- Freistellungsauftrag: Eine Person kann einen Freistellungsauftrag erteilen, um den Sparerpauschbetrag von 1.000 Euro (für Singles) zu nutzen. Dadurch könnten Kapitalerträge bis zu diesem Betrag steuerfrei bleiben.

- Verlustverrechnung: Falls in den Vorjahren Verluste aus Aktiengeschäften entstanden sind, können diese mit aktuellen Gewinnen verrechnet werden, um die Steuerlast zu mindern.

- Langfristige Anlagen: Gewinne aus Aktienverkäufen bei Altbeständen nach einer Haltedauer von über einem Jahr sind steuerfrei gemäß der Spekulationsfrist nach § 23 EStG. Langfristige Anlagen könnten somit steuerliche Vorteile bieten.

Möglicher endgültiger Gewinn nach Steuern (unter Annahme eines Kirchensteuersatzes in Bayern):

- Zu versteuernder Aktiengewinn (vor Steuern): 15.000 Euro

- Abgeltungssteuer: -3.750 Euro

- Solidaritätszuschlag: -206,25 Euro

- Kirchensteuer: -300,00 Euro

- Möglicher endgültiger Gewinn nach Steuern: 15.000 Euro – 3.750 Euro – 206,25 Euro – 300,00 Euro = 10.743,75 Euro

Somit blieben dem Anleger aus unserem Beispiel 10.743,75 Euro nach Abzug aller Steuern und dem Solidaritätszuschlag übrig.

Unser Tipp: Aktien traden zu besten Konditionen

Wann fallen auf Aktien Steuern an?

Gemäß dem deutschen Steuerrecht müssen Steuern auf Aktiengewinne unter verschiedenen Umständen gezahlt werden, insbesondere gemäß § 20 Abs. 2 Einkommensteuergesetz (EStG).

- Ein Punkt, an dem auf Aktien Steuern anfallen, ist die Erwirtschaftung von Veräußerungsgewinnen. Gewinne aus dem Verkauf von Aktien oder anderen Wertpapieren unterliegen der Besteuerung, wenn damit Geld verdient wird. Diese Regelung findet sich in § 23 EStG.

- Ein anderer Augenblick, an dem Steuern auf Aktien gezahlt werden müssen, ist bei der Ausschüttung von Dividenden. Ausschüttungen von Unternehmen an ihre Aktionäre in Form von Dividenden werden besteuert. Gemäß § 20 Abs. 1 Nr. 1 EStG fallen Dividenden unter die Einkünfte aus Kapitalvermögen und sind damit steuerpflichtig.

Bei der Besteuerung von Dividenden ist noch folgendes zu beachten:

Ausländische Dividenden sind im Sinne des § 20 Abs. 2 Nr. 1 EStG besonders zu betrachten. Bei ausländischen Dividenden gelten spezielle Regelungen, insbesondere im Hinblick auf Doppelbesteuerungsabkommen. Sie könnten unter Umständen zu einer Anrechnung oder Befreiung von Steuern führen.

Auch bei der Realisierung von Zinsen und sonstige Kapitalerträgen hält der Fiskus seine Hand auf. Neben Dividenden unterliegen auch Zinsen, erzielte Kursgewinne, und andere Kapitalerträge der Besteuerung gemäß § 20 EStG.

Eine weitere Form der möglichen Steuerersparnis: die Haltedauer-Regelung

Gemäß der deutschen Steuergesetzgebung können Aktien, die vor dem Jahr 2009 gekauft worden sind, nach einer Haltedauer von einem Jahr steuerfrei sein. Diese Regelung betrifft die Besteuerung von Kursgewinnen, die durch den Verkauf von Aktien erzielt werden.

Die Steuerfreiheit bezieht sich auf die Spekulationsfrist. Nach § 23 Einkommensteuergesetz (EStG) sind Gewinne aus dem Verkauf von alten Aktien nach Ablauf einer Haltedauer von einem Jahr steuerfrei. Das bedeutet, dass Gewinne, die durch den Verkauf solcher Wertpapiere erzielt werden, grundsätzlich nicht der Einkommensteuer unterliegen.

Diese Regelung diente ursprünglich dazu, langfristiges Investieren zu fördern und Anreize für eine längerfristige Kapitalanlage zu schaffen.

2009 wurde das Gesetz jedoch reformiert und eine pauschale Steuer auf alle Kapitalerträge eingeführt. Diese Abgeltungssteuer wird automatisch ab Quelle eingezogen. Teile davon holt man sich später über die Steuererklärung zurück.

Zu welchem Zeitpunkt werden die Steuern gezahlt?

Sobald ein Anleger Gewinne aus dem Handel mit Aktien erzielt oder Dividenden beziehungsweise Zinsen erhält, wird die Abgeltungssteuer automatisch von den Brokerfirmen einbehalten, bevor die Erträge an den Anleger ausgezahlt werden. Diese Steuern werden dann an die entsprechenden Behörden abgeführt.

Anleger erhalten in der Regel von ihrem Broker eine Jahressteuerbescheinigung, in der die abgeführten Steuern aufgeführt sind. Diese Informationen werden für die jährliche Steuererklärung benötigt, um die bereits gezahlten Steuern korrekt anzugeben und gegebenenfalls eine Verrechnung oder Anrechnung vorzunehmen.

Diese direkte Einbehaltung und Abführung der Steuern durch die Broker erleichtert die Steuerabwicklung für Anleger, da sie sich nicht selbst um die Abführung der Steuern kümmern müssen. Dennoch ist es wichtig, die Jahressteuerbescheinigung des Brokers bei der Erstellung der Steuererklärung zu berücksichtigen, um eine korrekte Angabe der erzielten Kapitalerträge und bereits gezahlten Steuern zu gewährleisten.

Wie Sie effizient die Aktien bei Ihrer Einkommenssteuererklärung angeben erfahren Sie im weiteren Verlauf dieses Ratgebers (Spar-Potential garantiert!).

Was ist zu beachten, wenn im Ausland Aktienhandel betrieben wird?

Investitionen in ausländische Aktien bieten deutschen Anlegern eine breitere Diversifikation ihres Portfolios und Zugang zu internationalen Märkten. Allerdings ist es wichtig zu verstehen, wie die Quellensteuer auf Dividenden und Kapitalerträge aus ausländischen Aktien funktioniert und welche steuerlichen Auswirkungen sie für deutsche Anleger hat.

Gemäß § 50a Einkommensteuergesetz (EStG) regelt Deutschland die Besteuerung von Einkünften aus ausländischen Quellen, einschließlich der Regelungen zur Anrechnung oder Erstattung der Quellensteuer. Die Quellensteuer wird vom Land erhoben, in dem die Aktien notiert sind oder das Herkunftsland des Unternehmens ist.

Beim Erhalt von Dividenden aus ausländischen Aktien kann das Herkunftsland eine Quellensteuer einbehalten, bevor die Dividenden an ausländische Investoren ausgezahlt werden. Diese einbehaltene Quellensteuer kann je nach Land und Art der Aktie unterschiedlich hoch sein und beträgt oft einen festen Prozentsatz des Dividendenbetrags.

In vielen Fällen hat Deutschland Doppelbesteuerungsabkommen (DBA) mit anderen Ländern abgeschlossen, um eine Doppelbesteuerung von Einkommen zu vermeiden. Diese Abkommen können die Anrechnung oder Erstattung der im Ausland einbehaltenen Quellensteuer regeln. Die Anwendung der Freistellungsmethode oder der Anrechnungsmethode richtet sich nach den Bestimmungen des jeweiligen DBA.

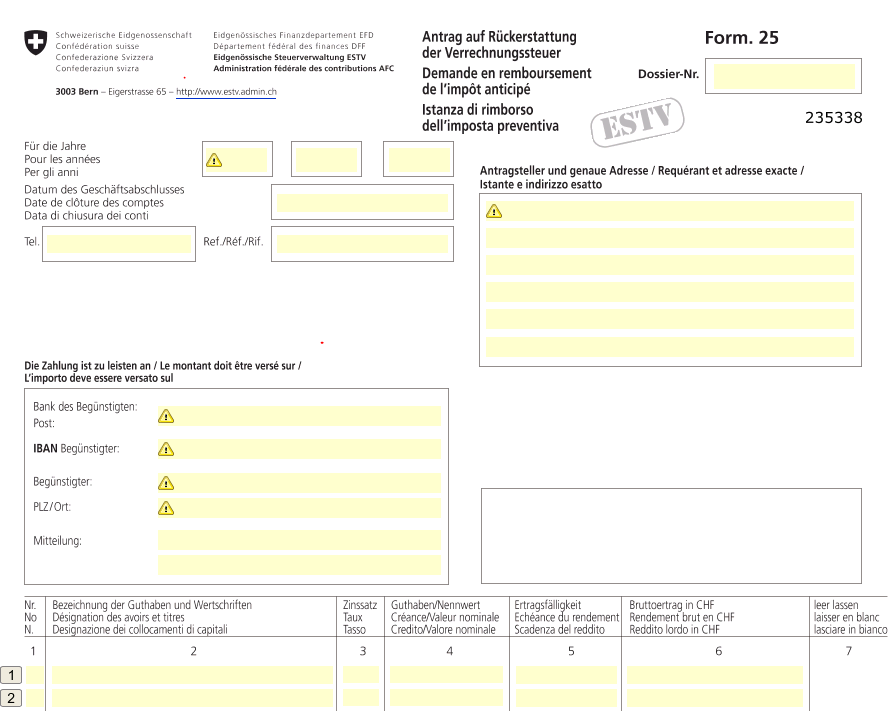

Auch mit Österreich und der Schweiz ist dieses Abkommen geschlossen.

Daher zieht die Redaktion diese beiden Länder als Beispiele heran.

In Österreich und der Schweiz wird auf Dividenden und Kapitalerträge Quellensteuer erhoben. Die Höhe dieser Steuer kann variieren und ist normalerweise ein fester Prozentsatz des Ertrags. Beispielsweise beträgt die österreichische Quellensteuer auf Dividenden derzeit 27,5 %, während die Schweiz eine Quellensteuer von 35 % auf Dividenden erhebt.

Deutschland hat mit diesen Ländern Doppelbesteuerungsabkommen (DBA) abgeschlossen, um eine Doppelbesteuerung von Einkommen zu vermeiden. Gemäß diesen Abkommen können deutsche Anleger die im Ausland einbehaltenen Quellensteuern auf ihre deutsche Steuerlast anrechnen oder sich diese erstatten lassen.

Deutschland wendet mit Österreich und der Schweiz die Anrechnungsmethode an. Das bedeutet, dass die einbehaltene ausländische Quellensteuer auf die deutsche Steuerlast angerechnet wird, wodurch die Anleger eine Steuerminderung in Deutschland erzielen können.

Die Freistellungsmethode befreit die im Ausland einbehaltene Quellensteuer von der deutschen Steuerpflicht, während die Anrechnungsmethode die im Ausland einbehaltene Steuer auf die deutsche Steuerlast anrechnet. Die konkrete Methode hängt von den Bestimmungen des jeweiligen DBA ab.

Um von einem Doppelbesteuerungsabkommen zu profitieren und die einbehaltene Quellensteuer geltend zu machen, müssen Anleger die ausländischen Einkünfte und die einbehaltene Quellensteuer in ihrer deutschen Steuererklärung angeben. Dies ermöglicht eine mögliche Anrechnung oder Erstattung der im Ausland einbehaltenen Steuer.

Gewusst wie: bares Geld bei der Besteuerung der Aktien sparen.

Wie Sie bei der Abgeltungssteuer Geld zurückholen können, Steuern sparen und Abgaben vermeiden können , erfahren Sie in diesem Abschnitt.

- Freistellungsauftrag gemäß § 44a EStG: Jeder Steuerpflichtige kann einen Freistellungsauftrag bei seiner Bank oder seinem Finanzdienstleister einreichen, um den Sparerpauschbetrag von derzeit 1.000 Euro (für Singles) oder 2.000 Euro (für Verheiratete) zu nutzen. Kapitalerträge bis zu dieser Höhe bleiben dann steuerfrei.

- Verlustverrechnung gemäß § 20 EStG: Verluste aus Kapitalanlagen, beispielsweise aus Aktienverkäufen, können mit Gewinnen verrechnet werden und so die Steuerlast mindern. Die Verluste müssen im Rahmen der Steuererklärung geltend gemacht werden.

- Investmentfonds im sinne des § 18 InvStG: Unter bestimmten Bedingungen können Erträge aus Investmentfonds steuerlich begünstigt sein. Bestimmte Fonds unterliegen der Investmentbesteuerung, die in vielen Fällen zu niedrigeren Steuersätzen führt als die Abgeltungssteuer.

- Doppelbesteuerungsabkommen (DBA): Bei ausländischen Einkünften kann ein DBA zwischen Deutschland und dem Herkunftsland greifen, um eine Doppelbesteuerung zu vermeiden. Dies kann dazu führen, dass im Ausland gezahlte Steuern auf die deutsche Steuerlast angerechnet werden.

- Riester- und Rürup-Rente im Sinne der §§ 10a, 10b EStG: Altersvorsorgeprodukte wie Riester- und Rürup-Verträge bieten steuerliche Vorteile, da sie teilweise von der Abgeltungssteuer befreit sind und zusätzlich steuerliche Förderungen erhalten können.

Diese Strategien bieten verschiedene Möglichkeiten, die Abgeltungssteuer zu reduzieren oder zu umgehen.

Eine weitere Möglichkeit, zu sparen: Der Verrechnungstopf

Der Verrechnungstopf im Zusammenhang mit Aktien bezieht sich auf die Verwaltung von steuerlich relevanten Daten über Käufe und Verkäufe von Aktien sowie über erhaltene Dividenden und andere Kapitalerträge. Konkrete Paragraphen im deutschen Steuerrecht, die diese Thematik regeln, sind § 43a Abs. 3 Einkommensteuergesetz (EStG) und die dazu gehörige Verordnung, die Abgabenordnung (AO).

Der Verrechnungstopf dient dazu, die steuerlichen Aspekte von Wertpapiergeschäften zu organisieren. Er enthält Informationen über Anschaffungskosten, Veräußerungserlöse, erhaltene Dividenden sowie realisierte Verluste und Gewinne. Diese Informationen werden bei der Berechnung der Abgeltungssteuer herangezogen.

Erhaltene Dividenden und realisierte Kursgewinne oder -Verluste werden in diesem Verrechnungstopf gesammelt und miteinander verrechnet, um die steuerliche Belastung auf Kapitalerträge zu ermitteln. Die Abgeltungssteuer wird auf Grundlage dieser Informationen berechnet.

Der Verrechnungstopf ist wichtig, um sicherzustellen, dass die steuerlichen Konsequenzen von Wertpapiertransaktionen korrekt erfasst und berechnet werden. Er ermöglicht eine effiziente und transparente Verwaltung der steuerlichen Daten im Zusammenhang mit Aktien und anderen Wertpapieren.

Durch den Verlustvortrag und die Verlustverrechnung die Steuerlast senken

Der Verlustvortrag und die Verlustverrechnung bei Aktien beziehen sich auf die Möglichkeit, Verluste aus Kapitalanlagen, insbesondere aus Aktienverkäufen, steuerlich geltend zu machen. Konkrete Paragraphen im deutschen Steuerrecht, die diese Thematik regeln, sind vor allem § 20 Einkommensteuergesetz (EStG) und § 20 Abs. 6 EStG.

- Verlustvortrag (§ 20 EStG): Wenn aus Aktienverkäufen oder anderen Kapitalanlagen Verluste entstehen, die die erzielten Gewinne übersteigen, können diese Verluste unter gewissen Bedingungen auf künftige Jahre vorgetragen werden. Das bedeutet, dass die Verluste in späteren Jahren mit erzielten Gewinnen verrechnet werden können, um die Steuerlast zu mindern.

- Verlustverrechnung (§ 20 Abs. 6 EStG): Aktuelle Verluste können mit Gewinnen desselben Jahres verrechnet werden. Das heißt, dass Verluste aus Aktienverkäufen in einem Jahr mit Gewinnen aus anderen Kapitalanlagen desselben Jahres verrechnet werden können, um die Steuerlast zu mindern.

Der Verlustvortrag ermöglicht es Anlegern, Verluste aus Aktienverkäufen in späteren Jahren steuerlich geltend zu machen, wenn in diesen Jahren wieder Gewinne erzielt werden. Dies dient dazu, die Steuerlast zu reduzieren und eine Ausgleichsmöglichkeit für Verluste aus Kapitalanlagen zu schaffen.

Unser Tipp: Aktien traden zu besten Konditionen

Auf Nummer sicher: wie sollten Aktien in der Steuererklärung angegeben werden?

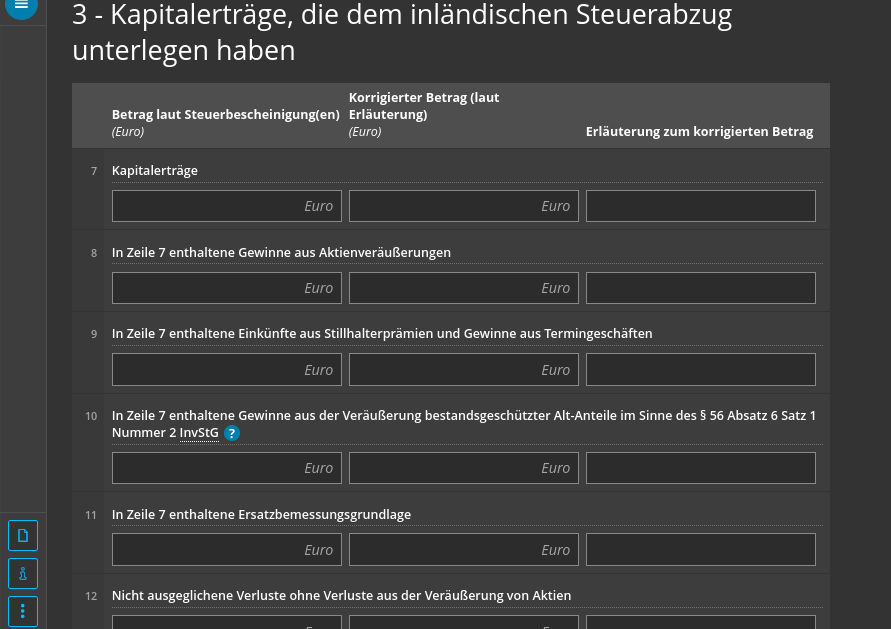

Bei der Steuererklärung müssen verschiedene Einkünfte aus Aktien, wie Kursgewinne, Zinsen und Dividenden, korrekt angegeben werden. Konkrete Paragraphen im deutschen Steuerrecht, die diese Thematik regeln, sind unter anderem § 20 Einkommensteuergesetz (EStG) und § 20 Abs. 1 Nr. 1, Nr. 2 und Nr. 3 EStG.

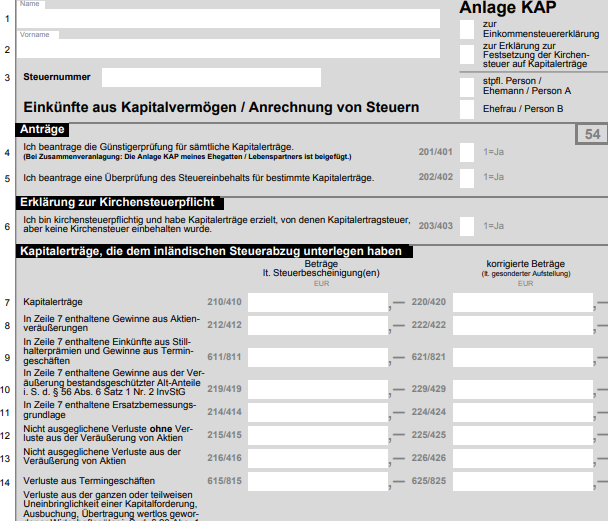

- Kursgewinne aus Aktienverkäufen (§ 20 EStG): Gewinne aus dem Verkauf von Aktien werden als Kursgewinne betrachtet und sind steuerpflichtig. Diese werden in der Anlage KAP der Einkommensteuererklärung angegeben. Es müssen Angaben zum Anschaffungspreis, Veräußerungspreis und der Haltedauer gemacht werden.

- Zinsen (§ 20 Abs. 1 Nr. 1 EStG): Zinserträge aus Kapitalanlagen, wie beispielsweise aus Anleihen oder Tagesgeldkonten, sind ebenfalls steuerpflichtig und müssen in der Anlage KAP der Steuererklärung deklariert werden.

- Dividenden (§ 20 Abs. 1 Nr. 3 EStG): Ausschüttungen von Unternehmen an ihre Aktionäre in Form von Dividenden unterliegen der Einkommensteuer. Sie werden ebenfalls in der Anlage KAP der Steuererklärung angegeben.

Ein Beispiel zur Angabe von Kapitalerträgen in der Steuererklärung:

Annahme: Eine Person hat im Jahr 2023 Aktien verkauft und einen Gewinn von 5.000 Euro erzielt. Zusätzlich hat sie Zinserträge von 1.000 Euro und Dividenden in Höhe von 800 Euro erhalten.

In der Steuererklärung für 2023 würde die Person:

- Die Kursgewinne aus dem Aktienverkauf in der Anlage KAP angeben. Hier werden die Details zu den verkauften Aktien, Anschaffungskosten und Veräußerungspreisen aufgeführt.

- Die Zinserträge von 1.000 Euro deklarieren Sie in dem selben Formular.

- Die Dividendeneinnahmen von 800 Euro ebenfalls in der Anlage KAP angeben.

Die Summe dieser Einkünfte aus Kapitalerträgen wird dann in der Steuererklärung berücksichtigt und in das Gesamteinkommen eingerechnet, um die Steuerlast zu ermitteln.

Es ist wichtig, alle Kapitalerträge korrekt und vollständig anzugeben, um steuerliche Pflichten zu erfüllen. Eine detaillierte Auflistung sowie Belege und Nachweise sollten für die Steuererklärung bereitgehalten werden. Bei Unsicherheiten oder speziellen Situationen ist eine Beratung durch einen Steuerberater unabdingbar.

Was sollten Trader beachten?

Beim Trading mit Aktien und dem Einsatz von Derivaten unterliegen die erzielten Gewinne der Besteuerung gemäß dem deutschen Steuerrecht. Die relevanten Paragraphen hierzu sind vor allem § 20 Einkommensteuergesetz (EStG) für die Besteuerung von Kapitalerträgen und § 23 EStG.

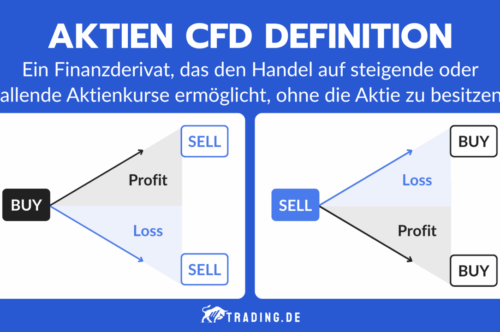

Einsatz von Derivaten: Beim Einsatz von Derivaten wie Optionen, Futures oder CFDs (Contracts for Difference) ist die steuerliche Behandlung komplexer. Gewinne aus Derivaten werden ebenfalls als Kapitalerträge betrachtet und unterliegen der Abgeltungssteuer, wenn sie nicht unter andere steuerliche Regelungen fallen.

Die steuerliche Behandlung von Derivaten kann je nach Art des Derivats und der gehaltenen Position (zum Beispiel als Absicherung oder als Spekulation) unterschiedlich sein. Zum Beispiel können bestimmte Derivate, die als Absicherung dienen, unter Umständen von der Abgeltungssteuer ausgenommen sein.

Es ist ratsam, genaue Aufzeichnungen über alle Transaktionen und Gewinne aus dem Trading mit Aktien und Derivaten zu führen.

Mein Fazit: Holen Sie Ersparnisse durch Steuererklärung heraus

Die Besteuerung von Aktien, Kursgewinnen, Dividenden und Zinsen erfordert ein genaues Verständnis der steuerlichen Regelungen gemäß dem deutschen Steuerrecht. Hier sind einige Schlüsselpunkte, die abschließend zu beachten sind.

Gewinne aus dem Verkauf von Aktien, ob kurzfristig oder langfristig gehalten, unterliegen der Steuerpflicht. Es fällt eine Abgabe von pauschal 25 Prozent ab. Diese zieht der Broker von deinen Einnahmen ab und leitet sie an den Fiskus weiter.

Ausschüttungen von Unternehmen an Aktionäre in Form von Dividenden sind ebenfalls steuerpflichtig und müssen in der Steuererklärung angegeben werden. Hierbei können der Sparerpauschbetrag und gegebenenfalls Freistellungsaufträge genutzt werden, um einen Teil steuerfrei zu erhalten.

Zinserträge aus Kapitalanlagen, wie beispielsweise aus Sparbüchern oder Anleihen, sind ebenfalls steuerpflichtig und müssen in der Steuererklärung angegeben werden.

Der Sparerpauschbetrag beträgt 1.000 Euro (für Singles) und 2.000 Euro (für Verheiratete) und ermöglicht einen gewissen Teil der Kapitalerträge steuerfrei zu behalten. Beim Broker kann ein Freistellungsauftrag eingereicht werden, um einen Teil der Kapitalerträge von der Abgeltungssteuer freizustellen.

Es ist ratsam, alle Einkünfte aus Kapitalerträgen, sei es aus Aktien, Dividenden oder Zinsen, genau zu dokumentieren und in der Steuererklärung korrekt anzugeben.

Das Verständnis dieser steuerlichen Grundlagen und die ordnungsgemäße Angabe der Einkünfte aus Kapitalerträgen sind entscheidend, um die Steuerlast zu optimieren und steuerliche Vorteile bestmöglich zu nutzen. Bei Unsicherheiten oder spezifischen Situationen ist eine Beratung durch einen Steuerberater empfehlenswert, um die individuellen steuerlichen Gegebenheiten bestmöglich zu berücksichtigen.

Unser Tipp: Aktien traden zu besten Konditionen

Häufig gestellte Fragen zu Steuern bei Aktiengewinnen

Welche Steuern fallen bei Gewinnen aus Aktien an?

Wenn Sie Aktien verkaufen und damit Gewinne erzielen, müssen Sie Kapitalertragssteuer bezahlen. Diese wird in Form der Abgeltungs- bzw. Quellensteuer direkt vom Broker abgeführt und beträgt pauschal 25 Prozent. Wenn Ihre allgemeine Steuerrate niedriger ist, können Sie diese über die Steuererklärung einfordern.

Wie viel Steuer muss ich in Steuern auf Aktien bezahlen?

Die Steuerrate ist für Kapitalerträge mit 25 Prozent gedeckelt. Hinzu kommt der Solidaritätszuschlag von 5,5 Prozent auf den Steuerwert. Wenn Sie einer religiösen Gemeinde angehören, müssen Sie eventuell noch Kirchensteuer von 8 oder 9 Prozent entrichten.

Wie bezahle ich meine Steuern?

In vielen Fällen erledigt das der Broker für Sie. Beim Verkauf von Aktien und dem Erhalt von Dividende werden die 25 Prozent sofort einbehalten und an den Staat weitergeleitet. Wenn der Broker nicht mit dem Finanzamt kooperiert, weil er z. B. im Ausland sitzt, müssen Sie die Einnahmen in der Steuererklärung selbst erwähnen.

Gibt es Freibeträge bei Gewinnen aus Aktien?

In Deutschland hat jeder Staatsbürger einen Freibetrag von 1.000 Euro im Jahr. Dieser Sparer-Pauschbetrag gilt auf alle Kapitalerträge, also nicht nur auf Gewinne aus Aktien, sondern auch auf Zinsen u. Ä. Abgesehen davon können Sie Ihren Grundfreibetrag von fast 11.000 Euro auf alle Einnahmen im Jahr nutzen.

Muss ich eine Steuererklärung bei Aktiengewinnen machen?

Theoretisch brauchen Sie keine Steuererklärung machen, wenn der Broker die Abgaben automatisch weiterleitet. Befindet sich die Plattform im Ausland und kooperiert nicht mit dem deutschen Staat, müssen Sie die Gewinne selbst beim Finanzamt angeben. Abgesehen davon kann sich auch sonst eine Steuererklärung lohnen. Hierüber machen Sie z. B. Ihren Sparer-Pauschbetrag geltend und können eventuell auch einen geringeren Steuersatz durchsetzen.