Trading ohne Indikatoren ist eine Alternative für alle, die weniger auf Berechnungen setzen und sich lieber auf andere Arten der Analyse konzentrieren möchten. So können langfristige Händler z. B. mit fundamentalen Kennzahlen arbeiten oder aber unabhängig von den Formeln die Marktstimmung (Sentiment) observieren. Erfahren Sie jetzt mehr darüber, ob man ohne technische Indikatoren im Trading genauso erfolgreich sein kann.

Alles Wichtige zum Trading ohne Indikatoren

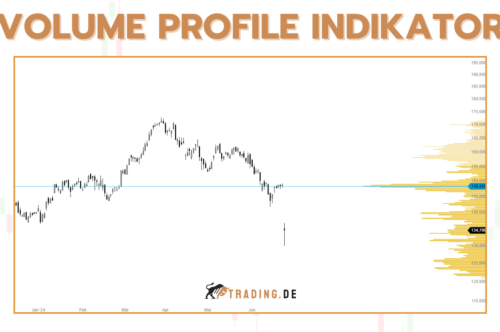

- Das Trading ohne Indikatoren eignet sich besonders gut zum Wissensaufbau

- Mittel- und langfristig orientierte Trader greifen meistens auf die Fundamentalanalyse zurück

- Typische Strategien sind fundamentale Langzeitansätze und Price Action

- Häufig wird mit Unterstützung und Widerstand gearbeitet

- Chartmuster und Trendlinien sind wichtige Hilfsmittel beim Trading ohne Indikatoren

Wie funktioniert das Trading ohne Indikatoren?

Genauso wie beim technischen Handel möchte man beim Trading ohne Indikatoren natürlich die Kursbewegungen eines Basiswertes vorhersagen, um gewinnbringend in ihn investieren zu können. Das lässt sich durchaus auch ohne gleitende Durchschnitte, Oszillatoren und ähnliche Tools bewerkstelligen. Dennoch sind einige Hilfsmittel für diesen Handelsstil notwendig.

So gehen Sie beim Trading ohne Indikatoren vor:

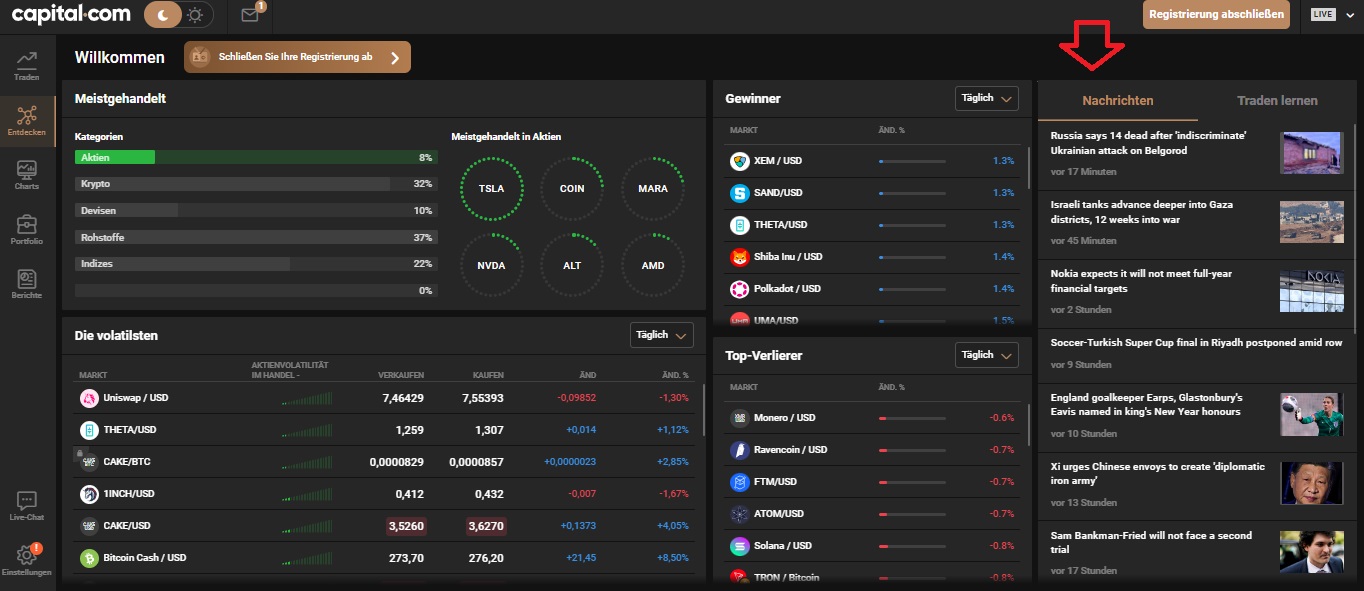

- Anmeldung beim Broker und Testaccount nutzen

- In einer Übungsphase ohne Risiko Trading testen und schauen wie der Markt reagiert

- Unterstützung und Widerstand in die Charts einfügen

- Fundamentale Kennzahlen betrachten und z. B. nach Value-Papieren Ausschau halten

- Langfristige Investments mit gut diversifiziertem Portfolio aufstellen

- Mittelfristigen Handel über Price Action Trading lancieren

- Analyse von Durchbrüchen und Chartmustern, um den richtigen Einstieg für Price Action zu finden

Beim Trading ohne Indikatoren verfahren die Händler so, dass sie das Verhalten des Marktes analysieren. Anstelle mathematischer Formeln richten sie ihre Einschätzung daran aus, wie sich die Märkte anhand anderer Grundlagen verhalten. Deshalb werden in erster Linie die folgenden Werkzeuge zur Analyse in Anspruch genommen:

- Unterstützungs- und Widerstandsniveaus

- Marktstimmung wird beobachtet

- Analyse der Preisaktion (Price-Action)

Sehr wichtig sind für das Trading ohne Indikatoren sowohl Unterstützungs- als auch Widerstandsniveaus. Dabei handelt es sich um markante Punkte, an denen der Kurs in der Vergangenheit in einer gewissen Art und Weise reagiert hat. Ein Widerstandsniveau ist ein bestimmter Punkt, an dem der Kurs des Basiswertes nach einem Aufwärtstrend abgeprallt ist. Bei der Unterstützung ist das Gegenteil der Fall.

Relevante Orientierungen auf den Charts sind dabei:

- Vorherige Hochs und Tiefs

- Pivot-Punkte

- Fibonacci-Retracements

Auf dieser Basis können Trader die optimalen Ein- und Ausstiegspunkte identifizieren. Ebenfalls sehr hilfreich ist beim Handel ohne Indikatoren die Beobachtung der Stimmung an den Märkten. Das bedeutet, dass Trader zum Beispiel News verfolgen, wirtschaftliche Indikatoren wie die Beschäftigungsquote und andere Daten zu Rate ziehen oder analysieren, wie sich aktuelle Ereignisse entwickelt haben.

Besonders wichtig beim Trading ohne Indikatoren ist die Analyse der so genannten Preisaktion (Price Action). Das bedeutet, dass Trader ein möglichst gutes Verständnis davon haben müssen, wie und warum sich die Kurse des Basiswertes bewegen und wann. Dafür sollten sie die Kerzenmuster, Chart-Formationen und Trendlinien kennen.

Sie achten dann auf folgende Punkte, auf deren Grundlage Sie Ihre Entscheidungen für Käufe oder Verkäufe treffen:

- Ausbrüche

- Umkehrmuster

- Reversals

Die Analyse mit Price Action ist die Grundlage für das Price Action Trading. Dazu gehört, dass Trader versuchen, herauszufinden, wie der Kurs bei unterschiedlichen Unterstützungs- und Widerstandsniveaus reagiert. Dazu findet beim Price Trading die Implementierung eines technischen Ansatzes statt, der bei der Analyse der voraussichtlichen Kursentwicklung hilft. Zusätzlich müssen Trader folgende Punkte analysieren:

- Widerstandsbereiche

- Trendlinien

- Historische Unterstützungen

- Swing-Hoch/Swing-Tief

Das gesamte Price Action Trading basiert darauf, dass der Kurs Widerstände und Unterstützungen testet. Entscheidend ist auf jeden Fall, dass keine Indikatoren Sie vom Kurs abzulenken und Sie faktisch ein „sauberes“ Chartbild haben.

Verschiedene Strategien für das Trading ohne Indikatoren

Zahlreiche Strategien basieren auf Indikatoren, die jeweils ein wichtiges Element darstellen. Das bedeutet jedoch nicht, dass Sie beim Verzicht auf Handelsindikatoren keine Strategie anwenden sollten. Auch beim Handel ohne Indikatoren ist es wichtig, mit einem klaren Plan vorzugehen. So reduzieren Sie den Anteil an Emotionen, die für riskante Kurzschlussreaktionen sorgen können.

Wir möchten uns mit den folgenden fünf Strategien näher beschäftigen:

- Price Action Strategie

- Fundamentale Analyse

- Support / Resistance

- „Der letzte Kuss“

- Hammer und Hanging Man Varianten

Price Action Trading Strategie

Das Price Action Trading haben wir im vorherigen Abschnitt bereits kurz angesprochen. Wichtig ist vor allem, dass Sie im Zuge des Price Action Setups die Definitionen kennen. Im Rahmen dieser Strategie gibt es die folgenden drei Zonen:

- Tote Zone

- Rote Zone

- Endzone

Kennzeichnend für die „tote Zone“ ist ein Mangel an Handelsaktionen. Diese Zone ist vor allem dadurch gekennzeichnet, dass es keinen erkennbaren Trend und damit keine eindeutigen Kursbewegungen gibt. In dieser Zone gibt es in der Regel weder Gewinner noch Verlierer: Als Händler sollten Sie also abwarten.

Ein großer Anteil der Price Action findet innerhalb der roten Zone statt. Gekennzeichnet ist diese durch ein vergleichsweise hohes Handelsvolumen. Meistens hat sich dieses im Rahmen eines Trends gesteigert. Sie als Trader müssen sehr aktiv sein, Ihre Schritte jedoch mit Bedacht wählen.

Die dritte Zone innerhalb einer Price Action Strategie ist die so genannte Endzone. Dort ist das Handelsvolumen sehr hoch, weil Trader ihren Gewinn jetzt optimieren möchten. Gekennzeichnet ist die Endzone vor allem durch größere Bewegungen der Kurse, so dass weitere Anpassungen möglich sind.

Fundamentale Analyse

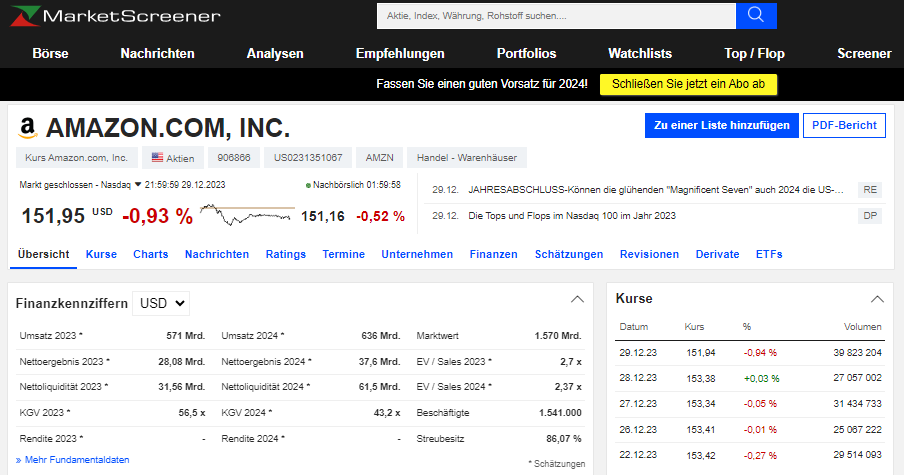

Bei der Fundamentalanalyse werden unterschiedliche Kennzahlen des Basiswertes analysiert. Häufig wird sie bei der Betrachtung von Aktien verwendet, um z. B. günstige Papiere mit Potenzial zu entdecken. Sie gliedert sich in die folgenden drei Schritte:

- Globalanalyse

- Branchenanalyse

- Unternehmensanalyse

Diese Form der Analyse lässt sich auch auf andere Basiswerte anwenden, zum Beispiel bei Devisen oder Rohstoffen. Im Fokus stehen dann allerdings weniger Unternehmenskennzahlen, sondern aktuelle politische Entwicklungen und Nachrichten. Man spricht in diesem Zusammenhang daher auch häufig vom News Trading.

Statt sich an Indikatoren zu orientieren, betrachten Trader im Rahmen der Fundamentalanalyse zum Beispiel wirtschaftliche Nachrichten, politische News und Entwicklungen in verschiedenen Gesellschaftsbereichen. Der Grund besteht darin, dass sich Veränderungen, Neuigkeiten und Krisen häufig negativ oder positiv auf die Kurse von Basiswerten auswirken können.

Wer als Trader sehr langfristig orientiert ist, kann durchaus ebenso die klassische Fundamentalanalyse nutzen. Dort werden entsprechende Unternehmenskennzahlen analysiert, wie zum Beispiel das Kurs-Gewinn-Verhältnis, die Eigenkapitalrendite oder der Cashflow. In diesem Fall vergleichen Sie innere Werte wie den Gewinn mit der Bewertung am Markt. Ist das Potenzial höher als der Börsenpreis, wird ein Kauf empfohlen.

Hinzu kommt oftmals die Branchen- und Globalanalyse. Im Rahmen dieser werden weitere Zahlen und Daten analysiert, wie zum Beispiel:

- Konjunktur

- Geldmenge

- Wechselkurse

- Branchenklima

- Auftragseingänge

Gehandelt wird auf Basis der Fundamentalanalyse bei positiven Nachrichten zu einem Basiswert. Veröffentlicht eine AG vermutlich sehr gute Quartalszahlen, so lohnt sich kurz davor ein Einstieg in diese Position.

Support/Resistance

Eine andere Strategie ohne Handelsindikatoren trägt die Bezeichnung Support/Resistance, also Unterstützung und Widerstand. Als Grundlage dafür dient die Tatsache, dass es immer wieder Kurspunkte gibt, an denen die Anbieter und Käufer an ihre Grenzen stoßen.

Ist das Angebot größer als die Nachfrage, handelt es sich um einen so genannten Angebotsüberhang. Dieser hat in der Regel fallende Kurse zur Folge. Wenn sich das Verhältnis zwischen Angebot und Nachfrage ändert, gibt es oft einen Wendepunkt. Das sind folgende zwei Punkte:

- Obere Blockade (Resistance)

- Unsere Blockade (Support)

Die obere Blockade ist eine Resistance, also ein Widerstand. Dort passiert es häufig, dass das Kurswachstum stoppt und umgekehrt. Die Anzahl der Verkäufe wird nun häufig nach oben gehen und die Kurse daraufhin deutlich sinken.

Andersherum verhält es sich bei der unteren Blockade, dem Support (Unterstützung). Die Unterstützung ist der Punkt, der oft ein Ende eines Abwärtstrends kennzeichnet. Der Kurs erreicht seinen Tiefstand und wird an der Unterstützung gedreht, so dass er anschließend steigt.

Bei einem Abprallen würden Trader also meist in die umgekehrte Richtung einsteigen. Erreicht der Kurs z. B. eine Unterstützung und zeigt dann Anzeichen einer Trendumkehr, würde man Positionen kaufen. Wichtig ist, in diesen sensiblen Zonen genau nach den Chartmustern zu schauen. Diese können den Verdacht verdichten, dass der Kurs letzten Endes dreht. Ohne ein solches zusätzliches Signal, kann der Einstieg aber riskant sein.

Auf der anderen Seite ist ein Durchbrechen von Unterstützung und Widerstand ebenfalls für Trader, die ohne Indikatoren arbeiten, interessant. Dies könnte für eine Verstärkung eines Trends oder ein endgültiges Signal für eine bestimmte Richtung stehen.

„Der letzte Kuss“

Eine weitere Strategie, für die Sie keine Indikatoren benötigen, wird als „Der letzte Kurs“ bezeichnet. Dabei handelt es sich um eine bekannte Methode, mittels derer ein Ausbruch des Kurses aus einer Seitwärtsbewegung festgestellt wird.

Grundlage der Strategie ist, dass der Kurs des Basiswertes oftmals nach einem Ausbruch aus einer Seitwärtsbewegung mindestens einmal zurückgekehrt. Dort setzt die Strategie im Detail an. Sie gehen somit nach dem folgenden Schema vor:

- Identifizierung einer Seitwärtsbewegung

- Ausbruch frühzeitig feststellen

- Position eröffnen

- Position schließen bei Rückkehr auf Ausbruchsniveau

Wichtig ist vor allem, dass Sie die Seitwärtsbewegung identifizieren. Dazu wird in der Regel die Trendlinie genutzt, die in Bezug auf den Kurs des Basiswertes erkennbar ist. Diese wiederum machen Sie vor allem an steigenden Tiefs innerhalb eines Aufwärtstrends oder fallenden Hochs in einem Abwärtstrend fest.

Hammer und Hanging Man Varianten

Zwei sehr bekannte Formationen im Bereich der Candlestick Charts sind zum einen der Hammer und zum anderen der Hanging Man. Diese können hervorragend für eine Strategie ohne Handelsindikatoren verwendet werden. Grundlage für die Kerzenformationen ist, dass der entsprechende Schatten entweder die zwei- oder dreifache Größe des Körpers der Kerze hat.

Möchten Sie nun ohne Handelsindikatoren traden, sind noch einige weitere Regeln im Hinblick auf diese Formationen der Candlesticks zu beachten. Dazu gehört z. B., dass die Kerze mit dem langen Schatten an einem so genannten Strukturlevel liegt. Möchten Sie einen Kauf durchführen, sollte die Kerze positiv ist. Das bedeutet: Der Schlusskurs muss höher als der Eröffnungskurs sein.

Unter dieser Voraussetzung werfen Sie einen Blick auf die nächste Kerze. Sind Sie bullisch eingestellt, muss diese höher als die vorherige Kerze sein. Auf Grundlage dieser Strategie gibt es nun zusammengefasst folgende Empfehlungen für den Handel ohne Indikatoren:

- Schatten ist sehr kurz → kein Handel

- Formation fällt nicht auf Strukturlevel → kein Handel

- Starke Bewegung im Vorfeld der Formation → Fortsetzung eines Trends → Handel

Welche Charts zum Trading ohne Indikatoren?

Wenn Sie sich entscheiden, ohne Indikatoren zu traden, sollten Sie die zuvor angesprochenen oder weitere Handelsstrategien nutzen. Darüber hinaus spricht nichts dagegen, zur Bestätigung einen Blick auf die klassischen Charts zu werfen. Diese sind für Trader von großer Bedeutung, denn eine Fundamentalanalyse ist meistens bei einem kurz- bis mittelfristigen Horizont nicht hilfreich.

Grundsätzlich gibt es drei Hauptarten von Charts, nämlich:

- Linien

- Balken

- Candlesticks

Die Unterschiede bestehen vorwiegend darin, was die einzelnen Charts im Detail anzeigen. Bei Liniencharts ist es so, dass ausschließlich der Schlusskurs des Basiswertes dargestellt wird, und zwar über eine Periode, die Sie festlegen können. Demgegenüber lassen sich bei den Balkencharts für die gewünschten Zeiträume sowohl die Hochs und Tiefs als auch die Eröffnungs- und Schlusskurse anzeigen.

Die dritte Variante von Charts sind die Candlesticks. Die so genannten Kerzen sind so aufgebaut, dass der Körper den Bereich darstellt, der sich zwischen dem Eröffnungs- und dem Schlusskurs ergibt. Darüber hinaus wird durch den Schatten dargestellt, welcher Bereich zwischen Hoch- und Tiefkurs liegt. Zusätzlich gibt dieser Schatten durch seine Farbe an, ob der Kurs gesunken oder gestiegen ist.

Ein Vorteil besteht vor allem darin, dass Trader den Kerzen alle relevanten Kurse des Basiswertes entnehmen können und auf einen Blick erkennen:

- Eröffnungskurs

- Schlusskurs

- Tiefstkurs

- Höchstkurs

Durch die Farben lässt sich zusätzlich erkennen, ob der Kurs relativ zum vorherigen Zeitraum gleich geblieben, gestiegen oder gefallen ist. Die Analyse der Candlestick Charts ist also durchaus einfach. Im Wesentlichen geht es darum, anhand der Kerzen zu definieren, wie sich der Markt in Kürze verhalten wird. Es lässt sich sowohl ein vorherrschender Kauf- als auch Verkaufsdruck erkennen.

Vor- und Nachteile von Trading Indikatoren

Bevor Sie sich dafür entscheiden, mit Trading-Indikatoren zu handeln, sollten Sie sich über deren Vor- und Nachteile informieren. Natürlich gibt es nicht nur Argumente gegen, sondern auch für die Nutzung der Handelsindikatoren. In der Übersicht zeichnen sich die Indikatoren insbesondere durch die folgenden Vor- und Nachteile aus:

Vorteile

- Gute Indikatoren sind dazu in der Lage, klare Signale zu geben

- Durch Indikatoren sparen Sie Zeit bei der Analyse

- Indikatoren sind rein sachlich und nicht von Emotionen geprägt

- Durch Handelsindikatoren können sich Trader auf die wichtigsten Bereiche eines Charts konzentrieren

Nachteile

- Indikatoren machen Trader in der Analyse von ihnen abhängig

- Falsche Verwendung von Indikatoren kann zu Verlusten führen

- Nicht alle Indikatoren lassen sich erfolgreich kombinieren

- Viele Indikatoren sind nachlaufend, geben somit verzögerte Signale

- In bestimmten Marktsituationen weisen viele Indikatoren fehlerhafte Handelssignale auf, insbesondere in Seitwärtsmärkten

- Durch Trading Indikatoren sehen Charts häufiger unübersichtlich und vor allem für Anfänger verwirrend aus

- Die Zuverlässigkeit der Aussage ist sehr von der Marktsituation und vom Indikator abhängig

- Selbst die besten Indikatoren schaffen es bei der Zuverlässigkeit kaum auf über 70 bis 75 Prozent Wahrscheinlichkeit, dass die Aussage korrekt ist

Es ist also durchaus so, dass besonders gute Indikatoren relativ klare Signale für den Kauf oder Verkauf geben. Daher sollten Sie, falls Sie mit Indikatoren handeln möchten, auf jeden Fall den für Sie passenden finden. Welches Tool Sie wählen, hängt dabei aber auch von Ihrem Handelsstil, Ihren Kenntnissen und Ihren Vorlieben im Umgang mit dem Markt ab.

Ein großer Vorteil der Indikatoren ist sicherlich, dass Sie potenziell viel Zeit sparen. Sie müssen den Chart nicht selbst analysieren, sondern nutzen die Aussagen, die vom Indikator getroffen werden. Hinzu kommt, dass Indikatoren sehr objektiv arbeiten und daher Emotionen keine Rolle spielen. Für die Interpretation sind trotzdem die Trader selbst verantwortlich und müssen diese Technik also tiefgründig einüben. Nutzen Sie hierfür die Trading.de-Ausbildung.

Fehlinterpretationen und Fehlsignale sind bei Indikatoren relativ häufig und Sie sollten sich erst dann ins „tiefe Wasser“ wagen, wenn Sie im Übungsmodus genau gelernt haben, wie man die Tools richtig anwendet.

Alle Indikatoren haben außerdem den Nachteil, dass sich Anleger häufig zu sehr auf die Aussage der Indikatoren verlassen und irgendwann auf diese angewiesen sind. Darüber hinaus neigen zahlreiche Indikatoren zum Nachlaufen, geben also verspätete Handelssignale.

Gründe fürs Trading ohne Indikatoren

Wie Sie bereits an den Nachteilen der Indikatoren erkennen, gibt es durchaus gute Gründe für das Trading ohne Indikatoren. Einer davon ist, dass Indikatoren im Allgemeinen deutlich weniger zuverlässig sind, als die meisten Trader meinen. Daraus resultiert die Gefahr, sich auf die Aussage der Indikatoren zu verlassen und dementsprechend – zum Teil unnötige – Verluste zu erleiden.

Ein weiterer Grund dafür, Indikatoren nicht zu nutzen, sind bestimmte Handelsstile und Trading-Ziele. Wer zum Beispiel eher mittel- bis langfristig orientiert ist, bedient sich häufig ohnehin eher der Fundamental- statt der Chartanalyse. Dadurch lassen sich z. B. mit Blick auf die Unternehmenswerte Aktien mit hohem Potenzial und niedrigen Kosten finden. Für Anfänger ist das oft einfacher als der Blick auf die Grafiken.

Fazit: Trading ohne Indikatoren kann Erfolg bringen

Trader profitieren stets davon, wenn sie sich damit auskennen, Charts ohne Indikatoren zu interpretieren. Das führt zu einem höheren Grundwissen, welches an den Märkten stets hilfreich ist. Vorgefertigte Lösungen, zu denen unter anderem Indikatoren zählen, führen häufiger dazu, dass sich Trader erst gar nicht mit der Analyse so genannter „nackter“ Charts beschäftigen.

Auf der anderen Seite können Indikatoren insbesondere für Vieltrader nützlich sein, weil sie ihnen einiges an Arbeit abnehmen. Selbstverständlich ist es deutlich zeitsparender, lediglich den Indikator mit seinen Aussagen zu interpretieren, als sich näher mit den Charts und Formationen zu beschäftigen. Wichtig ist es auf jeden Fall, einen eigenen Handelsstil zu entwickeln und die Werkzeuge darauf anzupassen.

Darauf basierend sollten Sie entscheiden, ob Sie mit oder ohne Indikatoren handeln. Oftmals ist es für Anfänger sinnvoll, sich zunächst einmal mit den Charts zu beschäftigen und somit ein Gefühl für die Dynamik der Märkte zu erhalten. Sollte es in der Folge hilfreich sein, spricht nichts dagegen, zum Teil oder dauerhaft im zweiten Schritt Indikatoren zur Analyse zu Hilfe zu nehmen.

Häufig gestellte Fragen (FAQs) zum Thema Trading ohne Indikatoren

Wie funktionieren Handelsindikatoren?

Indikatoren sind mathematische Berechnungen, wie sich ein Kurs zukünftig verhalten könnte. Sie basieren auf bestimmten Formeln, die sich bei den zahlreichen Indikatoren teilweise sehr ähnlich sind. Letztendlich analysieren Indikatoren das Marktverhalten und historische Kursverläufe, um so anhand bestimmter Bewegungen, Volumen und der Volatilität eine Aussage über mögliche Kursverluste zu treffen.

Wie viele Indikatoren gibt es am Markt?

In den bekanntesten Handelssoftwares, wie zum Beispiel dem MetaTrader oder TradingView, sind oft rund 30 bis 40 Indikatoren standardmäßig eingestellt. Es gibt allerdings noch eine deutlich größere Anzahl von Indikatoren, die teilweise von Tradern selbst entwickelt worden sind. Zu den am häufigsten genutzten Tools gehören zum Beispiel die Bollinger Bänder, der RSI oder auch die Bill Williams Indikatoren.

Was spricht für den Handel mit Indikatoren?

Für den Handel mit Indikatoren spricht in erster Linie, dass die Analyse der Charts deutlich weniger Zeit kostet, als es ohne Indikatoren der Fall ist. Darüber hinaus können insbesondere relativ zuverlässige Indikatoren tatsächlich die Wahrscheinlichkeit erhöhen, dass Sie den besten Ein- oder Ausstiegszeitpunkt finden.

Was spricht gegen die Nutzung von Handelsindikatoren?

Es gibt nicht nur Pro-, sondern ebenfalls Contra-Argumente im Zusammenhang mit dem Handel auf Basis von Indikatoren. Dagegen spricht zum Beispiel, dass Indikatoren oftmals nicht so zuverlässig sind, wie es von Tradern angenommen wird. Darüber hinaus sind viele Handelsindikatoren anfällig für Fehler und laufen bei ihren Signalen nach. Insbesondere für Anfänger sind Indikatoren im Chart verwirrend.

Sollte ich mit oder ohne Indikatoren handeln?

Jeder Trader sollte in Verbindung mit seinem Trading Stil und seinen Zielen feststellen, ob Indikatoren für ihn eher eine Hilfe oder eine Hürde darstellen. Häufig ist es so, dass einfache Indikatoren bei der richtigen Analyse helfen. Hierfür muss man aber den Umgang mit ihnen einüben. Auf der anderen Seite nutzen insbesondere Vieltrader oft Indikatoren, weil sie so Zeit bei der Analyse einsparen.