Der Pit – auf Deutsch so viel wie „Grube“ – ist der traditionell achteckige Handelsbereich oder Sektor, in dem an der Börse eigentlich mit Aktien, ETFs, Anleihen, Rohstoffen und anderen Waren getradet wird.

In Deutschland wird dieses Areal meist als Parkett oder Ring bezeichnet. Die privaten Anleger haben keinen Zugang zum Pit. Um hier ein Wertpapier kaufen zu können, benötigt man eine Zulassung der Börse und wird als sogenannter Floor Trader eingestuft. So an einem Börsenplatz noch nicht durch elektronische Systeme ersetzt, muss man hier über Makler gehen, die ihrerseits eine Courtage für ihren Service verlangen.

- Pit ist die englische Bezeichnung für „Grube“, meint aber im übertragenen Sinne so viel wie den Sektor, in dem am Handelsplatz getradet wird.

- Der Austausch am Handelsplatz geht direkt vonstatten. Über die Wertpapierkennnummer (WKN) lassen sich die Preise auf der Anzeige erkennen und über Handzeichen wird die jeweilige Aktie gekauft/verkauft.

Der traditionelle Parketthandel – wie ist das System an den Börsen entstanden?

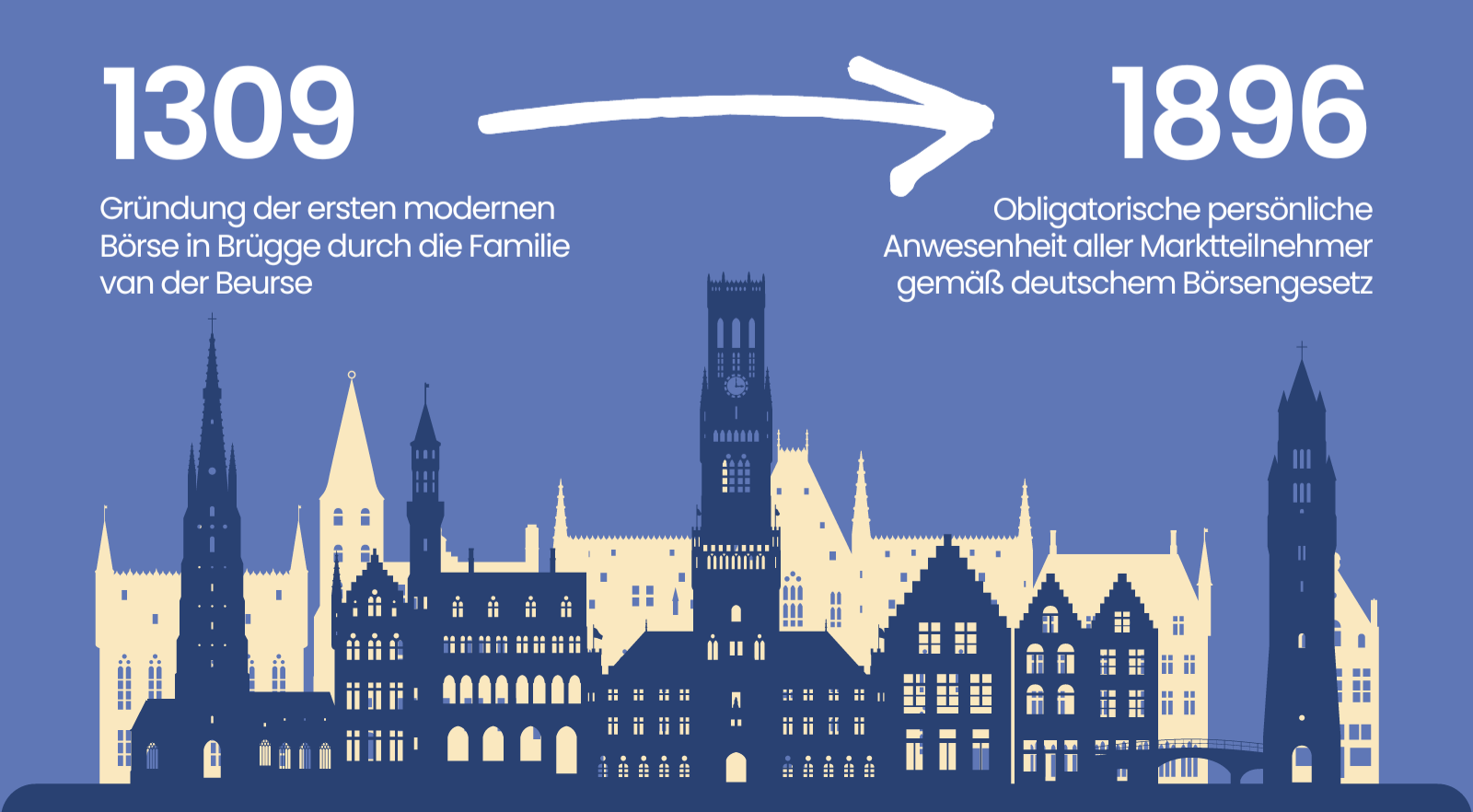

Heutzutage wird kaum noch im Pit gehandelt. Das System stammt aus den Anfangszeiten der Börsen und geht vermutlich bereits auf den ersten dieser Handelsplätze im heute belgischen Brügge zurück. Hier wurde von der Familie van der Beurse die erste moderne Börse für den Umtausch von Gütern gegründet. Später kamen die Anteile von Unternehmen hinzu.

Der in Deutschland verwendete Begriff „Parkett“ hat sich in Europa im 17. Jahrhundert eingebürgert und geht auf die Bezeichnung des Handelssaals in Paris zurück. Als der Handel im 19. Jahrhundert zunehmend nach Deutschland kam, wurde der Parketthandel im Pit zum klassischen Modell und das weit bis in die Postmoderne hinein.

Ursprünglich mussten dabei alle Marktteilnehmer persönlich anwesend sein. Dies wurde im deutschen Börsengesetz um 1896 sogar als obligatorisch vorgeschrieben. Hier ebenso wie in anderen Ländern bildeten sich dabei ganz klare Regeln für den Kauf und Verkauf von Aktien heraus. Die Verabredung zu einem Geschäft erfolgte dabei stets durch ein bestimmtes Handzeichen. Später konnte dieses über die zugelassenen Makler durchgeführt werden.

Pit Trading vs. Elektronischer Handel: Die Evolution des Finanzhandels

Pit Trading und elektronischer Handel sind zwei verschiedene Methoden auf dem Finanzmarkt. Beim Pit Trading kommen die Händler persönlich in einem Handelsraum zusammen, um über den Kauf und Verkauf von Wertpapieren zu verhandeln. Diese klassische Methode beruht auf mündlichen Geboten und Gesten. Der elektronische Handel findet dagegen über computergestützte Plattformen statt, die einen unmittelbaren Austausch von Finanzinstrumenten ermöglichen. Dieser moderne Ansatz bietet Schnelligkeit und Effizienz. Beide Methoden haben ihre Vor- und Nachteile, je nach den Bedürfnissen und Präferenzen der Marktteilnehmer.

Um die Unterschiede zwischen dem Pit-Trading und dem elektronischen Handel besser zu verstehen, werfen wir einen Blick auf die Vor- und Nachteile der beiden Methoden:

Pit Trading Vor- & Nachteile

Vorteile

- Direkte Interaktion zwischen Händlern

- Sofortige Ausführung von Aufträgen

- Möglichkeiten zum Schließen von Deals basierend auf persönlichen Beziehungen

- Berücksichtigung von Handelssignalen und Händlerstimmungen

Nachteile

- Höhere Handelskosten aufgrund von Vermittlergebühren

- Begrenzter Zugang zu Informationen und Marktanalyse

- Begrenzte Skalierbarkeit bei hohem Handelsvolumen

Elektronischer Handel Vor- & Nachteile

Vorteile

- Niedrigere Handelskosten

- Schnellere Ausführung von Aufträgen

- Zugang zu einem breiteren Markt durch elektronische Plattformen

- Automatisierte Handelsalgorithmen zur Verbesserung der Handelsstrategien

- Schnellere Reaktionszeiten auf Marktveränderungen

Nachteile

- Geringere menschliche Interaktion und weniger persönliche Beziehungen

- Abhängigkeit von Technologie und potenziellen technischen Störungen

- Möglichkeit von Preismanipulationen und Marktmanipulationen

Die Entscheidung für den Handelsansatz, sei es Pit Trading oder elektronischer Handel, hängt von verschiedenen Faktoren ab, wie den individuellen Handelspräferenzen, den verfügbaren Ressourcen und der Risikotoleranz. Während der elektronische Handel mit seinen Vorteilen in Bezug auf Kosten, Geschwindigkeit und Zugang zu einem breiteren Markt überwiegt, bietet das Pit Trading immer noch die Möglichkeit einer direkten Interaktion und persönlicher Beziehungen zwischen Händlern.

Wie bildet sich der Kurs für eine Aktie im Pit?

Anders als beim elektronischen Handel mit Aktien wird man als Käufer im Pit an der Börse nicht direkt an einen Interessenten vermittelt, sondern muss diesen erst suchen. An der Anzeige kann man über ISIN/WKN und Ticker-Symbol/Kürzel ablesen, wo die aktuellen Preise liegen. Diese müssen der Lage am Markt entsprechen.

Unterschiede gibt es auch hier zwischen Brief- und Geld-Kurs, also den Beträgen, für welche Aktien gekauft und verkauft werden. Über diese Differenz muss man sowohl im Pit als auch bei einem Broker kommen, um letztendlich Gewinn zu erzielen. Wichtig ist es dabei auch, sich die Entwicklung der Unternehmen allgemein anzuschauen: Wie sehen Umsatz, Gewinnwachstum, Dividende und Dividendenrendite, Kurs-Gewinn-Verhältnis (KGV), EBITDA, Marktkapitalisierung und andere Daten aus?

Open Outcry: So werden Aktien im Pit (Parketthandel) getradet

Erst nach einer gründlichen Abwägung sollte der Makler im Pit die Aktie in sein Portfolio aufnehmen. Kommt es zu einer Order, wird diese in einem Buch, dem Skontro, aufgelistet. Dabei werden keine Limits oder andere Details erfasst. Der Handel entsteht durch die Kommunikation der einzelnen Händler auf dem Trading Floor und wird im Englishen „Open Outcry“ genannt. Heutzutage hat immer noch der Beginn des Open Outcry einen Einfluss auf die Märkte. Beispielsweise erhöht sich um 14:20 das Handelsvolumen bei Gold und anderen Rohstoffen, dort warder beginn des Open Outcry.

Ein Unterschied zu den elektronischen Verfahren ist des Weiteren, dass es auf dem Parkett immer auch Kontrahenten gibt. Die einzelnen Händler können sich also in Bezug auf Preis und Volumen über- und unterbieten.

Gibt es heute überhaupt noch Handel im Pit?

In den frühen 1970er-Jahren wurden die ersten Computersysteme an der Börse eingeführt. Der Handelsplatz wurde somit elektronisch und für weitere Marktteilnehmer zugänglich. Seither gründeten sich in den USA z. B. die NASDAQ und in Deutschland die XETRA. Diese haben den Parketthandel bis heute fast komplett zum Erliegen gebracht.

In der Schweiz und in Österreich wurde der klassische Parketthandel bereits in den 90er-Jahren abgeschafft. Ebenso stellte man 2011 in Frankfurt den Pit ein, nachdem bereits mehr als 90 Prozent aller Aktien elektronisch gehandelt wurden. In Chicago und New York rang man sich erst 2015 zu diesem Schritt in Bezug auf Futures durch, hält im Bereich klassischer Aktien aber noch daran fest.

Mit Stand 2022 ist der Parketthandel also eigentlich ein System von gestern. Nur noch an einigen wenigen Regional- und Warenbörsen in der Industrie kann man im Pit Aktien und andere Wertpapiere kaufen oder verkaufen. Möglich ist das in der ein oder anderen Branche, an regionalen Börsen (z. B. Berlin und Stuttgart) oder in dem einen oder anderen Einzel-Sektor.

Der größte Handelsplatz, an dem es noch eine Parkettpräsenz gibt, ist mit einer Marktkapitalisierung von über 28 Milliarden US-Dollar die New York Stock Exchange (NYSE). Die Aufrechterhaltung des Systems hat jedoch mehr mit der Tradition als mit einer besseren Performance zu tun. Die größeren Handelsvolumen werden unlängst über digitale Systeme wie NASDAQ und über die Broker umgesetzt.

Kann ich als Privatanleger am Parketthandel teilhaben?

Wenn Sie Ihr Geld sicher und gewinnbringend in New York, London, Frankfurt & Co. anlegen möchten, werden Sie heutzutage nicht über den Pit, sondern über einen Broker gehen. Dieser ist an das elektronische Handelssystem angeschlossen und ermöglicht es Ihnen somit, die gewünschte Aktie mit wenigen Klicks ins Portfolio aufzunehmen.

Sie müssen sich hierfür beim gewünschten Broker:

- mit der E-Mail-Adresse und einem sicheren Passwort anmelden

- einen Benutzernamen wählen

- Ihre persönlichen Daten (Wohnsitz, Alter, Erfahrungen) angeben

- eine Verifizierung über Dokumente durchführen

- Geld auf das Konto beim Broker aufladen

- in den Handel einsteigen

Die Broker geben Ihnen einen unvermittelten Zugang zur Börse. Während Sie nicht einfach nach Frankfurt gehen und dort eine Aktie per Handzeichen erwerben können, haben Sie über die Apps Einblick auf den aktuellen Brief- und Geld-Kurs, die Charts und die Kennzahlen. Sie klicken auf eine Aktie, die Ihnen gefällt, führen gründliche Analysen durch und nehmen sie per Mausklick in Ihr Depot auf.

Broker bieten Ihnen im Vergleich zum Parketthandel:

- aktuelle Charts und Analysen

- Zugriff auf die Kennzahlen

- einfache Suche nach der gewünschten Aktie über ISIN/WKN/Symbol

- Aufbau einer Watchlist mit praktischer Übersicht zu allen wichtigen Werten

- inversen Handel und Einstieg zu niedrigeren Kosten über CFDs

- Hebelwirkung zur Erhöhung des Gewinns

- News-Updates zu Kurs und Lage am Markt

- Einfache Handhabung und ständiger Zugriff auf das Depot von jedem Ort der Welt

Fazit

Auch wenn es in der ein oder anderen Branche und nicht zuletzt an der NYSE in New York noch einen Pit-Handel gibt und das „Parkett“ synonym für den Handelsplatz Börse steht: die bei Weitem größte Anzahl an Aktien, ETFs, Anleihen, Rohstoffen & Co. wird heutzutage über elektronische Systeme umgesetzt.

Meist gestellte Fragen zum Pit Trading:

Was ist der Pit? Was versteht man unter dem Börsenparkett?

Traditionell ist das Parkett der Sektor in der Börse, an dem in Präsenz mit Aktien, ETFs, Rohstoffen und anderen Werten gehandelt wird. Heute funktioniert der Markt aber weitestgehend elektronisch.

Wie funktioniert der Parketthandel?

Beim klassischen Parketthandel besprechen die potenziellen Käufer und Verkäufer in Präsenz ihren Vertrag über den Eigentümerwechsel von Aktien. Heute ist die Anzahl der tatsächlichen Marktteilnehmer auf dem Parkett sehr gering. An vielen Börsen wird nur noch elektronisch getradet.

Gibt es den Handel im Pit noch?

In Europa wird kaum noch auf dem Parkett mit Aktien gehandelt. In Österreich und Schweiz endete dieses System bereits in den 90er-Jahren. In Frankfurt ist es seit 2011 nicht mehr möglich. Lediglich einige Regionalbörsen und die New Yorker NYSE erlauben es noch, im Präsenzhandel Werte umzusetzen.