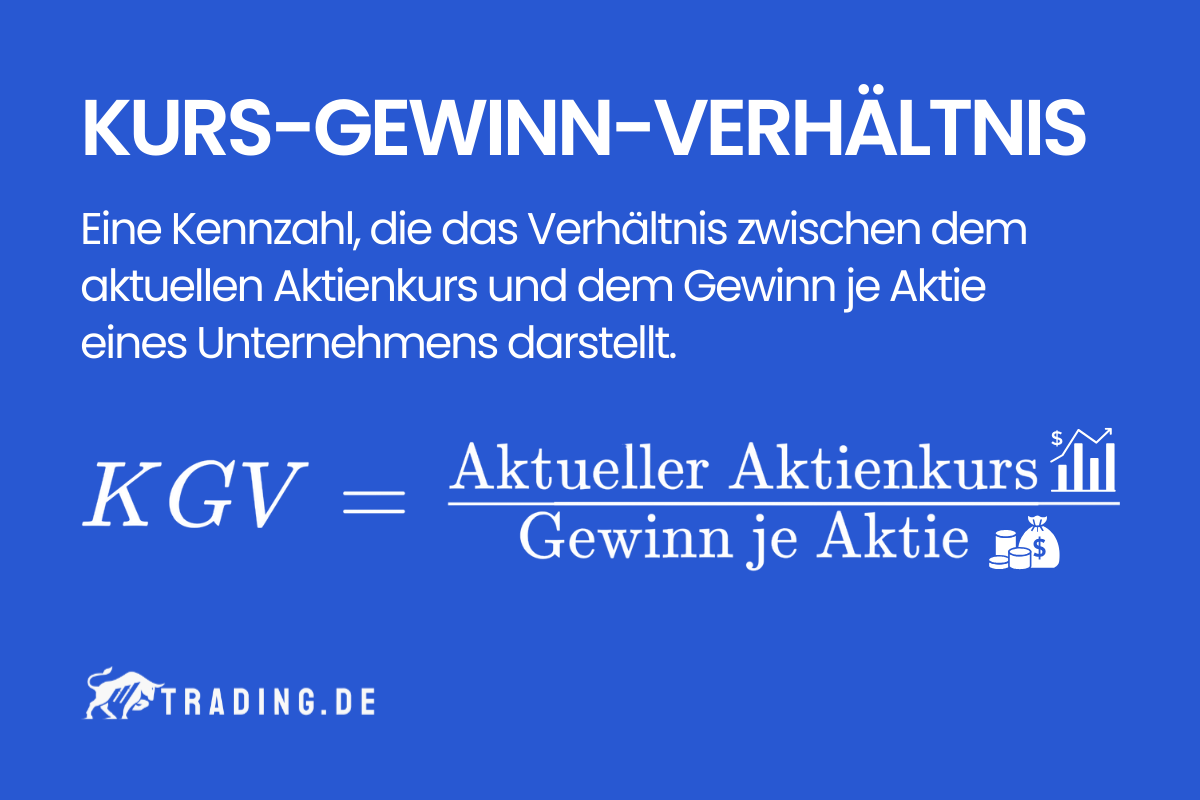

Das Kurs-Gewinn-Verhältnis (KGV) ist eine wichtige Kennzahl zur Bewertung von Aktien. Es zeigt das Verhältnis zwischen dem aktuellen Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie an. Das KGV erhält man, wenn man den aktuellen Aktienkurs eines Unternehmens durch den Gewinn pro Aktie dividiert.

Je höher das KGV ist, desto teurer ist die Aktie bewertet, während ein niedrigeres KGV eine günstigere Bewertung der Aktie signalisiert. Das KGV kann auch verwendet werden, um mehrere Unternehmen miteinander zu vergleichen.

Günstigen Aktien wird nachgesagt, dass sie besonders gute Rendite-Chancen bieten. Aber Vorsicht, nur weil der KGV hoch ist, bedeutet das nicht, dass eine Aktie zu teuer ist.

Für die Bewertung von Wertpapieren sollte nicht allein der KGV herangezogen werden. Ziehen Sie noch weitere Faktoren in ihre Kauf- oder Verkaufsentscheidung mit ein, wie z. B. den Kurschart, die Unternehmensbilanz usw.

KGV nutzen, um den richtigen Einstieg in die Börse zu finden

Sie können eine Fundamentalanalyse oder eine technische Analyse durchführen. Aber auch durch das Vergleichen verschiedener Wirtschaftsindikatoren können Sie den richtigen Zeitpunkt finden, um die in die Börse ein- oder auszusteigen. Aber Achtung, eine 100%ige Sicherheit gibt es nicht, denn Sie können sich durch diverse Analyse nur weitestgehend annähern.

Bedeutung des KGVs für Trader

Für Trader ist das KGV beim Analysieren der Aktien einer der wichtigsten Kennzahlen. Mit dessen Hilfe kann der Aktienkurs mit anderen ökonomischen Werten (wie z. B. dem EBIT, das Betriebsergebnis oder den Gewinn pro Aktie) verglichen werden. Für das Berechnen des KGV ist ein Taschenrechner völlig ausreichend.

- Durch die Ermittlung der Price Earn Ratio (KGV) kann das Kursniveau der Aktien verschiedener Firmen innerhalb derselben Branche und desselben Wirtschaftszweigs verglichen werden.

- Das KGV kann für einzelne Aktie, den kompletten Aktienmarkt oder für ganze Wirtschaftszweige ermittelt werden.

Wie wird das KGV berechnet?

Um das KGV zu ermitteln, teilt man den aktuellen Aktienkurs durch den Gewinn je Aktie (GjA). Der Aktienkurs repräsentiert den Marktwert einer Aktie, während der Gewinn je Aktie den Nettogewinn des Unternehmens pro ausstehender Aktie angibt. Die Formel lautet:

- Ein niedriges KGV wird oft als Anzeichen dafür interpretiert, dass eine Aktie relativ günstig bewertet sein könnte, da der Markt weniger hohe Gewinne im Vergleich zum Aktienkurs erwartet.

- Ein hohes KGV kann hingegen darauf hinweisen, dass der Markt hohe zukünftige Gewinne für das Unternehmen prognostiziert, was auf eine höhere Bewertung hindeutet.

KGV berechnen – Beispiel

Die Aktiengesellschaft XYZ vertreibt Aktien zu einem Wert von 75 Euro. Pro Aktie macht das Unternehmen einen Gewinn von 5 Euro. Die Berechnung lautet demnach wie folgt: 75/5 = 7

Welche Aussagekraft hat das KGV?

Am Kurs-Gewinn-Verhältnis kann man sehen, wie viele Jahre konstante Gewinne notwendig sind, damit das Unternehmen seinen Börsenwert erwirtschaftet. In unserem Beispiel hätte die Aktiengesellschaft 7 Jahre benötigt.

Eine Aktie, die unter 12 KGV notiert, gilt gewöhnlich als preiswert. Wenn dagegen das KGV über 15 beträgt, wird die Aktie als teuer angesehen. Um ein Wertpapier angemessen zu bewerten, muss sein KGV grundsätzlich dem KGV anderer Werte derselben Branche gegenübergestellt werden. Die Kurs-Gewinn-Verhältnisse für einzelne Aktien sowie für vergleichbare Märkte werden von Börsenzeitschriften und verschiedenen Internet-Seiten angezeigt, um so die Marktteilnehmer zu informieren.

Was sagt das KGV aus? – Interpretation

Es gibt verschiedene Faktoren, die bei der Interpretation des KGVs zu berücksichtigen sind. Zum einen ist es wichtig zu überlegen, ob das Unternehmen in den folgenden Jahren hohe Gewinne generieren wird. Auch wenn ein hohes KGV vorhanden ist, kann dieses noch günstig sein. Denn wenn das Unternehmen später die in der aktuellen Bewertung enthaltenen Wachstumserwartungen bestätigen kann, ist das KGV nicht zu hoch.

Eine konstant steigende Gewinnspanne ist ein wichtiger Faktor bei der Bewertung einer Gesellschaft. Solche Unternehmen werden höher bewertet als jene, deren Gewinne stark schwanken. Deswegen haben zyklische Aktien oft ein niedrigeres KGV.

Wie bereits erwähnt, gibt das KGV an, wie viel man für einen Gewinn (in Form von Aktien) bezahlen muss. Je höher das Kurs-Gewinn-Verhältnis ist, desto mehr muss man für einen Gewinn bezahlen. Ein hohes KGV kann zwei Dinge bedeuten. Zum einen kann es bedeuten, dass die Erwartungen an die zukünftigen Gewinne der Aktie sehr hoch sind. Zum anderen kann es aber auch bedeuten, dass die Aktie überbewertet ist.

Zur objektiven Interpretation gehört aus den genannten Gründen immer der Vergleich mit vergleichbaren Unternehmen oder im Kontext zur gesamtwirtschaftlichen Entwicklung. Das KGV kann für einzelne Aktien, spezielle Branchen und einen ganzen Markt berechnet und genutzt werden. Der deutsche Leitindex DAX ist insofern bezüglich KGV eine erste Orientierung. Er ist für viele Anleger eine Hilfe bei der Entscheidung, ob der Einstieg in Aktien jetzt günstig ist oder nicht.

DAX und KGV: Eine Analyse

Im Juni 2022 zeigte der DAX ein KGV von ca. 12,5, was unter dem durchschnittlichen KGV des DAX liegt. Im Vergleich zu den Vorjahren ist dieser Wert relativ gering, denn im Jahr 2021 lag der Höchstwert des KGVs zwischen 25 und 30. Bedeutet das, dass Aktien günstig sind? Die Antwort hängt vom Kontext ab.

Veränderungen und Einflüsse

Es ist wichtig zu verstehen, was sich in der Zwischenzeit geändert hat. Der DAX fiel nicht einfach auf ein KGV von 12,5. Auch der Kursindex sank innerhalb eines Jahres nur um 10 Prozent. Vom Allzeithoch betrachtet, liegt das Abverkaufsniveau bei etwa 14 Prozent. Dies rechtfertigt jedoch noch keine Annahme einer günstigen Bewertung.

Im Geschäftsjahr 2021 gab es einige positive Impulse, wie hohe Gewinne in der Automobilbranche und der chemischen Industrie sowie Rekordergebnisse bei Rückversicherern. Diese Faktoren haben die Ergebnisse verzerrt. Die entscheidende Frage ist, ob dieses Niveau nachhaltig ist und ob weiteres Wachstum möglich ist.

Risiken und Aussichten

Obwohl der DAX günstig bewertet erscheint, gibt es unterschiedliche Signale über die weiteren Aussichten. Zu den Risiken zählen Rohstoffpreise, steigende Inflation, eine starke Zinsentwicklung und geopolitische Spannungen, wie der Krieg in Europa. Diese Faktoren können zu einem Rückgang der Erträge und Gewinne und somit zu höheren Kosten führen.

Ein KGV von 12,5 macht den DAX auf den ersten Blick nicht teuer. Entscheidend sind jedoch die Einschätzung der Zukunftsaussichten und die zeitliche Perspektive. Investoren sollten auch berücksichtigen, auf welche Titel sie im nationalen Hauptindex setzen möchten.

KGV – Beispiele

Einige beispielhafte Konstellationen mit entsprechenden Interpretationen:

| KGV | Gewinn | Aktienkurs | Interpretation | Beschreibung |

|---|---|---|---|---|

| Sinkt | Steigt | Konstant | Positiv | Der erfolgreiche Launch eines neuen Produkts oder die Gewinnung neuer Kunden sorgt für steigende Gewinne. Da der Markt diesen Prozess jedoch bisher skeptisch betrachtet, bleibt der Kurs zwar stabil, zeigt aber keine positive Entwicklung. Das KGV sinkt somit. |

| Steigt | Sinkt | Konstant | Negativ | Das Unternehmen kämpft mit einem Rückgang der Kundenzahlen oder steigenden Kosten. Folglich sinken die Gewinne. Die Anteilseigner sind jedoch weiterhin optimistisch bezüglich des Unternehmens und halten an den Aktien fest. Die Aussichten für die Zukunft sind pessimistisch und das KGV steigt. |

| Sinkt | Konstant | Sinkt | Negativ | Die Gewinne stagnieren und das Unternehmen entwickelt sich nicht weiter. Wettbewerber haben jedoch schon eine neue Produktgeneration bereit, um sie in den Markt einzuführen. Dies führt dazu, dass der Aktienkurs sinkt und die Investoren das Vertrauen verlieren. Durch den fallenden Kurs ist weniger Gewinn notwendig, um die Marktkapitalisierung auszugleichen. Das KGV sinkt folglich. |

| Steigt | Konstant | Steigt | Positiv | Das Unternehmen ist in einem ausgereiften Markt tätig. Eine weitere Gewinnsteigerung ist kaum realisierbar. Weiterhin wurden hohe Investitionen in die Produktion getätigt, was das Jahresergebnis belastet. Da kaum Konkurrenten existieren und die Marke des Unternehmens stark entwickelt ist, steigen die Kurse. Die Investoren vertrauen in die Zukunft des Unternehmens. Infolgedessen erhöht sich das KGV. |

Mit marktbezogenen KGVs den Wert ins richtige Licht setzen

Die KGVs der wichtigsten Indizes geben Auskunft über die aktuelle Marktsituation und das vorhandene Wachstumspotenzial. Zudem können Investoren erkennen, ob das KGV eines bestimmten Unternehmens adäquat bewertet ist. Ein gesundes KGV ist im Normalfall niedriger als das KGV des vergleichbaren Gesamtmarktes. Dies bedeutet, dass Anleger für einen Gewinn (in Form von Aktien) weniger aufbringen müssen, als es durchschnittlich andere Anleger tun müssen.

KGV von DAX Unternehmen – Beispiele

Um das Kurs-Gewinn-Verhältnis besser einordnen zu können, sehen Sie nachstehend eine Auswahl von DAX Unternehmen mit einem relativ niedrigen sowie mit einem im Vergleich hohen KGV (Basis 2021).

| Unternehmen mit einem KGV von unter 12 | Unternehmen mit einem KGV von über 20 |

|---|---|

| Mercedes Benz Group (5,25) | Beiersdorf (30,25) |

| Porsche (6,01) | Linde (32,35) |

| Bayer (7,24) | Adidas (33,93) |

| Heidelberg Zement (7,59) | HelloFresh (47,72) |

| Deutsche Bank (8,18) | Symrise (47,79) |

| BASF (9,13) | Zalando (80,95) |

Gibt es ein ideales Kurs-Gewinn-Verhältnis?

Ob es ein ideales Kurs-Gewinn-Verhältnis gibt, ist nicht ohne weiteres zu beantworten. Hierzu müssen verschiedene Faktoren berücksichtigt werden. Beispielsweise müssen Aktien mit einem hohen Kurs-Gewinn-Verhältnis nicht als teuer betrachtet werden, wenn das Gewinnwachstum des Unternehmens ebenfalls hoch ist. Viele Experten gehen bei der KGV davon aus, dass diese ungefähr dem Durchschnitt der Wachstumsrate eines Unternehmens entsprechen darf.

Fazit

KGV ist eine Finanzkennzahl, die einen raschen Überblick liefert, aber nicht viel Aussagekraft hat, wenn keine weiteren grundlegenden und geschäftlichen Daten und Werte hinzugezogen werden. Nachfolgend stehen die Vorteile und Nachteile zusammengefasst:

Vorteile KGV

- Einfache Ermittlung

- Öffentlich und ohne großen Aufwand zugänglich

- Vergleichbarkeit innerhalb einer Branche

- Schneller Überblick über Aktien, die möglicherweise über oder unter ihrem Wert gehandelt werden

Nachteile KGV

- Möglicherweise geschönte Gewinne und subjektive Prognosen der Analysten als Einflussgrößen

- KGV ist nur relevant, wenn es auch einen Gewinn gibt

- Bei Unternehmen, die hohe Investitionen tätigen und geringe Gewinne erzielen, ist das KGV nicht aussagekräftig

Weiterführende Links