Die 200 Tage Linie (GD 200) ist ein gleitenden Durchschnitt, der den Durchschnittspreis der letzten 200 Handelstage (Perioden) darstellt und eine Glättung vornimmt. So lassen sich eindeutige Trends identifizieren und sichtbare Kauf- sowie Verkaufssignale generieren.

Eine solche 200-Tage-Linie wird als Trendindikator getradet: Liegt der Kurs darüber, setzen viele Trader auf Long-Positionen, darunter eher auf Short. Wird die Linie durchbrochen, ist das in der Regel ein Kauf- oder Verkaufssignal – idealerweise bestätigt durch andere Indikatoren.

Key Facts zum GD 200:

- Bei der 200 Tage Linie handelt es sich im Rahmen der Charttechnik um einen gleitenden Durchschnitt (Moving Average)

- Die 200 Tage Linie glättet Kursschwankungen des Basiswertes, um eindeutige Trends zu identifizieren

- Zu den Vorteilen des 200 GD zählen insbesondere die einfache Anwendung, die Zuverlässigkeit und das Herausfiltern von „Lärm“ und Störungen am Markt

- Nachteilig bei der 200 Tage Linie sind vor allem die verzögerten Signale und die nicht immer vorhandene Treffsicherheit

- Die 200-Tage-Linie wird berechnet, indem die Schlusskurse der letzten 200 Handelstage zusammengerechnet und das Ergebnis durch 200 geteilt wird – sie ist also der gleitende Durchschnitt (Moving Average) über diesen Zeitraum

- Die Erfolgsquote der 200-Tage-Linie liegt meist zwischen 50 und 70 Prozent

Welche Bedeutung hat die 200 Tage Linie im Trading?

Die 200 Tage Linie hat die Bedeutung, Kauf- und Verkaufssignale zu generieren, die sich in der Regel auf einen langfristigen Trend beziehen. Mittels der 200 Tage Linie lassen sich die folgenden zwei Trends identifizieren:

- Kurs des Basiswertes steigt über die 200 Tage Linie → Aufwärtstrend

- Kurs des Basiswertes fällt unter die 200 Tage Linie → Abwärtstrend

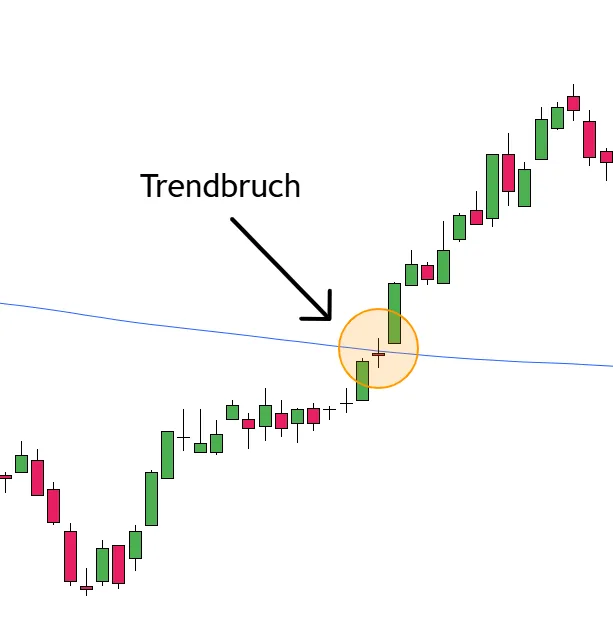

Falls der aktuelle Kurs des Basiswertes den 200 GD übersteigt, also von unten nach oben ausbricht, handelt es sich um einen Aufwärtstrend. Die 200 Tage Linie fungiert als Widerstandslinie. Wird diese durchbrochen (von unten nach oben), handelt es sich um ein Kaufsignal, sodass Trader in dem Fall in den Markt einsteigen und eine Long Position eröffnen.

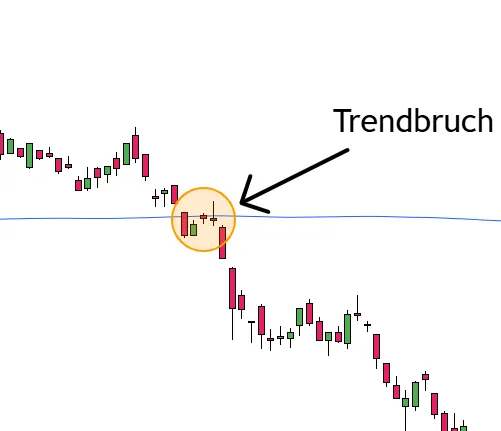

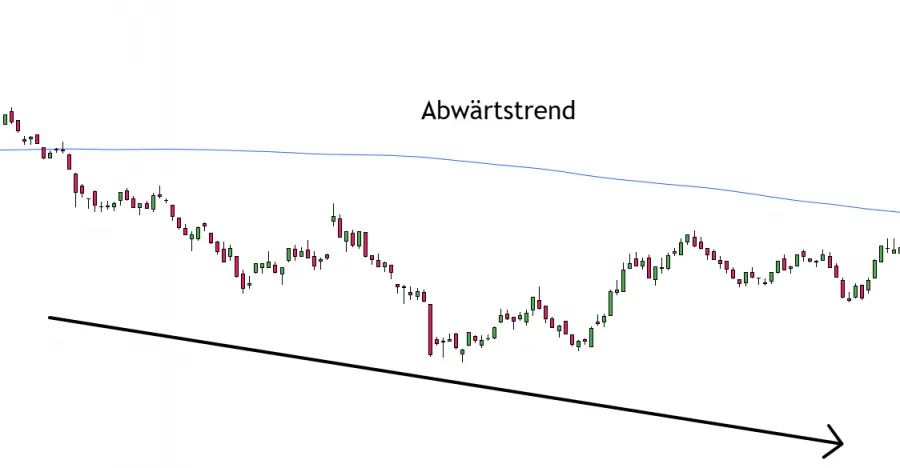

Sollte der Kurs des Basiswertes hingegen unter die 200 Tage Linie fallen, würde es sich um einen Abwärtstrend handeln. Der Moving Average stellt in diesem Fall eine Unterstützungslinie dar, die nach unten durchbrochen wird. Das würde ein klassisches Verkaufssignal generieren, sodass Trader entweder einen Verkauf durchführen oder alternativ eine Short Position aufbauen.

Eine dritte Bewegung, die der 200 GD im Zusammenhang mit dem Kurs des Basiswertes vollziehen kann ist, dass der Kurs die 200 Tage Linie kreuzt. In dem Fall können Trader von einem bevorstehenden Trendwechsel ausgehen, sodass eine Überprüfung des Kauf- bzw. Verkaufssignales stattfinden sollte.

Warum ist der 200 GD von Bedeutung?

Der 200 GD ist von Bedeutung zu erkennen, ob sich der Kurs momentan innerhalb eines Trends bewegt. Daraus leiten Trader Kauf- und Verkaufssignale ab. Auf dieser Basis nutzen Trader zum Beispiel den SMA 200 (Simple Moving Average) als Strategie, insbesondere im Rahmen der Trendfolge. Die Periode 200 gilt dabei als relativ aussagekräftig.

Wie sieht ein Beispiel zur 200er Tage Linie aus?

Als Beispiel zur 200 Tage Linie nehmen wir an, dass Sie den Deutschen Aktienindex mittels CFDs handeln möchten. Die 200 Tage Linie des DAX verläuft bei 15.646 Punkten. Am Vormittag ist der DAX von zuvor 15.628 auf 15.739 Punkte angestiegen. Er hat somit die 200 Tage Linie, die in dem Fall als Widerstand anzusehen ist, von unten nach oben durchbrochen.

Die Kursbewegung würde zu einem Kaufsignal führen und Sie steigen in den Markt ein. Einen Stop Kurs können Sie zum Beispiel knapp unter der 200 Tage Linie setzen, zum Beispiel bei 15.628 Punkten. Sollte der Kurs des DAX wieder sinken, wäre das ein gutes Level, um einem größeren Kursverlust zu entgehen. Die Zahlen aus dem Beispiel im Überblick:

- 200 Tage Linie DAX: 15.646 Punkte

- Kursbewegung: 15.628 auf 15.739 Punkte

- Kaufkurs: 15.739

- Stop Kurs: 15.628

Wie tradet man die 200 Tage Linie?

Die 200 Tage Linie wird getradet, indem sie zur Trendbestimmung, als Unterstützung oder Widerstand sowie zur Generierung von Handelssignalen genutzt wird.

An der 200 Tage Linie lässt sich zunächst erkennen, ob sich der Kurs des Basiswertes momentan in einem Trend befindet. Zudem stellt der 200 GD entweder eine Unterstützung oder einen Widerstand dar. Unter- bzw. überschreitet der Kurs diese Unterstützung oder den Widerstand, würden daraus Handelssignale generiert, die Sie zum Ein- oder Aufstieg in den Markt nutzen.

Wenn Sie die 200 Tage Linie traden möchten, gibt es zum Beispiel die folgenden drei Strategien:

- 200 Tage Linie kreuzt Kurs des Basiswertes → Handelsaktivität

- 200 Tage Linie kreuzt zum Beispiel die 50 Tage Linie → Signal wird erzeugt

- 3 verschiedene Durchschnittslinien, zwei davon kreuzen → Handelsaktivität

Bei der dritten Strategie wird der dritte Moving Average lediglich als Filter genutzt und hat die Aufgabe, dass ausschließlich Erfolg versprechende Trades gefiltert werden. Nehmen wir die erste Strategie als Beispiel, würden Sie immer dann in den Markt einsteigen, wenn die 200 Tage Linie den Kurs des Basiswertes kreuzt. Dabei gelten die folgenden, einfachen Regeln:

- Kurs steigt über die 200 Tage Linie → Kauf des Basiswertes

- Kurs fällt unter die 200 Tage Linie → Verkauf des Basiswertes

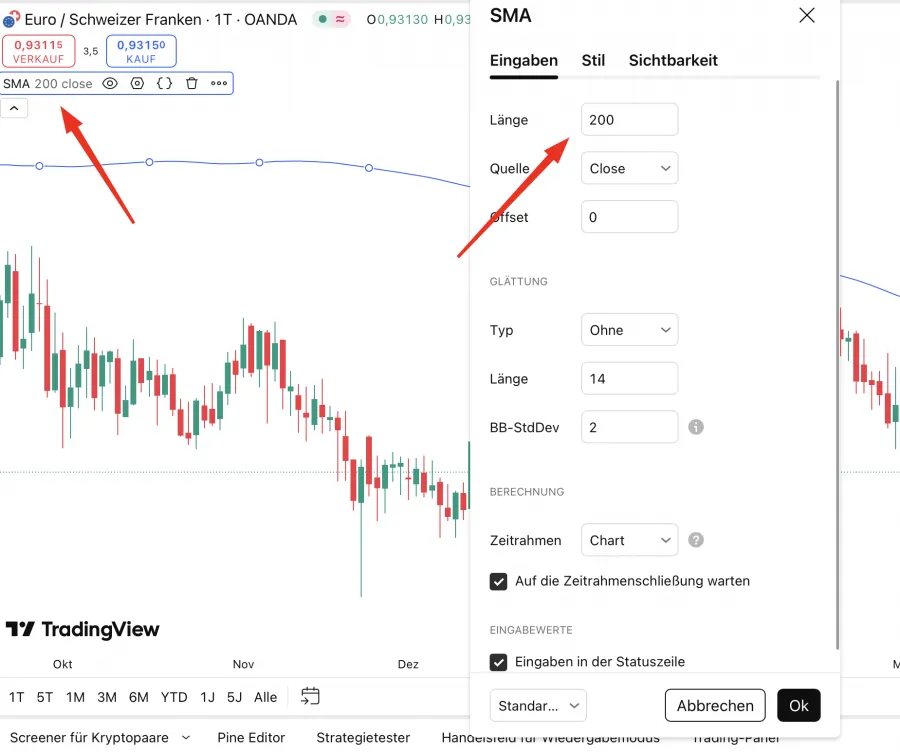

Welche Trading-Plattformen bieten die 200 Tage Linie?

Fast jede Trading-Plattform bietet die 200 Tage Linie als kostenlosen Indikator – etwa TradingView, MetaTrader 4 (MT4) und MetaTrader 5 (MT5). Sie gehört zu den Standard-Indikatoren. Bei TradingView etwa finden Sie die 200-Tage-Linie als gleitenden Durchschnitt – stellen Sie die Zeitperiode einfach auf 200 Tage ein.

Welche Trends identifiziert man mit der 200-Tage-Linie?

Mit der 200-Tage-Linie identifizieren Sie vor allem langfristige Trends im Tageschart. Es wird zwischen Auf- und Abwärtstrends, Unterstützungen sowie Widerständen und einer Trendbestätigung differenziert.

Aufwärtstrend

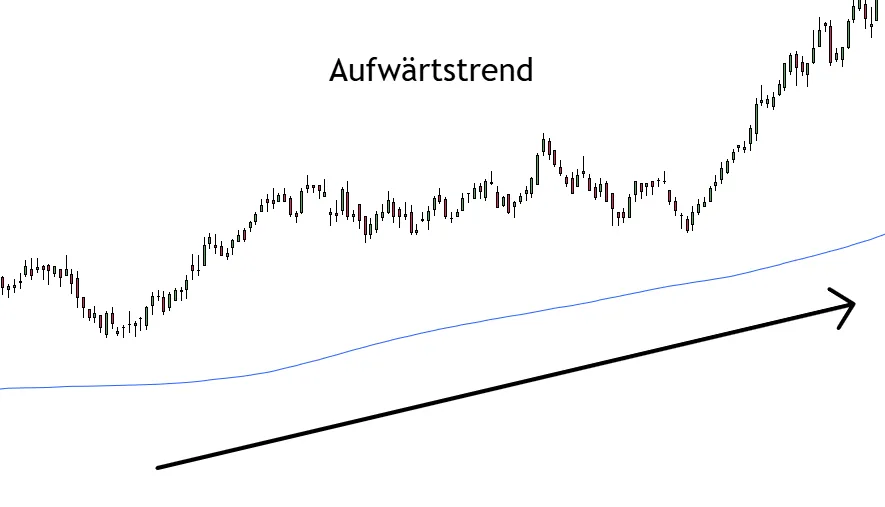

Liegt der Kurs des Basiswertes oberhalb der 200-Tage-Linie, handelt es sich um ein Zeichen für einen längerfristigen Aufwärtstrend. Trader werten das als Kaufsignal.

Abwärtstrend

Liegt der Kurs des Basiswertes unterhalb der 200-Tage-Linie, ist das ein Zeichen für einen Abwärtstrend. Es handelt sich um ein Verkaufssignal bzw. Trader nehmen zumindest keine neuen Käufe vor.

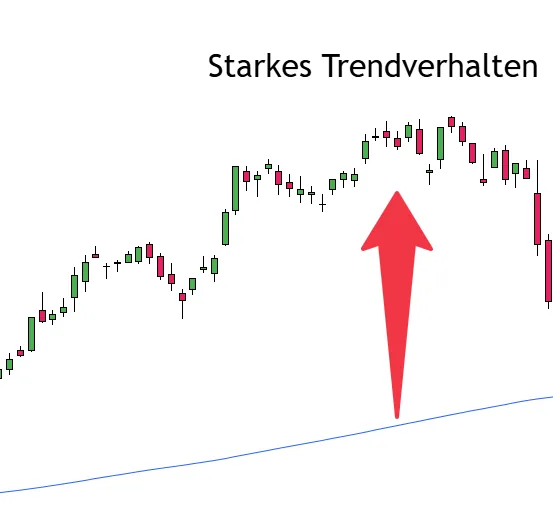

Bestätigung des Trends

Je weiter der Kurs von der 200-Tage-Linie entfernt ist, desto stärker ist der Trend. Liegt der Kurs des Assets über einen längeren Zeitraum entweder oberhalb oder unterhalb der 200-Tage-Linie, handelt es sich um eine Trendbestätigung.

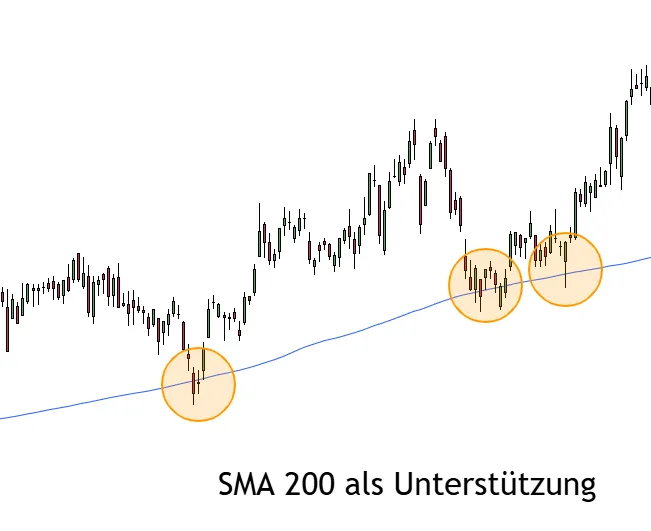

Unterstützung und Widerstand

Die 200 Tage Linie dient selbst als dynamische Unterstützung oder Widerstand. Sollte der Kurs auf die 200-Tage-Linie fallen und dort abprallen, wird das als Anzeichen für einen sich fortsetzenden Trend gewertet. Findet hingegen ein Durchbrechen der 200-Tage-Linie statt, kann dies für eine Trendumkehr sprechen.

Nach der Identifizierung der Trends anhand der 200-Tage-Linie nutzen zahlreiche Trader eine einfache Strategie. Sie halten ihre Positionen, solange der Kurs oberhalb der 200-Tage-Linie bleibt. Fällt er jedoch unter die Linie, veräußern sie ihre Position oder bauen eine Short-Position auf.

Was sind die Vor- und Nachteile der 200 Tage Linie?

Vorteile

- Sogenanntes Marktrauschen wird ignoriert

- Identifizierung langfristiger Trends

- Einfache Anwendung

- Zuverlässiger Indikator

- Hilfreich in volatilen Märkten

Nachteile

- Verzögerte Signale

- Wenig geeignet für sehr kurzfristig orientierte Trader

- Fehlsignale möglich

- Keine Vorhersage zukünftiger Kurse

Vorteile der 200 Tage Linie

Ein Vorteil der 200 Tage Linie besteht darin, langfristige Trends zu erkennen und das Marktrauschen herauszufiltern. Das sind Störungen, die zwar Kursbewegungen beinhalten, die jedoch auf den grundlegenden Trend keinen echten Einfluss haben. Der 200 GD hat sich zudem oft als sehr zuverlässiges Tool auszeichnen können, und zwar in verschiedenen Anlageklassen und Phasen des Marktes.

Ein weiterer Vorteil ist, dass die 200 Tage Linie in ihrer Anwendung und Interpretation sehr einfach ist. Deshalb kann sie auch von Anfängern problemlos gebildet und anschließend im Trading verwendet werden. Besonders hilfreich ist der Indikator in volatilen Märkten, bei denen kurzfristige Kursschwankungen dafür sorgen, dass ein Trend sonst schwerer zu erkennen ist.

Nachteile der 200 Tage Linie

Ein Hauptnachteil des 200 GD besteht darin, dass Signale verzögert auftreten. Das resultiert daraus, dass es sich bei der 200 Tage Linie um einen langfristigen Durchschnitt handelt, der langsamer auf Bewegungen am Markt reagiert. Das führt dazu, dass ein Trend erst verzögert erkannt wird und Sie eventuell zu spät in den Markt ein- oder aussteigen.

Ebenfalls nachteilig sind mögliche Fehlsignale. Diese resultieren vor allem aus Seitwärtsmärkten. In dem Fall kreuzt der Kurs des Basiswertes oft mehrfach die 200 Tage Linie, ohne jedoch einen eindeutigen Trend sichtbar zu machen. Daraus wiederum resultieren fehlerhafte Signale, sodass Trader unnötig kaufen oder verkaufen.

Wie berechnet man die 200 Tage Linie?

Um die 200 Tage Linie zu berechnen, addieren Sie den aktuellen Kurs des Basiswertes mit den Schlusskursen der letzten 199 Tage. Die Summe dividieren Sie durch 200, sodass Sie auf diese Weise den SMA 200 (Simple Moving Average 200) errechnen.

Was bedeutet es, wenn die 38-Tage-Linie die 200-Tage-Linie kreuzt?

Wenn die 38-Tage-Linie als kurzfristiger Durchschnitt die 200-Tage-Linie kreuzt, bedeutet das ein Kauf- oder Verkaufssignal. Die Bezeichnungen für diese Kreuzung lauten Golden Cross“ oder „Death Cross. Während es sich beim Golden Cross um ein bullisches Signal handelt, ist das Death Cross ein bärisches Signal.

Im Rahmen einer Trendfolgestrategie kaufen Trader bei einem Golden Cross, wenn die 38-Tage-Linie von unten nach oben über die 200-Tage-Linie kreuzt. Entsprechend würde beim Death Cross innerhalb der Strategie ein Verkauf stattfinden, wenn die 38-Tage-Linie unter die 200-Tage-Linie fällt.

Manche Trader handeln die Kreuzung der Linien sofort, andere warten zunächst eine Bestätigung ab. Diese erfolgt, wenn sich der Kurs des Basiswertes nach dem Signal einige Zeit in die gleiche Richtung bewegt. Ergänzt werden kann die Strategie durch das Verknüpfen zusätzlicher Indikatoren, wie zum Beispiel dem RSI oder dem MACD.

Welche Erfolgsquote hat die 200-Tage-Linie im Trading?

Die Erfolgsquote der 200-Tage-Linie liegt zwischen 50 und 70 Prozent. Sie ist unter anderem von der Assetklasse, den Marktphasen sowie der ausgewählten Strategie abhängig. Vergangene Analysen und Backtests kommen meistens zu dem Ergebnis, dass die Erfolgsrate diese Spanne hat. Insbesondere im volatilen Zeiten werden allerdings öfter Fehlsignale erzeugt, sodass die Erfolgsquote auch zum Teil deutlich unter 60 Prozent sinken kann.

Eine Untersuchung des US-Marktes durch Meb Faber (Cambria Investment Management) ergab, dass eine 200-Tage-Strategie in Bullenmärkten oft besser abschneidet als Buy-and-Hold.

Was sind alternative Einstellungen zur Periode der 200 Tage Linie?

Es gibt verschiedene Moving Averages wie etwa die 20 Tage Linie, die als Alternative zum 200 GD mit anderen Einstellungen im Hinblick auf die Zeitperiode wählen können. Dazu zählen unter vor allem:

- 20 Tage Linie

- 50 Tage Linie oder 60 Tage Linie

- 240 Tage Linie

Die 20 Tage Linie ist ein sehr kurzfristiger MA und wird häufig genutzt, um den Monatsdurchschnitts des Kurses anzuzeigen. Als mittelfristiger Indikator wird zum Beispiel die 50 oder 60 Tage Linie in Anspruch genommen, die einen Quartalsdurchschnitt darstellt. Wer beim Traden langfristig orientiert ist, kann zum Beispiel an der 240 Tage Linie den Jahresdurchschnitt ablesen, den ein Kurs an den Handelstagen vollzogen hat.

Welche alternativen Indikatoren zur 200 Tage Linie gibt es?

Alternative Indikatoren zur 200 Tage Linie sind verschiedene Durchschnitte, etwa die Bollinger-Bänder oder der EMA. Diese drei Alternativen können Sie im Trading vor allem nutzen:

- RSI (Relative Strength Index): Der RSI als Alternative zur 200 Tage Linie zeigt an, ob ein Markt überkauft oder überverkauft ist – Sie können so mögliche Wendepunkte erkennen. Der Indiaktor hilft besonders in trendlosen Phasen oder zur Bestätigung von Einstiegssignalen.

- Bollinger Bänder: Dieser Indikator basiert auf dem gleitenden Durchschnitt und der Volatilität. Die Bollinger Bänder helfen beim Erkennen möglicher Ausbrüche und Umkehrpunkte.

- EMA (Exponentieller Gleitender Durchschnitt): Im Gegensatz zum einfachen gleitenden Durchschnitt gewichtet der EMA die aktuellen Kurse stärker. Er ist als Indikator daher besser bei kurzfristigen Trades geeignet.

Fazit: 200 Tage Linie im Trading

Die 200-Tage-Linie gehört im Trading zu den bekanntesten Indikatoren und hilft bei der Identifikation langfristiger Trends. Sie glättet Kursschwankungen und signalisiert klare Kauf- und Verkaufssignale: Verläuft der Kurs über der Linie, spricht das für einen Aufwärtstrend – darunter für einen Abwärtstrend. Durchbricht der Kurs die Linie, entstehen häufig Einstiegssignale.

Trader handeln die 200 Tage Linie vor allem im Rahmen von Trendfolge-Strategien oder Kreuzungssignalen mit kürzeren Durchschnitten wie der 50- oder 38-Tage-Linie. Ihre Vorteile liegen in der einfachen Anwendung und hohen Aussagekraft bei stabilen Trends (Erfolgsquote je nach Marktumfeld: zwischen 50 und 70 Prozent) – allerdings hat sie verzögerte Reaktionen und liefert in Seitwärtsmarkten immer wieder auch Fehlsignale.