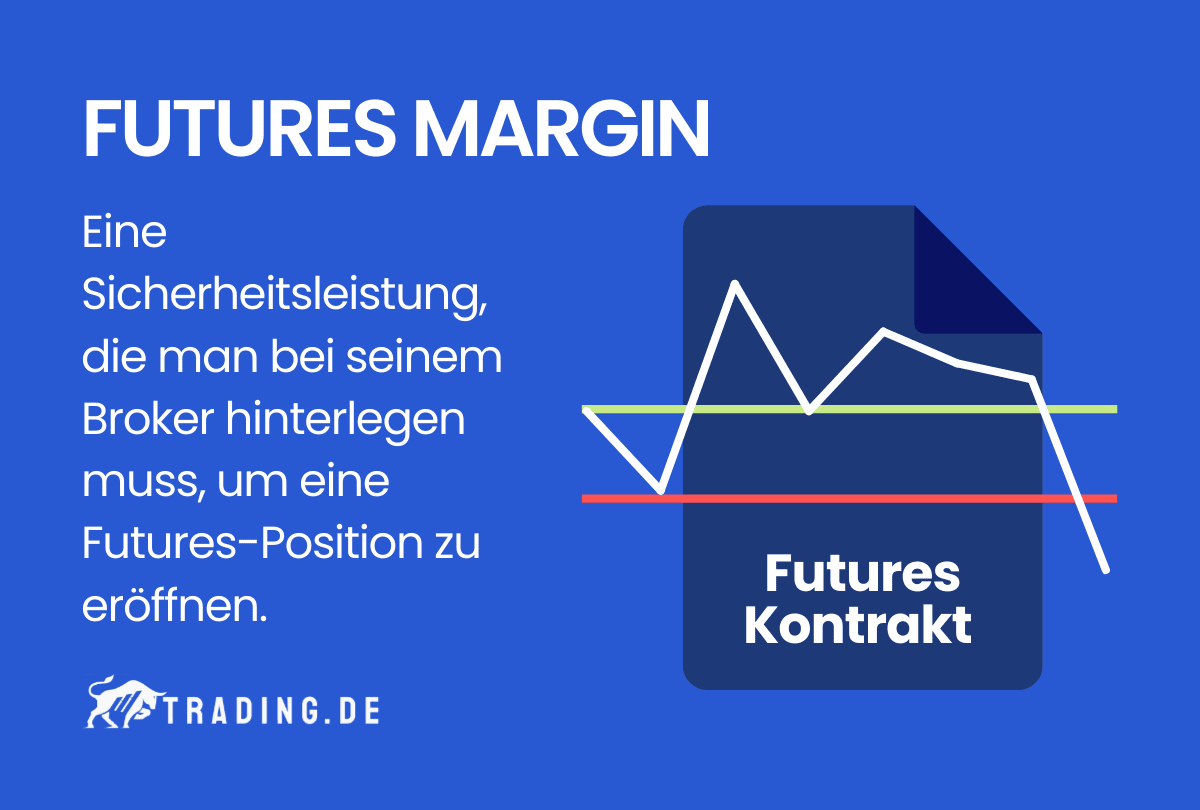

Bei einer Futures Margin handelt es sich um eine Sicherheitsleistung, die gewährleisten soll, dass der Halter (Trader) bzw. die Gegenpartei ihre Verpflichtungen erfüllen wird – auch dann, wenn sich der Future-Kurs nicht so entwickelt wie erhofft. Die Future Margin wird vom Trader beim Handel mit Devisen, Futures oder CFDs durch den Broker, vom Clearinghaus oder über automatische Future-Handelssysteme verlangt.

In diesem Artikel erkläre ich Ihnen, was die Future Margin generell ist und wie sie vom Händler berechnet wird. Darüber hinaus stelle ich Ihnen die verschiedenen Arten dieser Sicherheitsleistung wie die Initial Margin oder Einschuss Margin, die Maintenance Margin, die Liquidation Margin und die Variation Margin vor. Ein weiteres Thema wird der Margin Call sein und was Anleger tun können, wenn der Broker einen Nachschuss (Variation Margin) bei Ihrer Futures Position fordert.

Futures Margin kurz und knapp

- Die Futures Margin ist eine Sicherheitseinlage, die Sie für das Einfrieren eines Preises hinterlegen

- Wenn sich die Kurse für Sie schlecht entwickeln, müssen Sie meist Geld nachschießen

- Der Kontostand, den Sie zur Deckung der Position benötigen, nennt sich Maintenance Margin

- Wählen Sie immer Broker mit einer fairen Margin Politik aus

So wird die Future Margin festgesetzt

Wenn Sie einen Futures-Kontrakt abschließen, einigen Sie sich mit dem Händler oder dem Clearinghaus auf einen festen Wert eines Basiswerts. Das sind in der Regel CFDs, die sich auf Aktien, Devisen, Fonds, Rohstoffe und andere Wertpapiere beziehen. Egal, wie sich dann die Höhe des Basiswerts an der Börse verändert – sie bezahlen/erhalten als Inhaber des Futures immer den festgelegten Preis. Liegt dieser beim Ankauf unter dem Kurs am Markt, machen Sie Profit. Wenn Sie die Aktien verkaufen und der Preis höher als die Marktlage ist, sind Sie ebenfalls im Vorteil.

Die Marktbedingungen können sich für Sie aber auch negativ entwickeln und bei einem Futures-Kontrakt müssen Sie im Gegensatz zu Optionen Ihre Verpflichtungen erfüllen. Wenn die Positionen am Markt also weniger kosten als im Futures-Kontrakt, müssen Sie dennoch die höheren Preise bezahlen. Entsprechend gibt es bei dieser Anlageart relativ hohe Risiken.

Das Clearinghaus bzw. die Anbieter der Futures Positionen benötigen daher in jedem Fall eine Sicherheit vom Anleger. Diese wird in Form der Sicherheitsleistung bzw. der Futures Margin erbracht. Festgelegt werden die Prozentsätze für die Futures Margin meist über die Termin-Börsen (zum Beispiel EUREX, CME, COMEX etc.). Zusätzlich verlangen viele Broker aber eine Gebühr, um ihr Risiko bei der Futures Position zu minimieren.

Ein wichtiger Faktor, der die Future Margin beeinflusst, ist die Marktvolatilität an den Börsen. Hieraus ergeben sich gewisse Risiken der Preisänderung, weswegen die Höhe der Sicherheitsleistung regelmäßig an die Marktlage angepasst wird. Gibt es bei den zugrundeliegenden Aktien starke Kursbewegungen, so ist diese Entwicklung für die Broker in gewisser Weise gefährlich. Nach einer umfangreichen Bewertung der Situation, wird man in der Regel einen höheren Geldbetrag bzw. Prozentsatz auf die Futures Positionen verlangen.

Mit AMP Futures Margin automatisiert ermitteln

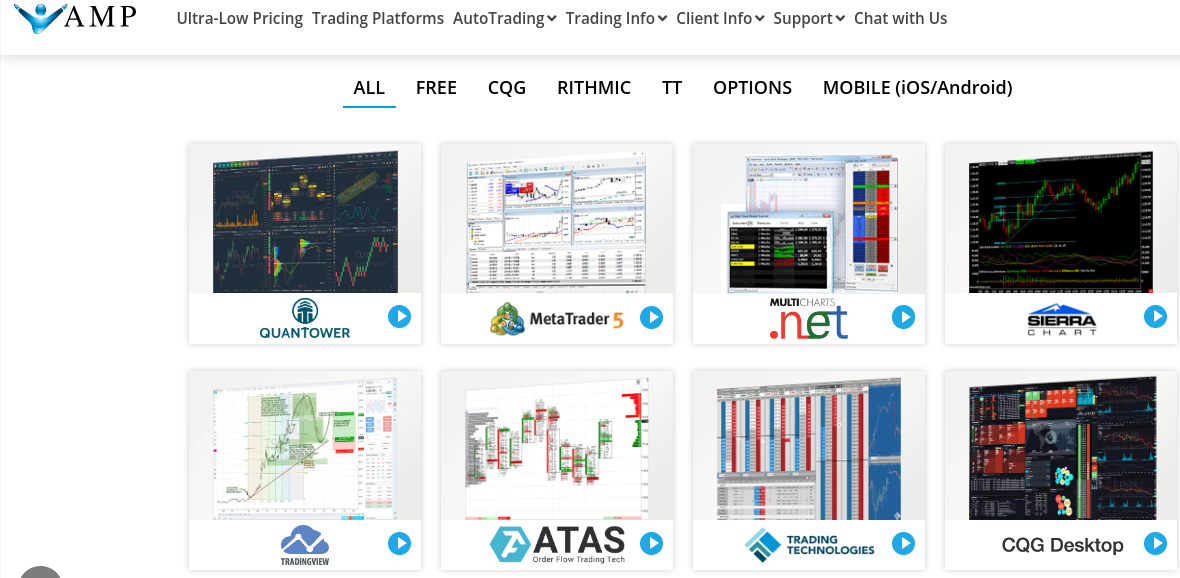

Besonders einfach lässt sich die Futures Margin über einen Rechner oder Calculator ermitteln. Dieses Tool wird von verschiedenen Seiten her angeboten, meistens aber von professionellen Futures Brokern. Hierzu gehört bspw. AMP Futures, wo Sie so diverse Trigger-Werkzeuge nutzen dürfen. Diese lösen bei einem gewissen Signal den Kauf oder Verkauf der Werte aus.

Klicken Sie hier, um alle Margin Berechnungen durch AMP zu bekommen.

Wie in vielen anderen Fällen wird die Futures Margin hier von AMP Global gesetzt und Ihnen zunächst als das Limit vorgegeben, welches Sie für den Einstieg in den Trade benötigen. Was den Broker so spannend macht, sind die extrem niedrigen Preise, mit denen Sie handeln – die Kommissionen könnten im Vergleich niedriger kaum sein.

Zudem lässt sich AMP Futures an verschiedene Plattformen für die Analyse koppeln. So bestehen Schnittstellen zu Quantower, MetaTrader 5, Multicharts.net, TradingView, ATAS und Sierra Chart. Kunden von AMP Futures nutzen viele dieser Softwarelösungen vollkommen kostenfrei. Schauen Sie sich jetzt das Angebot des Futures Brokers genauer an!

Welche Arten von Futures Margin gibt es?

Im Normalfall bezeichnet man mit der Futures Margin die Initial Margin oder Einschuss Margin, welche direkt bei der Eröffnung der Positionen fällig wird. Je nach Verlauf der Kurse kann es aber später zur Erhöhung vom Geldbetrag auf dem Konto kommen – über den so genannten Margin Call wird nach einem erhöhten Einsatz gefragt. Daneben gibt es weitere Futures Margin Arten, so in Bezug auf die Liquidation und den Nachschuss im Futures Handel.

Initial Margin/Einschuss Margin

Die Initial Margin ist der Betrag, den Trader als Sicherheit hinterlegen, um sich einen Preis auf einen Basiswert zu sichern. Vorteilhaft ist, dass man im Long- und Short Handel nicht den gesamten Betrag zahlen muss. Stattdessen wird nur ein Anteil hinterlegt, während genügend Kapital für einen möglichen Nachschuss bereitstehen sollte. Die Höhe der Initial Margin hängt von der Risikobewertung ab und wird meist bei der Kontoeröffnung angezeigt. Trader sollten abwägen, ob die Einlage das Verhältnis von Chancen und Risiken rechtfertigt.

Nachschuss Margin/Maintenance Margin

Im Gegensatz zur Initial Margin gibt die Maintenance Margin den Betrag vor, den ein Trader stets auf dem Konto haben muss, um Verluste gegen eine Zwangsschließung abzusichern. Entwickelt sich die Position ungünstig, fordert der Broker per Margin Call eine Erhöhung der Margin. Trader müssen dann zusätzliches Kapital einzahlen, z. B. die Margin um zwei oder drei Anteile erhöhen. Die Höhe der Maintenance Margin hängt von der Volatilität und der erwarteten Entwicklung ab – bei starken Verlusten fällt sie höher aus.

In der Regel wird die Maintenance Margin dann automatisch vom Handelskonto eingezogen. Trader sollten daher stets ausreichend Guthaben bereithalten. Erfolgt keine Einzahlung nach einem Margin Call, kann der Broker die Futures Position liquidieren.

Daytrading Margin

Die Daytrading Margin ist der Betrag, den Trader hinterlegen müssen, um eine Position während eines Handelstags zu eröffnen. Sie ist speziell auf den Intraday Handel ausgelegt und stellt keine Grenze für den maximalen Verlust des Kontos dar. Diese Margin ist nur für den Zeitraum eines Handelstags gültig. In den letzten 15 Minuten der Handelssitzung müssen Trader entweder ihre Positionen schließen oder die Maintenance Margin erfüllen, um einer Zwangsschließung zu entgehen. Die Höhe der Daytrading Margin variiert je nach Markt und Börse.

Beispiele für Futures Margin-Anforderungen

| Markt (Handelsprodukt) | Name | Symbol | Börse | Maintenance Margin | Daytrading Margin |

|---|---|---|---|---|---|

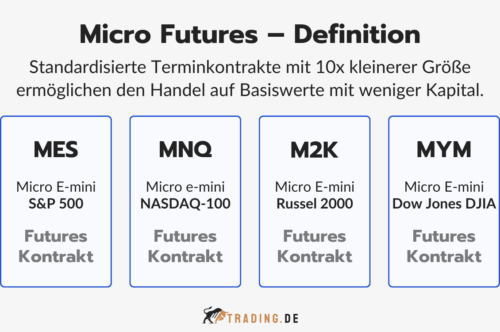

| Micro E-mini Futures | Micro E-mini S&P 500 | MES | CME | 1.674,00 $ | 40,00 $ |

| Aktienindizes | EURO STOXX 50 | FESX | Eurex | 3.635,00 $ | 250,00 $ |

| Währungen | Euro FX | 6E | CME | 2.530,00 $ | 632,50 $ |

| Rohstoffe | Rohöl (Crude Oil) | CL | NYMEX/CME | 6.607,00 $ | 1.651,75 $ |

| Edelmetalle | Gold | GC | COMEX/CME | 12.650,00 $ | 3.162,50 $ |

Die Tabelle zeigt, dass die Maintenance Margin von der jeweiligen Börse festgelegt wird, um Futures über den täglichen Handelsschluss hinaus zu halten, während die Daytrading Margin von AMP Global für den Handel innerhalb eines Tages erforderlich ist.

Liquidation Margin

Die Liquidation Margin, auch Liquidation Level genannt, umfasst den Kontostand aus liquiden Mitteln und dem Marktwert offener Positionen. Diese Futures Margin wird meist in Prozent angegeben. Bei Long-Positionen entspricht sie dem Verkaufspreis der Position beim Schließen, bei Short-Positionen dem Rückkaufpreis. Sinkt der Handelswert unter die Maintenance Margin, müssen Trader Geld oder andere Mittel nachschießen, um einen Margin Call und eine Liquidierung zu vermeiden.

Variation Margin

Wenn das Handelskonto unter die Maintenance Margin fällt, ist ein Nachschuss erforderlich, um den Margin Call zu vermeiden. Der Betrag muss mindestens die Initial Margin erreichen. Die Differenz zwischen beiden stellt die Variation Margin bzw. Nachschusspflicht dar. Die Höhe der Variation Margin hängt von der Marktlage und den Regularien der Händler ab. Je riskanter die Situation, desto höher der Nachschuss.

Nehmen wir an, die Initial Margin bei Futures CFDs beträgt 1000 Euro und die Maintenance Margin liegt bei 800 Euro. Bei fallenden Kursen muss der Trader mindestens 200 Euro nachzahlen, um die ursprüngliche Margin wiederherzustellen und den Margin Call zu verhindern.

Initial Margin = 0,2 * 5.000 Euro = 1.000 Euro

Maintenance Margin = 0,16 * 5.000 Euro = 800 Euro

Nachschuss = 1.000 Euro – 800 Euro = 200 Euro

| Initial Margin | Maintenance Margin | Daytrading Margin | Liquidation Margin | Variation Margin |

|---|---|---|---|---|

| Erster Einsatz für den Futures Trade | Betrag, der hinterlegt sein muss, um die Position zu halten | Betrag für Positionseröffnung während eines Handelstags | Summe aus liquiden Mitteln und Marktwert der offenen Positionen | Wird auch als Nachschusspflicht bezeichnet |

| Sichert den Preis | Wenn Einlage unter diese Margin sinkt, wird Nachschuss notwendig | Gilt nur für Intraday Handel und einen Handelstag | Wird in Prozent angegeben | Mit diesem Betrag gleicht man die Maintenance Margin aus |

| Berechnet sich u. a. nach Volatilität/Risiko | Kann je nach Marktlage variieren | Position muss vor Handelsschluss geschlossen oder Maintenance Margin erfüllt werden | Verhindert den Margin Call |

Wie wird die Future Margin berechnet?

Heutzutage wird die Future Margin von den meisten Termin-Börsen automatisiert mit künstlicher Intelligenz berechnet. Hierfür wird in der Praxis das System CME SPAN (Standardized Portfolio Analysis of Risk) verwendet. Der Algorithmus analysiert im Detail die Marktbedingungen und die Kursbewegungen der jeweiligen Aktien, Devisen etc. Daraus ergibt sich dann eine Risikoeinschätzung zu möglichen Verlusten bei den Brokern.

Nach dieser Bewertung von möglichen Gewinnen und Verlusten erhält man dann einen Prozentsatz, der als Initial Margin oder Einschuss Margin festgelegt wird. Sie können ihn direkt beim Angebot der Futures Position einsehen und hinterlegen diese Sicherheitsleistung sofort bei der Eröffnung des Kontrakts auf dem Handelskonto.

Die Sicherheit bzw. Initial Margin umfasst immer einen Bruchteil des Basiswerts, liegt also zunächst deutlich unter dem angestrebten Preis, der später bei Kauf oder Verkauf der Wertpapiere im Futures-Handel verwirklicht wird. Erst dann, wenn es eine negative Entwicklung am Markt gibt und das Guthaben unter die Nachschuss Margin (Maintenance Margin) sinkt, wird mehr Geld vom Broker verlangt.

- Die Berechnung der Futures Margin wird bei den meisten Terminbörsen wie CME oder EUREX mit dem CME SPAN-System durchgeführt

- Der Algorithmus schaut sich dabei die Marktlage und das mögliche Risiko von Verlusten gegenüber den potenziellen Gewinnen an

- In Hinblick auf die Volatilität der Aktien, Devisen etc. ergibt sich dann die Höhe der Initial Margin oder Einschuss Margin als Sicherheit

Beachten Sie die Margin-Anforderungen von Händler, Broker und Clearinghaus

Die Margin Anforderungen sind grundsätzlich der wichtigste Faktor, auf den Sie bei der Eröffnung einer Futures Position achten müssen. Schauen Sie sich hier zunächst genau an, wie hoch die Initial Margin ist. Bei relativ kostspieligen Sicherheiten ist davon auszugehen, dass die Margin Anforderungen recht hoch sind. Das kann für ein hohes Risiko der Position selbst und beim Broker stehen.

Gerade für Anfänger sollten solche Margin-Anforderungen ein Warnsignal sein. Wer sich nicht ausreichend im Thema Futures und mit der technischen Analyse von Aktien auskennt, läuft Gefahr, hohe Verluste zu machen. Bei Futures ist das Risiko um so größer, als dass die Halter der Position die Bedingungen des Kontrakts erfüllen müssen und im Gegensatz zu Optionen nicht die freie Wahl haben.

Entsprechend empfehle ich Futures allgemein nur Anlegern, die bereits viel Erfahrung und Wissen mitbringen. Gerade im Long-Term Geschäft ist es nicht immer leicht, die zukünftigen Trends an der Börse vorauszusagen und bei starken Schwankungen sowie unklaren Marktbedingungen sind Verluste fast vorprogrammiert. Eine eingehende Bewertung und gründliche Analyse ist im Futures- und CFD-Handel daher immer Pflicht.

Welche Faktoren beeinflussen die Margin in Futures Kontrakten?

Der wichtigste Faktor, der die Höhe von Sicherheiten bzw. Einschuss Margin beeinflusst, ist die Volatilität des Basiswerts. Zusammen mit dem Anfangspreis bekommen Trader und Broker hierüber eine Aussage über das mögliche Risiko. Je höher der Preis am Markt schwankt, desto mehr Sicherheit wird der Händler auf die Wertpapiere bzw. Futures verlangen.

Abgesehen davon sind die allgemeinen Marktbedingungen ein Grund dafür, die Initial Margin höher oder niedriger anzusetzen. Herrscht zum Beispiel mehr Inflation oder durchlaufen die Börsen gerade eine Krise, so dürften die Broker auf eine höhere Futures Margin drängen. Dasselbe gilt beim Einsatz von Hebeln auf den Futures-Kontrakt. Wenn Trader ein Leverage von 1:5 oder mehr einsetzen, müssen sie entsprechend höhere finanzielle Mittel als Sicherheit hinterlassen.

Weiterhin richten sich die Broker und Clearingstellen nach den historischen Volatilitäten der Wertpapiere und erstellen umfangreiche Risikomodelle. Weiterhin nehmen die Liquidität der Basiswerte und das Verfallsdatum des Future-Kontrakts Einfluss auf die Futures Margin. Wenn die Trader die Laufzeit darüber hinaus verlängern möchten, fallen eventuell weitere Kosten an.

- Volatilität: Je stärker die Kurse der Basiswerte schwanken, desto höher ist das Risiko von Verlusten für den Trader. Die Broker werden daher einen höheren Einsatz verlangen.

- Preis des Basiswerts: Der ursprüngliche Preis der Position am Markt bestimmt maßgeblich die Höhe der Geld-Einlage auf dem Konto.

- Verfallsdatum des Futures: Bei längeren Laufzeiten für den Future sind die Risiken für Händler und Halter höher – die Initial Margin wächst daher.

- Marktbedingungen: Wenn die Märkte fragil und krisengeschüttelt sind, wird die Future Margin immer höher sein.

- Beim Future eingesetzter Hebel: Ein Hebel vervielfacht den Outcome bei den Gewinnen, kann aber genauso stark bei den Verlusten einschlagen. Mehr Verlustgefahr bedeutet entsprechend auch höhere Futures Margin.

- Individuelle Margin-Anforderungen der Broker: Jeder Broker hat in der Regel andere Anforderungen an den Trader und kann individuell einen höheren oder niedrigeren Betrag als Initial Margin verlangen.

- Liquidität: Bei einer geringen Liquidität kann es schwierig sein, am Ende der Futures Laufzeit den Kauf/Verkauf durchzuführen. Illiquide Kontrakte werden daher mit einer höheren Einschuss Margin bedacht.

- Historische Entwicklung und Risikomodelle: Die Berechnung der Future Margin beruht immer auch auf historischen Daten und entsprechenden Risikomodellen. Ist der Basiswert in der Vergangenheit sehr volatil gewesen, kann das für einen höheren Einsatz sorgen.

Was passiert bei einem Margin Call im Trading?

Ein Margin Call wird immer dann ausgelöst, wenn es eine für den Trader negative Entwicklung beim Future gibt. Nehmen wir einmal in der Praxis an, dass Sie sich einen Preis von 100 Euro für Aktien-CFDs gesichert haben. Sie gehen also davon aus, dass die Tendenz an der Börse positiv und die Position im Begriff ist, sich nach oben zu verändern.

Im besten Fall sollte der Preis für die einzelne Aktie also z. B. auf 120 Euro steigen. Dann können Sie am Ende der Futures Laufzeit die Positionen für 20 Euro weniger einkaufen, als für was sie am Markt gehandelt werden. Im Anschluss verkaufen Sie das Paket teurer und gewinnen somit 20 Euro pro Wertpapier. Um den Kauf-Betrag einfrieren zu können, hinterlassen Sie beim Händler Ihre Initial Margin/Einschuss Margin. Diese könnte z. B. bei 20 Prozent, also 20 Euro je Aktie liegen.

Futures-Preis = 100 Euro * 50 Aktien = 5.000 Euro

Margin-Preis = 0,2 * 5.000 Euro = 1.000 Euro

Gestiegener Basispreis = 120 Euro * 50 Aktien = 6.000 Euro

Gewinn aus dem Futures-Trade = 6.000 Euro – 5.000 Euro = 1.000 Euro

Anders als erwartet ist die Entwicklung am Markt nun aber negativ. Statt 20 Euro Zuwachs zu haben, fällt der Kurs an der Börse auf 60 Euro herab. Der Broker wird hier automatisch mehr Sicherheit haben wollen, da er nicht wissen kann, ob der Halter bei noch höheren Verlusten noch zahlen wird oder nicht.

Futures-Preis = 100 Euro * 50 Aktien = 5.000 Euro

Margin-Preis = 0,2 * 5.000 Euro = 1.000 Euro

Gestiegener Basispreis = 60 Euro * 50 Aktien = 3.000 Euro

Verlust aus dem Futures-Trade = 5.000 Euro – 3.000 Euro = 2.000 Euro

In diesem Fall kommt es nun zum Margin Call und die Trader werden dazu aufgefordert, einen Nachschuss abzugeben – also den Einsatz auf der Nachschuss Margin/Maintenance Margin zu erhöhen. Ist bereits ausreichend Geld auf dem Handelskonto, wird die Maintenance Margin meist direkt vom Guthaben gedeckt. Andernfalls muss der Trader seinen Kontostand erhöhen, indem er ausreichend Geld für die Sicherheiten überweist.

Nachschuss-Margin – Bei negativen Marktbedingungen verlangt der Händler mehr Sicherheiten

Per Definition ist die Nachschuss Margin oder Maintenance Margin eine Sicherheit, die während der Laufzeit des Futures-Kontrakts vom Broker erfüllt sein sollte, um die Position trotz einer negativen Entwicklung des Basiswerts aufrechtzuerhalten. Da die Kurse dann einen anderen Verlauf nehmen, als vom Trader gewünscht, werden Verluste immer wahrscheinlicher. Hier möchte man sich von Seiten der Broker absichern und stellt den Margin Call. Der Trader muss dann seine Sicherheit in Form der Nachschuss Margin oder Maintenance Margin erhöhen, damit die Position aktiv bleibt.

Je nach Margin-Anforderungen und Vertragsklauseln kann die Position sogar mit einer kompletten Liquidierung geschlossen werden, wenn der Trader den Geldbetrag nicht einzahlt. Er würde somit auf einen Schlag mit kompletten Verlusten aus dem Handel gehen. Von Fall zu Fall wird die Nachschuss Margin (Maintenance Margin) automatisch vom Kontostand bei den Brokern gedeckt.

Ein sinnvoller Tipp, um eine Liquidierung der Futures Position zu verhindern, ist es, den Kontostand immer auf der Höhe der möglichen Maintenance Margin zu halten oder sich bereits bei der Kontoeröffnung einen Anbieter auszusuchen, der auf einen Nachschuss verzichtet.

Innerhalb der EU gibt es so viele Broker und Anbieter von CFDs sowie Futures, die selbst bei negativer Entwicklung auf eine Nachschuss Margin/Maintenance Margin verzichten. Somit müssen Sie Ihren Einsatz auf dem Handelskonto nicht zwingend erhöhen. Zudem sollten Sie vor einem negativen Saldo auf den Konten geschützt sein. Die Europäische Union verlangt von vielen Anbietern einen solchen Negativsaldoschutz.

Was tun wenn ein Margin Call eintritt?

Ihre Position ist gesunken und das Guthaben Ihres Kontos liegt unter der Maintenance Margin? Der Margin Call droht und Sie wollen diesen durch eine entsprechende Aufstockung verhindern? Das sind Ihre Optionen zum Handeln:

- Zahlen Sie liquide Mittel in Form von Geld auf Ihre Konten ein

- Zahlen Sie beleihbare Wertpapiere auf das Handelskonto ein – dadurch erhöht sich die Sicherheit

- Lösen Sie andere Positionen auf, um das Guthaben des Kontos zu erhöhen

Meine Tipps für den erfolgreichen Futures Handel mit Margin

Bevor Sie sich für den Kauf einer lukrativ wirkenden Futures Position entscheiden, sollten Sie sich einige Tipps in Bezug auf die Futures und die Futures Margin durchlesen. Hier zeige ich Ihnen meine wichtigsten Hinweise, die Sie zu diesem Thema kennen sollten.

Einen sicheren Futures Broker für den Kontrakt finden

Besonders wichtig ist es, sich einen sicheren Futures Broker auszusuchen. Natürlich hat jeder Händler seine eigene Agenda und möchte mit seinen Angeboten selbst Profit machen. Dennoch sollten das Geschäft fair und die Gebühren transparent einsehbar sein. Lesen Sie sich daher immer die detaillierte Erklärung zu Kosten und den Regeln zur Futures Margin durch.

Wenn der Broker in der EU lizenziert ist, wird er mit hoher Wahrscheinlichkeit keinen Nachschuss oder nur einen geringen Nachschuss verlangen. Was bei den Futures noch wichtiger ist: Es sollte einen Negativsaldoschutz geben. Dann kann der Wert Ihres Kontos nicht unter die Summe 0 rutschen und Sie werden sich nicht verschulden.

Die wichtigsten Eigenschaften, die ein Broker für Futures mitbringen sollte, sind:

- Faire Gebühren

- Faire Regelungen zur Futures Margin

- Geringe Nachschusspflicht/Variation Margin

- Lizenzierung in der EU

- Negativsaldenschutz

- Schnelle und sichere Software

Genau auf die Höhe der Futures Margin achten

Die Höhe der Futures Margin bzw. der Initial Margin sagt viel über die möglichen Risiken bei einer Position aus. Wenn die Margin sehr hoch ist, sollte man sich fragen, ob hier entweder der Broker unverhältnismäßige Geldbeträge bei der Anzahlung verlangt oder der Basiswert womöglich doch zu volatil ist, um einen Trend richtig einschätzen zu können.

Wägen Sie unbedingt ab, ob der Einsatz, die Risiken und die Chancen wirklich in einem guten Verhältnis zueinander stehen. Futures basieren immer darauf, dass Sie am Ende den Vertrag zu jeder Bedingung erfüllen müssen. Einmal abgeschlossen, gibt es also kein Zurück mehr und Sie müssen sich Ihrer Dinge von vornherein sehr sicher sein.

Eventuell nach Alternativen zu Futures suchen

Mit einem Future geht man einen sehr definitiven Vertrag an, den man am Ende der Laufzeit zu jeder Bedingung erfüllen muss. Entsprechend ist dieses Finanzinstrument gerade für Anfänger im Trading sehr gefährlich. Machen Sie sich von diesem hohen Risiko auf jeden Fall einen Begriff und suchen Sie im Zweifelsfall nach sichereren Alternativen.

Welche Futures Alternativen kann man in Betracht ziehen?

Zu den wichtigsten Futures Alternativen gehören natürlich die Optionen. Diese ähneln stark den Futures, haben aber den Vorteil, keine Verpflichtung auf Inhaberseite zu haben. Wenn Sie sich den Vertrag über einen eine Optionsprämie sichern, haben Sie meist über die gesamte Laufzeit hinweg die Möglichkeit, die Option zu ziehen oder sie verfallen zu lassen.

Entwickelt sich der Basiswert vorteilhaft, dann nehmen Sie die Option wahr und kaufen oder verkaufen das Aktienpaket zum festgesetzten Wert. Andernfalls lassen Sie die Option verfallen und büßen nur die Optionsprämie ein. Andere interessante Alternativen zu Futures können CFDs, echte Aktien und ETFs sein.

Abschließende Worte: Bei Futures Positionen immer auf die Futures Margin und den Nachschuss achten

Die Futures Margin ist eine Anzahlung oder Sicherheitsleistung, mit welcher Sie dem Broker gegenüber garantieren, dass Sie den Verpflichtungen des Kontrakts nachkommen werden. Am Ende der Laufzeit muss der Kauf/Verkauf zu einem vereinbarten Preis immer durchgeführt werden – auch dann, wenn sich der Basiswert in eine für den Trader ungünstige Richtung verändert.

Über die Futures Margin erkennen Sie u. a. wie hoch das potenzielle Risiko am Markt ist und sollten eventuell mit viel Vorsicht agieren. Wenn sich die Positionen nämlich negativ entwickeln, müssen Sie eine Nachzahlung auf Ihr Handelskonto leisten, um den Margin Call, also eine mögliche Liquidierung der Position, zu verhindern.

Suchen Sie sich angesichts dieses Risikos immer einen Broker oder Handelspartner aus, der absolut fair agiert und transparente Preise hat. Diese Fairness betrifft u. a. auch die Margin, die in einem angemessenen Verhältnis zu den Verlustrisiken stehen sollte.

FAQs – Meist gestellte Fragen zur Futures Margin

Was mache ich bei einem Margin Call?

Bei einem Margin Call fordert Sie der Broker dazu auf, weiteres Geld auf Ihr Handelskonto einzuzahlen, um damit mehr Sicherheit in Bezug auf Ihre Futures Position zu bieten. In vielen Fällen wird die Position liquidiert, wenn Sie diesem Margin Call nicht nachkommen. Entsprechend sollten Sie so schnell wie möglich die Konten ausgleichen: Zahlen Sie dazu entweder Geld oder beleihbare Wertpapiere ein. Alternativ dazu lösen Sie andere Positionen in Ihrem Depot auf.

Wie hoch sollte die Initial Margin sein?

Die Höhe der Initial Margin hängt stark von den Risiken und Volatilitäten der Basiswerte ab. Eine faire Initial Margin liegt in der Regel zwischen etwa 5 und 20 Prozent. Werden höhere Sicherheitseinlagen verlangt, könnte das Risiko generell zu groß sein oder der Broker versucht, zu viel Geld einzunehmen.

Was passiert, wenn mein Kontostand unter die Maintenance Margin sinkt?

In diesem Fall sollten Sie Ihr Konto mit ausreichenden finanziellen Mitteln bis zur ursprünglichen Initial Margin auffüllen. Andernfalls besteht das Risiko, dass es bei einem Margin Call zur Liquidation Ihrer Futures Position kommt.