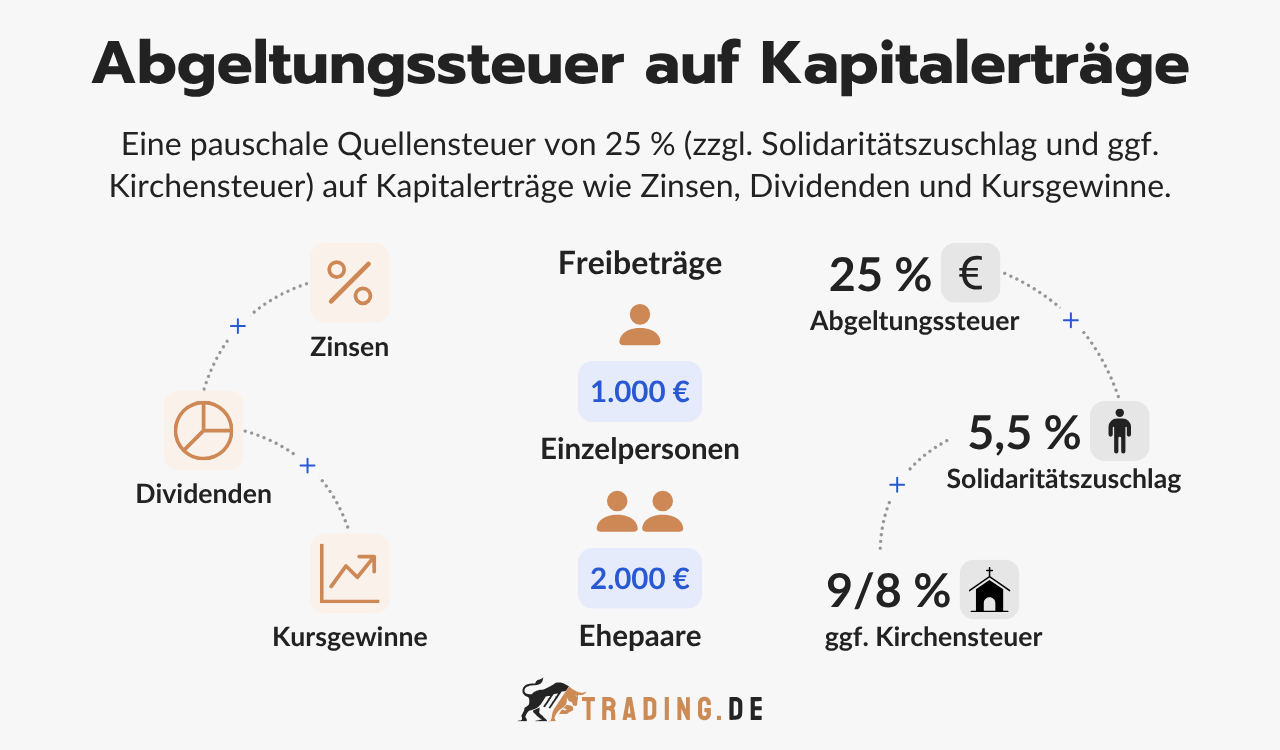

Die Abgeltungssteuer bzw. Kapitalertragsteuer ist eine 25-prozentige Quellen-Steuer, die auf Einkünfte aus Kapitalanlagen oder Gewinne aus Wertpapiergeschäften anfällt. Der Steuersatz liegt bei 25 Prozent, zuzüglich Solidaritätszuschlag (5,5%) und gegebenenfalls Kirchensteuer (8-9%). Seit 2009 wird die Kapitalertragsteuer in Form einer pauschalen Abgeltungsteuer erhoben. Die Begriffe Abgeltungssteuer und Kapitalertragsteuer werden im deutschen Steuerrecht oft synonym verwendet. Die rechtliche Grundlage für die Anwendung der Abgeltungssteuer bildet § 32d EStG.

Diese Steuer gilt als abschließend, da sie die Einkommensteuer auf Kapitalerträge ersetzt. Rechtsgrundlagen sind insbesondere das Einkommensteuergesetz (EStG), das Körperschaftsteuergesetz (KStG) und die Abgabenordnung (AO). Für das Trading ist die Steuer sehr relevant, da bei den allermeisten Assets anfallenden Gewinne unter die Abgeltungssteuer fallen. Unseren Erfahrungen nach kann es sich dann schnell um vier- bis fünfstellige Summen handeln.

In unserem Beitrag erfahren Sie, wann die Abgeltungssteuer anfällt, wie sie berechnet wird und welche Gewinne aus dem Trading betroffen sind. Nach unseren Erfahrungen ist das Verständnis dieser Steuerform entscheidend, um die tatsächlichen Gewinne richtig einschätzen zu können und keine unangenehmen Überraschungen bei der Steuererklärung zu erleben.

Abgeltungssteuer Rechner

Mit unserem kostenlosen Abgeltungssteuer Rechner können Sie die steuerliche Belastung auf Kapitalerträge schnell ermitteln. Mit wenigen Eingaben wie Gewinnsumme, Freibetrag und Kirchensteuerpflicht lässt sich die genaue Steuerlast berechnen. Für Trader mit vielen Transaktionen ist ein solcher Rechner ein nützliches Werkzeug, um den Nettoertrag realistisch einzuschätzen:

Berechnen Sie die Steuer auf Ihre Kapitalerträge

Wann fällt die Abgeltungssteuer an?

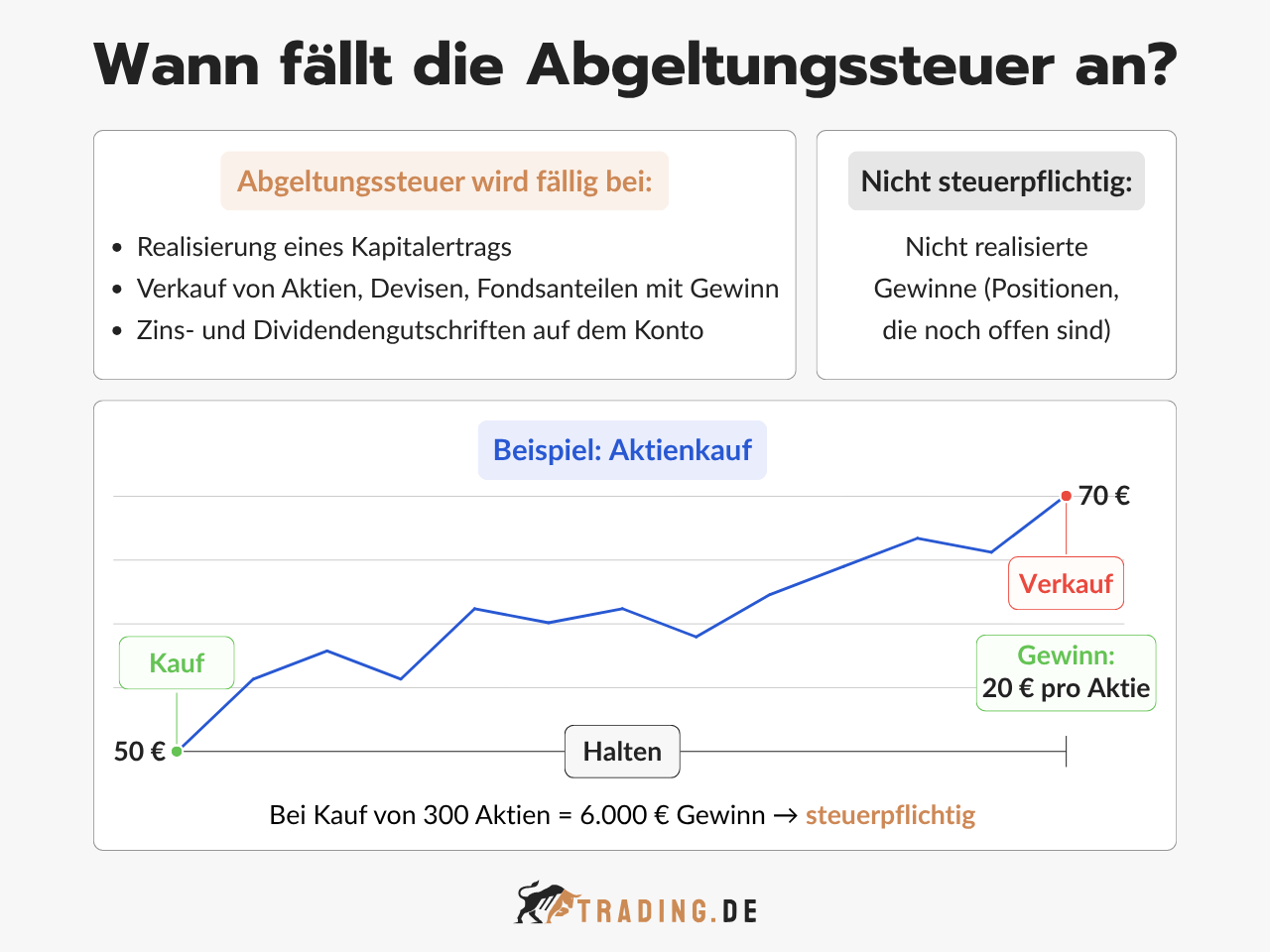

Die Abgeltungssteuer fällt immer dann an, wenn ein Kapitalertrag entsteht. Das bedeutet: Sobald ein Trader einen Gewinn aus einem Finanzgeschäft realisiert, wird die Steuer fällig. Typische Fälle sind Kursgewinne beim Verkauf von Aktien, Devisen und anderen Assets sowie Zinserträge aus Anleihen oder Dividendenzahlungen von Unternehmen.

Dazu ein Beispiel: Ein Trader kauft Aktien der Firma X zu einem Kurs von 50 Euro pro Stück und verkauft sie einige Wochen später zu 70 Euro. Der Gewinn von 20 Euro pro Aktie gilt als Kapitalertrag und wird mit der Abgeltungssteuer belastet. Wenn er zum Beispiel 300 Aktien gehandelt hat, müsste ein Gewinn von 6.000 Euro versteuert werden.

Die Abgeltungssteuer wird auch bei Zins- und Dividendengutschriften auf einem Geldkonto oder bei Gewinnen aus Fondsanteilen erhoben. Nicht relevant ist sie hingegen bei nicht realisierten Gewinnen, also so lange die Position offen bleibt. Nur, wenn der Gewinn tatsächlich realisiert wird, greift die Steuerpflicht. Unserer Meinung nach sollten Trader diesen Zeitpunkt stets im Blick behalten, um ihre Steuerbelastung genau zu planen.

Wer muss in Deutschland Abgeltungssteuer zahlen?

In Deutschland müssen alle Menschen Abgeltungssteuer zahlen, die uneingeschränkt steuerpflichtig sind. Voraussetzung ist ebenfalls, dass im Inland Einkünfte aus Kapitalvermögen erzielt werden. Das gilt allerdings ausschließlich für Privatpersonen. Kapitalerträge in einem Unternehmen unterliegen nicht der Steuerpflicht im Rahmen der Abgeltungssteuer. Die Steuerpflicht greift ebenso für Minderjährige, die bereits Gewinne mit ihrem Kapital erzielen.

Wie berechnet man die Abgeltungssteuer?

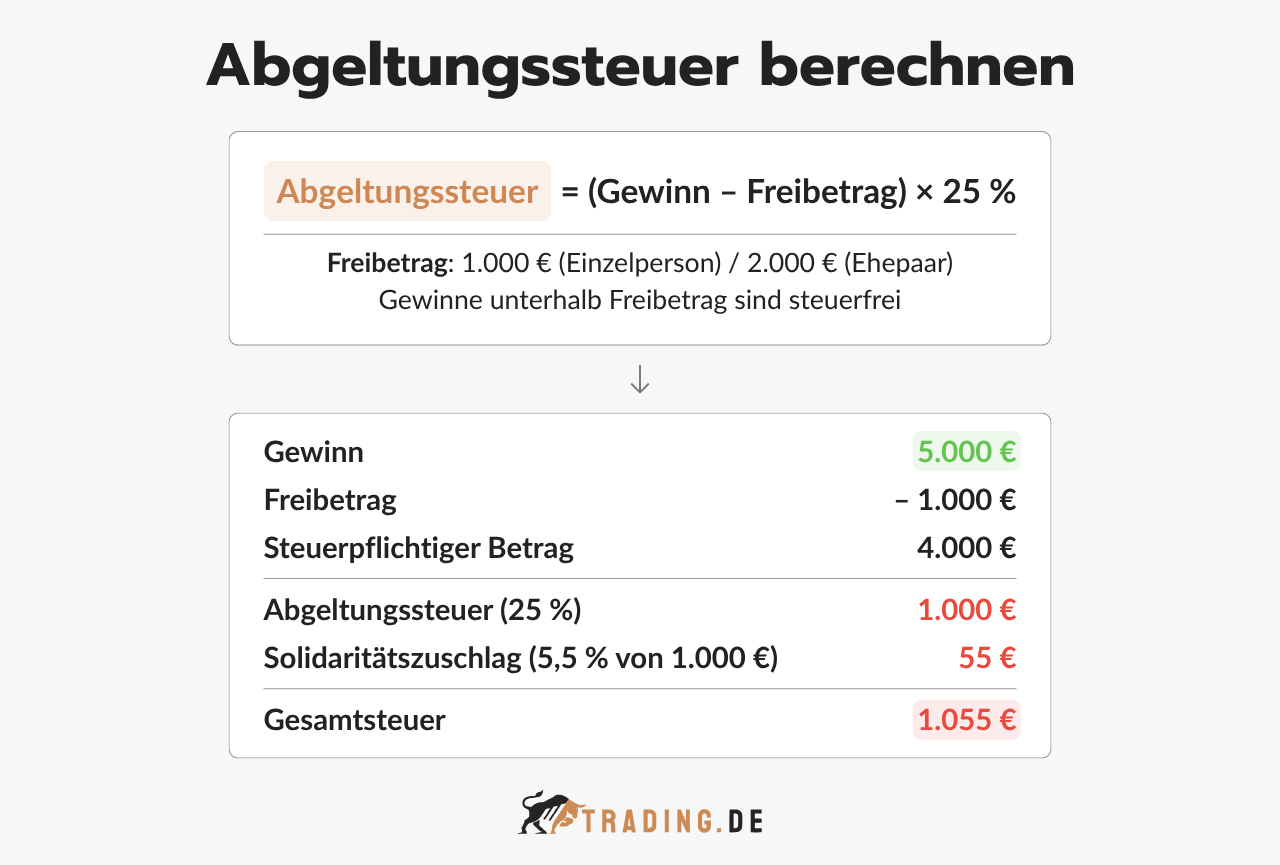

Die Berechnung der Abgeltungssteuer folgt einer leicht nachvollziehbaren Formel:

Abgeltungssteuer = (Gewinn – Freibetrag) × 25 %

Der Sparer-Pauschbetrag liegt aktuell bei 1.000 Euro für Einzelpersonen bzw. 2.000 Euro für Ehepaare. Gewinne unterhalb dieses Betrags bleiben steuerfrei.

Ein Beispiel aus dem Trading: Ein Trader erzielt im Jahr 2025 Gewinne aus Aktienverkäufen in Höhe von 5.000 Euro. Nach Abzug des Sparer-Pauschbetrags von 1.000 Euro bleiben 4.000 Euro davon steuerpflichtig. Die Abgeltungssteuer beträgt 25 Prozent, also 1.000 Euro. Dazu kommen 5,5 Prozent Solidaritätszuschlag auf die Steuer (55 Euro) und gegebenenfalls Kirchensteuer (8 oder 9 Prozent). Insgesamt werden dem Trader somit 1.055 Euro an das Finanzamt abgeführt.

Diese Berechnung zeigt, dass die Steuerbelastung im Trading erheblich sein kann, wenn keine Verlustverrechnung oder Freistellungsaufträge berücksichtigt werden.

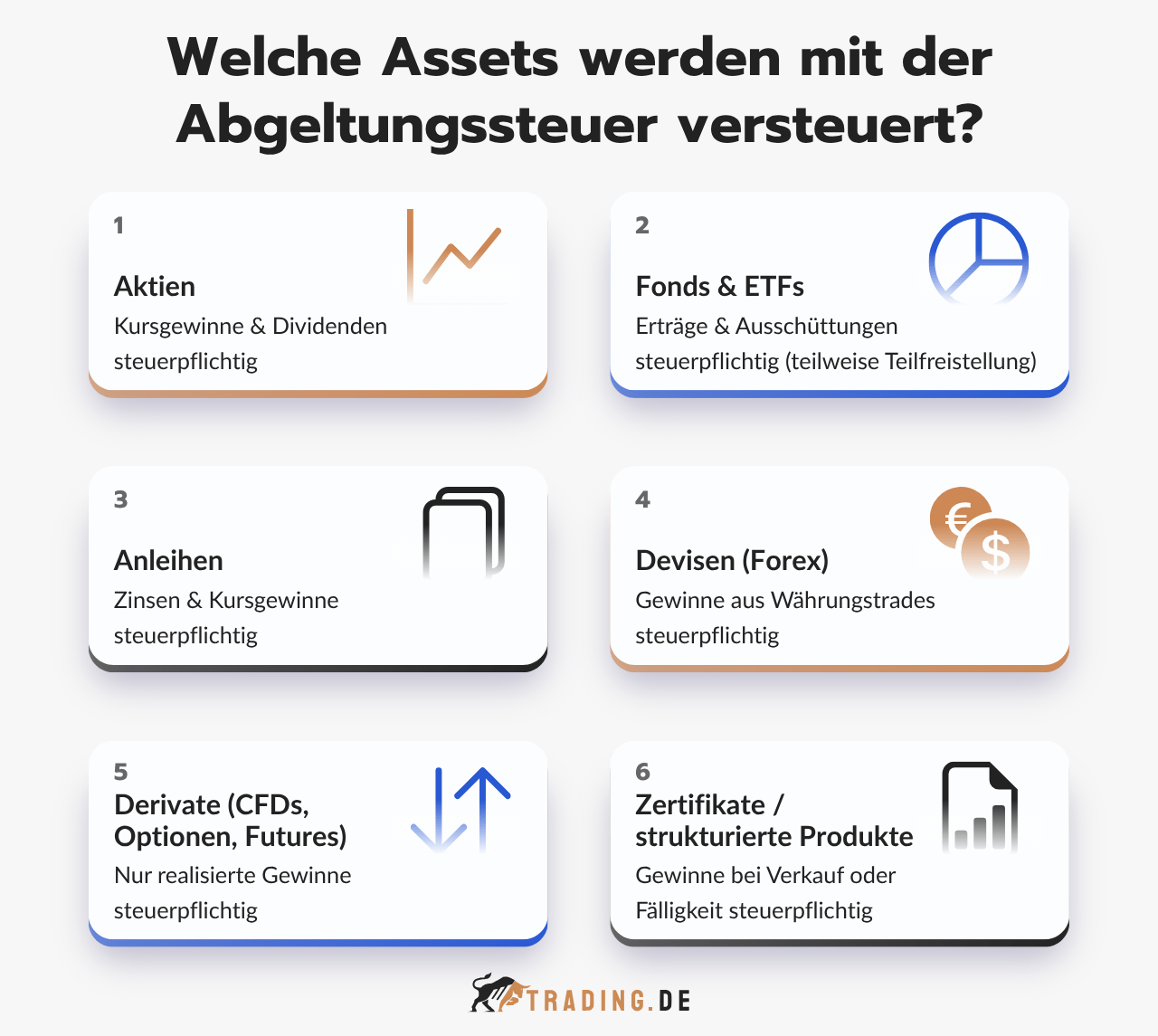

Welche Assets im Trading werden mit der Abgeltungssteuer versteuert?

Kapitalerträge entstehen bei vielen Anlageformen wie Aktien, Fonds, ETFs, Anleihen, Devisen, Derivaten (CFDs, Optionen, Futures) und Zertifikaten, die im Trading gehandelt werden. Sobald Gewinne realisiert werden, greift die Abgeltungssteuer in Höhe von 25 Prozent. Dabei spielt es keine Rolle, ob die Erträge aus klassischen Wertpapieren, Fonds oder modernen Finanzinstrumenten stammen. Entscheidend ist, dass der Trader in Deutschland steuerpflichtig ist und die Einkünfte aus Kapitalvermögen stammen.

Im Folgenden nennen wir die wichtigsten Asset-Klassen im Hinblick auf die Kapitalertragsteuer bzw. Abgeltungssteuer.

Aktien

Gewinne aus dem Verkauf von Aktien gelten als Kapitalerträge und werden mit der Abgeltungssteuer versteuert. Dabei wird der Gewinn aus der Differenz zwischen Kaufpreis und Verkaufspreis ermittelt, abzüglich eventueller Transaktionskosten. Auch Dividenden, die ein Unternehmen an seine Aktionäre ausschüttet, fallen unter diese Steuer.

Die depotführende Bank führt die Abgeltungssteuer in der Regel direkt an das Finanzamt ab, sodass für den Trader kein zusätzlicher Aufwand entsteht. Das gilt für den Fall, dass sich Bank oder Broker im Inland befinden. Handeln Sie mehrere Aktienpositionen? Dann sollten Sie darauf achten, dass realisierte Gewinne und Verluste korrekt gegengerechnet werden. So können Sie die tatsächliche Steuerlast ermitteln.

Aktive Fonds und ETFs

Investmentfonds (aktive Fonds) und ETFs gelten steuerlich ebenfalls als Kapitalanlagen, auf deren Erträge die Abgeltungssteuer anfällt. Dabei werden sowohl Ausschüttungen als auch Kursgewinne beim Verkauf der Fondsanteile versteuert. Seit der Investmentsteuerreform 2018 werden Erträge aus Fonds pauschal behandelt. Es gelten jedoch Teilfreistellungen für bestimmte Fondsarten, zum Beispiel bei Aktienfonds.

Trader, die regelmäßig Fondsanteile kaufen und verkaufen, müssen sich darüber bewusst sein, dass jede Transaktion steuerrelevant ist. Nach unseren Erfahrungen unterschätzen viele Anleger die steuerliche Wirkung von thesaurierenden Fonds, bei denen Gewinne automatisch reinvestiert werden, da diese ebenfalls steuerpflichtig sind.

Anleihen

Zinsen aus Anleihen stellen klassische Kapitalerträge dar und werden im Rahmen der Abgeltungssteuer erfasst. Beim Kauf einer Anleihe erhält der Anleger regelmäßig Zinszahlungen, die direkt der Steuerpflicht unterliegen. Verkauft der Trader die Anleihe vor Fälligkeit mit Gewinn, fällt ebenfalls Abgeltungssteuer auf die Kursdifferenz an.

Der steuerpflichtige Betrag ergibt sich aus den realisierten Zinsen und Kursgewinnen, die zusammen den Kapitalertrag bilden. Auch hier führt die Bank die Steuer meist automatisch ab, wodurch die Abwicklung für den Anleger vereinfacht wird.

Devisen (Forex-Trading)

Beim Handel mit Währungspaaren entstehen Kapitalerträge, sobald der Trader einen Gewinn realisiert. Diese Gewinne werden als Einkünfte aus Kapitalvermögen gewertet und unterliegen der Abgeltungssteuer. Forex-Trading unterscheidet sich in der steuerlichen Behandlung nicht wesentlich vom Aktienhandel, da auch hier Gewinne aus Kursveränderungen versteuert werden.

Ein Beispiel: Ein Trader kauft EUR/USD bei 1,08 und verkauft bei 1,10. Der daraus resultierende Gewinn wird als Kapitalertrag behandelt. Wenn Sie viele Trades am Devisenmarkt durchführen, sollten Sie eine exakte Dokumentation der Transaktionen führen, um die Forex Steuerberechnung nachvollziehbar zu gestalten.

Derivate (CFDs, Optionen, Futures)

Gewinne aus derivativen Finanzinstrumenten wie CFDs, Optionen oder Futures werden nach deutschem Steuerrecht ebenfalls mit der Abgeltungssteuer belastet. Dabei gilt: Nur realisierte Gewinne sind steuerpflichtig, offene Positionen bleiben unberührt. Verluste aus diesen Geschäften dürfen mit anderen Kapitalerträgen verrechnet werden, wobei bestimmte Verlustverrechnungsbeschränkungen zu beachten sind.

CFDs (Contracts for Difference) werden häufig im kurzfristigen Trading eingesetzt, wodurch sich schnell viele steuerpflichtige Gewinne ansammeln können. Nach unseren Erfahrungen unterschätzen Trader oft, dass selbst kleine tägliche Gewinne in der Summe zu einer erheblichen Steuerlast führen.

Zertifikate und strukturierte Produkte

Zertifikate, Bonuspapiere oder Indexanleihen sind ebenfalls steuerpflichtige Finanzinstrumente. Gewinne aus der Veräußerung oder Einlösung dieser Produkte gelten als Kapitalerträge. Besonders bei Hebelzertifikaten, die im Daytrading beliebt sind, entsteht bei jedem erfolgreichen Trade ein steuerpflichtiger Gewinn.

Der pauschale Steuersatz von 25 Prozent wird auf den realisierten Ertrag angewendet. Trader sollten hier die Produktinformationen genau lesen, um zu verstehen, wann der steuerpflichtige Moment eintritt. Das gilt zum Beispiel bei Fälligkeit oder vorzeitigem Verkauf.

Jedes dieser genannten Assets wird nach den gleichen Grundprinzipien der Kapitalertragsteuer behandelt. Entscheidend ist die Realisierung des Gewinns, nicht der bloße Wertzuwachs im Depot. Wir sind der Meinung, dass ein bewusster Umgang mit der Abgeltungssteuer ein wichtiger Teil der Trading-Strategie ist, da sie direkten Einfluss auf den Nettoertrag hat. Wenn Sie Ihre steuerliche Situation regelmäßig überprüfen, können Sie langfristig effizienter handeln und böse Überraschungen vermeiden.

Übrigens: Vielleicht haben Sie bei der Auflistung der Assets die Kryptowährungen vermisst? Falls Sie die Coins direkt an einer Krypto-Börse handeln, greift die Abgeltungssteuer bzw. Kapitalertragsteuer in dem Fall nicht. Stattdessen fallen die Gewinne in den Bereich der privaten Veräußerungsgeschäfte und werden mit Ihrem persönlichen Steuersatz versteuert. Wenn die Haltedauer jedoch mehr als 1 Jahr beträgt, was beim Trading eher unüblich wäre, sind die Gewinne steuerfrei.

Fällt die Abgeltungssteuer auch bei ausländischen Kapitalerträgen an?

Ja, die Abgeltungssteuer fällt auch bei ausländischen Kapitalerträgen an, wenn der Anleger bzw. Trader in Deutschland steuerpflichtig ist. Gewinne aus US-Aktien, britischen Fonds oder Schweizer Anleihen werden nach unseren Erfahrungen ebenfalls nach deutschem Recht versteuert.

Beispiel: Ein Trader erzielt mit US-Aktien einen Gewinn von 2.000 Euro. Unter Berücksichtigung des Sparer-Pauschbetrags von 1.000 Euro sind 1.000 Euro steuerpflichtig. Auf diesen Betrag wird die pauschale Abgeltungssteuer von 25 Prozent erhoben, abzüglich eventuell anrechenbarer ausländischer Quellensteuer. Damit bleibt die steuerliche Gleichbehandlung zwischen inländischen und ausländischen Erträgen gewährleistet. Das ist eine zentrale Erhebungsform im deutschen Steuerrecht.

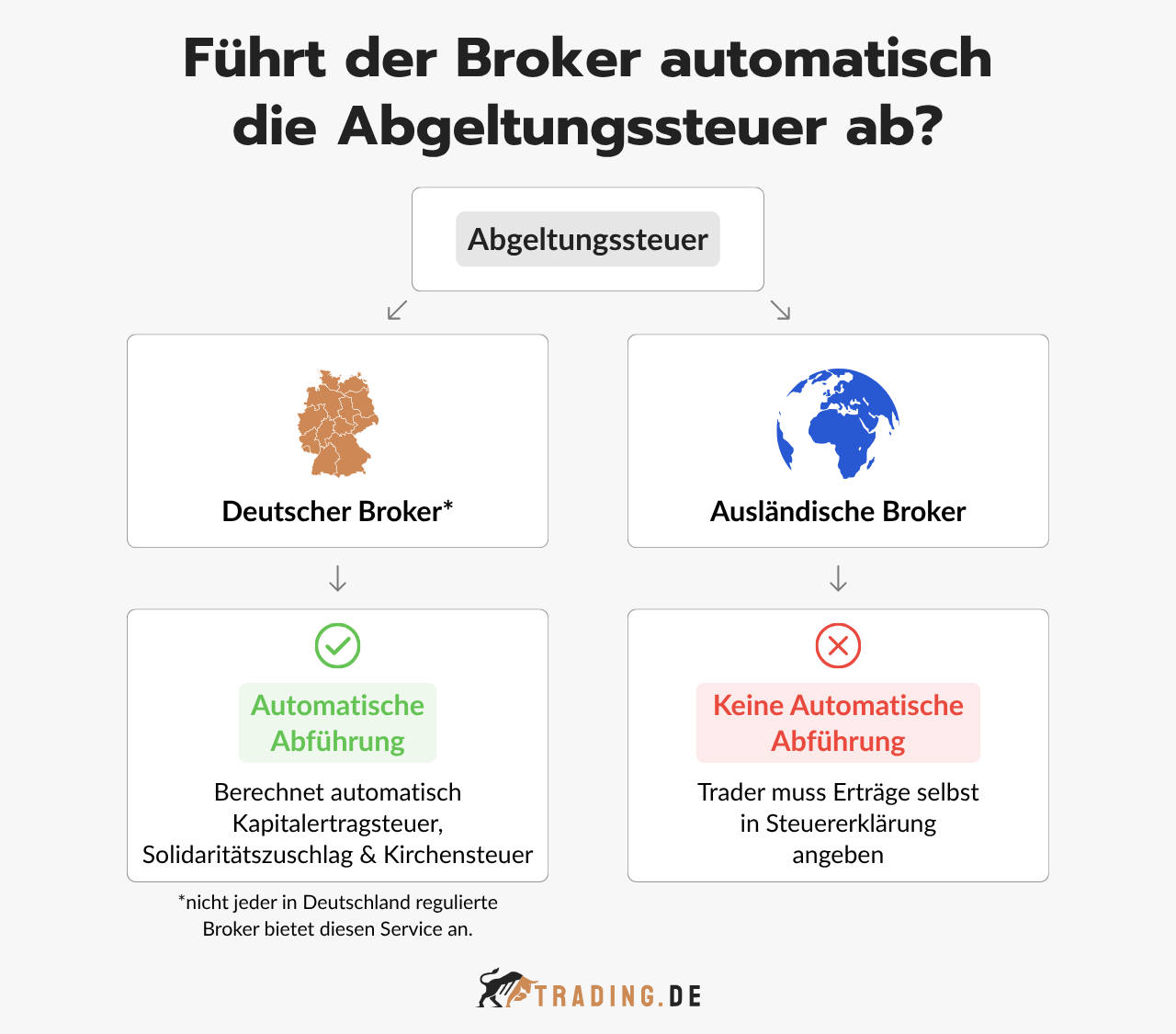

Führt der Broker automatisch die Abgeltungssteuer an das Finanzamt ab?

Nein, nicht immer führt der Broker automatisch die Abgeltungssteuer an das Finanzamt ab. Nur in Deutschland regulierte Broker können die Steuer direkt bei der Auszahlung oder beim Verkauf von Wertpapieren abführen und überweisen sie an das Finanzamt. Jedoch bietet nicht jeder in Deutschland regulierte Trading Broker diesen Service an. Diese Institute übernehmen die Berechnung und Abführung der Kapitalertragsteuer inklusive Solidaritätszuschlag und Kirchensteuer.

Bei ausländischen Brokern, etwa aus den USA oder Großbritannien, erfolgt keine automatische Abführung. In diesem Fall muss der Trader die Erträge eigenständig in der Steuererklärung angeben. Unseren Erfahrungen nach unterschätzen viele Trader diesen Punkt und geraten dadurch schnell in Verzug mit ihrer Steuerpflicht. Wenn Sie bei einem ausländischen Broker handeln, sollten Sie alle Kapitalerträge sorgfältig dokumentieren, um eine korrekte Meldung zu gewährleisten. Broker bieten dafür auch Kontoauszüge mit allen nötigen Daten an.

Kann man die Abgeltungssteuer vermeiden?

Ja, die Abgeltungssteuer lässt sich unter bestimmten Voraussetzungen legal vermeiden. Eine zentrale Rolle spielt dabei der Freistellungsauftrag. Mit einem Freistellungsauftrag kann ein Anleger oder Trader festlegen, bis zu welcher Höhe Kapitalerträge steuerfrei bleiben dürfen. Der Sparer-Pauschbetrag liegt derzeit bei 1.000 Euro für Einzelpersonen und 2.000 Euro für Ehepaare.

Gewinne aus Kapitalanlagen innerhalb dieser Grenze bleiben steuerfrei, wenn der Auftrag rechtzeitig beim Broker hinterlegt wird. Eine weitere Möglichkeit besteht in der Nutzung von steuerlich begünstigten Anlageformen, wie zum Beispiel bestimmten Altersvorsorgeverträgen. Wir sind der Meinung, dass jeder Trader prüfen sollte, ob er den Sparer-Pauschbetrag optimal nutzt, bevor er über weitergehende Steuerstrategien nachdenkt.

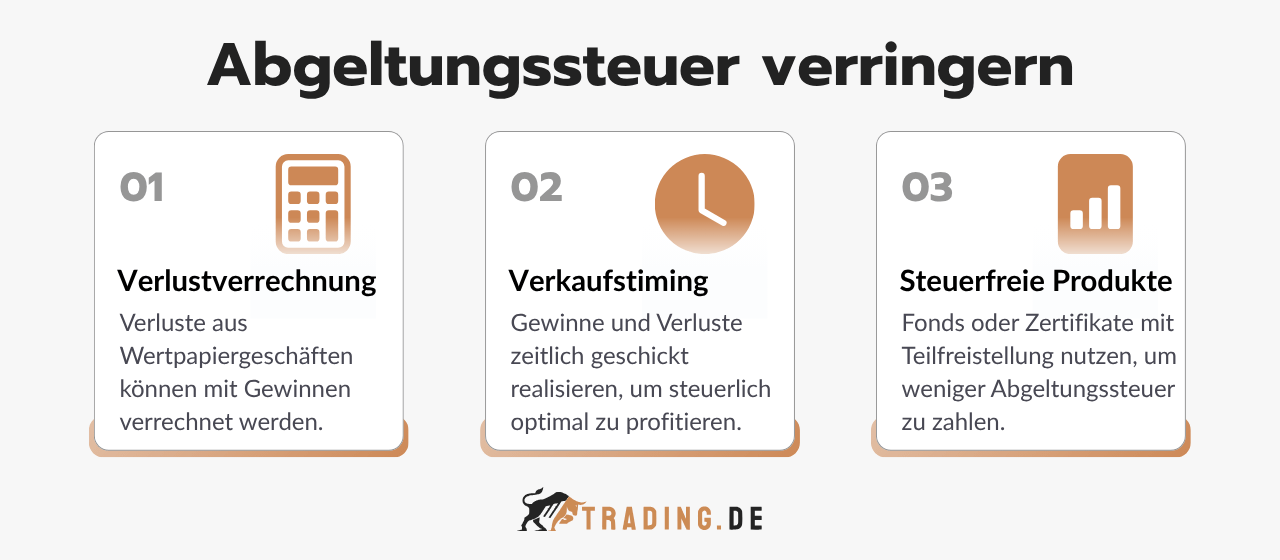

Kann man die Abgeltungssteuer verringern?

Ja, man kann die Abgeltungssteuer auf Kapitalerträge effektiv verringern. Dabei kann man unter Umständen folgende Strategien nutzen:

- Tipp 1 – Verlustverrechnung: Verluste aus Wertpapiergeschäften lassen sich mit Gewinnen aus anderen Anlagen verrechnen. Dadurch sinkt die steuerpflichtige Summe.

- Tipp 2 – Timing beim Verkauf beachten: Wenn Sie Gewinne und Verluste geschickt über das Jahr verteilt realisieren, können Sie steuerlich profitieren.

- Tipp 3 – Steuerfreie Produkte wählen: Bestimmte Fonds oder Zertifikate bieten steuerliche Vorteile, wenn sie eine Teilfreistellung ermöglichen.

Langfristig orientierte Anleger – allerdings eher weniger Trader – profitieren oft von der Wiederanlage von Dividenden. Dadurch wirkt der Zinseszinseffekt stärker und die relative Steuerbelastung sinkt. Unserer Meinung nach ist eine sorgfältige Planung der Kapitalerträge ein entscheidender Faktor, um die Abgeltungssteuer zu verringern.

Wer behält die Abgeltungssteuer ein?

Die Abgeltungssteuer wird von der depotführenden Bank oder dem Broker einbehalten. Sobald ein Gewinn entsteht, berechnet das Institut den Steuerbetrag und führt ihn direkt an das Finanzamt ab. Dieser Vorgang gilt als Erhebungsform der Einkommensteuer auf Kapitalerträge. Bei in Deutschland ansässigen Brokern geschieht dies automatisch. Wenn Sie hingegen über ausländische Broker handeln, sind Sie verpflichtet, die Steuer im Rahmen der Steuererklärung selbst abzuführen.

Wie hoch sind die Freibeträge für die Abgeltungssteuer?

Die Freibeträge für die Abgeltungssteuer betragen gemäß dem Sparer-Pauschbetrag 1.000 Euro für Einzelpersonen und 2.000 Euro für Ehepaare. Bis zu dieser Grenze bleiben Kapitalerträge steuerfrei, sofern ein Freistellungsauftrag vorliegt. Der Freibetrag gilt für Zinsen, Dividenden und realisierte Kursgewinne. Fehlt der Freistellungsauftrag, führt der Broker die Abgeltungssteuer automatisch ab, selbst wenn die Erträge unterhalb des Pauschbetrags liegen. Der Sparer-Pauschbetrag stellt damit ein zentrales Instrument dar, um die Kapitalertragsteuer effizient zu managen.

Kann man eine Günstigerprüfung für die Abgeltungssteuer machen?

Ja, eine Günstigerprüfung kann für viele Steuerpflichtige sinnvoll sein. Die Günstigerprüfung vergleicht, ob die individuelle Einkommensteuerbelastung niedriger wäre als die pauschale Abgeltungssteuer von 25 Prozent. Liegt der persönliche Steuersatz unter dieser Marke, erstattet das Finanzamt die Differenz. Besonders für Personen mit geringem Einkommen, Studenten oder Rentner kann diese Option vorteilhaft sein.

Die Günstigerprüfung wird im Rahmen der Einkommensteuererklärung beantragt und bezieht sich auf sämtliche Kapitalerträge des Jahres. In der Praxis lohnt sich der Antrag, wenn der persönliche Steuersatz dauerhaft unter 25 Prozent liegt. Die Abgeltungssteuer bleibt dennoch eine eigenständige Erhebungsform neben der Körperschaftssteuer und stellt einen zentralen Bestandteil der deutschen Steuerlandschaft dar.

Zahlen Rentner auch Abgeltungssteuer?

Ja, Rentner zahlen auf Kapitalerträge Abgeltungssteuer, sofern sie Einkünfte aus Zinsen, Dividenden oder Wertpapierverkäufen erzielen – also auch auf Gewinne beim Trading. Die Abgeltungssteuer fällt unabhängig vom Alter an und beträgt in Deutschland 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Liegt das zu versteuernde Einkommen unter dem Grundfreibetrag, können Rentner eine sogenannte Nichtveranlagungsbescheinigung bei der Bank einreichen. Dadurch werden keine Steuern auf Kapitalerträge einbehalten. Unseren Erfahrungen nach lohnt sich diese Option vor allem für Ruheständler mit geringen Nebeneinkünften aus Trading oder Sparanlagen.

Was ist der Unterschied zwischen der Abgeltungssteuer und Kapitalertragsteuer?

Die Abgeltungssteuer ist streng genommen eine Erhebungsform der Kapitalertragsteuer, bei der die Bank oder der Finanzdienstleister die Steuer direkt einbehält und ans Finanzamt abführt. Damit gilt die Steuerschuld des Anlegers als vollständig beglichen. Diese Vorgehensweise ist in der Regel bei inländischen Banken üblich. Die Abgeltungssteuer ist eine Form der Besteuerung von Kapitalerträgen, also etwa von Zinsen, Dividenden oder Gewinnen aus Geldanlagen.

Anders verhält es sich bei Kapitalerträgen, die im Ausland erzielt werden. Hier wird keine automatische Steuerabführung vorgenommen. Wenn du also beispielsweise Zinsen oder Gewinne von einem ausländischen Konto oder Depot erhältst, musst du diese Erträge eigenständig in der Steuererklärung über die Anlage KAP angeben. Dann kann das Finanzamt sie korrekt berücksichtigen. In der Praxis werden die Begriffe Abgeltungssteuer und Kapitalertragsteuer jedoch meistens synonym verwendet.

Seit wann gibt es die Abgeltungssteuer?

Die Abgeltungssteuer gilt in Deutschland seit dem Jahr 2009. Sie wurde eingeführt, um die Besteuerung von Kapitalerträgen zu vereinfachen und Steuerflucht zu verhindern. Seitdem werden Erträge aus Zinsen, Dividenden und dem Verkauf von Wertpapieren pauschal mit 25 Prozent versteuert.

Die Bank führt die Steuer direkt an das Finanzamt ab, wodurch Anleger in der Regel keine Angaben mehr in ihrer Steuererklärung machen müssen. Das gilt jedoch nur, wenn Bank oder Broker ihren Hauptsitz im Inland haben. Wir sind der Meinung, dass dieses System für Trader eine erhebliche Vereinfachung darstellt, solange die Depotbank alle Transaktionen korrekt erfasst.

Fazit: Die Abgeltungssteuer als wichtigste Steuer für Trader in Deutschland

Die Abgeltungssteuer spielt beim Trading eine zentrale Rolle, da sie alle Kapitalerträge aus Wertpapiergeschäften betrifft. Trader müssen wissen, dass Gewinne aus dem Kauf und Verkauf von Aktien, ETFs, Derivaten und weiteren Assets automatisch der Kapitalertragsteuer unterliegen.

Eine sorgfältige Dokumentation aller Transaktionen verhindert Fehler bei der Steuerabrechnung. Wenn Sie mehrere Broker nutzen, sollten Sie regelmäßig prüfen, ob Freibeträge korrekt berücksichtigt werden. Wir sind überzeugt, dass ein gutes Verständnis der Abgeltungssteuer die Nettorendite im Trading spürbar verbessern kann.