Aktien Kennzahlen sind rechnerische Hilfsmittel, mit denen Unternehmen und Ihre Bewertung am Markt verglichen und richtig eingeschätzt werden kann. Einige dieser Kennzahlen geben eine Aussage über die finanzielle Gesundheit der AG, andere über das zukünftige Potenzial der Aktie und die Performance des Geschäfts.

In unserem Artikel findest du die 20 wichtigsten Aktienkennzahlen mit Definition, Erklärung, Formel und Beispielen. Erfahre hier mehr darüber, wie sich Trader für einen Handel entscheiden, indem Sie sich beispielsweise den Gewinn je Aktie (EPS), das Kurs-Gewinn-Verhältnis (KGV), das Kurs-Buchwert-Verhältnis, den Betafaktor, die Dividendenrendite oder die Eigenkapitalrendite (ROE) anschauen

Liste der wichtigsten 20 Aktien Kennzahlen:

| Aktien-Kennzahl: | Beschreibung: | Formel: |

|---|---|---|

| 1. Gewinn je Aktie (EPS) | Das EPS ist der auf die einzelne Aktie heruntergebrochene Gewinn der AG. | EPS = Jahresüberschuss ÷ Anzahl der ausstehenden Aktien |

| 2. Kurs-Gewinn-Verhältnis (KGV) | Beim Kurs-Gewinn-Verhältnis (KGV) vergleichen die Anleger den Gewinn je Aktie mit der Bewertung des einzelnen Wertpapiers an der Börse, also dem offiziellen Marktpreis. | KGV = Aktienkurs ÷ Gewinn pro Aktie |

| 3. Kurs-Buchwert-Verhältnis (KBV) | Beim Kurs-Buchwert-Verhältnis (KBV) setzt man den Aktienkurs mit dem Buchwert pro Aktie, also den Assets der AG, ins Verhältnis. | KBV = Aktienkurs ÷ Buchwert pro Aktie |

| 4. Kurs-Umsatz-Verhältnis (KUV) | Beim KUV wird der reine Umsatz bzw. die Verkäufe/Sales mit dem Preis an der Börse verglichen. | KUV = Aktienkurs ÷ Umsatz pro Aktie |

| 5. Kurs-Cashflow-Verhältnis (KCV) | Das KCV vergleicht den auf das einzelne Wertpapier herunter gebrochenen Cashflow mit dem Börsenpreis. | KCV = Aktienkurs ÷ Cashflow pro Aktie |

| 6. Zukunfts-KGV | Beim Zukunfts-KGV wird die Zukunftsprognose zum Gewinn je Aktie mit dem Marktpreis verglichen. | Zukunfts-KGV = Aktienkurs ÷ Gewinnprognose pro Aktie |

| 7. Kurs-Ertrags-Wachstumsrate (PEG) | Das Kurs-Gewinn-Wachstums-Verhältnis oder PEG Ratio vergleicht das KGV des Unternehmens mit dem geplanten Gewinnwachstum. | PEG = KGV ÷ prognostiziertes Gewinnwachstum pro Aktie |

| 8. Gewinnwachstumsrate | Beim Gewinnwachstum wird der aktuelle Gewinn mit dem des Vorjahres verglichen und daraus ein Prozentsatz gebildet. | Gewinnwachstumsrate = (Aktueller Gewinn je Aktie ÷ Gewinn je Aktie des vergangenen Jahres – 1) * 100 |

| 9. Dividendenrendite | Die Dividendenrendite vergleicht Dividende und Aktienkurs, woraus sich zeigt, wie lohnenswert eine Investition in Hinsicht auf Gewinnpotenzial und Dividende ist. | Dividendenrendite = Dividende ÷ Aktienkurs * 100 |

| 10. Verschuldungsgrad | Der Verschuldungsgrad eines Unternehmens gibt an, wie viel des genutzten Kapitals im Vergleich zum Eigenkapital geliehen wurde. | Verschuldungsgrad = Fremdkapital ÷ Eigenkapital * 100 |

| 11. Eigenkapitalquote | Die Eigenkapitalquote ist ein Äquivalent zum Verschuldungsgrad und misst den Anteil an eigenem Vermögen im Verhältnis zur Gesamtbilanzsumme. | Eigenkapitalquote = Eigenkapital ÷ Gesamtkapital * 100 |

| 12. Eigenkapitalrendite (Return on Equity – ROE) | Die Kennzahl Eigenkapitalrendite oder ROE zeigt dem Anleger die Rentabilität eines Unternehmens an. Es wird das Eigenkapital mit dem Gewinn verglichen. | ROE = Gewinn ÷ Eigenkapital * 100 |

| 13. Quick Ratio | Die Quick Ratio vergleicht die liquiden Mittel zuzüglich der kurzfristigen Forderungen mit den kurzfristigen Verbindlichkeiten. Hierüber ist die finanzielle Gesundheit der AG bewertbar. | Quick Ratio = (Barmittel + Wertpapiere + kurzfristige Forderungen) ÷ kurzfristige Verbindlichkeiten * 100 |

| 14. Cash Ratio | Die Cash Ratio vergleicht ausschließlich die liquiden Mittel (Bargeld, Bankguthaben, Wertpapiere) mit den kurzfristigen Verbindlichkeiten. | Quick Ratio = (Barmittel + Wertpapiere) ÷ kurzfristige Verbindlichkeiten * 100 |

| 15. Gesamtkapitalrendite (Return on Assets – ROA) | Die Gesamtkapitalrendite wird auch als Return on Assets (ROA) misst die Rentabilität des Unternehmens in Bezug auf sein Gesamtkapital. | ROA = Jahresüberschuss ÷ Gesamtkapital * 100 |

| 16. Betafaktor | Der Betafaktor macht eine Aussage dazu, wie stark der Aktienkurs von einem Unternehmen von der Normalschwankung abweicht, zeigt somit also seine Volatilität an. | Betafaktor = Kovarianz zwischen Aktienrendite und Marktrendite ÷ Varianz des Marktportfolios |

| 17. Research & Development (R&D)/Innovationsquote | Mit der R&D Ratio bzw. der Innovations-Kennzahl wird der Anteil von Forschung und Entwicklung an den gesamten Vermarktungsausgaben gemessen. | R&D Ratio = Ausgaben für Forschung und Entwicklung ÷ gesamte Vermarktungsausgaben |

| 18. Marktkapitalisierung | Die Marktkapitalisierung beschreibt den gesamten Aktienwert einer AG zu einem bestimmten Zeitpunkt. | Marktkapitalisierung = Aktienpreis * Anzahl der ausstehenden Aktien |

| 19. EBITDA | Das EBITDA zeigt den Gewinn vor Zinsen, Steuern, Abschreibungen auf Sachanlagen und Abschreibungen auf immaterielle Vermögensgegenstände. | EBITDA = Jahresüberschuss + (Steueraufwand, Zinsaufwand, Abschreibungen) – (Steuererträge, Zinserträge) |

| 20. EV/EBITDA | Das EV/EBITDA vergleicht den entschuldeten Unternehmenswert mit dem EBITDA und gibt Hinweise auf die langfristige Entwicklung der AG. | EV/EBITDA = entschuldeter Unternehmenswert (EV) ÷ EBITDA |

Was ist eine Aktienkennzahl?

Bei einer Aktienkennzahl handelt es sich meist um einen Verhältniswert, der zwei oder mehrere Metriken miteinander vergleicht. Für die fundamentale Analyse schauen sich die Anleger meist das Verhältnis von inneren Werten wie Gewinn, Buchwert, Cashflow oder Umsatz und der Bewertung der Aktien am Markt an. Hieraus erfährt man dann mehr über Unterbewertung oder Überbewertung von Unternehmen.

Daneben werden für die Aktienanalyse noch viele weitere Finanzkennzahlen verwendet. Aktionäre, die langfristig denken, werden sich zum Beispiel auch für die Dividende bzw. die Dividendenrendite interessieren. Weiterhin können Einblicke in die Liquiditäts- und Verschuldungsgrade Investoren wichtige Informationen über das zukünftige Potenzial der Aktiengesellschaft geben.

Key Fakten:

- Aktienkennzahlen sind die Grundlage für die fundamentale Analyse

- Mit den Aktienkennzahlen kannst du beispielsweise den inneren Wert einer Aktie mit ihrer Marktbewertung vergleichen

- Value und Growth Investoren setzen maßgeblich auf Aktienkennzahlen wie das Kurs-Gewinn-Verhältnis

- Die Aktienkennzahlen sollten immer in Kombination verwendet werden, um eine sichere Aussage zu erhalten

- Zu den wichtigsten Aktienkennzahlen gehören das Kurs-Gewinn-Verhältnis, das Kurs-Buchwert-Verhältnis, Return on Assets und die Dividendenrendite

Das sind die wichtigsten Aktienkennzahlen:

Im Folgenden stelle ich dir die wichtigsten Kennzahlen mit den passenden Formeln vor, welche du für die Fundamentalanalyse gebrauchen kannst. Beachte, dass du jede einzelne Kennzahl zwar immer in Kombination mit anderen Quoten verwenden solltest. Trotzdem ist es nicht ratsam, zu viele Faktoren auf einmal einzubeziehen. Kompliziert wird es vor allem dann, wenn man die fundamentale Herangehensweise mit Daten aus der technischen Analyse mischt.

1. Gewinn je Aktie (EPS)

Der Gewinn je Aktie ist eine der wichtigsten Kennzahlen in der fundamentalen Analyse und bricht den Jahresüberschuss eines Unternehmens auf das einzelne Wertpapier herunter. Für die Berechnung nimmst du dir also den Gesamtgewinn des letzten Jahres (oder Quartals) und teilst ihn durch die Anzahl der ausstehenden Aktien. Somit kann ermittelt werden, wie viel Gewinn auf eine Aktie entfällt.

Gewinn je Aktie (EPS) = Jahresüberschuss (ggf. abzüglich Dividendenzahlungen ÷ Anzahl der ausstehenden Aktien

Für sich alleine stehend wird das EPS eher selten verwendet, sondern dient eher als Grundlage zur Berechnung anderer Kennzahlen. So lässt sich vom Gewinn je Aktie auf das KGV kommen, um mehr über das tatsächliche Potenzial der AG im Vergleich zur Marktbewertung zu erfahren. Ein hohes EPS im Vergleich zur Konkurrenz ist prinzipiell positiv für die AG und spricht für ein erfolgreiches Geschäftsmodell.

2. Kurs-Gewinn-Verhältnis (KGV)

Das Kurs-Gewinn-Verhältnis (KGV) ist eine der wichtigsten Finanzkennzahlen für die Fundamentalanalyse, welche über Kurs und Jahresüberschuss den Marktwert mit dem inneren Unternehmenswert vergleicht. Du kannst hiermit relativ schnell erste Indizien dafür sammeln, das eine Aktie unterbewertet oder überbewertet ist. Hierfür vergleichst du den aktuellen Kurs mit dem Gewinn je Aktie.

Berechnet wird das KGV relativ einfach oder kann bei Brokern wie eToro und XTB mit wenigen Klicks abgerufen werden. Wenn du dich selbst den Formeln widmen möchtest, teilst du zunächst die Marktkapitalisierung durch die Aktienanzahl im Streubesitz, um auf den Gewinn je Aktie zu kommen. Diesen verwendest du im Anschluss als Divisor, um den aktuellen Aktienkurs zu teilen.

KGV = Aktienkurs ÷ Gewinn pro Aktie

Als Ergebnis erhältst du eine absolute Zahl, die abhängig vom Median in der Branche über oder unter dem Durchschnitt liegt. Bei den meisten Industriezweigen sind in etwa die Zahlen 15 bis 20 die Knackpunkte. Liegt das Kurs-Gewinn-Verhältnis (KGV) darunter, könnte das Unternehmen an der Börse unterbewertet sein. Hast du ein höheres Ergebnis, bezahlen die Anleger womöglich deutlich mehr, als die Firma aktuell an Gewinn erzielt.

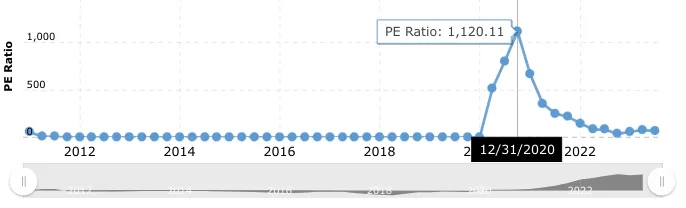

Was beim KGV als unter- oder überbewertet gilt, hängt wie gesagt immer vom Durchschnitt in der Branche ab. Firmen aus innovationsgetriebenen Segmenten wie IT und AI investieren so z. B. fortwährend viel in ihre Weiterentwicklung. Damit versuchen sie, im Wettkampf mit anderen Unternehmen am Ball zu bleiben. Dies senkt jedoch automatisch den Gewinn je Aktie und damit steigt dann das KGV. Aktien wie Tesla hatten in den vergangenen Jahren z. B. exorbitante Ergebnisse im vierstelligen Bereich.

Sieht man aber gleichzeitig einen deutlich höheren Umsatz als Gewinn je Aktie und fallen hohe Investitionen in R&D/Innovation auf, so kann eine solche Überbewertung für ein starkes Wachstum in der Zukunft sprechen. Marktpreise und Potenzial gleichen sich an einem Punkt an und die Aktie erweist sich als erfolgreich.

Der klassische Weg ist es natürlich, in Unternehmen mit Unterbewertung zu investieren. Bekannte Aktionäre wie Warren Buffett setzen seit Jahrzehnten Geld auf Aktien, die für ihr Potenzial wenig kosten und sich später als Tenbagger erweisen. Die Unterbewertung sollte dabei keine gerechtfertigte Grundlage wie ein versagendes Geschäftsmodell haben, sondern vom aktuellen Desinteresse der Anleger oder temporären, negativen Nachrichten herrühren.

Das KGV ist für Value und Growth Investoren extrem wichtig, um zu einer ersten Beurteilung zu kommen. Hier sollte die Fundamentalanalyse aber nicht stoppen. Es ist wichtig, immer andere Aktienkennzahlen mit einzubeziehen, um sich ein volles Bild verschaffen zu können.

Unser Tipp: Aktien traden zu besten Konditionen

3. Kurs-Buchwert-Verhältnis (KBV)

Beim Kurs-Buchwert-Verhältnis (KBV) schaut man sich die gesamten Assets des Unternehmens an und nimmt diese für den Vergleich mit dem Kurs hinzu. Zum Buchwert oder Eigenkapital gehören neben dem reinen Stammkapital alle Gewinnrücklagen, der Gewinn selbst, die Forderungen, aber auch Immobilien, Mobiliar, Ausstattung usw. Dieser Wert wird für die Berechnung auf die einzelne Aktie heruntergebrochen. Der Buchwert je Aktie fungiert dann analog zum KGV als Divisor.

KBV = Aktienkurs ÷ Buchwert je Aktie

Das Ergebnis beim KBV ist eine Kennzahl, die oftmals rund um den Wert 1 angelegt ist. In den meisten Fällen signalisiert ein KBV von unter 1 eine Unterbewertung und von über 1 eine Überbewertung. Auch hier musst du dir aber bewusst sein, dass manche Branchen sehr spezielle Eigenschaften haben. In der Start-up-Szene ist der Buchwert z. B. traditionell niedrig, was bei einem Investoren-Hype rund um die Aktie zu einer starken Überbewertung führen kann.

Das KBV im Kontext der Branche zu sehen, ist daher immer wichtig, um eine durchdachte Entscheidung treffen zu können. Abgesehen davon unterstützt du mit dem KBV aber eben auch deine erste KGV-basierte Aktienanalyse und kannst deine Schlussfolgerungen noch mehr verfestigen.

Wie beim KGV ist beim KBV die Rückwärtsgewandheit des Wertes ein gewisses Problem. Entsprechend sollte man sich weitere Zahlen anschauen, die einen Blick auf die zukünftige Prognose der Aktienbewertung werfen.

4. Kurs-Umsatz-Verhältnis (KUV)

Das KUV stellt dem Kurs den Umsatz gegenüber, der sich vom Gewinn oder Ertrag insofern unterscheidet, als dass man die Einnahmen noch nicht mit den Ausgaben verrechnet hat. Diese Zahl beschreibt also die reinen Einkünfte aus den Sales und gibt einen Hinweis darauf, wie gut sich die Produkte von einem Unternehmen verkaufen.

Gerade im Vergleich zum KBV und KGV kann es wichtig sein, diesen Wert für die zukünftige Entwicklung des Unternehmens zu betrachten. Bei jungen Start-ups können die Gewinne und der Buchwert aufgrund von hohen Ausgaben nämlich noch sehr niedrig sein. Der Umsatz wird davon aber nicht berührt.

Funktional macht man den Umsatz für die Aktienanalyse, indem man ihn auf das einzelne Wertpapier herunterbricht und ihn als Divisor für den Kurs verwendet. Alternativ könnte man einfach die Marktkapitalisierung durch den gesamten Umsatz teilen.

KUV = Aktienkurs ÷ Umsatz je Aktie

Sehr häufig wird ein Kurs-Umsatz-Verhältnis (KUV) von weniger als 1 als Unterbewertung verstanden – über 1 entsprechend als Überbewertung. Gerade bei innovationsgetriebenen Branchen und Unternehmen, die noch am Anfang stehen, kann es hier jedoch zu Verzerrungen kommen und es ist dann ein Überblick über alle anderen Kennzahlen notwendig. Wichtig ist es immer, das Ergebnis mit den Daten der Konkurrenz zu vergleichen.

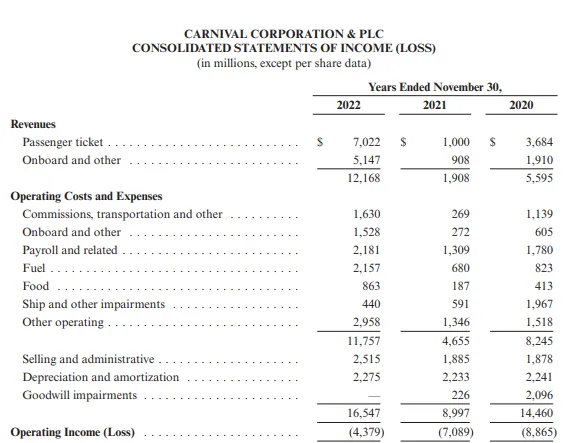

Der große Vorteil am Kurs-Umsatz-Verhältnis ist sicherlich seine Verwendbarkeit bei geringen oder negativen Gewinnen. Schreibt ein Unternehmen z. B. Verluste, ist vor allem das KGV vollkommen unbrauchbar. Trotz der negativen Bilanz kann die Firma aber große Zukunftschancen haben, sobald sich ihre Investitionen amortisieren.

Obendrein lässt sich der Umsatz weniger stark vom Management manipulieren wie der Gewinn pro Aktie oder der Buchwert. Dadurch erhält man ein ungeschönteres Bild von der tatsächlichen Profitabilität des Unternehmens. Da das KUV immer eine gewisse Momentaufnahme ist, empfehlen wir immer auch einen Blick auf die Steigerungsraten. Ein wachsender Umsatz über mehrere Jahre hinweg, ist meist ein positives Wachstumsindiz.

5. Kurs-Cashflow-Verhältnis (KCV)

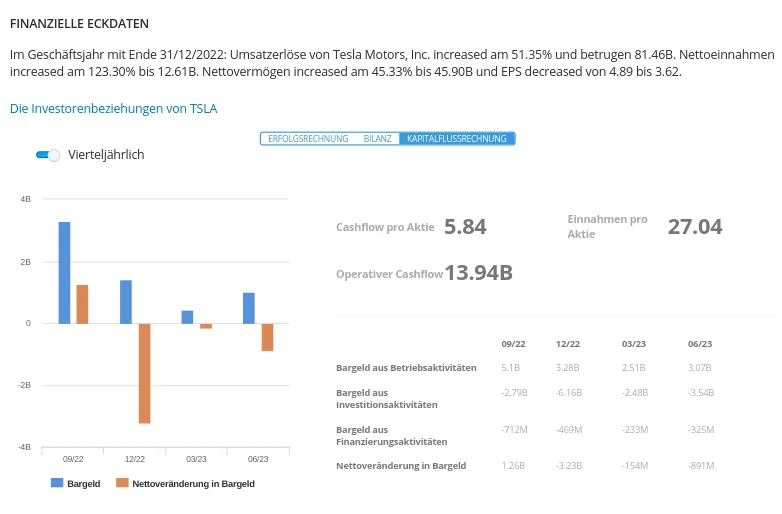

Beim KCV wird dem Kurs der Cashflow, also die reinen Einzahlungen und Auszahlungen eines Unternehmens, gegenübergestellt. Hierdurch bekommt man Aussagen zur Liquidität und Innenfinanzierung der Firma. Auf die einzelne Aktie heruntergebrochen, kann man nun eine Ratio zusammen mit dem Kurs bilden.

Nachdem der gesamte Cashflow durch die Anzahl an Aktien im Streubesitz geteilt wurde, nimmt man das Ergebnis als Divisor, mit dem man den Aktienkurs teilt. Die Berechnung führt zu Zahlen, die bei einem geringen Wert eher attraktiv auf den Investoren wirken. Hier könnte es sein, dass der Cashflow im Vergleich zum Gewinn deutlich höher ausfällt und somit ein Anzeichen für eine positive Entwicklung in der Zukunft darstellt.

KCV = Aktienkurs ÷ Cashflow pro Aktie

Wichtig ist, dass man das KCV immer im Zusammenhang mit anderen Kennzahlen und der realistischen Lage am Markt interpretiert. Fällt z. B. sehr plötzlich ein umsatzstarkes Produkt weg, wird das KCV-Ergebnis vermutlich zusammen mit dem Börsenwert abrupt absinken. Da hier aber keine neuen Einzahlungen in der Zukunft erwartet werden können, lässt sich ein niedriges Kurs-Cashflow-Verhältnis dann nicht mehr als positiv bewerten.

Verwendet wird das KCV vor allem zum Unternehmensvergleich und zur Suche nach Über- und Unterbewertungen. Wenn auch die anderen Ratios andeuten, dass die Aktie vergleichsweise günstig an der Börse zu haben ist, könnte das für Value Anleger ein spannendes Signal für den Einstieg sein. Da die Kennzahl übrigens nur die tatsächlichen Mittelabflüsse bewertet, kann man sie oftmals auch bei Verlusten verwenden. Hier ist sie gegenüber dem KGV klar im Vorteil.

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

6. Future KGV

Mit dem Future KGV wird das KGV mit Hilfe der Gewinnprognosen anstelle des Jahresgewinns berechnet, um das Problem veralteter Zahlen auszugleichen. Durch den Vergleich älterer Unternehmenszahlen mit aktuellen Marktpreisen kommt es nämlich häufig zu Verzerrungen. Hat das Unternehmen z. B. im letzten Jahr gut gewirtschaftet, verliert aber aufgrund eines Konkurrenzprodukts derzeit an Bodenhaftung, fallen die Kurse auf einer gerechtfertigten Grundlage.

Wer nun das KGV, KBV, KUV oder KCV verwendet, könnte denken, dass die Aktienbewertung günstig für den Ankauf sei. Tatsächlich sind aber die Prognosen angesichts der sinkenden Verkäufe negativ und man tappt in eine Value Falle.

Um dies zu verhindern, schaut man sich andere Aktienkennzahlen an, die mit zukünftigen Werten arbeiten. Das Future KGV ist eine Option, um die Unzulänglichkeiten der klassischen Angaben auszugleichen. Die Formel für diese Kennzahl sieht wie folgt aus:

Future KGV = Marktkapitalisierung ÷ Gewinnprognose

Aber Achtung: Prognosen sind immer eine relativ subjektive Aussicht in die Zukunft. Die Geschäftsführung kann hier Manipulationen vornehmen und somit die Erwartung von Rendite verändern. In der Zwischenzeit kann es immer zu unerwarteten Ereignissen kommen, welche die Gewinnerwartung deutlich trügen.

Entsprechend ist es wichtig, die vom Management herausgegebene Gewinnprognose mit den Erwartungen und Analysen von Experten zu vergleichen. Zudem solltest du dich bestens in der Branche auskennen, um zu einer realistischen Bewertung von Unternehmen zu gelangen.

7. Kurs-Ertrags-Wachstumsrate (PEG)

Die Kurs-Ertrags-Wachstumsrate (PEG) setzt das KGV ins Verhältnis mit der Wachstumsrate und bietet dabei ein besseres, zukunftsorientiertes Bild des Unternehmens. Durch die prognostizierten Gewinne kommt ein Zukunftselement hinzu, durch welches sich die Nachteile der retrospektiven Betrachtung bei anderen Finanzkennzahlen ausgleichen lassen.

Die Berechnung der PEG Ratio ist relativ einfach: Du teilst einfach das vorab berechnete KGV durch das prognostizierte Gewinnwachstum pro Aktie und Jahr. Die Prognosen erhältst du entweder aus dem Geschäftsbericht oder von externen Analysten, welche diese auf Basis ihrer Studien veröffentlichen.

PEG = KGV ÷ prognostiziertes Gewinnwachstum pro Aktie

Die Kurs-Gewinn-Wachstums-Rate dient immer der Überprüfung der Ergebnisse, die man aus dem KGV erhält. Die aus der Analyse gezogenen Schlussfolgerungen lassen sich damit bestätigen oder widerlegen. Selbst wenn die einzelne Aktie im KGV als unterbewertet erscheint, kann die PEG Ratio eine eigentliche Überbewertung für das aktuelle Jahr anzeigen.

Die PEG Ratio changiert meist rund um den Wert 1, wobei dieser als durchschnittlich und angemessen gilt. Liegt die Kennzahl darunter, versteht man sie meist als ein Signal für eine Unterbewertung. Wie die Bewertung tatsächlich ausfällt, hängt natürlich stark von der Branche und den Realitäten von Unternehmen ab.

8. Gewinnwachstumsrate

Die Gewinnwachstumsrate gibt den Anlegern einen Überblick über das Gewinnwachstum im derzeitigen Jahr gegenüber dem Vorjahr. Umso größer der Erfolg von Verkäufen und Ertrag sein wird, desto höhere Gewinnchancen bieten die Geldanlagen an der Börse.

Um das Wachstum zu berechnen, sucht man sich zunächst den aktuellen Ertrag und den Gewinn des Vorjahres heraus. Das Ergebnis aus dem laufenden Jahr teilt man dann durch das des Vorjahres und zieht im Anschluss daran den Faktor 1 ab. Indem man das Ergebnis mit 100 multipliziert, erhält man das Gewinnwachstum in Prozent.

Gewinnwachstumsrate = (Aktueller Gewinn je Aktie ÷ Gewinn je Aktie des vergangenen Jahres – 1) * 100

Generell ist es zu empfehlen, die Gewinnwachstumsrate über einen längeren Zeitraum zu beobachten. Eine plötzliche, starke Steigerung kann z. B. nur punktuell aufgrund von vermehrten Verkäufen im Vergleich zu einem vorherigen, negativen Ausreißerjahr entstehen. So gab es in Folge des Corona-Knicks viele Unternehmen, die ab 2022 plötzlich von der Wiederbelebung der Wirtschaft profitierten. Eine langfristige Aussage über die zukünftige Entwicklung konnte die Gewinnwachstumsrate in diesem Zusammenhang aber nicht leisten.

Erkennt man jedoch über einen längeren Zeitraum hinweg, dass die Gewinne größer werden, kann die Aktie attraktiv für eine Value Strategie sein. Untermauert von anderen Aktienkennzahlen lässt sich dann eine Taktik aufbauen, in welcher die entsprechende Position eine zentrale Rolle einnimmt.

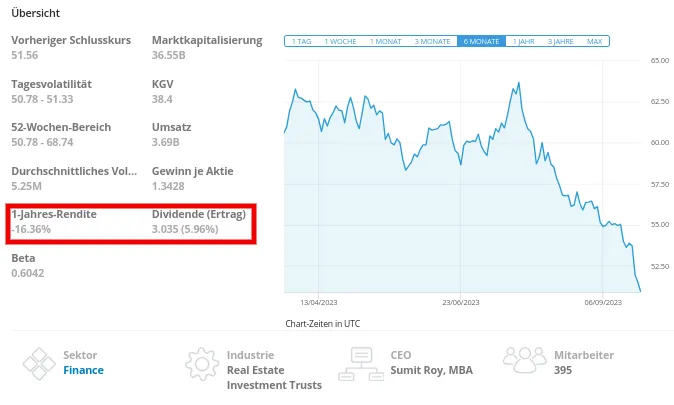

9. Dividendenrendite

Über die Dividendenrendite erfährst du, wie profitabel das Wertpapier in Bezug auf Dividende und Rendite tatsächlich ist. Dabei werden Aktienrendite und Dividende ins Verhältnis gesetzt.

Berechnet wird die Dividendenrendite durch die Division von Dividende durch Aktienkurs. Im Anschluss multipliziert man das Ergebnis mit 100 und kommt meist auf eine Prozentzahl zwischen 0 und 20. In der Regel befindet sich die Dividendenrendite rund um die Werte 5 bis 15. Je höher der Betrag ist, desto effizienter wird die Möglichkeit eines Investments meist verstanden.

Dividendenrendite = Dividende ÷ Aktienkurs * 100

Eine hohe Dividendenrendite bedeutet zunächst nichts anderes, als dass das Unternehmen sehr viel Gewinnbeteiligung an die Anleger ausschüttet. Andererseits kann ein stark fallender Kurs für eine Verzerrung sorgen. Halbiert sich so der Marktpreis aufgrund von plötzlich auftretenden negativen Umständen, so verdoppelt sich auf einmal die Dividendenrendite.

Die sinkenden Preise sind in diesem Fall jedoch nicht als positiv zu bewerten – außer, wenn die Gründe dafür temporär sind und das Potenzial beim Unternehmen gleich bleibt. Entsprechend sollte man als Anleger nie einfach nur anhand der Dividendenrendite investieren, sondern verschiedene weitere Finanzkennzahlen betrachten.

Unser Tipp: Aktien traden zu besten Konditionen

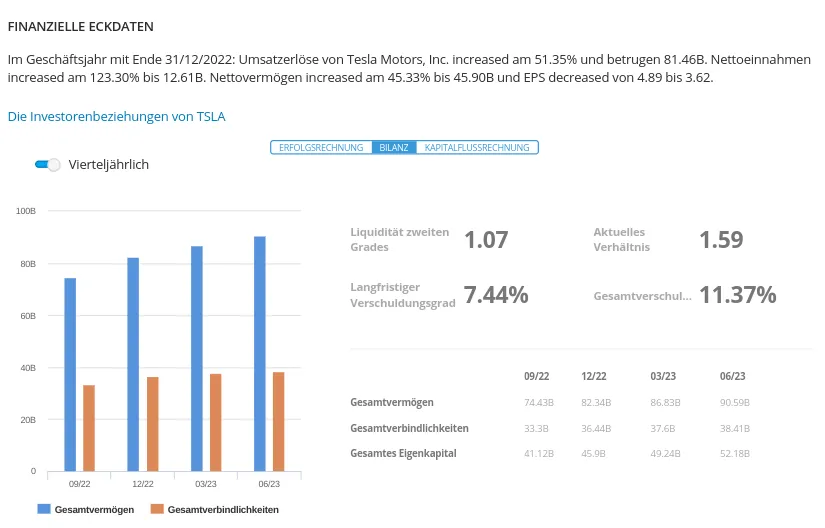

10. Verschuldungsgrad

Die Verschuldungsgrad zeigt an, wie hoch der Anteil an Fremdkapital gegenüber dem Eigenkapital am Gesamtvermögen der AG ist. Je höher der Teil an geliehenem Kapital ist, desto riskanter kann eventuell die finanzielle Lage sein. Werden die Schulden kurzfristig eingefordert, könnte es eventuell zu einer Schieflage kommen.

Auf der anderen Seite ist zu wenig Verschuldung ein Zeichen für mangelnden Fortschritt. Fremdkapital ist per se nichts Schlechtes. Es gilt in vielen Fällen eher als eine Finanzspritze für Unternehmen und treibt die Innovationen voran, die zum Bestehen auf dem Markt notwendig sind.

Der Verschuldungsgrad gibt dir eine Aussage darüber, wie viele der Assets auf geliehener Basis bestehen. Hierfür muss man das Fremdkapital in ein direktes Verhältnis mit dem Eigenkapital setzen. Errechnet wird der Prozentwert, indem du das Fremdkapital durch das Eigenkapital teilst und das Ergebnis per Faktor 100 multiplizierst.

Verschuldungsgrad = Fremdkapital ÷ Eigenkapital * 100

Problematisch ist ein Verschuldungsgrad meist dann, wenn er den Wert von 100 Prozent übersteigt. In diesem Fall ist das Unternehmen eindeutig verschuldet und kann seine Verbindlichkeiten möglicherweise nicht mehr kurzfristig bedienen. Es ist wichtig, gewisse Liquiditäts-Kennzahlen zu Rate zu ziehen, um zu einer besseren Einschätzung der Situation zu kommen.

11. Eigenkapitalquote

Bei der Eigenkapitalquote schaut man sich als Analyst an, wie viel des Gesamtkapitals aus Eigenkapital besteht. Zu diesem Anlass teilt man das Eigenkapital durch das Gesamtkapital und multipliziert das Ergebnis mit 100. Hieraus erhältst du einen Wert zwischen 0 und 100. Als gut wird in der Regel eine Eigenkapitalquote von etwa 30 Prozent angesehen.

Eigenkapitalquote = Eigenkapital ÷ Gesamtkapital * 100

Auch wenn eine hohe Eigenkapitalquote auf den ersten Blick positiv erscheinen mag, kann sie als Hindernis für Innovation gelten. Investoren, die auf ein konstantes Wachstum setzen möchten, profitieren eher von Unternehmen, die einen höheren Anteil an Verschuldung aufweisen und damit ihre Innovationen vorantreiben.

Eine gesunde Mischung aus Liquidität und Investitionskraft ist somit die Grundlage für eine Entscheidung in Bezug auf Value Aktien. Die 30 Prozent Eigenkapitalquote ist hierbei natürlich nur ein Richtwert, welcher in unterschiedlichen Branchen anders ausfallen kann. Innovationsgetriebene Industriezweige wie Künstliche Intelligenz könnten z. B. deutlich niedrigere Eigenkapitalquoten aufweisen.

12. Eigenkapitalrendite (ROE)

Über die Eigenkapitalrendite (ROE) findest du heraus, wie effizient das Unternehmen sein Eigenkapital nutzt, um Gewinne zu erwirtschaften. Bei der Berechnung wird hierbei der Nettogewinn durch das Eigenkapital geteilt und eventuell über den Faktor 100 zu einer Prozentzahl ausgeweitet.

ROE = Gewinn ÷ Eigenkapital * 100

Das Ergebnis gibt dir zunächst einmal an, welchen Anteil der Gewinn am Eigenkapital ausmacht. Du bekommst dadurch also heraus, welchen Gewinn das Unternehmen mit dem eingesetzten Eigenkapital erzielt. Somit lassen sich Schlüsse auf die Profitabilität und Effizienz der Geschäftsführung ziehen.

Je höher der ROE-Wert ist, desto besser scheint der Konzern im Allgemeinen zu wirtschaften. Je niedriger er ausfällt, desto behäbiger ist das Geschäftsmodell. Höhere Kennzahlen gehen hier meist mit einer steigenden Rendite an der Börse einher. Entsprechend kann es interessant sein, in solche Werte zu investieren.

Eine hohe Eigenkapitalrendite kann aber auch einige Risiken in sich bergen. So könnte eine niedrige Eigenkapitalquote hinter dem Ergebnis stecken. Dadurch ist die Firma eventuell nicht liquide genug, um ihre Verbindlichkeiten decken zu können. Nach verlustreichen Jahren kann der ROE-Wert bei wieder steigenden Gewinnen und niedrigem Eigenkapital in die Höhe springen. Es ist ein typischer Anfängerfehler, dies als Wachstumspotenzial zu interpretieren.

13. Quick Ratio

Mit der Quick Ratio ermittelst du die Liquidität 2. Grades und bekommst heraus, wie einfach das Unternehmen seine kurzfristigen Verbindlichkeiten begleichen kann. Synonym dazu werden weitere Begriffe wie Acid Test verwendet. Im Zentrum stehen dabei die flüssigsten Assets, die innerhalb von kürzester Zeit für die Bezahlung der Schulden verwendet werden können.

Für die Berechnung trägt man entsprechend Werte wie Bargeld, Wertpapiere und kurzfristige Forderungen aus der Bilanz zusammen. Diese teilt man dann durch die kurzfristigen Verbindlichkeiten und multipliziert das Ergebnis mit 100. Nun weißt du, wie viel Prozent der kurzfristigen Verbindlichkeiten von den flüssigen Kapitalmengen im Unternehmen gedeckt werden können.

Quick Ratio = (Barmittel + Wertpapiere + kurzfristige Forderungen) ÷ kurzfristige Verbindlichkeiten * 100

Grundsätzlich ist eine hohe Quick Ratio gut für die Liquidität des Unternehmens. Es verfügt über eine gesunde finanzielle Struktur und dürfte selbst bei kurzfristigen Rückforderungen nicht in Schieflage geraten. Die Aktien-Kennzahl ist aber immer auch in Hinblick auf den Durchschnitt bei der Konkurrenz zu sehen.

Wenn ein Unternehmen viel Bargeld hortet, während dieses bei der Konkurrenz in Innovationen investiert wird, kann das zu ausfallenden Umsätzen in der Zukunft führen. Im Schnitt werden Quick Ratios von etwa 1 bis 1,2 (bzw. 100 bis 120 Prozent) als optimal betrachtet. In vielen innovationsgetriebenen Branchen wie IT und KI liegen die Ergebnisse oftmals deutlich darunter, da die gehorteten Rücklagen hier eher als „totes Kapital“ betrachtet werden.

14. Cash Ratio

Die Cash Ratio blickt einzig und allein auf die Barmittel, also Bargeld, Bankguthaben und Wertpapiere, um diese mit den kurzfristigen Verbindlichkeiten zu vergleichen. Somit wird angegeben, wie einfach das Unternehmen mit vorhandenen Geldwerten ohne die kurzfristigen Forderungen kurzfristige Verbindlichkeiten abtragen kann. Die Cash Ration wird dabei auch als Liquidität 1. Grades bezeichnet.

Für die Berechnung werden alle Barmittel genommen und durch die kurzfristigen Verbindlichkeiten geteilt. Im Anschluss multiplizierst du das Ergebnis mit 100 und erhältst den prozentualen Anteil von Barmitteln an den kurzfristigen Verbindlichkeiten.

Quick Ratio = (Barmittel + Wertpapiere) ÷ kurzfristige Verbindlichkeiten * 100

Wie bei der Quick Ratio ist ein hohes Ergebnis eher positiv zu bewerten, da das Unternehmen dann problemlos seine Verbindlichkeiten decken kann und finanziell gesund ist. Die Kennzahl sollte andererseits nicht zu hoch sein, da auch hier die Gefahr besteht, dass Investitionen ausbleiben und die AG somit nicht mehr beim Fortschritt in der Branche mithält.

15. Gesamtkapitalrendite (ROA)

Bei der Gesamtkapitalrendite (Return on Assets – ROA) wird danach geschaut, wie viele Zinsen das Unternehmen auf Grundlage seines Gesamtkapitals erwirtschaftet. Hierfür nimmt man sich entsprechend den Gewinn nach Steuern bzw. den Jahresüberschuss zur Hand. Diesen Ertrag teilt man dann durch das Gesamtkapital und bildet im Anschluss wieder den Prozentwert durch die Multiplikation mit 100.

ROA = Jahresüberschuss ÷ Gesamtkapital * 100

Einige Analysten addieren die Fremdkapital-Zinsen zum Jahresüberschuss, um eine Gleichstellung zwischen Fremd- und Eigenkapital zu erzielen. Hierdurch ist eine etwas gezieltere Betrachtung der Kennzahlen möglich.

Mit dem ROA bekommst du eine Aussage dazu, wie effizient das Unternehmen sein gesamtes Kapital einsetzt, um Gewinne zu erwirtschaften. Höhere Ergebnisse werden überwiegend als positiv bewertet und bieten den Investoren einen attraktiven Zugang zu einem Wachstumsmarkt.

Wie beim ROE ist ein steigender Gewinn bei sinkendem Eigenkapital aber nicht immer ein Indiz für eine positive Entwicklung. So steigt hier zwar auch das ROA, insgesamt kann eine solche Situation aber für einen Verlust von Anlagevermögen und somit auch eine geringere Liquidität sprechen.

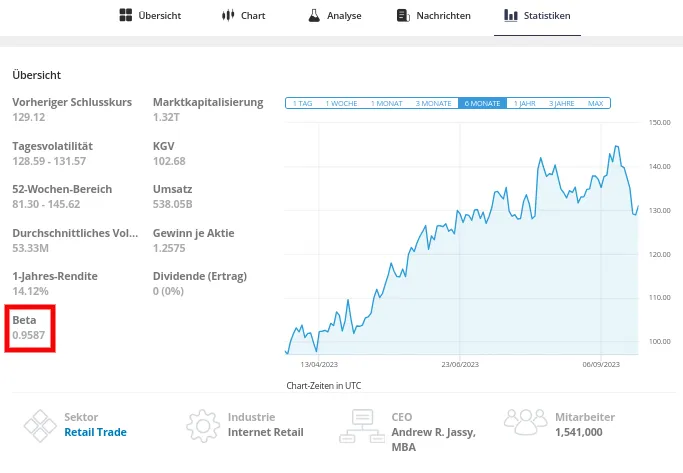

16. Betafaktor

Mit dem Betafaktor werfen Sie einen Blick auf die Volatilität einer bestimmten Aktie und erfahren, ob der Kurs stärker oder schwächer schwankt als die Standardabweichung am Markt. Eine gute Mischung aus stabilen Werten und schwankungsanfälligeren Assets kann für ein konstantes Wachstum und geringere Risiken sorgen.

Die Berechnung des Betafaktors ist zugegebenermaßen kein Kinderspiel. Du musst hierfür die Kovarianz zwischen Aktienrendite und Marktrendite durch die Varianz des Marktportfolios teilen. Glücklicherweise stellen dir die meisten Broker die komplette Kennzahl zur Verfügung.

Betafaktor = Kovarianz zwischen Aktienrendite und Marktrendite ÷ Varianz des Marktportfolios

Für die Interpretation schaust du nun, ob der Betafaktor über oder unter 1 liegt. Bei unter 1 ist die Aktie weniger schwankungsanfällig als der Gesamtmarkt, verhält sich also weitestgehend stabil. Liegt der Wert dagegen höher, musst du von einer stärkeren Volatilität ausgehen. Die Preise können sich also sprunghaft ändern.

17. Research & Development (R&D)/Innovationsquote

Die Research & Development Quote betrachtet die Ausgaben für Forschung und Entwicklung und berechnet deren Anteil an den Gesamtausgaben für Vermarktung. Hierdurch erfahren die Aktionäre mehr über die Innovationsquote und die Investitionen in die Zukunft. Unternehmen, die Bargeld horten und dadurch eine hohe Quick Ratio erzielen, geraten oft ins Hintertreffen, weil sie dadurch zu wenig Geld in Innovation stecken.

Andere Firmen in derselben Branche könnten diesem Unternehmen somit davon ziehen. Daher ist es wichtig, sich gezielt die Innovationsquote oder R&D Ratio anzuschauen und diese mit den Ergebnissen der Konkurrenz zu vergleichen. Berechnet wird die R&D Ratio, indem man die Ausgaben für den Forschungs- und Entwicklungsbereich durch die gesamten Vermarktungsausgaben teilt.

R&D Ratio = Ausgaben für Forschung und Entwicklung ÷ gesamte Vermarktungsausgaben

Was als positiv für die Investition in Aktien gelten kann, hängt stark vom Standard in der entsprechenden Branche ab. Grundsätzlich sind hohe Innovationsquoten in fortschrittlichen Industrien wie KI, IT, Chipproduktion, E-Commerce usw. als eher positiv zu betrachten.

Gleichzeitig sollte man aber die Liquidität des Unternehmens nicht ganz aus dem Auge verlieren. Steckt ein Konzern mehr Geld als die Konkurrenz in Innovation und leidet dadurch an einem Mangel an Bargeld, könnte das kurzfristig zu Engpässen und finanziellen Schieflagen führen. Eine ganzheitliche Betrachtung hilft hier dabei, zu einem besseren Verständnis zu kommen.

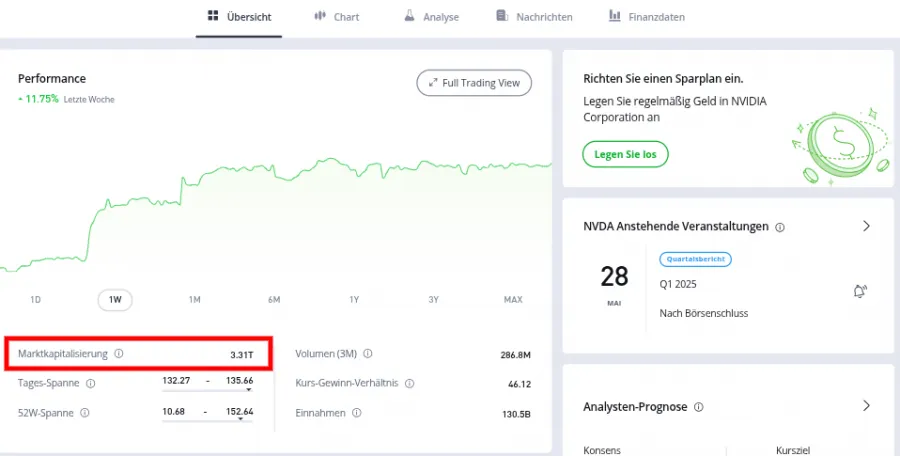

18. Marktkapitalisierung (Market Cap)

Die Marktkapitalisierung (Market Cap) ist die Gesamtheit der Aktien multipliziert mit dem aktuellen Aktienpreis. Somit gelangst du zum gesamten Börsenwert, den ein Unternehmen zu einem bestimmten Zeitpunkt hat. Dieser ist selbstverständlich vom Auf und Ab der Preise abhängig, sprich von Angebot und Nachfrage. Somit kann es sich immer nur um eine Momentaufnahme handeln.

Marktkapitalisierung = Aktienpreis * Anzahl der ausstehenden Aktien

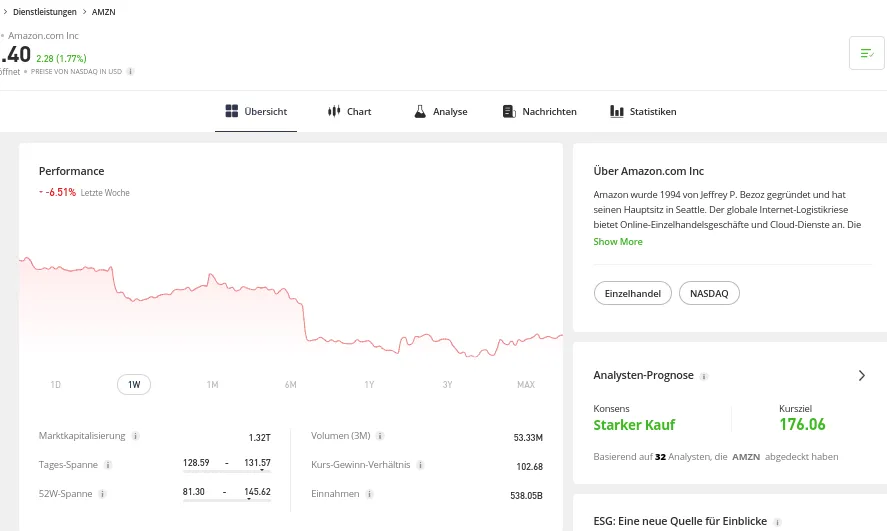

Die Marktkapitalisierung wird bei den meisten Analysefenstern und Finanzdaten der Broker meist zuerst angezeigt. Sie wird an oberer Stelle aufgelistet, danach folgen weitere Informationen wie Betafaktor zur Volatilität und KGV für die Value-Betrachtung.

Wichtig ist die Marktkapitalisierung vor allem für die Bewertung des Handelsvolumens und der Marktliquidität. Ist die Market Cap niedrig, könnte das auf einen geringen Streubesitz schließen lassen, was Probleme beim Kaufen und Verkaufen im Trading verursacht.

19. EBITDA

Beim EBITDA handelt sich also um einen bereinigten Jahresüberschuss, bei dem die Zinsen, Steuern, Abschreibungen auf Sachanlagen und Abschreibungen auf immaterielle Vermögensgegenstände herausgerechnet werden. Die Kennzahl taucht vor allem in den Bilanzen auf und wird auch als Earnings Before Interest, Taxes, Depreciation and Amortization beschrieben.

Auf das bereits ermittelte EBIT ohne Zinsen und Steuern werden nun die zuvor abgezogenen Abschreibungen wieder hinzugerechnet. Dadurch entsteht ein realistischeres Bild des AG-Gewinns, ohne dass es durch buchhalterische Maßnahmen verzerrt wird. Selbst im Vergleich zum Cashflow kann das EBITDA dabei als wesentlich stabiler gelten.

EBITDA = Jahresüberschuss + (Steueraufwand, Zinsaufwand, Abschreibungen) – (Steuererträge, Zinserträge)

Das EBITDA eignet sich vor allem gut zu einer relativ neutralen Unternehmensbewertung, die sich auch im internationalen Rahmen anwenden lässt. Wer die Kennzahl über mehrere Jahre beobachtet, kann gewisse Trends aus ihr ablesen und Vergleiche anstellen. Sie dient außerdem als Basis zur Berechnung anderer wichtiger Aktienkennzahlen wie der EBITDA-Umsatz-Marge und dem EV/EBITDA.

20. EV/EBITDA

Das EV/EBITDA oder Enterprise Multiple ist eine Kennzahl, die den Unternehmenswert (entschuldeter Aktienwert) relativiert, indem sie ihn durch das EBITDA, also den Jahresgewinn ohne Zinsen, Steuern und Abschreibungen, teilt. Auf diese Weise kann bemessen werden, welche Schuldenlage besteht und welches Potenzial auf Dauer in der AG schlummert. Oft wird diese Kennzahl von potenziellen Käufern verwendet, um die Chancen des Unternehmens einzuschätzen.

Du nimmst dir also erst das EV (Enterprise Value) zur Hand, welches sich aus dem Gesamtwert der ausstehenden Aktien zuzüglich des Werts der Verbindlichkeiten ergibt. Das Ergebnis wird dann durch das bereits vorher genannte EBITDA geteilt, wodurch ein Zusammenhang zwischen dem Marktwert und dem Jahresüberschuss entsteht.

EV/EBITDA = entschuldeter Unternehmenswert (EV) ÷ EBITDA

Diese Kennzahl kannst du nun nutzen, um Unternehmen auch über Branchen hinweg zu vergleichen. Was das EV/EBITDA vor allem leisten kann, ist es, ein vollständigeres Bild der finanziellen Leistungen der jeweiligen AG zu geben. Wie bei allen Aktienkennzahlen sollten hier jedoch immer weitere Ratios hinzugezogen werden.

Wo bekomme ich die Aktien Kennzahlen her?

Du kannst die Kennzahlen entweder mit Hilfe der Daten aus der Bilanz selbst berechnen oder sie aus den Informationen zu jeder Aktie beim Broker durchlesen. Die meisten Broker geben dir die fundamentalen Daten tagesaktuell an. Bei Anbietern wie eToro ist es nur eine Frage weniger Klicks, bis du zu den Informationen gelangst. Du öffnest einfach die Profilseite des jeweiligen Papiers und hast nun Einsicht in die wichtigsten Kennzahlen.

In wenigen Schritten meldest du dich einfach auf der Website des gewünschten Brokers an und wirst nach deiner Verifizierung vollständiges Mitglied. Im Demokonto übst du den Aufbau von Portfolios ein und stärkst deine Kenntnisse im Umgang mit den Kennzahlen. Bei erfolgreichen Übungsinvestitionen wechselst du in den Echtgeldbereich und vermehrst hier dein Vermögen gewinnbringend.

Was ist die wichtigste Aktienkennzahl?

Die wichtigste Aktienkennzahl ist das Kurs-Gewinn-Verhältnis (KGV), weil hiermit eine sehr gute Aussage über das Potenzial des Unternehmens an der Börse gemacht werden kann. Diese Kennzahl vergleicht den inneren Wert des Unternehmens (Performance) mit dem Preis der Aktie und schließt daraus auf eine mögliche Entwicklung. Das KGV ist vor allem bei Value Strategien relevant. Bei anderen Herangehensweisen könnten Hilfsmittel wie die Dividendenrendite (Dividendenstrategie) oder der Betafaktor (Swing Trading) wichtiger sein.

Was ist die unwichtigste Aktienkennzahl?

Die für klassische Trader unwichtigste Aktienkennzahl ist das EV/EBITDA, weil es bei diesem Wert eher um das Zukunftspotenzial beim Kauf des gesamten Unternehmens geht. Zwar kann hierüber eine Aussage über die finanzielle Stabilität gemacht und somit auch dem privaten Aktienhändler geholfen werden. Im Großen und Ganzen ist das EV/EBITDA aber eher für Großaktionäre und Unternehmer wichtig.

Was ist die Fundamentalanalyse?

Die Fundamentalanalyse ist eine Methode, bei der Aktionäre wichtige Unternehmenswerte wie den Gewinn mit dem Markt vergleichen und daraus Schlüsse zur langfristigen Entwicklung bzw. zum Potenzial des Wertpapiers ziehen. Hieraus ergeben sich Aussagen zur finanziellen Gesundheit der AG und zur Bewertung des aktuellen Preises. Die Kennzahlen dienen als Grundlage für einen value-orientierten Aktienhandel, können aber auch für Growth Investing genutzt werden.

Erfahre jetzt mehr in unserem Lexikon-Artikel zur Fundamentalanalyse!

Mein Fazit: Kennzahlen sind für die fundamentale Analyse unverzichtbar

Vor allem bei langfristigem Vermögensaufbau mit fundamentalen Herangehensweisen sind die Kennzahlen von Aktien unverzichtbar. Sie helfen dir dabei, das Potenzial des Unternehmens besser einzuschätzen und es mit der Bewertung am Markt zu vergleichen.

Die so genannten Valuation Ratios oder Bewertungs-Kennzahlen sind besonders relevant für Value und Growth Investoren. Sie ermitteln über diese Daten, ob eine Aktie unter- oder überbewertet ist. Dadurch erfährt man z. B., welche Wertpapiere Potenzial haben und dennoch wenig Geld kosten.

Andere Kennzahlen schauen eher danach, wie effektiv das Unternehmen aus seinen Kapitalarten Zinsen erwirtschaftet und wie liquide der Konzern in Bezug auf seine Schulden ist. Ebenfalls relevant ist es, sich mit den Investitionen in die Forschung und Entwicklung zu beschäftigen. Dieser Faktor spielt vor allem bei Wachstumsbranchen eine wichtige Rolle.

Die Kennzahlen kannst du als Investor natürlich selbst berechnen. Oftmals ist es aber leichter, die Broker zu konsultieren. Melde dich hier einfach mit einem Konto an, lasse dich verifizieren und habe dann Zugriff auf alle wichtigen Daten zu einer Aktie. Sehr gut wirst du mit solchen Angaben von Plattformen wie eToro und XTB versorgt.

Unser Tipp: Aktien traden zu besten Konditionen

FAQs zu den wichtigsten Kennzahlen

Wozu sind Aktien Kennzahlen gut?

Die Aktien Kennzahlen dienen dazu, den inneren Wert eines Unternehmens zu bestimmen und ihn in vielen Fällen mit dem Marktwert zu vergleichen. Hierdurch erhält man Informationen zur Bewertung der einzelnen Aktie sowie zur finanziellen Gesundheit der AG.

Wie berechnet man die Marktkapitalisierung von Aktien?

Die Marktkapitalisierung ist die Basis von vielen Berechnungen im Rahmen der fundamentalen Analyse. Du kannst sie dir entweder einfach vom Broker angeben lassen oder sie selbst berechnen. Der Wert besteht aus nichts weiter als dem Aktienkurs multipliziert mit der Anzahl der ausstehenden Aktien.

Wozu brauche ich das Kurs-Gewinn-Verhältnis (KGV)?

Mit dem Kurs-Gewinn-Verhältnis (KGV) vergleichst du den aktuellen Kurs mit dem Gewinn je Aktie. Dadurch erfährst du mehr über die Bewertung des Unternehmens an der Börse sowie über sein Potenzial. Value Investoren nutzen diese Kennzahl, um preiswert Qualitätsaktien mit Wachstumschancen einzukaufen. Beim Growth Investing konzentriert man sich auf Wertpapiere, die überbewertet sind, also ein hohes KGV haben.

Brauche ich Kennzahlen für die fundamentale Analyse?

Ja, Kennzahlen sind für die fundamentale Analyse unabdingbar. Während man sich bei der technischen Herangehensweise hauptsächlich auf die Charts stützt, stehen bei diesem Ansatz die Bewertungen der Unternehmen im Mittelpunkt.

Wie helfen mir Aktien bei der Beurteilung von Investitionschancen?

Über die Kennzahlen erkennst du, ob eine Aktie für ihr Potenzial günstig zu haben ist. So kannst du Wertpapiere preiswert einkaufen und über die nächsten Jahre von einem starken Wachstum profitieren. Abgesehen davon gelangst du über die Kennzahlen zu einer Aussage über die finanzielle Stabilität der Unternehmen.