Zertifikate sind Wertpapiere (Schuldverschreibungen), die von Banken emittiert werden und keinen festen Zinssatz oder Rückzahlungsanspruch haben. Stattdessen orientieren sie sich an der Wertentwicklung eines zugrunde liegenden Basiswerts wie Indizes, Aktien, Rohstoffen oder Währungen. Mit dem Erwerb eines Zertifikats erwirbt ein Aktionär keine Anteils- oder Eigentumsrechte an einem Unternehmen.

Zertifikate im Trading – Kurz und knapp

- Bei den Trading-Zertifikaten gilt das sogenannte Emittentenrisiko. Das bedeutet, sobald der Emittent in Insolvenz geht, ist das investierte Geld weg.

- Der Handel mit Zertifikaten erfolgt OTC oder an einer sogenannten Zertifikat-Börse (z. B. in Stuttgart oder Frankfurt). Nur beim Handel über eine solche Börse ist ein gewisser Schutz durch die Börsenaufsicht gewährleistet.

- Die Eigenschaften von Zertifikaten sind mit denen der Derivate identisch.

Was sind Merkmale von Zertifikaten?

Zertifikate sind komplexe Finanzinstrumente, deren Merkmale wie Verzinsung, Rückzahlung und Laufzeit vom Emittenten flexibel gestaltet werden können. Das Angebot an Zertifikaten ist daher schwer überschaubar. Durch den Kauf eines Zertifikats können Anleger auch mit kleinen Beträgen komplexe Anlagestrategien in einem einzigen Produkt realisieren. Zudem eröffnen Zertifikate den Zugang zu Anlageklassen, die privaten Anlegern in der Regel nicht zugänglich sind.

Der Anleger kann je nach Ausgestaltung des Zertifikats auf unterschiedliche Marktsituationen wetten, auf fallende, steigende oder stagnierende Märkte. Hieraus ergeben sich Gewinnchancen. Der Preis eines Zertifikats setzt sich zumeist aus dem Nennwert und einem Aufschlag zusammen. Der Anleger ist zur Zahlung des Kaufpreises an den Verkäufer verpflichtet. Wenn der Anleger das Zertifikat während der Laufzeit veräußert, werden Transaktionskosten fällig. Auch bei Rückgabe des Zertifikats fallen Kosten für die Abwicklung an.

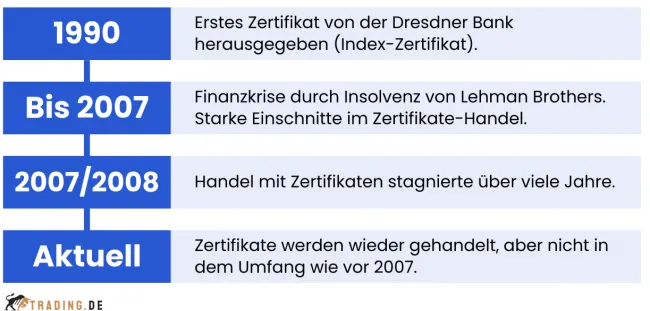

Geschichte und Entwicklung von Zertifikaten

Zertifikate sind eine noch recht junge Wertpapier-Art, die Ihren Ursprung in Deutschland hat. Das erste Zertifikat wurde im Jahr 1990 von der Dresdner Bank herausgegeben. Hierbei handelte es sich um ein sogenanntes Index-Zertifikat. In den darauffolgenden Jahren wurden Zertifikate immer beliebter. Immer mehr Banken gaben Sie aus. Das Angebot an Zertifikaten wurde vielfältiger. Während Finanzkrise 2007/2008, die durch die Insolvenz der US-Investment-Bank Lehmann Brothers ausgelöst wurde, gab es starke Einschnitte beim Zertifikate-Handel. Infolgedessen verloren viele Anleger ihr Geld. Der Handel mit Zertifikaten stagnierte über viele Jahre. Mittlerweile sieht das wieder anders aus. Trotzdem werden Zertifikate nicht mehr in dem Umfang gehandelt wie vor 2007.

Was sind Hebel-Zertifikate?

Hebel-Zertifikate sind spezielle Zertifikate, deren Wert im Vergleich zum Basiswert exponentiell steigen kann. Das bedeutet, dass sich mit Hebel-Zertifikaten auch mit geringem Kapitaleinsatz satte Gewinne erzielen lassen. Die hohe Volatilität dieser Art Zertifikate kann aber auch zu einem Totalverlust führen. Die Hebel-Zertifikate unterscheiden sich ansonsten nicht von klassischen Zertifikaten.

Hebel-Zertifikate – Das Wichtigste in Kürze

- Renditen werden bei Hebel-Zertifikaten nicht durch Zinsen generiert, sondern hängen von der Wertentwicklung des Basiswerts ab.

- Bei den Basiswerten von Hebel-Zertifikaten handelt es sich um Rohstoffe, Währungen, Indizes oder Aktien.

- Beim Handel mit Hebel-Zertifikaten können Sie auf „steigende“ oder „fallende“ Kurse (long/short) spekulieren.

Welche Arten von Hebel-Zertifikate gibt es?

| Zertifikate-Typen | Beschreibung und Funktion |

|---|---|

| Outperformance-Zertifikate | Bei der Investition in Outperformance-Zertifikate können Trader überproportional von der Kurssteigerung des Basiswerts profitieren. Sobald der Basispreis des Zertifikats überschritten wird, greift der Hebel. Beim Ertragspotenzial gibt es dagegen keine Begrenzung. Kommt es aber zu einem Kursverlust, d.h. der Kurs sinkt unter dem Basispreis, ist der Trader nur zu einem Verhältnis von 1 zu 1 beteiligt. |

| Knock-out-Zertifikate | Bei Knock-out Zertifikaten können Trader dank Knock-outs auf verschiedene Basiswerte (z.B. Währungen, Rohstoffe, Aktien usw. spekulieren, ohne die Volatilität des Basiswerts fürchten zu müssen. Diese wird durch die Knock-out-Schwelle größtenteils eliminiert. Wird die Knock-out-Schwelle unterschritten, kann es schlimmstenfalls zum Totalverlust kommen. |

| Sprint-Zertifikate | Bei Sprint-Zertifikaten gibt es eine feste Laufzeit. Ist deren Ende erreicht, wird zusätzlich zum Startkurs auch der doppelte Kursgewinn ausgezahlt, der durch den Basiswert generiert wurde. |

| Faktor-Zertifikate | Bei Faktor-Zertifikaten hat die Volatilität des Basiswerts keinen Einfluss auf deren Preisbildung. Der Hebel bleibt jederzeit konstant. Dieses Hebelprodukt ermöglicht auf Short oder Long zu spekulieren. |

Wie funktioniert der Handel mit Zertifikaten?

Beim Trading mit Zertifikaten handelst du Derivate, die von Banken ausgegeben und an der Börse gehandelt werden. Der Wert von Zertifikaten hängt von einem zugrunde liegenden Basiswert ab. Dieser kann zum Beispiel eine Aktie, ein Index oder ein Rohstoff sein. Zertifikate selbst haben keinen inneren Wert. Du profitierst von den Kursbewegungen des Basiswerts – sowohl bei steigenden als auch bei fallenden Kursen. Das Zertifikat passt sich der Kursentwicklung des jeweiligen Basiswertes an, aber du handelst nur das Zertifikat – nicht den Basiswert selbst.

Für den Handel mit Zertifikaten benötigst du ein Wertpapierdepot und die entsprechende Wertpapierkennnummer (WKN bzw. ISIN) des gewünschten Zertifikats.

Du kannst bei Zertifikaten entweder eine Long- oder eine Short-Position eingehen:

- Long-Position: Du setzt darauf, dass der Kurs des Basiswertes steigt. Wenn der Kurs tatsächlich steigt, profitierst du von der positiven Wertentwicklung.

- Short-Position: Hier gehst du davon aus, dass der Kurs des Basiswertes sinkt. Fällt der Kurs, steigt der Wert deines Zertifikates und du profitierst.

Ein wichtiger Aspekt beim Trading mit Zertifikaten sind die Gebühren. Diese sind oft nicht direkt ersichtlich und können die Rendite erheblich beeinflussen. Achte darauf, dass neben dem Preis des Zertifikats auch die Handelsgebühren berücksichtigt werden, um böse Überraschungen zu vermeiden.