In diesem Artikel zeige ich dir, welche 10 Trading Strategien besonders effizient sind und von vielen Anlegern genutzt werden. Welcher Handelsstil genau zu dir passt, hängt stark von deinen Zielen und deinen Erfahrungen ab.

In unserem Ranking findest du die besten Trading-Strategien, die ich dir jetzt ausführlich vorstellen werde:

- Daytrading – Am besten für Anfänger und Fortgeschrittene für täglichen Handel

- Swing Trading – Am besten für Anfänger zum längerfristigen Trading

- Scalping – Am besten für Profis für sehr schnellen Handel

- Trend Trading und Trendkanal Trading – Am besten für Anfänger für hohe Trefferquoten

- Trading mit Unterstützung und Widerstand – Eignet sich am besten für Range-Märkte

- News Trading – Am besten für Trader, die hohe Volatilität und schnelle Bewegungen mögen

- Gap Trading – Top Strategie für nach der Börseneröffnung

- Price Action Strategie – Die beste Strategie zur Analyse der Charts

- Carry Trade Strategie – Risikoärmere Strategie (auch geeignet zum Hedging)

- Smart Money Concepts Strategie – Kombiniert Price Action und Orderflow, eher für Fortgeschrittene

Das Wichtigste über Trading Strategien im Überblick:

- Trading Strategien helfen dir dabei, strukturiert und durchdacht Geld am Aktienmarkt oder in CFDs anzulegen

- Es gibt verschiedene Ansätze, die sich oft durch ihren Zeitrahmen unterscheiden

- Zu den kurzfristigen Trading Methoden zählen u. a. Day Trading, Swing Trading und Scalping, die alle an einem Geschäftstag stattfinden

- Um eine Trading Strategie umzusetzen, benötigst du Tools und detaillierte Charts

- Suche dir einen Broker aus, der dir alle Werkzeuge kostenlos anbietet und die Orders schnell ausführt

- Im Demokonto des Brokers kannst du jede Methode einzeln üben

Was ist eine Trading Strategie?

Eine Trading-Strategie ist ein klar definierter Ablaufplan, der dabei hilft, beim Handel an den Finanzmärkten strukturierte und rationale Entscheidungen zu treffen. Anstatt impulsiv oder von Emotionen geleitet zu handeln, basiert eine Trading-Strategie auf festgelegten Prinzipien und einer konsequenten Vorgehensweise.

Gerade im Trading ist es wichtig, nicht einfach nach Gefühl in einen Markt einzusteigen. Emotionale Faktoren wie spannende Nachrichten, Trends in sozialen Medien oder Empfehlungen von Freunden können das eigene Urteilsvermögen trüben und zu unüberlegten Handlungen führen. In meiner eigenen Erfahrung habe ich gesehen, dass ein systematischer Ansatz solche Fehltritte deutlich reduziert und langfristig für mehr Erfolg sorgt.

Rückblickend auf Ereignisse wie die Dotcom-Blase oder die Hypes um Cannabis– oder Wasserstoff-Aktien wird deutlich, wie gefährlich es sein kann, nur auf den nächsten Trend aufzuspringen – oft entstehen dabei Blasen, die letztlich platzen und für Anleger hohe Verluste bedeuten.

Deshalb empfehle ich sowohl Anfängern als auch Profis, ihre Impulse durch eine eigene, wohl überlegte Trading-Strategie zu steuern. Praktische Hilfsmittel wie Tools in den Trading-Plattformen unterstützen dabei, Trends nüchtern zu analysieren und Chancen gezielt zu erkennen.

Grundsätzlich unterscheidet man dabei zwischen fundamentalen Strategien, bei denen der innere Wert eines Wertpapiers bewertet wird, und technischen Strategien, die sich auf Muster und Kennzahlen aus Kurscharts stützen. Viele erfahrene Trader – etwa Day Trader, Swing Trader oder Scalper – nutzen technische Analysen gezielt, um die richtigen Einstiegs- und Ausstiegspunkte für ihre Trades zu bestimmen.

Eine gut umgesetzte Trading-Strategie sorgt im Endeffekt dafür, dass du planvoll, diszipliniert und möglichst emotionslos handelst – und so deine eigenen Chancen an den Finanzmärkten deutlich verbesserst.

Die beste Trading Strategie finden: Sie hängt von deinem individuellen Handelsverhalten ab

Die beste Trading-Strategie ist immer diejenige, die am besten zu deinem persönlichen Handelsverhalten, deinen Zielen und deinen Vorlieben passt. Überlege dir daher als Erstes:

- Was will ich mit meinen Investitionen erreichen?

- Möchte ich langfristig Vermögen durch jährliche Rendite aufbauen oder möchte ich Woche für Woche Gewinne auf meinem Konto verbuchen?

- Wie viel Geld möchte ich investieren und wie viel Gewinn erzielen?

- Wie viel Risiko bin ich bereit einzugehen?

- Bevorzuge ich nervenschonendes, damit aber auch langsam wachsenderes Investment?

Meiner Erfahrung nach ist es entscheidend, ehrlich zu sich selbst zu sein und den eigenen Anlagestil nicht künstlich an angeblich erfolgreiche Strategien anzupassen. Nur so findest du eine Trading-Strategie, die du auch langfristig diszipliniert und entspannt umsetzen kannst.

Zuerst im Trading-Demokonto ausprobieren

Bevor du mit echtem Geld handelst, solltest du die besten Trading-Strategien zunächst in einem Trading-Demokonto testen. Lies dir dazu die Erläuterungen zu den unterschiedlichen Handelsstrategien aufmerksam durch und probiere jede einzeln mit virtuellem Kapital bei deinem Broker aus. Anbieter wie Capital.com, XTB, eToro und Plus500 stellen dir ein kostenloses Demokonto zur Verfügung, in dem du sowohl Chart-Analysen als auch fundamentale Kennzahlen ganz risikofrei üben kannst.

Meiner Erfahrung nach ist es extrem wertvoll, Strategien erst ausgiebig im Demomodus zu trainieren – so lernst du deren Funktionsweise kennen, kannst Fehler machen, ohne Verluste zu riskieren, und entwickelst ein Gefühl für das Marktgeschehen. Ein Demokonto ist somit die ideale Möglichkeit, dich optimal vorzubereiten, bevor du echtes Geld investierst.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Das sind die Top-10 Trading-Strategien mit möglichst hoher Trefferquote: Unsere Übersicht

Die Auswahl der besten Trading-Strategien mit hoher Trefferquote hängt immer davon ab, wie gut du die jeweilige Methode verstehst und konsequent anwendest. Nur durch fundiertes Wissen und eine breite Diversifikation kannst du dauerhaft erfolgreich am Markt agieren, denn oft kann schon ein überraschender Tweet, zum Beispiel von Elon Musk, die Richtung ganzer Märkte verändern. Hier kommen die Strategien, die sich über Jahre als besonders effizient erwiesen haben:

Indem du dein Vermögen breit auf unterschiedliche Positionen verteilst, reduzierst du das Risiko, durch Verluste in einem einzelnen Bereich stark getroffen zu werden.

Die Idee dahinter: Wenn ein Markt oder eine Branche schwächelt, können andere gleichzeitig stabil oder sogar profitabel sein – das gleicht Verluste aus.

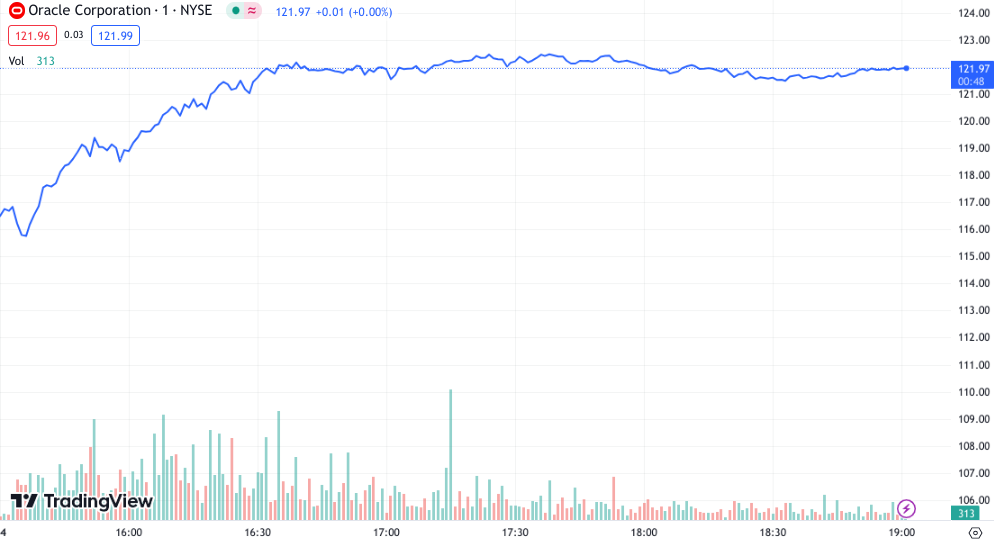

1. Daytrading: Handel an einem Tag durchführen

Beim Daytrading eröffnest und schließt du deine Handelspositionen innerhalb eines einzigen Geschäftstags mit dem Ziel, aus kurzfristigen Kursbewegungen möglichst viel Gewinn zu erzielen. Daytrading ist eine der bekanntesten und beliebtesten Strategien an der Börse und vor allem im CFD-Bereich besonders verbreitet. Typischerweise investierst du morgens in Aktien, CFDs, Devisen, Rohstoffe oder Kryptowährungen und verkaufst deine Positionen spätestens zum Börsenschluss desselben Tages.

Als Daytrader profitierst du besonders dann, wenn die ausgewählten Werte eine hohe Volatilität aufweisen – denn ohne deutlich erkennbare Kursschwankungen sind die Gewinnchancen meist gering, und die anfallenden Spreads des Brokers können kleinere Gewinne schnell wieder auffressen. Wichtig dabei: Wenn du Positionen über Nacht hältst, entstehen zusätzliche Haltekosten, die deine Rendite deutlich schmälern können. Meiner Erfahrung nach lohnt es sich daher, im Daytrading diszipliniert zu handeln und die meisten Trades tatsächlich noch am selben Tag abzuschließen, um unnötige Kosten zu vermeiden und Risiken zu reduzieren.

Im Daytrading solltest du dir bereits vor Handelsbeginn gezielt eine Aktie oder einen Forex-Wert aussuchen, der das Potenzial für eine deutliche Kursbewegung hat. Eine bewährte Methode ist es, gezielt auf die Veröffentlichungstermine von Quartalszahlen oder andere bedeutende Unternehmensmeldungen zu achten. Fallen die bekanntgegebenen Zahlen besser aus als vom Markt erwartet, kommt es häufig direkt im Anschluss an die Veröffentlichung zu starken Kurssteigerungen. Ähnlich reagieren die Märkte bei der Vorstellung neuer Produkte oder innovativer Technologien, die für das Unternehmen positive Impulse liefern können.

Andersherum gilt: Erwarten Investoren negative Nachrichten – zum Beispiel laufende Gerichtsprozesse oder angekündigte Probleme im Unternehmen –, solltest du ebenfalls aufmerksam sein, da auch in solchen Situationen starke Kursschwankungen auftreten können. Meiner Erfahrung nach ist ein strukturierter Trading-Kalender, in dem du sämtliche wichtigen Unternehmensereignisse und Wirtschaftstermine auflistest, eine große Hilfe, um gezielt auf Chancen zu reagieren und deinen Handelsplan optimal vorzubereiten.

Im Forex-Trading kommt neben der technischen Chart-Analyse noch eine wichtige politische und wirtschaftliche Komponente hinzu. Wenn du beispielsweise per CFD in Währungen investierst, kannst du nicht nur auf steigende Kurse setzen, sondern auch auf fallende – also „short“ gehen. Das ist besonders spannend bei Währungen, die über Jahre an Wert verlieren, wie es etwa bei der türkischen Lira häufig der Fall war. Viele Trader haben gezielt auf den weiteren Wertverlust gesetzt und konnten davon profitieren.

Dennoch solltest du beim Daytrading die technische Analyse nicht aus den Augen verlieren. Sobald du einen Hinweis auf eine bevorstehende Phase erhöhter Volatilität entdeckt hast – beispielsweise durch politische Ereignisse, Wirtschaftsdaten oder Notenbankentscheidungen – empfiehlt es sich, die entsprechende Währung auf die Watchlist zu setzen. Mit Börsenöffnung beobachtest du dann die Kursentwicklungen sehr genau. Erkennst du zum Beispiel, dass ein wichtiges Widerstandslevel mehrfach durchbrochen wird und weitere technische Signale für eine Trendfortsetzung sprechen, ist der Zeitpunkt zum Einstieg gekommen.

Die größte Herausforderung besteht darin, den richtigen Ausstiegszeitpunkt zu bestimmen. Dieser sollte immer so gewählt sein, dass du nach Abzug aller Kosten – also Spreads, Provisionen und eventuell weiterer Gebühren – einen echten Gewinn erzielst. Um Verluste zu begrenzen, ist es aus meiner Sicht sinnvoll, tendenziell lieber zu früh als zu spät auszusteigen. Die technische Analyse hilft dir dabei, Umkehrpunkte am Markt zu identifizieren: Wo setzen größere Gegenbewegungen der „Bären“ ein? An welcher Stelle sind Marktteilnehmer nicht mehr bereit, höhere Preise zu akzeptieren? Indem du diese Marken konsequent beachtest, minimierst du das Risiko und sicherst langfristig deine Erfolge beim Daytrading ab.

Wichtig ist es, dass du als Trader immer am Ball bleibst und die Finanzmärkte mit deinen Positionen ständig überwachst. Trading Apps und automatisierte Trading Funktionen können dir dabei helfen, das Risiko von Verlust zu schmälern. So kannst du Verlustbegrenzungen einfügen und den Broker dazu beauftragen, Gewinne ab einem bestimmten Wachstumswert mitzunehmen.

Vorteile Daytrading

- Potenziell hohe Gewinne durch Hebelwirkung (Verluste können erhöht werden)

- Flexibilität bei den Trading Zeiten

- Hohe Liquidität und schnelle Ergebnisse

- Trading-Arbeit konzentriert sich auf wenige Tage in der Woche

Nachteile Daytrading

- Hohes Risiko durch Volatilität

- Nervenaufreibend und aufwandsintensiv

- Möglicherweise hohe Transaktionskosten

2. Swing Trading: Mit den Trends am Markt handeln

Swing Trading ist eine Handelsstrategie, bei der du typischerweise Positionen mehrere Tage oder sogar Wochen hältst – immer so lange, wie der aktuelle Trend anhält. Im Gegensatz zum Daytrading, bei dem alle Trades innerhalb eines Tages abgeschlossen werden, setzt du beim Swing Trading gezielt darauf, zwischendurch von Trendbewegungen und Richtungsänderungen am Markt zu profitieren. Der Begriff „Swing“ steht dabei für das Schwingen zwischen Auf- und Abwärtstrends.

Die Grundidee dieser Strategie ist es, an den Wendepunkten eines Trends einzusteigen und sowohl von Aufwärts- als auch von Abwärtsbewegungen zu profitieren. Dazu nutzt du häufig technische Analysen, um diese Umkehrpunkte frühzeitig zu erkennen. Besonders profitabel ist Swing Trading, wenn es dir möglich ist, nicht nur auf steigende, sondern auch auf fallende Kurse zu setzen. Voraussetzung dafür ist allerdings, dass dein Broker Leerverkäufe zulässt.

Da der klassische Direkthandel für Privatpersonen das Shorten oft nicht erlaubt, weichen viele private Swing Trader auf den CFD-Handel aus. Damit kannst du flexibel auf sämtliche Marktbewegungen reagieren und sowohl steigende als auch fallende Kurse handeln.

Aus meiner Erfahrung ist Swing Trading besonders für Trader geeignet, die nicht den ganzen Tag vor dem Bildschirm sitzen wollen, aber dennoch aktiv auf den Märkten agieren und Chancen sowohl in Trends als auch an deren Wendepunkten erkennen wollen. Erfolgreiches Swing Trading verlangt nach Geduld, einem klaren Handelsplan und der Fähigkeit, Trends und deren Umkehr signifikant zu analysieren und umzusetzen.

Bei einem CFD-Broker ist das aber ohne Probleme möglich. Hier klickst du auf „kaufen“, wenn du in das Wachstum von Aktien investiert (also long gehen) möchtest und auf „verkaufen“, wenn du per Shortselling von einem fallenden Kurs profitieren willst.

Swing Trader konzentrieren sich gezielt darauf, mithilfe verschiedener technischer Indikatoren und Chartformationen potenzielle Umkehrpunkte im Kursverlauf zu identifizieren. Befindet sich eine Position beispielsweise in einem ausgeprägten Kurstal und deuten gleich mehrere Signale auf einen bevorstehenden Trendwechsel hin, nutzen erfahrene Trader die Gelegenheit zum Einstieg – meist gehen sie in diesem Moment „long“. Die Position bleibt dann so lange bestehen, bis erneut mehrere Indikatoren signalisieren, dass ein Hochpunkt oder Gipfel erreicht ist und mit einer Gegenbewegung oder Korrektur zu rechnen ist. Sobald der Widerstand der Verkäufer („Bären“) zu stark wird, steigt der Swing Trader aus und realisiert den Gewinn.

Typisch für das Swing Trading ist, dass du nicht nur vom Anstieg, sondern auch vom fallenden Kursverlauf profitieren kannst. Nach der Gewinnmitnahme auf der Long-Seite folgt oft direkt ein Leerverkauf („short“), wenn Hinweise auf eine Trendwende nach unten vorliegen. So nutzt du das Auf und Ab des Marktes optimal aus und versuchst, in beiden Marktrichtungen profitabel zu handeln.

Entscheidend für den Erfolg im Swing Trading ist vor allem Disziplin sowie das konsequente Einhalten der eigenen Strategie – gerade beim Thema Gewinn- und Risikomanagement. Hierbei helfen dir verschiedene Tools auf der Handelsplattform: Du kannst zum Beispiel automatisierte Funktionen wie Stop Loss, Take Profit und Trailing Stops einsetzen, um Verluste zu begrenzen und Gewinne gezielt abzusichern. Zusätzlich gibt es sogenannte Expert Advisor – spezielle Programme, die nach von dir festgelegten Regeln den Handel automatisch ausführen. Sie sorgen dafür, dass vordefinierte Kauf- und Verkaufsentscheidungen auch dann umgesetzt werden, wenn du nicht selbst am Rechner sitzt.

Meiner Erfahrung nach verschafft dir diese Kombination aus systematischer Analyse, klarem Risikomanagement und den richtigen technischen Tools im Swing Trading einen echten Vorteil, um ruhig, flexibel und erfolgreich zu handeln.

Vorteile Swing Trading

- Potenziell höhere Gewinne als bei langfristigen Investitionen

- Flexible Auswahl an Investitionsmöglichkeiten

- Weniger zeitaufwendig als Daytrading, da Positionen über mehrere Tage gehalten werden können

- Potenziell geringeres Risiko als Daytrading aufgrund längerer Haltezeiten

Nachteile Swing Trading

- Höheres Risiko als langfristige Investitionen aufgrund der kurzfristigen Natur der Trades

- Erfordert sorgfältige Marktanalyse und Timing

- Emotionale Belastung durch die Überwachung der Positionen über mehrere Tage hinweg

- Transaktionskosten können immer noch erheblich sein; hinzu kommen bei CFDs Haltekosten

3. Scalping: Die Trader schöpfen minimale Gewinne vom Markt ab

Beim Scalping fokussierst du dich nämlich auf einen extrem kurzen Zeitraum – meist werden Positionen nur wenige Minuten, oft sogar nur Sekunden gehalten. Scalping ist eine spezialisierte Trading-Strategie, die das Prinzip des Day- und Swing Tradings noch einmal deutlich verschärft. Ziel ist es, zahlreiche kleine Gewinne mitzunehmen, die sich über die gesamte Handelszeit schließlich zu einem beachtlichen Gesamtgewinn summieren können. Allerdings können sich auch kleine Verluste ähnlich schnell aufhäufen, weshalb konsequentes Risikomanagement hier besonders wichtig ist.

Typischerweise beginnst du als Scalper auf sehr kurzfristigen Charts, etwa auf dem 5-Minuten-Chart oder sogar noch kürzeren Zeitintervallen. Du nutzt dabei dieselben technischen Indikatoren wie in anderen Strategien, zum Beispiel gleitende Durchschnitte oder Oszillatoren, nur eben im Zeitraffer. Sobald ein klar erkennbarer Trend vorliegt und du ein sicheres Handelssignal erkannt hast, steigst du je nach Marktrichtung „long“ oder „short“ ein. Das schnelle Tempo und die Vielzahl der Transaktionen erfordern nicht nur Konzentration, sondern häufig auch eine zuverlässige technische Infrastruktur und günstige Handelsgebühren.

Meiner Erfahrung nach eignet sich Scalping besonders für sehr aktive Trader, die sich den ganzen Handelstag schnell auf verschiedene Marktbewegungen einstellen können. Erfolgversprechend ist diese Strategie aber nur, wenn du diszipliniert agierst, feste Ein- und Ausstiegskriterien verfolgst und dich vom Marktgeschehen nicht aus der Ruhe bringen lässt.

Beim Scalping werden Trades meistens schon nach wenigen Minuten wieder geschlossen – entweder führst du das selbst manuell durch oder du nutzt die automatisierten Funktionen deiner Trading-Plattform. In diesem Fall musst du die Ein- und Ausstiegsgrenzen sowie das Handelsziel zuvor klar definieren oder sogar direkt in der Trading-Software einprogrammieren.

Eine effektive Scalping-Strategie basiert immer auf der Liquidität und Volatilität des jeweiligen Marktes. Als Scalper analysierst du deshalb im Vorfeld gezielt, welche Werte innerhalb einer Stunde ein Potential für starke Kursbewegungen haben. Besonders Aktien mit niedrigem Kurswert (Pennystocks), verschiedene Forex-Paare und einige CFDs bieten dafür oft passende Voraussetzungen.

Scalping eignet sich nur für sehr konzentrierte und nervenstarke Trader. Du musst extrem schnell auf Marktbewegungen reagieren und darfst keine Gelegenheiten verpassen – daher benötigst du eine blitzschnelle Trading-Software und einen zuverlässigen Broker. Wichtig ist, dass die Orderausführung in Sekundenschnelle funktioniert.

Mit Tools wie Stop Loss, Take Profit und Trailing Orders kannst du deine Scalping-Strategie absichern und automatisieren. Du legst vorher genau fest, ab welchem Kursanstieg du Gewinne mitnehmen möchtest oder bei welche Signalen der Einstieg erfolgt.

Ein wichtiger Hinweis: Da beim Scalping viele Trades hintereinander gemacht werden, können sich die Spreads und Provisionen der Broker schnell zu nennenswerten Kosten aufsummieren. Prüfe daher im Vorfeld genau, welche Konditionen dein Anbieter hat und ob das Scalping dort wirklich Sinn ergibt. Plattformen wie Capital.com, XTB und eToro bieten häufig sehr enge Spreads (ab 0,0 Pips), was für Scalper vorteilhaft ist.

Beachte auch, dass nicht jeder Broker Scalping zulässt – bei manchen Anbietern ist diese Strategie aus strukturellen Gründen sogar verboten. Gerade Einsteiger unterschätzen leicht die Risiken, da schnelle Kursbewegungen und viele Transaktionen auch hohe Verluste bedeuten können. Mein Tipp: Tauche erst richtig tief in die Scalping-Materie ein und übe ausgiebig im Demokonto, bevor du echtes Geld einsetzt. So kannst du die Strategie sicher und risikofrei kennenlernen.

Vorteile Scalping

- Potenziell sehr schnelle Gewinne durch minimale Haltedauer

- Möglichkeiten, von kurzfristigen Preisbewegungen und Volatilität zu profitieren

- Niedrigere Auswirkungen von Marktnachrichten und Ereignissen aufgrund der kurzfristigen Natur der Trades

- Potenziell niedrigere Transaktionskosten aufgrund der geringen Positionsgrößen

Nachteile Scalping

- Sehr hohes Risiko aufgrund der engen Stop-Loss-Levels und des schnellen Handels

- Erfordert fortschrittliche technische Analysekenntnisse und eine schnelle Reaktionsfähigkeit

- Hoher Stress und emotionale Belastung

- Höhere Abhängigkeit von der Handelsplattform und der Ausführungsgeschwindigkeit

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

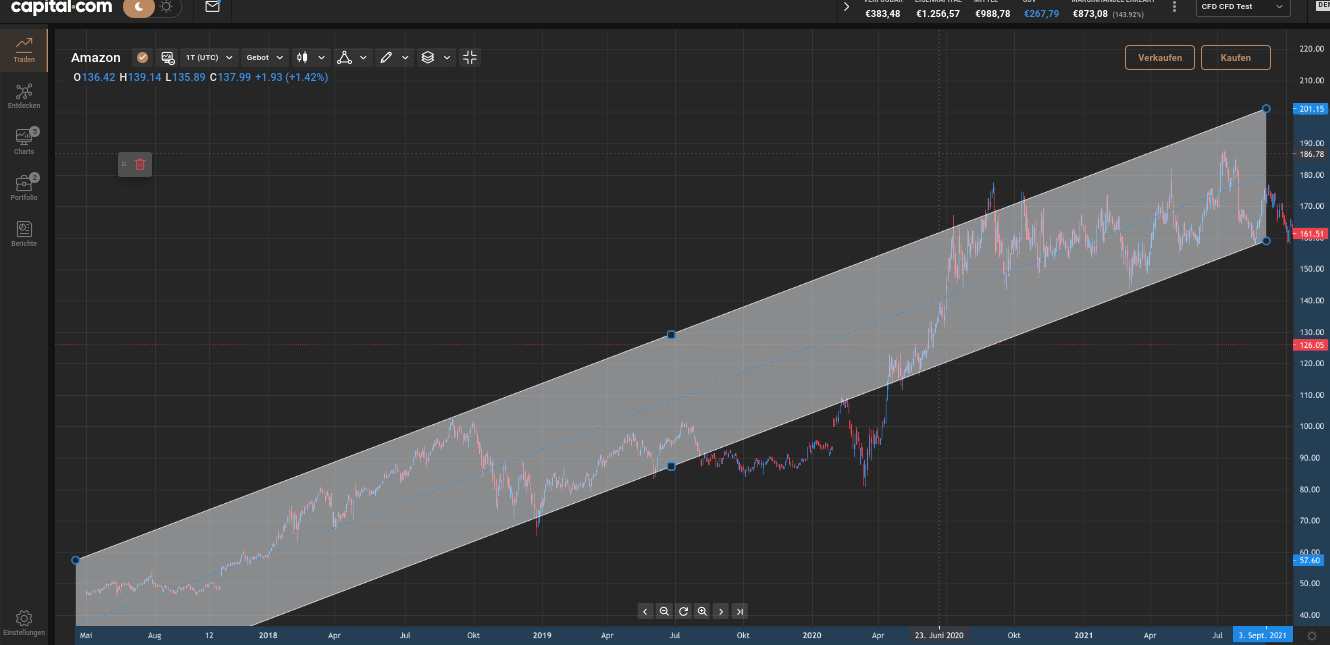

4. Trend Trading und Trendkanal-Trading: Über längere Zeiträume von Trends profitieren

Trend Trading und das Arbeiten mit Trendkanälen sind klassische Strategien, die sich besonders für diejenigen eignen, die nicht innerhalb eines einzigen Tages, sondern über mehrere Tage, Wochen oder sogar Monate handeln möchten. Beim Trend Trading beobachtest du den Kursverlauf einer Aktie oder eines anderen Finanzinstruments über einen längeren Zeitraum und versuchst, von dauerhaft bestehenden Trends zu profitieren.

Um den übergeordneten Trend besser zu erkennen, zeichnest du in den Chart einen sogenannten Trendkanal ein. Dabei verbindest du die Hochpunkte eines Aufwärtstrends oder eines Abwärtstrends miteinander und ziehst eine parallele Linie entlang der entsprechenden Tiefpunkte. Auf diese Weise entsteht ein klar visualisierter Kanal, in dem sich der Kurs typischerweise bewegt. Dieser Trendkanal hilft dir dabei, langfristige Kursbewegungen zu identifizieren und zu beurteilen, ob ein Einstieg in den Markt lohnenswert ist.

Zur zusätzlichen Analyse der Trends nutze ich gerne Werkzeuge wie den gleitenden Durchschnitt oder den MACD (Moving Average Convergence Divergence), um Trendstärke und mögliche Wendepunkte noch besser einschätzen zu können. Meiner Erfahrung nach verschaffen Trendkanäle einen guten Überblick über das „große Bild“ am Markt und ermöglichen fundierte Handelsentscheidungen, bei denen du dich nicht von kurzfristigen Schwankungen aus der Ruhe bringen lässt.

Trend Trading eignet sich besonders für Anleger, die einen längeren Atem mitbringen und das Potenzial nachhaltiger Kursbewegungen nutzen möchten, anstatt sich im Minutentakt von kleinen Schwankungen treiben zu lassen. Bei konsequenter Anwendung kann diese Strategie helfen, größere Trends frühzeitig zu erkennen und erfolgreich zu begleiten.

Als Trader steigst du idealerweise dann in einen bestehenden Trend ein, wenn der Kurs einen klaren Rücksetzer gemacht hat. Ein Rücksetzer – auch Pullback genannt – bedeutet, dass der Kurs innerhalb des aktuellen Trends kurzzeitig gegen die ursprüngliche Richtung läuft, sich dann aber am übergeordneten Trend orientiert. Das bietet dir die Chance, zu einem günstigeren Preis in den Markt einzusteigen und von der anschließenden Trendfortsetzung zu profitieren.

Trends kannst du dir wie Wellenbewegungen am Markt vorstellen: Sie verlaufen nie vollständig geradlinig, sondern schwingen um einen Mittelpunkt, der häufig durch den gleitenden Durchschnitt repräsentiert wird. Das entsteht durch das ständige Wechselspiel zwischen Angebot und Nachfrage – die Kurse steigen und fallen immer wieder leicht, selbst innerhalb eines klaren Trends.

Um beim Trend Trading den maximalen Gewinn zwischen Einstieg und Ausstieg zu erzielen, kaufst du Aktien, Forex-Werte oder CFDs gezielt dann, wenn der Kurs nach einem kurzfristigen Rücksetzer ins Minus läuft. Dieser wohldosierte Rücksetzer gibt dir einen günstigen Einstiegspunkt. Sobald die Chartformationen jedoch auf eine Fortsetzung des übergeordneten Trends hinweisen, steigt die Wahrscheinlichkeit, dass sich der Preis schon bald wieder nach oben bewegt – genau hiervon profitierst du als Trend Trader.

Das Risikomanagement spielt beim Trend und Trendkanal Trading eine zentrale Rolle. Besonders wichtig ist, dass du nicht nur weißt, wann der ideale Ausstiegszeitpunkt gekommen ist, sondern auch, wie hoch dein persönliches Gewinnziel für das Investment ausfallen soll. Hier kommen die Trailing Stops ins Spiel: Mit diesem Tool legst du automatisch einen dynamischen Stoppkurs fest, der dem Kursverlauf nachgezogen wird. So sicherst du laufende Gewinne ab und vermeidest, dass du bei einer zu frühen Gegenbewegung komplett aus dem Markt geworfen wirst.

Meine Erfahrung zeigt, dass du beim Trend Trading viel Ausdauer und starke Nerven brauchst. Märkte bewegen sich nie geradlinig – wer erfolgreich sein will, sollte daher die Trailing Stops eher großzügig setzen. Das verhindert, dass du zu früh aus dem Trend aussteigst, nur weil mal eine kleinere Gegenbewegung auftritt. Lass dich also nicht von kurzen Schwankungen irritieren, solange der Haupttrend noch intakt ist. Geduld und Disziplin sind beim Trendkanal Trading der Schlüssel, um möglichst viel aus einer Bewegung herauszuholen und Risiken konsequent im Griff zu behalten.

Vorteile Trend Trading und Trendkanal Trading

- Potenziell profitabel bei starken und anhaltenden Trends

- Ermöglicht es, mit dem übergeordneten Trend zu handeln und von längeren Preisbewegungen zu profitieren

- Weniger zeitaufwendig als Daytrading, Swing Trading und Scalping

- Bietet die Möglichkeit, größere Marktzyklen zu erfassen und davon zu profitieren

Nachteile Trend Trading und Trendkanal Trading

- Einstiegszeitpunkt teils schwierig zu bestimmen

- Höheres Risiko von Fehlausbrüchen und falschen Signalen

- Möglicher Verlust von Teilen des Trends aufgrund von Konsolidierungsphasen oder Umkehrungen

- Emotionale Belastung, wenn sich der Markt gegen den Trend bewegt

5. Unterstützungs- & Widerstandszonen: Handeln zwischen den Grenzen der Preisentwicklung

Unterstützung und Widerstand sind fundamentale Begriffe und Basis jeder technischen Trading-Strategie. Eine Unterstützung findest du immer im unteren Bereich eines Charts an den Tiefpunkten des Kurses. Dabei verbindest du markante Tiefs horizontal zu einer Linie, die den Preis nach unten begrenzt. An dieser Unterstützungs- oder auch Support-Linie „prallen“ die Kurse idealtypisch ab, weil das Kaufinteresse (die sogenannten Bullen) an diesem Niveau stark ist und den Kursanstieg begünstigt. Die gegnerische Seite, die Bären, versucht dagegen oft, kurssteigernde Bewegungen zu blockieren.

Diese Unterstützungszone entsteht, weil viele Trader bei diesem Kursniveau kaufen möchten, da sie den Preis als günstig ansehen oder nicht mehr mit weiter fallenden Kursen rechnen. Gleichzeitig gibt es Anleger, die bei fallenden Kursen nicht mehr verkaufen wollen, was das Angebot verringert und die Nachfrage erhöht. So wird der Kurs quasi „gestützt“ und oft kommt es zu einer Umkehr oder zumindest zu einer temporären Pause im Abwärtstrend.

Wichtig für die Praxis ist, dass diese Unterstützungslevel keine exakten Linien, sondern meist eher breite Zonen sind. Kurse können manchmal knapp darunter oder darüber liegen und trotzdem wirkt die Unterstützung, weil viele Marktteilnehmer diesen Bereich beachten und darauf reagieren.

Kurz gesagt: Eine Unterstützung im Trading ist eine horizontale Preiszone, die einen Kursrückgang abbremsen oder stoppen kann, weil an diesem Level viele Käufer und Marktteilnehmer aktiv werden und die Verkaufsdruck verringern. Das sorgt oft für ein „Abprallen“ des Preises nach oben und ist somit ein hilfreicher Bezugspunkt für den Handel.

Ein bewährter Ansatz im Unterstützungs- und Widerstandstrading empfiehlt, als Trader dann einzusteigen, wenn der Kurs an einer bereits zuvor gebildeten Unterstützungszone deutlich abprallt. An dieser Stelle ist der Preis für die Verkäufer offenbar so niedrig, dass sie nicht mehr bereit sind, weitere Positionen zu veräußern. Dadurch wächst der Kaufdruck und aus Sicht des Traders steigen die Chancen, dass der Kurs von hier aus wieder nach oben dreht und eine Aufwärtsbewegung einleitet.

In ähnlicher Weise verhält es sich am sogenannten Widerstand. Im oberen Preisbereich treffen die Käufer irgendwann auf ein Niveau, das ihnen zu hoch erscheint – sie sind nicht mehr bereit, weiter zu kaufen. Die Verkäufer bieten ihre Positionen zu diesen Kursen an, doch der Markt lehnt diese Preise oft ab. Das Resultat: Der Kurs prallt nach unten ab, was den Beginn einer Abwärtsbewegung markieren kann.

Noch präziser werden deine Einstiegs- und Ausstiegsentscheidungen, wenn du die Formationen und Muster der einzelnen Kerzen auf dem Chart analysierst. Zu den wichtigsten Erkennungsmerkmalen zählen Kerzen mit auffallend langen Dochten und sehr kleinen Körpern. Solche „Pin Bars“ oder Umkehrkerzen sind ein starkes Signal dafür, dass der Markt einen bestimmten Preisbereich sofort abwehrt und eine Trendumkehr wahrscheinlich bevorsteht.

Meine Erfahrung zeigt: Durch die clevere Kombination von Unterstützungs- und Widerstandslevels mit der gezielten Analyse von Candle-Formationen bekommst du zusätzliche Sicherheit, ob ein Einstieg oder Ausstieg im aktuellen Marktumfeld wirklich sinnvoll ist. So gelingen strukturierte Trades mit klaren Regeln und minimiertem Risiko, unabhängig davon, in welche Richtung sich der Kurs anschließend bewegt.

Da du dir Unterstützung und Widerstand als klare Grenzen der Preisentwicklung vorstellen kannst, sind diese Markierungen besonders geeignet, um gezielte Swing-Trading-Strategien oder Trend-Investitionen umzusetzen. Bewegst du dich im Bereich einer Unterstützung, bietet sich oft ein schneller Einstieg in die Long-Position an, sobald der Kurs dort abprallt. Umgekehrt kannst du dich an Widerständen orientieren, um gezielt Short-Trades zu platzieren, wenn der Kurs einen Aufwärtsimpuls ausbremst.

Diese Kurszonen sind zudem die Basis für das Breakout-Trading. Beim Breakout handelst du gezielt darauf, dass der Kurs nach mehrmaligem Testen eine dieser Grenzen durchbricht – sei es die Unterstützung nach unten oder den Widerstand nach oben. Besonders häufig wird auf einen Ausbruch nach oben spekuliert: Wird ein etablierter Widerstand mehrfach überschritten und gelingt es dem Kurs, über neue Hochs auszubrechen, gilt dies als starkes Long-Signal. Hier musst du als Trader dann schnell handeln und eine Long-Position eröffnen, um von der neuen Dynamik zu profitieren.

In meiner Erfahrung ist es entscheidend, bei Breakout-Trades nicht nur den Ausbruch selbst, sondern auch das Momentum und das Handelsvolumen im Blick zu behalten. So erkennst du, ob der Ausbruch tatsächlich Substanz hat oder schnell wieder in sich zusammenfällt. Die Kombination aus der Analyse von Unterstützungs- und Widerstandszonen mit konsequentem Risikomanagement macht diese Handelsansätze besonders effektiv und flexibel – für unterschiedlichste Marktsituationen.

Vorteile Unterstützung & Widerstand Trading

- Einfache Identifikation potenzieller Umkehrpunkte

- Einfache und weit verbreitete Methode

- Klare Visualisierung von Preisbereichen

- Kombinierbar mit anderen Analysetechniken

Nachteile Unterstützung & Widerstand Trading

- Falsche Ausbrüche können Fehlinvestitionen verursachen

- Bestimmung der Unterstützungs- und Widerstandsniveaus sind letztlich immer subjektiv

- Schwankungen und Durchbrüche sind keine Seltenheit

- Begrenzter Einblick in die langfristigen Trends

6. News Trading: Mit Markt-Nachrichten Trends gezielt handeln

Beim News Trading konzentrierst du dich darauf, aktuelle Nachrichten und Ereignisse am Markt gezielt für deine Trading Strategien zu nutzen. News Trader versuchen, von den starken Kursbewegungen zu profitieren, die durch überraschende politische, wirtschaftliche oder gesellschaftliche Nachrichten ausgelöst werden. Disruptive Ereignisse wie Wahlen, Zentralbankentscheidungen oder plötzliche Unternehmensmeldungen haben das Potenzial, ganze Märkte in Bewegung zu setzen und kurzfristige, aber deutliche Trends auszulösen.

Ein besonders anschauliches Beispiel für News Trading Strategien findest du im Forex-Bereich: Stehen in einem Land wichtige Wahlen bevor und zeichnet sich ab, dass eher autoritäre, anti-globalistische Kräfte an die Macht kommen könnten, reagieren die Finanzmärkte oft mit Skepsis. Viele Trader gehen dann gezielt vor dem Wahltag short auf die entsprechende Landeswährung, weil mit politischen Unsicherheiten meist ein Wertverlust einhergeht. Wenn die Kurse nach der Nachrichtenlage tatsächlich fallen, kann der Trader von dieser Bewegung profitieren und entsprechende Gewinne mitnehmen.

Meine Erfahrung zeigt: News Trading erfordert ein präzises Timing, ein gutes Gespür für Marktstimmungen und die Fähigkeit, blitzschnell zu handeln – oft zählt hier jede Minute. Du solltest zudem immer ein striktes Risikomanagement verfolgen, denn nicht jede Nachricht hat den erwarteten Einfluss und die Märkte können auch überraschend anders reagieren. Bereite dich deshalb gezielt vor, beobachte Wirtschaftskalender, Termine für politische Ereignisse und Unternehmensnachrichten, um News-Trends frühzeitig zu nutzen und Chancen optimal auszuschöpfen.

Beim News Trading mit Aktien kannst du gezielt auf aktuelle Unternehmensnachrichten oder Ereignisse rund um einen bestimmten Markt oder eine Firma reagieren. Das Prinzip ist ähnlich wie bei übergeordneten Marktnachrichten: Du analysierst im Vorfeld die Erwartungen an bestimmte Quartalszahlen oder unternehmensspezifische Ankündigungen und positionierst dich entsprechend am Markt.

Ein gutes Beispiel dafür war das Frühjahr 2023, als mehrere KI-Unternehmen wie NVIDIA, Oracle, Palantir und AMD äußerst positive Quartalszahlen veröffentlichten. Schon im Vorfeld dieser Bilanzen gab es wachsendes Interesse und Spekulationen über besonders starke Geschäftsergebnisse. Wer eine News-Trading-Strategie verfolgt hat, konnte kurz vor diesen Veröffentlichungen gezielt Long-Positionen auf die jeweiligen Aktien eröffnen. Nach dem Erscheinen der überzeugenden Quartalszahlen kam es regelmäßig zu kräftigen Kursanstiegen bei diesen Firmen.

Wichtig ist, dass du – wenn du News Trading bei Aktien betreibst – stets einen engen Blick auf die Veröffentlichungstermine, Unternehmensprognosen und das allgemeine Marktumfeld hast. So kannst du rechtzeitig einsteigen und vom oft schnellen, dynamischen Wachstum nach positiven Nachrichten profitieren.

Die wichtigste Aufgabe von Anlegern, die nach News Trading Strategien handeln, ist es, sich kontinuierlich einen umfassenden Überblick über sämtliche Nachrichten zur Branchenentwicklung, Unternehmensankündigungen, politischen Ereignissen – wie etwa Gesetzesänderungen – und andere relevante Informationen zu verschaffen. Dafür solltest du gezielt professionelle Finanzseiten sowie vertrauenswürdige Twitter-Accounts und andere aktuelle News-Dienste im Blick behalten.

Diese Art des Tradings wird besonders riskant, wenn du dich auf unsichere oder nicht verifizierte Informationsquellen verlässt. Im öffentlichen Raum – also in den Medien, auf Social Media und in diversen Finanzforen – entsteht oft ein regelrechter Lärm aus Gerüchten, Hypes und überzogenen Erwartungen. Solche emotional aufgeladenen Informationen spiegeln sich zwar kurzfristig in den Kursen wider, führen aber häufig zu Fehlentscheidungen.

Tatsächlich zeigt die Praxis: Es ist fast immer ein Fehler, in Aktien zu investieren, die bereits einen starken Hype und massive Kursanstiege hinter sich haben. Wird der Preis einer Aktie über längere Zeit hinweg durch Medienberichte, Forenbeiträge oder Influencer weiter “aufgepumpt”, geraten viele Trader in den Bann der FOMO (Fear of Missing Out). Doch genau in dieser Phase steigt das Risiko rapide an: Aus Sorge, den Gewinn wieder zu verlieren, wollen immer mehr Anleger und vor allem große Akteure wie Insider oder Großaktionäre ihre Positionen verkaufen. Besonders in diesen Momenten kommt es infolge starker Verkäufe zu plötzlichen, scharfen Kursabstürzen.

Vorteile News Trading

- Potenziell schnelle Gewinne durch Ausnutzen von Preisvolatilität bei wichtigen Nachrichten und Ereignissen

- Möglichkeit, von kurzfristigen Kursbewegungen zu profitieren, die durch Marktereignisse ausgelöst werden

- Informationen aus Nachrichtenquellen können als zusätzliche Grundlage für Handelsentscheidungen dienen

- Gelegenheit, auf wichtige wirtschaftliche, politische oder unternehmensspezifische Ereignisse zu reagieren

Nachteile News Trading

- Hohe Volatilität und unvorhersehbare Marktreaktionen auf Nachrichten

- Schwierigkeit, die Nachrichten und ihre Auswirkungen richtig zu interpretieren und rechtzeitig darauf zu reagieren

- Erfordert schnelle Reaktionsfähigkeit und Handelserfahrung

- Transaktionskosten können aufgrund der häufigen Handelsaktivität und der schnellen Ein- und Ausstiege anfallen

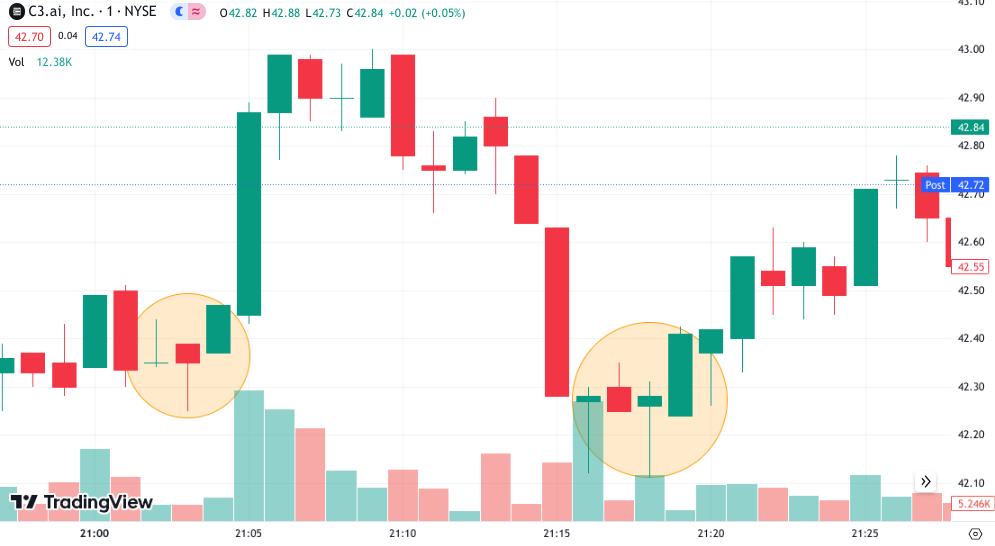

7. Gap Trading: Mit Kurslücken gezielt handeln

Bei einer Gap Trading Strategie nutzt du gezielt die kurzfristigen Kurslücken („Gaps“), die häufig nach dem Börsenschluss und vor der nächsten Markteröffnung auftreten. Ein Gap entsteht, wenn der Eröffnungskurs eines Finanzinstruments – zum Beispiel einer Aktie oder einer Währung – deutlich von seinem Schlusskurs am Vortag abweicht. Solche Kurslücken kommen oft vor, wenn nach Börsenschluss wichtige Nachrichten veröffentlicht werden, die die Marktmeinung radikal verändern.

Ein typisches Szenario: Der Kurs einer Aktie entwickelt sich während des gesamten Börsentags kaum, bleibt also stabil und ohne größere Schwankungen. Kurz nach Handelsschluss aber veröffentlicht das betreffende Unternehmen seine neuen Quartalszahlen, die deutlich schlechter ausfallen als von Anlegern und Analysten erwartet. Diese Enttäuschung wirkt sich allerdings nicht mehr am selben Tag auf den Kurs aus, weil der Markt bereits geschlossen ist.

Erst mit der nächsten Markteröffnung schlägt sich diese negative Nachricht im Kurs nieder – die Aktie eröffnet wesentlich niedriger, es entsteht ein sogenanntes „Down Gap“. Gap Trader versuchen nun von dieser schnellen Kursveränderung zu profitieren, indem sie entweder sofort nach Eröffnung Short-Positionen eingehen oder darauf spekulieren, dass das Gap nach kurzer Zeit wieder „geschlossen“ wird, also der Kurs wieder das vorherige Niveau anpeilt.

Meiner Erfahrung nach verlangt Gap Trading schnelle Reaktionen, eine gute Marktbeobachtung sowie eine gezielte Vorbereitung. Du solltest genau wissen, an welchen Tagen und bei welchen Instrumenten Gaps besonders häufig oder ausgeprägt auftreten – beispielsweise bei Unternehmen, die nach Börsenschluss regelmäßig entscheidende Neuigkeiten veröffentlichen. Ein effizientes Risikomanagement ist hier unerlässlich, da Gaps zwar Chancen, aber auch unerwartete Risiken mit sich bringen können. Teste Gap Trading am besten zuerst im Demokonto, um die Dynamik solcher Kurslücken und deine eigene Strategie stressfrei kennenzulernen.

Auch bei geschlossenen Börsen kannst du mithilfe spezieller Plattformen oder Pre- und After-Market-Daten beobachten, zu welchen Preisen Trader bereit wären, eine Aktie zu kaufen oder zu verkaufen. Wenn du direkt zum offiziellen Börsenstart gezielt auf die ausgebildete Kurslücke – das „Gap“ – reagierst, kannst du als einer der Ersten von dem neuen Preisniveau profitieren. Dafür brauchst du natürlich einen Broker mit extrem schneller Orderausführung.

Im Gap Trading unterscheidet man mehrere Arten von Kurslücken, die unterschiedliche Trading Strategien ermöglichen:

Im Gap Trading unterscheidet man mehrere Arten von Kurslücken, die unterschiedliche Gap Trading Strategien ermöglichen. So kannst du auf Breakaway, Runaway und Exhaustion Gaps setzen:

- Ein Breakaway Gap kommt zustande, wenn der Kurs aus einer bestehenden Handelsspanne ausbricht, was auf eine starke Kursbewegung hindeutet

- Ein Runaway Gap entsteht, wenn der Kurs nach einer Kurslücke in die gleiche Richtung voranschreitet

- Ein Exhaustion Gap entsteht, wenn der Kurs eine letzte starke Bewegung in die ursprüngliche macht, bevor sich der Trend im Rahmen einer Korrektur umkehrt

Damit du mit einer Gap Trading Strategien erfolgreich bist, solltest du auf eine Handelsplattform setzen, die dir präzise und gut strukturierte Charts zur Verfügung stellt. Durch diese Charting-Tools kannst du Kurslücken („Gaps“) exakt identifizieren und analysieren. Funktionierende technische Indikatoren sind dabei unerlässlich: Sie helfen dir, das Momentum rund um die Gap, potenzielle Unterstützungs- oder Widerstandszonen und die Wahrscheinlichkeit eines schnellen Gap-Schlusses richtig einzuschätzen.

Ein wichtiger Aspekt beim Gap Trading ist die Reaktionsgeschwindigkeit. Da Kurslücken oft rasch geschlossen werden und der Kurs zurück auf das ursprüngliche Preisniveau läuft, musst du als Trader blitzschnell handeln. Hier zählt oft jede Minute, manchmal sogar jede Sekunde, damit du vom Gap optimal profitierst und nicht zu spät in den Trade einsteigst.

Für das Risikomanagement sind insbesondere Stop Loss Orders und Take Profit extrem nützlich. Mit einer Stop Loss Order begrenzt du automatisch deinen maximalen Verlust, wenn der Markt sich doch nicht in die gewünschte Richtung bewegt. Take Profit Orders sorgen hingegen dafür, dass deine Gewinne bei Erreichen eines vordefinierten Zielkurses direkt realisiert werden, bevor es zu einer schnellen Gegenbewegung kommt.

Meiner Erfahrung nach sind eine technisch starke Plattform, ein zuverlässiger Zugang zu aktuellen Marktdaten, der gekonnte Einsatz von Indikatoren sowie klar definierte Risiko- und Gewinnziele die Schlüssel, um Gap Trading Strategien dauerhaft erfolgreich und stressfrei umzusetzen. Teste deine Strategie am besten zunächst im Demomodus und optimiere sie, bevor du echtes Kapital einsetzt.

Vorteile Gap Trading

- Potenziell schnelle Gewinne durch Ausnutzen von Kurslücken (Gaps) zwischen dem Schlusskurs eines Tages und dem Eröffnungskurs des nächsten Tages

- Gaps bieten klare Einstiegs- und Ausstiegspunkte für Trades

- Möglichkeit, von kurzfristigen Preisbewegungen zu profitieren

- Gaps können auf wichtige Nachrichten, Unternehmensankündigungen oder andere marktrelevante Ereignisse hinweisen

Nachteile Gap Trading

- Höheres Risiko aufgrund der erhöhten Volatilität, die mit Gaps einhergeht

- Schwierigkeit, den genauen Grund für das Auftreten eines Gaps zu identifizieren

- Unvorhersehbarkeit von Gap-Füllungen, bei denen der Kurs zur Schließung des Gaps zurückkehrt, was zu Verlusten führen kann

- Begrenzte Handelsmöglichkeiten, da Gaps nicht jeden Tag auftreten

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

8. Price Action Trading Strategie: Den Markt über Chartmuster verstehen

Bei der Price Action Trading Strategie richtest du deinen Fokus komplett auf die Analyse der Kursbewegungen und Chartmuster, ohne dich von komplexen Indikatoren oder externen Nachrichten ablenken zu lassen. Diese Strategie ist eine besonders elementare und gleichzeitig wirkungsvolle Methode, um an den Finanzmärkten wie Aktien, Forex oder anderen Wertpapieren aktiv zu handeln.

Das zentrale Werkzeug beim Price Action Trading sind die Kerzen auf dem Chart (Candlesticks) sowie die klassischen Formationen, die sich aus den Preisverläufen ergeben. Du beobachtest also gezielt, wie sich Kurse in bestimmten Situationen verhalten: Entstehen zum Beispiel Umkehrmuster wie Pin Bars, Engulfing-Patterns oder Doppeltiefs? Oder gibst es klare Trendfortsetzungsformationen wie Flags oder Dreiecke? Genau diese Muster dienen als deine konkreten Handelssignale.

Obwohl bei der Price Action Strategie auf Indikatoren meist verzichtet wird, kannst du zur besseren Analyse durchaus Werkzeuge wie die Bollinger Bänder oder den RSI ergänzend einsetzen. Diese helfen dir, das allgemeine Marktumfeld besser einzuschätzen und mögliche Ausbrüche früher zu erkennen. Die finale Kauf- oder Verkaufsentscheidung basiert aber immer auf einem klar abgelesenen Chartmuster und nicht allein auf einem Signal eines Indikators.

Bei vielen Trading-Brokern kannst du mithilfe moderner Tools die wichtigsten Chartmuster mit nur wenigen Klicks direkt im Chart hervorheben lassen. So erkennst du auf einen Blick, ob gerade ein Hammer, ein Shooting Star, ein Harami oder eine Engulfing Candle aufgetreten ist. Diese automatisierten Markierungen helfen dir enorm dabei, typische Signale zu identifizieren und schnell zu reagieren.

Eine der wichtigsten Grundlagen, die du auch in unserer Trading.de Ausbildung lernen kannst, ist das Verständnis von Unterstützung und Widerstand. Diese beiden Linien werden an den Tief- und Hochpunkten horizontal eingezeichnet. Die Kurse prallen entweder an ihnen ab oder durchbrechen sie. Das Signal, welches zuvor entsteht, weist auf eine gewisse Entwicklung hin.

Für Price Action Trader sind solche Bereiche besonders wichtig, um Trading-Entscheidungen zu treffen. Erkennt ein Trader zum Beispiel eine Hammerformation (ein Candlestick-Muster, das meist eine Trendumkehr signalisiert) oder andere Muster wie Engulfing Candles nahe einer Unterstützung, sieht er dies als starkes Kaufsignal. In so einem Fall wird der Trader tendenziell eine Long-Position eingehen, weil die Wahrscheinlichkeit steigt, dass der Kurs vom Unterstützungslevel nach oben abprallt. Das funktioniert besonders gut beim Trading mit Aktien, Forex, Rohstoffen und Indizes.

Aus meiner Erfahrung sind Unterstützung und Widerstand als dynamische Zonen zu sehen, die nicht immer exakt eingehalten werden, sondern sich als Preisbereiche darstellen, in denen sich das Marktverhalten ändert. Das Erkennen und Nutzen von Candlestick-Signalen direkt an diesen Zonen, wie der Hammer oder Engulfing-Muster, erhöht die Chancen auf erfolgreiche Trades erheblich.

Vorteile Price Action Trading Strategie

- Relativ einfach verständlich, da man sich auf konkrete Muster beziehen kann

- Kann schnell von Anfängern angewendet werden

- Price Action Trading gilt als sehr flexibel, was die Zeitrahmen und Märkte betrifft

- Echtzeit-Analyse mit sehr schneller Reaktion möglich

Nachteile Price Action Trading Strategie

- Wie ein Price Action Signal interpretiert wird, ist immer subjektiv und kann falsch sein

- Oft ist eine längere Übungsphase notwendig, um ein Gefühl für die Signale zu bekommen

- Vordefinierte Regeln existieren nicht, weswegen es häufig zu Verwechslungen kommt

- Price Action Trading ist schlecht für langfristige Trading Strategien geeignet

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

9. Carry Trade Strategie: Von Zinsunterschieden zwischen Märkten profitieren

Die Carry Trade Strategie ist eine klassische Methode im Forex-Handel, bei der du gezielt die Zinsunterschiede zwischen verschiedenen Währungen ausnutzt. Bei dieser Technik leihst du dir Kapital in einem Land mit sehr niedrigen Zinsen und investierst es anschließend in eine Währung eines Landes, in dem die Zinsen deutlich höher sind. Der daraus resultierende Gewinn entsteht durch die Differenz zwischen den jeweiligen Zinssätzen – man spricht daher auch von einem Zinsdifferenzgeschäft oder einer Zinsdifferenzspekulation.

Im Alltag sieht das zum Beispiel so aus: Du nimmst einen Kredit in einer Währung mit geringen Leitzinsen, wie dem japanischen Yen oder dem Schweizer Franken, und tauschst das Geld in eine Währung mit attraktiver Verzinsung, etwa den australischen Dollar oder den US-Dollar. Mit dem angelegten Kapital profitierst du täglich von den Zinszahlungen („Swap Points“), die dir für das Halten der Position im Forex-Markt gutgeschrieben werden.

Damit du eine Carry Trade Strategie erfolgreich umsetzen kannst, benötigst du unbedingt einen zuverlässigen Broker, der dir Zugang zu einer großen Bandbreite an Währungspaaren und internationalen Forex-Märkten bietet – von London und New York bis hin zu Tokio und Sydney. Nur so kannst du gezielt auf die aktuellen Zinsunterschiede reagieren und dein Portfolio entsprechend anpassen.

Im Unterschied zu Arbitragegeschäften, bei denen du Preisunterschiede möglichst kurzfristig und risikolos ausnutzt, wird beim Carry Trade die Währungsposition über einen längeren Zeitraum gehalten. Dadurch gehst du als Carry Trader bewusst das Risiko ein, dass sich Wechselkurse während der gesamten Haltezeit verändern – und nicht immer gleichen diese die Zinsdifferenzen eins zu eins aus, wie es theoretisch sein sollte.

Ein klassisches Beispiel für einen Carry Trade ist die Strategie, bei Zinsunterschieden zwischen zwei Ländern wie den USA und Japan zu agieren. Angenommen, das Zinsniveau in Japan ist deutlich niedriger als in den USA: Du könntest einen Kredit in Yen zu sehr günstigen Konditionen aufnehmen und diesen Betrag anschließend gegen US-Dollar tauschen, um das Geld zu höheren US-Zinsen anzulegen. Die Differenz zwischen den niedrigen Zinsen in Japan und den höheren Erträgen in den USA bildet deinen potenziellen Gewinn.

Allerdings sind die Zinsen nicht der einzige Faktor, der das Ergebnis eines Carry Trades beeinflusst. Du bist als Trader immer auch den Schwankungen des Wechselkurses (Wechselkursrisiko) und der Volatilität an den globalen Devisenmärkten ausgesetzt. Wertet zum Beispiel der US-Dollar gegenüber dem Yen während der Haltezeit deutlich ab, könnte ein Teil oder sogar der gesamte Zinsvorteil wieder verloren gehen.

Aus meiner Erfahrung ist es daher absolut entscheidend, dass Carry Trader die aktuellen Charts und Markt- sowie Wirtschafts-News eng verfolgen. Plötzliche Änderungen im Zinsumfeld, politische Ereignisse oder starke Kurseinbrüche können ein ansonsten lukratives Zinsdifferenzgeschäft schnell in eine Verlustposition verwandeln. Die Strategie eignet sich besonders in ruhigen Marktphasen mit klaren Zinsdifferenzen – ein gutes Risikomanagement und ein wachsames Auge auf alle marktrelevanten Veränderungen sind jedoch unerlässlich für den langfristigen Erfolg.

Vorteile Carry Trade Strategie

- Einfache Nutzung von Zinsdifferenzen, ohne auf die Charts achten zu müssen

- Strategie meist nicht so anfällig für die Marktvolatilität

- Hilft bei der Diversifikation im Portfolio

Nachteile Carry Trade Strategie

- Schwankungsrisiken am Markt bleiben bestehen und sollten nicht unterschätzt werden

- Risiko von plötzlichen Wechselkursänderungen

- Zinsen können sich kurzfristig ändern

- Bei exotischen Währungen hat die Liquidität Einfluss auf den Erfolg dieser Strategie

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

10. Smart Money Concept Strategie

Die Smart Money Concept (SMC) Strategie setzt darauf, die Spuren und Bewegungen der sogenannten „Big Player“ – also institutionellen Anlegern wie Banken, Hedgefonds oder anderen Investoren mit großem Kapital – am Markt gezielt zu verfolgen und mit ihnen zu handeln. Ziel der SMC Strategie ist es, den eigenen Handel nicht gegen, sondern gemeinsam mit diesen erfahrenen Marktakteuren auszurichten, um von deren Marktkenntnis und Kapitalstärke zu profitieren

Das Besondere an der Smart Money Concept (SMC) Methode ist, dass sich diese Strategie gezielt auf die Analyse der Trades von institutionellen Marktteilnehmern konzentriert. Bei dieser Vorgehensweise beobachtest du, wie professionelle Akteure mit großem Kapital – wie Investmentfirmen oder Banken – den Markt beeinflussen, und versuchst gezielt deren Spuren zu folgen oder deren Handlungen sogar zu kopieren. Statt dich ausschließlich mit traditionellen Chartmustern oder Indikatoren aufzuhalten, richtest du deinen Fokus darauf, wie und wo die „Großen“ am Markt aktiv sind.

Ein zentrales Werkzeug dieser Strategie ist das Volumen: Du analysierst, an welchen Stellen besonders viel gehandelt wird und identifizierst sogenannte Orderblöcke – das sind Preisbereiche, in denen große Marktteilnehmer intensive Kauf- oder Verkaufsentscheidungen getroffen haben. Diese Zonen dienen oft als Unterstützung oder Widerstand und bieten ausgezeichnete Anhaltspunkte für deinen eigenen Einstieg oder Ausstieg.

Zudem legt die Smart Money Concept Methode großen Wert darauf, sogenannte Fair-Value-Lücken (Fair Value Gaps) und Liquiditätsengpässe im Markt aufzuspüren. Diese entstehen oft, wenn starke Marktbewegungen zu temporären Preislücken führen, weil viele Marktteilnehmer entweder nur kaufen oder verkaufen. Typischerweise nutzen institutionelle Händler solche Bereiche, um gezielt Liquidität am Markt „abzufischen“ – in diesen Phasen kannst du als privater Trader davon profitieren, indem du dich auf die Seite des „Smart Money“ stellst.

Der wichtigste Grundgedanke bei der Volumen- und Order-Analyse ist, keinesfalls gegen die Trades der institutionellen Akteure zu handeln. Denn deren Kapitalkraft bestimmt die Marktrichtung – und dauerhaft erfolgreich bist du nur, wenn du ihre Bewegungen erkennst und dich konsequent daran orientierst.

Meiner Erfahrung nach verschafft dir die Smart Money Concept Strategie vor allem dann einen echten Vorteil, wenn du lernst, Handelsvolumen, Orderblöcke und Marktstrukturen systematisch zu beobachten und daraus eigene, fundierte Handelsentscheidungen abzuleiten. So kannst du mit den Großen „mitschwimmen“ und profitierst von deren Marktstellung, anstatt dich von kurzfristigen Trends oder Fehlsignalen aus der Ruhe bringen zu lassen.

Smart Money Concept – häufig abgekürzt als SMC – wird tatsächlich immer wieder als „Marketing-Label“ eingesetzt, unter dem sich letztlich viele klassische Elemente der Price Action und Orderflow-Analyse verbergen. In der Praxis schaust du dir – ganz ähnlich wie beim Orderflow-Trading – gezielt das Handelsvolumen, die Orderblöcke und Liquiditätsbereiche im Markt an, um Preisreaktionen beziehungsweise größere Marktrichtungswechsel zu antizipieren.

Die Kernaussage von SMC ist, dass institutionelle Akteure mit großem Kapital über Information, Erfahrung und Marktzugang verfügen, die klassische Privat-Trader selten haben. SMC übernimmt viele Methoden aus Price Action und kombiniert diese gezielt mit Orderflow-Techniken.

Mein Fazit: SMC kann wertvolle Werkzeuge liefern, um sich mit Marktstruktur und dem Verhalten institutioneller Händler auseinanderzusetzen. Es bleibt aber wichtig, die Grundprinzipien von Price Action und Orderflow wirklich zu verstehen und diese nicht einfach blind als neue SMC-Strategien zu übernehmen. Ein kritischer Blick hinter das Marketing hilft dir, die besten Ansätze für deinen eigenen Handelsstil zu extrahieren.

Vorteile Smart Money Concept Strategie

- Keine tieferen Marktkenntnisse notwendig

- Preisaktionen können sehr leicht auf dem Chart dargestellt werden

- Simples verfolgen der Aktionen anderer Trader

- Gut für Anfänger geeignet

Nachteile Smart Money Concept Strategie

- Schlecht für kurzfristige Methoden wie Scalping geeignet

- Teilweise ist es schwierig, die richtigen Marktakteure zu finden

- Fehlinterpretationen möglich

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Was ist die schlechteste Trading Strategie?

Die schlechteste Trading-Strategie, von der ich in meiner Trading-Praxis immer wieder abrate, ist zweifelsohne die sogenannte Martingale-Strategie. Dieses Prinzip stammt ursprünglich aus dem Glücksspiel und wird leider auch im Trading häufig angewendet. Die Kernidee bei Martingale ist, nach jedem Verlust die Einsatzgröße zu verdoppeln, in der Hoffnung, den vorangegangenen Verlust durch einen einzigen Gewinn auszugleichen.

Was spricht trotzdem für die Martingale Strategie?

- Prinzip der Kapitalrückgewinnung: Die Grundidee hinter Martingale ist, dass du durch stetiges Verdoppeln der Einsätze nach einem Verlust letztlich mit nur einem erfolgreichen Trade sämtliche zuvor entstandenen Verluste auf einen Schlag ausgleichen kannst – und dabei sogar noch einen kleinen Gewinn erzielst. Wer über genügend Kapital verfügt, kann so kurzfristig tatsächlich längere Verlustserien ausbügeln.

- Einfache Anwendung: Die Strategie wirkt auf den ersten Blick sehr einfach und systematisch. Es sind keine komplexen Analysen oder Marktkenntnisse nötig; es genügt, jede Verlustrunde um den festen Faktor zu erhöhen. Gerade für Anfänger erscheint Martingale oft als unkomplizierter und planbarer Ansatz.

- Theoretische Sicherheit bei grenzenlosem Kapital: Mathematisch betrachtet müsste die Strategie auf einem Markt mit unbegrenzter Liquidität, keinem Kapitaleinsatz-Limit und ohne außerordentliche Marktschwankungen langfristig immer funktionieren, weil statistisch irgendwann der Gewinntrade eintritt, der sämtliche Verluste kompensiert.

- Kurze Gewinnserien möglich: In ruhigen Phasen oder bei sogenannten „coin flip“-Märkten mit hoher Wahrscheinlichkeit für Wechsel zwischen Gewinn und Verlust kann es durchaus vorkommen, dass Martingale-Strategen öfter mal kurzfristige Erfolgsserien verzeichnen und das System einige Zeit lang profitiert.

Gründe, warum Martingale extrem riskant ist:

- Exponentielles Risiko: Das größte Problem bei Martingale ergibt sich aus der exponentiellen Erhöhung des Einsatzes. Schon nach wenigen Verlusten in Folge kann der geforderte Kapitalbedarf riesige Ausmaße annehmen – oft weit mehr, als das eigene Konto hergibt. Ein kurzer Pechsträhne reicht, um das gesamte Trading-Kapital zu verlieren.

- Keine Strategie, sondern Hoffnung: Im Gegensatz zu fundierten Trading-Methoden gibt es bei Martingale keinen klar strukturierten Handelsplan, keine Marktanalyse und kein Risikomanagement. Es wird ausschließlich auf das Prinzip vertraut, dass irgendwann ein Gewinn kommt – dieses blinde Vertrauen wird an der Börse jedoch nicht belohnt.

- Unbegrenzte Verluste, begrenzte Gewinne: Während der potenzielle Gewinn bei jedem Trade immer gleich bleibt, steigt das mögliche Verlustpotenzial mit jeder neuen Position exponentiell an. Das Chance-Risiko-Verhältnis ist entsprechend unausgewogen.

- Psychologischer Druck: Wer Martingale verfolgt, gerät schnell unter enormen psychologischen Stress. Die Angst vor der nächsten Verlustserie und einer möglichen Kontosperrung nimmt bei steigenden Einsätzen drastisch zu und führt häufig zu übereilten oder panischen Aktionen.

- Marktdynamik wird ignoriert: Die Strategie geht von der Annahme aus, dass nach einer Serie von Verlusten zwingend ein Gewinn folgen muss. In der Realität können Märkte aber sehr lange in einem Trend bleiben, wodurch die Strategie komplett versagt.

Meiner Erfahrung nach gibt es kaum einen Weg, mit Martingale langfristig erfolgreich zu sein – früher oder später sprengt eine längere Verlustserie das Konto. Seriöse Trader setzen deshalb auf fundierte Analysen und aktives Risikomanagement statt auf riskante Verdopplungen. Wenn du nachhaltigen Erfolg erzielen willst, solltest du von Martingale unbedingt Abstand nehmen und dich auf sichere, strukturierte Trading-Strategien konzentrieren.

Welche Trading Strategie eignet sich für Anfänger?

Für Einsteiger im Trading eignen sich besonders gut die Strategien Daytrading, Swing Trading und Trend Trading. Diese Ansätze sind verständlich, leicht zu erlernen und ermöglichen dir, zügig erste praktische Erfahrungen am Markt zu sammeln.

Beim Daytrading eröffnest und schließt du Handelspositionen innerhalb eines Tages und profitierst von kurzfristigen Kursschwankungen. Swing Trading ist ideal, wenn du etwas mehr Zeit investieren möchtest – hier hältst du deine Positionen über mehrere Tage bis Wochen, um mittlere Trends mitzunehmen. Trend Trading schließlich setzt darauf, über einen längeren Zeitraum in die Richtung des übergeordneten Trends zu handeln und so größere Bewegungen auszuschöpfen.

Wichtige Faktoren für Anfänger im Trading:

- Gutes Risiko- und Money Management: Setze immer nur einen kleinen Teil deines Kapitals pro Trade ein und lege klare Verlustgrenzen (Stop Loss) fest. So schützt du dich vor größeren Verlusten und kannst gelassener agieren.

- Disziplin und Geduld: Trading ist kein schnelles Glücksspiel. Du brauchst einen langen Atem und solltest Entscheidungen stets nach System treffen – nicht impulsiv oder aus Angst, etwas zu verpassen.

- Einfache Strategie und klare Regeln wählen: Überfordere dich nicht direkt mit zu komplexen Methoden. Starte mit einer einfachen, nachvollziehbaren Strategie und halte dich an selbst gesetzte Regeln.

- Regelmäßig im Demokonto trainieren: Probiere jede Strategie erst im risikofreien Demokonto aus. So entwickelst du ein Gefühl für Abläufe, Fehler und Marktbewegungen, ohne Verluste zu riskieren.

- Lernen und kontinuierlich verbessern: Informiere dich stetig über Marktgeschehen, bilde dich weiter und arbeite an der Weiterentwicklung deiner Strategie, auch mit persönlicher Reflexion über Erfolg und Misserfolg.

Meiner Erfahrung nach sorgen diese Faktoren zusammen mit einer der genannten Einsteiger-Strategien dafür, dass du im Trading als Anfänger die besten Chancen auf einen soliden und nachhaltigen Start hast.

Welche Trading-Strategie eignet sich für fortgeschrittene Trader?

Für fortgeschrittene Trader haben sich insbesondere Scalping und Daytrading als besonders effektive Strategien bewährt. Mit wachsender Erfahrung und einem sicheren Umgang mit Marktdynamiken sowie technischer Analyse kannst du mit diesen Methoden gezielt von kurzfristigen Kursbewegungen profitieren.

Scalping: Schnelle Gewinne durch viele Kurztrades

Scalping ist eine Strategie für besonders aktive und reaktionsschnelle Trader. Hierbei werden Positionen nur für wenige Sekunden bis maximal einige Minuten gehalten, um kleinste Preisdifferenzen auszunutzen. Als Scalper analysierst du sehr kurzfristige Kursbewegungen in engen Zeitfenstern – etwa auf dem 1-Minuten- oder 5-Minuten-Chart. Du steigst ein, sobald sich ein klares Handelssignal ergibt, und realisierst deinen (meist geringen) Gewinn direkt wieder. Über den Tag verteilt kannst du so zahlreiche Trades durchführen, die sich zu einem nennenswerten Profit aufsummieren.

Voraussetzungen für erfolgreiches Scalping:

- Du benötigst eine schnelle, zuverlässige Trading-Plattform und einen Broker mit engsten Spreads, damit die Kosten nicht deinen Gewinn schmälern.

- Hohe Konzentration und Disziplin sind entscheidend, da du ständig auf der Hut vor plötzlichen Kursbewegungen sein musst.

- Gutes Risikomanagement ist Pflicht: Setze stets feste Stop-Loss- und Take-Profit-Marken und überschreite nie dein festgelegtes Verlustlimit.

Daytrading: Aktiv am Markt während eines Handelstags

Daytrading bedeutet, dass du alle deine Positionen innerhalb eines einzigen Handelstags eröffnest und wieder schließt. Ziel ist es, kurzfristige Trends und Intraday-Schwankungen im Kurs gezielt zu nutzen, ohne das Risiko von Übernacht-Positionen einzugehen. Als Daytrader nutzt du vorrangig technische Analyse und Marktsignale, um geeignete Einstiegs- und Ausstiegspunkte zu identifizieren. Besonders lohnend ist Daytrading bei Werten mit hoher Volatilität und viel Handelsvolumen, etwa bei beliebten Aktien, Forex-Paaren oder bestimmten Rohstoffen.

Worauf es beim Daytrading ankommt:

- Ausgeprägte Marktkenntnis und technisches Chartverständnis helfen dir, kurzfristige Trendwechsel und attraktive Setups früh zu erkennen.

- Eine stabile Handelssoftware und geringe Trading-Gebühren sind auch hier essenziell, denn viele kleine Trades summieren sich schnell zu nennenswerten Nebenkosten.

- Disziplin bei der Einhaltung deiner Handelsregeln und ein striktes Money Management schützen dich vor impulsiven Fehlentscheidungen.

Meiner Erfahrung nach bieten Scalping und Daytrading fortgeschrittenen Tradern die Möglichkeit, ihre technischen Fähigkeiten und ihr Marktgespür aktiv einzusetzen. Durch schnelle Reaktionen und strukturiertes Handeln kannst du regelmäßig kleinere Profite einfahren – vorausgesetzt, du bleibst diszipliniert, hebst dich mit starker Analyse von der Masse ab und setzt professionelle Tools sowie Risikomanagement konsequent ein.

Wie entwickelt man eine Trading Strategie? Meine Top-Tipps!

- Überlege dir zunächst genau, welche Ziele du mit dem Trading verfolgst und wie viel Geld du bereit bist einzusetzen. Du solltest dabei auch das Risiko einkalkulieren, dieses Kapital zu verlieren.

- Plane so, dass du dir ein gutes Fundament in Form von relativ langsam wachsenden, aber wenig volatilen Aktien aufbaust, z. B. indem du ETFs kaufst.

- Mit einem separaten Anteil an Kapital entwickelst du nun deine Trading Strategie, solltest aber auch hier immer stark diversifizieren.

- Informiere dich nun eingehend über die Chancen und Risiken, welche die Trading Strategien bieten.

- Beginne mit der Suche nach Aktien, Forex-Werten & anderen Assets, die sich nach den Regeln deiner Trading Strategie handeln lassen.

- Füge die gewünschten Märkte mit einem Klick deiner Watchlist hinzu und beginne, die Kurse kontinuierlich auf den Charts zu verfolgen.

- Wende nun allmählich deine Strategie an, indem du in die Charts Indikatoren und Muster einträgst.

- Je nach Volatilität und Kursentwicklung entscheidest du dich nun für eine Strategie und investierst dein Geld gewinnbringend.

- Nutze automatisierte Trading-Funktionen wie Stop Loss, Take Profit und Trailing Orders, um das Risiko von Verlusten einzugrenzen.

- Nutze einen Teil deiner Gewinne dazu, trendgemäß weiter zu investieren.

- Der eigentliche Top-Tipp ist es, mit dem richtigen Broker eine Trading Strategie zu entwickeln: Niedrige Spreads, kostenlose Indikatoren, Videos und Artikel zur optimalen Trading Strategie sowie keine Order- und Depotführungsgebühren sind Grundvoraussetzung für Erfolg am Markt.

Wo kann man eine funktionierende Trading Strategie aufbauen?

Damit du funktionierende Trading-Strategien erfolgreich umsetzen kannst, brauchst du unbedingt einen zuverlässigen und preisgünstigen Broker als Partner. Gerade bei Strategien mit kleinen Gewinnmargen und sehr kurzen Handelszeiten – wie zum Beispiel beim Day Trading, Swing Trading oder Scalping – bist du darauf angewiesen, dass deine Trading-Software extrem schnell und stabil arbeitet. Es ist entscheidend, dass deine Trades innerhalb von wenigen Sekunden ausgeführt werden. Nur so kannst du sichergehen, dass du von schnellen Marktbewegungen optimal profitierst und keinen wertvollen Gewinn durch Verzögerungen verlierst.

Ein weiteres zentrales Kriterium für den Broker-Vergleich sind die sogenannten Spreads. Diese Preisdifferenz zwischen Kauf- und Verkaufskurs sollte möglichst schmal sein – idealerweise ab 0,0 Pips. Je enger die Spreads, desto weniger „Nebenkosten“ fallen für dich bei jedem Trade an. Ist der Spread dagegen zu hoch, musst du erst einen deutlich größeren Profit erwirtschaften, bevor du überhaupt die Handelskosten ausgeglichen hast und ins Plus kommst.

Charting und Tools

Als nächstes brauchst du als Trader natürlich optimal funktionierende Charts und Tools für den Handel. Gerade die Trading Charts sollten mit verschiedenen Varianten ausgestattet sein: Du wählst einfach den passenden Stil und wendest auf die Candlesticks die diversen Indikatoren an. Dadurch lassen sich dann Trends und Handelsrahmen am Markt kenntlich machen.

Neben der manuellen Chartanalyse ist es sinnvoll, automatisierte Funktionen einzusetzen. Viele Plattformen ermöglichen es dir, Trades automatisch nach bestimmten Regeln ausführen zu lassen – zum Beispiel, sobald ein festgelegter Preis erreicht, ein Signal im Markt generiert oder eine spezielle Chartformation erkannt wird. Besonders praktisch ist es, wenn du diese Automatismen, etwa im MetaTrader, sogar selbst programmieren und individuell anpassen kannst. So sparst du Zeit und reagierst blitzschnell auf Marktbewegungen.

Gerade Einsteiger profitieren enorm von zusätzlichen Lernhilfen und Erklärungen rund ums Trading. Viele Broker bieten eigene Academy-Bereiche an, in denen du dich über unterschiedliche Handelstechniken, die Besonderheiten verschiedener Assetklassen, das Risikomanagement und viele praktische Tipps zum Verhalten am Finanzmarkt informieren kannst. Nutze diese Ressourcen, um dein Wissen stetig auszubauen und deine persönliche Handelsstrategie zu verfeinern.

- Broker sollte verschiedene Arten von Trades anbieten, z. B. Stop Loss und Take Profit

- Die Ausführung der Trades muss in Sekundenschnelle vonstattengehen

- Es lassen sich z. B. über MetaTrader eigene Regeln für den Handel mit Aktien bestimmen

- Der Broker sollte die Spreads niedrig halten, damit man schneller über die Einsatzkosten hinweg kommt

- Broker bietet eine breite Auswahl an Assets verschiedener Märkte, u. a. Aktien, Forex und CFDs

- Broker erlaubt den Tradern über CFDs Leerverkäufe und Scalping

- Die Trader profitieren von kostenlos bereitgestellten Tools, um ihre Handelsstrategien mit Hilfe von Charts und Indikatoren in die Realität umzusetzen

- Anfänger können mit Hilfe von Lehrmaterial alles über die besten Trading Strategien erfahren, sich einen Überblick zu verschiedenen Ansätzen verschaffen und Tipps von echten Profis mitnehmen

Weitere Tipps für eine erfolgreiche Trading Strategie:

Erfolgreiche Trading Strategie durch Diversifikation

Eine erfolgreiche Trading-Strategie basiert immer auf einer breit gefächerten Diversifikation deines Kapitals. Du solltest dein Geld bewusst auf unterschiedliche Anlageklassen und Märkte verteilen, um das Risiko zu minimieren. Die Forschung zeigt klar: Je stärker du dein Vermögen auf verschiedene „Töpfe“ aufteilst, desto geringer ist das allgemeine Verlustrisiko. So schützt du dich vor unerwarteten Schwankungen einzelner Anlagen und kannst auf langfristige Sicht entspannter agieren. Meiner Erfahrung nach lohnt es sich, neben Aktien zum Beispiel auch Rohstoffe, Anleihen oder Fonds in die eigene Strategie miteinzubeziehen.

Hochwertige Trading Software an das Broker Konto koppeln

Die Entwicklung und Optimierung von Trading-Strategien mit hoher Trefferquote gelingt am besten, wenn du professionelle Software wie TradingView oder MetaTrader einsetzt. Besonders in der kostenpflichtigen Profi-Variante bieten dir diese Tools zahlreiche Analysefunktionen, individuell programmierbare Regeln und eine nahtlose Verknüpfung mit deinem Broker-Konto. Dadurch bist du in der Lage, verschiedene Strategien direkt im Live-Betrieb zu testen, zu verfeinern und mithilfe von Backtesting auf Herz und Nieren zu prüfen. Ich habe die Erfahrung gemacht, dass moderne Software-Lösungen einen echten Unterschied machen und dir messbare Vorteile beim Ausarbeiten und Umsetzen deiner Handelsideen bringen.

Hebel & Margin behutsam anwenden

Der gezielte Einsatz von Hebeln (Leverage) kann deine Trading-Strategie beflügeln, ist aber auch mit hohen Risiken verbunden. Beim Margin-Trading stellt dir der Broker zusätzliche Mittel zur Verfügung, sodass du mit einem vielfach höheren Volumen am Markt agieren kannst – oft zum Beispiel im Verhältnis 1:5. Dabei reicht bereits eine kleine Preisbewegung, um entweder erhebliche Gewinne einzufahren oder aber – im schlimmsten Fall – das gesamte eingesetzte Kapital zu verlieren. Gerade Einsteiger sind bei Margin-Trades oft zu risikofreudig und unterschätzen die Wirkung des Hebels. Mein Rat: Nutze Hebel immer mit größter Vorsicht und begrenze dein Risiko konsequent durch Stop-Loss-Orders und sinnvolle Positionsgrößen. Im Zweifel solltest du neue Hebel-Strategien zuerst ausgiebig im Demokonto testen, bevor du echtes Geld einsetzt.

Die Trading Strategie einem Realitätscheck unterziehen

Die besten Trading-Strategien sind nur dann wirklich erfolgreich, wenn du sie aktiv in der Realität testest und dabei die vorhandenen Risiken jedes Ansatzes genau verstehst. Es reicht nicht, sich ausschließlich auf technische Indikatoren und Marktmodelle zu verlassen. Eine entscheidende Rolle spielen auch die aktuellen Marktdynamiken und Nachrichten, die das Marktgeschehen beeinflussen. Verlierst du diese Faktoren aus dem Blick, können leicht Fehlinterpretationen entstehen, die dazu führen, dass deine Strategie scheitert.

In meiner eigenen Erfahrung ist es unerlässlich, jede Strategie zuerst unter realen Bedingungen – am besten im Demokonto – auf Herz und Nieren zu prüfen, bevor echtes Geld eingesetzt wird. Analysiere regelmäßig, wie deine Ansätze auf unerwartete News, starke Kursbewegungen oder veränderte Marktstimmungen reagieren. Nur so bekommst du ein realistisches Bild von Chancen und Risiken. Bleib flexibel und passe deine Strategien laufend an die tatsächlichen Gegebenheiten des Marktes an – dann erhöhst du deine Erfolgschancen nachhaltig.

Technisches Trading mit fundamentalen Ansätzen ergänzen, um langfristig Erfolg zu haben

Für dauerhaft nachhaltigen Erfolg im Trading reicht es nicht aus, sich nur auf technische Analysen oder kurzfristige Trends zu verlassen. Mindestens genauso wichtig ist es, einen Blick auf die fundamentalen Daten einer Aktie oder eines anderen Finanzinstruments zu werfen. Die meisten Broker stellen dir hierfür hilfreiche Kennzahlen bereit, darunter Umsätze, Gewinne, Marktkapitalisierung, das EPS (Earnings per Share) und das Kurs-Gewinn-Verhältnis (KGV).

Mit diesen Kennzahlen kannst du als Anleger den intrinsischen Wert einer Aktie besser einschätzen und ihn mit dem derzeitigen Marktpreis vergleichen. Ziel ist es, Unternehmen zu finden, die am Markt zu günstig bewertet sind, weil beispielsweise ihr zukünftiges Potenzial vom Markt noch nicht vollständig erkannt wurde. Nach bestimmten Bewertungsregeln identifizierst du diese unterbewerteten Positionen und hast so die Möglichkeit, sie zu attraktiven Preisen zu kaufen.

Diese fundamental orientierte Herangehensweise eignet sich besonders gut als Ergänzung zu technischen Strategien. Während die technische Analyse vor allem kurzfristige Handelschancen aufzeigt, hilft dir die Fundamentalanalyse, aussichtsreiche Werte für eine längerfristige Investition zu finden und die Qualität deiner Trading-Entscheidungen zu verbessern.

Im Notfall: Nicht sofort in Panik geraten

Die Kurse von Aktien schwanken regelmäßig – selbst starke Preisabfälle nach schlechten Nachrichten sind an der Börse nicht ungewöhnlich. In solchen Situationen solltest du deine ursprüngliche Strategie nicht vorschnell über Bord werfen. Stattdessen ist es ratsam, die fundamentalen Daten des Unternehmens erneut genau unter die Lupe zu nehmen. Überzeuge dich, dass das Unternehmen weiterhin eine solide Performance aufweist und die langfristigen Perspektiven stimmen.

Oft lohnt es sich, in turbulenten Phasen ruhig zu bleiben und nicht in Panik zu verfallen. Ist die eigene Überzeugung, dass der aktuelle Kursrückgang nur vorübergehend ist und primär durch kurzfristige Ereignisse ausgelöst wurde, kannst du sogar gezielt nachkaufen. Dadurch reduzierst du deinen durchschnittlichen Einstiegskurs und verschaffst deiner Strategie auf längere Sicht noch mehr Potenzial.

Sobald die Aufregung um die Negativnachrichten nachlässt und sich der Markt wieder normalisiert, tendieren die Aktienkurse häufig wieder nach oben – besonders bei Unternehmen mit guter Substanz und intaktem Geschäftsmodell. Geduld und ein kühler Kopf sind in solchen Momenten meist Gold wert. Meiner Erfahrung nach trennt sich dadurch die langfristige Anlageentscheidung deutlich von kurzfristigen Panikreaktionen und eröffnet dir zusätzliche Chancen für den nachhaltigen Erfolg an der Börse.

Trading Strategien mit hohem CRV in der Trading.de Ausbildung lernen

Du bist auf der Suche nach einer wirklich effizienten Trading Strategie mit hoher Trefferquote und einem hohen Chance Risiko Verhältnis? – In unserer Trading Ausbildung lernen wir eine der besten Strategien für das Daytrading im 3-Minuten Chart. Diese Strategie erlaubt es uns, viele Trades mit einer hohen Gewinnmöglichkeit zu finden.

Wir analysieren den Chart nach Price Action und interpretieren die aktuelle Bewegung. Wohin wird der Markt als nächstes gehen? Mit einer speziellen Analyse von Lunten (Candlestick Chart) finden wir Trades mit kleinem Risiko und einem großen Potential.

Lerne ein vorgefertigtes System mit der passenden Strategie in der Trading.de Ausbildung. Zöger nicht, uns zu kontaktieren: Wir helfen dir dabei, deine Methoden zu verbessern.

Abschließende Anmerkungen: Lerne die beste Trading Strategie für deinen Vermögensaufbau

Trading Strategien sind das A und O, um am Markt Erfolg zu haben. Anfänger, die vollkommen unkoordiniert investieren, riskieren dagegen viel und machen meist einen hohen Verlust. Mit der richtigen Strategie und gut durchdacht an die Sache heranzugehen, ist essentiell, um das eigene Geld zu vermehren.

In diesem Artikel haben wir uns die 10 beliebtesten Trading Strategien angeschaut und jede ist für unterschiedliche Arten von Anlegern von Vorteil. Je nachdem, ob du kurzfristig oder langfristig agieren möchtest, risikoaffin bist oder lieber sichere Strategien wählst, suchst du dir die beste Option zum Trading lernen aus.

Melde dich jetzt bei einem Broker an und übe kostenlos die unterschiedlichen Trading Strategien auf deinem Demo-Konto. Sobald du im Demomodus regelmäßig erfolgreich bist, kannst du problemlos in den Echtgeldhandel wechseln und Schritt für Schritt echtes Vermögen mit attraktiven Renditen aufbauen.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Meist gestellte Fragen:

Welche Trading Strategie passt zu mir?

Welche Strategie genau zu dir passt, hängt stark von deinen individuellen Zielen und deinem Handelsstil ab. Wer risikoarm reagiert, könnte so beim Scalping oder Swing Trading die richtigen Momente für den Einsatz verpassen. Abgesehen davon hängt die beste Trading Strategie natürlich auch von den eigenen Zielen ab. Wenn du langfristig Vermögen generieren möchtest, solltest du eher nach fundamentalen Lösungen und Trendkanälen Ausschau halten.

Welche Trading Strategien und Trading Methoden sind besonders sicher?

Daytrading-Ansätze und andere Methoden, die sich in einem kurzen Zeitrahmen verwirklichen lassen, sind meist mit höheren Risiken verbunden. Wenn du mit deiner Strategie auf Nummer Sicher gehen möchtest, entscheidest du dich vor allem für Trendkanäle und langfristige Chart-Bewegungen. Diese lassen sich durch fundamentale Daten in Hinsicht auf das Potenzial stützen. Das Konto des Traders lässt sich auf diese Weise absichern.

Ist Day Trading riskant?

Day Trading ebenso wie Swing Trading und Scalping sind vergleichsweise riskante Ansätze. Eine solche Strategie basiert auf einer gründlichen technischen Analyse, die jedoch durch plötzlich auftretende Nachrichten torpediert werden kann. Das Wichtigste ist es, sich genau über die möglichen Trends im Klaren zu sein und keine unnötigen Risiken einzugehen. Die Gefahr steigt, wenn man einen Hebel einsetzt, sich aber nicht sicher über den Ausgang einer Kursentwicklung ist.

Wie kann ich eine funktionierende Trading Strategie aufbauen?