Ein Forward-Kontrakt ist ein Vertrag, bei dem sich zwei Parteien auf den Kauf oder Verkauf eines bestimmten Assets zu einem festgelegten Preis und Zeitpunkt in der Zukunft einigen. Diese Kontrakte werden in der Regel genutzt, um sich gegen Preisrisiken abzusichern. Im Gegensatz zu Futures werden Forward-Kontrakte außerbörslich, also im Over-the-Counter (OTC)-Handel, abgeschlossen und können flexibel angepasst werden.

Funktionsweise von Forward-Kontrakten

Für den Abschluss eines Forward-Kontrakts gibt es verschiedene Gründe. Meistens wird er im Rahmen des Risikomanagements genutzt, um zukünftige Handelspositionen abzusichern. Käufer und Verkäufer einigen sich auf einen Preis, der auf den Erwartungen an die zukünftige Preisentwicklung gebunden ist. Dies führt dazu, dass am Ende der Laufzeit entweder ein Gewinn oder ein Verlust für beide Seiten entsteht, abhängig davon, ob der Marktpreis des Assets höher oder niedriger ist als der vereinbarte Forward-Preis.

Der Käufer zahlt den vereinbarten Preis zum Zeitpunkt des Vertragsabschlusses, während der Verkäufer das Recht und die Pflicht hat, das Asset zu diesem Preis zu liefern. Ein Forward-Kontrakt ist also eine verbindliche Vereinbarung, die beide Parteien dazu verpflichtet, das Asset zu den festgelegten Konditionen zu handeln, unabhängig davon, wie sich der Marktpreis entwickelt.

Die Vereinbarungen über einen Forward-Kontrakt werden heute oft per Chat oder Telefon besprochen. Die Gespräche mit den Handelspartnern von Banken werden aufgezeichnet, um im Streitfall Beweismaterial zur Verfügung zu haben. Verträge, die telefonisch oder via Chat geschlossen worden sind, erhalten oft erst nach Tagen ihre Unterschrift und werden dann ausgetauscht.

Merkmale eines Forward-Kontrakts

Ein Forward-Kontrakt besteht aus mehreren wesentlichen Elementen:

- Käufer: Derjenige, der das Asset zu einem festgelegten Preis in der Zukunft kauft.

- Verkäufer: Die Partei, die sich verpflichtet, das Asset zu verkaufen.

- Basiswert: Das entsprechende Asset, wie beispielsweise Aktien, Rohstoffe oder Währungen.

- Menge und Nominalbetrag: Die Menge des zu handelnden Assets, z. B. 250 Aktien oder 15 Tonnen Kaffee.

- Forward-Preis: Der Preis, zu dem das Asset in der Zukunft gehandelt wird.

- Laufzeit bzw. Lieferzeitpunkt: Der Zeitpunkt, zu dem das Geschäft abgewickelt werden muss.

Der Forward Preis kann sowohl über als auch unter dem aktuellen Kurs liegen. Liegt dieser höher, spricht man von einer Forward-Prämie. Liegt er unter dem Marktpreis, spricht man von einem Forward-Discount.

Verwendung und Absicherung durch Forward-Kontrakte

Die wesentliche Funktion eines Forward-Kontrakts ist die Absicherung gegen Preisrisiken. Diese Kontrakte bieten Schutz vor unerwarteten Marktbewegungen und ermöglichen es Unternehmen oder Investoren, Unsicherheiten bezüglicher zukünftiger Preisentwicklungen zu minimieren. Dabei dienen diese Kontrakte der Absicherung von:

- Zinsrisiken

- Fremdwährungsrisiken

- Aktienkursrisiken

- Rohstoffpreisrisiken

Der Forward-Kontrakt ist ein Derivat, welches außerbörslich gehandelt wird. Folglich können die Vertragsparteien den Forward an ihre Erfordernisse anpassen.

Wie funktioniert ein Forward-Kontrakt?

Der Ablauf eines Forward-Kontrakts (Beispiel Devisen) erfolgt in diesen Schritten:

- Vertragsabschluss: Ein Käufer eines Forward-Kontrakts erwirbt das Recht, zu einem späteren Zeitpunkt einen bestimmten Betrag in einer bestimmten Währung zu kaufen. Der Verkäufer des Forward-Kontrakts verpflichtet sich, diesen Betrag zu einem vorher festgelegten Preis zu liefern.

- Laufzeit: Eine Laufzeit des Forward-Kontrakts wird von den Vertragsparteien festgelegt bzw. der Zeitpunkt wird definiert, wann der Handel stattfinden soll.

- Fälligkeit: Die Parteien können sich am Fälligkeitstag, alternativ zum Handel, für eine Barauszahlung entscheiden.

Die Erfüllungsbeträge stellen die Differenzen zwischen den vereinbarten Preisen und den aktuellen Kursen dar. Wenn der Preis des festgelegten Guts fällt, bezahlt der Käufer den Verkäufer. Steigt der Preis des Vermögenswerts, muss wiederum der Verkäufer den Käufer auszahlen. Das Ziel beim Forward-Kontrakt ist es, Sicherheit zu schaffen. Vor allem Banken reduzieren mit diesem Vertrag das Risiko stark steigender Kurse und vereinbaren den Kauf oder Verkauf von Menge A zum Kurs B.

Wenn der Kurs stark steigt, hat man sich abgesichert. Denn man hat einen fixen Preis vereinbart, der zu zahlen ist, auch wenn der Kurs weiter ansteigt. Wurden 20 Dollar vereinbart und der Kurs steigt am vereinbarten Datum auf 30 Dollar an, hat der Käufer tatsächlich nur 20 Dollar gezahlt und spart 10 Dollar. In dem Fall ein echter Gewinn. Wenn der Kurs auf 10 Dollar sinkt, müssen trotzdem 20 Dollar gezahlt werden und es entsteht ein Verlust durch die Vereinbarung.

Die Vereinbarungen über einen Forward-Kontrakt werden heute oft per Chat oder Telefon besprochen. Die Gespräche mit den Handelspartnern von Banken werden aufgezeichnet, um im Streitfall Beweismaterial zur Verfügung zu haben. Verträge, die telefonisch oder via Chat geschlossen worden sind, erhalten oft erst nach Tagen ihre Unterschrift und werden dann ausgetauscht.

Beispiel aus dem Devisenhandel

Oftmals werden Forward-Kontrakte zwischen Banken und großen institutionellen Investoren abgeschlossen, die hohe Beträge handeln und sich gegen Preisschwankungen absichern möchten. Diese Geschäfte werden in der Regel telefonisch oder per Chat ausgehandelt und später schriftlich festgehalten. Ein Beispiel für ein solches Geschäft könnte wie folgt lauten:

- Kunde: „Wir kaufen in neun Monaten 200 Millionen US-Dollar gegen Euro.“

- Bank: „Kasse bei 1,1275, zzgl. 80,15 für den Termin, also 1,135515.“

- Kunde: „Danke, erledigt.“

Mit diesem knappen Gespräch tritt das Unternehmen A in einen Forward-Kontrakt mit der Bank B ein. In diesem Beispiel verpflichtet sich der Käufer, nach neun Monaten 200 Millionen US-Dollar zum Wechselkurs von 1,135515 zu kaufen.

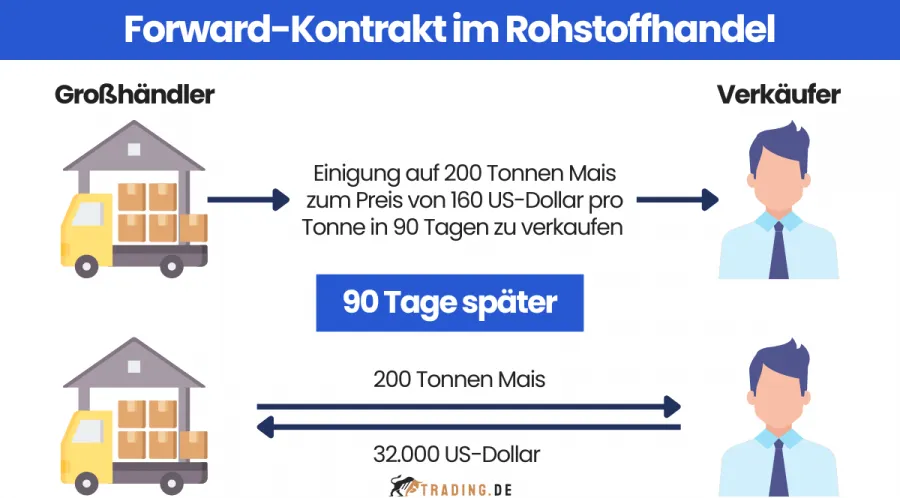

Beispiel aus dem Rohstoffhandel

Im Rohstoffhandel kann ein Forward-Kontrakt folgendermaßen aussehen: Ein Landwirt A vereinbart mit einem Großhändler B in den USA, in 90 Tagen 200 Tonnen Mais zu einem Preis von 160 US-Dollar pro Tonne zu liefern. Nach Ablauf von 90 Tagen muss Verkäufer A dem Großhändler B 200 Tonnen Mais liefern. Käufer B, der amerikanische Großhändler, ist seinerseits verpflichtet, den vereinbarten Preis von 32.000 US-Dollar für die Lieferung der 200 Tonnen Mais zu bezahlen.

Die Vertragsparteien können sich zum Fälligkeitstermin, wie oben beschrieben, alternativ auf die Zahlung einer Barauszahlung einigen, falls die Lieferung nicht stattfinden soll.

Vorteile von Forward Kontrakten:

Forward-Kontrakte bieten mehrere Vorteile, die sie zu einem wichtigen Instrument in der Finanzwelt machen:

- Einfache Funktionsweise: Zunächst ist die Funktionsweise äußerst einfach zu verstehen. Die Parteien können einen Forward-Kontrakt auch ohne Ausführungsrisiko abschließen. Das heißt, der Käufer zahlt dem Verkäufer den vereinbarten Preis, auch wenn er das Instrument nicht tatsächlich kauft.

- Hohe Flexibilität: Forward-Kontrakte bieten eine hohe Flexibilität und lassen sich an individuell anpassen. Selbst bei festgelegten Verfallsterminen bedeutet das nicht, dass es einer Bindung bis zu deren Ablauf gibt. Die meisten Forward-Kontrakte lassen sich bereits vor dem Ende der Laufzeit schließen, um somit Gewinne mitzunehmen oder mögliche Verluste einzuschränken.

- Absicherung gegen Preisrisiken: Außerdem ist es möglich, den Forward-Kontrakt auf einen bestimmten Zeitpunkt in der Zukunft abzuschließen. Dadurch kann man sich gegen Wechselkursschwankungen absichern. Bei einem Kauf von Fremdwährungen ist dies besonders wichtig.

Nachteile von Forward Kontrakten:

Auch wenn es beim Forward-Kontrakt häufig um Risikobegrenzung geht, sollten sich beide Parteien der Risiken bewusst sein:

- Qualität: Insbesondere gibt es keine Gewähr auf die Qualität des Produkts, da Forward-Kontrakte OTC und nicht On Exchange gehandelt werden.

- Gegenpartei-Risiken: Es besteht immer das Risiko, dass eine der Vertragsparteien nicht mehr liefern kann. Bei einem erhöhten Wert des Kontrakts für den einen hat dieses natürlich große Interesse, die Vereinbarung auch tatsächlich umzusetzen. Für den anderen Vertragspartner bedeutet dies allerdings zusätzliche Verpflichtungen – es gibt also hierbei auch Gegenpartei-Risiken.

- Keine regulatorische Überwachung: Zudem ist keine Regulierung zu Vermögenswertschwankungen vorgesehen. Sollten Trader sich entscheiden, ihr Geld bar auszahlen zu lassen (statt Annahme des Vermögenswerts), würde das keinen Einfluss auf den Austausch haben.

Forward-Kontrakte werden häufig zwischen Banken gehandelt

Forward-Geschäfte werden meistens zwischen zwei Finanzinstituten getätigt; manchmal ist auch ein Kunde des zweiten Finanzinstitutes beteiligt. Großanleger zeigen reges Interesse an diesen Derivaten. Es geht dabei häufig um hohe Beträge und großvolumige Geschäfte.

Mit dem Forward-Kontrakt verpflichtet sich der Käufer, eine sogenannte Long-Position einzunehmen und das Gut zum verbindlich vereinbarten Zeitpunkt zu einem festgelegten Preis zu kaufen. Der andere Partner nimmt die Verkaufsposition, auch Short-Position genannt, ein und garantiert, dass er das Gut genau zu diesem Zeitpunkt an den Käufer verkauft.

Forward-Kontrakte oft bei Devisen eingesetzt

Forwards werden oftmals zur Absicherung von Währungsrisiken eingesetzt. Dies bedeutet, dass man im Vorfeld zur Absicherung von höheren Beträgen Forward-Kontrakte abschließen kann. So besteht die Möglichkeit, zum Zeitpunkt der Zahlung vom Kursgewinn zu profitieren und eine weitere finanzielle Absicherung zu besitzen. Die Kursdifferenz ist das Ergebnis des Derivats, da keine weiteren Gebühren zu berücksichtigen sind. Das Ergebnis kann natürlich positiv und ebenso negativ ausfallen.

Fazit: Forward-Kontrakte sind flexibel und risikoreich

Forward-Verträge sind absolut bindende, nicht börsengehandelte Termingeschäfte und bieten ein hohes Maß an Flexibilität. Dadurch können Käufer und Verkäufer finanzielle Risiken besser managen. Unternehmen können sich durch diese Kontrakte gegen plötzliche Preisschwankungen absichern. Jedoch gibt es auch Risiken wie das Gegenparteirisiko und die fehlende Regulierung.

Weiterhin ist zu beachten, dass Forward-Kontrakte gewöhnlich aufgrund von Geld-Brief-Spannen (Spread) oder einem Nachfrage- oder Angebotsüberhang am Terminmarkt oft nicht zum fairen Terminkurs abgeschlossen werden. Dieser verändert sich außerdem im Laufe der Zeit.