Der ATR Indikator (Average True Range ausgeschrieben) misst die Volatilität von Kursbewegungen und gibt Ihnen eine Aussage über die Wahrscheinlichkeit eines Trendwechsels. Dabei zeigt er an, wie stark die Schwankungen zwischen den Hoch- und Tiefpunkten innerhalb eines bestimmten Zeitraums ausfallen. Entwickelt wurde der Indikator vom Markttechniker J. Welles Wilder, und zwar bereits im Jahre 1978.

Das Wichtigste in Kürze

- Der ATR-Indikator misst die Stärke von Kursschwankungen bzw. der Volatilität

- Analysiert werden die Schwankungen zwischen Hoch- und Tiefpunkten in einem Zeitraum

- Der Markttechniker J. Welles Wilder entwickelte den ATR-Indikator im Jahr 1978

- Ein hoher ATR-Wert zeigt eine hohe Volatilität, ein niedriger Wert eine geringe Volatilität

- Dieser Indikator eignet sich für die Analyse von Aktien, Indizes, Zertifikate, Devisen und CFDs

Was an der Average True Range besonders vorteilhaft ist: Die Kurslücken finden hier Berücksichtigung. Bei zahlreichen weiteren Indikatoren werden diese hingegen ignoriert. Darüber hinaus ist es ein Kennzeichen des ART Indikators, dass die Volatilität als Wert angezeigt wird, während zahlreiche weitere Indikatoren an der Stelle einen Prozentsatz nennen. Es besteht ein Zusammenhang zwischen der Average True Range und der True Range.

Wie ist der Average True Range Indikator aufgebaut?

Die Average True Range baut auf drei Variablen auf:

- Unterschied zwischen aktuellem Hoch und Tief

- Unterschied zwischen letztem Schluss und derzeitigem Hoch

- Unterschied zwischen letztem Schluss und derzeitigem Tief

Da durch die Average True Range die wahre Handelsspanne angezeigt wird, erkennen Trader dadurch relativ gute Trading Signale, ob mit einer eventuellen Trendumkehr zu rechnen ist.

Interpretation und Trading Strategien: Was sagt die ADR aus?

Wenn die ATR einen sehr niedrigen Wert erreicht, steht das entweder für einen Markt, der sich in einer Konsolidierungsphase befindet oder aber einen Höhepunkt erreicht hat. Demgegenüber lässt ein höherer Wert die Annahme zu, dass ein baldiger Trendwechsel ansteht. Sie müssen allerdings beachten, dass Sie mit der Average True Range nicht die Richtung des Trends ablesen können, sondern nur die Schwankungsstärke.

Die Interpretation des jeweiligen ATR Wertes sieht dann wie folgt aus:

- ATR hoch = Basiswert mit hoher Volatilität

- ATR niedrig = Basiswert mit geringer Volatilität

- ATR mittel = Basiswert mit durchschnittlicher Volatilität

Stattdessen ist es der Hauptzweck des Indikators, eine durch Kurslücken verursachte Volatilität zu messen und im zweiten Schritt die entsprechenden Bewegungen zu begrenzen. Daher nutzen die meisten Trader die Average True Range, um entweder Trades zu eröffnen oder Positionen zu schließen. Anders ausgedrückt: Es wird mittels der Average True Range versucht, den idealen Einstiegs- und Ausstiegszeitpunkt in einen Basiswert zu finden.

Eingesetzt werden kann die Average True Range bei verschiedenen Strategien, bei denen es in erster Linie um die Kursbewegungen sowie die Schwankungsbreite der Basiswerte geht. Das sind unter anderem die nachfolgenden Handelsstrategie, bei denen die ATR durchaus als Indikator von entscheidender Bedeutung ist:

- Trendfolgestrategien

- Volatilitätsstrategien

- Breakout-Strategien

- Stop-Loss-Strategien

- Take-Profit-Strategien

Im Rahmen von Trendfolgestrategien wird die Average True Range bspw. eingesetzt, weil sie die Möglichkeit bietet, Trends zu identifizieren und zu bestätigen. Wie gesagt: Eine Trendrichtung lässt sich leider nicht ablesen. Daher sollte die ATR innerhalb der Trendfolgestrategie auch nicht das alleinige Kriterium für die Entscheidung der Trader sein.

Vorteile Average True Range Indikator:

Wie jeder Indikator, so hat auch die ATR einerseits Vorteile, auf der anderen Seite jedoch ebenso Nachteile. Die Stärken der Average True Range sind vor allem:

- Einfache und universelle Anwendung

- Zuverlässige Messung der Volatilität

- Effektives Mittel zum Setzen der Stop-Loss Marken

- Bestimmung allgemeiner Marktbedingungen möglich

Lassen Sie uns näher auf diese Vorteile eingehen. Sehr gut geeignet ist die Average True Range deshalb, weil sie an nahezu allen Märkten und sämtlichen Perioden anzuwenden ist. Daher gilt die ATR sowohl als flexibel wie auch als gut anpassbar.

Ebenfalls eine Stärke ist, dass eine effektive Messung der Volatilität möglich ist. Besonders dann, falls es sich um vergleichsweise volatile Märkte handelt, kann der Indikator sehr hilfreich sein. Zudem besteht eine weitere Möglichkeit darin, dass durch die ATR leicht Stop-Loss Marken festgelegt werden können.

Neben der Messung der Volatilität einzelner Basiswerte kann die Average True Range ebenfalls genutzt werden, um die Schwankungsbreite der allgemeinen Märkte zu bestimmen. Anders ausgedrückt: Hat die Average True Range einen höheren Wert, deutet das oftmals auf einen vergleichsweise volatilen Markt hin.

Nachteile Average True Range Indikator:

Neben den genannten Stärken und Vorteilen hat die Average True Range ebenfalls einige Schwächen, die für Trader nachteilig sein können. Im Wesentlichen sind das die folgenden Aspekte:

- Zum Teil schwer zu lesen

- Keine Angabe der Kursrichtung

- Verzögerte Reaktion des Indikators

Auch hier möchten wir auf die entsprechenden Nachteile eingehen. Schwer zu lesen ist die ATR manchmal deshalb, da keine Durchschnittslinie existiert, mittels derer Trader die Stärke der derzeitigen Volatilität ablesen können. Deshalb ist es manchmal schwierig, den ATR Wert korrekt einzuordnen.

Ebenfalls zu den Schwächen gehört, dass die Average True Range keine Angabe darüber macht, in welche Richtung sich der Kurs des Basiswertes entwickeln wird. Stattdessen findet ausschließlich eine Messung der Volatilität statt, unabhängig von der voraussichtlichen Richtung des Kurses.

Der dritte Nachteil besteht in der verzögerten Reaktion. Damit steht die ATR allerdings nicht alleine da, sondern es handelt sich dabei um eine Schwäche zahlreicher Indikatoren. Auch bei der Average True Range findet eine verzögerte Reaktion auf Kursbewegungen statt, so dass die Schwankungsbreite nicht unbedingt in Realtime angegeben wird.

Vor und Nachteile zusammengefasst:

Vorteile ATR:

- Einfache und universelle Anwendung

- Zuverlässige Messung der Volatilität

- Effektives Mittel zum Setzen der Stop-Loss Marken

- Bestimmung allgemeiner Marktbedingungen möglich

Nachteile ATR:

- Zum Teil schwer zu lesen

- Keine Angabe zur Kursrichtung

- Verzögerte Reaktion des Indikators

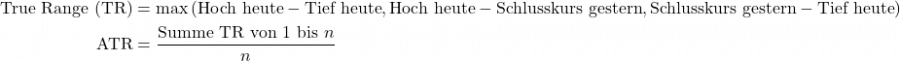

Wie lautet die Formel zur Berechnung für die Average True Range?

Die Berechnung der Average True Range ist vergleichsweise einfach. Es handelt sich nämlich um den gleitenden Durchschnitt der True Range, die über eine bestimmte Periode hinweg gebildet wird. Das wiederum führt dazu, dass zur Berechnung lediglich Kursdaten aus der Vergangenheit notwendig sind.

Wie sich die True Range ergibt, haben wir zuvor bereits erläutert, nämlich aus dem Maximum der drei erwähnten Situationen (Differenzen zwischen Hochs und Tiefs bzw. Schlusskursen sowie Hochs und Tiefs).

Meistens ist die ATR so eingestellt, dass sich die Periode auf 7 oder 14 Tage erstreckt, wobei normalerweise 14 Tage die Standardeinstellung darstellen. Allerdings ist es problemlos möglich, auch andere Perioden von beispielsweise fünf Tagen zu wählen, die dann vor allem für ein sehr kurzfristiges Trading geeignet sind.

Um die Berechnung durchzuführen, müssen Sie im ersten Schritt die True Range der vergangenen Zeiträume feststellen. Das erreichen Sie, indem Sie die Differenz zwischen den Hochs und Tiefs innerhalb des festgelegten Zeitraums betrachten.

Im zweiten Schritt können Sie die Average True Range berechnen, und zwar mit nachfolgender Formel:

- ATR = (Summe TR 1 bis n) / n

- TR steht in dem Fall für True Range und die Abkürzung n meint Perioden.

Anwendungsmöglichkeiten und Trading mit der Average True Range

Ein Vorteil der ATR ist, dass sie an nahezu allen Märkten eingesetzt werden kann. Zwar wurde der Indikator insbesondere zum Einsatz an den Rohstoffmärkten konzipiert, heute jedoch wird er ebenso in den folgenden Märkten verwendet:

- Aktien

- Indizes

- Zertifikate

- Devisen

- CFDs

Strategie mit der ATR am Beispiel erklärt

Lassen Sie uns kurz den Einsatz der ATR innerhalb einer Strategie an einem Beispiel erläutern. Sie wissen, dass die Average True Range eine Aussage zur durchschnittlichen Handelsspanne trifft. Gehen wir nun davon aus, dass die ATR bei 54 Pips liegt.

Im zweiten Schritt betrachten Sie sich, wie weit der zu analysierende Basiswert mit seinem Kurs bereits innerhalb der Handelssession gelaufen ist. Gehen wir davon aus, dass sich die bisherige Handelsspanne des Tages auf 58 Pips beläuft. Das wiederum bedeutet, dass die durchschnittliche Handelsspanne der beispielsweise letzten 14 Tage bereits überschritten wurde.

In der Praxis leiten Trader daraus ab, dass die Kurse innerhalb der nächsten Stunden fallen könnten. Allerdings ist diese Aussage zu vage, um sich darauf alleine zu verlassen. Deshalb sollte an der Stelle ein zweiter Indikator eingesetzt werden.

Dabei kann es sich zum Beispiel um einen gleitenden Durchschnitt wie den EMA 100 handeln. Zeigt dessen Verlauf zum Beispiel mehrere Widerstände an, würde das die Aussage der ATR bestätigen, nämlich dass mit fallenden Kursen zu rechnen ist.

Die Einstellungen bei der Average True Range

Die möglichen Einstellungen bei der ATR als Indikator beziehen sich insbesondere auf verschiedene Perioden, innerhalb derer die Volatilität gemessen werden kann. Standardmäßig ist der Zeitraum auf 14 Tage eingestellt. Das bedeutet, dass die ATR die Schwankungsbreite der Kurse innerhalb der vergangenen 14 Perioden misst. Sie können sich alternativ ebenfalls für eine andere Einstellung entscheiden, beispielsweise fünf Tage. Dies entspricht für gewöhnlich einer Handelswoche.

Die Folge einer niedrigeren Einstellung bei der ATR ist, dass der Indikator empfindlichere Reaktionen im Hinblick auf aktuelle Bewegungen der Kurse zeigt. Daher findet eine schnellere Lieferung der Signale statt. Wählen Sie hingegen eine höhere Einstellung, beispielsweise 30 Tage, erreichen Sie damit genau die gegenteilige Wirkung. Das bedeutet, dass die Linie geglättet ist und daher Änderungen sehr verzögert angezeigt werden.

Trendbestimmung mit der ATR

Mit der Average True Range lässt sich zwar keine Trendrichtung bestimmen, wohl aber die Trendstärke und zudem eventuell eine mögliche Trendumkehr. Am besten erreichen Sie das, indem Sie einen Moving Average hinzufügen. Grundsätzlich wissen Sie, dass eine niedrige ATR einen schwachen Trend signalisiert, während eine ansteigende ATR auf höhere Volatilität hindeutet. Eine größere Schwankungsbreite hält allerdings meistens nicht für einen längeren Zeitraum an, so dass Sie als Trader einen Trendwechsel voraussehen können.

Zunehmender ATR Wert → Starker Aufwärts- oder Abwärtstrend → Ebenfalls steigende Kurse → Anhaltender Aufwärtstrend

Niedriger ATR Wert → Seitwärtsbewegung oder schwacher Trend → Geringere Volatilität

ATR Indikator in die Software einfügen

Die Average True Range gehört zu den bekannteren und häufig genutzten Indikatoren. Deshalb lässt sie sich in vielen Fällen einfach in eine Handelssoftware einfügen. Das gilt für den MetaTrader 4, den MetaTrader 5 und auch für TradingView. Da die Average True Range den so genannten Oszillatoren zuzurechnen ist, finden Sie den Indikator dort meistens unter dieser Rubrik, um ihn anschließend in die Software einfügen zu können.

Beim MetaTrader zum Beispiel ist standardmäßig eine Anzahl von 14 Perioden vorgegeben. Sie haben allerdings ebenso die Möglichkeit, andere Zeiträume einzustellen. Auch bei TradingView können Sie die ATR einfach nutzen. Dazu klicken Sie im ersten Schritt auf das „Werkzeug“-Symbol. Anschließend öffnet sich das Einstellungsmenü.

Sie können nun bei der ATR sowohl die Länge der Zeitperiode (Length) als auch die Berechnungsgrundlage für die Durchschnittsberechnung, als Smoothing bezeichnet, selektieren. Dort haben Sie die Auswahl zwischen dem SMA, dem EMA, dem WMA und dem RMA.

Kombinationsmöglichkeiten der ATR mit anderen Indikatoren

Wie im Beitrag bereits angesprochen, macht es meistens Sinn, die Average True Range mit anderen Indikatoren zu kombinieren. Viele der bereits erwähnten Kombination mit gleitenden Durchschnitten, wie zum Beispiel dem SMA oder dem EMA, nutzen Trader.

In der Praxis besteht zum Beispiel die Möglichkeit, eine Kombination aus ATR und den Bollinger Bändern vorzunehmen. So ist es besonders gut möglich, Kursextreme festzustellen und zusammen mit der Average True Range eventuelle Ausbrüche zu identifizieren. Wie kann es in der Praxis aussehen?

Steigt der Verlauf der ATR zum Beispiel an und gilt das ebenfalls für den Kurs, der dadurch das obere Band berührt bzw. eventuell sogar durchbricht, wäre das ein Anzeichen für einen Aufwärtstrend. Tritt hingegen die gegenteilige Bewegung ein, fällt also die Average True Range und berührt der Kurs das unter Band oder wird es durchbrochen, wäre das ein Anzeichen für einen Abwärtstrend.

Weitere Indikatoren als Alternativen zur ATR

Es gibt einige Alternativen zur Average True Range, die in die gleiche Gruppe von Indikatoren fallen, nämlich zu den Trendindikatoren. In dieser Kategorie gibt mehrere Alternativen, wie zum Beispiel:

Fazit zur Average True Range

Bei der ATR handelt es sich um eine einfache Möglichkeit mit hoher Effizienz, wie Sie als Trader die Schwankungsbreite eines Basiswertes und Marktes messen können. Zu diesem Zweck wird lediglich die Spanne zwischen einem Hoch sowie einem Tief im Rahmen eines festgelegten Zeitraums ermittelt.

Zwar wurde der Indikator ursprünglich entwickelt, um bei der Analyse von Rohstoffwerten im Hinblick auf deren Volatilität zu helfen. Heutzutage wird er jedoch in faktisch allen Märkten eingesetzt, beispielsweise beim Aktienhandel oder am Krypto Markt.

Bei einigen Strategien stellt die Average True Range eine wichtige Größe dar, wie zum Beispiel bei der Volatilitätsstrategie oder auch bei einer Trendfolgestrategie. Die ATR sagt etwas darüber aus, wann es sinnvoll ist, einen Trade zu eröffnen oder eine Position zu schließen.

Allerdings hat die Average True Range durchaus mit ihrer Aussagekraft Grenzen. Das zeigt sich zum Beispiel daran, dass die Schwankungsbreite gemessen werden kann, nicht jedoch die Richtung der Kursbewegung.

Häufig gestellte Fragen:

Was ist der ATR?

Die Abkürzung ATR steht für Average True Range. Es handelt sich dabei um einen Indikator, mit dem sich die Schwankungsbreite (Volatilität) von Basiswerten an den Märkten messen lässt. Besonders hilfreich ist der ATR in vergleichsweise volatilen Märkten.

Kann die ATR zur Trendbestätigung genutzt werden?

Tatsächlich kann die ATR als Indikator unter anderem für eine Bestätigung eines Trends in Anspruch genommen werden. Ebenfalls ist es möglich, die Average True Range zu nutzen, um eine potenzielle Trendumkehrung zu identifizieren.

Wie wird die ATR beim Trading verwendet?

Im Handelsbereich kann die ATR auf verschiedenen Wegen zum Einsatz kommen. Meistens wird die Average True Range verwendet, um die Schwankungsbreite zu messen, die Stärke eines Trends zu identifizieren und die Marke für Stop-Loss Orders festzulegen. Darüber hinaus lässt sich in der Folge abschätzen, wann mögliche Einstiegs- und Ausstiegszeitpunkte im Hinblick auf eine Position erreicht sind.

Wie lang sollte die Periode für die Berechnung des Indikators sein?

Je nach Ziel und Handelsstil ist es möglich, unterschiedliche Perioden zur Berechnung der Average True Range zu verwenden. Standardmäßig gibt es meistens die Einstellung von 14 Tagen. Sie können allerdings auch deutlich kürzere Zeiträume wählen, sogar im Minutenbereich. Ebenfalls besteht die Option, zum Beispiel Monatscharts als Basis zu nehmen.

Gibt es bei der Average True Range Fehlsignale?

Wie bei jedem Indikator, so müssen Sie auch bei der Average True Range zeitweise mit Fehlsignalen rechnen. Daher ist es empfehlenswert, eine Kombination mit anderen Indikatoren vorzunehmen. Erst dann sollten Trader ihre endgültige Handelsentscheidung treffen.

Lassen sich durch die ATR Stop-Loss Orders platzieren?

Tatsächlich ist die ATR ein sehr gutes Mittel, um auf dieser Grundlage eine Stop-Loss Order am Markt zu platzieren. Das kann insbesondere dadurch geschehen, dass Sie den mehrfachen Wert des ATR Wertes vom Einstiegspreis subtrahieren. Die endgültige Stop-Loss Marke aller ist allerdings davon abhängig, welche Handelsstrategie Sie nutzen und wie hoch Ihre Verlusttoleranz ist.

Was bedeutet ATR bei Aktien?

Was ist ein ATR bei Aktien? Wenn die ATR im Zusammenhang mit Aktien genutzt wird, dann wird auch dort die Volatilität des Aktienwertes über einen bestimmten Zeitraum hinweg gemessen. Die Aussagekraft hängt auch dort teilweise von der Stärke der Schwankungsbreite ab.