Bei Termingeschäften vereinbaren die Vertragsparteien, die Erfüllung der Kaufverpflichtungen und Verkaufsverpflichtungen auf einen späteren Zeitpunkt zu verschieben. Menge und Preis des Vermögenswerts werden dabei ebenso festgelegt wie der Liefertermin.

Termingeschäfte finden an speziellen Handelsplätzen, den Terminbörsen oder außerbörslich statt. Bekannte Terminbörsen sind unter anderem die „Chicago Board of Trade“ oder die „European Exchange“ (Eurex).

Was wird mit Termingeschäften gehandelt?

Termingeschäfte zählen zu den Derivaten. Dies sind Finanzprodukte, welche einen bestimmten Basiswert abbilden. Termingeschäfte wurden ursprünglich insbesondere mit Waren und Rohstoffen abgeschlossen. Diese Transaktionen gibt es auch heute noch und werden als Warentermingeschäfte bezeichnet.

Basiswerte für Termingeschäfte sind beispielsweise:

- Wertpapiere (Aktien, Anleihen, ETFs u. a.)

- Devisen

- Edelmetalle (beispielsweise Gold, Platin, Silber)

- Rohstoffe und Waren

- Indizes

Was sind die verschiedenen Formen von Termingeschäften?

Termingeschäfte sind zunächst in zwei Arten zu unterscheiden:

- Unbedingte Termingeschäfte: Bei dieser Art verpflichten sich die Vertragsparteien, beide die Verpflichtungen aus dem Geschäft zum festgelegten Termin zu erfüllen. Dazu zählen etwa Futures oder Forwards.

- Bedingte Termingeschäfte: Hierbei erhält eine Vertragspartei ein Optionsrecht. Das bedeutet, dass sie damit das Geschäft erfüllen oder die Option verfallen lassen kann. Zu diesen Termingeschäften zählen klassischerweise Optionen sowie Optionsscheine (Warrant).

Termingeschäft vs. Kassageschäft

Im Gegensatz zum Termingeschäft werden die Verpflichtungen aus dem Vertrag beim Kassageschäft sofort oder spätestens innerhalb von zwei Tagen erfüllt. Das Kassageschäft kommt immer automatisch zur Anwendung, sofern kein Termingeschäft vereinbart wird.

Unterteilungen der Termingeschäfte durch unterschiedliche Finanzprodukte

Nachstehend die wesentlichen Finanzprodukte im Bereich der Termingeschäfte.

Futures

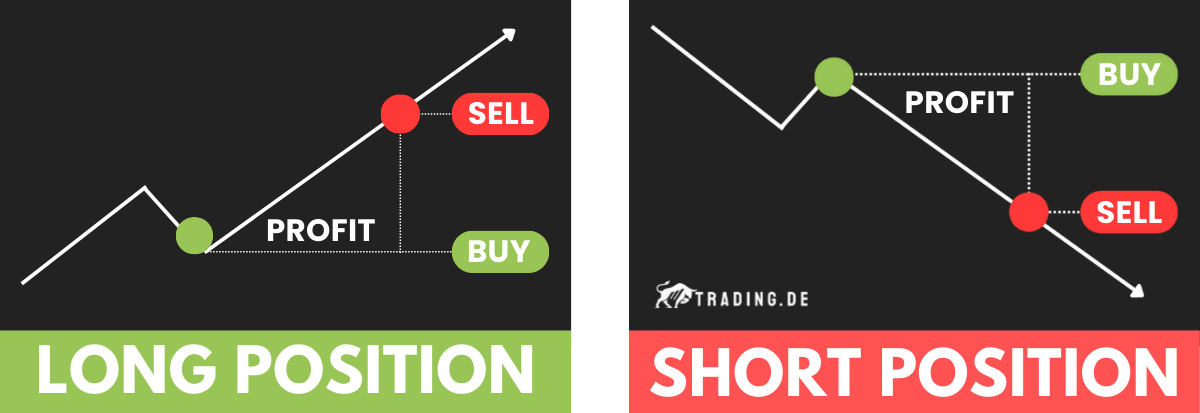

Futures werden an der Börse gehandelt und zählen als standardisierte Kontrakte zu den unbedingten Termingeschäften. Die Vertragspartner vereinbaren beim Futures Trading den Kauf oder die Lieferung von Waren oder Vermögenswerten zu einem fest vereinbarten Preis zu einem festgelegten Zeitpunkt.

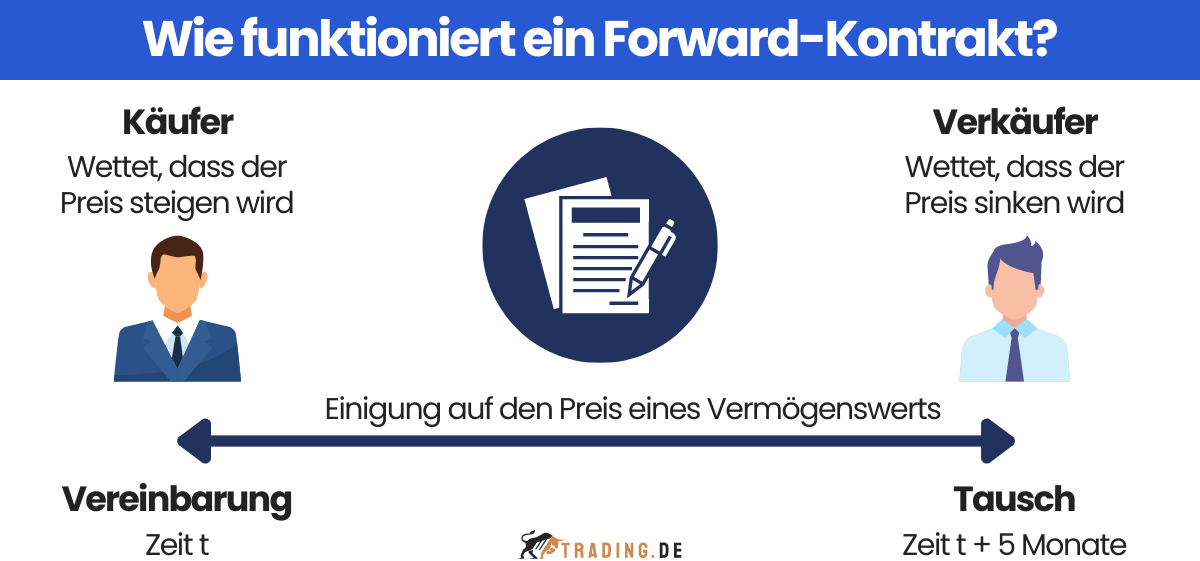

Forwards

Auch Forwards sind unbedingte Termingeschäfte, die jedoch außerbörslich gehandelt werden. Ansonsten unterscheiden sich Forwards in ihrer Konstruktion kaum von Futures.

Swaps

Die Kontrahenten vereinbaren bei einem Swap gegenläufige Zahlungsströme. Das bedeutet, dass einer Forderung grundsätzlich eine Verbindlichkeit gegenübersteht. Es wird also eine Forderung gegen eine Verbindlichkeit getauscht.

Optionen

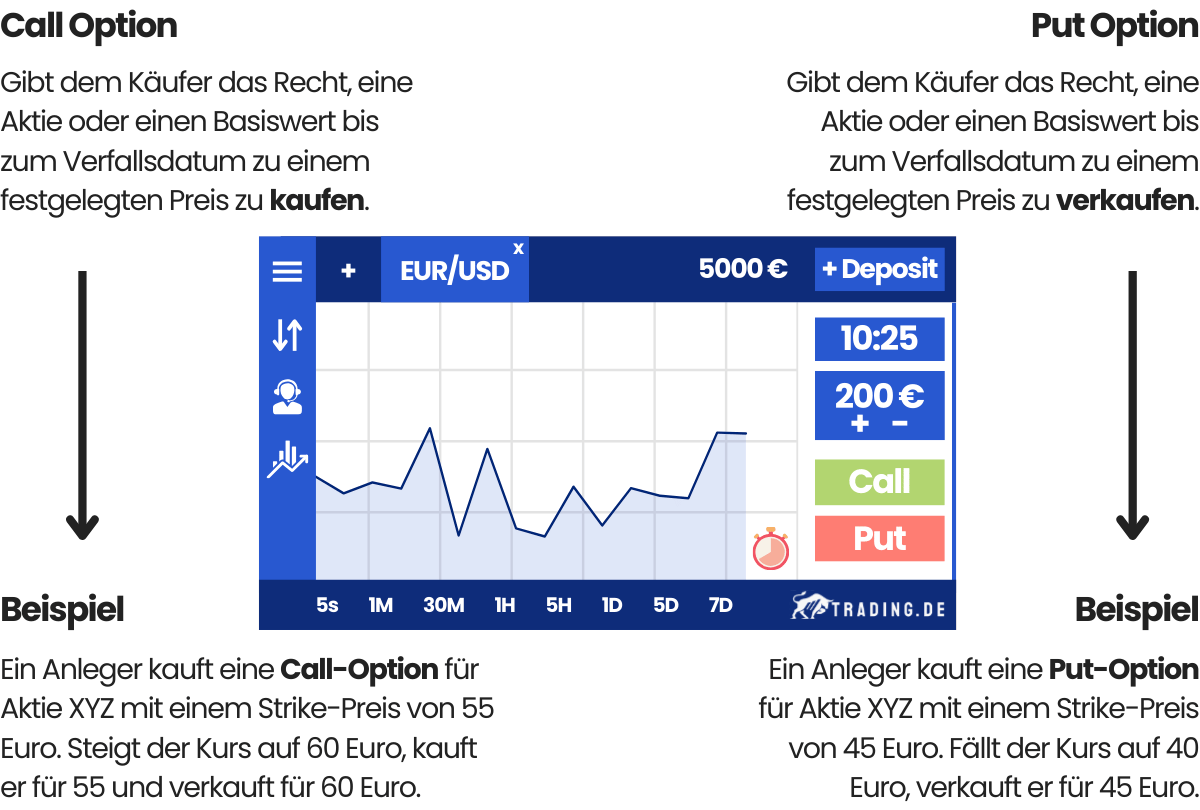

Ein klassisches Finanzprodukt im Bereich der bedingten Termingeschäfte ist die Option. Käufer von Optionen erwerben das Recht, den betreffenden Basiswert zu einem fest vereinbarten Termin zu einem ebenfalls fest vereinbarten Preis zu kaufen oder zu verkaufen. Der Optionsinhaber kann damit zum Termin seine Option ausführen. Alternativ kann er seine verfallen lassen. Basiswerte sind etwa Aktien oder Edelmetalle.

Bei einer Kaufoption wird von einer Call-Option und bei einer Verkaufsoption von einer Put-Option gesprochen.

Optionen auf Futures

Hierbei bezieht sich das Optionsrecht auf einen Future und nicht auf den Basiswert. Das Recht, den Terminkontrakt zu einem vereinbarten Kurs zu kaufen bzw. zu verkaufen, kann innerhalb einer festgelegten Laufzeit ausgeübt werden.

Was sind Vorteile und Nachteile von Termingeschäften?

Vorteile:

- Absicherung gegen Preisschwankungen: Termingeschäfte ermöglichen die Absicherung gegen unvorhersehbare Preisbewegungen bzw. Kursschwankungen.

- Spekulationsmöglichkeiten: Investoren können Termingeschäfte nutzen, um auf Preisänderungen zu spekulieren.

- Geringer Kapitaleinsatz: Da Anleger normalerweise lediglich eine anteilige Sicherheit für den Terminkontrakt benötigen, ist der Kapitaleinsatz zunächst relativ gering.

Nachteile:

- Risiko der unerwarteten Marktentwicklung: Wenn sich der Markt anders entwickelt als erwartet, kann ein Totalverlust des eingesetzten Kapitals drohen. Je nach Geschäft kann der Verlust auch über das eingesetzte Kapital hinaus gehen.

- Komplexität: Termingeschäfte sind äußerst komplex und von unerfahrenen Anlegern nicht zu durchschauen.

- Emittentenrisiko: Bei außerbörslichen Termingeschäften kommt das Kontrahentenrisiko hinzu.

Die Geschichte der Termingeschäfte

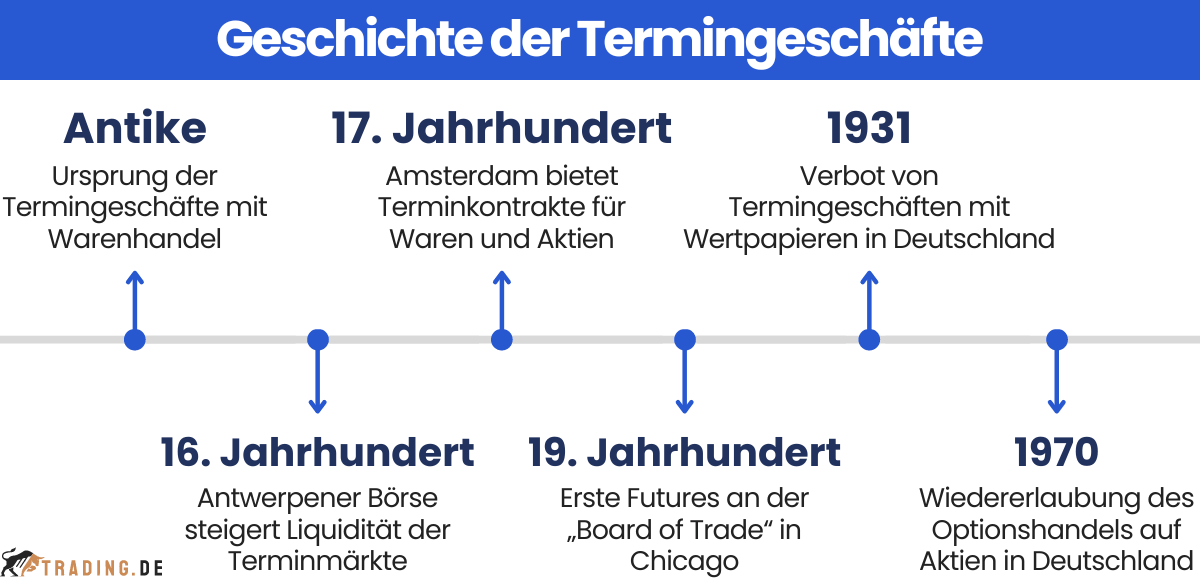

Bis in die Antike reicht die Geschichte der Termingeschäfte. Zunächst fand der Handel von Waren auf der Basis von Mustern statt. An diesen Geschäften waren nur die Produzenten selbst und die Verbraucher beteiligt. Erst im 16. Jahrhundert steigerte sich die Liquidität der Terminmärkte deutlich, was auf die Gründung der Antwerpener Börse zurückzuführen ist.

Zur Mitte des 17. Jahrhunderts waren dann die Terminmärkte so weit, dass an der Börse in Amsterdam sowohl Terminkontrakte für Waren (beispielsweise Weizen) als auch für Aktien und andere Wertpapiere angeboten wurden.

An der „Board of Trade“ in Chicago wurden zur Mitte des 19. Jahrhunderts die ersten Futures gehandelt. Der Anlass war der regelmäßige Kauf von Getreide von Landwirten entlang der großen Wasserstraßen. Die Ware wurde dort gewöhnlich vom Herbst bis zum nächsten Frühjahr gelagert.

Damals entstand von Händlern die Idee, das Risiko von Preisschwankungen bei Getreide durch den Abschluss von Verträgen über zukünftige Lieferungen zu vermeiden. So wurde der Preis für die Abnahme einer Getreidesorte zu einem definierten späteren Liefertermin fest vereinbart. Verkäufer erkannten ihrerseits den Vorteil, einen festgelegten Preis zu erhalten, auch wenn die Preise bis zum nächsten Frühjahr sinken sollten.

Interessanterweise wurden in Deutschland Termingeschäfte mit Wertpapieren 1931 verboten. Erst 1970 wurde der Handel als Optionsgeschäft auf Aktien wieder erlaubt.

Praktisches Beispiel eines Termingeschäftes

Ein Trader rechnet bei der Aktie XYZ mit Kurssteigerungen und möchte davon über Optionen profitieren. Nachstehend eine kurze Darstellung zur Durchführung des Geschäfts sowie der möglichen Szenarien.

Durchführung des Optionsgeschäfts

- Kauf einer Call-Option: Der Trader kauft eine Call-Option mit einem Basispreis (Strike-Preis) von 65 Euro pro Aktie und einer Laufzeit von drei Monaten. Mit der Call-Option hat er das Recht, 1.000 Aktien zu einem festgelegten Preis von 65 Euro je Aktie zu kaufen.

- Zahlung der Optionsprämie: Für die Option wird eine Optionsprämie fällig. Diese Prämie ist der Preis, den der Trader für das Gewinnpotenzial bezahlt.

Szenarien nach Ablauf der Option

- Der Aktienkurs ist auf 70 Euro gestiegen: Der Trader übt seine Option aus und kauft 1.000 Aktien zu einem Basispreis von 65 Euro pro Aktie, obwohl der Marktpreis bei 70 Euro liegt. Er kann diese dann wieder verkaufen und von der Kurssteigerung profitieren.

- Der Aktienkurs ist auf 55 Euro gefallen: Der Optionsinhaber übt seine Option nicht aus, da der aktuelle Marktpreis unter dem Basispreis liegt. In diesem Fall verliert er die gezahlte Optionsprämie.

Regulierung und Sicherheit: Besondere Vorgaben bei Termingeschäften

Termingeschäfte ermöglichen den Handel mit einem finanziellen Hebel, was Gewinne, aber auch Verluste verstärkt. Marktteilnehmer müssen daher besonders sachkundig und erfahren sein. Ferner müssen sie die Bereitschaft und die Möglichkeit mitbringen, hohe Risiken einzugehen.

Die Gesetzgebung hat sich in den vergangenen Jahren mehrfach mit dem Schutz der sogenannten Kleinanleger beschäftigt. Darunter werden Privatpersonen verstanden, welche nicht professionelle Anleger sind. Eine der Vorschriften ist beispielsweise die Geeignetheitsprüfung. Anbieter von Finanzinstrumenten müssen sicherstellen, dass das angebotene Produkt für den Kleinanleger geeignet ist. Dazu müssen sie die finanziellen Kenntnisse, Erfahrungen und Ziele des Kleinanlegers berücksichtigen.

Auf europäischer Ebene wurden unter MiFID II (Markets in Financial Instruments Derective II) erhöhte Anforderungen an den Anlegerschutz gestellt. Die Regelung betrifft ebenso den Handel mit Derivaten, indem sie strenge Anforderungen an den Handel stellt. Dazu zählen etwa bestimmte Hebelbeschränkungen oder Beschränkungen hinsichtlich der Nachschusspflicht.

Wegen der inzwischen strengen Regulierungen gelten seitens der Broker besondere Anforderungen für Anleger, die sich an Termingeschäften beteiligen wollen.

Fazit

Termingeschäfte zählen zu den äußerst komplexen Finanzinstrumenten und sollten daher nur von erfahrenen Tradern betrieben werden. Sie können mit erheblichen Risiken verbunden sein. Dies ist allerdings davon abhängig, ob sie zur Absicherung oder zur Spekulation eingesetzt werden. So haben gedeckte Geschäfte (Anleger besitzt den Basiswert) ein geringeres Risiko als ungedeckte Termingeschäfte.

Gedeckte Geschäfte eignen sich zur Absicherung von Einzelwerten. Ungedeckte Termingeschäfte (ohne den zugrunde liegenden Basiswert zu besitzen) sind hingegen Finanzinstrumente für professionelle Investoren oder Privatanleger mit Erfahrungen im Handel mit Derivaten.

Weiterführende Links

- Kassageschäft – Bundeszentrale für politische Bildung

- Antwerpener Börse

- Geeignetheitsprüfung – BaFin

- MiFID II und MiFIR – BaFin