Eine Haltemargin ist die Sicherheitsleistung, die ein Trader bereithalten muss, um eine gehebelte Position aufrechtzuerhalten. Sie ist ein Teil der Gesamtmarge, die für den Handel eines bestimmten Finanzinstruments erforderlich ist und wird vom Broker festgelegt.

Was sind Margin Anforderungen?

Anleger müssen diese auf ihrem Konto vorhalten, um eine gehebelte Position offen zu halten. Broker legen die Mindestanforderungen insbesondere nach dem Risiko der Position fest.

Je nach Finanzprodukt und Broker haben Trader bestimmte Mindestanforderungen hinsichtlich der Haltemargin zu erfüllen.

Die Höhe der Haltemargin hängt von verschiedenen Faktoren ab, einschließlich des Finanzinstruments, des Marktrisikos und der Höhe des verwendeten Hebels. Ein höherer Hebel bedeutet in der Regel eine höhere Haltemargin.

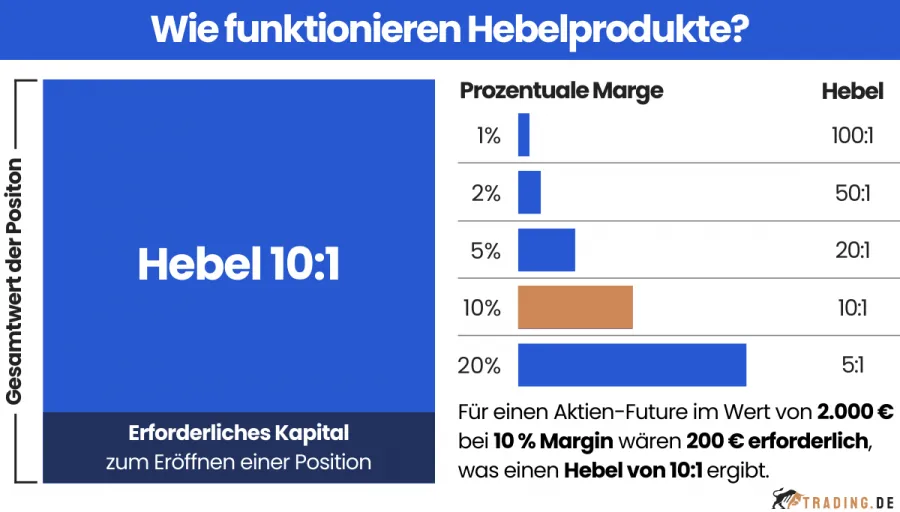

Nachfolgend hinsichtlich der Margin-Anforderungen einige Anhaltswerte:

- Aktien: bei einem Hebel von 1:5 etwa 20 Prozent

- Indizes: bei einem Hebel von 1:20 etwa 5 Prozent

- Forex: bei einem Hebel von 1:30 etwa 3,5 Prozent

- Rohstoffe: bei einem Hebel von 1:10 etwa 10 Prozent

- Kryptos: bei einem Hebel von 1:2 etwa 50 Prozent

Lies hier auch unseren Artikel zum Margin Trading.

Unterschiede zwischen Einstiegsmargin und Haltemargin

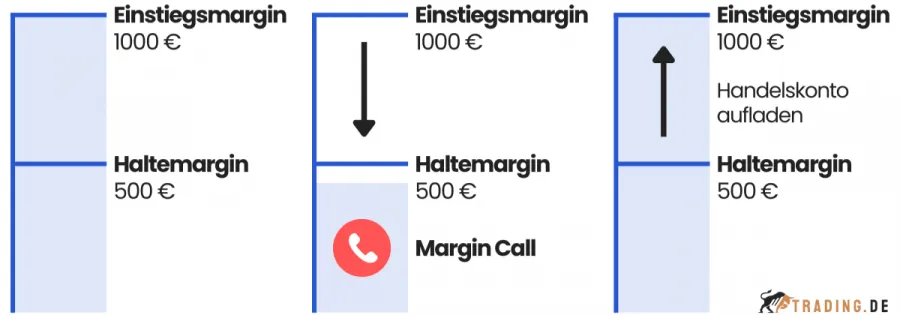

Die Einstiegsmargin und die Haltemargin zählen zu den beiden Hauptmarginarten, welche erforderlich sind, um eine gehebelte Position offen zu halten. Die Einstiegsmargin wird auch als Eröffnungsmargin oder Initialmargin bezeichnet.

Einstiegsmargin

Diese Zahlung muss ein Trader leisten, um eine Position zu eröffnen. Sie wird als Prozentsatz des Gesamtwerts der Position berechnet und hängt von der Höhe des Hebels ab, den der Trader wählt. Sobald die Position eröffnet ist, wird die Einstiegsmargin von der Handelsplattform als Sicherheit für den Trade einbehalten.

Haltemargin

Um eine gehebelte Position offen zu halten, hat der Trader einen Mindestbetrag auf seinem Konto vorzuhalten. Die Haltemargin kann sich während der Laufzeit einer Position ändern, je nachdem, ob sich der Wert der Position ändert.

Haltemargin und Overnight-Margin

Der Zweck der Haltemargin besteht darin, sicherzustellen, dass der Trader immer genügend Geld auf seinem Konto hat, um den aktuellen Wert seiner Position unter Berücksichtigung laufender Gewinne und Verluste zu decken.

Eine Variante dieser Haltemargin ist die Overnight-Margin. Diese wird von Brokern verwendet, um sicherzustellen, dass der Trader genügend Kapital auf seinem Konto hat, um offene Positionen über Nacht zu halten. Die Overnight-Margin ist höher als die Haltemargin, da sie das Risiko eines plötzlichen Markteinbruchs bei Eröffnung des Börsenhandels am folgenden Tag berücksichtigt.

Welche Finanzprodukte erfordern eine Haltemargin?

Eine Haltemargin wird grundsätzlich von Brokern bei gehebelten Positionen gefordert. Zu diesen Finanzprodukten zählen hauptsächlich:

CFDs (Contracts for Difference)

CFDs sind Finanzinstrumente, mit denen Anleger auf die Preisbewegungen von Aktien, Rohstoffen, Währungen oder anderen Vermögenswerten spekulieren, ohne sie tatsächlich zu besitzen. Da CFDs gehebelt sind, erfordern sie eine Haltemargin, um die Position offen zu halten.

Futures

Mit Futures erwerben die Käufer das Recht, einen bestimmten Vermögenswert zu einem definierten Preis und zu einem festgelegten Zeitpunkt zu kaufen oder zu verkaufen. Futures sind ebenfalls gehebelt und erfordern daher eine Haltemargin.

Optionen

Bei Optionen erwerben Käufer das Recht, einen Vermögenswert zu einem vereinbarten Preis zu einem festgelegten Termin zu kaufen oder zu verkaufen. Optionen erfordern ebenfalls eine Haltemargin, da auch hierbei eine Nachschusspflicht eintreten kann.

Devisen (Forex)

Auch der Forex-Handel kann gehebelt sein; dann ist eine Haltemargin notwendig.

Was ist ein Beispiel für die Haltemargin?

Zur Veranschaulichung ein praktisches Beispiel aus dem CFD-Trading. Ein Trader setzt auf Aktien mit einem Kurswert von insgesamt 10.000 Euro. Die Einstiegsmargin beträgt 20 Prozent, also 2.000 Euro. Um die Position zu halten, fordert der Broker eine Haltemargin von 25 Prozent, also 2.500 Euro.

Wenn der Wert der Aktien fällt, wird der Broker eine Nachschussforderung (Margin Call) stellen, sobald das Eigenkapital des Traders unter die Haltemargin von 2.500 Euro fällt. Der Trader muss dann zusätzliches Kapital auf sein Handelskonto einzahlen, um die Haltemargin zu erreichen und die Position offen zu halten.

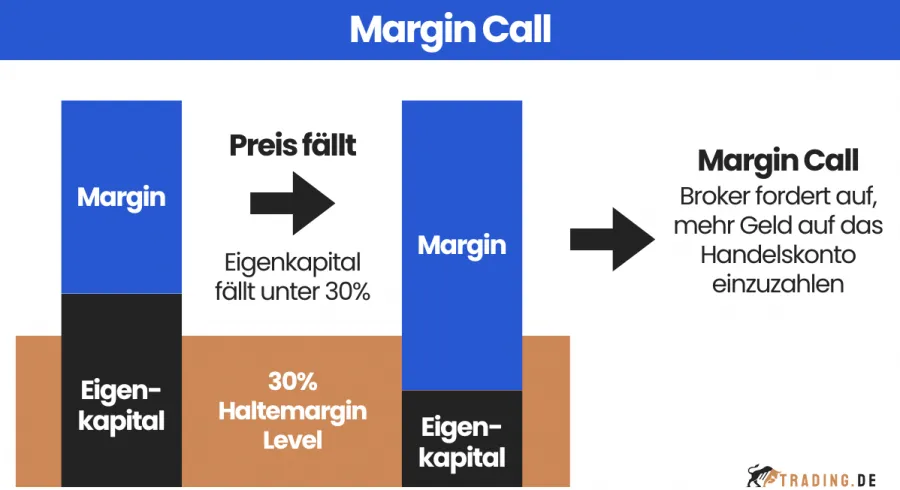

Margin Call

Reicht das Kapital des Traders auf seinem Broker-Konto nicht aus, um die erforderliche Haltemargin zu erfüllen, kommt es zum gefürchteten Margin Call.

Dabei fordert der Broker den Trader auf, das Kapital auf seinem Konto zu erhöhen, damit die Margin-Anforderungen wieder erfüllt werden. Ist der Trader dazu nicht in der Lage, ist der Broker berechtigt, die Position zu schließen, um das Risiko zu minimieren. Daher müssen Trader die verfügbare Haltemargin kontinuierlich beobachten.