Parität im Trading steht als Ausdruck für Ausgewogenheit oder Gleichheit auf verschiedenen Finanzmärkten. Im Forex-Markt bedeutet das, dass zwei Währungen den gleichen Wert haben und der Wechselkurs genau 1:1 ist. Bei Optionen bedeutet Parität, dass der Preis der Option genau ihrem inneren Wert entspricht, also dem Unterschied zwischen dem aktuellen Kurs des Basiswerts und dem Ausübungspreis der Option.

Die Bedeutung von Parität im Trading

Parität wird auf allen wichtigen Finanzmärkten wie Optionen, Devisen (Forex), Rohstoffen und Anleihen verwendet.

Optionsmarkt

In Optionsmärkten bedeutet Parität, dass der Marktpreis des Basiswerts exakt dem Ausübungspreis der Option entspricht. Ein Beispiel wäre eine Call-Option mit einem Ausübungspreis von 100 EUR und einem Basiswert von 100 EUR. In diesem Fall ist der Zeitwert der Option gleich Null und der Preis wird ausschließlich durch den inneren Wert bestimmt.

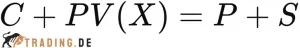

Parität wird auch für Optionen in Verbindung mit der Put-Call-Parität verwendet. Die Put-Call-Parität findet Anwendung bei europäischen Optionen mit identischem Basiswert, Strike-Preis und Verfallsdatum. Sie stellt sicher, dass der Preis einer Call-Option direkt den fairen Preis einer entsprechenden Put-Option mit gleichem Ausübungspreis und Ablaufdatum widerspiegelt. Dieses Konzept gilt jedoch nicht für amerikanische Optionen, da diese vor dem Verfallsdatum ausgeübt werden können. Sie können die Put-Call-Parität mithilfe der folgenden Formel bestimmen:

wobei:

- C: Preis der Call-Option.

- PV(x): Barwert des Ausübungspreises x

- P: Preis der Put-Option.

- S: Aktuelle Marktpreis des zugrunde liegenden Assets

Devisenmarkt (Forex)

Im Forex-Markt bedeutet Parität, dass zwei Währungen den gleichen Wert haben, wie zum Beispiel 1 USD entspricht 1 EUR. Der Wert der Währungen ist jedoch ständigen Schwankungen unterworfen, die von wirtschaftlichen Faktoren, Zinssätzen und geopolitischen Ereignissen beeinflusst werden.

Anleger nutzen die Preisparität auf dem Forex-Markt, um über- und unterbewertete Währungen zu identifizieren. Sie ist vor allem als “Theorie der Kaufkraftparität” bekannt. Anleger verkaufen überbewertete Währungen und kaufen unterbewertete Währungen in der Erwartung, dass sich die Wechselkurse mit der Zeit der Parität annähern werden.

Kaufkraftparität (KKP) erklärt

- Kaufkraftparität (KKP) oder Purchasing Power Parity (PPP) beschreibt, wenn in zwei Ländern, mit unterschiedlichen Währungen, Waren und Dienstleistungen eines Warenkorbes zum gleichen Preis gekauft werden können. Ein Wechselkursverhältnis von 1:1 zeigt an, dass Kaufkraftparität vorliegt.

Der Wechselkurs kann je nach Angebot und Nachfrage auf dem Devisenmarkt von der Parität abweichen. Das Wechselkursniveau wird beeinflusst durch:

- Die vergleichende Preisdynamik in verschiedenen Ländern

- Die Zahlungsbilanz

- Die wirtschaftliche und politische Lage

Rohstoffe und Anleihen

Parität bei Rohstoffen bedeutet, dass zwei verschiedene Rohstoffe wie Kupfer und Aluminium ein gleiches Wertverhältnis erreichen. Im Anleihemarkt tritt Parität auf, wenn der Marktpreis einer Anleihe ihrem Nennwert entspricht. Dies ist häufig bei Nullkuponanleihen kurz vor ihrer Fälligkeit der Fall.

Währungsparität erklärt

Die Währungen der Mitgliedstaaten einer Gemeinschaft schwanken kontinuierlich. Die Mitgliedstaaten legen die Währungsparität ihrer Währungen untereinander fest und bilden ein Paritätsnetz, um die Währungsparitäten miteinander zu vergleichen. Anstatt an einen festen Währungskorb oder eine spezifische Währung gebunden zu sein, passt sich die Währungsparität entsprechend den Veränderungen verschiedener Indizes an.

In Entwicklungsländern mit direkter Devisenkontrolle wird die Währungsparität von der Regierung festgelegt, und alle Devisentransaktionen basieren auf diesem Wechselkurs. Dies erleichtert die Aufrechterhaltung der Währungsparität. Für Länder mit frei konvertierbaren Währungen ist es schwieriger, die Währungsparität aufrechtzuerhalten. Diese Länder greifen oft künstlich in den Devisenmarkt ein, um die Parität zu stabilisieren.

Ein Währungsstabilisierungsfonds kann verwendet werden, um die Landeswährung zu kaufen oder zu verkaufen und somit den Wechselkurs zu stabilisieren. Wenn die Landeswährung stark abwertet, kann der Währungsstabilisierungsfonds den Rückgang nicht vollständig ausgleichen und führt zu Verlusten bei den Devisenreserven. Umgekehrt kann eine starke Aufwertung der Landeswährung durch Verkäufe stabilisiert werden, was jedoch den Bargeldumlauf erhöht und die Inflation verschärft.

Was bedeutet Risikoparität?

Der Risikoparitätsansatz ist eine Methode zur Portfoliokonstruktion. Hierbei wird der investierte Betrag in verschiedene Vermögenswerte basierend auf dem Risiko bestimmt, das jeder Vermögenswert zum Portfolio beiträgt. Das Ziel ist es, sicherzustellen, dass jeder Vermögenswert gleichermaßen zum Gesamtrisiko des Portfolios beiträgt.

Vorteile der Risikoparität

Durch den Risikoparitätsansatz wird das Portfolio in verschiedene Vermögenswerte wie Aktien, Anleihen, Rohstoffe und inflationsgeschützte Staatsanleihen diversifiziert. Dies erhöht die Chancen auf eine gute Rendite, selbst bei schlechter Aktienmarktperformance.