Wer Aktien kaufen möchte, kann heutzutage auf moderne Online Broker und Trading-Plattformen zurückgreifen. Diese bieten ein hohes Maß an Flexibilität und machen es Anlegern extrem leicht, ihr Geld gewinnbringend anzulegen.

So gehst du vor wenn du in Deutschland Aktien kaufen willst:

- Aktienbrokerwahl: Broker nach unabhängigen Kriterien auswählen

- Registrierung: Depot mit Mailadresse eröffnen

- Handelskonto kapitalisieren: Geld auf das Konto einzahlen

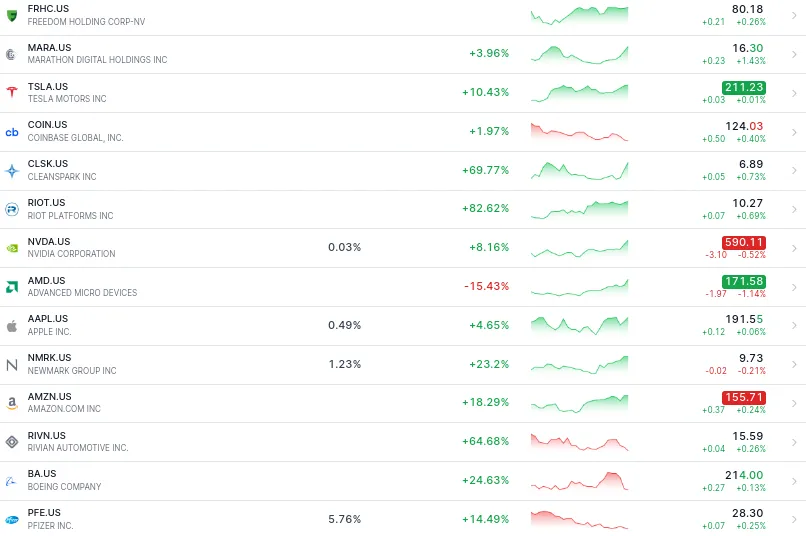

- Analyse: Aktien auf den Charts oder über Kennzahlen analysieren

- Wertpapiere kaufen: Aktien einkaufen und deinem Portfolio hinzufügen

In diesem Artikel erfährst du mehr darüber, wie du deine erste Aktien kaufst. Ich zeige dir, wie man sich bei einem Online Broker anmeldet und ein Depot eröffnet, wie einfach sich eine Order platzieren lässt und welche Gebühren dabei anfallen. Darüber hinaus gebe ich dir einige praktische Tipps für den Handel.

Das benötigt man um eine Aktie zu kaufen:

Früher war es üblich, dass man bei der Bank ein Depot eröffnet hat, um Aktien zu kaufen. Hier wurden diese dann gegen eine relativ hohe Gebühr abgelegt. Mittlerweile ist das Verfahren deutlich anders gestaltet. Alles, was du brauchst, um Aktien kaufen zu können, ist ein Online Depot bei einem Broker.

Um dieses zu eröffnen, musst du deinen Wohnsitz verifizieren und genaue Angaben zu deiner Person machen. Nun überweist du Geld auf das Konto und kannst bereits damit anfangen, den ersten Aktienkauf einzuleiten. Achte unbedingt darauf, dass es sich bei dem Online Broker auch um einen Anbieter handelt, der echte Aktien im Sortiment hat. Viele der Trading-Plattformen konzentrieren sich ausschließlich auf CFDs, also Derivate, bei denen es sich lediglich um Nachbildungen ohne Rechte handelt.

Alles, was du für den Aktienkauf brauchst, sind also:

- Ein verifiziertes Depot bei einem Online Broker

- Geld auf dem Depot (kann per Überweisung, Kreditkarte oder MicroPayment transferiert werden)

- Eine gültige E-Mail-Adresse sowie einen offiziellen Wohnsitz

So verwahrt man seine Aktien

Die Aufbewahrung der Aktien ist für den Aktionär selbst nur virtuell einsehbar. Er eröffnet ein Depot bei einem Broker und kann hier die Wertpapiere schnell und einfach im Portfolio ablegen. Die tatsächlichen Urkunden werden allerdings nicht von der Broker-Firma selbst gehalten.

Diese schließt dagegen einen Vertrag mit einer Verwahrgesellschaft ab. In Europa wird meist das Unternehmen Clearstream International S.A. für diese Job beauftragt. In den USA gibt es eine Reihe anderer Verwahrer.

Sobald du eine Aktie kaufst, wird im Depot des Brokers bei der Verwahrgesellschaft der Name auf dem dazugehörigen Dokument vermerkt. Für diesen Service bezahlt der Broker eine kleine Gebühr, die er eventuell auf den Preis der Wertpapiere aufschlägt.

Der große Vorteil daran, dass die Aktien bei einer Verwahrgesellschaft liegen ist, dass du dann auch den Broker wechseln und das Depot übertragen lassen kannst. Selbst dann, wenn der Broker pleite geht, bist du definitiv Inhaber der Aktie.

Schritt für Schritt Aktien kaufen – Anleitung:

Wenn du ohne Gebühren Aktien kaufen willst, kommst du an einem Online Broker nicht vorbei. Im Vergleich zu den klassischen Banken und Direktbanken fallen hier viele der klassischen Kosten weg. Meist musst du so nichts für die Depotführung an sich bezahlen. Darüber hinaus entfallen bei echten Aktien häufig die Ordergebühren. Bei CFDs musst du jedoch mit Entgelten für das Halten der Kontrakte über Nacht rechnen.

Wenn du dich auf ein echtes Wertpapier konzentrierst, sind es vor allem die Spreads, die als relevante Kosten einzuplanen sind. Es handelt sich um den Unterschied zwischen Kauf- und Verkaufspreis. Letzterer ist immer etwas niedriger. Faire Broker halten diese Spanne für echte Wertpapiergeschäfte angenehm schmal.

1. Auswahl eines Aktien-Depots

Bevor du das erste Investment tätigst, solltest du unbedingt die Vergleiche und Erfahrungen zu den verschiedenen Aktien-Depots studieren. Dadurch erfährst du, welcher Anbieter für Anfänger bis hin zu Profis die fairsten Konditionen bietet.

Wichtig ist zunächst einmal, dass die Renditen nicht von den Gebühren und Spreads aufgefressen werden. Die Plattformen sollten ihre Kosten daher gering halten und transparent kenntlich machen. Abgesehen davon muss klar sein, ob man Aktien oder CFDs und diese mit oder ohne Hebel kauft. Eine offizielle Lizenzierung und die kostenlose Verfügbarkeit von allen notwendigen Analysetools sind ebenso eine der Grundvoraussetzungen für die Wahl des richtigen Brokers.

Achte auf diese Eigenschaften bei der Auswahl des richtigen Brokers:

- Offizielle Lizenz in einem westlichen Staat (mit Einlagensicherheit)

- Umfassende Überprüfung durch Finanzbehörden

- Kostenloses Angebot an Charts und Analysetools

- Transparente Gebühren

- Keine Ordergebühren auf Aktienkauf

- Kostenfreie Depotführung

- Niedrige Spreads beim Kauf von Aktien

- Einfach verständliche und gut bedienbare App

- Breites Angebot an Aktien (einige Broker offerieren nur CFDs)

- Neben Aktien andere Finanzprodukte wie Fonds verfügbar

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

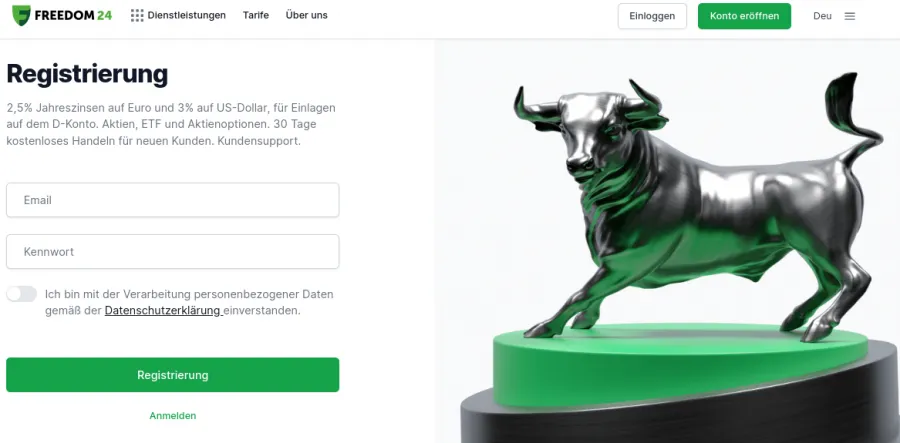

2. Anmeldung beim Online Broker

Um dich bei einem Online Broker anmelden zu können, gehst du erst einmal auf die Seite des Unternehmens oder lädst dir in wenigen Schritten die App herunter. Nun klickst du auf den Button „Wertpapierdepot eröffnen“, „Konto einrichten“ oder „Jetzt starten zu traden“. Dann öffnet sich die Anmeldemaske und du trägst deine Informationen ein.

Im ersten Schritt werden dein Name, eine E-Mail-Adresse und eventuell eine Telefonnummer verlangt. Danach schickt man dir eine Nachricht zur ersten Verifizierung deiner Echtheit. Du beantwortest nun noch einige Fragen zu deiner Erfahrung. In einem Quiz wird das Wissen der Anleger geprüft. Wird der überwiegende Teil der Fragen richtig beantwortet, kann es schon fast mit dem Handel losgehen.

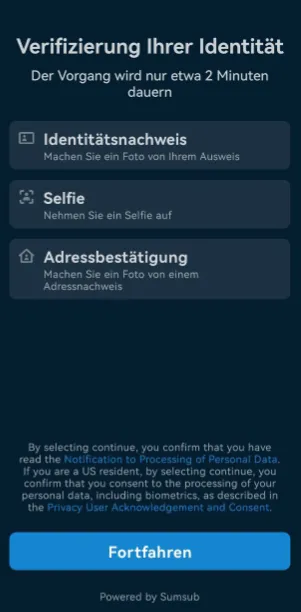

3. Verifizierung deiner Echtheit

Um das Risiko von Betrug zu minimieren, sind die Broker dazu verpflichtet, die Echtheit der Anleger genau zu überprüfen. Dazu gehört auch die Verifizierung des Wohnsitzes. Über ein Upload deines Personalausweises oder ein kurzes ID-Chatgespräch weist du Standort und Echtheit nach.

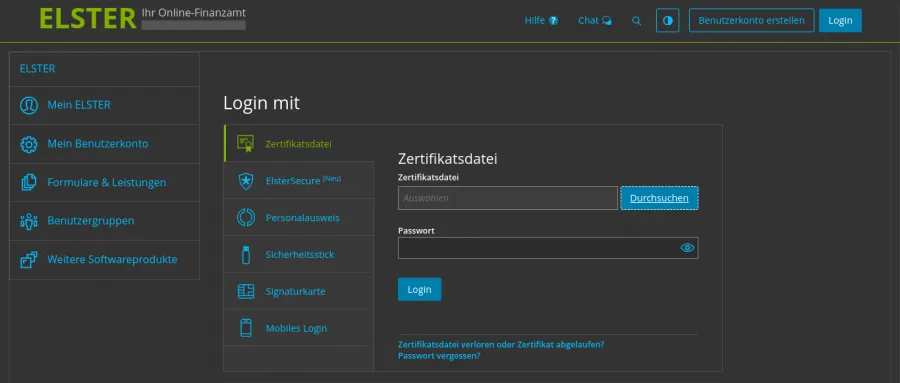

Für alle, die in Deutschland wohnen, muss meist auch eine Steuernummer aufgenommen werden. Wenn der Broker mit dem Staat kooperiert, führt er pauschal 25 Prozent der Gewinne der Aktionäre als Kapitalertragsteuer an den Staat ab. Hinzukommt noch der Solidaritätszuschlag. Die Kirchensteuer bezahlt man meist separat später.

Sind alle Formalitäten geklärt, können die Anleger nun Geld überweisen und mit dem Aktienhandel starten.

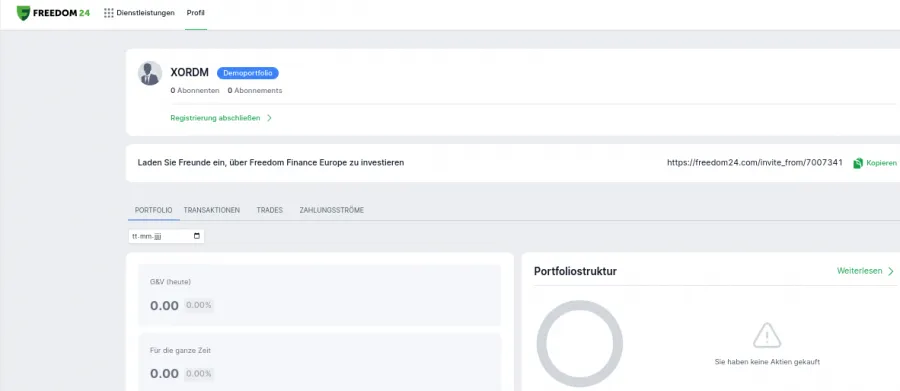

4. Demokonto beim Broker nutzen

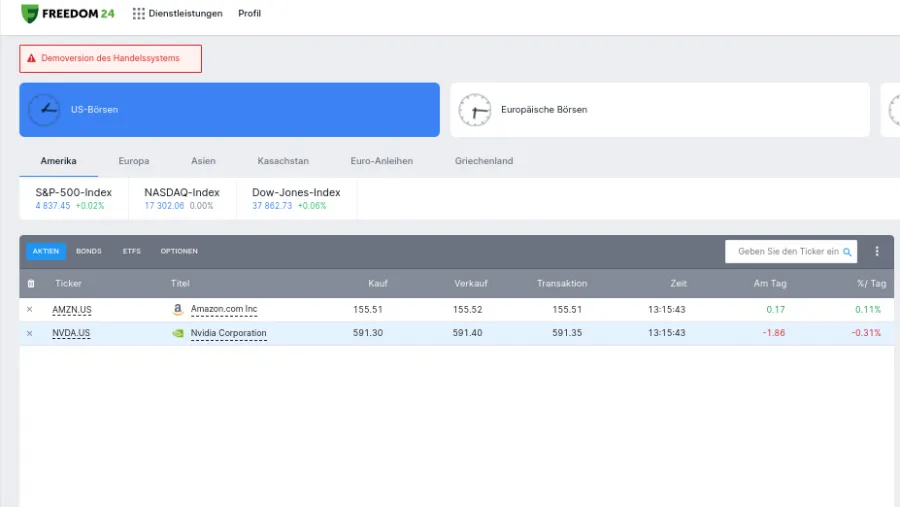

Für den Einstieg in den Aktienhandel sollte man sich zunächst mit dem Thema beschäftigen und die verschiedenen Strategien in einem Trading Demokonto einüben. Fast alle Broker bieten mittlerweile einen Probeaccount mit einem virtuellen Guthaben. Dieses kannst du frei und ohne Risiko verwenden. Einsteiger lernen damit, wie die Dynamiken an der Börse funktionieren, welche Funktionen es bei der jeweiligen Broker Software gibt und welche Strategie am besten funktioniert.

Einige Anbieter offerieren das Demokonto nur für einen limitierten Zeitraum. Der überwiegende Anteil der Broker lässt die Anleger aber mit wenigen Klicks dauerhaft in den virtuellen Bereich wechseln, um hier sicherer auf dem Börsenparkett zu werden.

5. Geld einzahlen – wähle die passende Methode

Um Geld einzuzahlen und damit Aktien kaufen zu können, musst du die passende Methode wählen. Die meisten Anbieter offerieren ganz klassisch Banküberweisung und Kreditkarte an. Alternativ können die kommenden Aktionäre das Guthaben über MicroPayment-Dienste wie PayPal aufladen.

Beachte, dass es nicht nur Broker ohne Mindesteinlage gibt. Die meisten Plattformen haben so konkrete Limits. Im unteren Bereich musst du meist mindestens 20 bis 100 Euro aufladen. Manche Apps verlangen sogar deutlich mehr. Meine persönliche Empfehlung ist es, Broker mit geringen Schranken zu verwenden.

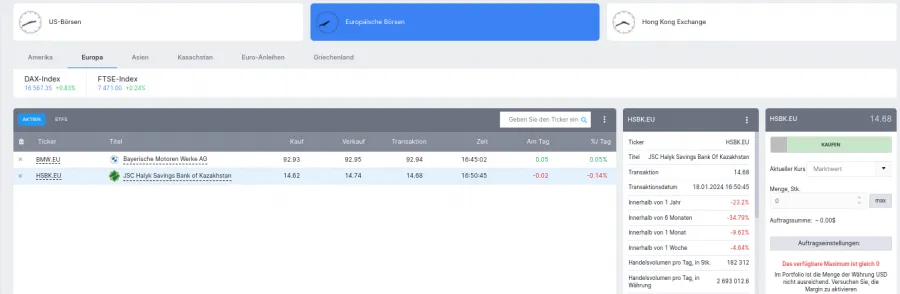

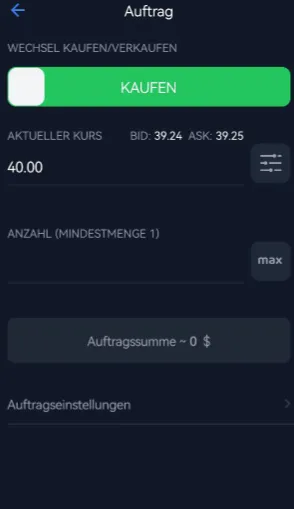

6. Trades absetzen: Aktien kaufen in wenigen Schritten

Für den Kauf von Aktien gehst du einfach auf das jeweilige Profil der Position, analysierst den Aktienkurs über die Charts und klickst bei Interesse auf „Kaufen“, „Buy“ oder „Trade einleiten“. Dann öffnet sich die Kaufmaske, in welcher du weitere Details angeben kannst.

Von hier aus hast du quasi einen direkten Zugriff auf die Börse und kannst innerhalb weniger Minuten die Positionen in das Wertpapierdepot aufnehmen. Bestimme zunächst die Anzahl an Aktien, die du über den Broker kaufen möchtest.

Als nächstes kannst du die Art der Order festlegen. Bei Limit-Orders wirst du so einen Preis festlegen, bei dem die Plattform automatisiert den Kauf der Aktie durchführt. Die Market Order ist dagegen der direkte Handel, bei dem der Auftrag sofort abgeführt wird.

Mehr zu den verschiedenen Order-Arten erfährst du im folgenden Abschnitt.

Orderarten: Limits, Market Order, Absicherung

Order ist nicht gleich Order. Die Broker ermöglichen es dir so, den Aktienhandel unterschiedlich zu gestalten und nicht nur direkt eine Position zum aktuellen Preis aufzunehmen. Während beim sofortigen Trade über die Market Order eine sofortige Ausführung stattfindet, verschiebt sich das Ganze etwas bei der Limit Order.

In diesem Fall stellst du vorab ein, zu welchem Preis du bereit bist, eine Aktie zu kaufen. Fällt der Kurs dann auf dieses Niveau, so wird der Broker automatisch die Order ausführen. Somit kannst du dich zurücklehnen und den Anbieter für dich arbeiten lassen.

Abgesehen davon ist es auch wichtig, den Verkauf etwas zu automatisieren. Vielleicht hast du keine Zeit, ständig auf die Charts zu schauen und den Aktienkurs zu beobachten. Dann gibst du einfach an, dass im Rahmen von Stop Loss der Verkauf ab einem gewissen Minus initiiert werden soll. Dadurch werden die möglichen Verluste reduziert und das Risiko für die Anleger sinkt.

Genau andersherum funktioniert die Take Profit Order. Sobald der Kurs hier auf ein Level steigt, auf dem du den Gewinn mitnehmen möchtest, wird die Position automatisiert verkauft und das Geld landet auf deinem Guthaben.

Was sind Hebel-Trades bzw. Margin Trading?

Die meisten Broker bieten dir die Option, Aktien, aber auch ETFs und andere Anlagen zu hebeln. Das bedeutet, dass du nur eine geringe Margin oder Sicherheitseinlage zahlst, während dir der Broker einen höheren Anteil dazu gibt. Bei einem Verhältnis 1:5 stellst du so nur einen Anteil und die Plattform die restlichen vier. Der mögliche Gewinn wird dadurch potenziert.

Einsteiger können mit dem Margin Trading jedoch schnell auf die Nase fallen. Der Hebel wirkt schließlich auch ins Negative und kann daher für enorme Verluste sorgen. Entscheide dich daher immer für ein Broker-Unternehmen, welches keine Nachschüsse fordert und einen Negativsaldoschutz hat. Zudem musst du die Aktien genau analysieren und dir sehr sicher sein, dass es bei den Wertpapieren zu einem Wachstum kommen wird.

Unser Tipp: Aktien traden zu besten Konditionen

Vor- und Nachteile vom Aktien kaufen

| Vorteile von Aktien | Nachteile von Aktien |

|---|---|

| Gerade im Vergleich zu Banken bieten die Wertpapiere eines Unternehmens höheres Wachstumspotenzial | Natürlich gibt es beim Aktienkauf immer ein Risiko, hohe Verluste zu machen |

| Neben der Wertentwicklung von Aktien sind die Dividenden eine zweite Einnahmequelle | Selbst die besten Experten können plötzliche Krisen nicht voraussagen |

| Durch umfassendes Wissen und eine richtige Strategie lässt sich das Risiko von Verlusten reduzieren | Gerade Einsteiger machen oft Fehler und lassen sich von falschen Hypes anstacheln |

| Über Online Broker kann man heutzutage sehr einfach Aktien kaufen und verkaufen | Zu viele Emotionen im Aktienhandel sorgen für Fehlinvestitionen |

| Du bist mit der Gestaltung deines Portfolios ausgesprochen flexibel | Sich in das Thema Börse einzuarbeiten, ist am Anfang zeitaufwendig |

Die Handelszeiten, um Aktien zu kaufen und verkaufen

Die tatsächliche Ausführung deiner Trades findet immer während der Handelszeiten der Börse statt. An der Frankfurter Börse wird zum Beispiel 08:00 bis 22:00 Uhr mitteleuropäischer Zeit getradet. Entscheidest du dich also für den Kauf von Werten aus dem Deutschen Aktienindex DAX, so musst du innerhalb dieses Rahmens tätig werden.

Abgesehen davon sind aber natürlich auch viele Positionen von der amerikanischen Börse beliebt. Dort läuft der Aktienhandel immer von 09:30 bis 16:00 Uhr, New Yorker Zeit, ab. In Deutschland würde das einer Startzeit von 15:30 Uhr entsprechen. Die Börse schließt, wenn es hierzulande 22:00 Uhr ist.

- Frankfurter Börse: 08:00 bis 22:00 Uhr MEZ

- New Yorker Börsen (NYSE und NASDAQ): 15:30 bis 22:00 Uhr MEZ

- London Stock Exchange: 09:00 bis 17:30 Uhr MEZ

- Euronext Niederlande: 09:00 bis 17:30 Uhr MEZ

- Börse Shanghai: 02:30 bis 08:00 Uhr MEZ (Mittagspause von 04:30 bis 06:00 Uhr MEZ beachten!)

- Börse Hongkong: 02:30 bis 09:00 Uhr MEZ (Mittagspause von 05:00 bis 06:00 Uhr MEZ beachten!)

- Börse Shenzhen: 02:30 bis 08:00 Uhr MEZ (Mittagspause von 04:30 bis 06:00 Uhr MEZ beachten!)

- Börse Tokio: 01:00 bis 07:00 Uhr MEZ (Mittagspause von 03:30 bis 04:30 Uhr MEZ beachten!)

- Börse Mumbai, Indien: 04:45 bis 11:00 Uhr

Doch keine Sorge: Wertpapiere kann man auch außerhalb dieser Zeiten kaufen! Das geht zum einen über den außerbörslichen Handel (Over the Counter/OTC) und andererseits über die reine Einleitung von Aufträgen, die aber erst später ausgeführt werden.

Da die Order im zweiten Fall aber nicht sofort ausgeführt wird, kann es zu Gaps kommen. Vor allem bei der Verkündung von Geschäftszahlen nach Schließung der Börse oder durch News, die den Kurs verändern, springen die Preise direkt bei der Eröffnung des Handels. Das bietet auf der einen Seite Chancen, kann aber auch mit hohen Risiken verbunden sein.

Frankfurt und New York sind übrigens nicht die einzigen Handelsplätze, die es auf der Welt gibt. Wenn du an der Börse London, an der Börse in Shenzhen, Shanghai oder Hongkong oder sogar in Mumbai, Indien, mit Wertpapieren handeln willst, musst du die entsprechenden Öffnungszeiten im Kopf haben.

Diese Trading Kosten gibt es beim Aktienhandel

Wer Wertpapiere kaufen möchte, sollte einige Aktien Trading Kosten einplanen. Neben dem Kaufpreis muss man so eventuell mit Ordergebühren rechnen. Diese sind bei den Banken Standard, bei Brokern aber nicht unbedingt. Viele der modernen Trading-Plattformen offerieren gerade beim Kauf von Aktien die kostenlose Einleitung von Aufträgen – bei CFDs, Aktienfonds und anderen Instrumenten ist das oft nicht der Fall.

Ich empfehle grundsätzlich, bei der Auswahl des Brokers genau auf die Kosten zu achten. Es macht viel Sinn, sich für einen Anbieter zu entscheiden, der keine Depotführungskosten und Ordergebühren erhebt. Hier werden die Preise aber oftmals auf die Spreads umgelegt. Bei diesen handelt es sich um den Unterschied zwischen den Kursen für Kauf und Verkauf.

Faire Broker bieten ihren Anlegern relativ schmale Spreads, die bei Aktien sogar ab 0.0 Pips beginnen. Vergleichsweise wenig verlierst du, wenn du mit bis zu 0.8 Pips in den Handel einsteigst. Empfehlenswerte Broker mit niedrigen Gebühren und schmalen Spreads sind zum Beispiel Freedom24, XTB und Capital.com.

Abgesehen davon können an einigen Stellen weitere kleinere Gebühren anfallen. Teilweise werden pauschale Entgelte beim Auszahlen des Guthabens auf das eigene Konto verlangt. Bei eToro liegen diese zum Beispiel bei etwa 5 Euro, bei Freedom24 bei 7 Euro.

Außerdem wirst du beim Verkauf deiner Aktien, ETFs, CFDs & Co. bemerken, dass bei dir meist 25 Prozent weniger vom Gewinn ankommen. Der Grund dafür ist die Kapitalertragsteuer, welche der Broker direkt ab Quelle an den Fiskus weiterleiten muss. Weiter unten findest du mehr zu diesem Thema.

Kostenausweis beim Broker

Über einen Kostenausweis lässt sich besser erkennen, wie viele Gebühren neben dem eigentlichen Kaufpreis bei einer Trading Plattform anfallen. Wichtig ist, dass der Anbieter alle Entgelte transparent macht, so dass du genau weißt, wie viel Rendite du erzielen müsstest, um über die Gewinnschwelle zu gelangen.

Achte vor allem auf die folgenden Kostenpunkte:

- Gibt es Kosten für die Eröffnung und Führung von einem Wertpapierdepot?

- Muss ich etwas bezahlen, wenn ich zu lange inaktiv bin?

- Fallen beim Kauf und Verkauf von Aktien Ordergebühren an?

- Wie hoch sind die Spreads beim Handel mit einem Wertpapier?

- Fallen weitere Kosten bei der Auszahlung des Guthabens an?

Nicht alle Broker bieten einen umfassenden Kostenausweis. Deshalb ist es wichtig, sich einen konkreten Broker-Vergleich anzuschauen, in dem abgesehen von den Gebühren auch die verschiedenen Funktionen der Plattform getestet werden.

Wertpapierabrechnung

Vor allem dann, wenn du deine Steuern bezahlen musst, ist eine Wertpapierabrechnung von der Trading Plattform nicht nur hilfreich, sondern extrem wichtig. Du weist damit nämlich nach, dass du nicht die volle Summe an Gewinn eingenommen hast, sondern ein Teil an den Broker gegangen ist. Zudem werden hier die bereits abgeführten Steuern gekennzeichnet.

In der Abrechnung in deinem Wertpapierdepot wirst du so, die folgenden Punkte finden:

- Transaktionsdetails zu den einzelnen Käufen und Verkäufen von Wertpapieren

- Die Bezeichnung des einzelnen Wertpapiers

- Die Stückzahlen der Wertpapiere

- Die erhobenen Kosten, u. a. Ordergebühren, Provisionen, Transaktionskosten

- Die abgeführten Steuern

- Mögliche Dividenden und Zinsen

Neben den Abrechnungen zu den einzelnen Transaktionen schickt dir das Unternehmen am Ende des Jahres eine komplette Zusammenfassung aller Vorgänge in den letzten zwölf Monaten, vom einzelnen Aktienkauf bis hin zum Erwerb der ETF Sparpläne. Dieses Dokument eignet sich perfekt für die Steuererklärung, zum Beispiel um später den Sparer-Pauschbetrag zurück zu erhalten. Hefte es daher immer in deinen Unterlagen ab.

So nutzt man Trading Apps zum Aktien kaufen

Ja, die meisten Broker bieten praktische Apps, über welche du Aktien kaufen kannst. Kaufen und verkaufen ist dabei mit wenigen Klicks genauso wie in der Browserversion möglich. Du öffnest einfach die entsprechende Position, kannst sie auf dem Handy analysieren und sie über das Kauffenster dem Portfolio hinzufügen. Es gibt dabei in der Aktien App alle Funktionen wie auf dem Laptop.

Um dir die Aktien App zu besorgen, gehst du einfach in deinen Google Play Store oder den Apple App Store. Dort gibst du dann den Namen deines Anbieters ein und lädst das Programm binnen Sekunden herunter. Nun verbindest du es mit deinem Konto bzw. loggst dich ein und kannst direkt mit dem Handel beginnen.

Unser Tipp: Jetzt Aktien an über 10 verschiedenen Börsen ohne Kommissionen handeln:

- Mehrfach regulierter Broker

- Copy Trading (kopiere andere Trader)

- Multi-Asset Broker

- Viele Krypto CFDs zum investieren

- Echte Aktien & ETFs

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

Wann sollte ich Aktien kaufen?

Aktien haben keine wirkliche Saison. Wann man sich mit den Wertpapieren eindecken sollte, hängt eher von der aktuellen wirtschaftlichen Lage und der Position der Märkte ab. Professionelle Trader werden sich immer dafür aussprechen, einen Kauf einzuleiten, wenn die Kurse niedrig sind. Im so genannten Bärenmarkt fallen die Preise und bieten eventuell einen guten Moment für den Einstieg.

Hierfür sollte man jedoch immer das tatsächliche Potenzial der Aktie analysieren und es mit den Preisen am Markt vergleichen. Wenn das Potenzial hoch und die Kosten niedrig sind, lohnt es sich, das Wertpapier zu erwerben. Nichtsdestotrotz ist es wichtig, einen Realitätscheck durchzuführen und zu schauen, ob das Unternehmen womöglich nicht zu Recht unterbewertet ist.

Wenn die Rendite nun steigt und der Wert deiner Aktien rasant wächst, solltest du schließlich über den Verkauf nachdenken. Aktionäre machen gerade durch das Wachstum der Kurse Gewinn, müssen diesen aber auch rechtzeitig einfahren. Bleibt das Geld im Investment liegen, kann man es nicht verwenden und es verliert möglicherweise wieder an Wert.

Entsprechend ist immer eine Frage der richtigen Analyse und des idealen Zeitpunkts, ob man mit dem Handel wirklich Erfolg hat. Oft ist es sogar besser, etwas früher zu verkaufen und auf einige Prozente an Rendite zu verzichten. Somit verhindert man im schlimmsten Fall, von einem Crash bei einer Aktienblase getroffen zu werden.

Aktien kaufen: Diese Menge solltest du erwerben

Wie viele Aktien man kaufen sollte, hängt zunächst einmal natürlich vom verfügbaren Vermögen ab. Wenn du als Einsteiger nur 200 Euro zur Verfügung hast, wirst du dir eventuell nur ein kleines Volumen leisten können. Natürlich ist die mögliche Anzahl, die du dann ins Portfolio legen kannst, auch eine Frage der Preise. Kosten die einzelnen Wertpapiere zum Beispiel nur 10 bis 20 Euro, so sind immer noch zehn bis 20 Positionen realistisch.

Grundsätzlich sind höhere Volumen sinnvoll, um entsprechend von der Rendite profitieren zu können. Der Gewinn ist mit höherem Investment größer und bietet somit mehr Erfolg. Abgesehen davon ist es generell wichtig zu diversifizieren. 30 Aktien von einem einzigen Unternehmen zu kaufen bringt oft nicht viel, wenn man parallel dazu nicht dieselbe Menge zahlreicher anderer AGs ins Depot aufzunehmen.

Wer den klassischen Regeln des Investments folgt, wird mindestens 30 verschiedene Positionen unterschiedlicher Größe im Depot haben wollen. Diese sollten von Unternehmen aus verschiedenen Branchen und Ländern stammen. Durch diese Mischung sinken die Risiken, da wachsende Werte gewisse Verluste ausgleichen können. Auf lange Sicht wächst das Portfolio hier konstant.

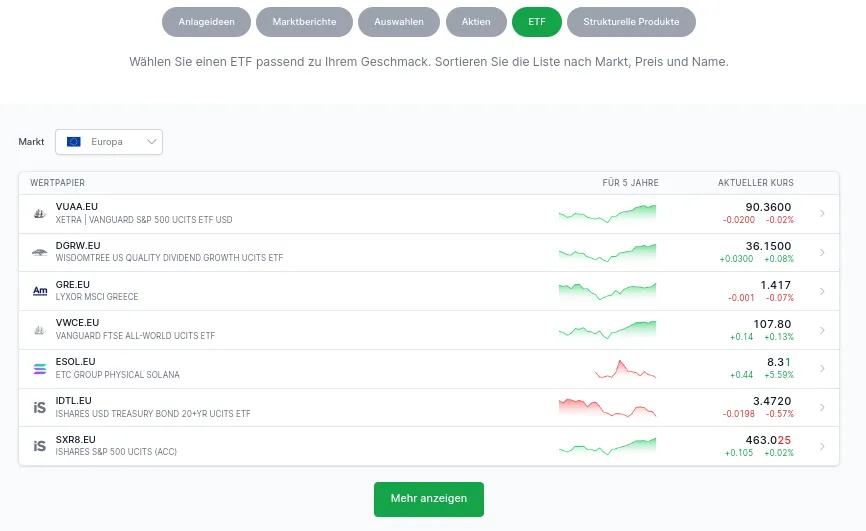

Während Profis ihr Depot meist selbst zusammenstellen, sind Einsteiger mit ETFs gut beraten. Diese Aktienfonds sind bereits in sich diversifiziert und ihre Inhalte werden in einem regelmäßigen Rhythmus ausgetauscht. Wer auf lange Sicht passives Einkommen generieren möchte, kann ETF Sparpläne daher sehr gut als erstes Investment verwenden.

So viel Geld sollte man als Anfänger in Aktien investieren

Investiere immer nur so viel Geld, wie du im Verlustfall verkraften kannst. Am besten legst du dir pro Monat eine gewisse Summe zurück, welche du später zum Kaufen der Wertpapiere verwenden möchtest. Nehmen wir einmal an, du hast von deinem Einkommen etwa 100 Euro übrig. Dann könntest du diese nun im Direkthandel einsetzen oder aber sie besser so lange auf deinem Broker-Guthaben ansammeln, bis du ca. 500 bis 1.000 Euro zusammen hast.

Mit diesem Betrag kann man bereits einiges anfangen. Du analysierst nun, welche Volatilitäten und welches Potenzial die verschiedenen Aktien haben. Auf dieser Basis fängst du damit an, die 500 bis 1.000 Euro auf verschiedene Werte zu verteilen. Gute Chancen bieten darüber hinaus die ETFs und andere Fonds, die von vielen Brokern angeboten werden.

Unser Tipp: Aktien traden zu besten Konditionen

Die besten Anlagestrategien bei Aktien

Unterschiedliche Strategien bieten unterschiedliche Chancen im Handel mit Aktien. Zunächst solltest du dir jedoch erst einmal einen Überblick über die Auswahl an Methoden verschaffen. Diese gleichzeitig und durcheinander zu verwenden, bringt oftmals nicht den gewünschten Erfolg. Besser ist es, sich auf eine Strategie zu konzentrieren und diese über verschiedene Indikatoren zu verifizieren.

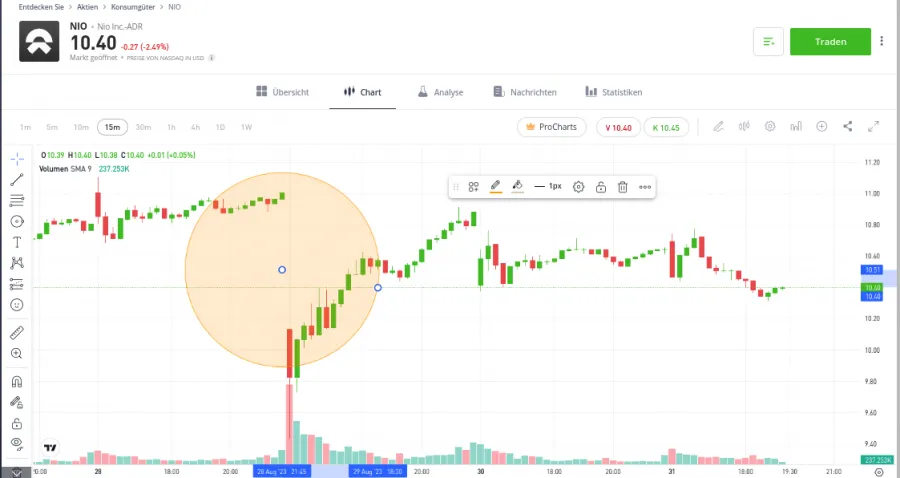

Die wichtigste Unterscheidung bei den Anlagestrategien betrifft den zeitlichen Aspekt. Manche Trader möchten sehr kurzfristig innerhalb von einigen Wochen oder beim Scalping sogar nur von Stunden Profit erzielen. Auf der anderen Seite stehen die fundamentalen Analysten, die nach Aktien suchen, die über mehrere Jahre hinweg eine lukrative Rendite erzielen.

Bei der fundamentalen Methode wird dabei der innere Wert einer Aktie mit dem Preis an der Börse verglichen. Bei einer Unterbewertung kann dieses Wertpapier dann hohe Wachstumschancen bieten. Wer kurzfristig denkt, wird eher technische Werkzeuge verwenden und seinen Blick auf die Charts wenden.

- Value Investment: Beim Value Investing sucht man über Kennzahlen wie dem Kurs-Gewinn-Verhältnis gezielt nach Aktien, die vom Markt unterbewertet werden. Der Trade wird zu günstigen Preisen mit der Hoffnung eröffnet, dass die Aktie später ihr Potenzial entfaltet.

- Growth Investment: Beim Growth Investing suchen die Trader nach Unternehmen, die vom Markt überbewertet sind. Die Idee dahinter ist es, Aktien von Firmen zu kaufen, die vielleicht noch am Anfang stehen, aber bereits hohes Vertrauen von Seiten der Anleger genießen.

- ETF Sparpläne: ETFs und Fonds sind für ein dauerhaftes und langfristiges Investment gedacht. In der Regel wird man einen ETF über mehrere Jahre hinweg halten wollen, um von der Rendite zu profitieren.

- Daytrading: Für das Daytrading benötigst du gute Kenntnisse in der technischen Analyse. Die Trades werden lediglich an einem Tag durchgeführt. Im Idealfall kauft man eine Aktie am Morgen und verkauft sie kurz vor Börsenschluss mit Gewinn am Abend.

- Swing Trading: Beim Swing Trading versucht man auf den Charts die typischen Umkehrpunkte mit Hilfe von Indikatoren herauszufinden. Pivot Points, Unterstützung und Widerstand, der gleitende Durchschnitt und die Bollinger Bänder sind hilfreiche Tools, um die Momente für einen möglichen Trendwechsel zu erkennen. Ist ein absoluter Tiefpunkt erreicht, wird man nun in einen Long-Trade investieren. Wenn man mit CFDs handelt, kann man sogar je nach Trendrichtung kaufen und verkaufen – und mit fallenden Kursen Gewinne erzielen.

- Scalping: Scalping ist eine sehr extreme Form des Tradings, bei dem man die Aktien nur wenige Minuten hält. Der Anleger versucht hier, innerhalb kürzester Zeit sehr kleine Gewinne zu erzielen. Diese häufen sich an und summieren sich zu einem stattlichen Guthaben. Die Methode ist mit hohen Risiken verbunden und bedarf starker Konzentration. Wer auf diese Weise Wertpapiere eines Unternehmens kaufen möchte, sollte vorab nachschauen, welcher Scalping-Broker das schnelle Kaufen und Verkaufen erlaubt.

- News Trading: News können die Kurse von Unternehmen kurzzeitig verändern. Wenn eine AG zum Beispiel ihre Quartalszahlen herausgibt und diese überraschend positiv/negativ ausfallen, kommt es oft zu starken Kurssprüngen. Diese Momente nutzen einige Trader für sich und platzieren kurz vor einer solchen Veröffentlichung ihr Kapital auf die entsprechende Aktie. Ebenso können die Präsentationen neuer Produkte zu einem Kauf verleiten.

Steuern bei Aktiengewinnen in Deutschland

Wer mit dem Kauf und Verkauf von Aktien Gewinne erzielt, muss darauf grundsätzlich auch Steuern bezahlen. Die Kapitalertragsteuer für jeden, der mit Wohnsitz in Deutschland gemeldet ist, liegt aktuell bei pauschal 25 Prozent. Hinzukommen immer der Solidaritätszuschlag und ggf. die Kirchensteuer.

Abgesehen von der Kirchensteuer, werden die Abgaben direkt ab der Quelle vom Broker an den Staat abgeführt. Dasselbe geschieht dann, wenn du ETFs oder CFDs, Kryptowährungen oder Rohstoffe mit Gewinn verkaufst. Zudem fallen auch bei der Dividende Steuern an.

Die gute Nachricht ist jedoch, dass der Staat allen Bürgern einen Sparer-Pauschbetrag gewährt. Dieser liegt aktuell bei 1.000 Euro im Jahr und kommt zusätzlich auf den Jahresgrundfreibetrag. Wenn du bei deinem Depotanbieter einen Freistellungsantrag stellst, wird dieser bis zu diesem Wert keine Abgaben an den Fiskus weiterleiten.

Alternativ holst du dir die auf Gewinne aus Aktien, Fonds, CFDs & Co. zu viel gezahlten Steuern im nächsten Jahr über die Steuererklärung zurück. Für diese Zwecke verwendest du die Anlage KAP auf der Elster-Plattform.

5 Tipps für den Kauf der ersten Aktien:

Wenn du dir einige Tipps zu Herzen nimmst, kannst du dein Trading-Können deutlich verbessern und die Risiken am Markt minimieren. Die folgenden Hinweise helfen dir dabei, das Geld sicherer anzulegen.

Tipp 1: Diversifiziere dein Portfolio

Die Diversifikation ist die Grundregel für alle Anleger. Man sollte nie sein gesamtes Kapital nur auf eine Karte setzen. Stattdessen verteilt man das Vermögen auf mehrere Positionen und streut es auf diese Weise breit. Dadurch verteilt sich dann auch das Risiko auf diverse Schultern. Bricht eine davon weg, wird das Gesamtportfolio immer noch von den anderen getragen.

Um optimal zu diversifizieren, solltest du Aktien von Unternehmen aus unterschiedlichen Branchen und Ländern kaufen. Zudem sind unterschiedliche Volatilitäten durchaus von Vorteil. Diese ermittelst du über den Betafaktor. Neben Aktien kannst du zudem ETF-Sparpläne, Rohstoffe, Edelmetalle und Forex ins Depot legen.

Tipp 2: Gerate nicht in Panik

Emotionen sind beim Trading kein guter Berater. Sie verlocken zu Überschusshandlungen wie dem schnellen Verkauf von Aktien, wenn diese plötzlich in Schieflage geraten. Nehmen wir einmal an, dass das Potenzial eines Unternehmens derzeit sehr gut ist. Dennoch taucht eine sehr negative Berichterstattung auf, welche dazu führt, dass einige Investoren ihre Anteile verkaufen.

Davon angesteckt, versuchen weitere Aktionäre ihre Wertpapiere loszuwerden. Durch diese abnehmende Nachfrage sinkt der Preis und weitere Anleger geraten in Panik. In diesem Moment ist es aber klug, innezuhalten und die Lage genauer zu analysieren.

Der Corona-Schock im Frühjahr 2020 sorgte zunächst für einen starken Abverkauf auch von Aktien wie Amazon. Aufgrund der guten Gewinnvoraussetzungen innerhalb der Pandemie war es jedoch besser, die Papiere zu halten.

Wenn Kennzahlen wie Gewinn, Umsatz und Cashflow nämlich im Vergleich zum Marktwert positiv ausfallen und auch die Zukunftsentwicklung kaum in Frage gestellt werden kann, sollte man abwarten. Das Papier zu halten oder sogar günstig nachzukaufen, kann für echte Rekordeinnahmen sorgen.

Tipp 3: Verwende eine solide Basis wie Bluechips und ETFs

Es ist ein sinnvoller Tipp, sein Depot in kurzfristige und langfristige Investitionen aufzuteilen. So kann man starke Bluechip Aktien ruhig einige Jahre im Depot liegen lassen und dabei vom langsamen Wachstum profitieren. Zudem fällt bei solchen Konzernen meist auch etwas Dividende ab.

Abgesehen davon können ETFs dein Portfolio deutlich stabilisieren. Hier hinterlegst du z. T. relativ große Summen. Vor allem bei den allgemeinen MSCI- und S&P-Sparplänen kann nur wenig schief gehen. Bei spezialisierteren ETF-Konstrukten solltest du dagegen aufpassen, da es nicht selten vorkommt, dass ganze Branchen abstürzen.

Tipp 4: Unterziehe die Ergebnisse deiner Analyse immer einem weiteren Check

Selbst echten Profis können bei der technischen Analyse Fehler unterlaufen. Manche Formationen und Signale können nämlich zu einer falschen Interpretation führen, wenn man sie nicht durch weitere Indikatoren stützt.

In der Regel gehören gewisse Indikatoren immer zusammen. So lassen sich die Bollinger Bänder gut mit dem gleitenden Durchschnitt und MACD-Histogrammen kombinieren. Andere Trader greifen zu den Fibonacci Retracement und sichern diese mit den Volumenindikatoren oder dem Relativen Stärke Index ab.

Tipp 5: Suche dir die richtige Trading-Plattform für deine Investition aus

Vom Kauf von Aktien über Rohstoffe bis hin zum ETF-Sparplan: Du brauchst immer einen vertrauenswürdigen Partner, welcher dir ein faires Angebot macht. Schaue dir daher immer vorab einen umfassenden Trading-Plattform-Vergleich an und finde das Unternehmen, welches am besten zu dir passt.Broker ohne Mindesteinlage und mit niedrigen Kosten, sind klar zu bevorzugen. Hier kannst du deutlich einsparen und erreichst wesentlich schneller die Profitzone. Empfehlenswerte Plattformen sind u. a. Freedom24, XTB, Capital.com und eToro.

Welche Alternative zum Aktien Kaufen gibt es?

Neben Aktien gibt es viele weitere Instrumente, mit denen du dein Vermögen vermehren kannst. Sehr beliebt sind vor allem die ETFs, also börsengehandelte Fonds, die automatisiert verwaltet werden. Daneben sind die CFDs als direkte Replikationen von Aktien ebenso interessant wie Rohstoffe und Edelmetalle.

An dieser Stelle beschreibe ich dir weitere Details zu den CFDs und den ETFs:

CFDs – Differenzkontrakte

CFDs sind so genannte Differenzkontrakte, welche du ausschließlich mit dem Broker abschließt. Es handelt sich um Derivate, bei denen ein Basiswert sowie die Kursveränderung lediglich repliziert wird. Der Vorteil ist, dass du nicht das gesamte Geld für eine Aktie aufbringen musst. Du kannst auch nur einen kleineren Anteil in diesen Wert investieren.

So ist es bei vielen Anbietern sogar möglich, für 1 Euro CFDs zu erwerben. Nach einem solchen Fall wächst oder fällt der Kurs im selben Verhältnis wie die Original-Aktie. Kostet diese 100 Euro und verdreifacht sich der Preis, dann verdienst du mit deinem CFD 2 Euro.

CFDs sind grundsätzlich wesentlich flexibler als Aktien oder ETF Sparpläne. So kannst du viel einfacher einen Hebel einsetzen und damit dein Investment deutlich erhöhen. Darüber hinaus kannst du durch Leerverkäufe auch auf fallende Kurse setzen. Mit Aktien ist eine solche Strategie nur lizenzierten Profis vorbehalten.

ETFs – börsengehandelte Fonds

ETF heißt nichts weiter als börsengehandelter Fonds. Diese Aktienpakete können also einfach zwischen den verschiedenen Händlern ausgetauscht werden, ohne dass eine Fonds-Gesellschaft involviert ist.

Der Vorteil an den ETFs ist, dass sie passiv verwaltet werden. Der Algorithmus durchleuchtet also Indizes wie den S&P 500, MSCI World, DAX oder Dow Jones und tauscht aller drei Monate die Inhalte im Fonds nach Performance auf. So befinden sich im ETF immer die stärksten Papiere und deine Anlage wächst kontinuierlich.

Im Vergleich zu Aktien ist die Rendite bei den ETFs natürlich nicht so hoch. Dafür sinken die Risiken erheblich und du kannst entsprechend auch mit höheren Einsatzsummen operieren. Der Kauf von ETFs ist immer mit einer langfristigen Planung verbunden. Wer in solche Anlagen investiert, möchte auf Dauer und über mehrere Jahre hinweg am Wachstum der globalen Wirtschaft teilhaben.

Technisch Aktien kaufen lernen in der Trading Ausbildung

Bevor du mit dem Trading anfängst, solltest du die Grundlagen des Handels lernen. Dazu gehört auch das technische Handwerkszeug, mit dem du Signale auf den Charts erzeugen kannst. Diese zeigen dir dann an, wann sich ein Trend verstärkt oder kippt. Anhand solcher Signale richtest du deinen Handel aus. Wenn du mit Aktien operierst, wirst du dabei vor allem nach Optionen für einen Long-Trade suchen.

Bei der technischen Analyse kann man sich jedoch schnell vertun. Falsche Signale, zu positive Interpretationen oder zu wenige Absicherungen können dafür sorgen, dass du beim technischen Handel Geld verlierst.

Deshalb empfehlen wir dir immer, dich zunächst sehr eingehend mit dem Thema zu beschäftigen. Unser Workshop bietet dir z. B. tiefgründige Einblicke in die technische Analyse und wir helfen dir persönlich dabei, dich weiterzubilden und eine erfolgsversprechende Strategie für Aktien, aber auch ETF-Sparpläne, Rohstoffe, Kryptowährungen & Co. zu entwickeln.

Fazit: So klappt der Aktieneinstieg für Anfänger

Während das Geld auf der Bank von der Inflation aufgefressen wird, bieten Aktien wesentlich höhere Gewinnmargen und Renditen. Wer sein Geld hier investiert, kann es innerhalb weniger Jahre vermehren. Grundvoraussetzungen dafür ist allerdings, dass man sich im Detail mit den Märkten auskennt.

Man sollte dabei nicht nur um die Entstehung der Kurse Bescheid wissen und einen Einblick in die Branchen haben. Wichtiger noch ist es, die Anwendung der fundamentalen und technischen Analyse perfekt zu kennen.

Umso besser man mit den Werkzeugen umgehen kann, desto weniger Risiko gibt es im Aktienhandel. Ganz auszuschließen ist ein plötzlicher Kurseinbruch natürlich nicht. Durch Diversifikation und die richtige Reaktion im Moment lassen sich Verluste aber deutlich eingrenzen.

Der Kauf von Aktien und anderen Instrumenten wie ETF-Sparplänen ist dabei ein echtes Kinderspiel: Im Browser beim Broker angemeldet, die App heruntergeladen, verifiziert und mit dem gerade aufgeladenen Geld per Klick in die Entwicklung eines bestimmten Unternehmens investiert!

Häufig gestellte Fragen:

Wie kaufe ich Aktien?

Aktien kannst du entweder über die Bank oder einen Broker kaufen. Besonders einfach funktioniert es über die zweite Variante. Du musst dich einfach nur anmelden, die Browser-Software nutzen oder eine App herunterladen. Nun öffnet man das Profil der jeweiligen Aktie und klickt auf „kaufen“ oder „traden“. So gelangst du in die Kaufmaske, in welcher du weitere Angaben zur Anzahl und zu der Orderart machen kannst.

Wie investiere ich in Aktien?

Über einen Broker kannst du relativ einfach in den Aktienmarkt investieren. Hierüber hast du Zugriff auf etliche Positionen. Neben den klassischen Aktien sind CFDs, ETFs, Rohstoffe, Edelmetalle und Kryptowährungen verfügbar. Somit baust du ein diversifiziertes Portfolio auf, um damit über kurz oder lang Vermögen aufzubauen.

In welche Aktien sollte man als Anfänger investieren?

Wichtig ist es, dass man als Anfänger nicht direkt die riskantesten und schwankungsanfälligsten ins Portfolio aufnimmt. Am besten, man probiert erst einmal im Demoaccount aus, wie sich verschiedene Aktien verhalten und wie man sie optimal kombiniert. Zudem sollte man einige Methoden und Strategien testen. Danach kann man mit Aktien anfangen, die über mehrere Jahre hinweg eine stabile Entwicklung haben. Trades mit volatilen Positionen im Rahmen von Daytrading bedürfen dagegen etwas mehr Wissen und Übung.

Wo sollte man als Anfänger Aktien kaufen?

Als Anfänger sollte man sich einen Broker aussuchen, der viele Ausbildungsangebote offeriert und sich kostenlos im Demokonto testen lässt. Darüber hinaus sollte es keine versteckten Kosten und voreingestellten Hebel geben. Alles sollte klar und einfach bedienbar sein. Am besten schaust du dir vorab einen Vergleich zu den Trading-Plattformen bei. Empfehlen können wir dir u. a. Freedom24, eToro, XTB und Capital.com.

Welcher Broker ist gut für Aktien Anfänger?

Suche dir immer einen transparenten Broker aus, welcher dir zu günstigen Kosten den Einstieg in den Aktienhandel bietet. Zudem sollten alle notwendigen technischen Indikatoren und Hilfsmittel vorhanden sein. Diese kannst du im besten Fall kostenfrei im Demobereich testen. Wir bei Trading.de arbeiten vor allem mit Freedom24, eToro und XTB, probieren aber regelmäßig auch andere Anbieter aus.

Was ist der Unterschied zwischen Aktien und ETFs/Fonds?

Bei Aktien investierst du in ein einzelnes Unternehmen und musst in diesem Fall dein Portfolio selbst diversifizieren. Das bereitet Arbeit und die Trader müssen das entsprechende Wissen für die Analyse aufbringen. ETFs sind dagegen Fonds, in denen sich mehrere Aktien befinden. Oft gibt es hier bis zu 100 Positionen und mehr. Die Inhalte werden im regelmäßigen Abstand ausgetauscht und umfassen somit stets die Aktien mit der stärksten Performance.