Gap Trading – Wichtigste Keyfacts im Check

- Gap Trading bezieht sich auf die Tradingchance bei einer Differenz zwischen dem aktuellen Eröffnungskurs und dem Schlusskurs

- Gap Close Strategie funktioniert besonders gut bei Common Gaps

- Gaps entstehen bei Ex-Dividenden-Tagen, außerbörslichen Ereignissen und Liquiditätsengpässe

- Es können sowohl Aufwärts- als auch Abwärtsgaps entstehen

- Gap Trading ist eine eigenständige Handelsstrategie

In diesem Ratgeber werfen wir einen genaueren Blick auf das Gap Trading und stellen einige der wichtigsten Strategien rund um den Handel von Kurslücken vor. Zusätzlich liefern wir ein umfassendes Praxisbeispiel zum Traden eines Gap Close und verraten, welche Vor- und Nachteile bei der Anwendung der Handelsstrategie entstehen.

Was ist Gap Trading?

Kommt es in der Preisentwicklung eines Assets zu einer starken Differenz zwischen dem aktuellen Eröffnungskurs und dem Schlusskurs einer definierten Vorperiode, spricht man an den Märkten von einem „Gap“ – einer Kurslücke. Eine solche Lücke kann sich auf eine Differenz zwischen zwei aufeinanderfolgenden Handelstagen beziehen, allerdings auch ein Gap eines anderen Zeitfensters widerspiegeln – kurzfristig auf wenige Sekunden und Minuten oder langfristig auf mehrere Wochen und Monate.

Obwohl ein Börsen-Gap für Unsicherheit sorgen und den Depotwert eines Traders unerwartet ins Minus befördern kann, können gleichzeitig spannende Renditechancen entstehen, wenn es dem Händler gelingt, die Kurslücke zu erkennen und daraus die richtigen Schlüsse zu ziehen. Schließt sich ein Gap in den kommenden Tagen nach Aufklaffen der Lücke, können Trader die Gap Close Strategie anwenden – allerdings kommt diese Methode nicht für jedes Börsen-Gap infrage.

Diese 4 Arten von Gaps gibt es:

Kommt es im Candlestick-Chartbild zu einem Gap, gilt es zu prüfen, um welche Art der Kurslücke es sich handelt:

Diese Analyse sollten Trader niemals vernachlässigen, denn die Art des Gaps bestimmt unter anderem, ob es tendenziell zu einer Rückkehr zum ursprünglichen Kursniveau – also einem Gap Close – kommen kann. Zusätzlich können Trader mit der Bestimmung der Gap-Art feststellen, ob ein Trend aus einer Unterstützungs- oder Widerstandszone ausbricht oder sich verstärkt fortsetzt.

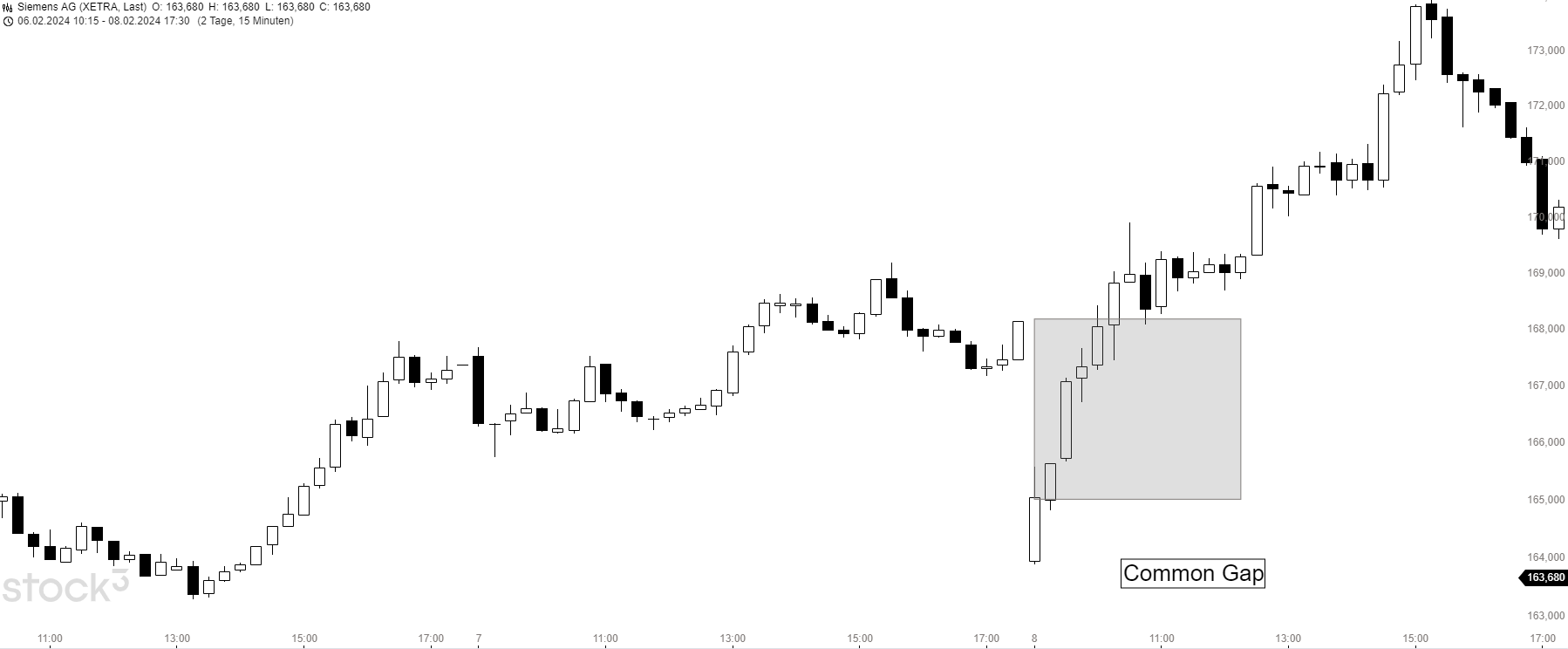

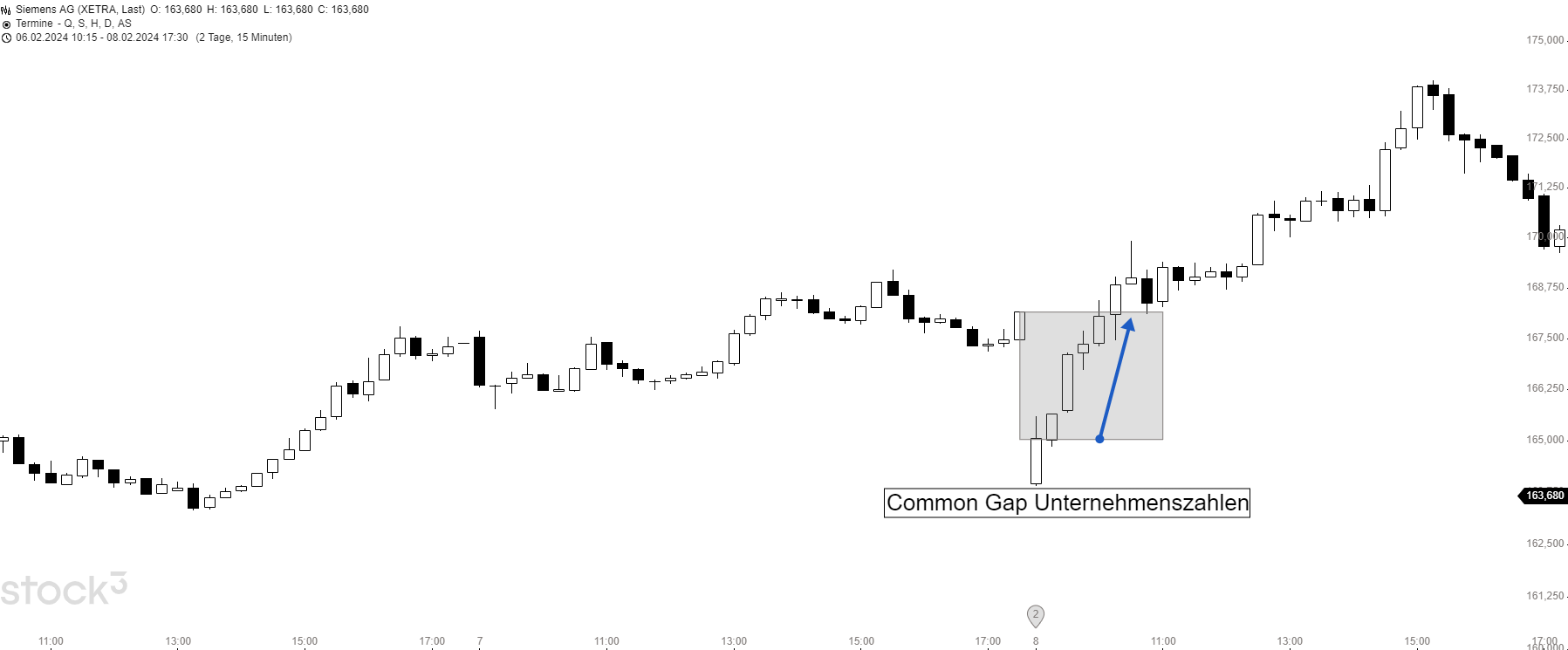

Common Gap

Bei einem Common Gap handelt es sich um eine gewöhnliche Kurslücke, die nicht auf eine äußere Einwirkung zurückzuführen ist. Das Gegenteil eines Common Gaps ist beispielsweise eine Kurslücke, die aufgrund der Veröffentlichung von Geschäfts- und Umsatzzahlen zustande kommt – nicht selten kommt es, je nach Erwartungen der Analysten, zu rasant steigenden oder fallenden Kursen einer Aktie.

Ein gewöhnliches Gap hingegen wird nicht selten durch die Dividendenausschüttung eines Aktienunternehmens ausgelöst. Sobald am Ex-Tag die Auszahlung der Dividende an die Investoren erfolgt, wird die Aktie mit einem Abschlag in Höhe der Ausschüttung gehandelt. Da keine grundlegenden Veränderungen zu erwarten sind, kehrt der Kurs der Aktie in naher Zukunft meist auf das ursprüngliche Preisniveau zurück – dieses Szenario eignet sich besonders gut für die Gap Close Strategie.

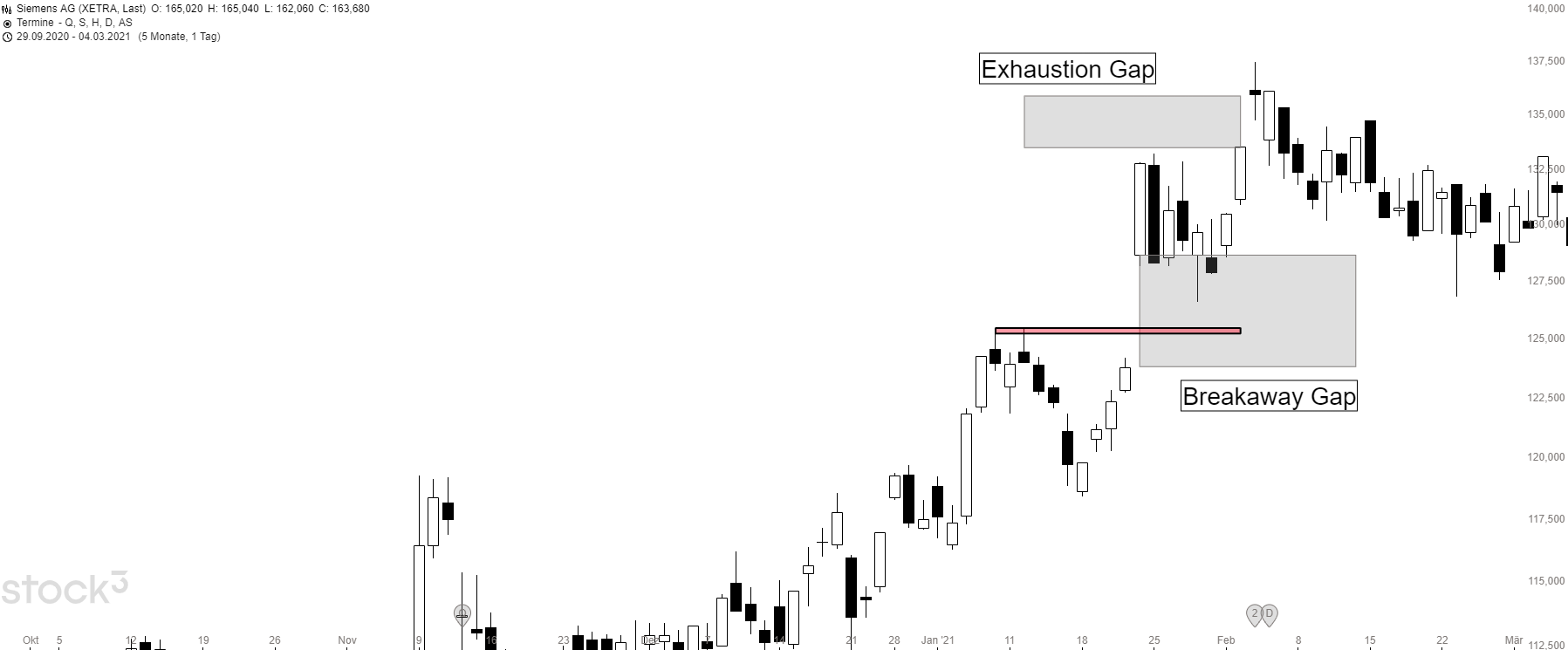

Exhausting Gap

Zu einem Exhausting Gap kommt es, wenn sich der aktuelle Trend eines Assets seinem Ende nähert. Kurz vor der eigentlichen Trendumkehr kommt es zu einer Kurslücke, die auf eine Verschiebung der Aktivitäten von Käufer und Verkäufern zurückgeht – begleitet wird dieses Gap meist von einem erhöhten Handelsvolumen sowie einem Preisverfall am aktuellen Handelstag begleitet wird. Wer ein Erschöpfungs-Gap richtig erkennt und die passenden Signale nutzt, um sich long oder short zu positionieren, kann beim Schließen der Kurslücke hohe Gewinne erzielen.

Breakaway Gaps

Ein Breakaway Gap markiert, wie der Name es bereits vermuten lässt, den Ausbruch aus einer zuvor festen Preisrange. Der Kurs des Assets bewegt sich nicht mehr länger im ursprünglichen Trendkanal, sondern bricht nach oben oder unten hin aus – daraus entstehen wertvolle Kauf- und Verkaufssignale, die Trader für die Platzierung neuer Long- oder Short-Positionen nutzen können.

Ein Ausbruchs-Gap ist vor allem dann erkennbar, wenn man mit technischen Indikatoren zur Einzeichnung von relevanten Unterstützungen und Widerständen arbeitet. Verstärkt sich der Einfluss der Bullen, kann der Kurs einen Widerstand überwinden und damit den Aufwärtstrend verstärken. Übernehmen die Bären das Ruder, kann eine wichtige Unterstützung unterschritten werden – eine Verstärkung des Abwärtstrends ist die Folge.

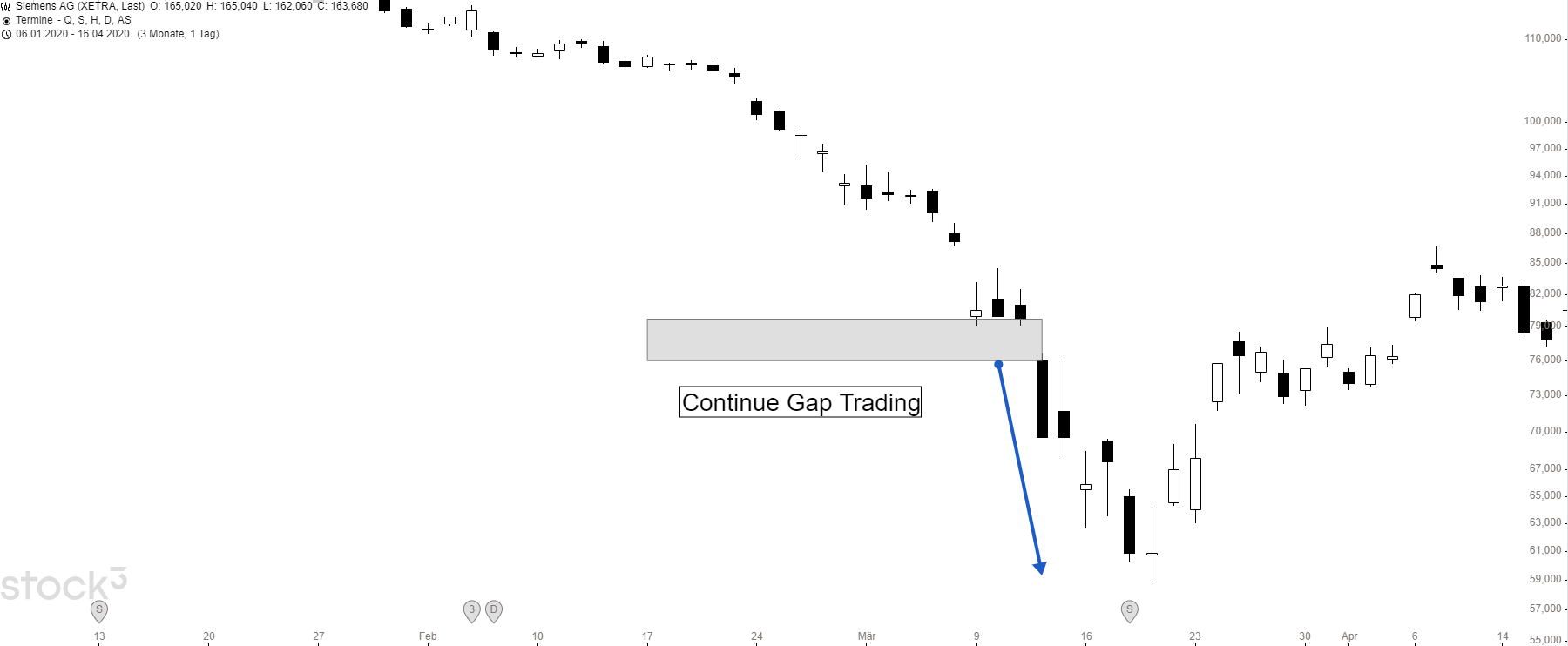

Runaway Gaps

Ein Runaway Gap beschreibt, wie der Name bereits verrät, eine Kurslücke, die die Fortsetzung eines Trends markiert und die aktuelle Bewegung verstärkt. Fortsetzungs-Gaps treten nicht nur häufig in der Mitte eines Trends auf, sondern werden auch vermehrt nach der Entstehung von Breakaway Gaps zur Kenntnis genommen. Runaway Gaps werden von einem hohen Handelsvolumen begleitet und markieren einen zunehmenden Kauf- oder Verkaufsdruck.

Die besten Gap Trading Strategien

Tritt im Candlestick-Chartbild ein Gap auf, gibt es verschiedene Methoden, um die Kurslücke gewinnbringend zu traden. Hier ist nicht nur wichtig, die Art des Gaps und die möglichen Ursachen zu definieren, sondern auch, ob das Gap wiederkehrend auftritt und welchen Trend – bullisch oder bärisch – es markiert. Die besten Gap Trading Strategien stellen wir im folgenden Abschnitt vor:

1. Gap Following traden

Beim Gap Following spekulieren Trader darauf, dass sich eine Kurslücke nicht schließt und der Kurs weiterhin dem Trend folgt – besonders Breakaway Gaps und Runaway Gaps eignen sich für die Anwendung dieser Strategie. Da Trader gezielt gegen einen Gap Close wetten, erzielen sie ausschließlich Gewinne, wenn der Preis nicht zum ursprünglichen Niveau zurückkehrt.

Gap Following eignet sich insbesondere für kurzfristige Tradingchancen und sollte um passende Stop-Loss- und Take-Profit-Orders erweitert werden. Der Ausstieg aus der Gap Following Strategie ist dann ratsam, wenn im Chartbild ein Exhausting Gap entsteht und sich der aktuelle Trend dem Ende nähert.

2. Gap Close traden

Beim Gap Close Trading spekulieren Anleger darauf, dass das Kursniveau wieder zum Ursprung zurückkehrt und die Kurslücke in der kommenden Zeit geschlossen wird – besonders Common Gaps und Exhausting Gaps eignen sich für die Anwendung dieser Strategie. Da nicht immer klar definiert werden kann, ob sich ein Gap tatsächlich wieder schließt, sollte diese Strategie nur angewendet werden, wenn Trader die Ursache des Gaps ausfindig gemacht haben. Weitere Sicherheit bieten passend platzierte Stop-Loss- und Take-Profit-Limits.

Während ein Common Gap in der Regel durch den Dividendenabschlag entsteht und damit vergleichsweise leicht erkennbar ist, kann es bei einem Exhausting Gap zu Fehleinschätzungen kommen. Bei einer langsamen Entwicklung des Gaps kann es sich oftmals auch um ein Breakaway Gap oder Runaway Gap handeln – ein Gap Close der Kurslücke ist dann nicht zu erwarten.

3. Gaps mit der Straddle-Strategie traden

Wer Gaps mithilfe der Straddle-Strategie tradet, platziert sich sowohl long als auch short und spekuliert auf eine steigende Volatilität, zu der es bei der Entstehung von Kurslücken kommt. Wenn Trader beispielsweise eine Aktie im Fokus haben und überdurchschnittlich starke Kurssprünge erwarten, weil Geschäftszahlen veröffentlicht werden, können sie sich mit dem gleichzeitigen Kauf oder Verkauf von Put- und Call-Optionen zunächst neutral positionieren.

Kommt es am Tag der Veröffentlichung der Zahlen tatsächlich zu größeren Kurssprüngen, können Trader einen Gewinn erzielen, wenn die Gesamtbewegung des Kurses größer ist als die gezahlten Prämien für die Put- und Call-Optionen.

Wie tradet man einen Gap Close?

Bei der Gap Close Strategie wetten Trader darauf, dass sich eine Kurslücke nach der Entstehung zeitnah wieder schließt und der Kurs zum Ursprungsniveau zurückkehrt. Je nachdem, ob es sich um ein Aufwärts- oder Abwärts-Gap handelt, können sich Trader long oder short positionieren und mit dieser Strategie attraktive Gewinne erzielen. Sollten Sie das Trading lernen wollen, ist das Gap Trading eine profitable Möglichkeit.

Beispiel Gap Close Trading

Die Allianz-Aktie notiert derzeit zu einem Kurs von 200 Euro. In der Hauptversammlung wird festgelegt, dass Aktionäre eine Dividende von 5 % erhalten. Am Ex-Tag, an dem die Ausschüttung vorgenommen wird, wird die Allianz-Aktie mit einem Abschlag von 5 % gehandelt und notiert zu einem Kurs von 190 Euro. Das Gap, das aufgrund der fehlenden äußeren Einflüsse als Common Gap eingestuft werden kann, können Trader mithilfe einer Long-Position auf die Allianz-Aktie gewinnbringend traden.

Anfänger können sich beispielsweise für das CFD-Trading entscheiden und beim Broker ihrer Wahl eine passende Position eröffnen. Diese könnte beispielsweise so aussehen:

| Merkmal | Beispielwert |

|---|---|

| Vermögenswert | Allianz SE |

| Position | Long |

| Kurs | 190 Euro |

| Kontraktgröße | 50 Aktien |

| Margin | 1.900 Euro |

| Hebel | 5:1 |

| Tradegröße | 9.500 Euro |

Mit dem Hebeleffekt können Trader einen weiteren Vorteil wahrnehmen, denn obwohl für die Eröffnung der Position lediglich 1.900 Euro als Margin hinterlegt werden, handeln sie mit einer Gesamtsumme von 9.500 Euro – überdurchschnittlich hohe Gewinne sind möglich, wenn sich das Gap zeitnah schließt und man mit seiner Wette auf steigende Kurse richtigliegt.

Notiert die Allianz-Aktie nach dem Ex-Tag zu einem Kurs von 190 Euro, muss sie in der kommenden Zeit um 5,26 % zulegen, damit sich das Gap vollständig schließt. Tritt dieses Szenario tatsächlich ein, könnten Trader mit der Gesamtposition aus unserem Beispiel einen Gewinn von knapp 500 Euro erzielen.

Kommt es in den Tagen nach der Dividendenzahlung zu negativen Marktnachrichten, die den gesamten DAX und damit alle deutschen Aktien – darunter auch die Papiere der Allianz – ins Minus befördern, müssen Trader damit rechnen, dass das Gap unter Umständen nicht zeitnah geschlossen wird. Beim Handel von CFDs können durch die Hebelwirkung erhöhte Verlustrisiken entstehen. Passende Stop-Loss- und Take-Profit-Limits können dabei helfen, Verlust sowie Gewinn besser kalkulierbar zu machen und das eigene Risikomanagement zu optimieren.

Was kann nach einem Gap Close passieren?

Tritt das gewünschte Szenario ein und ein Gap schließt sich, kann es nach dem Close zu verschiedenen Kursverläufen kommen. Schließt sich beispielsweise ein Exhausting Gap, wird damit eine Trendumkehr eingeleitet, die Trader mithilfe der passenden Indikatoren weiterhin analysieren, verfolgen und gewinnbringend handeln können.

Schließt sich hingegen ein Common Gap, das aufgrund eines Dividendenabschlags entstanden ist, bleibt zunächst fraglich, wie sich der Kurs der Aktie nach dem Close entwickelt – häufig wird die weitere Reaktion der Käufer und Verkäufer durch neue Impulse wie Geschäftszahlen, Marktnachrichten sowie das aktuelle Verhältnis zwischen Inflation und Leitzins bestimmt. Möchten Händler weiterhin den Kursverlauf der Aktie traden, ist es unerlässlich, zusätzliche Charttools zur Bestimmung von Unterstützung und Widerstand und weiteren relevanten Mustern einzusetzen.

Was verursacht Gaps in den Märkten?

Wenn es im Kursverlauf eines Assets zu einem Gap kommt, kann es dafür verschiedene Gründe geben. Auf welchen Ursprung eine Kurslücke zurückzuführen sein kann, sehen wir uns hier genauer an:

- Dividendenzahlungen

- Geringe Liquidität

- Außerbörsliche Aktivitäten

- Wirtschaftliche oder politische Ereignissen

Sieh dir hier auch an wie ein Gap an der Börse entsteht:

Dividendenzahlungen

Wird eine Aktie am Ex-Tag mit einem Dividendenabschlag gehandelt, kommt es durch den Kurssprung zu einem Gap im Chartbild. Da die Kurslücke nicht durch äußere Einflüsse entstanden ist, spricht man von einem gewöhnlichen Gap. Da der Kurs in diesem Fall meist zeitnah zum eigentlichen Niveau zurückkehrt, wird dieses Szenario häufig mithilfe der Gap Close Strategie gehandelt.

Geringe Liquidität

Entsteht ein Gap im aktiven Handel, ist nicht selten eine fehlende Liquidität der Marktteilnehmer die Ursache. Halten sich Käufer und Verkäufer beispielsweise aufgrund der Veröffentlichung neuer Geschäftszahlen zurück, ist im Orderbuch meist eine Flaute zu verzeichnen. Wird an der Börse nun nach dem nächsten fairen Preis gesucht, kann es zu einer Kurslücke kommen.

Außerbörsliche Aktivitäten

Entsteht ein Gap über Nacht, sind meist außerbörsliche Aktivitäten die Ursache. Zu diesem Szenario kommt es häufig, wenn ein Aktienunternehmen nach den offiziellen Handelszeiten seine Geschäftszahlen bekannt gibt. Kurz bevor am nächsten Handelstag die Börse eröffnet wird, wird aufgrund bestehender Limit-Orders ein neuer Kurs bestimmt – ein Gap entsteht.

Wirtschaftliche oder politische Ereignisse

Kommt es zu extremen Kursausschlägen, die ein Gap im Chartbild verursachen, können auch wirtschaftliche oder politische Ereignisse als Ursprung infrage kommen. Dazu zählen beispielsweise die Insolvenz eines Aktienunternehmens, die Verhängung von Sanktionen gegen einzelne Staaten oder auch Naturkatastrophen, die Produktionsausfälle verursachen.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Vor- und Nachteile des Gap Tradings

Sollte man Gaps traden? Bei der Anwendung der Tradingstrategie entstehen nicht nur Vorteile, sondern auch Nachteile. Die wichtigsten davon haben wir hier übersichtlich zusammengefasst:

Vorteile

- Einfache Anwendbarkeit

- Hohe Kompatibilität

- Hohe Flexibilität

- Besseres Risikomanagement

Nachteile

- Fachkenntnisse nötig

- Hohe Risiken

Vorteile von Gap Trading

- Einfache Anwendbarkeit: Ein Gap kann ohne den zwingenden Einsatz weiterer Charttools aus dem Candlestick-Chartbild abgelesen werden

- Hohe Kompatibilität: Die Gap Trading Strategie kann auf nahezu alle Assetklassen und Vermögenswerte angewendet werden

- Hohe Flexibilität: Mithilfe des Gap Tradings können sich Trader nicht nur long, sondern auch short positionieren und damit auch in einem Bärenmarkt Gewinne erzielen.

- Besseres Risikomanagement: Ist eine bereits bestehende Position durch einen Gap in die Verlustzone gerutscht, können Händler den Close gewinnbringend traden und damit Verluste minimieren

Nachteile von Gap Trading

- Fachkenntnisse nötig: Obwohl die Gap Trading Strategie einfach anwendbar ist, benötigen Händler das nötige Fachwissen, um die Ursachen und Folgen eines Gaps einschätzen zu können

- Hohe Risiken: Ziehen Trader die falschen Schlüsse, indem sie ein Gap fehlinterpretieren, drohen bei falscher Positionierung hohe Verluste

Fazit: Gap Trading kann eine profitable Handelsstrategie sein

Interpretiert man die Entstehung einer Kurslücke und die zugrundeliegende Ursache richtig, kann man mit Gap Trading hohe Gewinne erzielen. Dabei ist es allerdings besonders wichtig, den Ursprung des Gaps zu analysieren: Während viele Trader auf eine zeitnahe Schließung der Kurslücke spekulieren, markieren einige Gaps eine Verstärkung oder Fortsetzung des Trends – eine Gap Close Strategie ist nicht immer anwendbar.

Wer erfolgreich ins Gap Trading einsteigen möchte, sollte seine Strategie zunächst mithilfe eines Demokontos testen und sich im Rahmen des eigenen Risikomanagements mit der passenden Platzierung von Stop-Loss- und Take-Profit-Limits auseinandersetzen.

Top-Tipp: In der Trading.de Ausbildung nehmen echte Handelsexperten mit einer Erfahrung von über 15 Jahren angehende Trader an die Hand. Während in einem Startkurs die wichtigsten Grundlagen sowie das passende Mindset vermittelt werden, folgt in einer persönlichen Betreuung die Perfektionierung der eigenen Strategie – inklusive Zugang zum Discord-Channel, Analyse aller Trades sowie wechselnder Aufgabenstellungen mit anschließendem Experten-Feedback.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

FAQ: Meistgestellte Fragen:

Was ist Gap Trading?

Beim Gap Trading handelt es sich um eine Handelsstrategie, bei der sich Händler auf die Erkennung von relevanten Kurslücken zwischen dem Eröffnungskurs und dem Schlusskurs der vorhergehenden Zeitperiode fokussieren. Während einige Gaps eine finale Trendumkehr markieren, werden andere Kurslücken innerhalb kürzester Zeit wieder geschlossen. Wer ein Gap richtig erkennt, kann daraus die passenden Ein- und Ausstiegssignale ableiten und sich long oder short positionieren.

Wie entsteht ein Gap?

Ein Gap kann durch verschiedene Ereignisse ausgelöst werden. Während gewöhnliche Kurslücken nicht selten nach der Ausschüttung von Dividenden auftreten, können andere Gaps durch eine geringe Marktliquidität, außerbörsliche Aktivitäten oder Einflüsse aus Wirtschaft und Politik entstehen.

Was ist ein Gap Close?

Bei einem Gap Close verfolgen Trader die Entstehung einer Kurslücke, die vermutlich innerhalb kurzer Zeit wieder geschlossen wird, weil der Kurs des Assets zum ursprünglichen Niveau zurückkehrt. Die Gap Close Strategie kann auf gewöhnliche oder Erschöpfungs-Gaps, aber auch im Rahmen eines Forex Gap Close angewendet werden.