David Einhorn (geboren 20.11.1968) ist ein US-amerikanischer Hedgefonds-Manager, Gründer von Greenlight Capital, einem Long-Short-Fonds mit Sitz in New York, sowie Gründer des Restaurants Papi Steak in Miami Beach. Bekannt wurde Einhorn im Zuge seiner Warnungen während des Zusammenbruchs von Lehman Brothers sowie durch spekulative Leerverkäufe.

Allgemein verfolgt Einhorn eine fundamental geprägte Value-Investing-Strategie, kombiniert mit Short-Positionen auf überbewertete Unternehmen. Entsprechend befinden sich in Einhorns Portfolio genauso Value-Titel wie gezielte Wetten gegen Unternehmen. Einhorns Vermögen wird aktuell auf 1,4 Milliarden US-Dollar geschätzt.

| Geboren: | 20. November 1968 in New Jersey |

| Beruf: | Trader, Investor, Gründer von Greenlight Capital Inc. |

| Erfolge: | Pleite der Lehman Brothers |

| Strategie: | Short-Selling |

| Geschätztes Vermögen: | 1,4 Milliarden USD |

| Kritik an David Einhorn: | Da Short-Seller mit fallenden Aktienkursen und letztlich der Insolvenz von Unternehmen ihr Geld machen, sind sie grundsätzlich nicht bei allen Marktteilnehmern beliebt, wie das Beispiel der Gamestop Aktie deutlich zeigte. Allerdings ist David Einhorn hauptsächlich an der amerikanischen Börse aktiv und daher in Europa nicht extrem bekannt. |

| Geschätztes Anfangskapital: | Ca. 900.000 USD |

Was ist die Lehman Prognose von David Einhorn?

Einhorn erlangte Bekanntheit, als er mit seiner Prognose zum Zusammenbruch der Lehman Brothers richtig lag. Diese hatte während der Weltwirtschaftskrise ab 2007 mit fallenden Kursen und Verlusten zu kämpfen. David Einhorn prognostizierte der Bank die baldige Insolvenz und wettete auf diese. Als die Bank im Jahr 2008 letztendlich tatsächlich insolvent wurde, war das für David Einhorn mit hohen Gewinnen und einem großen Prestige-Boost verbunden, der ihn zu einem der interessantesten Investoren der Wall Street machte.

Wie hoch ist das Vermögen von David Einhorn?

Forbes schätzt das Vermögen von David Einhorn auf rund 1,4 Milliarden US-Dollar. Seit 2016 mindert sich Einhorns Vermögen tendenziell, unter anderem aufgrund gescheiterter Wetten in Unternehmen des Internet Baskets wie Tesla oder Amazon. Einhorns Hedgefonds Greenlight Capital hält darüber hinaus Assets im Wert von rund 7 Milliarden US-Dollar.

Wie wurde David Einhorn reich?

David Einhorn wurde reich, indem er mit seinem Hedgefonds Greenlight Capital gezielt auf unterbewertete Aktien setzte und zugleich durch Short-Positionen gegen überbewertete oder betrugsverdächtige Unternehmen hohe Gewinne erzielte. Einhorn war unter anderem überzeugt, dass Allied Capital Bilanzbetrug betrieb und ging short. Einhorns Vorwürfe und Recherchen sorgten für Schlagzeilen und ließen die Aktie einbrechen.

Mit nur 900.000 US-Dollar Startkapital (davon 500.000 von seiner Familie) gründete Einhorn seinen Long-Short-Hedgefonds Greenlight Capital. Bereits im ersten Jahr erzielte er zweistellige Renditen – und baute den Fonds auf mehrere Milliarden aus.

Was sind David Einhorns Trading Strategien?

David Einhorns Trading Strategien basieren auf einem Long-Short-Ansatz mit Schwerpunkt auf fundamentaler Analyse, Value-Investing und gezieltem Short-Selling.

Short-Selling-Strategie

Beim Short Selling werden von einem Trader eine gewisse Anzahl an Aktien bzw. Anleihen geliehen. Diese verkauft der Trader wiederum zu einem gewissen Preis an eine kaufwillige dritte Partei. Geht es nun gegen Ende der Leihgabezeit, wettet der Trader auf einen Kursfall oder, im besten Fall, die bevorstehende Insolvenz des Unternehmens, von dem er die Shares geliehen hat. Wenn dieser Fall eintritt, kauft er die Shares zu einem günstigeren Preis wieder zurück und erzielt so einen hohen Gewinn. Ein Beispiel dazu:

Der Trader X leiht sich von dem Unternehmen XY 1000 Shares. Er verkauft diese an den Trader Y für 1000 €. Trader X spekuliert jetzt auf fallende Kurse des Unternehmens XY, die sich auch in seinem Sinn entwickeln. Er kauft indessen die 1000 Shares durch den gesunkenen Kurs und damit niedrigeren Preis, um 500 € zurück und retourniert die Leihgabe. Trader X hat somit einen Gewinn von 500 € erzielt.

Welchen Markteinfluss hat David Einhorn?

David Einhorns Prognosen und Investitionen beeinflussen Kurse an der Börse. Erheblichen Anteil an Einhorns Markteinfluss haben dessen Prognosen vor journalistischem Publikum. Dadurch generiert Einhorn für seine Vorhersagen eine hohe mediale Präsenz, die von anderen Tradern wahrgenommen wird.

Dadurch beeinflusst Einhorn indirekt auch deren Tradingverhalten und kann somit zu einem Teil zur von ihm vorhergesagten Entwicklung beitragen. Einhorns Erfolg mit dieser Strategie hatte den Nebeneffekt, dass ein Abfall des Kurses eines Unternehmens nach Aktienkäufen durch ihn als „Einhorn-Effekt“ bekannt wurde, an dem sich Trader auch heute noch orientieren. Paradebeispiel für dieses Vorgehen ist seine Wette aus dem Jahr 2008, als er auf die Insolvenz der Bank Lehman Brothers setzte, die ihm zu seiner Prominenz verhalf.

Wie sieht das Portfolio von David Einhorn aus?

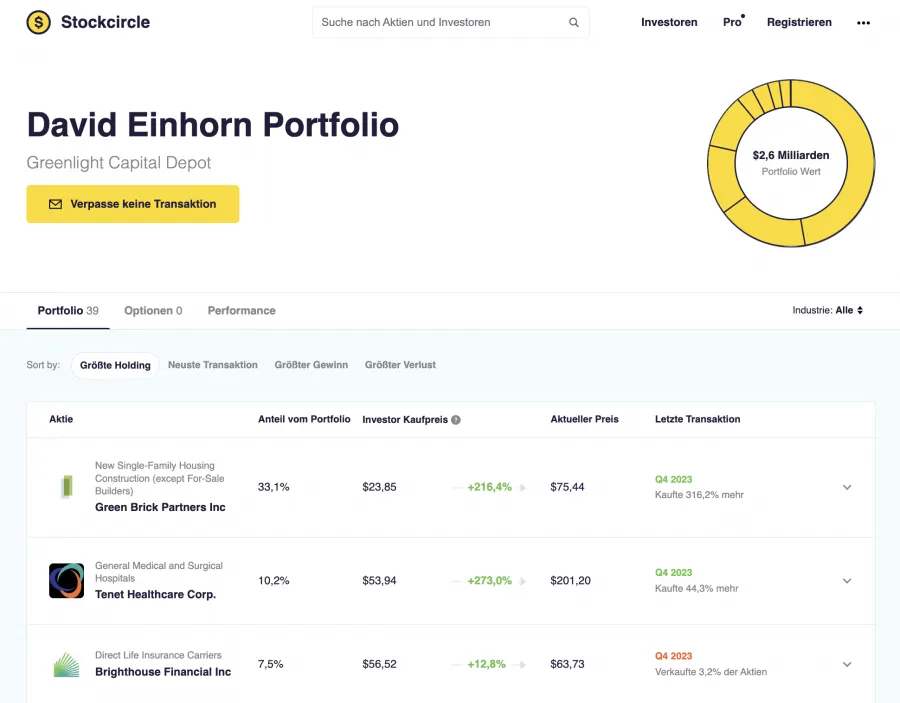

David Einhorns Hedgefonds Greenlight Capital verwaltet aktuell ein Aktienportfolio im Wert von rund 2,6 Milliarden US-Dollar, das sich auf 39 Positionen verteilt. Der Fokus liegt vor allem auf Unternehmen aus den Bereichen Bauwesen, Finanzdienstleistungen, Rohstoffe sowie Gesundheitswesen.

Das sind die Top 6 Positionen in Einhorns Portfolio:

- Green Brick Partners (33,1 % Portfolioanteil)

- Tenet Healthcare Corp. (10,2 % Portfolioanteil)

- Brighthouse Financial Inc. (7,5 % Portfolioanteil)

- Consol Energy Inc. (6,8 % Portfolioanteil)

- SPDR Gold Shares ETF (6,8 % Portfolioanteil)

- Kyndryl Holdings Inc. (5,7 % Portfolioanteil)

Das Portfolio ist auf folgende Sektoren aufgeteilt:

| Sektor | Anteil am Portfolio | Wert |

|---|---|---|

| Gesundheitswesen | 47,3 % | 1,23 Mrd. USD |

| Sonstige | 17,6 % | 459 Mio. USD |

| Finanzwesen | 13,5 % | 352 Mio. USD |

| Energie | 10,5 % | 273 Mio. USD |

| Materialien | 3,3 % | 86,4 Mio. USD |

| Zyklischer Konsum | 3,2 % | 82,6 Mio. USD |

| Immobilien | 2,3 % | 59,5 Mio. USD |

| Industrie | 2,2 % | 56,2 Mio. USD |

Welche Bücher gibt es von David Einhorn?

Von David Einhorn gibt es nur wenige Bücher oder Publikationen, eines ist selbst geschrieben, weitere handeln über ihn:

| Buchtitel | Erscheinungsjahr | Preisrange |

|---|---|---|

| Fooling Some of the People All of the Time, A Long Short | 2011 | ca. 16,11 – 32,38 € |

| The Financial Story of David Einhorn: Beyond the Numbers: The Rise of an American Investor | 2025 | ca. 6,47 – 14,85 € |

Was sind bekannte Zitate von David Einhorn?

Das sind bekannte Zitate von David Einhorn:

Es gilt drei grundlegende Fragen zu beantworten: Erstens: Wie sehen die wahren Geschäftszahlen des Unternehmens aus? Sind diese Zahlen identisch mit dem publizierten Zahlen im Geschäftsbericht? Inwiefern sind die Interessen des Managements mit den Interessen der Aktionäre identisch?

svegroup.com

Als Short-Seller ist David Einhorn gewohnt, gegen den Strom zu schwimmen. Die Arbeit erfordert sehr oft auch monatelange Vorbereitung und Recherche, um das eigene Risiko zu minimieren. Das nachfolgende Zitat soll außerdem verdeutlichen, dass selbst Einhorn als erfahrener Short-Trader die Investmentstrategie als risikoreich erachtet.

Poker zu spielen und in Aktien zu investieren, zumindest mit meiner Strategie, erfordert sehr ähnliche Fähigkeiten.

brainyquote.com

Was können Trader von David Einhorn lernen?

Trader, die bereits über ein gewisses Maß an Erfahrung verfügen, können anhand von Einhorns Beispiel sehen, wie die Short-Selling-Taktik erfolgreich angewendet werden kann, gleichzeitig jedoch auch, welche Risiken damit in Verbindung stehen. Diese Strategie ist äußerst spekulativ und mit sehr hohem Risiko verbunden. Der Verlust des gesamten Kapitals ist in diesem Zusammenhang keine Seltenheit.

Für neue Trader und solche mit weniger Erfahrung ist er ein anschauliches Beispiel dafür, dass Trading, richtig angewendet, große Gewinne ermöglicht. Trotzdem gilt hier zu beachten, dass Trader ihre Strategien immer mit Hintergrundinformationen untermauern sollten. Hochspekulative Strategien, wie David Einhorn sie anwendet, sind für unerfahrene Investoren ungeeignet und sollten von diesen aus der Ferne beobachtet und studiert werden.

Nicht immer mit dem Strom schwimmen

Insgesamt zeigt sein Beispiel, dass sich unkonventionelle Taktiken durchaus bezahlt machen können. Des Weiteren wird anschaulich an der Biografie David Einhorns vorgeführt, dass sich Finanz- bzw. Wirtschaftskrisen nicht ausschließlich negativ auf Investmentmöglichkeiten auswirken und durchaus Potenzial für Gewinne bieten. Demnach soll jede Situation, ob von krisenhafter Natur oder von Prosperität geprägt, von mehreren Blickwinkeln aus betrachtet, die Vorteile auftauchender Gelegenheiten gegen die Nachteile abgewogen und letztendlich individuell, für die eigenen Investments und Interessen, beurteilt werden.

Weiterhin ist David Einhorn ein markantes Beispiel dafür, welchen Einfluss mediale Präsenz auf den Aktienmarkt und die Performance von Tradern hat. Auch hier empfiehlt es sich, Informationen gut abzuwägen und durch vertiefende Recherche zu untermauern oder zu entkräften. Auf jeden Fall lohnt es sich, Unternehmen und Aktien, die im Portfolio von David Einhorn auftauchen, im Auge zu behalten, vor allem, wenn diese in Widerspruch zu aktuellen Trends und Entwicklungen stehen.

Weitere erfolgreiche Trader und Investoren

FAQs – Meistgestellte Fragen:

Wer ist David Einhorn?

David Einhorn ist ein Trader und Investor aus den USA, der bekannt ist für Strategien mit hohem Risiko.

Was ist Short Selling?

Short Selling ist eine Trading Strategie, bei der Shares eines Unternehmens von einem Trader ausgeliehen und verkauft werden. Vor dem Ende der Leihgabe setzt der Trader auf einen Kursverlust des Unternehmens und kauft dann die Shares zu einem günstigeren Preis zurück.

Was ist der Einhorn-Effekt?

Der Einhorn-Effekt bezeichnet das Phänomen, dass Unternehmen, gegen die Einhorn auf deren Insolvenz wettet, in weiterer Folge meist mit massiven Verlusten konfrontiert sind und oftmals tatsächlich insolvent werden.