Das Harami Candlestick Pattern ist ein Umkehrmuster, das in bullischer oder bärischer Form auftreten kann. Dieses besteht aus einer größeren Kerze, gefolgt von einer kleineren Kerze. Dieses befindet sich dann vollständig innerhalb des vorherigen Kerzenkörpers.

Das Harami Muster zeigt damit ein nachlassendes Momentum an und signalisiert potenzielle Trendwechsel im Kursverlauf. Trader nutzen die Harami Candlestick Pattern folglich, um Veränderungen im Markttrend frühzeitig zu erkennen.

Key Facts zum Harami Candle Stick:

- Das Harami-Muster zeigt eine mögliche Trendumkehr im Markt an

- Die Harami Candle Stick besteht aus einer großen und einer kleineren Kerze

- Die kleinere Kerze befindet sich vollständig innerhalb des vorherigen Kerzenkörpers

- Ein Bullish Harami tritt in einem Abwärtstrend auf und signalisiert eine Trendumkehr

- Ein Bearish Harami erscheint in einem Aufwärtstrend und deutet auf einen Rückgang hin

- Das Harami Cross verwendet einen Doji für stärkere Umkehrsignale

- Häufig wird das Muster an wichtigen Unterstützungs- oder Widerstandsniveaus genutzt

Was ist der Bullish Harami?

Das Bullish Harami ist ein Candlestick-Muster, das oft eine mögliche Trendumkehr signalisiert. Dieses tritt auf, wenn nach einer langen roten Kerze eine kleinere grüne Kerze folgt, die vollständig in der Range des vorherigen Kerzenkörpers liegt. Dieses Muster zeigt abnehmenden Verkaufsdruck und kann auf eine bevorstehende Aufwärtsbewegung hinweisen. Denn die Käufer dominieren langsam über die Verkäufer.

Was ist der Bearish Harami?

Das Bearish Harami signalisiert eine mögliche Abwärtsbewegung und tritt am Ende eines Aufwärtstrends auf. Dieses besteht aus einer langen grünen Kerze, gefolgt von einer kleineren roten Kerze, die sich vollständig innerhalb des grünen Kerzenkörpers befindet. Diese Struktur deutet auf nachlassenden Kaufdruck hin. Ergo kann es eine bevorstehende Umkehr in einen Abwärtstrend geben.

Was ist ein Harami Cross?

Ein Harami Cross ist eine weitere Variante des Harami-Musters, bei der die zweite Kerze ein Doji ist. Dabei handelt es sich um eine Kerze mit einem sehr kleinen oder keinen Körper. Dieses Muster signalisiert Unsicherheit im Markt und potenzielle Trendwechsel. Die Doji zeigt umso mehr, dass das Momentum nachlässt, was häufig als starkes Anzeichen für eine bevorstehende Umkehr gewertet wird.

Trading & Bedeutung des Harami Candlestick Pattern

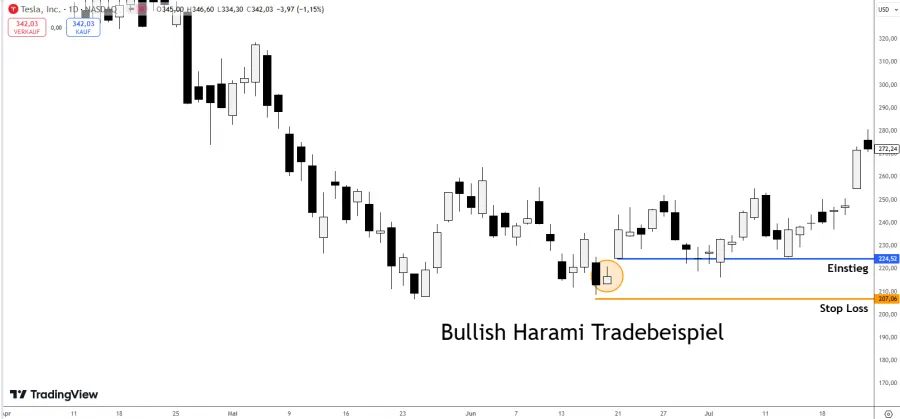

Beispiel für Harami Muster

Die Tesla-Aktie befindet sich in einem Abwärtstrend und notiert bei 210 US-Dollar. Ein bullisches Harami Muster bildet sich im Tageschart aus: Eine große rote Kerze bei 210 US-Dollar wird von einer kleineren grünen Kerze bei 212 US-Dollar gefolgt, die vollständig innerhalb des Körpers der roten Kerze liegt. Der MACD zeigt zudem eine bullische Divergenz, was auf eine potenzielle Trendwende hinweist. Das Gleiche indiziert der RSI.

Trader könnten nun eine Long-Position eröffnen, sobald der Kurs über 202 US-Dollar steigt, als Bestätigung der Trendumkehr. Ein Stop-Loss wird knapp unter dem Tief der grünen Kerze bei etwa 198 US-Dollar gesetzt.

Trade eröffnen beim Harami Muster

Um das Harami Muster erfolgreich zu handeln, sind eine sorgfältige Analyse des gesamten Markts und eine Kombination mit weiteren Indikatoren entscheidend.

Für eine Short-Position wartet man auf einen bärischen Harami am oberen Ende eines Aufwärtstrends. Die ideale Formation tritt auf, wenn die zweite, kleinere Kerze innerhalb des Körpers der ersten Kerze liegt. Ein bärischer Harami kann dann besonders aussagekräftig sein, wenn weitere Indikatoren diesen Eindruck bestätigen. Der Einstieg erfolgt, sobald der Kurs unter den Tiefpunkt der zweiten Kerze fällt. Nun können Trader eine Short-Position eröffnen.

Für eine Long-Position ist ein bullischer Harami am tiefsten Punkt eines Abwärtstrends relevant. Dieser sollte idealerweise mit anderen Indikatoren bestätigt werden. Diese Kombination deutet dann auf einen nachlassenden Verkaufsdruck hin und steigende Chancen für eine Aufwärtsbewegung. Der Einstieg erfolgt, sobald der Kurs über das Hoch der zweiten Kerze ansteigt. Dies könnte den Beginn eines Aufwärtstrends bestätigen.

Vor- und Nachteile des Harami Musters

Nachfolgen möchten wir Ihnen die Vor- und Nachteile des Harami Musters detailliert aufzeigen:

Vorteile

- Frühes Signal für eine Trendumkehr

- Einfache Identifikation im Chart

- Vielseitig anwendbar

- Besseres Risikomanagement möglich

- Anwendbar in Auf- und Abwärtstrends

- Ergänzt andere technische Indikatoren

Nachteile

- Fehlsignale möglich

- Nicht immer allein zuverlässig

- Geringe Aussagekraft in Seitwärtsmärkten

Vorteile

Das Harami Muster ist für seine Fähigkeit bekannt, potenzielle Trendumkehrungen frühzeitig zu signalisieren. Trader können das Muster nutzen, um Änderungen in der Marktrichtung zu antizipieren und von neuen Trends zu profitieren. Durch das Erkennen eines Harami Musters erhalten Trader oft die Chance, Positionen rechtzeitig zu öffnen oder zu schließen. Die Harami Candlesticks sind ein frühes Signal für eine Trendumkehr.

Das Harami Muster ist visuell leicht erkennbar, da es aus nur zwei Kerzen besteht: einer größeren und einer kleineren Kerze. Dies erleichtert es selbst Einsteigern im Trading, das Muster auf dem Chart zu erkennen und anzuwenden. Der einfache Aufbau des Musters fördert eine schnelle Analyse und ist auch für Anfänger, die das Trading lernen möchten, leicht erkennbar.

Das Harami Muster funktioniert auf verschiedenen Zeitebenen. Diese Vielseitigkeit macht es zu einem beliebten Werkzeug für Trader unterschiedlicher Strategien. Der flexible Einsatz hilft, das Muster individuell an die Handelsstrategie anzupassen – zumindest ergänzend zu anderen Indikatoren.

Das Harami Muster zeigt oft Unsicherheit im Markt. Dies kann Tradern helfen, ihre Positionen zu überprüfen. Die Unentschlossenheit kann auf eine baldige Trendumkehr hindeuten. Trader können so die Volatilität des Marktes voraussehen und entsprechend ihre Stop-Loss- oder Take-Profit-Levels anpassen. Mit den Harami Candles ist somit ein besseres Risikomanagement möglich.

Ein großer Vorteil des Harami Musters ist seine Anwendung in Aufwärts- und Abwärtstrends. Das Bullish Harami zeigt eine Umkehr nach unten an, während das Bearish Harami eine mögliche Wende nach oben signalisiert.

Das Harami Pattern lässt sich gut mit anderen Indikatoren kombinieren, um die Signalstärke zu bestätigen. Beispielsweise kann es zusammen mit gleitenden Durchschnitten oder dem RSI angewendet werden. Die zusätzliche Bestätigung anderer Indikatoren erhöht die Genauigkeit des Musters.

Nachteile

Das Harami Candlestick kann gelegentlich falsche Signale erzeugen, die keine wirkliche Trendumkehr darstellen. Trader können auf diese Weise in Positionen eintreten, die letztlich nicht profitabel sind. Fehlalarme treten insbesondere in stark volatilen Märkten auf.

Das Harami Muster bietet alleinstehend keine absolute Gewissheit über eine Trendumkehr. Ohne zusätzliche Bestätigung durch andere Indikatoren oder Chartmuster ist es schwierig, eine fundierte Entscheidung zu treffen.

In Märkten mit wenig Bewegung oder in Seitwärtsphasen kann das Harami Muster an Aussagekraft verlieren. Da es auf Trendumkehrungen hindeutet, funktioniert es am besten in klaren Auf- oder Abwärtstrends.

Was sind alternative Candlestick Pattern?

- Engulfing Pattern

- Tweezer Top und Bottom Pattern

- Bullish Kicker

- Bearish Kicker

- Matching High

- Matching Low

- Bullish Counterattack

- Bearish Counterattack

- Homing Pigeon

- Dark Cloud Cover

- Piercing Line

Fazit: Bullish und Bearish Harami eignet sich für Anfänger und Profis

Das Harami Pattern ist ein spannendes Pattern zur Identifizierung potenzieller Trendumkehrungen und bietet sowohl für Einsteiger als auch erfahrene Trader Setups. Bestehend aus einer großen und einer kleineren Kerze, deutet das Muster auf Unsicherheit im Markt hin und signalisiert eine mögliche Trendwende, sobald es in einem klaren Auf- oder Abwärtstrend erscheint. Besonders hilfreich wird das Harami Pattern, wenn es durch zusätzliche Indikatoren wie den MACD oder RSI bestätigt wird.

Die Anwendung des Harami Patterns erfordert jedoch ein gutes Risikomanagement, da es allein keine absolute Gewissheit bietet. Mit einem klaren Handelsplan und Stop-Loss-Strategien lässt sich das Potenzial des Musters optimal nutzen.

Das Harami Pattern ist ein Candlestick-Muster, das potenzielle Trendumkehrungen signalisiert. Ein bullisches Harami tritt bei Abwärtstrends, ein bärisches bei Aufwärtstrends auf.

Bei Trading.de finden interessierte Händler eine Trading-Ausbildung, die alles Erforderliche vermittelt, um profitabel am Markt zu handeln. Diverse Experten mit langjähriger Erfahrung am Markt vermitteln nützliche Informationen, um technisch an den Märkten zu bestehen.

FAQs: Meistgestellte Fragen zum Harami Candlestick Pattern

Was bedeutet die Harami Kerze?

Die Harami Kerze signalisiert Unsicherheit und eine potenzielle Trendumkehr, da die kleinere Kerze vollständig innerhalb der vorherigen Kerze liegt.

Was ist eine Umkehrkerze?

Eine Umkehrkerze zeigt eine mögliche Änderung der Marktrichtung an, indem sie das Ende eines aktuellen Trends andeutet.

Wie stark ist Bullish Harami?

Bullish Harami braucht oft zusätzliche Indikatoren zur Bestätigung, um eine verlässliche Trendumkehr anzuzeigen.

Wie handelt man mit Bullish Harami?

Trader warten auf Bestätigung durch die nächste Kerze und platzieren dann Kaufpositionen mit Stop-Loss, um das Risiko zu begrenzen.