Im Finanzbereich bezieht sich der Begriff Portfolio auf eine Auswahl von Vermögenswerten wie Aktien, Anleihen oder Immobilien. Die Zusammensetzung eines Portfolios hängt von den finanziellen Zielen, der Risikobereitschaft und dem Zeitrahmen des Anlegers ab.

Die Zielsetzung eines Portfolios ist es, das Risiko zu minimieren sowie die Rendite zu optimieren. Um dies zu erreichen, müssen die Positionen so ausgewählt werden, dass sie möglichst gut zusammenpassen. Ein Portfolio kann auch als eine Art „Businessplan“ für Investitionen betrachtet werden. Ein solides Portfolio kann dabei helfen, die Kontrolle zu behalten und optimal zu handeln.

Welche Bestandteile hat ein Portfolio?

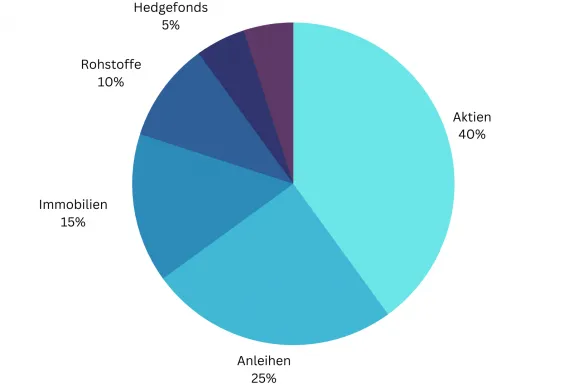

Ein Portfolio ist wie ein Puzzle aus verschiedenen Bausteinen, die zusammen deine Anlagestrategie aufbauen und dir helfen, deine finanziellen Ziele zu erreichen. Hier ist eine Übersicht der wichtigsten Bestandteile:

- Aktien: Aktien sind wie Anteile an Unternehmen. Du kannst vom Erfolg eines Unternehmens profitieren, aber auch das Risiko von Schwankungen und Verlusten eingehen. Wenn du auf Wachstum setzt und langfristig investieren möchtest, sind Aktien eine gute Wahl.

- Anleihen: Anleihen bieten dir Sicherheit. Sie zahlen regelmäßige Zinsen und sind stabiler als Aktien. Ideal, um dein Portfolio mit einer stabilen Basis auszugleichen.

- Rohstoffe: Dazu gehören etwa Gold, Silber oder Öl. Sie dienen als Absicherung gegen wirtschaftliche Unsicherheiten oder Inflation und bringen mehr Vielfalt und Sicherheit.

- Derivate: Derivate sind Finanzinstrumente, die sich an der Kursentwicklung anderer Werte orientieren. Damit kannst du von Preisbewegungen profitieren, ohne den zugrunde liegenden Wert direkt zu besitzen.

- Cash-Äquivalente: Diese sorgen dafür, dass du jederzeit liquide bleibst. Beispiele sind Tagesgeld oder Geldmarktfonds, die schnell in Bargeld umgewandelt werden können und dein Portfolio stabilisieren.

Wie du dein Portfolio genau zusammensetzt, hängt von deinen Zielen, deiner Risikobereitschaft und deinem Zeithorizont ab.

Woher stammt der Begriff Portfolio?

- Portfolio stammt aus dem Italienischen (portafoglio) und wurde im 18. Jahrhundert von Papieren gebildet, die sich mit künstlerischer oder literarischer Arbeit befassten. Das Wort ist jedoch erst in den 1960er-Jahren in den allgemeinen Sprachgebrauch eingegangen. In der heutigen Zeit hat das Wort seine Bedeutung erweitert.

Welche Arten von Portfolios gibt es?

Es gibt verschiedene Arten von Portfolios. Einige Beispiele sind:

- Aktienportfolios: Diese setzen sich aus Aktien einzelner oder mehrerer Unternehmen zusammen und können in verschiedene Branchen wie Technologie, Gesundheit oder Energie investieren.

- Anleihenportfolios: Diese umfassen Staats- oder Unternehmensanleihen. Anleger erhalten Zinsen, und das Kapital wird zum Laufzeitende zurückgezahlt.

- ETF-Portfolios: Exchange Traded Funds (ETFs) sind börsengehandelte Fonds, die einen Index wie den S&P 500 oder den Dow Jones nachbilden. Ein ETF-Portfolio bietet Anlegern eine einfache und kostengünstige Möglichkeit, in einen breiten Markt zu investieren.

- Immobilienportfolios: Diese bestehen aus Wohn- oder Gewerbeimmobilien, die zur Selbstnutzung oder Vermietung dienen und regelmäßige Einnahmen generieren können.

Ebenso kann ein Portfolio aus mehreren Anlageklassen oder Wertpapierarten bestehen. Die richtige Zusammenstellung eines Portfolios ist entscheidend für die Erreichung der finanziellen Ziele. Daher sollte man sich vor dem Investieren immer genau informieren und bei Bedarf beraten lassen.

Wie erstelle ich ein erfolgreiches Portfolio im Trading?

Der Aufbau eines Portfolios ist für Trader von entscheidender Bedeutung, da er die Grundlage für die Rendite und das Risikomanagement bildet. Dies bedeutet, dass das Portfolio eine Reihe von Aktivitäten und Investitionen umfassen muss, die alle aufeinander abgestimmt sind.

Zu den wichtigsten Elementen eines soliden Portfolios gehören:

- Eine ausgewogene Anlagestrategie ist der Schlüssel zum Erfolg. Sie ermöglicht, sowohl in steigenden als auch in fallenden Märkten Gewinne zu erzielen. Eine ausgewogene Anlagestrategie besteht aus verschiedenen Elementen, die alle aufeinander abgestimmt sein müssen. Dazu gehören eine klare Zielsetzung, eine genaue Kenntnis der Märkte und ein gut entwickeltes Risikomanagement.

- Ein diversifiziertes Portfolio: Ein diversifiziertes Portfolio ist entscheidend, um das Risiko zu minimieren und die Rendite zu maximieren. Ein diversifiziertes Portfolio besteht aus verschiedenen Anlageklassen, die miteinander abgestimmt sind, um das Risiko zu minimieren und die Rendite zu optimieren. Die verschiedenen Anlageklassen können Aktien, Anleihen, Rohstoffe oder Währungen umfassen.

- Ein gut entwickeltes Risikomanagement ist entscheidend, um das Risiko zu minimieren. Ein professionelles Risikomanagement umfasst eine genaue Kenntnis der Märkte sowie eine strikte Kontrolle der Positionierung und des Handelsvolumens.

- Damit das Portfolio weiterhin ausgewogen bleibt, müssen Trader es regelmäßig neu ausrichten (rebalancieren). Dies bedeutet, dass bestimmte Investitionen verkauft und andere hinzugekauft werden. Rebalancing ist besonders wichtig, wenn sich die Marktbedingungen ändern oder wenn bestimmte Aktivitäten oder Investitionen unerwartet stark an Wert gewinnen oder verlieren.

Aufbau nach persönlichen Zielen und Neigungen des Anlegers ausrichten

Ein Portfolio kann aus unterschiedlichen Arten von Wertpapieren wie Aktien, Anleihen, ETFs oder Fonds bestehen. Welche Komponenten in einem erfolgreichen Portfolio enthalten sein sollten, hängt von den persönlichen Zielen und der Risikotoleranz des Traders ab. Eine wesentliche Frage, die sich jeder Anleger stellen sollte, lautet: Welchen maximalen Verlust bin ich bereit und in der Lage, zu tragen? Ein erfolgreiches Portfolio sollte jedoch grundsätzlich diversifiziert sein und sowohl langfristige als auch kurzfristige Anlageziele verfolgen.

- Langfristige Anlageziele sind Ziele, die in der Regel innerhalb von zehn Jahren oder länger erreicht werden sollen. Dazu gehören beispielsweise die Altersvorsorge oder die finanzielle Unabhängigkeit. Für das Erreichen langfristiger Ziele hat sich in der Vergangenheit die Investition in Aktien bewährt.

- Kurzfristige Anlageziele sind dagegen in der Regel innerhalb eines Jahres oder kürzer zu erreichen. Ein kurzfristiges Ziel könnte etwa sein, eine bestimmte Summe an Geld anzusparen, um einen großen Kauf zu tätigen, oder um kurzfristige Schulden abzubezahlen. Das Portfolio sollte zur Abdeckung kurzfristiger Ziele Wertpapiere mit geringer Volatilität enthalten. Dazu zählen unter anderem geldmarktnahe Titel.

Ein diversifiziertes Portfolio sollte verschiedene Arten von Wertpapieren enthalten, um das Risiko zu minimieren. Dazu gehören Aktien unterschiedlicher Unternehmen und Branchen, Anleihen mit unterschiedlichen Laufzeiten und Risikoprofilen sowie ETFs oder Fonds, die in verschiedene Märkte investieren. Je breiter die Streuung des Portfolios ist, desto geringer ist das Gesamtrisiko. Um ein erfolgreiches Portfolio zusammenzustellen, müssen Trader also ihre Ziele genau definieren und ihr Risikoprofil bestimmen. Anschließend können sie verschiedene Arten von Wertpapieren auswählen, um ihr persönliches Portfolio entsprechend zusammenzustellen.

Chancen und Risiken: Risikoverteilung im Portfolio

Die Diversifikation eines Portfolios ist ein wichtiger Aspekt, um das Risiko zu minimieren. Eine gute Diversifikation ermöglicht es Anlegern, ihr Risiko zu streuen und so ein stabileres Portfolio aufzubauen. Allerdings bringt die Diversifikation auch einige Herausforderungen mit sich. Zum einen kann es schwierig sein, die richtige Balance zwischen Risiko und Rendite zu finden. Zum anderen kann es auch schwierig sein, das richtige Maß an Diversifikation zu finden. Wenn Anleger ihr Portfolio diversifizieren, sollten sie bedenken, dass es verschiedene Arten von Risiken gibt.

- Welches die Schwankungen des Aktienmarktes widerspiegelt.

- Welches die Schwankungen eines Unternehmens widerspiegelt.

Diese beiden Arten von Risiken können sich negativ auf das Portfolio auswirken. Daher ist es wichtig, dass Anleger ihr Portfolio so diversifizieren, dass beide Risiken möglichst minimiert werden.

Risikoverteilung durch Investitionen in verschiedene Assetklassen

Eine vielversprechende Möglichkeit, um das Risiko zu streuen, ist die Investition in verschiedene Assetklassen. Die verschiedenen Assetklassen haben unterschiedliche Renditestrukturen und können daher das Risiko des Portfolios reduzieren.

Anleger können unter anderem in Aktien, Anleihen, Rohstoffe und Immobilien investieren. Jede dieser Assetklassen reagiert unterschiedlich auf wirtschaftliche Entwicklungen und Marktbedingungen. Durch eine breite Diversifikation über verschiedene Assetklassen hinweg können Anleger ihr Portfoliorisiko weiter minimieren.

Jede dieser Assetklassen hat ihre eigenen Vor- und Nachteile und kann daher das Gesamtrisiko des Portfolios reduzieren. Allerdings sollten Anleger auch bedenken, dass die Diversifikation keine Garantie für den Erfolg ist. Auch wenn die Diversifikation das Risiko reduzieren kann, so kann sie auch dazu führen, dass Anleger weniger Rendite erzielen. Daher ist es wichtig, dass Anleger ihr Portfolio richtig diversifizieren und die Chancen und Risiken genau abwägen.

Was ist Portfoliomanagement?

Portfoliomanagement beschäftigt sich damit, Vermögen so zu organisieren, dass die individuellen Ziele und Bedürfnisse eines Investors am besten verfolgt werden. Dies umfasst Planung, Realisierung sowie Kontrolle des Portfolios.

Capital Asset Pricing Model (CAPM)

Portfolio Management kann verschiedene Ziele verfolgen. Um die Ziele zu bestimmen, werden oft verschiedene Ansätze betrachtet. Ein Modell als Hilfestellung zur Zielerreichung ist das Capital Asset Pricing Model (CAPM). Das CAPM ist eine Theorie, welche sich mit der Prüfung von möglichen Risiken und Renditen von Wertpapieren beschäftigt. Das Hauptziel des CAPM ist es, eine Bewertung des Risikos auszuarbeiten. Um dies zu erreichen, werden das systemische und das unsystemische Risiko eines Wertpapiers untersucht.

- Systemisches Risiko: Jeder Investor, der sein Geld am Kapitalmarkt anlegt, muss das Risiko einkalkulieren, dass politische Krisen, Änderungen der Gesetze oder Umweltkatastrophen die Wertentwicklung negativ beeinflussen können. Dieses Risiko, auch Marktrisiko genannt, lässt sich nicht durch eine Risikostreuung vermeiden.

- Unsystemisches Risiko: Das Risiko, das spezifische Branchen oder Unternehmen betrifft, wird als unsystemisch oder spezifisch bezeichnet. Es kann verringert werden, indem nicht ausschließlich Aktien eines oder einer kleinen Auswahl an Unternehmen gekauft werden. Diversifikation kann das Risiko minimieren oder gegebenenfalls eliminieren.

Im Wesentlichen zielt das Modell darauf ab, das unsystemische Risiko zu minimieren. Allerdings nimmt das CAPM an, dass die Kapitalmärkte vollkommen sind (zum Beispiel haben alle Marktteilnehmer gleichartige Informationen und Kapital kann zum risikolosen Zins unbegrenzt angelegt werden) und dass Anleger rational handeln. In der Realität kann allerdings keine dieser Annahmen bestätigt werden. Doch dieses Modell hat sich theoretisch und praktisch bewährt.

Was ist der Unterschied zwischen aktivem und passivem Portfoliomanagement?

Grundsätzlich wird zwischen aktives und passives Portfoliomanagement unterschieden. Aktives und passives Portfoliomanagement unterscheiden sich hauptsächlich in der Annahme der Effizienzmarkthypothese: Passive Portfoliomanager gehen davon aus, dass Märkte effizient sind, während aktive Manager dies nicht tun.

Aktives Portfoliomanagement

Dieses Portfolio zielt darauf ab, Abweichungen am Markt zu nutzen, um den Gewinn zu maximieren. Durch strategische Kauf- und Verkaufsentscheidungen versuchen aktive Portfoliomanager, besser abzuschneiden als der Gesamtmarkt. Dies ist ein Grundsatz, dem unter anderem aktiv verwaltete Fonds folgen. Es gibt einige Gründe, warum die Finanzmärkte nicht effizient sind. Dazu gehören Informationsasymmetrien, irrationales Verhalten der Marktteilnehmer und externe Faktoren wie politische oder gesellschaftliche Ereignisse. Ein aktiver Portfoliomanager kann aus diesen Ineffizienzen Gewinne erzielen, indem er die richtigen Entscheidungen trifft. Und auch Profis sind nicht fehlerfrei. Entscheidend für die Realisierung des Vorteils eines Managers ist die Fähigkeit, Überbewertungen und Unterbewertungen unterschiedlicher Finanzprodukte zu erkennen.

Passive Portfolio-Manager

Diese erwarten sehr geringe Rendite-Abweichungen und versuchen, Renditen in etwa dem Markt anzupassen. Dieses Vorgehen wird zum Beispiel bei Index-Strategien (ETFs) angewandt.

Semi passiv

Semi passives Portfoliomanagement ist im Grunde eine Kombination aus aktivem sowie passivem Portfoliomanagement. Dabei werden gewöhnlich Finanzinstrumente zu einem fairen Preis aktiv ausgesucht. Nachdem die Auswahl getroffen wurde, erfolgen keine weiteren zentralen Anpassungen. Die Strategie kann etwa durch Optionshandel verfolgt werden.

Leistung eines Portfolios messen

Zur Überprüfung der Wertentwicklung (Performance) und Leistung von Finanzprodukten oder kompletten Portfolios werden Leistungsanalysen angewendet. Dazu wird häufig eine geeignete Benchmark herangezogen, um die Leistungen zu vergleichen.