Die KYC (Know Your Customer)-Verifizierung ist ein obligatorischer Prozess bei der Kontoeröffnung bei Online Brokern. Das Verfahren prüft die Identität und persönlichen Daten der Kunden gründlich, bevor sie mit dem Handel beginnen. So sollen illegale Aktivitäten wie Geldwäsche und Terrorismusfinanzierung verhindert werden.

Dieser Prozess schützt das Finanzsystem und sorgt für ein sicheres Handelsumfeld. Bei der KYC-Verifizierung müssen Trader oft Dokumente wie Identitätsnachweisen und Adressnachweisen übermitteln. Alles, was Händler über KYC wissen müssen, schauen wir uns im folgenden Artikel näher an.

Was sind KYC-Vorschriften?

KYC steht für “Know Your Customer” und umfasst die Vorschriften und Verfahren, die von Finanzinstituten und anderen Unternehmen implementiert werden, um ihre Kunden gründlich zu identifizieren. Das Ziel der KYC-Vorschriften ist es, Geldwäsche, Terrorismusfinanzierung und andere illegale Aktivitäten zu bekämpfen. Regulierte Broker sind heutzutage verpflichtet, bei der Kontoeröffnung das Know-Your-Customer-Verfahren durchzuführen.

Die Historie der KYC-Vorschriften reicht bis in die 1980er Jahre zurück, als internationale Organisationen und Regierungen begannen, die Notwendigkeit einer strengeren Kundenidentifizierung zu erkennen. Im Laufe der Zeit verstärkte sich die internationale Zusammenarbeit zur Bekämpfung von Finanzkriminalität, mithin eine obligatorische Verankerung der KYC.

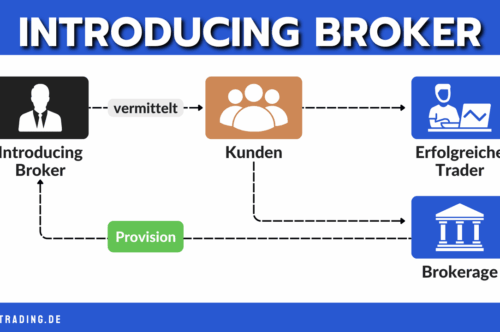

Heutzutage sind KYC-Vorschriften in vielen Ländern gesetzlich vorgeschrieben und umfassen unterschiedliche Maßnahmen. Unternehmen müssen die Informationen regelmäßig aktualisieren und verdächtige Transaktionen an Finanzbehörden melden. Da die Broker einer Regulierung unterliegen und gewisse Anforderungen der Regulierungsbehörden erfüllen müssen, ist auch hier eine Risikobewertung vonnöten. Dies gelingt aus der Broker-Perspektive optimal, wenn diese die Kunden der Online Broker kennen.

Mitunter können die strengen Verfahren auch zu einer längeren Dauer von Bank- und Trading-Konten führen. Allerdings wurde auch das KYC-Verfahren mittlerweile weitgehend digitalisiert und lässt sich somit schnell abwickeln.

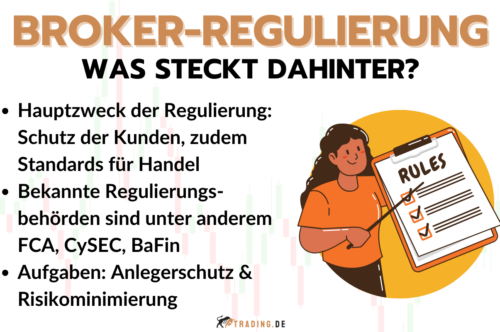

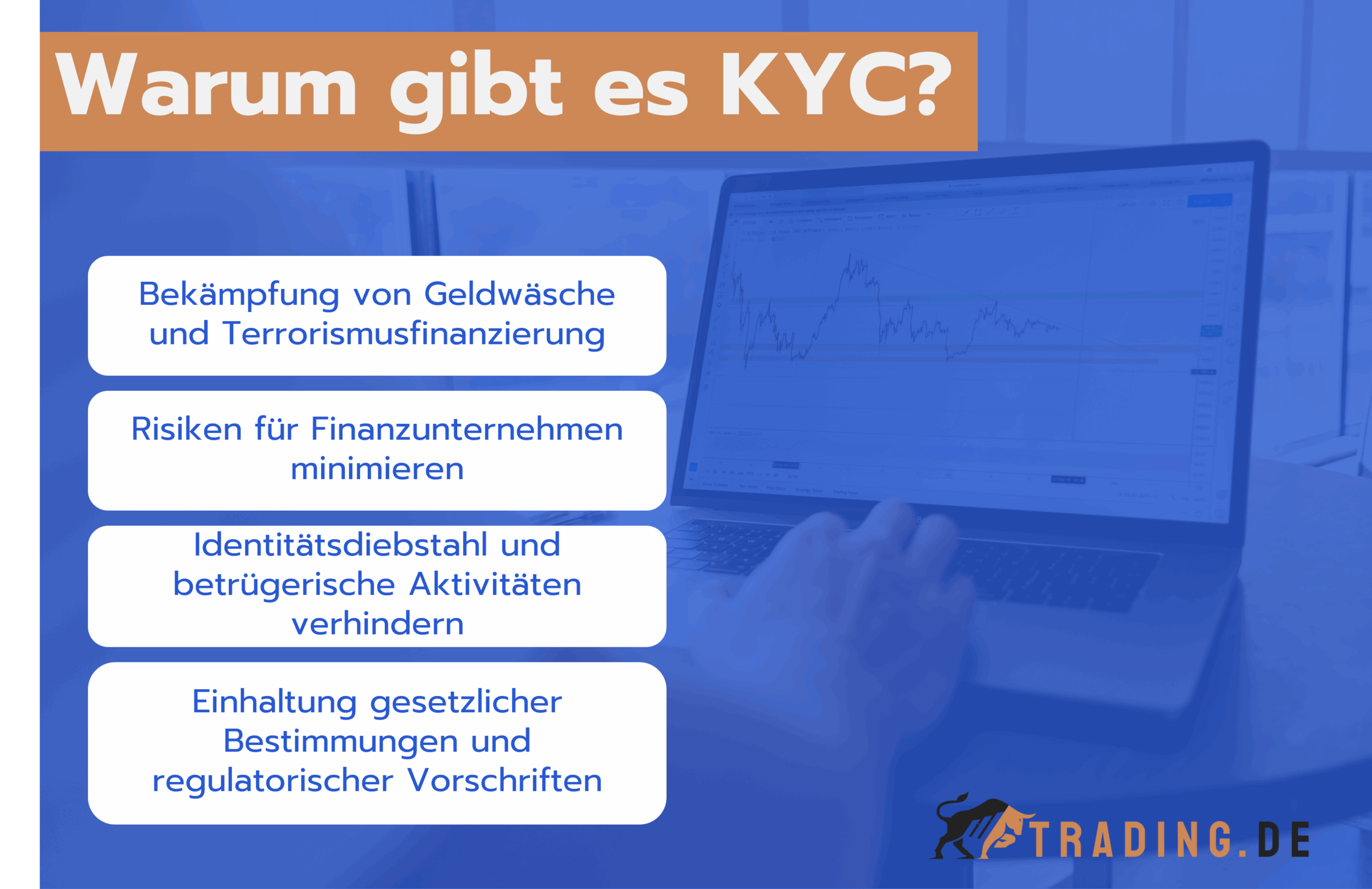

Warum gibt es KYC?

Know Your Customer (auf Deutsch: „Kenne deinen Kunden“), existiert aus verschiedenen Gründen und schützt sowohl Finanzunternehmen als auch Kunden.

Zunächst dient das KYC der Bekämpfung von Geldwäsche und Terrorismusfinanzierung. Indem Finanzinstitute die Identität und Geschäftstätigkeit ihrer Kunden überprüfen, können sie verdächtige Aktivitäten aufdecken. Damit leisten diese einen Beitrag, dass kriminelle Organisationen das Finanzsystem nicht missbrauchen können.

Ferner trägt KYC dazu bei, die Risiken für Finanzunternehmen zu minimieren. Durch die gründliche Überprüfung von Kunden können potenziell problematische Geschäfte oder Transaktionen frühzeitig erkannt werden, was die institutionellen Risiken reduziert.

Weiterhin schützt KYC auch die Kunden selbst. Denn das Verfahren hilft, Identitätsdiebstahl und betrügerische Aktivitäten zu verhindern. Denn die Kunden sind durch die Verifizierung tatsächlich die Personen, für die sie sich ausgeben. Falls ein unregulierter Broker beispielsweise mit einem Konto ohne KYC-Verifizierung wirbt, kann dies im Zweifelsfall eben auch dazu führen, dass sich das Kapital dem Kunden nicht zuordnen lässt.

Weiterhin dient KYC eben auch der Einhaltung gesetzlicher Bestimmungen und regulatorischer Vorschriften, insoweit ist die Durchführung des Verfahrens alternativlos. Finanzinstitute müssen bestimmte KYC-Standards erfüllen, um rechtliche Konsequenzen zu vermeiden.

Ist KYC erforderlich?

KYC (Know Your Customer) ist in der Finanzbranche zwingend erforderlich. Seriöse und regulierte Broker setzen ausnahmslos KYC-Maßnahmen ein, um ihre Kunden gründlich zu identifizieren und zu überprüfen. Der Verzicht auf KYC wäre ein alarmierendes Warnzeichen für potenzielle Kunden, da dies auf mangelnde Transparenz hindeutet. Sofern ein Broker mit der Kontoeröffnung ohne KYC wirbt, sollten sich Händler lieber für einen seriösen, regulierten Anbieter entscheiden.

Die KYC-Bestimmungen schützen nämlich nicht nur die Finanzinstitute vor Geldwäsche und Betrug, sondern auch die Kunden selbst. Indem das Konto auf den tatsächlichen Namen des Kunden geführt und die Identität sorgfältig überprüft wird, werden Identitätsdiebstahl und betrügerische Aktivitäten verhindert.

Deshalb ist KYC unerlässlich, um regulatorische Vorschriften einzuhalten und das Vertrauen der Kunden zu gewinnen. Mit der Registrierung und Verifizierung entsteht ein transparentes und verantwortungsbewusstes Umfeld im Finanzwesen. So können Trader bedenkenlos beim jeweiligen Broker ihre Handelsstrategien umsetzen. Natürlich bleiben weitere Sicherheitsmaßnahmen wie ein sicheres Passwort, die 2F-Authentifizierung oder Money Management erforderlich.

KYC, um ein Handelskonto zu eröffnen und zu verifizieren: Diese Arten gibt es

Das KYC-Verfahren ist ein obligatorischer Schritt, den Trader durchlaufen müssen, um ein Handelskonto zu eröffnen und mit Echtgeld zu handeln. Ohne erfolgreiche KYC-Verifizierung können Kunden normalerweise kein Handelskonto eröffnen und keine Zahlungen vornehmen. Bei den meisten Brokern kann das Demokonto bereits vorher genutzt werden. Dann lässt sich ein Broker testen, ohne dass die Identität bestätigt werden muss.

Mittlerweile gibt es verschiedene Arten, das KYC-Verfahren des Trading Kontos zu durchlaufen. Die folgenden zwei Varianten sind standardmäßig verbreitet:

- Post-Ident: Beim Post-Ident-Verfahren muss der Kunde persönlich zur nächsten Postfiliale gehen und sich dort mit seinem Ausweis identifizieren. Ein Postmitarbeiter bestätigt dann die Identität und die Adresse des Kunden und leitet die Informationen an den Broker weiter. Das Verfahren war lange Zeit führend, wird jedoch immer weniger genutzt. Schließlich ist der Zeitaufwand vergleichsweise hoch. Zugleich dauert es ein paar Tage, bis die Verifizierung abgeschlossen ist.

- Online-Ident: Beim Online-Ident-Verfahren kann der Kunde die Verifizierung bequem von zu Hause durchführen. Hierbei wird ein Videoanruf oder ein ähnlicher Online-Verifikationsprozess genutzt, bei dem der Kunde den Ausweis vor die Kamera hält und einige Fragen beantwortet, um seine Identität zu bestätigen. Dies gelingt erfahrungsgemäß in weniger als 10 Minuten. Umgehend ist die Identität verifiziert und das Konto freigeschaltet.

Was brauchen Trader für das KYC-Verfahren?

Bei der KYC-Verifizierung für die Kontoeröffnung bei einem Online Broker müssen verschiedene Aspekte beachtet werden, um die Identität und Authentizität des Kunden sicherzustellen. Folgende Punkte sind üblicherweise erforderlich:

- Identitätsnachweis: Ein gültiger Ausweis, wie Reisepass oder Personalausweis, um die Identität des Kunden zu bestätigen

- Adressnachweis: Ein aktueller Wohnsitznachweis, z. B. eine Stromrechnung oder ein Kontoauszug, um die Adresse zu verifizieren

- Finanzinformationen: Angaben zum Einkommen, Beschäftigungsstatus und Handelserfahrung des Kunden

- Selfie: Aktuelles Foto des Kunden zusammen mit dem Ausweisdokument, um die Identität zu bestätigen

- Telefonische Bestätigung: In einigen Fällen kann der Broker den Kunden telefonisch kontaktieren, um die Informationen zu überprüfen, meist genügt jedoch eine Bestätigung via automatisch versendeten Telefoncode

Die Beachtung dieser Punkte ermöglicht es dem Broker, Kunden sorgfältig zu identifizieren und mögliche Risiken zu minimieren.

Häufig genügen jedoch ein Identitätsnachweis und ein Selfie im Video-Call. Ggf. muss für eine 2-Faktor-Authentifizierung auch noch ein SMS-Code eingegeben werden. Adressnachweis und Finanzinformationen sind häufig vor- oder nachgelagerte Informationen bei der Kontoeröffnung.