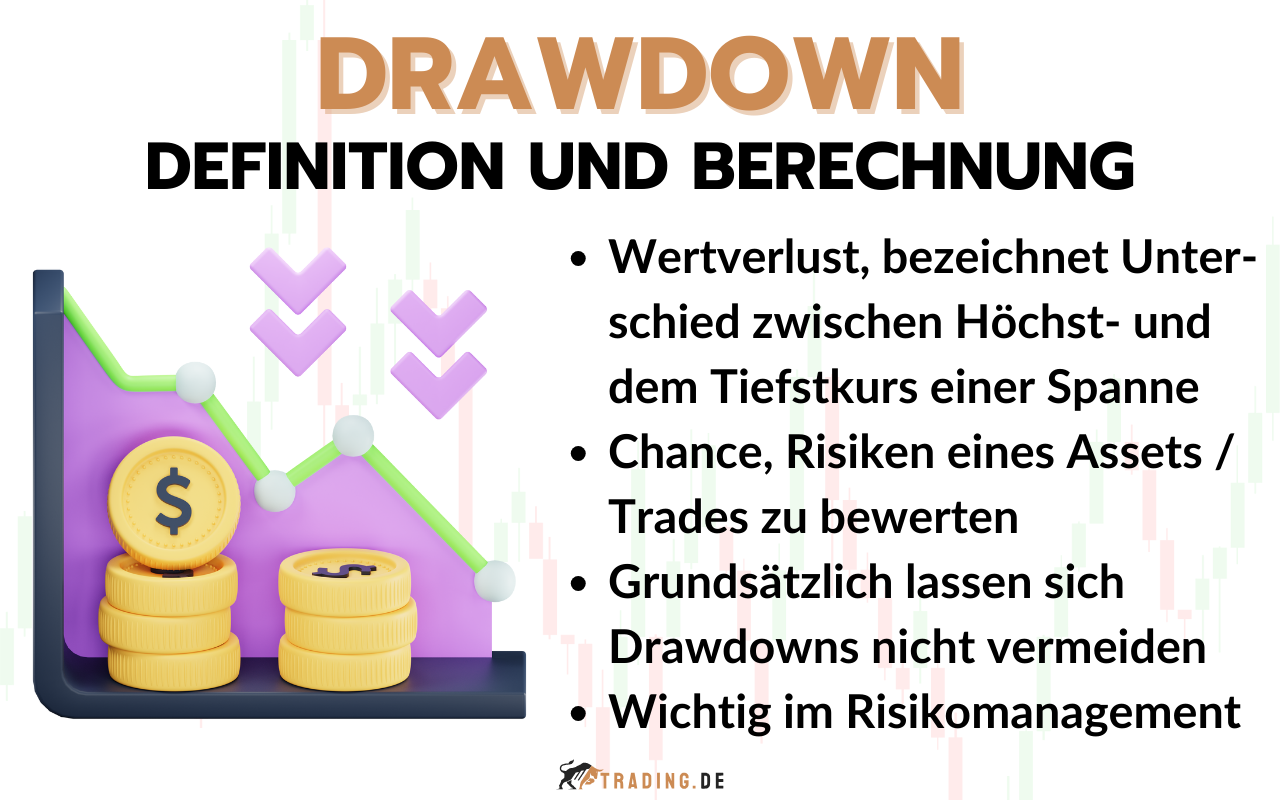

Der Drawdown im Trading misst die Differenz zwischen einem Höchst- und einem Tiefstkurs eines Assets und berechnet den prozentualen Niedergang des Wertes. Dabei wird stets eine bestimmte Spanne (Zeitraum) zugrunde gelegt. Der Drawdown kann auch auf die Performance eines Trading Kontos bezogen werden. Trader können entsprechend dem Drawdown den Kursrückgang innerhalb eines Zeitraums entnehmen, der normalerweise in Prozent angegeben wird.

Genutzt wird der Drawdown in erster Linie dazu, damit für ein bestimmtes Asset oder auch das Gesamtportfolio abgeschätzt werden kann, wie groß das Verlustrisiko oder auch die Volatilität ausfällt. Man spricht immer dann vom Drawdown in Trading, sollte der aktuelle Kurs den vorherigen Höchstkurs nicht überschreiten. Dann liegt ein Kursrückgang vor, dementsprechend ein Drawdown.

Das bedeutet, dass es auch dann einen Drawdown im Trading geben kann, wenn die Kurse von der Tendenz her steigend sind. Wichtig zu beachten ist, dass es unterschiedliche Zeiträume gibt, innerhalb derer ein Drawdown beobachtet werden kann. Das führt dazu, dass die entsprechenden Angaben in ihrer Relevanz vom Zeitraum abhängig sind. Die geeigneten Beobachtungszeiträume sind vor allen Dingen von der Trading Strategie abgängig, insbesondere:

- Scalping

- Daytrading

- Swing-Trading

- Positionstrading

Beim Scalping zum Beispiel betrachten Trader naturgemäß nur einen äußerst kurzen Zeitraum, innerhalb dessen es mögliche Drawdowns gibt. Wer sich hingegen für das Swing-Trading oder das Positionstrading entschieden hat, wird sicher deutlich längere Zeiträume auswählen.

Was ist ein Beispiel für einen Drawdown im Trading?

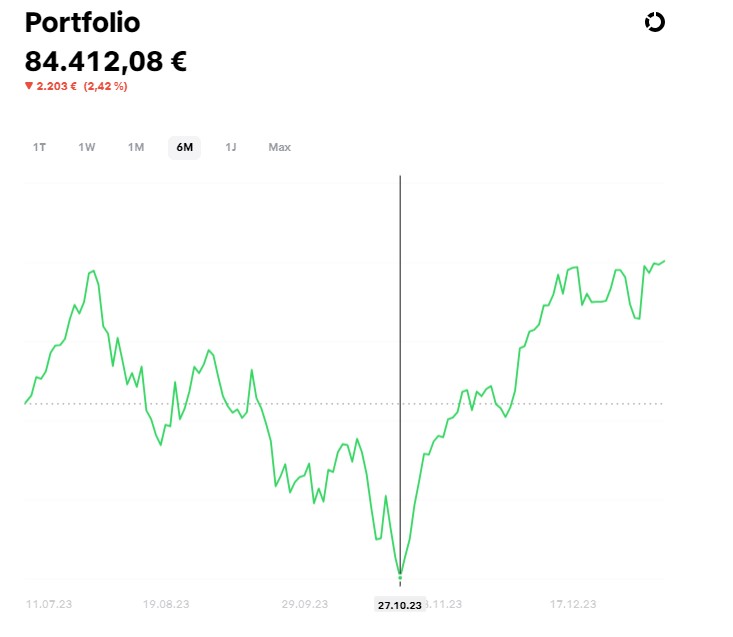

Der Drawdown kommt im Trading allerdings nicht nur zum Einsatz, um das Risiko eines Assets und damit eines Trades abzuschätzen. Darüber hinaus kann er auch zur Analyse des gesamten Portfolios und damit des Trading-Kontos herangezogen werden. Das folgende Beispiel zeigt den Drawdown eines Trading Kontos:

- Gesamtwert das Trading Kontos vor einer Woche: 30.000 Euro

- Aktueller Gesamtwert: 27.000 Euro

- Verlust: 3.000 Euro

- Drawdown: 10 %

In dem Fall würde der Drawdown bei zehn Prozent liegen, weil der Gesamtwert des Trading-Kontos von 30.000 auf 27.000 Euro gefallen ist. Ausgangspunkt eines Drawdowns im Trading ist immer der sogenannte Peak (höchster Punkt). Von diesem Ausgangspunkt wird der Wertverlust durch den Drawdown angegeben.

Wichtig zur Beurteilung des Drawdowns im Trading ist ferner, wie lange es vorher gedauert hat, um den aktuellen Wert des Handelskontos aufzubauen. Haben Sie zum Beispiel fünf Jahre gebraucht, um den aktuellen Wert von 30.000 Euro zu erreichen, wäre ein Drawdown von beispielsweise 30 Prozent naturgemäß erheblich negativer, als wenn es lediglich vier Monate in Anspruch genommen hat, um auf den Wert zu gelangen.

Wie berechnet man einen Drawdown?

Die Formel zur Berechnung des Drawdowns lautet wie folgt:

(Höchststand – Tiefststand) / Höchststand * 100 = Drawdown

Wichtig zur Berechnung ist zu wissen, dass Sie das ermittelte Ergebnis negativ betrachten müssen, weil es sich um einen Kursrückgang handelt. Je höher der Drawdown also im Ergebnis ausfällt, desto größer wären die Verluste und desto dementsprechend höher ist das Risiko zu bewerten. Um die Berechnung des Drawdowns zu verdeutlichen, nehmen wir dazu das folgende Beispiel an:

- Höchstkurs: 150 Euro

- Tiefstkurs: 120 Euro

- Berechnung: (150 – 120) / 150 * 100 = 20 Prozent (Drawdown)

In diesem Fall beträgt der Drawdown also 20 Prozent. Wie zuvor erwähnt: Dieser Drawdown bedeutet für Sie als Trader nicht zwangsläufig einen Verlust innerhalb Ihrer Position. Haben Sie das Asset zum Beispiel in der Vergangenheit zu einem Kurs von 100 Euro erworben, hätten Sie trotz dieses Drawdowns in der Summe noch einen Gewinn von momentan 20 Prozent erzielt.

Unseren Trading.de Drawdown Rechner nutzen:

Berechne deinen Drawdown beim Trading mit Forex, CFDs, Aktien oder Kryptos:

Mit dem Drawdown Trading Rechner von Trading.de berechnest du den maximalen Verlust einer Investition über einen bestimmten Zeitraum. Im Rahmen deines Risikomanagements hilft dir der Drawdown Trading Rechner also dabei, dein Portfolio aus Aktien, ETFs und anderen Wertpapieren effektiv zu machen – auch in Verlustphasen.

Legende des Drawdown Rechners (Spezifikationen)

Das bedeuten die Spezifikationen des Drawdown Rechners:

- Start-Kontostand: Der ursprüngliche Wert des Portfolios oder Handelskontos vor Beginn der Verlustserie

- Wiederholende Verlusttrades (in Perioden): Die Anzahl der aufeinanderfolgenden Verluste innerhalb des Berechnungszeitraumes

- Verlust pro Trade (%): Der prozentuale Wertverlust des Portfolios nach jedem einzelnen Verlusttrade

- Verlust pro Trade (€): Der absolute Betrag, der nach jeder Verlustperiode vom Kontostand abgezogen wird

- Kompletter Verlust (%): Die gesamte prozentuale Reduzierung des Portfolios nach der definierten Anzahl von Verlusttrades

- Kompletter Verlust (€): Der absolute Gesamtverlust in Euro, der sich aus den aufeinanderfolgenden Verlusten ergibt

- End-Kontostand: Der verbleibende Kontostand nach der Verlustserie

Wie benutzt man den Drawdown Rechner?

Mit dem Drawdown Trading Rechner von Trading.de berechnest du den maximalen Verlust einer Investition über einen bestimmten Zeitraum. Im Rahmen deines Risikomanagements hilft dir der Drawdown Trading Rechner also dabei, dein Portfolio aus Aktien, ETFs und anderen Wertpapieren effektiv zu machen – auch in Verlustphasen.

So gehst du Schritt für Schritt vor:

- Start-Kontostand eingeben: Gib den aktuellen Wert deines Portfolios oder Trading-Kontos in Euro (€) ein. Dies ist der Ausgangspunkt für die Berechnung.

- Anzahl der Verlusttrades bestimmen: Wähle, wie viele aufeinanderfolgende Verluste du analysieren möchtest. Dies kann je nach Handelsstrategie variieren (z. B. 5, 10 oder 20 Perioden).

- Verlust pro Trade eingeben: Trage ein, wie viel Prozent dein Portfolio pro Verlusttrade verliert. Zum Beispiel: -2 %, -5 % oder -10 % pro Trade.

- Verlust pro Trade berechnen: Der Rechner ermittelt den absoluten Verlust in Euro pro Trade, indem er den aktuellen Kontostand mit dem Verlustprozentsatz multipliziert.

- Gesamtverlust berechnen: Nach der angegebenen Anzahl von Verlusttrades wird der gesamte Drawdown in Prozent (%) und Euro (€) berechnet.

- End-Kontostand anzeigen: Der Drawdown Trading Rechner zeigt den verbleibenden Kontostand nach allen Verlusttrades an.

Beispiel der Drawdown Berechnung

Ein Anleger startet mit einem Kontostand von 5.000 € und erleidet 5 aufeinanderfolgende Verlusttrades, wobei jeder Trade einen Verlust von -3 % verursacht. Der Verlust wird nicht auf den ursprünglichen Betrag, sondern nach jeder Periode auf den aktuellen Kontostand berechnet.

| Spezifikationen | Werte |

|---|---|

| Start-Kontostand (€) | 5.000 Euro |

| Anzahl der Verlusttrades | 5 |

| Verlust pro Trades (%) | -3 Prozent |

Der Verlust pro Trade wird nicht linear, sondern prozentual vom jeweils neuen Kontostand berechnet (Zinseszinseffekt). Der Verlust wird also nach jedem Trade neu berechnet, basierend auf dem verbleibenden Kontostand.

| Periode n | Start-Kontostand | End-Kontostand | Verlust pro Trade | Kompletter Verlust in € | Kompletter Verlust in % |

|---|---|---|---|---|---|

| 1 | 5000 € | 4850 € | 150 € | 150 € | 3 % |

| 2 | 4850 € | 4704,50 € | 145,50 € | 295,50 € | 5,91 % |

| 3 | 4704,40 € | 4563,37 € | 141,14 € | 436,64 € | 8,73 % |

| 4 | 4563,37 € | 4426,46 € | 136,90 € | 573,54 € | 11,47 % |

| 5 | 4426,46 € | 4293,67 € | 132,79 € | 706,33 € | 14,13 % |

Obwohl jeder Trade -3 % beträgt, summiert sich der Gesamtverlust deshalb auf -14,13 % und nicht einfach auf -15 % (5 × 3 %).

Ergebnisse zusammengefasst:

- Gesamtverlust in %: ≈ -14,13 %

- Gesamtverlust in Euro: -706,33 €

- End-Kontostand: 4.293,67 €

Wie viel Gewinn braucht man, um Drawdowns wieder auszugleichen?

Eine häufigere Frage stellen Trader im Zusammenhang mit dem Drawdown, nämlich, wie lange es dauert und wie hoch ein Gewinn sein muss, um den Drawdown wieder auszugleichen. Pauschal lässt sich diese Frage nicht beantworten, da die benötigten Gewinne von mehreren Faktoren abhängig sind. Dazu gehört unter anderem naturgemäß der Umfang des vorherigen Drawdowns. Es geht bei der Berechnung der Gewinnhöhe also vor allen Dingen um zwei Größen, nämlich:

- Ausmaß des Drawdown

- Benötigte Zeit

Zudem hängt es ebenfalls von der Handelsart ab, wie lange es bis zur Kompensation des Drawdowns brauchen kann. In der Regel kann es zum Beispiel beim Swing Trading deutlich länger dauern, bis der Drawdown durch den Gewinn wieder kompensiert wurde, als wenn es sich um einen Scalper handelt.

Bei der Berechnung, wie hoch der Gewinn ausfallen muss, um den Drawdown zu kompensieren, sollten Sie zudem eins beachten: Wenn der Drawdown zum Beispiel 20 Prozent betragen hat, heißt das nicht, dass Sie „nur“ 20 Prozent Gewinn brauchen, um den Drawdown wieder auszugleichen. Stattdessen benötigen Sie 25 Prozent Gewinn. Auch das lässt sich sehr gut an einem Beispiel verdeutlichen:

- Ausgangswert des Trading-Kontos: 10.000 Euro

- Drawdown: 20 Prozent

- Wert Trading-Konto: 8.000 Euro

- Benötigter Gewinn: 25 Prozent → 2.000 Euro (ausgehend von 8.000 Euro)

Sie benötigen im Beispiel also einen Gewinn von 25 Prozent, um den vorherigen Drawdown von 20 Prozent auszugleichen.

Was ist ein maximaler Drawdown?

Der Maximale Drawdown zeigt, wie die maximale Abweichung des Kurses in Bezug auf einen Höchstkurs ist. Dabei wird ebenfalls eine bestimmte Zeitperiode betrachtet. Hilfreich ist der maximale Drawdown vor allem, weil bei größeren Drawdowns eine gute Aussage getroffen werden kann, in welcher Situation sich der Markt momentan befindet.

Gleichzeitig lässt sich ableiten, wie hoch das Risiko für einen Trade ausfallen könnte. Anders ausgedrückt beschreibt der maximale Drawdown die Fallhöhe innerhalb der Periode, die es bei einem Kurs maximal gibt. Dadurch können Trader ableiten, in welchem Umfang die Kurse des Assets eventuell in der Zukunft fallen könnten.

Wichtig zu betonen ist allerdings, dass der maximale Drawdown keine Garantie ist, dass die Kurse in Zukunft nicht noch deutlicher abstürzen können. Dieses Risiko ist vor allen Dingen bei folgenden Einflussfaktoren vorhanden:

- Politische Krisen (national oder international)

- Wirtschaftseinbruch

- Äußerst negative Zahlen/Daten zu Unternehmen / oder Branchen

Trotz dieser Gefahr ist der maximale Drawdown für Trader eine wichtige Größe, die am besten ein Bestandteil des Risikomanagements ist. Er fungiert als Indikator, um das relative Risiko von Strategien und einzelnen Assets zu beurteilen. Im Kontext der Anwendung des maximalen Drawdowns im Trading sollten Sie folgende Aussagen verinnerlichen:

- Im worst case gibt es einen maximalen Drawdown von 100 Prozent

- Gabe es bei einem Asset nie Verluste, liegt der maximale Drawdown bei 0

- Trader bevorzugen häufig einen niedrigen, maximalen Drawdown, weil Kursverluste in der Vergangenheit eher gering ausfielen

Welchen Einfluss hat der Drawdown im Trading?

Der Drawdown im Trading ist ein wichtiger Faktor im Risikomanagement, da er die maximale Verlustphase eines Portfolios oder eines Trading-Systems beschreibt. Je größer der Drawdown, desto schwieriger wird es, das Kapital wieder aufzubauen. Diesen Einfluss hat er auf dein Trading:

- Emotionaler Handel: Ein hoher Drawdown kann dazu führen, dass Trader emotional handeln (z. B. Panikverkäufe oder übermäßige Risikobereitschaft).

- Spekulatives Trading: Eine lange Verlustserie kann das Vertrauen in die eigene Strategie beeinträchtigen.

- Verlängerte Erholungszeiten: Es kann Monate oder Jahre dauern, um sich von hohen Verlusten zu erholen.

- Reduzierte Handelskapazität: Je größer der Drawdown, desto weniger Kapital steht für neue Trades zur Verfügung. Dies begrenzt weitere Möglichkeiten, Chancen zu nutzen.

- Margin Calls & Liquidation: Bei gehebelten Positionen kann ein hoher Drawdown dazu führen, dass Broker eine Nachschusspflicht (Margin Call) fordern oder Positionen automatisch liquidieren.

Diese Einflüsse lassen sich auch mathematisch herleiten:

| Drawdown (%) | Erforderliche Gewinnrate zur Erholung (%) |

|---|---|

| -10 % | +11,1 % |

| -20 % | +25,0 % |

| -30 % | +42,9 % |

| -50 % | +100 % |

| -60 % | +150 % |

Wenn das Portfolio also von 10.000 € auf 5.000 € fällt (-50 % Drawdown), muss es um +100 % wachsen, um wieder bei 10.000 € zu sein. Professionelle Trader begrenzen deshalb den maximalen Drawdown (z. B. auf 10–20 %), um langfristig profitabel zu bleiben. Plus: Kleinere Positionsgrößen und Stop-Loss-Strategien helfen, Drawdowns zu minimieren.

Trading lernen mit maximalem Drawdown setzen im Risikomanagement

Wie zuvor bereits erwähnt, ist der maximale Drawdown ein wichtiger Bestandteil des Risikomanagements. In diesem Zusammenhang gibt es gleich mehrere Methoden, wie Sie den Drawdown eines Assets möglichst gering halten können, nämlich:

- Gutes Risiko- und Positionsmanagement im Trading lernen

- Diversifizierung

- Ständige Beobachtung und Analyse der Märkte

- Bewertung eigener Trades aus der Vergangenheit

In erster Linie schaffen Sie es durch ein gutes Positionsmanagement und den diversifizierten Handel, das Risiko eines größeren Drawdown zu reduzieren. Das gilt insbesondere für längerfristig orientierte Anleger, aber durchaus ebenfalls beim Handel. Interessant ist die Diversifizierung dort allem für mittel- bis längerfristig orientierte Trader, die insbesondere das Swing-Trading oder Positionstrading nutzen.

Was ist die Drawdown Regelungen im Prop Trading?

Von Bedeutung ist der Drawdown nicht nur bei privat handelnden Tradern, sondern ebenfalls im Bereich Prop Trading. Dort handeln bekanntlich professionelle Trader für ein Unternehmen, um möglichst gute Gewinne zu generieren. Beim Prop Trading gibt es verschiedene Drawdown-Regelungen, die sich in aller Regel auf den maximal erlaubten Verlust beziehen. Hier wird meistens differenziert zwischen:

- Daily Drawdown

- Gesamt Drawdown

Beim Daily Drawdown wird festgelegt, welcher Verlust an einem Handelstag maximal erlaubt ist. Darf der Verlust beispielsweise höchstens drei Prozent betragen, ist das gleichzeitig der zulässige Drawdown. In der Praxis gibt es insbesondere in Hinblick auf abweichende Drawdown Regelungen einen Unterschied, ob es sich um einen sogenannten Trailing Drawdown (laufender Drawdown zu Deutsch) oder um einen End-of-Day Drawdown handelt. Der laufende Drawdown wird auch als Trailing Drawdown bezeichnet.

Kennzeichnend für den Trailing Drawdown ist, dass dieser Drawdown während der Handelssession stets bei Gewinnen nachzieht. Haben Sie zum Beispiel innerhalb der Session zunächst einen Gewinn von 500 Euro erzielt, geben Sie davon am Ende der Handelszeit jedoch 400 Euro für Verluste ab, würde der Trailing Drawdown zuvor auf 500 Euro (Gewinn) nachziehen. Am Ende ist der Abstand um 400 Euro geringer, obwohl in der Summe am Handelstag ein Gewinn von 100 Euro erzielt wurde.

Anders verhält es sich bei der Drawdown Regelung im Prop Trading, sollte es sich um einen End-of-Day Drawdown handeln. In dem Fall finden ausschließlich die erzielten Gewinne zum Ende der Handelssession eine Berücksichtigung. Das bedeutet, dass der sogenannte EOD Drawdown um 100 Euro (im Beispiel) nachziehen würde.

Fazit: Jeder Trader sollte den Drawdown kennen

Beim Drawdown handelt es sich um ein empfehlenswertes Instrument, welches Trader vor allem zur Risikobeurteilung eines Assets und damit Trades nutzen können. Wichtig zu wissen ist allerdings, wie Sie den Drawdown bzw. den maximalen Drawdown richtig anwenden. Der maximale Drawdown ist ein hilfreiches Instrument im Rahmen des Risikomanagements.

Sie erkennen im besten Fall aus den Drawdowns der Vergangenheit, wie hoch Sie das Risiko eines Trades für die Zukunft einschätzen müssen. Beachten Sie allerdings, dass ein Drawdown nicht automatisch identisch mit Ihren Verlusten sein muss. Es kommt stets darauf an, zu welchem Kurs Sie die Position aufgebaut haben und was seit dieser Zeit passiert ist.

FAQ: Meistgestellte Fragen zum Drawdown im Trading

Warum ist der Drawdown ein wichtiges Werkzeug im Risikomanagement?

Der Drawdown hilft Tradern, das Risiko eines Trading-Setups realistisch einzuschätzen. Ein hoher Drawdown weist auf ein potenziell höheres Risiko hin, während ein niedriger Drawdown auf eine stabilere spätere Performance hindeutet.

Wie lautet die Formel zur Berechnung des Drawdowns?

Ein Drawdown wird berechnet, indem Sie die Differenz zwischen dem Höchst- und dem Tiefststand eines Assets durch den Höchststand teilen und mit 100 multiplizieren. Die Formel lautet: (Höchststand – Tiefststand) / Höchststand * 100.

Was ist der Unterschied zwischen einem normalen und einem maximalen Drawdown?

Ein normaler Drawdown misst den Wertverlust zwischen einem Peak und einem Tiefpunkt, während der maximale Drawdown den größten Wertverlust innerhalb eines bestimmten Zeitraums darstellt und somit die maximale Verlusttoleranz eines Trades oder Assets aufzeigt.