Eine Regulierung bezeichnet die staatliche oder behördliche Überwachung eines Finanzdienstleisters. Sie stellt sicher, dass dieser sich an gesetzliche Vorgaben und Standards hält. Für viele Trader ist eine solche Regulierung ein zentrales Entscheidungskriterium bei der Brokerwahl – und das aus gutem Grund: Sie schafft Vertrauen, schützt Kundengelder und verpflichtet Broker zur Einhaltung transparenter Regeln.

Kurz gesagt: Die Regulierung steht für Sicherheit. In diesem Artikel zeigen wir Ihnen, warum Regulierung und Compliance im Trading so wichtig sind, welche Rolle Aufsichtsbehörden spielen und worauf Sie als Anleger achten sollten.

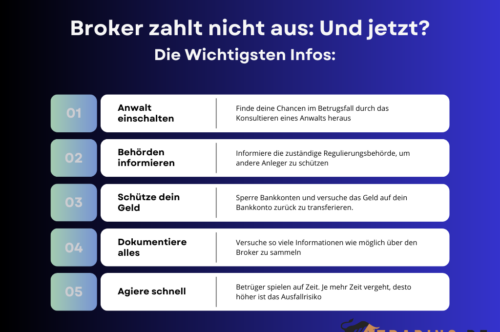

Wichtigste Informationen zur Regulierung und Compliance im Trading

- Der Hauptzweck eine Regulierung im Trading ist der Schutz der Kunden

- Durch die Regulierungen werden zudem Standards für den Handel festgelegt

- Häufig auftretende Regulierungsbehörden sind bei den Brokern die FCA, die CySEC sowie die BaFin

- Die Aufgabe der Regulierungsbehörden besteht neben dem Anlegerschutz auch in der Risikominimierung

- Die Regulierung umfasst eine Reihe von Maßnahmen, wie zum Beispiel das Verhindern einer Nachschusspflicht

Was ist eine Regulierung von Brokern im Trading?

Kurz gesagt ist die Regulierung eine Überwachung und Kontrolle von Finanzdienstleistern. Sie ist staatlich oder behördlich organisiert und dient dem Schutz der Anleger, denn sie stellt sicher, dass Anbieter gesetzliche Vorgaben, Sicherheitsstandards und ethische Richtlinien einhält. Welche Behörde für die Regulierung zuständig ist, hängt vom Sitz des Unternehmens ab und variiert von Land zu Land.

Im Kern geht es bei der Regulierung vor allem darum, den Broker im Trading und bei seinen Tätigkeiten einerseits zu kontrollieren und zum anderen zu überwachen, auch im Hinblick auf die Einhaltung von Richtlinien. Hierzulande ist es die BaFin, die als Finanzaufsicht dafür zuständig ist, Finanzdienstleister zu überwachen. Zu diesen zählen auch die Broker, über die Sie beispielsweise Forex und CFDs handeln können.

Grundsätzlich spricht die Regulierung für eine Sicherheit des Anbieters, wie zum Beispiel eines Brokers im Trading. Zuvor erhält der jeweilige Anbieter eine Lizenz, da er sich an bestimmte Vorgaben hält. Das sind im Wesentlichen:

- Regeln

- Vorschriften

- Richtlinien

Zusammengefasst wird der Handel mit seinen Rahmenbedingungen sicherer, wenn Broker von den zuständigen Aufsichtsbehörden reguliert werden.

Was sind Zwecke einer Regulierung von Brokern?

Eine Regulierung im Trading hat wie in anderen Bereichen mehrere Zwecke, die durch die Überwachung und Kontrolle des Anbieters verfolgt werden. Zu den wesentlichen Zielen, die auch bei der Regulierung im Trading eine Rolle spielen, zählen insbesondere:

- Schutz der Anleger und Trader

- Möglichst hohe Transparenz für Marktteilnehmer

- Risikobegrenzung

- Trader sollten sich das Risiko bewusst machen

- Broker soll Informationspflichten haben

- Einheitliche Standards bei den Brokern

- Eigenkapitalvorschriften

Das Hauptziel der Regulierung ist seitens der Regulierungsbehörden, dass die Marktteilnehmer, also die Anleger und Trader, bestmöglich geschützt werden. Das beinhaltet vorrangig, dass sie sich darauf verlassen können, dass sie über den Broker fair handeln können und dieser seriös ist.

Ein weiterer Zweck der Regulierung besteht darin, dass sich die Trader des Risikos bewusst sein sollen, welches sie mit dem Handel eingehen. Deshalb gibt es bei nahezu allen seriösen und regulierten Brokern auf der Webseite einen sogenannten Risikohinweis. Dort wird unter anderem darauf hingewiesen, dass zum Beispiel der Handel mit CFDs oder Forex mit Verlusten verbunden sein kann.

Auswirkungen der Regulierung in der Praxis

Während die Regulierung selbst im Hinblick auf die zuvor genannten Zwecke und Ziele in manchen Fällen etwas abstrakt erscheinen mag, gibt es auf der anderen Seite ganz konkrete Maßnahmen und Gegebenheiten, die auf eine Regulierung im Trading zurückzuführen sind.

Das gilt beispielsweise für die Vorschriften, die es seitens der ESMA als europäische Finanzaufsichtsbehörde mittlerweile schon seit über fünf Jahren gibt. Die Regulierung führt in der Praxis zum Beispiel zu folgenden Situationen und Maßnahmen:

- Unterscheidung zwischen privaten und professionellen Anlegern

- Verbot von Lockangeboten durch Broker, wie zum Beispiel Neukundenbonus

- Begrenzung der Hebel für private Trader

- Risikohinweis auf der Webseite des Anbieters

- Verbot der Nachschusspflicht

- Margin Glattstellungsschutz

Insbesondere die Begrenzung der Hebel sowie das Verbot der Nachschusspflicht sind im Rahmen der ESMA Richtlinien Methoden, um das Gesamtrisiko der Trader zu reduzieren. Ohne Nachschusspflicht können Sie zumindest nie mehr Geld verlieren, als Sie eingesetzt haben und einsetzen wollten.

Die Begrenzung der Hebel sorgt zudem dafür, dass Ihre Margin zumindest so hoch ausfallen muss, dass Sie nicht unbedingt binnen weniger Sekunden oder Minuten aufgrund des Schließens der Position durch den Broker einen Totalverlust erleiden. In der Praxis ist die Aufsichtsbehörde für die Regulierung der Broker zuständig, die in dem Land tätig ist, in dem der Broker seinen Hauptsitz hat. Das gilt zum Beispiel für:

- Financial Conduct Authority (FCA) – Großbritannien

- European Securities and Markets Authority (ESMA) – Europäische Union

- Cyprus Securities and Exchange Commission (CySEC) – Zypern

- Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) – Deutschland

Welche Arten von Regulierungen gibt es?

Keineswegs jede Finanzaufsichtsbehörde reguliert die Broker und andere Finanzdienstleister nach den gleichen Kriterien. Als besonders streng gelten zum Beispiel zum einen die BaFin und zum anderen die FCA, aber auch bei den ESMA-Richtlinien werden vergleichsweise strenge Maßstäbe angesetzt. Grundsätzlich darf jedoch jede Regulierungsbehörde selbst festlegen, welche Auflagen, Vorschriften und Regeln der Broker zu erfüllen bzw. zu beachten hat.

Unterschiedliche Arten von Regulierungen werden zum Beispiel danach differenziert, welche Anforderungen an das Eigenkapital seitens des Brokers gestellt werden. Dort gibt es insbesondere die folgenden Kategorien von Eigenkapital mit den entsprechenden Richtlinien:

- Tier-1-Kapital

- Tier-2-Kapital

- Tier-3-Kapital

Die Einteilung in die Rubriken Tier-1-Kapital bis Tier-3-Kapital findet nach der Werthaltigkeit der Eigenmittel des Brokers statt. Beim Tier-1-Kapital zum Beispiel handelt es sich um das Eigenkapital von höchster Qualität. Dies beinhaltet zum einen das Stammkapital des Finanzdienstleisters und zum anderen erzielte Gewinne. Man spricht in dem Zusammenhang auch vom harten Kernkapital.

Demgegenüber beinhaltet das Tier-2-Kapital das Geld, über welches Broker zwar verfügen, welches allerdings nicht zum Kernkapital zählt. Trotzdem handelt es sich um einen Teil der Gesamtkapitalstruktur. Das Tier-2-Kapital dient normalerweise dazu, eventuelle Verluste im Rahmen des operativen Geschäftes zu kompensieren.

In den Bereich des Tier-3-Kapitals fallen in erster Linie finanzielle Mittel, die zum Beispiel von Brokern vorgehalten werden, um in schwierigen Zeiten ein zusätzliches Kapitalpolster zum Abdecken von Verlusten zu haben. Regulierungen können auf dieser Grundlage unterschiedlich ausfallen, weil unter anderem die eine Aufsichtsbehörde eine Quote von zusätzlichem Tier-3-Kapital vorschreibt, während eine andere Aufsichtsbehörde nur Regeln im Hinblick auf das Tier-1-Kapital hat.

Was sind die wichtigsten Regulierungen und Aufsichtsbehörden?

Wir möchten zu Beginn unseres Beitrages zunächst die wichtigsten und bekanntesten Regulierungsbehörden nennen und skizzieren, die es rund um den Globus auch im Bereich des Tradings gibt.

Die wichtigsten CFD Trading Aufsichtsbehörden:

- ESMA: European Securities and Markets Authority (EU)

- FCA: Financial Conduct Authority (Großbritannien)

- CySEC: Cyprus Securities and Exchange Commission (Zypern)

- BaFin: Bundesanstalt für Finanzdienstleistungsaufsicht (Deutschland)

- SEC: Securities and Exchange Commission (USA)

- ASIC: Australian Securities and Investment Commission (Australien)

- FMA: Financial Markets Authority (Neuseeland)

ESMA: European Securities and Markets Authority (EU)

Die wichtigste Regulierungsbehörde im europäischen Raum ist die ESMA. Die Abkürzung steht für European Securities and Markets Authority, nämlich für die Europäische Wertpapier- und Marktaufsichtsbehörde. Die Regulierungsbehörde ist noch relativ jung, denn Sie wurde erst zu Beginn des Jahres 2011 eingerichtet.

Der Hauptsitz der ESMA befindet sich in Paris und im Hinblick auf CFD Regulierungen sind insbesondere die Vorschriften aus dem Jahre 2018 von großer Bedeutung. Damit wurden nämlich die Pflichten der Broker und auch die Rechte sowie der Schutz der Kleinanleger deutlich erhöht, auch was den Handel mit CFDs betrifft. Jedoch kann der CFD Handel auch ohne ESMA gestaltet werden.

Denn mit Inkrafttreten dieser Regulierung genießen Retail Clients europaweit einen unlimitierten Schutz vor Nachschusspflichten. Dazu gehört aber auch ein limitierter Hebel beim Handel, um Verluste zu begrenzen. Die Vorgaben gelten insbesondere für CFD Broker in der gesamten EU, unabhängig von der Heimatregulierung.

Darüber hinaus ist die ESMA für die Zulassung von Ratingagenturen zuständig und sorgt für eine stärkere Transparenz beim Handel mit Derivaten. Zusammenfassend setzt sich die ESMA also zur Verbesserung des Anlegerschutzes ein und fördert Finanzstabilität sowie geregelte Märkte.

Unser Tipp: Über 2.300 CFDs nie wieder zu hohen Gebühren traden

FCA: Financial Conduct Authority (Großbritannien)

Ebenfalls zu den bekanntesten Regulierungsbehörden zählt die Financial Conduct Authority, kurz FCA. Es handelt sich dabei um die britische Finanzaufsichtsbehörde, die auch unter Tradern als besonders streng gilt. Wie streng die FCA tatsächlich ist, zeigte sich im Januar 2021, denn ab diesem Zeitpunkt wurden für Privatkunden unter anderem CFDs als ungeeignet bezeichnet und sind dementsprechend nicht mehr erlaubt.

Die Behörde kooperiert direkt mit anderen europäischen Behörden, darunter die CySEC, untersteht dem Finanz- und Wirtschaftsministerium des Landes und ist für alle Anbieter mit Sitz in Großbritannien zuständig. Aufgrund dieser Tatsache sind viele, zuvor in Großbritannien ansässige CFD Broker, mittlerweile mit ihrem Hauptsitz nach Zypern oder in andere Staaten, größtenteils außerhalb der EU, umgezogen.

Generell hat die FCA den Verbraucherschutz zur Aufgabe und erlässt entsprechend Vorschriften, um die Fairness von Unternehmen gegenüber ihren Kunden und das Angebot wertvoller Produkte und Dienstleistungen sicherzustellen. Die Sicherheit der Verbraucher hat laut der FCA einen größeren Stellenwert als die Gewinne der Unternehmen.

CySEC: Cyprus Securities and Exchange Commission (Zypern)

Die CySEC, eine Abkürzung für Cyprus Securities and Exchange Commission, ist vor allem deshalb eine sehr bekannte Aufsichtsbehörde, weil mittlerweile auch eine Reihe von CFD-Brokern ihren Hauptsitz nach Zypern verlegt haben. Die Behörde ging im Jahre 2001 aus dem Gesetz über die zyprische Wertpapier- und Börsenkommission hervor.

Sie überwacht und kontrolliert die lokale Börse sowie damit verbundene Unternehmen und Broker. Zudem gehören der Vertrieb von Lizenzen – für die Tätigkeit auf verschiedenen Märkten, von Aktien über Forex bis hin zu CFDs –, die Prüfung und Änderung neuer Bestimmungen wie auch Schulungen zur Bekämpfung von Geldwäsche und anderen Bedrohungen der Regulierungssysteme zu den Aufgaben der CySEC.

Die Vorschriften der CySEC gelten auf der einen Seite als relativ moderat, aber auf der anderen Seite handelt es sich natürlich aufgrund der Mitgliedschaft Zyperns in der Europäischen Union trotzdem um eine EU-Aufsichtsbehörde. Zudem sind noch immer viele Broker seit längerer Zeit auf Zypern ansässig, weil es sich um ein (ehemaliges) Steuerparadies handelt.

BaFin: Bundesanstalt für Finanzdienstleistungsaufsicht (Deutschland)

Natürlich gehört auch die deutsche Bundesanstalt für Finanzdienstleistungsaufsicht, die BaFin, zu den bekanntesten Aufsichtsbehörden. Der Hauptsitz befindet sich einerseits in Bonn und anderseits in Frankfurt. Im Grunde beaufsichtigt die Behörde Banken ebenso wie andere Finanzdienstleister und sorgt dafür, dass diese das Vertrauen, das Kunden in sie setzen, rechtfertigen.

Neben dem kollektiven Verbraucherschutz und der Sicherstellung, dass kein Finanzdienstleister ohne staatliche Erlaubnis betrieben wird, gehört auch das Verhindern von Geldwäsche und Terrorismusfinanzierung zu den Aufgaben der BaFin.

Die BaFin untersteht der Aufsicht des Bundesministeriums für Finanzen, hat allerdings im Bereich CFD Trading nur relativ wenig zu tun. Das liegt daran, dass es nur sehr wenige CFD Broker gibt, die in Deutschland ansässig sind oder dort eine Niederlassung haben.

SEC: Securities and Exchange Commission (USA)

Selbstverständlich gibt es auch in den Vereinigten Staaten eine Finanzaufsichtsbehörde, nämlich die Securities and Exchange Commission (SEC) mit Sitz in Washington, D.C. Allerdings ist es auch in den USA seit geraumer Zeit so, dass der Handel mit Differenzkontrakten für US-Bürger nicht mehr erlaubt ist.

Deshalb fragen übrigens auch zahlreiche CFD Broker ihre zukünftigen Kunden vorab, ob sie die amerikanische Staatsbürgerschaft haben oder nicht. Ist das der Fall, darf in aller Regel auch bei einem europäischen CFD Broker kein Konto eröffnet werden.

Alles in Allem gehören zu den Aufgaben der SEC die Regulierung der Märkte in den Vereinigten Staaten, der Schutz von Anlegern sowie die Überwachung von Fusionen sowie Übernahmen. Aber auch die Zulassung von Produkten ist ein wichtiger Tagespunkt der Behörde.

So wurde beispielsweise am 23. Januar 2024 die Zulassung von speziellen Bitcoin-ETFs in den USA beschlossen. Dadurch erhalten auch institutionelle Investoren die Möglichkeit in Kryptos zu investieren.

ASIC: Australian Securities and Investment Commission (Australien)

Manche Broker sind auch in Australien beheimatet, wo der CFD Handel vollkommen legal ist. Für die Überwachung der Broker und CFD Regulierungen ist dort die Australian Securities and Investment Commission, kurz ASIC, zuständig. Sie wurde im Jahre 1991 als “Australian Securities Commission” (ASC) ins Leben gerufen und widmet sich in erster Linie der Aufrechterhaltung und Verbesserung der Leistungsfähigkeit des australischen Finanzsystems.

Dazu gehören die Umsetzung und Durchsetzung von Gesetzen diesbezüglich. Die unabhängige australische Regulierungsbehörde kümmert sich darüber hinaus aber auch um die Kontrolle zur Einhaltung dieser Gesetze und um die Untersuchung von Gesetzesverstößen, um die Registrierung neuer Finanzdienstleister sowie die Verteilung von Lizenzen.

FMA: Financial Markets Authority (Neuseeland)

Die neuseeländischer Finanzmarktaufsicht, die Financial Markets Authority, wurde 2011 eingerichtet und zählt ebenfalls zu den bekannteren Regulierungsbehörden. Neuseeland ist ein durchaus beliebtes Ziel für Broker, die ihren Sitz ins Ausland verlegen, da dort der CFD Handel – unter bestimmten Bedingungen – durch die Regulierungsbehörde erlaubt ist.

Allerdings ist der Schutz der Trader nur relativ gering, wenn man zum Beispiel einen Vergleich zu den Vorschriften der ESMA oder der britischen FCA zieht. Zusammenfassend kümmert sich die FMA um die Regulierung aller Finanzmarktteilnehmer und Börsen wie auch um die Festlegung und Durchsetzung von Finanzvorschriften.

Wie hoch ist die Einlagensicherung?

Neben der Regulierung achten viele Trader ebenfalls darauf, ob es beim jeweiligen Broker eine Einlagensicherung gibt und falls ja, wie hoch diese ausfällt. Abhängig ist die Höhe der Einlagensicherung vom Land, in dem sich der Hauptsitz des Finanzdienstleisters befindet. Insbesondere bei vielen der innerhalb der EU ansässigen und regulierten Brokern beläuft sich die Einlagensicherung auf rund mindestens 20.000 Euro.

Zwar ist die Einlagensicherung damit normalerweise nicht so hoch wie die prinzipielle, in der EU geltende, gesetzliche Einlagensicherung von mindestens 100.000 Euro. Allerdings muss man bedenken, dass die Einlagensicherung bei Brokern ausschließlich für Guthaben auf dem Handelskonto greift. Dieses beläuft sich jedoch zumindest bei privaten Tradern nicht unbedingt oft auf ein Gesamtguthaben von über 20.000 Euro.

Was sind Sichere und regulierte Broker?

Die Regulierung eines Brokers ist nicht umsonst für viele Trader ein wichtiger Sicherheitsaspekt. Die Kontrolle der Finanzdienstleister wird auch in direktem Zusammenhang mit der Sicherheit und Seriosität des Anbieters gebracht. Auch nach unseren Erfahrungen sollten Sie regulierte Broker bevorzugen, weil diese durch das Erfüllen der Vorgaben und die laufenden Kontrollen meistens bereits aus Eigeninteresse höhere Sicherheitsstandards haben.

Die folgenden zwei Broker können wir unseren Erfahrungen nach empfehlen, weil wir sie als sicher und seriös ansehen. Das ist unter anderem auf die stattfindende Regulierung zurückzuführen, die es bei beiden Brokern übrigens gleich von mehreren Aufsichtsbehörden aus gibt.

XTB

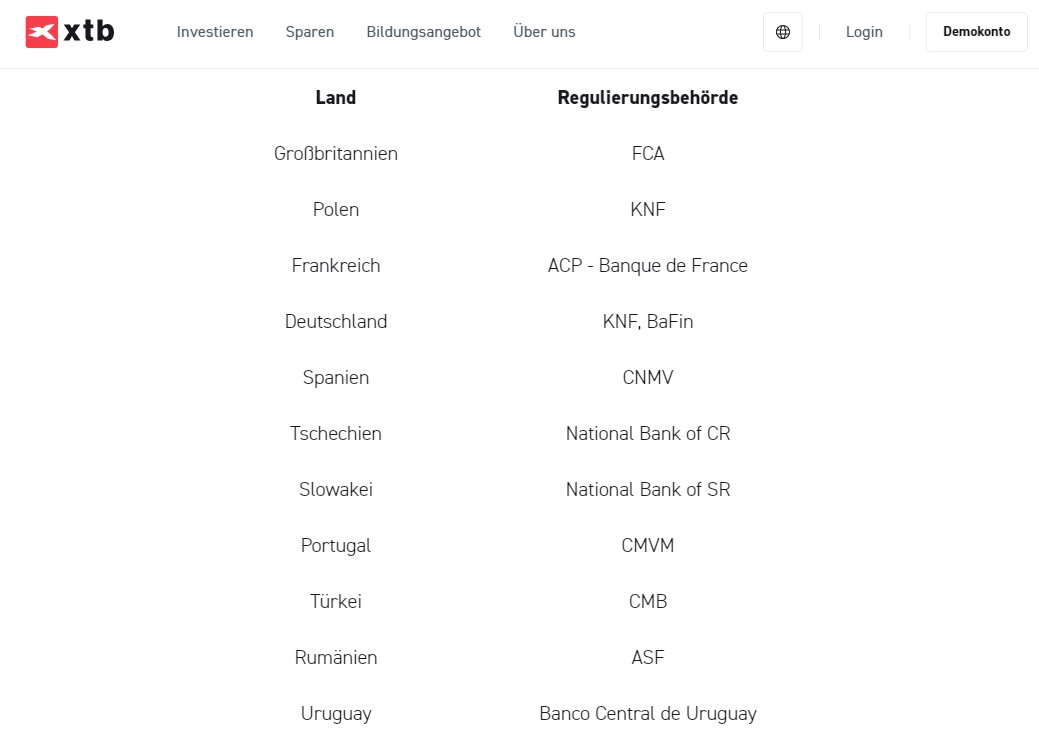

Bei XTB handelt es sich um einen renommierten Broker, der gleich von mehreren Aufsichtsbehörden reguliert wird. Unseren Erfahrungen nach handelt es sich um einen seriösen und sicheren Broker, dessen Hauptsitz sich in Polen befindet. Daher findet unter anderem dort die Regulierung durch die Finanzaufsichtsbehörde KNF statt. Darüber hinaus wird der Broker ebenfalls durch die FCA und aufgrund einer Niederlassung in Deutschland ebenso durch die BaFin reguliert.

Ein weiterer Sicherheitsaspekt für Kunden ist, dass die Einlagensicherung bis insgesamt ca. 20.000 Euro reicht. Genauer gesagt werden 3.000 Euro pro Kunde zu 100 Prozent abgesichert und weitere 22.000 Euro pro Kunde bis zu 90 Prozent, sollte der Broker in Zahlungsschwierigkeiten geraten. Ferner zeichnet sich XTB im Rahmen der Sicherheit ebenfalls durch verschlüsselte Verbindungen und sehr guten Datenschutz aus.

Zusammengefasst profitieren Sie als Kunde beim Broker XTB von den folgenden Sicherheitsaspekten:

- Mehrfache Regulierung

- Trennung der Kunden- und Unternehmensgelder

- Einlagensicherung bis umgerechnet ca. 20.000 Euro je Kunde

- Gesicherte Verbindungen und guter Datenschutz

Unser Tipp: Über 7.500 Märkte beim regulierten und sicheren Broker handeln

GBE Brokers

Ein weiterer Broker, den wir ebenfalls – nicht nur aufgrund der Regulierung – für seriös halten, ist GBE Brokers. Dieser hat seinen Sitz auf Zypern und wird dementsprechend unter anderem durch die zypriotischen Finanzaufsicht CySEC reguliert. Weiterhin findet ebenfalls eine Regulierung durch die BaFin sowie die als streng geltende FCA statt. Es sind also gleich mindestens drei Aufsichtsbehörden, seitens deren eine Regulierung des Brokers stattfindet.

Darüber hinaus ist es ein weiterer Sicherheitsaspekt, dass GBE Brokers auf Grundlage der MiFID-2 Regeln (Richtlinie über Märkte für Finanzinstrumente) tätig ist. Da GBE Brokers zusätzlich Teil des Investor Compensation Fund (IFC) in Europa ist, sind die Kundengelder bis zu 20.000 Euro je Kunde geschützt.

Unsere Erfahrungen mit GBE Brokers waren im Hinblick auf die Sicherheit positiv, sodass wir keine Zweifel daran haben, dass es sich um einen seriösen und sicheren Broker handelt. Zusammengefasst sprechen dafür die folgenden Punkte:

- Mehrfache Regulierung, unter anderem durch die BaFin

- Schutz der Kundengelder von bis zu 20.000 Euro je Kunde

- Arbeitet nach der Richtlinie über Märkte für Finanzinstrumente (MiFID)

Unser Tipp: Jetzt unsere Alternative zu XTB testen

Warum gibt es KYC (Compliance) beim Broker?

Im Bereich der Finanzdienstleister ist das Thema Compliance von großer Bedeutung. Dies gibt es zum Beispiel in Banken, damit unter anderem Mitarbeiter ihr Wissen nicht für die eigenen Vorteile einsetzen, um beispielsweise Insiderwissen für den Kauf von Aktien oder anderen Basiswerten zu nutzen. Die Compliance Richtlinien gehen jedoch noch deutlich weiter, sodass sie auch einen regulierten Broker betreffen. Oft wird in dem Zusammenhang von KYC gesprochen.

Bei KYC handelt es sich um ein Dokumentationsverfahren, welches standardisiert ist. Es wird genutzt, um unter anderem Investitionen von Mitarbeitern der Broker zu beurteilen. Gleichzeitig handelt es sich bei KYC um gesetzliche und regulatorische Anforderungen, die zum Beispiel auch Broker betreffen können.

Daher könnten natürlich einige Mitarbeiter auf die Idee kommen, dies zu ihrem eigenen Vorteil und damit zu Ungunsten des Kunden zu tun. Ebenso gibt es noch weitere Gründe für Compliance beim Broker, die zusammengefasst wie folgt lauten:

- Verhindern einer Benachteiligung von Kunden

- Aufdecken von verdächtigen Aktivitäten

- Vertrauen in den Broker bewahren

- Schutz der Kunden

Auch den guten Ruf und das Vertrauen in den Broker zu wahren, ist sicherlich ein Grund dafür, dass es Compliance bei regulierten Brokern gibt. So müssen Kunden nicht befürchten, dass Mitarbeiter offensichtlich gegen sie handeln, indem zum Beispiel Wissensvorteile missbräuchlich verwendet werden.

Vorsicht vor unregulierten Trading Anbietern

Sie können mit einer hohen Wahrscheinlichkeit davon ausgehen, dass ein regulierter Broker seriös ist. Das bedeutet im Umkehrschluss jedoch nicht, dass automatisch nicht regulierte Anbieter unseriös und unsicher wären. Trotzdem sollten Sie unseren Erfahrungen nach vorsichtig bei nicht regulierten Anbietern sein.

Der Grund ist nicht zwingend die eventuelle Unseriosität des Brokers, sondern stattdessen gibt es in aller Regel erhöhte Risiken, wenn beim Broker keine Regulierung stattfindet. Das sind in erster Linie, abhängig vom jeweiligen Broker:

- Keine Einlagensicherung

- Sehr höher Hebel

- Nachschusspflicht

- Keine gesicherte Datenübertragung

Wenn der Broker nicht reguliert wird und es keine Einlagensicherung gibt, ist das für Sie ein erhöhtes Risiko. Sollte der Anbieter insolvent werden, sind eventuell die Guthaben auf Ihrem Handelskonto verloren. Ein weiteres Risiko bei zum Beispiel nicht durch die ESMA regulierten Brokern ist eine eventuelle Nachschusspflicht. Sie sind dann gezwungen, bei einer nicht mehr ausreichenden Margin zusätzlich Geld einzuzahlen.

Fazit: Regulierungen sind essenziell für sicheres Trading

Zahlreiche Broker werden mittlerweile im Bereich des Handels mit CFDs und Forex gleich mehrfach reguliert. Unseren Erfahrungen nach ist die Regulierung definitiv ein Sicherheitsmerkmal, denn regulierten Broker sind in aller Regel seriös und sicher. Wir halten Regulierungen sogar für essenziell für sicheres Trading, auch wenn natürlich dennoch das Risiko von Verlusten bestehen bleibt.

Die Regulierung sorgt dafür, dass Broker bestimmte Anforderungen an die Sicherheit erfüllen müssen. Das betrifft zum Beispiel Eigenkapitalanforderungen, verschlüsselte Systeme und ebenfalls gibt es häufig Compliance Richtlinien. Weiterhin bieten regulierten Broker in der Regel eine Einlagensicherung an und sorgen durch die Überwachung unter die Kontrolle seitens der Aufsichtsbehörden dafür, dass es keine Ungereimtheiten beim Handel gibt.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Meist gestellte Fragen zum Thema:

Was bedeutet Regulierung?

Wenn ein Broker oder ein anderer Finanzdienstleister reguliert wird, dann bedeutet dies, dass er die Lizenz einer Aufsichtsbehörde hat. Das wiederum beinhaltet, dass der Broker bestimmte Anforderungen an die Sicherheit und den Handel erfüllen muss. Die Aufsichtsbehörde kontrolliert den Anbieter, beispielsweise im Hinblick auf die Handelsaktivitäten und die Einhaltung von Eigenkapitalvorschriften.

Werden alle Broker automatisch reguliert?

Es ist nicht so, dass sämtliche, am Markt aktive Broker automatisch reguliert werden. Deshalb sollten Sie unseren Erfahrungen nach bei der Wahl des Brokers darauf achten, dass Sie sich für einen regulierten Anbieter entscheiden. Dort gibt es oft einige Sicherheitsaspekte, wie zum Beispiel die Begrenzung des Hebels, die Sie so bei nicht regulierten Brokern unter Umständen nicht vorfinden.

Sind alle nicht regulierten Broker unseriös?

Auf keinen Fall kann man pauschal sagen, dass alle nicht regulierten Broker unseriös wären. In den meisten Fällen handelt es sich auch bei nicht regulierten Anbietern um seriöse Broker. Allerdings gibt es dort häufig in bestimmten Bereichen ein erhöhtes Risiko, beispielsweise durch die Existenz einer Nachschusspflicht oder deutlich höheren Hebeln beim Handel.

Woran erkenne ich, ob der Broker reguliert ist?

Normalerweise geben regulierte Broker an, dass sie von einer entsprechenden Aufsichtsbehörde überwacht werden. In der Regel haben Sie dazu auf der Webseite einen Hinweis stehen. Normalerweise wird dort ebenfalls genannt, unter welcher Nummer der Broker von welchen Aufsichtsbehörden lizenziert wurde. Im Zweifelsfall können Sie zusätzlich bei der Finanzaufsicht nachfragen, ob diese den Broker reguliert.