Eine mögliche Nachschusspflicht bei CFD Brokern ist ein erhebliches Risiko, besonders für unerfahrene Trader, daher kann das Vorhandensein einer solchen Pflicht durchaus ein sehr wichtiges Kriterium für oder gegen einen Anbieter sein. In diesem Artikel verraten wir die besten 5 CFD Broker ohne Nachschusspflicht.

Die Liste der 5 besten CFD Broker ohne Nachschusspflicht im Überblick:

- XTB – Über 2.300+ CFDs verfügbar und Niederlassung in Deutschland

- FP Markets – Niedrigste Spreads ab 0,0 Pips, schnelle Ausführung und variable Hebel

- Capital.com – Umfangreiches Trading mit CFDs auf Kryptos, Aktien, ETFs & Forex

- GBE Brokers – In Deutschland regulierter CFD Broker

- BlackBull Markets – Kommissionsfreie Konten, großes Angebot, ECN 0,0 Pips Spreads

- Unter BaFin Aufsicht und Regulierung durch KNF/CySEC/FSC/DFSA

- Sehr nutzerfreundlich für Anfänger

- Mehr als 7.500 Finanzinstrumente

- Dax unter 1 Punkt Spread

- Kostenloses Übungskonto

- 2,80% Zinsen auf Guthaben

- Mehrfach reguliert!

- Großes Angebot an handelbaren Finanzinstrumenten

- Spreads bereits ab 0.0 Pips

- Hohe Liquidität

- Kundenservice 24/7

- MT4/MT5/TradingView/cTrader Software!

- Sehr nutzerfreundliche Plattform

- Großes Angebot an 3.000+ CFDs auf Anlageklassen

- 24/7 Kundenservice

- Konkurrenzfähige Spreads

- 0% Provision (andere Gebühren fallen an)

- Vielfältiges Weiterbildungsangebot

- TradingView, MT4 & mehr

- Streng regulierter Broker

- Hebel bis 1:30 & Spreads ab 0,0 Pips

- TradingView verfügbar

- Kostenloses Demokonto

- Zuverlässiger Kundensupport

- Einlagensicherung bis 100.000 EUR

- Negativsaldoschutz

- Spreads ab 0,0 Pips

- Niedrige Kommissionen

- Direkte ECN Ausführung

- TradingView, cTrader, MT4/MT5

- Regulierung durch FSA (Neuseeland)

- Über 26.000 Märkte

Was sind die besten CFD Broker ohne Nachschusspflicht? Vergleich

Im Folgenden möchten wir fünf CFD Broker ohne Nachschusspflicht vorstellen, die aus unserer Sicht mit zu den besten Anbietern im Bereich des CFD Trading zählen. Die meisten der in der Folge genannten CFD Broker sind in der Europäischen Union ansässig, unterliegen der Regulierung durch die zuständigen Behörden und es gibt keine Nachschusspflicht, zumal diese für in der EU ansässigen Broker seit einigen Jahren verboten ist.

1. XTB – Über 2.300+ CFDs und Niederlassung in Deutschland

| Kriterien: | XTB |

|---|---|

| Broker: | Forex- und CFD-Broker |

| Regulierung: | BaFin, KNF. CySEC, FSC, DFSA |

| Nachschusspflicht: | Nein |

| Verfügbare Hebel: | Bis zu 1:30 |

| Handelbare Instrumente: | 6.000+ Finanzinstrumente (Forex, Indizes, Aktien, Rohstoffe, Kryptos, ETFs…) |

| Mindesteinzahlung: | 0 Euro |

| CFD Handel ab: | Ab 0,5 Pips, variable Swaps angepasst an Zinssätze |

| Handelsplattformen: | Hauseigene Plattform (xStation 5) |

XTB ist in unserem Vergleich der beste CFD Broker ohne Nachschusspflicht – das bedeutet, dass du nie mehr verlieren kannst, als du auf deinem Konto hast. Mit über 6.300 Finanzinstrumenten bietet XTB eine riesige Auswahl an. Du kannst CFDs auf Aktien, Rohstoffe, Devisen, Indizes und sogar Kryptowährungen handeln. Und das alles über die hauseigene Plattform xStation 5.

Besonders interessant für deutsche Trader: XTB hat eine Niederlassung in Berlin und ist bei der BaFin sowie weiteren europäischen Aufsichtsbehörden wie der polnischen KNF und der CySEC registriert. Ein weiterer Pluspunkt ist die Einlagensicherung. Dein Kapital ist bis zu 22.000 Euro geschützt, was dir eine hohe Sicherheit bietet. Du kannst zudem mit einem Hebel von bis zu 1:30 handeln und hast die Möglichkeit, mit einem kostenlosen Demokonto mit 10.000 Euro virtuelles Kapital erste Erfahrungen zu sammeln, bevor du mit Echtgeld handelst.

Wenn du also einen Broker suchst, bei dem du ohne Nachschusspflicht handeln kannst und der zudem sicher und transparent ist, dann ist XTB eine ausgezeichnete Wahl.

Vor- und Nachteile von XTB

Vorteile

- Über 2.300+ CFDs verfügbar

- Hebel von bis zu 1:30

- Interne Handelsplattform (xStation 5)

- Streng reguliert (BaFin, KNF. CySEC, FSC, DFSA)

- Einlagensicherung bis zu 22.000 Euro

- Keine Mindesteinzahlung

Nachteile

- Inaktivitätsgebühren (nach 12 Monaten Inaktivität, bis max. 10 € monatlich)

2. FP Markets – Niedrigste Spreads ab 0,0 Pips

| Kriterien: | FP Markets |

|---|---|

| Broker: | Forex- und CFD-Broker |

| Regulierung: | CySEC, ASIC, FSA, FSP und FCS |

| Nachschusspflicht: | Nein |

| Verfügbare Hebel: | Bis zu 30:1 |

| Handelbare Instrumente: | Über 10.000 Finanzinstrumente, einschließlich Forex, CFDs, Indizes, Aktien, Metalle, Rohstoffe, Kryptowährungen, ETFs |

| Mindesteinzahlung: | $/€ 50 |

| CFD Handel ab: | 0,0 Pips |

| Handelsplattformen: | MetaTrader 4, MetaTrader 5, TradingView, cTrader (Web, Desktop, App) |

FP Markets ist ein weiterer CFD Broker ohne Nachschusspflicht, den wir sehr empfehlen. Gegründet wurde der Forex- und CFD Broker im Jahr 2018 und wird von mehreren Finanzaufsichtsbehörden reguliert, darunter die CySEC und die ASIC.

Mit mehr als 10.000 handelbaren Produkten bietet FP Markets eine riesige Auswahl – von Forex über Indizes und Aktien bis hin zu Rohstoffen und Kryptowährungen. Besonders attraktiv sind die niedrigen Spreads, die bei nur 0,0 Pips starten, sowie die schnelle Ausführung der Orders. Trader können auf verschiedene Plattformen wie MetaTrader 4, MetaTrader 5, Tradingview und cTrader zugreifen und von weiteren Funktionen wie Copy Trading profitieren.

Die Mindesteinzahlung liegt bei nur 50 €, und Kundengelder sind bis zu 100.000 EUR abgesichert. Insgesamt ist FP Markets eine sehr gute Wahl für alle, die einen sicheren und günstigen Broker ohne Nachschusspflicht suchen.

Vor- und Nachteile von FP Markets

Vorteile

- Großes Angebot an über 10.000 Handelsinstrumenten

- Spreads ab 0.0 Pips

- Zusammenarbeit mit führenden Banken und Finanzinstituten

- Regulierung durch CySEC

- ECN-Konten mit direkter Marktzugang

- Kundenservice 24/7 (Multilingual)

Nachteile

- Inaktivitätsgebühr: 10 USD monatlich nach 6 Monaten Inaktivität.

3. Capital.com – Umfangreiches CFD Trading mit Kryptos, Aktien & Forex

| Kriterien: | Capital.com |

|---|---|

| Broker: | CFD Broker |

| Regulierung: | CySEC, ASIC, FCA, SCB, SCA |

| Nachschusspflicht: | Nein |

| Verfügbare Hebel: | max 1:30 (Forex) |

| Handelbare Instrumente: | 3000+ |

| Mindesteinzahlung: | 20 Euro (Per Kreditkarte) |

| CFD Handel ab: | 0,2 – 0,6 Pips |

| Handelsplattformen: | Hauseigene Plattform, Anbindung an TradingView und MetaTrader |

Bei der Capital Com SV Investments Limited handelt es sich um einen CFD Broker, der seinen Hauptsitz auf Zypern hat. Es findet dementsprechend eine Regulierung und Autorisierung durch die CySEC statt. Gegründet wurde Capital.com im Jahre 2016 und Trader haben heutzutage die Option, mehr als 3.000 Basiswerte und damit CFDs zu handeln.

Vor- und Nachteile von Capital.com

Vorteile

- Mehr als 3.000 Vermögenswerte handelbar

- Hebel von bis zu 30:1

- Hohe Sicherheits- und Datenschutzstandards

- Zahlreiche technische Indikatoren und Analysetools

- Tiefe Mindesteinzahlung von nur 20 Euro

Nachteile

- Einige Funktionen im Demokonto gesperrt

4. GBE Brokers – Geringe Kosten und Deutscher Service

| Kriterien: | GBE Brokers |

|---|---|

| Broker: | CFD und Forex Broker |

| Regulierung: | CySEC |

| Nachschusspflicht: | Nein |

| Verfügbare Hebel: | max 1:30 (Forex) |

| Handelbare Instrumente: | 500+ |

| Mindesteinzahlung: | 500 Euro |

| CFD Handel ab: | 0,0 pips und 3€ Kommission pro 1 Lot Trade |

| Handelsplattformen: | MetaTrader |

Bei GBE Brokers handelt es sich um einen CFD Broker, der zusätzlich auch den Handel mit Währungen anbietet und in Zypern ansässig ist. Das Unternehmen gibt es mittlerweile seit zehn Jahren, denn die Gründung von GBE Brokers geht auf das Jahr 2012 zurück. Reguliert wird der Broker durch die Cyprus Securities and Exchange Commission (CySEC), bei der es sich um die offizielle Aufsichtsbehörde in Zypern handelt.

Unter anderem hat der Broker auch eine Niederlassung in Hamburg, sodass er insbesondere für deutsche Trader sehr interessant ist. Mehr als 500 CFDs können über den Broker gehandelt werden, wobei neben Aktien, Indizes, Währungen und Rohstoffe auch einige Kryptowährungen als Basiswerte genutzt werden können. Bei GBE Brokers gibt es keine Nachschusspflicht und Trader profitieren zudem von den folgenden Vorteilen.

Vor- und Nachteile von GBE Brokers

Vorteile

- Mehr als 500 unterschiedliche Basiswerte für die CFDs

- Zugang zum Interbankenmarkt (DMA) und somit sehr kurze Ausführungszeiten

- MetaTrader 4 und 5 nutzbar

- Mehr als 50 technische Indikatoren

- Zahlreiche Funktionen, wie zum Beispiel Kursalarme

Nachteile

- Mindesteinzahlung mit 500 Euro eher hoch

5. BlackBull Markets – Größte Auswahl mit 26.000+ Instrumenten

| Kriterien: | BlackBull: |

|---|---|

| Broker: | ECN-Broker mit Fokus auf CFD- und Forex |

| Regulierung: | FSA und FSP |

| Nachschusspflicht: | Nein |

| Verfügbare Hebel: | 1:500 |

| Handelbare Instrumente: | 26.000+ |

| Mindesteinzahlung: | Keine |

| CFD Handel ab: | 0,0 pips |

| Handelsplattformen: | TradingView, cTrader, MetaTrader und eigene Plattformen |

BlackBull landet in unserem Vergleich unter den CFD Brokern ohne Nachschusspflicht auf dem fünften Platz. Zwar ist der CFD Broker nicht in der Europäischen Union ansässig, sondern hat seinen Hauptsitz in Neuseeland. Trotzdem findet eine Regulierung statt, und zwar unter anderem durch die dort ansässige Aufsichtsbehörde, die Financial Service Provider Registry.

Da diese ein Teil des Financial Service Complaint Limited (FSCL) Resolution Scheme ist, greifen insbesondere die Vorschriften der Finanzmarktaufsicht für die Bekämpfung der Terrorismusfinanzierung und der Geldwäschebekämpfung (FMA).

Eine Nachschusspflicht gibt es bei BlackBull Markets nicht. Die Gründung des Anbieters geht auf das Jahr 2014 zurück und es handelt sich um einen sogenannten ECN-Broker, sodass Orders durch ein elektronisches Netzwerk zugeordnet werden. Gehandelt werden können zahlreiche Finanzinstrumente, insbesondere CFDs auf Währungen, Rohstoffe, Indizes und Aktien. Neben der Hauptniederlassung in Neuseeland ist der BlackBull Markets ebenso in den USA und einigen anderen Ländern vertreten.

Vor- und Nachteile von BlackBull Markets

Vorteile

- Breite Auswahl an kommissionsfreien Konten

- MetaTrader 4 und 5 als Handelssoftware verfügbar

- Echter ECN-Broker mit guter Liquidität

- Unfassbare Auswahl an 16.000+ Basiswerten

- Mobile Handelsplattform für iOS und Androidgeräte

Nachteile

- Keine Regulierung in der europäischen Union

Was ist die Nachschusspflicht?

Unter der Nachschusspflicht versteht man die Verpflichtung des Traders, Kapital nachzuschießen, falls die hinterlegte Sicherheitsleistung für eine Position (aufgrund erlittener Verluste) nicht mehr ausreicht. In der EU ist die Nachschusspflicht seit einigen Jahren verboten. In der EU ansässige Broker sind daher verpflichtet, Positionen automatisch zu schließen, sobald die Sicherheitsleistung einer Position aufgebraucht ist.

Lese auch hier unseren gesamten Guide zum Thema Broker und Nachschusspflicht.

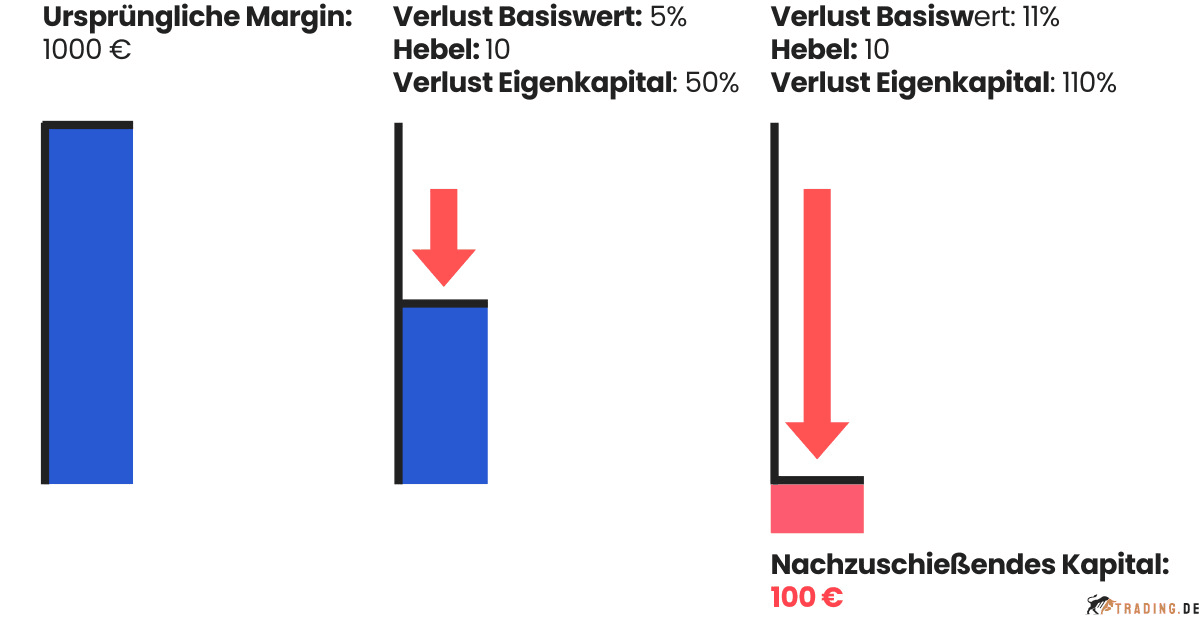

Beispiel zur Nachschusspflicht

Nehmen wir dass ein Trader ursprünglich 1.000 Euro eigenes Kapital eingesetzt hat und mit einem entsprechenden Hebel von 10:1 (dementsprechend CFDs im Gegenwert von 10.000 Euro) handeln konnte. Die Margin müsste in diesem Fall 1.000 Euro betragen. Dieser muss der Trader auf seinem Handelskonto vorhalten. Gehen wir nun weiter davon aus, dass der Kurs des Basiswertes um 11 Prozent gefallen ist. Die Sicherheitsleistung würde dann nicht mehr ausreichen.

Besteht nun bei dem entsprechenden Broker eine Nachschusspflicht, wäre der Trader dazu gezwungen, weiteres Kapital auf das Handelskonto einzahlen, um den entstandenen Verlusts auszugleichen. Die enorme Gefahr besteht bei der Nachschusspflicht darin, dass eventuelle Verluste fast unbegrenzt sind. Das war übrigens auch ein Grund, warum die Nachschusspflicht vor einigen Jahren zumindest innerhalb der Europäischen Union abgeschafft wurde.

In der Praxis kann es deshalb im Rahmen der Nachschusspflicht dazu kommen, dass der betroffene Trader immer wieder weiteres Kapital auf sein Handelskonto einzahlen muss, um die entstandenen Verluste abzudecken. Dies geschieht solange, bis die Position geschlossen wird bzw. sich der Trader dafür entscheidet, die entsprechenden CFDs zu veräußern.

Was sind CFD Broker mit und ohne Nachschusspflicht?

CFD Broker mit Nachschusspflicht sind jene, in denen Trader über ihr investiertes Kapital bei CFD Trades hinaus haften können. Für jeden CFD Broker, der seinen Hauptsitz hingegen in einem der EU-Mitgliedstaaten hat, ist die Nachschusspflicht gesetzlich verboten.

Alle seitens der European Securities and Markets Authority (ESMA) regulierten Broker sind nämlich dazu verpflichtet, dass es keine Nachschusspflicht gibt. Bei außereuropäischen Brokern ist die Nachschusspflicht aber weiterhin teils vorhanden.

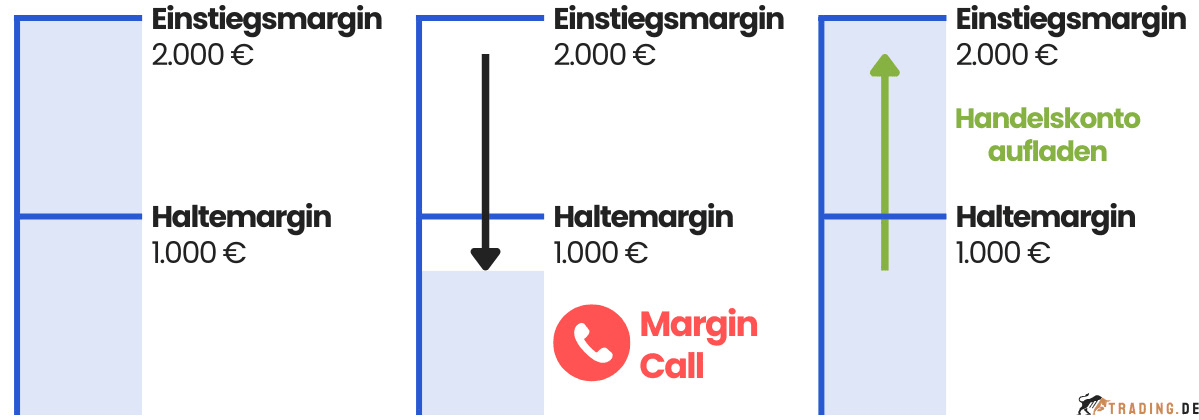

Margin-Call statt Nachschusspflicht

Doch was passiert bei CFD Brokern ohne Nachschusspflicht stattdessen? Die Vorgehensweise der CFD Broker ohne Nachschusspflicht ist so, dass schon vor dem Erreichen der Verlustschwelle, bei der die Sicherheitsleistung nicht mehr ausreichen würde, ein Alarm an den Trader gesendet wird.

Dies wird in der Fachsprache auch als Margin Call bezeichnet. Durch diesem Alarm teilt der Broker dem Trader mit, dass eine Sicherheitsleistung in Kürze eventuell nicht mehr für die offene Position ausreichen könnte. Trader haben nun mehrere Möglichkeiten, wie sie bei einem derartigen Margin Call vorgehen können, nämlich:

- Alarm unbeachtet lassen und nicht reagieren

- Offene Position schließen

- Zusätzliches Geld auf das Handelskonto einzahlen

Sollte der Trader nicht auf den Margin Call reagieren und die Kurse weiter fallen, ist der CFD Broker dazu verpflichtet, die Position zu schließen. Dies hätte allerdings den gravierenden Nachteil, dass das gesamte Kapital verloren ist. Immerhin kann es dadurch jedoch nicht passieren, mehr als das ursprünglich investierte Geld zu verlieren.

Die Alternative kann darin bestehen, die Position zu schließen, also die CFDs verkaufen. Empfehlenswert ist das allerdings selten. Wenn der Broker nämlich bereits einen Margin Call sendet, bedeutet das, dass die Verluste ohnehin schon relativ groß sind und meistens bis zu 95 % der Margin ausmachen.

Trotzdem kann es manchmal die beste Option sein, die Position glattzustellen, um den Totalverlust zu vermeiden. In den meisten Fällen ist es jedoch die bessere Alternative noch etwas mehr Geld auf Ihr Handelskonto einuzahlen.

Um einen Margin Call möglichst zu vermeiden, kann es übrigens hilfreich sein, mit einer Stop-Loss Order zu arbeiten. Dort können Trader selbst festlegen, welche Verluste sie tolerieren und wann die Position automatisch durch den Verkauf der CFDs geschlossen wird.

Fazit: Keine Nachschusspflicht bei Brokern innerhalb der EU

Broker in der EU sind gesetzlich verpflichtet, auf die Nachschusspflicht zu verzichten. Grundlage ist die Richtlinie der Europäischen Union zum Schutz von Kleinanlegern, die zum Beispiel aus den MiFID II Richtlinien bestehen. Hier ist unter anderem festgehalten, dass es aufgrund des nicht kalkulierbaren Kapitalrisikos verboten ist, dass Broker eine Nachschusspflicht haben. Somit ist es ausgeschlossen, bei den entsprechenden CFD Brokern mehr Kapital verlieren können, als investiert wurde. Internationale Broker wie BlackBull verzichten freiwillig auf die Nachschusspflicht.

FAQ – Häufig gestellte Fragen:

Was ist der Vorteil bei CFD Brokern ohne Nachschusspflicht?

Bei CFD Brokern ohne Nachschusspflicht können Trader höchstens soviel Kapital verlieren, wie sie selbst eingesetzt haben. Da CFD Broker ohne Nachschusspflicht die Position automatisch schließen, sobald die Sicherheitsleistung aufgebraucht ist, kommen Trader nie in die Situation, dass ihr Handelskonto aufgrund der fehlenden Sicherheitsleistung ins Minus gerät.

Was ist der Vorteil bei CFD Brokern mit Nachschusspflicht?

Bei einem CFD Broker mit Nachschusspflicht können Trader Verluste über längere Zeiträume aussitzen, auch wenn ihre hinterlegte Sicherheitsleistung bereits aufgebraucht ist, ohne sofort Kapital nachschießen zu müssen. Allerdings können die dadurch entstehenden Verbindlichkeiten extrem hoch werden, wenn sie die Positionen nicht genau überwachen.

Wo gibt es CFD Broker ohne Nachschusspflicht?

Alle Broker, die ihren Hauptsitz in der EU haben, haben grundsätzlich keine Nachschusspflicht. Dies liegt daran, dass die Nachschusspflicht EU-weit verboten ist.

Was sind die besten CFD Broker ohne Nachschusspflicht?

Die besten CFD Broker ohne Nachschusspflicht sind unseren Erfahrungen nach: , BlackBull Markets, GBE Brokers, Capital.com, IG.com & eToro.