Ja, beim Trading kann man Schulden machen, wenn man Finanzprodukte mit Nachschusspflicht (Derivate) handelt und überhebelt in eine riskante Marktsituation kommt. Es ist dem Broker dabei nicht möglich Ihre Orders automatisch zu schließen und die Ausführung geschieht erst zum nächst möglichen Preis.

Die beiden wichtigsten Begriffe im Zusammenhang mit Schulden beim Trading sind Margin Call und Handel mit Fremdkapital. Welche Risiken sich hinter diesen Begriffen verbergen, möchte ich in den folgenden Kapiteln aufzeigen und somit das Privatvermögen vieler Trader schützen.

Wichtigste Informationen zum Verschulden beim Trading

- Trading birgt Risiko für Schulden, besonders bei Hebelprodukten

- Nachschusspflicht (Margin Call) tritt bei Hebelprodukten, Optionen und Futures auf, wenn Verluste das Depot übersteigen

- CFD-Handel kann zu Nachschusspflicht führen, in der EU durch ESMA-Regeln beschränkt

- Handel mit Fremdkapital kann direkt zu Schulden führen, falls Verluste eintreten

- Schulden können durch Risikomanagement vermieden werden

Welche Möglichkeiten gibt es, Schulden im Trading zu machen?

Wie bereits angedeutet, müssen Trader die beiden Risiken Nachschusspflicht und Handel mit Fremdkapital beachten, wenn sie sich nicht ständig den Gefahren einer erweiterten Haftung aussetzen wollen. Während die Nachschusspflicht den Ausgleich eines defizitären Handelskontos beim Broker beschreibt, handelt es sich beim Handel mit Fremdkapital schlicht um den Einsatz von geliehenem Geld.

Sehen Sie die folgende Übersicht über Finanzprodukte und die Möglichkeit in Schulden zu kommen:

| Finanzprodukt: | Sind Schulden möglich? |

|---|---|

| Futures | Ja (ausgenommen Broker ohne Nachschusspflicht, davon gibt es aber nur sehr wenige) |

| Optionen | Ja |

| Zertifikate | Nein |

| CFDs | Ja (nur bei Brokern ohne Nachschusspflicht, davon gibt es aber nur noch wenige) |

| Forex | Ja (nur bei Brokern ohne Nachschusspflicht, davon gibt es aber nur noch wenige) |

| Aktien | Nein (nur wenn gehandelt als Derivat) |

| ETFs | Nein (nur wenn gehandelt als Derivat) |

| Kryptowährungen | Nein (nur wenn gehandelt als Derivat, jedoch schützen Krypto Börsen die meisten Trader davor) |

| Derivate | Generell ist es möglich Schulden bei Derivaten zu machen (Nachschusspflicht). Einige Regulierungen verhindern dies aber, somit ist es abhängig vom gewählten Broker. |

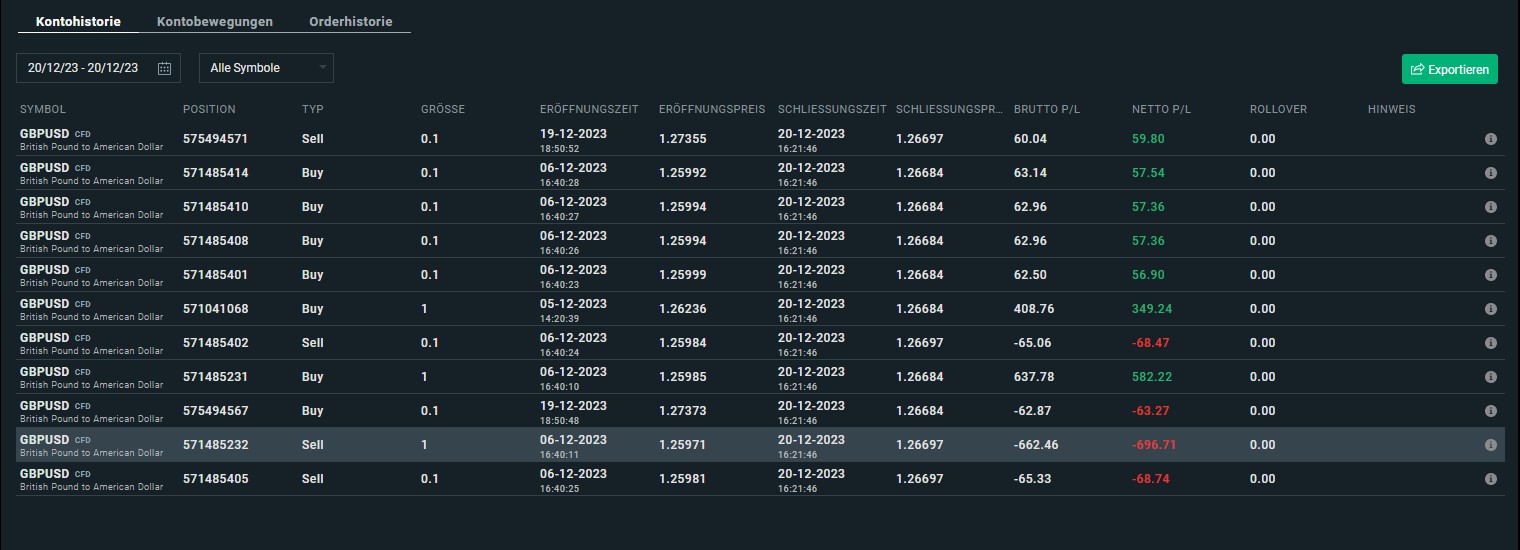

Beispiel: So entstehen Schulden im Trading

Um das extreme Szenario Schulden im Trading zu verdeutlich, erklären wir Ihnen ein kurzes Beispiel.

Ein Trader handelt 10 Future Kontrakte und hat diese Order bei einem Marktpreis von 100€ getätigt. Futures werden mit Hebel getradet und es wird eine Margin von 10.000€ für 10 Kontrakte verlangt. Der Tickwert (Punktwert) liegt bei 25€. Eine Preisänderung um 1€ ergibt eine Wertänderung von 100€ pro Kontrakt (4 Ticks).

Der Trader hat nur 20.000€ auf seinem Konto, kann aber durch den Hebel über 10 Kontrakte auf Margin handeln. Die Position wird über das Wochenende gehalten. Am nächsten Montag eröffnet die Börse plötzlich durch unvorhergesehene Nachrichten bei einem Preis von nur 10€. Insgesamt ergibt sich nun ein Minus von 90.000€ (90*100*10). Die Position wird jetzt erst liquidiert und der Trader hat einen Kontostand von Minus 70.000€! Diese muss er nun an den Broker nachzahlen!

Nachschusspflicht bei verschiedenen Finanzprodukten

Die Nachschusspflicht holt den Trader immer dann ein, wenn seine Positionen stärker in die Verlustzone laufen, als das Geld im Depot diese abdecken könnte. Rutscht ein Depot ins Minus, verlangt der Broker einen Ausgleich der bei ihm eingegangenen Verbindlichkeiten. Dieser Ausgleich des Depots wird als Nachschusspflicht bezeichnet, wobei der Höhe nach kaum Grenzen gesetzt sind.

Die Nachschusspflicht kann immer dann zum Thema werden, wenn sich Trader Geld von ihrem Broker leihen. Dies ist bei Hebelprodukten der Fall, bei denen der Börsenteilnehmer sein Kapital künstlich erhöht und der Broker die Differenz überlässt. Erst bei Verlusten wird der Trader mit der fehlenden Deckung seiner Schuld konfrontiert.

CFDs

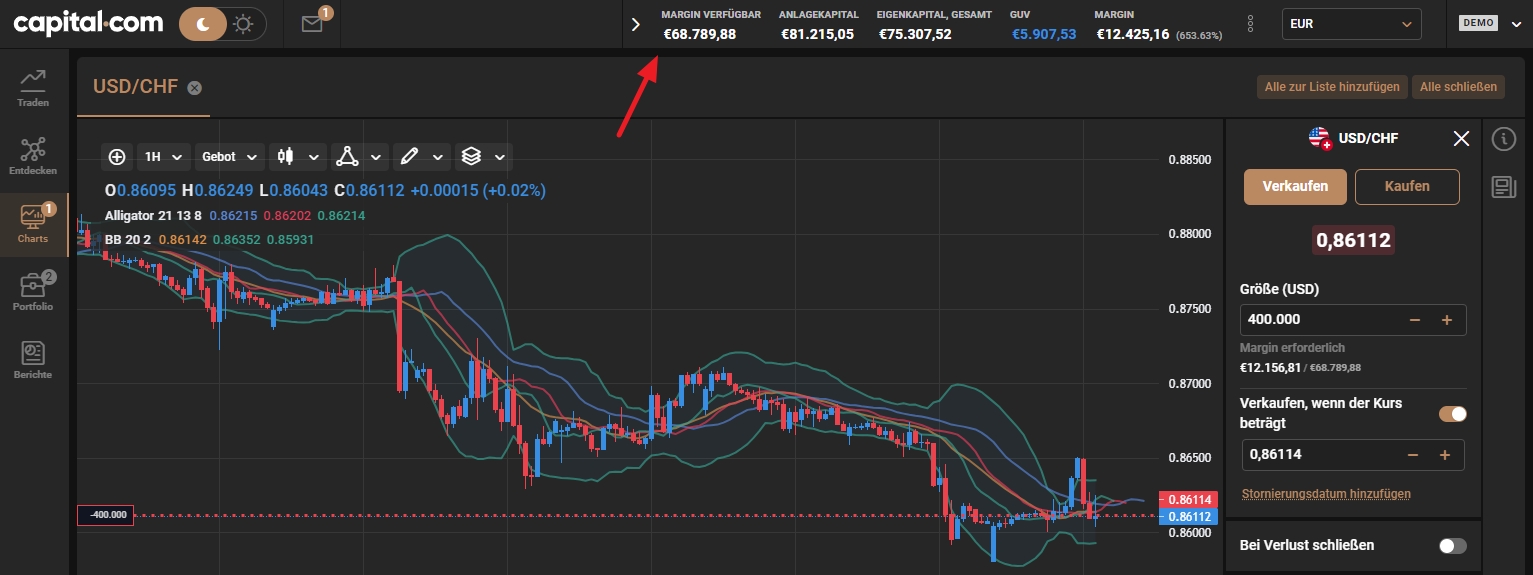

CFDs sind Derivate, bei denen der Trader mit seinem Broker auf steigende oder fallende Kurse wettet. Da die Positionen in fast allen Fällen gehebelt sind, bewegt der Trader mehr Kapital, als ihm eigentlich auf seinem Handelskonto zur Verfügung stehen würde. Mit den höheren Gewinnchancen steigt natürlich auch das Risiko. Das im Depot befindliche Eigenkapital wird als Margin bezeichnet.

Entwickelt sich der Kurs des Basiswertes für den Trader in die falsche Richtung, reicht im schlimmsten Fall sein Eigenkapital, also seine Margin, für aufrechterhaltung der Postions des CFDs nicht mehr aus. In diesem Fall wird der Broker das fehlende Eigenkapital einfordern, wodurch für den Kunden des Brokers eine Nachschusspflicht entsteht. Insbesondere Ereignisse wie Kriege, Pandemien oder Entscheidungen der Währungsbehörden können die Kurse bewegen und schnell zu Verlusten führen.

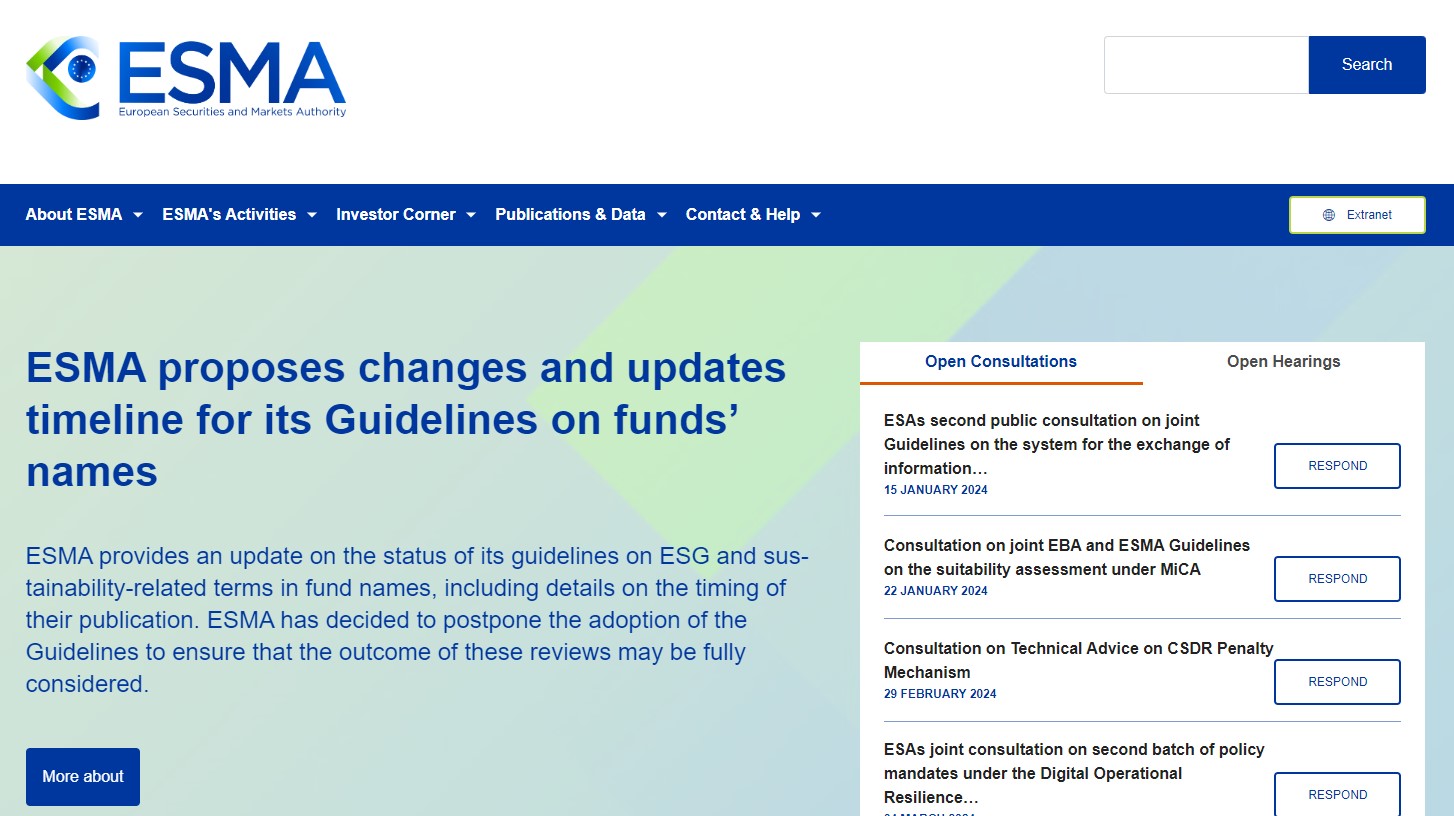

Zur Sicherheit aller CFD-Trader ist jedoch zu sagen, dass die Regulierung der ESMA der Nachschusspflicht einen Riegel vorgeschoben hat. Die 2018 verschärften Regeln besagen, dass eine Nachschusspflicht verboten ist. Gleiches gilt für Hebel über 1:30 sowie für binäre Optionen. CFD-Broker, die in der EU reguliert sind, können somit ohne Risiko genutzt werden. Bevor das Eigenkapital aufgebraucht ist, schließen die Broker die Positionen per Margin Call.

Futures

Futures sind ebenfalls Derivate, gehören aber zu den Termingeschäften. Geht ein Händler ein Termingeschäft ein, so verpflichtet er sich, den Basiswert zu einem späteren Zeitpunkt zu kaufen oder zu verkaufen. Da auch Futures gehebelt werden können, kann auch bei dieser Anlageklasse das Eigenkapital am Erfüllungstag zu gering sein und eine Nachschusspflicht entstehen. Dies ist jedoch nur bei Short-Positionen möglich.

Die deutsche BaFin hat zum 01.01.2023 festgelegt, dass Futures für Kleinanleger verboten sind. Ausnahmen bestehen unter anderem dann, wenn der Broker die Nachschusspflicht vertraglich ausdrücklich ausschließt, wodurch das Privatvermögen gesichert ist. Darüber hinaus ist der Handel mit Futures zu Absicherungszwecken für Kleinanleger weiterhin erlaubt.

Optionen

Bei den Optionen verhält es sich ähnlich wie bei den Futures. Hier tragen die Stillhalter, also die Verkäufer der Optionen, das Risiko einer Nachschusspflicht. Die Stillhalter erhalten Prämien für die von ihnen gehaltenen Aktien. Ist die Summe aus dem Preis des Basiswertes und der erhaltenen Prämie bei Ausübung der Option kleiner als das Kapital im Depot, entsteht ein Verlust, der zu einer Nachschusspflicht führt.

Dieses Szenario beschreibt “Covered Call”-Optionen, bei denen der Stillhalter die Aktien hält. Sind diese nicht im Besitz des Stillhalters, ist das Risiko höher. In diesem Fall verpflichtet sich der Stillhalter zum Verkauf zu einem bestimmten Preis, der deutlich unter dem tatsächlichen Aktienkurs liegen könnte. Im Gegensatz zu Futures hat die BaFin Optionen nicht verboten.

Aktien

Mit dem normalen Aktienhandel können Sie keine Schulden machen, denn der Wert der Aktie kann nicht unter 0 sinken. Sie können allerdings einen Totalverlust erleiden, wenn beispielsweise der Wert der Aktie von mehreren hundert Euros auf wenige Cents sinkt. Handeln Sie aber Derivate (Futures, CFDs, Optionen) auf Aktien, sind Schulden durchaus möglich.

Schulden durch Kreditaufnahme fürs Trading

Eine zweite Möglichkeit, die zur Verschuldung eines Traders führen kann, ist der Handel mit Fremdkapital. Diese zweite Form ist wesentlich einfacher zu erklären als die Nachschusspflicht. Es handelt sich schlicht und einfach um den Handel mit geliehenem Geld. Dabei kann es sich um einen Kredit einer Bank, ein Darlehen von einem guten Freund oder einen Lohnvorschuss handeln. Entscheidend ist, dass das Geld vorher fremdbeschaffen wurde und nun an der Börse im Risiko steht.

Verliert der Trader das vorab geliehene Geld, kann er es nicht an die Schuldner zurückzahlen und hat somit Schulden. Natürlich kann das Geld aus anderen Quellen beschafft oder durch einen neuen Kredit ausgeglichen werden, aber in diesem Fall verlagern sich die Schulden nur auf andere Geldgeber, wodurch der Börsenteilnehmer selbst verschuldet bleibt.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

Schulden durch Hebel Trading: So schnell passiert es – weiteres Beispiel

Schulden sind an der Börse schnell gemacht. Vor allem beim CFD-Handel können sie entstehen, wenn Trader mit Hebeln arbeiten, die nicht zu ihrem Eigenkapital passen. Sind sie dann noch an einen unregulierten ausländischen Broker geraten, kommt jeder gut gemeinte Rat zu spät. Dazu ein Beispiel:

- Ein Trader hat 1.000 EUR in sein Depot bei einem nicht regulierten Broker eingezahlt.

- Er geht eine Long-Position auf den Basiswert einer Aktie ein und wählt einen zehnfachen Hebel.

- Doch statt Kursgewinnen hat der Basiswert an der Börse innerhalb weniger Tage bereits 15 Prozent verloren.

- Bei einem zehnfachen Hebel sind das 150 %, was zu einem neuen Depotstand von -500 Euro Eigenkapital führt.

- Der Trader hat also Schulden beim Broker, die dieser über die Nachschusspflicht einfordert.

In einem weiteren Beispiel schauen wir uns Optionen an. Ein Trader hat einen Short Put mit einem Ausübungspreis von 30 Euro gekauft. Der Aktienkurs liegt aktuell bei 33 Euro. Er hat einen Multiplikator von 1.000 gewählt, sodass er bei einem Delta von 0,5 eine Prämie von 500 Euro erhält. Die Position ist also immer im Gewinn, sobald der Kurs über 29,50 EUR liegt.

Das Depot ist mit einer Margin von 10.000 EUR ausgestattet, sodass der Aktienkurs maximal auf 19,50 EUR fallen kann (30 EUR * 1000 – 500 EUR +10.000 EUR). Gehen wir nun im schlimmsten Fall von der Insolvenz des Unternehmens aus, beträgt der Kurswert 0 EUR. Der Trader erleidet einen Verlust von 29.500 EUR und muss in diesem Fall 19.500 EUR nachschießen, die er als Schulden beim Broker hat.

Vorsicht vor Schulden bei ausländischen Brokern

Am häufigsten entstehen Schulden, wenn sich Trader beim CFD-Handel verspekulieren und zusätzlich bewusst oder unbewusst bei einem ausländischen Broker angemeldet sind, der nicht in der EU ansässig ist. Diese Unternehmen unterliegen nicht den strengen Regeln der ESMA und bieten daher keinen Schutz für die Einlagen ihrer Kunden.

Ein in der EU regulierter Broker ruft den Margin Call als Sicherheitsmechanismus auf, wenn sich eine Position schlecht entwickelt. Nicht-EU-Broker sind dazu nicht verpflichtet. Die Nachschussbeträge können ins Unermessliche steigen und zu sehr hohen Schulden führen. Bei der Auswahl des Brokers sollten Trader daher unbedingt auf die Regulierung durch die ESMA achten bzw. sich andernfalls der Risiken bewusst sein.

Was passiert, wenn man Schulden beim Broker hat?

Broker sind Wirtschaftsunternehmen und werden daher die Schulden schnell beglichen haben wollen. In einem ersten Schritt wird der Broker in der Regel per E-Mail über die Höhe der Nachschusspflicht informieren. Im zweiten Schritt wird eine Zahlungserinnerung verschickt, die rechtlich bereits den gleichen Stellenwert wie eine Mahnung hat.

Danach wird der Broker ein zweites und drittes Mal außergerichtlich mahnen und dann gerichtlich vorgehen. Dazu wird ein amtlicher Mahnbescheid an das zuständige Mahngericht geschickt, das diesen an den Trader weiterleitet. Wird gegen den Mahnbescheid kein Widerspruch eingelegt, ist der Gerichtsvollzieher für die Eintreibung der offenen Forderungen zuständig.

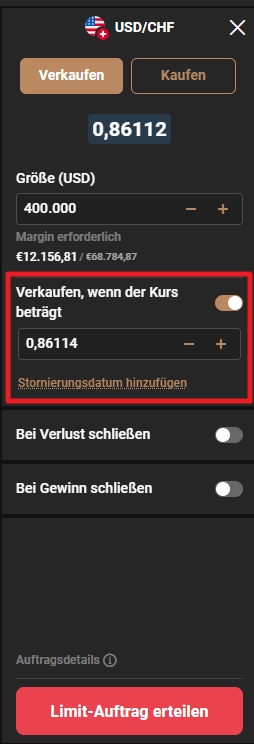

Wie kann man sich vor Schulden durch Hebelgeschäfte schützen?

Grundsätzlich ist es immer sinnvoll, nur mit einem durchdachten Risikomanagement an die Börse zu gehen. Das schützt nicht nur vor Verschuldung, sondern wirkt sich langfristig auch positiv auf das Depot aus. Es ist ratsam, nie mehr als 2 % des Gesamtdepots in einem einzigen Trade zu riskieren. Die Positionsgröße sollte also so klein gewählt werden, dass sie bei einem Totalverlust nur eine Lücke von 2 % hinterlässt.

Ein weiterer Tipp ist das Setzen eines Stop-Loss in jeder Position des Depots. Jeder Trade sollte unmittelbar nach seinem Abschluss mit einem maximalen Verlustwert limitiert werden, bei dem er automatisch geschlossen wird. Dadurch werden Verluste realisiert, was schmerzhaft ist, aber das Depot vor deutlich höheren Risiken schützt. Die maximale Positionsgröße in Kombination mit einem Stop-Loss sind bereits gute Maßnahmen.

Abschließend ein Blick auf das zweite Risiko beim Trading: der Verlust durch Verschuldung über Fremdkapital. Hier ist der Rat ganz einfach. Niemals darf das eigene Börsengeschäft fremdfinanziert werden, wenn das aufgenommene Kapital nicht problemlos anderweitig gedeckt ist. An der Börse wird nur Kapital eingesetzt, auf das der Trader im schlimmsten Fall ganz verzichten kann.

Fazit: Schulden im Trading sind vermeidbar

Wie wir gesehen haben, ist es durchaus realistisch, sich an der Börse zu verschulden. Insbesondere die Finanzprodukte CFDs, Futures und Optionen bergen Risiken, die zu einer Verschuldung beim Broker und damit zu einer Nachschusspflicht führen können. Darüber hinaus gehen Trader ein Verschuldungsrisiko ein, wenn sie an der Börse Fremdkapital einsetzen. Dies sollte nur in absoluten Ausnahmefällen eine praktikable Lösung sein.

Glücklicherweise gibt es einige Schutzmechanismen, die eine Verschuldung verhindern und den Börsenhandel sicherer machen. Wer das Risiko einer Nachschusspflicht beim CFD-Handel nicht eingehen möchte, sollte einen von der ESMA-regulierten Broker wählen. Ansonsten sind in Trades eingebaute Stop-Losses eine sehr gute Methode. Bei Optionsgeschäften sind Nachschusspflichten weiterhin gegeben, weshalb Trader hier selbst sehr vorsichtig sein sollten.

Meist gestellte Fragen zum Thema:

Kann man beim Trading ins Minus gehen?

Ja, das ist bei Finanzprodukten wie CFDs, Futures oder Optionen möglich. Obwohl freiwillige und gesetzliche Mechanismen die Trader schützen, lässt sich ein Minus im Depot in manchen Fällen nicht vermeiden.

Wie entstehen Schulden im Trading?

Schulden entstehen, wenn sich die eingegangenen Trades negativ entwickeln und die verfügbaren Schutzmechanismen nicht greifen. In diesem Fall entstehen Forderungen der Broker für bisher nicht abgesicherte Verlustpositionen des Traders.

Werde ich verklagt, wenn ich Schulden beim Broker habe?

Eine Klage ist möglich. Zunächst wird der Broker die Höhe der Nachschusspflicht mitteilen und bei Nichtzahlung erinnern. Danach ist eine Klage mit gerichtlichem Mahnbescheid möglich.

Wie kann ich mich vor Schulden schützen?

Um sich vor Schulden zu schützen, sollten folgende Ratschläge befolgt werden: Niemals Fremdkapital einsetzen, Risikomanagement betreiben, maximal 2 % Depotwert pro Position, immer einen Stop-Loss setzen und einen Broker wählen, der nach ESMA-Standard reguliert ist.

Wäre es möglich eine Liste an ESMA regulierten Brokern bereitzustellen? Ich finde nur Links zu Listen mit Broken die außerhalb der EU sitzen.

Ja!