Die Relative Value Strategie, auch als Arbitrage Strategie bekannt, versucht, von Preisunterschieden zwischen verwandten Finanzinstrumenten wie Aktien und Anleihen zu profitieren. Dazu werden gleichzeitig die verschiedenen Wertpapiere gekauft und verkauft. Dabei können die Anleger potenziell von dem „relativen Wert“ der beiden Wertpapiere profitieren. Es geht also nicht darum, ob eine Aktie oder Anleihe einen bestimmten Preis hat, sondern darum, ob sie im Vergleich zu anderen Finanzinstrumenten unter- oder überbewertet ist.

Die Strategie wird auch als „Pairs Trading“ bezeichnet, weil sie in ein Paar von zusammenhängenden Wertpapieren investiert, die idealerweise eine hohe Korrelation aufweisen. Das bedeutet, sie tendieren dazu, sich in die gleiche Richtung zur gleichen Zeit zu bewegen.

Welche Finanzinstrumente und Märkte nutzt die Relative Value Strategie?

Relative Value Strategien werden beim Handel unterschiedlicher Finanzinstrumente angewendet, dazu zählen:

Die Auswahl der Wertpapiere hängt von der Marktanalyse und dem Risikoprofil des Anlegers ab. Die Strategien eignen sich vorwiegend für einen seitwärts gerichteten Markt, der weder steigt noch fällt, sondern innerhalb einer bestimmten Spanne handelt.

Im Aktienhandel werden zum Beispiel zwei Unternehmen aus der gleichen Branche miteinander verglichen, um eine unterbewertete Aktie zu identifizieren. Im Anleihehandel wird die Strategie genutzt, um die Preisdifferenzen zwischen zwei ähnlichen Anleihen auszunutzen. Und im Devisenhandel wird die Strategie dazu verwendet, um die Wechselkurse von Währungspaaren miteinander zu vergleichen.

Wie funktioniert die Relative Value Strategie?

Die Handelsstrategie kann auf verschiedene Arten umgesetzt werden.

Bei der Relative Value Strategie werden gezielt die Differenzen zwischen den nationalen und internationalen Kapitalmärkten ausgesetzt, wie z. B. Kurs-, Zins- oder Preisunterschiede. Für das Umsetzen der Relative-Value-Strategie muss also der Hedgefonds-Manager gezielt die Titel kaufen, die als unterbewertet gelten. Diese werden nach dem Kauf sofort auf einem Markt wieder weiterverkauft, auf dem sie zu höheren Preisen gehandelt werden. Als Gewinn gilt die Differenz zwischen dem Einkaufs- und Verkaufspreis. Der Gewinn ist umso größer, je mehr solcher Werte mit einem Mal am Markt gekauft werden.

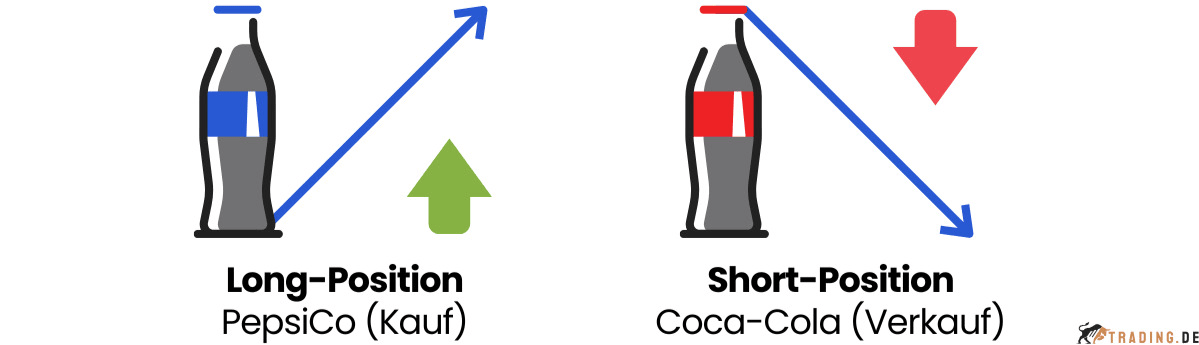

Eine zweite Möglichkeit ist es, Long-Positionen und Short-Positionen in verschiedenen Finanzinstrumenten einzugehen. Dabei wird auf eine Divergenz zwischen den Preisen der Finanzinstrumente spekuliert. Wenn sich die Preise dann wieder angleichen, kann ein Gewinn erzielt werden.

Außerdem ist es möglich, ähnliche Finanzinstrumente miteinander zu vergleichen und auf eine Konvergenz der Preise zu setzen. Auch hier kann bei einem erfolgreichen Trade ein Gewinn erzielt werden.

Beispiel

Stell dir vor, du beobachtest die Aktien von Coca-Cola (KO) und PepsiCo (PEP). Normalerweise bewegen sich ihre Kurse im Gleichschritt, aber plötzlich steigt Coca-Cola stark, während PepsiCo stabil bleibt. Du erkennst eine Gelegenheit, die Relative Value Strategie anzuwenden:

- Long-Position auf PepsiCo: Du setzt darauf, dass PepsiCo sich dem Coca-Cola-Kurs annähern wird und kaufst Aktien.

- Short-Position auf Coca-Cola: Du gehst davon aus, dass Coca-Cola überbewertet ist und verkaufst Aktien.

Mit der Zeit beginnen sich die Preise wieder zu angleichen: Coca-Cola verliert an Wert, während PepsiCo steigt. Du schließt beide Positionen und erzielst einen Gewinn aus der Preisangleichung der beiden Aktien. So hast du die Divergenz zwischen den beiden ausgenutzt und profitierst von der Preisanpassung.

Welche Chancen und Risiken bietet die Relative Value Strategie?

Märkte können bekanntlich blitzschnell die Richtung ändern. Daher kann es nur schwer beurteilt werden, ob ein Markt weiterhin innerhalb einer bestimmten Bandbreite bleibt. Daher erfordert die Arbitrage Strategie neben den Kenntnissen der einzelnen Wertpapiere ein ausgesprochenes Know-how in den betreffenden Märkten. Daneben besteht das übliche Kontrahentenrisiko. Folgend sind die Chancen und Risiken der Relative Value Strategie tabellarisch aufgelistet:

Chancen der Relative Value Strategie

- Effiziente Marktineffizienzerkennung: Identifiziert Preisungleichgewichte für über- oder unterbewertete Vermögenswerte, um Profit zu erzielen.

- Diversifikationsrisiko mindern: Die Relative-Value-Strategie kann bei verschiedenen Werten angewendet werden, wie z. B. Rohstoffe, Aktien usw.

- Hohes Gewinnpotenzial: Mit der Relative-Value-Strategie lassen sich kurzfristig sehr hohe Gewinne generieren.

- Attraktive Renditen: Potenzial für positive Renditen, auch in schwierigen Marktphasen.

Risiken der Relative Value Strategie

- Komplexität erfordert Fachwissen: Wer die Relative-Value-Strategie nutzen will, muss über solide Börsenkenntnisse verfügen und schnell auf sich ändernde Bedingungen reagieren können.

- Abhängig von präzisen Daten und Analysen: Die Wirksamkeit hängt von genauen Informationen ab. Fehlerhafte Analysen können zu Fehlentscheidungen führen.

- Kontrahentenrisiko (Risiko von Vertragspartnern)

Strategie für Profis

Aufgrund der beschriebenen Risiken sind Relative Value Strategien vor allem eine von mehreren Hedgefonds-Strategien, die je nach Marktrisiko in verschiedene Kategorien unterteilt werden können. Relative Value Strategien haben dabei ein geringes Marktrisiko im Vergleich zu den anderen Strategien, die von Hedgefonds genutzt werden.

Relative Value Strategie vs. Trading: Was sind die Unterschiede?

Beide Ansätze – Relative Value Strategie und Trading – bieten dir unterschiedliche Chancen, aber auch unterschiedliche Risiken. Die Relative Value Strategie setzt auf langfristige Analysen und das Verstehen von Marktdynamiken, während Trading schnelle Reaktionen auf kurzfristige Preisbewegungen erfordert.

Beim Trading geht es um den schnellen Kauf und Verkauf von Wertpapieren, basierend auf Markttrends oder technischen Indikatoren. Trader nutzen im Trading Strategien wie Day-Trading oder Swing-Trading, bei denen sie innerhalb kurzer Zeiträume auf Kursbewegungen reagieren. Dies erfordert schnelle Entscheidungen und die Fähigkeit, Märkte in Echtzeit zu beobachten und zu verstehen.

| Merkmal | Relative Value Strategie | Trading |

|---|---|---|

| Ziel | Ausnutzung von Preisunterschieden | Kurzfristige Gewinne durch Kauf/Verkauf |

| Methodik | Kauf von unterbewerteten, Verkauf von überbewerteten Werten | Nutzung technischer Analysen/Markttrends |

| Risiko | Geringeres Risiko durch Hedging und Diversifikation | Höheres Risiko durch Marktvolatilität |

| Zeitrahmen | Kurz- bis mittelfristig | Sehr kurzfristig (Minuten bis Tage) |

| Erforderliche Kenntnisse | Hohe Kenntnisse über Marktverhältnisse | Kenntnisse in technischer Analyse oder Marktpsychologie |