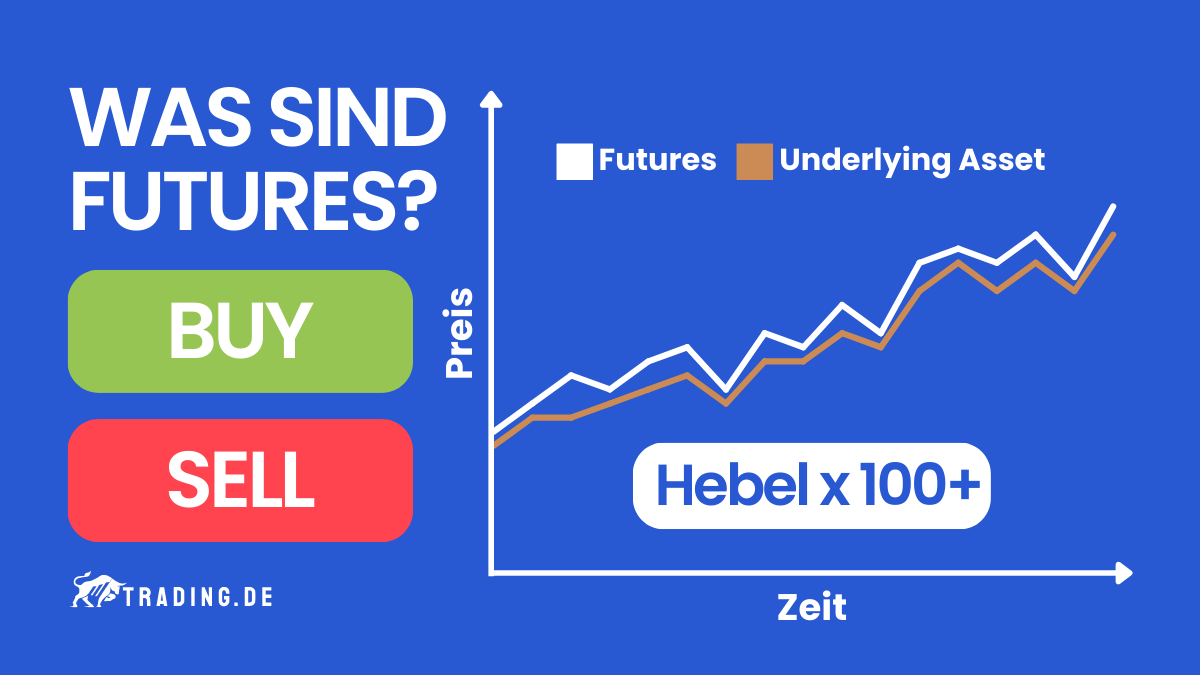

Futures sind börsengehandelte und standardisierte Terminkontrakte, die es Marktteilnehmern ermöglichen, auf Preisveränderungen eines festgelegten Basiswerts (Underlying Asset) zu spekulieren. Dabei handelt es sich um Finanzprodukte, die zur Gruppe der Derivate zählen und mit Leverage gehandelt werden. Futures-Kontrakte, die zwischen Käufer und Verkäufer abgeschlossen werden, beinhalten folgende Angaben:

- einen Basiswert wie Öl, Weizen oder andere Assets

- ein festes Ablaufdatum, in der Regel auf Monatsbasis

- eine Menge, die der Verkäufer liefern und der Käufer abnehmen muss

Beim Handel von Futures sind beide Parteien dazu verpflichtet, den Vertrag zu erfüllen – ganz im Gegensatz zum Handel von Optionen. Während Verkäufer also den Basiswert zu den festgelegten Bedingungen liefern müssen, sind Käufer dazu verpflichtet, den Basiswert zu den jeweiligen Konditionen abzunehmen. Wer sich als Käufer während der Laufzeit von seinen Verpflichtungen befreien möchte, kann den Kontrakt zu denselben Bedingungen an andere Marktteilnehmer weiterverkaufen.

Der Future-Handel erfüllt grundsätzlich zwei Bedürfnisse: Absicherung und Spekulation. Ersteres geht auf den landwirtschaftlichen Handel mit Mais, Weizen oder anderen Rohstoffen zurück. Erzeugende Landwirte nutzen Futures, um sich gegen Preisveränderungen abzusichern. Auch Unternehmen, die auf eine enorme Menge Energie angewiesen sind, können sich mithilfe von Futures gegen explodierende Preise von Strom, Gas und Öl absichern.

Futures – Kurz und knapp erklärt:

- Ein Future ist ein Derivat und standardisierter Terminkontrakt.

- Der Verkäufer hat dieselben Pflichten. Diese kann er nur umgehen, wenn er den Kontrakt weiterverkauft (Fachbegriff: Position glattstellen).

- Der Kauf von Futures erfolgt üblicherweise auf Marge. Das heißt, der Käufer leistet nur eine Anzahlung (Sicherheitsleistung/Einschussleistung). Die Höhe der Einschussleistung ist variabel. Erhöht sich während der Laufzeit des Futures die Marge (Verhältnis Kontraktwert zu Sicherheitsleistung) bekommt der Käufer normalerweise eine Zinsgutschrift. Fällt die Marge, ist eine Nachschusszahlung nicht unüblich, um die Position glattzustellen.

- Es gibt zwei Klassen von Futures: Commodity Futures (Termin Kontrakte auf Waren) und Financial Futures (Terminkontrakte auf Indizes, Anleihen, Währungen und Aktien).

Schau hierzu auch unser Einführungsvideo zu Futures an:

Was sind die Vor- und Nachteile von Futures?

Beim Trading von Futures entsteht eine ganze Reihe von Vor- und Nachteilen, über die angehende Händler Bescheid wissen sollten. Wir haben die wichtigsten Gesichtspunkte hier noch einmal aufgeführt:

Vorteile von Futures:

- Flexibilität

- Hebelwirkung

- Absicherung

- Auswahl

- Spekulationen

Nachteile von Futures:

- Verlustrisiko

- Vertragsbindung

- Expertise nötig

Vorteile:

✅ Flexibilität

Mithilfe von Futures können Trader auf steigende und fallende Preise des jeweiligen Basiswerts spekulieren. Selbst in einem Bärenmarkt kann der Handel der Derivate für hohe Gewinne sorgen.

✅ Hebelwirkung

Beim Handel von Futures wird die eigene Sicherheitsleistung (Margin) vom Broker um den jeweiligen Hebel vervielfacht. So ist es möglich, selbst mit geringem Kapital hohe Summen an den Märkten umzusetzen.

✅ Absicherung

Vor allem landwirtschaftliche Betriebe und Unternehmen aus dem Energiesektor können sich mithilfe von Futures vor Preisveränderungen schützen und für eine sichere Preiskalkulation für Rohstoffe oder Produkte, die sie verkaufen oder kaufen, sorgen.

✅ Auswahl

Nicht nur Rohstoffe wie Öl, Weizen oder Gas sind mithilfe von Futures handelbar, auch andere Assetklassen wie Aktienindizes, Devisen oder Anleihen lassen sich damit abbilden.

✅ Spekulation

Aufgrund der Hebelwirkung können Trader schon in kurzer Zeit attraktive Gewinne erzielen, die im Gegensatz zu anderen Finanzprodukten überdurchschnittlich hoch ausfallen.

Nachteile:

❌ Verlustrisiko

Wer mit seiner Wette auf fallende oder steigende Preise des Basiswerts falschliegt, kann innerhalb kurzer Zeit hohe Verluste erleiden, die sogar über die eingezahlte Sicherheitsleistung hinausgehen können – dann droht sogar ein existenzieller Ruin.

❌ Vertragsbindung

Wer sich als Käufer oder Verkäufer an einen Futures-Kontrakt mit festgelegter Laufzeit bindet, könnte in der Zwischenzeit andere attraktive Tradingchancen verpassen.

❌ Expertise nötig

Wer ins Future Trading einsteigen möchte, sollte eine enorme Expertise mitbringen. Erfolgreiche Händler müssen nicht nur die Funktionsweise von Futures verstehen können, sondern auch den jeweiligen Markt kennen und sich täglich mit dem Geschehen an den Börsen auseinandersetzen.

Einschränkungen vom Futures Trading in Deutschland

Wer als Privatperson auf den spekulativen Handel mit Futures zurückgreifen möchte muss seit Anfang 2023 eine gesetzliche Neuerung beachten. Das Trading von Futures bei Deutschen Brokern wurde von der BaFin stark eingeschränkt, um Anleger besser vor hohen Verlusten zu schützen (Siehe hier die Pressemitteilung der BaFin).

Deutsche Kleinanleger dürfen Futures nur noch handeln, wenn sie ein berechtigtes Interesse am Schutz vor Preisveränderungen haben oder wenn der Futures Broker die Nachschusspflicht ausschließt. Komplett verboten ist der Futures Handel in Deutschland dadurch nicht. Trade genießen bei ausländischen Brokern immer noch die komplette Freiheit und gute Konditionen.

Wie funktioniert das Future Trading für private Trader?

Beim Handel von Futures kommt es zwar vor allem auf die Marktkenntnis und eine funktionierende Strategie an, aber eines sollten beginnende Trader nicht unterschätzen – den Handel selbst. Von der Brokerauswahl bis zur Ordereröffnung und -schließung lauern bereits einige Fettnäpfchen, die Trader nicht nur Zeit, sondern auch Geld kosten können. Wir haben deshalb ein umfangreiches Tutorial erstellt, das alle notwendigen Schritte leicht verständlich beschreibt:

1. Auswahl des Futures Broker

Zu Beginn müssen Trader einen Broker auswählen, der ihre Bedürfnisse erfüllt. Wichtig ist zunächst, dass der Anbieter tatsächlich den Handel von Futures sowie den Zugang zu Terminbörsen anbietet – das ist längst nicht bei allen Handelsplattformen im Netz der Fall.

Einen weiteren Blick sollte man auf die Gebühren werfen, die für den Handel der Derivate anfallen können. Bezieht man diese in die Gesamtkalkulation ein, entstehen – je nach Broker – teilweise enorme Unterschiede bei der finalen Gesamtrendite.

Hier haben wir weitere Kriterien aufgelistet, die im Zusammenhang mit der Auswahl eines Future-Brokers eine bedeutende Rolle spielen:

- Handelt es sich um einen Broker mit Lizenz, der alle nötigen Sicherheitsstandards erfüllt?

- Mit welchem Hebel kann man Futures traden?

- Wie sehen die Konditionen für Ein- und Auszahlungen aus?

- Welchen Datenfeed verwendet der Broker?

- Kann man auf wichtige Analyse-Tools und -Werkzeuge zugreifen?

- Gibt es ein Demokonto, mit dem man erste Trades risikofrei testen kann?

- Gibt es einen umfassenden Kundenservice, der auf verschiedenen Kanälen erreichbar ist?

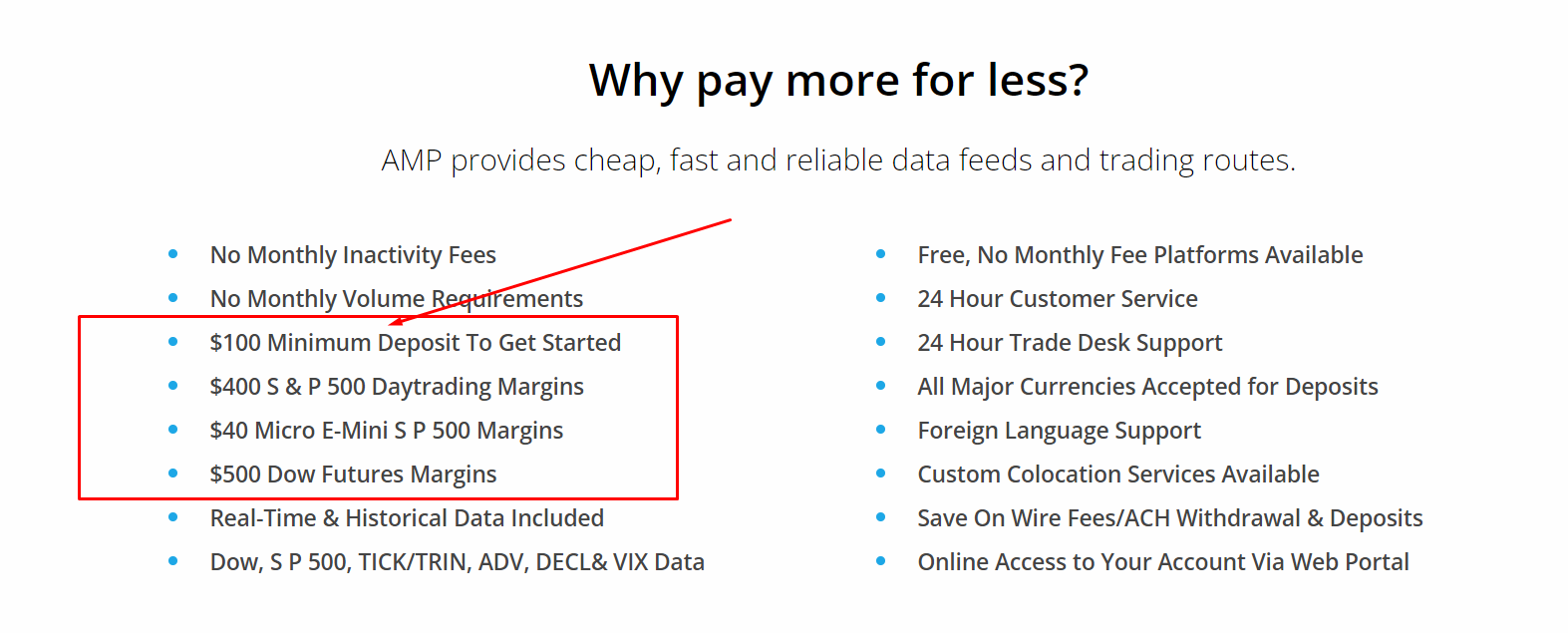

Angehende Trader sollten allen Kriterien gleichermaßen viel Beachtung schenken und sich für die Wahl des richtigen Anbieters die entsprechende Zeit nehmen – schließlich geht es um das eigene Vermögen, das man in guten Händen wissen möchte. Zu den bekanntesten Brokern für Futures zählt beispielsweise Interactive Brokers oder AMP Futures.

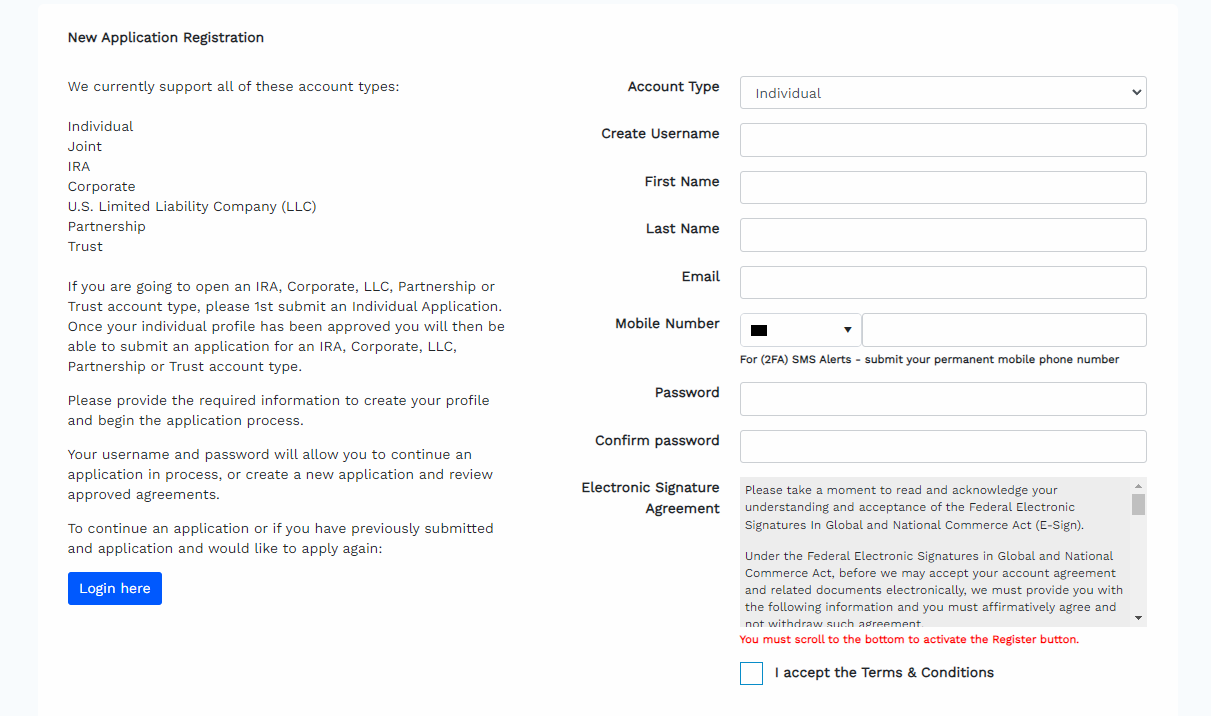

2. Eröffnung des Brokerkontos

Die Registrierung eines neuen Benutzerkontos läuft nach einem gleichbleibenden Muster ab, das sich bei vielen Brokern nur in der Abfolge der Schritte unterscheidet. Zur Kontoeröffnung geben Trader zunächst die eigene E-Mail-Adresse sowie einen Benutzernamen und ein Passwort an.

Anschließend geht es um die Erfassung persönlicher Daten, denn hier entscheidet sich, ob Trader überhaupt für den Futurehandel geeignet sind. Es gilt nun, eine ganze Reihe von Angaben zu erfüllen:

- Informationen zum eigenen Einkommen und zur beruflichen Tätigkeit

- Informationen zur steuerlichen Ansässigkeit

- Informationen zu den eigenen Anlagekenntnissen sowie zur Risikobereitschaft

- Informationen zur Bankverbindung

Wer mit dem Trading von Futures beginnen möchte, sollte also bereits erste Kenntnisse besitzen und im besten Fall schon mit risikoreichen Finanzprodukten gehandelt haben. Wurde das neue Brokerkonto eröffnet, müssen sich Trader gegenüber dem Anbieter legitimieren. In der Regel reicht es, eine Ausweiskopie sowie einen Wohnsitznachweis hochzuladen. Innerhalb von einigen Stunden wird der neue Account als verifiziert gekennzeichnet.

3. Geld einzahlen zum Buchen der Börsendaten

Jetzt sollten Trader die erste Einzahlung durchführen, um Börsendaten buchen und letztlich traden zu können. Während einige Broker erforderliche Marktdaten mit einer Verzögerung kostenfrei anbieten, kann man bei einigen Anbietern Echtzeit-Marktdaten gegen eine geringe monatliche Gebühr abonnieren – auch die erforderliche Mindesteinlage sollten Trader dabei beachten. Vorab lohnt es sich zudem, einen Blick auf die zur Verfügung stehenden Datenpakete verschiedener Börsen zu werfen.

Bei den meisten Brokern stehen Zahlungsmöglichkeiten wie Banküberweisung, PayPal oder Kreditkarte zur Verfügung. Während die Ausführung einer Überweisung mehrere Werktage in Anspruch nehmen kann, können Trader mit der Nutzung von PayPal besonders schnell auf das eingezahlte Guthaben zugreifen.

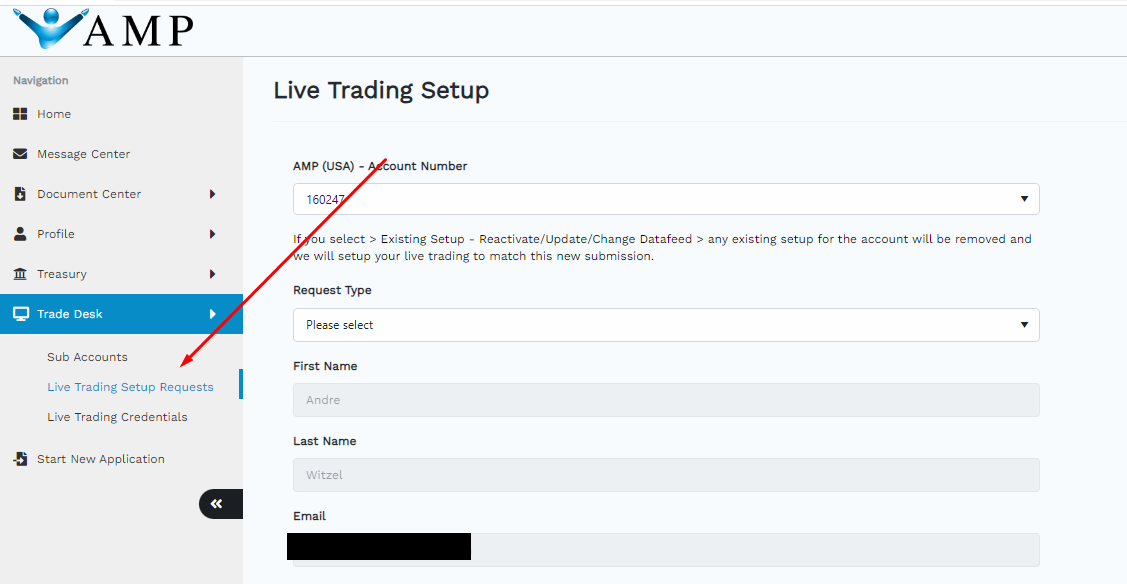

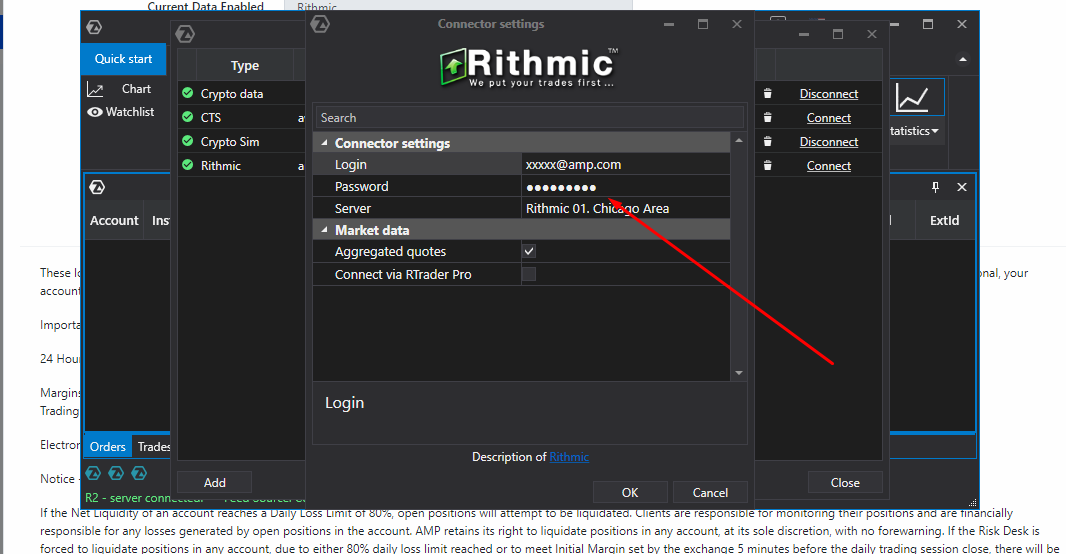

4. Datenfeed Auswahl & Verbindung zur Börse

Jetzt ist es an der Zeit, einen der zur Verfügung stehenden Datenfeeds zu abonnieren und letztlich die Verbindung zur Terminbörse herzustellen. Der CQG Datenfeed ist beispielsweise einer der bekanntesten, denn er beinhaltet mehr als 85 globale Quellen für Marktdaten und ermöglicht eine Verbindung zu über 45 Börsen – selbst Daten zu Kryptowährungen werden dort abgebildet.

Wir empfehlen an dieser Stelle allerdings ganz klar die Nutzung von Rithmic. Dabei handelt es sich um einen Datenfeed, der eine besondere Ordertiefe aufweist und stabil ohne Reibungsverluste läuft. Benutzer können auf zahlreiche Tools und Werkzeuge zugreifen und den Datenfeed sogar für 14 Tage kostenfrei testen.

5. Futures Plattform Auswahl:

Im nächsten Schritt wählen Trader eine passende Handelsplattform aus, die für die Eröffnung und Schließung der Trades benötigt wird. Während einige Broker eine eigene Handelsplattform vermarkten, ermöglichen andere eine API-Anbindung zu externer Tradingsoftware. Folgende Programme sind besonders beliebt:

➡️ ATAS: Diese Software eignet sich besonders für Trader, die sich dem Volumen Trading widmen möchten. Erforderliche Marktdaten wie das Handelsvolumen werden besonders detailliert dargestellt, damit Händler Entscheidungen deutlich schneller und effizienter treffen können. ATAS kann im Rahmen einer 14-tägigen Probeversion kostenfrei getestet werden.

➡️ Bookmap: Mithilfe von Bookmap können Trader die Marktliquidität abrufen und einen tiefen Einblick ins Orderbuch erhalten. Die Software zeigt nicht nur die historische Liquidität sowie das aktuelle Handelsvolumen an, sondern stellt auch verschiedene Werkzeuge und Tools zur verbesserten Marktanalyse bereit.

➡️ Sierra Chart: Bei Sierra Chart handelt es sich um eine Handelsplattform, die nicht nur eine breite Palette an Analyse-Tools und -Werkzeugen bereitstellt, sondern auch für ihre zuverlässige Ausführung von Trades bekannt ist. Sierra Chart kann bequem mit Interactive Brokers und weiteren Brokern verbunden werden.

➡️ TradingView: TradingView ist besonders unter angehenden Tradern beliebt, denn die Handelsplattform ist mit zahlreichen Brokern kompatibel, umfasst viele Analyse-Tools und -Werkzeuge und ist in der Standardversion sogar kostenlos erhältlich. Benutzer profitieren von einer hohen Benutzerfreundlichkeit sowie einer eigenen Mobile App, die kostenfrei erhältlich ist.

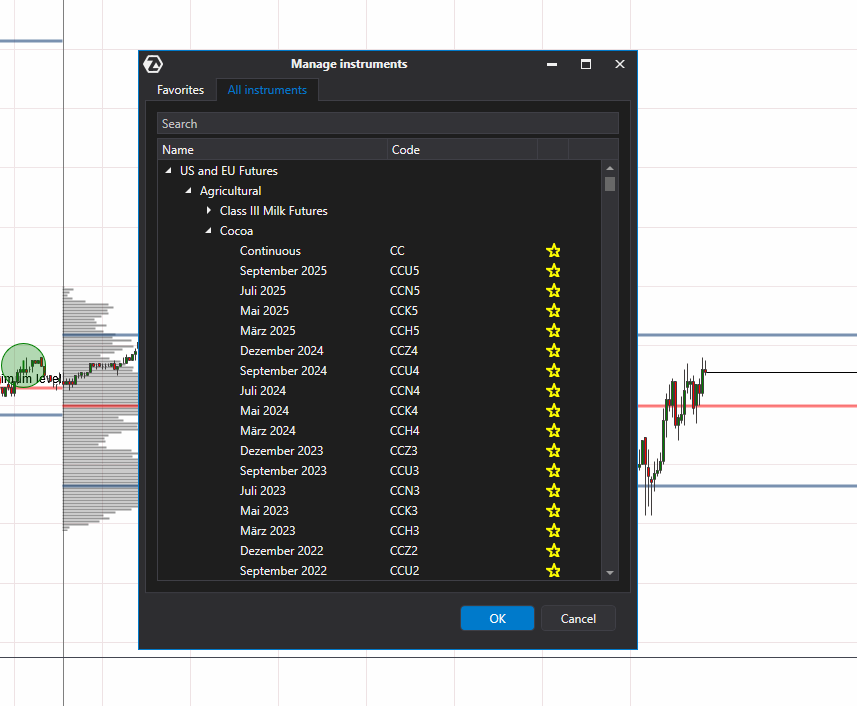

6. Future-Kontrakt – Auswahl treffen

Nun können Trader mit der Auswahl eines passenden Future-Kontrakts beginnen. Zunächst sollte man sich für eine Assetklasse entscheiden, denn Futures können den Handel mit Rohstoffen, Anleihen, Indizes und sogar Kryptowährungen abbilden.

Auf der Website der CME („Chicago Mercantile Exchange“), die übrigens als eine der größten Terminbörsen weltweit gilt, können sich Trader über aktuelle Kontrakte informieren und weitere Details wie die Vertragseinheiten, Handelszeiten und das tägliche Handelsvolumen abfragen. Hier wird auch der Produktcode dargestellt, der Auskunft über den Ablaufzeitpunkt gibt.

| Beispiel: Rohöl-Future mit dem Produktcode “CLZ23” | ||

| CL | Z | 23 |

| Kürzel für “Crude Oil” | Ablaufmonat: Dezember | Jahr: 2023 |

7. Strategie festlegen & Prognose treffen

Bevor Trader sich nun in ihr Brokerkonto einloggen und mit dem Handel des ausgewählten Future-Kontrakts beginnen, sollten sie sich um die Ausarbeitung einer Strategie kümmern. Möchte man erfolgreich ins Future Trading einsteigen, sollte man diesen Schritt keinesfalls auslassen – wer sich nicht mit dem Marktgeschehen auseinandersetzt und emotionale Entscheidungen trifft, wird häufig mit Verlusten konfrontiert.

Wer nun etwa den Future-Kontrakt „CLZ23“ handeln möchte, sollte sich mit der Rohöl Prognose beschäftigen. Wird der Preis von Öl fallen oder steigen? Danach legen Trader schließlich fest, ob sie eine Short- oder Long-Position eröffnen. Auch der Zeitraum spielt dabei eine wichtige Rolle, denn der genannte Kontrakt läuft schon im Dezember aus.

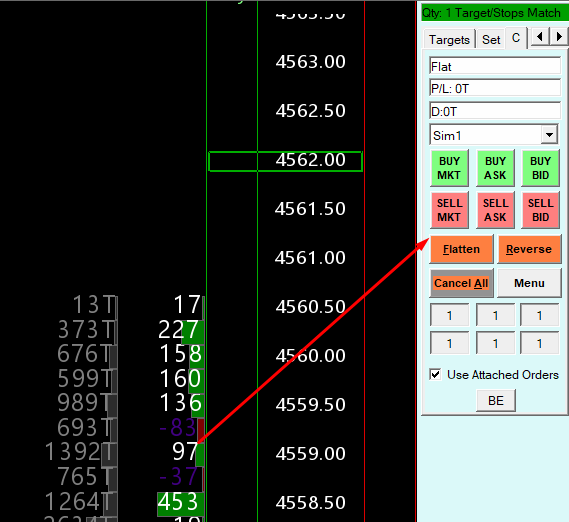

8. Trade absetzen

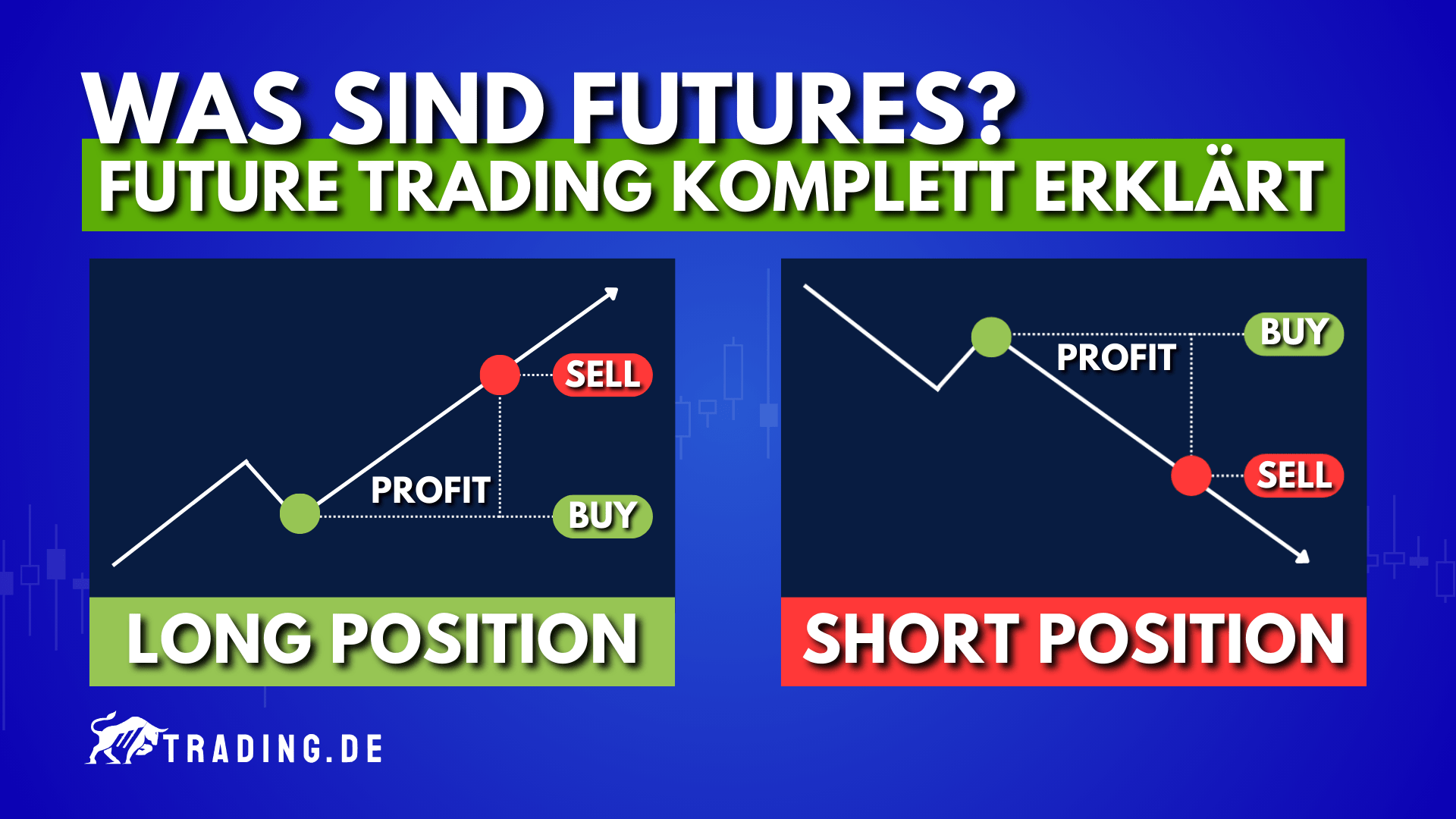

Trader können sich jetzt in ihr Handelskonto einloggen, den Future-Kontrakt anhand des Produktcodes auswählen und festlegen, ob sie „long“ oder „short“ gehen:

Long-Positionen: Trader spekulieren auf einen steigenden Preis des Basiswerts und erzielen Gewinne, wenn der Kurs des Basiswerts zum Ablaufdatum über dem Kontaktpreis liegt. Liegt der Kurs des Basiswerts zum Ablaufdatum unter dem Kontraktpreis, kommt es zu Verlusten.

Short-Positionen: Trader spekulieren auf einen fallenden Preis des Basiswerts und erzielen Gewinne, wenn der Kurs des Basiswerts zum Ablaufdatum unter dem Kontraktpreis liegt. Liegt der Kurs des Basiswerts zum Ablaufdatum über dem Kontraktpreis, kommt es zu Verlusten.

Mit der Eröffnung des Trades sollte man zudem sicherstellen, dass das Brokerkonto das benötigte Guthaben – also die Margin – aufweist. Diese verbleibt zwar weiterhin auf dem Brokerkonto, wird aber vom Anbieter als Sicherheitsleistung geblockt. Wie hoch Margin sowie Hebel ausfallen, können Trader den Kontraktinformationen entnehmen.

9. Stop & Limits – Risiko absichern

Mit der Eröffnung einer neuen Position sollten sich Trader spätestens jetzt über das eigene Risikomanagement Gedanken machen. Wer sich einen Gewinn sichern oder aber einen Verlust begrenzen möchte, kann folgende Ordertypen anwenden:

Stop Loss (Buy Stop oder Sell Stop): Trader können festlegen, wann eine Position automatisch geschlossen wird, sobald sie ins Minus läuft. Die Verlustschwelle, bei der ein Trade vorzeitig aufgelöst wird, kann sowohl in Prozent als auch in Euro festgelegt werden.

Take Profit (Limit Order): Trader können festlegen, wann eine Position automatisch geschlossen wird, sobald sie ins Plus läuft. Die Gewinnschwelle, bei der ein Trade vorzeitig aufgelöst wird, kann sowohl in Prozent als auch in Euro festgelegt werden.

Vor allem die Begrenzung von Verlusten ist ein absolutes Muss, denn liegt man als Trader mit seiner Spekulation auf steigende oder fallende Preise des Basiswerts falsch, kann der Verlust schnell die Sicherheitsleistung übersteigen – es kommt zum Margin-Call. Der Broker wird den Trader dazu auffordern, neues Kapital nachzuliefern oder die Position schließen.

10. Trade managen

Mit der Eröffnung einer neuen Position ist zwar der erste Schritt getan, jedoch erfordert der erfolgreiche Handel von Futures eine regelmäßige Überprüfung der offenen Trades. Ziel ist es zwar immer, einen möglichst hohen Gewinn zu erzielen, jedoch sollte – wie bereits erwähnt – auch die Begrenzung von Verlusten im Vordergrund stehen.

Spätestens zum Ablaufdatum des gehandelten Future-Kontrakts müssen Trader sich entscheiden, wie sie weiter verfahren möchten. Händler können ihren Trade glattstellen und die entgegengesetzte Position einnehmen. Der Betrag des ursprünglichen Trades wird mit dem aktuellen Schlusskurs aufgerechnet und als Barausgleich bezeichnet.

Allerdings können Trader auch „rollen“, indem sie einen nachfolgenden Future-Kontrakt mit einer identischen Position handeln. In jedem Fall muss man aber selbst aktiv werden.

Hohe Risiken beim Future Trading durch kleine Margin

Obwohl Futures von einigen Händlern gezielt zur Absicherung vor Preisveränderungen genutzt werden, entstehen für Spekulanten enorme Verlustrisiken. Das ist insbesondere auf den Hebel zurückzuführen, der dafür sorgt, dass Trader lediglich einen kleinen Anteil am Gesamttrade als Kapital aufbringen. Müssen Händler beispielsweise eine Sicherheitsleistung von 500 Euro hinterlegen und der Future-Kontrakt wird mit einem Hebel von 200:1 gehandelt, entsteht eine finale Tradingsumme von 100.000 Euro. Anders gesagt: Der Trader muss lediglich 0,5 % der Gesamtsumme als Eigenkapital einbringen.

Risiken entstehen vor allem dann, wenn man mit seiner Spekulation auf einen fallenden oder steigenden Preis des Basiswerts danebenliegt. In kürzester Zeit können dann Verluste entstehen, die sogar die ursprüngliche Futures Margin von 500 Euro übersteigen können. Es kommt dann zum sogenannten „Margin-Call“ und der Broker wird frisches Kapital nachfordern – existenzielle Risiken drohen.

Um das Risiko für Privatanleger in Deutschland zu reduzieren, hat die BaFin gesetzliche Änderungen zum Handel mit Futures erlassen. Was es damit auf sich hat, sehen wir uns im nächsten Abschnitt genauer an.

Wie hoch ist der Hebel beim Future Trading?

Der Hebel sagt aus, wie viel Prozent der Gesamtsumme Trader als Margin einbringen. Je nach Future-Kontrakt und Assetklasse gibt es Unterschiede, wie hoch der Hebel tatsächlich ausfällt. Bei der folgenden Auflistung handelt es sich um Richtwerte von US Brokern, an denen sich angehende Händler orientieren können:

- Hebel von bis zu 500:1 bei Währungspaaren wie EUR/USD oder GBP/USD

- Hebel von bis zu 500:1 bei Aktienindizes wie S&P 500 oder DAX

- Hebel von bis zu 200:1 bei Rohstoffen wie Gold

- Hebel von bis zu 100:1 bei allen anderen Rohstoffen wie Öl, Erdgas oder Weizen

- Hebel von bis zu 100:1 bei Aktien wie Microsoft, Tesla oder Apple

- Hebel von bis zu 1000:1 bei Kryptowährungen wie Bitcoin oder Ethereum

Unterschiede gibt es zusätzlich zwischen der Intraday- und der Overnightmargin. Während die Intradaymargin aussagt, welche Sicherheitsleistung zur Eröffnung einer Position auf dem Brokerkonto vorhanden sein muss, kommt die Overnightmargin bei Trades ins Spiel, die über Nacht aufrechterhalten werden. Weil es außerhalb der Handelszeiten zu starken Preisveränderungen kommen kann, fällt die Overnightmargin aus Absicherungsgründen vonseiten des Brokers deutlich höher aus und der Hebel ist somit geringer.

Während sich die meisten Broker an den vorgegebenen Margin- und Hebelvereinbarungen der Kontrakte von CME und EUREX orientieren, können einige Anbieter Sicherheitszuschläge vereinnahmen. Am besten informiert man sich bereits vorab beim Broker seiner Wahl über die Höhe des Hebels. Professionelle Trader können potenzielle Hebel gegen Erfahrungsnachweise erhöhen lassen.

Gibt es Nachschusspflicht bei Futures?

Ja, die Nachschusspflicht besagt, dass Trader frisches Kapital „nachschießen“ müssen, wenn ihre Position ins Minus dreht und der Verlust die geblockte Margin übersteigt. Broker rufen dann den Margin-Call aus, um ihre Kunden daran zu erinnern, neues Geld zu hinterlegen. Kommt man dieser Aufforderung nicht nach, wird die Position vonseiten des Brokers geschlossen und Trader müssen einen Totalverlust des eingesetzten Kapitals hinnehmen.

Selbst wer ein Stop-Loss-Limit eingerichtet hat, muss unter Umständen mit einer Nachschusspflicht rechnen: Sind Handelsplätze beispielsweise über das Wochenende geschlossen und es kommt zu starken Preisveränderungen, greift das Limit erst zu einem verspäteten Zeitpunkt.

Was vergleichbare Finanzprodukte wie CFDs angeht, hat die BaFin bereits im Jahr 2017 neue Regeln erlassen: Wer als Broker in Deutschland CFDs anbieten möchte, muss seine Kunden von der Nachschusspflicht befreien. Nun geht die Aufsichtsbehörde einen Schritt weiter, denn seit 2023 wurden auch für den Handel von Futures neue Regelungen erlassen, um Trader besser vor hohen Verlusten zu schützen.

Das Trading von Futures ist nur noch erlaubt, wenn …

➡️ Händler ein berechtigtes Interesse haben, sich vor Preisveränderungen zu schützen. Das betrifft vor allem landwirtschaftliche Betriebe, die sich vor Preisschwankungen von Mais, Weizen und Soja absichern möchten. Dieses Interesse muss dem ausführenden Broker oder der Bank allerdings vorab mitgeteilt werden.

➡️ Broker oder andere Wertpapierdienstleister die Nachschusspflicht ausdrücklich in ihren Bedingungen ausschließen. Trader können dann maximal den Betrag verlieren, den sie eingezahlt haben.

Wie viel Geld braucht man zum Future Trading?

Für das Future Trading benötigen Sie aus unseren Erfahrungen mindestens ein Kapital von 3.000€ bis 5.000€. Der große Vorteil beim Future-Handel ist die Hebelwirkung, die es Tradern ermöglicht, mit einem geringeren Kapitalaufwand große Summen an den Märkten zu bewegen. Allerdings bedeutet das nicht, dass Anfänger mit jeder beliebigen Summe einsteigen können – die Margin wird fest in den Spezifikationen des Future-Kontrakts festgelegt.

Da in einem Future-Kontrakt meist eine größere Menge eines Basiswerts – beispielsweise 1.000 Barrel Rohöl – festgelegt wird, fällt auch die zu leistende Margin höher aus. Während Rohstoff-Futures mit Basiswerten wie Öl und Gold mit einer Sicherheitsleistung zwischen 5.000 Euro und 7.000 Euro gehandelt werden, ist ein Future-Kontrakt auf Mais oder Euro/USD bereits mit einer Margin zwischen 1.000 Euro und 2.000 Euro handelbar.

Wir empfehlen Einsteigern daher, ein Mindestkapital von 3.000 – 5.000 Euro für den Handel von Futures einzuplanen. Noch mehr sollte es sein, wenn Trader mehrere Kontrakte gleichzeitig handeln und eine höhere Diversifikation erzielen möchten. Da es sich um beachtliche Geldbeträge handelt, ist ein erfolgreiches Risikomanagement geradezu Pflicht. Als Alternative können aber auch Micro Futures genutzt werden, diese benötigen nur ein Bruchteil des Kapitals eines richtigen Futures.

Micro Futures mit geringerem Kapital traden

Micro Futures sind ebenfalls vollständig regulierte und an Börsen gehandelte Futures-Kontrakte. Diese haben aber einen geringeren Wert (Positionsgröße) und benötigen somit eine kleinere Sicherheitsleistung (Margin). Auch der Tick-Wert ist im Vergleich zum Mini-Future vielmals kleiner. Während beim S&P500 E-Mini Future der Tick Wert 12,5$ groß ist, ist er beim S&P500 Micro Future nur 1,25$ groß. Dies ermöglicht es Tradern Micro Futures mit nur Kontogrößen von 300 – 500$ zu traden.

Welche Arten von Futures gibt es?

Wer in das Trading von Futures einsteigen möchte, sollte sich mit den verschiedenen Arten von Futures auseinandersetzen. Handelt man mit Kontrakten aus verschiedenen Anlageklassen, kann man eine hohe Diversifikation erzielen und sich sogar eine positive oder negative Korrelation zunutze machen.

➡️ Commodity Futures

Hierbei handelt es sich um Future-Kontrakte, die verschiedene Rohstoffe als Basiswert abbilden. Das können nicht nur landwirtschaftliche Rohstoffe wie Weizen, Mais oder Soja, sondern auch metallische Rohstoffe wie Gold, Silber oder Kupfer sein.

➡️ Financial Futures

Unter Financial Futures werden alle Terminkontrakte aufgelistet, die andere Assetklassen wie Indizes, Devisen und Anleihen abbilden. Trader können damit auf Preisveränderungen von Aktien spekulieren und mithilfe von Short-Positionen auch in einem Bärenmarkt Geld verdienen.

Einen weiteren Unterschied gibt es bei der Abwicklung der Futures. Rohstoff-Futures setzen manchmal voraus, dass der festgelegte Basiswert physisch geliefert wird. Das betrifft insbesondere Großkonzerne, die sich Energie in Form von Öl, Strom oder Gas zu einem bestimmten Preis sichern oder Landwirte, die sich gegen Preisschwankungen von den von ihnen erzeugten Gütern absichern möchten. In der Regel handelt es sich bei Terminkontrakten allerdings um Geschäfte, die in bar abgewickelt werden – bei Glattstellung kommt es zum Barausgleich.

Welche Arten bzw. Marktsegmente von Futures gibt es?

Im Bereich Futures gibt es unterschiedliche Märkte:

- Fleisch-Futures

- Energie-Futures

- Getreide bzw. Agrar-Futures

- Währungsfutures

- Single Stock Futures (Synonym: Aktien-Futures)

- Index-Futures

- Rohstoff-Futures

- Getreide bzw. Agrar-Futures

- Metall-Futures

- Soft-Commodity-Futures („Softs“)

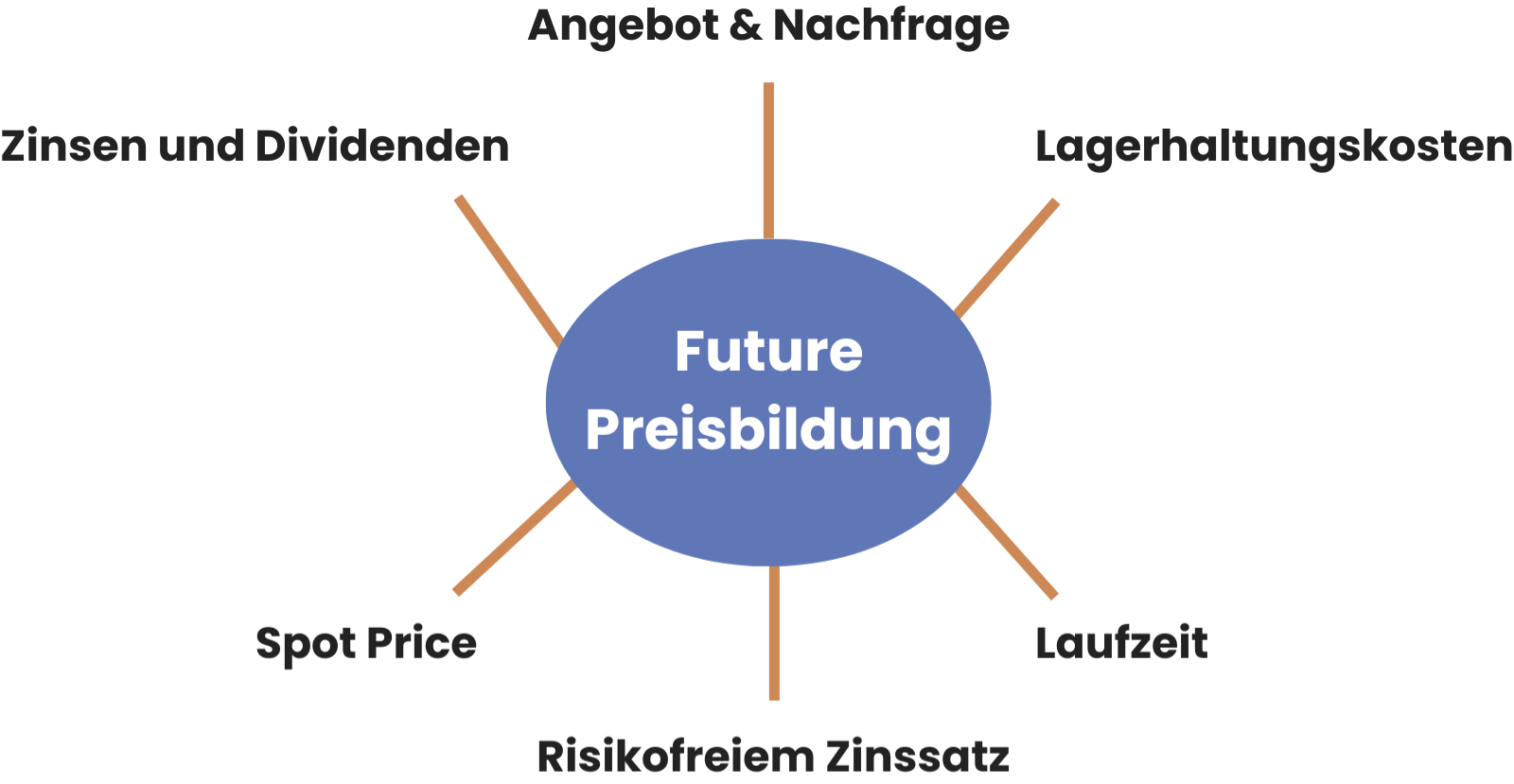

Wie wird der Preis beim Future Trading ermittelt?

Zunächst orientiert sich der Preis eines Future-Kontrakts am Basiswert, der im Vertrag festgelegt wird. Handelt es sich beispielsweise um einen Rohöl-Future, wird der aktuelle Spot-Preis des Rohstoffs betrachtet. Dazu gesellen sich die Kosten für die Lagerung sowie den Transport des Rohstoffs – „Cost of Carry“ genannt. Aus beiden Komponenten ergibt sich der finale Kontraktpreis.

Da die Kosten für Lagerung und Transport nach Laufzeit variieren, ergibt sich für Future-Kontrakte mit einer längeren Laufzeit ein höherer Preis. Handelt es sich um Financial Futures, die den Handel von Aktien, Indizes oder Anleihen abbilden, kommt der jährlichen Verzinsung eine bedeutende Rolle zu.

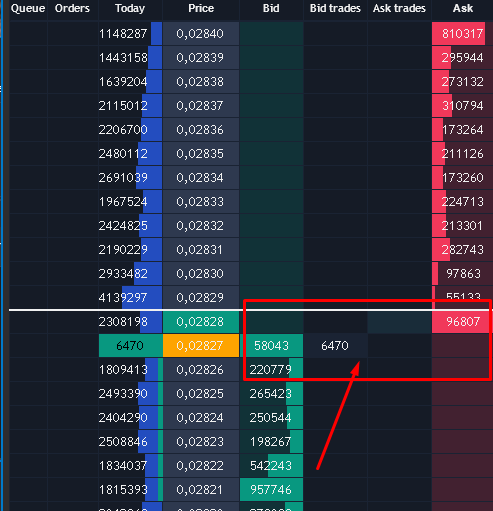

Zu Preisveränderungen künftiger Kontrakte kommt es, wenn Angebot oder Nachfrage eines Rohstoffs gezielt beeinflusst werden. So können Ernteausfälle oder Naturkatastrophen zu einem geringeren Angebot führen, aber auch die Inflation kann die Preise für alle Arten von Rohstoffen antreiben. Das Angebot und die Nachfrage kann man direkt im Orderbuch sehen:

Welche Strategien zum Future Handel gibt es?

Möchte man ins Future Trading einsteigen, gibt es zahlreiche Trading Strategien, die man verfolgen kann. Wichtig dabei ist, tatsächlich einer Methode zu folgen und nach festen Regeln zu handeln – emotionale Entscheidungen sind dabei tabu. Einige der bekanntesten Strategien stellen wir im folgenden Abschnitt vor:

Hedging

Das Hedging wird vor allem von Händlern betrieben, die sich mithilfe von Futures gegen die Preisschwankungen des festgelegten Basiswerts absichern möchten. Zum Einsatz kommt diese Strategie vor allem bei Unternehmen und Betrieben, die mit einer beachtlichen Menge an Rohstoffen handeln und eine sichere Preiskalkulation bevorzugen.

Während Landwirte sich gegen fallende Preise von Weizen, Soja und Mais absichern, können sich Unternehmen mit einem hohen Energiebedarf im Vorfeld Strom, Öl und Gas zu einem festgelegten Preis sichern und sich vor Kostenexplosionen schützen.

Allerdings kommt es durch institutionelle Anleger auch bei anderen Assetklassen wie Aktien, Indizes oder Devisen zu Hedginggeschäften, um das Verhältnis zwischen Rendite und akzeptablem Risiko zu verbessern.

Daytrading

Der Handel von Futures ist unter Daytradern besonders beliebt, denn der Markt für Termingeschäfte gilt als besonders liquide. Händler eröffnen dabei eine Short- oder Long-Positionen und schließen diese noch am selben Tag – die Overnightmargin kann dabei in der Regel vernachlässigt werden. Trader sollten dabei über ein hohes Kapital verfügen, denn nicht selten werden mehrere Positionen zeitgleich verwaltet.

Nicht zu vernachlässigen ist auch das Risikomanagement, denn wer mit dem täglichen Handel von Futures Geld verdienen möchte, sollte sich eine klare Strategie zur Begrenzung von Verlusten zurechtlegen. Unerlässlich ist eine ausgezeichnete Tradingsoftware, die Marktdaten in Echtzeit liefert und eine schnelle Orderausführung gewährleistet – nur wenige Sekunden können über den Erfolg des Trades entscheiden.

Swing Trading

Beim Swing Trading fokussieren sich Trader auf einen deutlich längeren Horizont von mehreren Tagen, Wochen oder gar Monaten. Da auf lange Sicht eine deutlich höhere Gefahr von gravierenden Kursveränderungen besteht, sollte man bei dieser Tradingstrategie einen Future-Kontrakt mit einem nicht ganz so hohen Hebel auswählen.

Trader verfolgen hier meist die Trendfolge-Strategie und analysieren die aktuelle Bewertung eines Assets: Befindet sich der Basiswert in einem Aufwärts- oder Abwärtstrend? Man betrachtet nicht nur den Trendkanal, sondern stellt auch Unterstützungs- und Widerstandslinien fest, um verschiedene Ein- und Ausstiegszeitpunkte zu definieren.

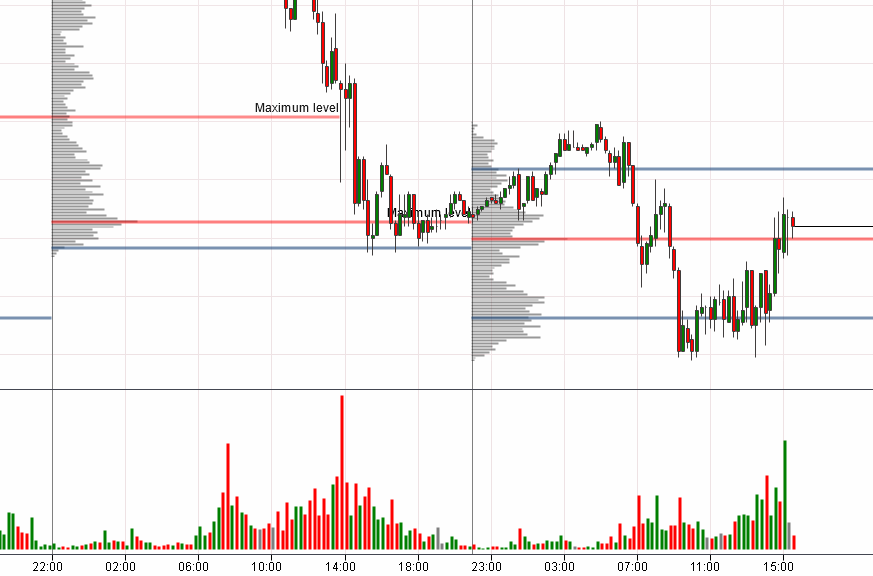

Volumen Trading

Bei dieser Handelsstrategie orientieren sich Händler am aktuellen Handelsvolumen des hinterlegten Basiswerts. Das kann Aufschluss darüber geben, ob der aktuelle Preis des Assets als über- oder unterbewertet gilt. Steigt beispielsweise der Kurs einer Aktie und das Handelsvolumen nimmt daraufhin zu, kann dies einen weiteren Preisanstieg verursachen. Fällt hingegen der Kurs und das Handelsvolumen nimmt merklich ab, kann ein weiterer Preisverfall ausgelöst werden.

Wichtig ist, dass Trader beim Volumen Trading auf eine Software zurückgreifen, die ihnen detaillierte Einblicke in das Orderbuch gewährt – auch historische Daten können zur Analyse herangezogen werden.

Welche Steuern gibt es im Futures Trading?

Im Futures Trading fallen die Gewinne unter die Abgeltungssteuer in Höhe von 25 %, zuzüglich Solidaritätszuschlag von 5,5 % und eventuell 8-9% Kirchensteuer. Die Höhe der Kirchensteuer hängt vom jeweiligen Bundesland ab. Inländische Trading Broker ziehen diese Steuern automatisch ab. Bei ausländischen Anbietern müssen Trader die Gewinne selbst in ihrer Steuererklärung angeben. Es gibt auch Steuersparmodelle wie die vermögensverwaltende GmbH (vvGmbH), bei denen nur 15 % Körperschaftsteuer fällig werden. Für Trader mit hohem Handelsvolumen könnte alternativ auch ein Umzug ins Ausland eine Option sein, um Steuern im Futures Trading zu sparen.

Seit Ende 2024 können Verluste aus Futures unbegrenzt mit Gewinnen verrechnet werden. Zuvor war diese Verrechnung auf 20.000 Euro pro Jahr begrenzt. Diese Änderung gilt rückwirkend und verbessert die steuerliche Situation für Trader enorm.

Futures traden lernen in der Trading.de Ausbildung

Wer erfolgreich mit dem Trading von Futures durchstarten möchte, sollte sich unbedingt das nötige Fachwissen aneignen. Ohne Umwege und besonders zeitsparend gelingt das mithilfe der Trading.de Ausbildung, die sieben verschiedene Module umfasst und den persönlichen Kontakt zu echten Kapitalmarkt-Experten mit über 15 Jahren Erfahrung herstellt.

Anfänger dürfen sich nicht nur über wichtige Tipps zum richtigen Trading Mindset freuen, sondern auch spannende Lektionen zu den Grundlagen, erfolgreichen Strategien und der passenden Software genießen. Angehende Trader erlernen anhand verschiedener Praxisbeispiele das erfolgreiche Trading von Futures und anderen Finanzprodukten, ohne unnötige Zeit für Recherchen im Netz zu verschwenden. Der eigene Fortschritt wird stetig kontrolliert und durch Tipps der Experten ergänzt.

Warum sollte man die Trading.de Ausbildung in Anspruch nehmen?

- Sieben lehrreiche Module, die Grundlagen, Strategien und Analysen umfassen

- Persönlicher Kontakt zu echten Kapitalmarkt-Experten mit über 15 Jahren Erfahrung

- Ausbildung ist auf alle Märkte und Zeiteinheiten anwendbar

- Austausch mit anderen Tradern im Discord-Channel

- Fortlaufende Kontrolle des Fortschritts inklusive vieler Praxis-Beispiele

- Erfolgreiches Trading lernen und mehr Zeit und Unabhängigkeit genießen

Welche Alternativen Finanzprodukte zum Future gibt es noch?

Wer am Trading von Futures Gefallen findet, sich aber nicht gänzlich an einen festen Vertrag binden möchte, kann auf das Trading von Optionen zurückgreifen. Zwar werden hier auch Basiswert sowie Ablaufzeitpunkt in einem Vertragskonstrukt festgehalten, jedoch gibt es Unterschiede in der Verteilung von Rechten und Pflichten.

Wer eine Option kauft, hat nämlich das Recht, aber nicht die Pflicht, die Option zum Ablaufdatum auszuüben. Entscheidet man sich gegen die Ausübung seiner Option, hat man lediglich die Optionsprämie verloren. Optionen bilden genauso wie Futures alle erdenklichen Anlageklassen ab und ermöglichen es Tradern, sowohl Short- als auch Long-Positionen zu eröffnen.

Deutlich einfacher können Anfänger CFDs, also Differenzkontrakte, handeln. Wie das funktioniert und was es mit diesen Finanzprodukten auf sich hat, sehen wir uns im folgenden Abschnitt genauer an.

Die Top 5 der Futures Alternativen gelistet:

- CFDs/Differenzkontrakte

- Optionen

- Aktien-Trading

- ETF/Fonds

- Zertifikate

Vergleich mit anderen Finanzprodukten:

Wenn Sie zu Futures Alternativen finden möchten, werden Sie in verschiedenen Bereichen schnell fündig. CFD Trading, die Krypto-Börse, Rohstoffe, Aktienindizes aber auch Aktien, ETFs, Optionen und Zertifikate sind interessante Möglichkeiten zum Investieren. Damit können Sie Ihre Strategie in vielerlei Hinsicht anpassen und das Portfolio robuster gestalten.

| Eigenschaft | Futures | Aktien | ETFs | CFDs | Optionen | Zertifikate | Kryptos |

|---|---|---|---|---|---|---|---|

| Vertragspartner | Derivat, das an der Börse und mit einer Plattform gehandelt werden kann | Echte Unternehmensbeteiligung, eventuell mit Recht auf Dividende | Fondsgesellschaft verkauft Ihnen ein Paket an Aktien | Differenzkontrakt mit einem Broker oder Geldinstitut | Vereinbarung auf einen Festpreis mit einem Handelspartner – an ihn geht die Prämie | Meist von Brokern herausgegeben: Zertifikate auf ganze Indizes wie den DAX | Dezentralisierte Währung, die über Krypto-Börsen gehandelt wird |

| Gebühren | Vergleichsweise hohe Gebühren | Meist keine Handelsgebühren | Geringe Handelsgebühren, Verwaltungskosten TER ab etwa 0,10 % p. a. | Oft Provisionen und Haltegebühren über Nacht (Höher als bei Aktien und ETFs) | Optionsprämie, die oft etwas höher ist als bei Futures | Mittlere Kosten gehen an den Vertragspartner | Oft hohe Spreads |

| Laufzeit | Laufzeit wird im Vertrag festgelegt | Keine Laufzeit | Meist keine Laufzeit (ETF kann frei an der Börse gehandelt werden) | Meist keine Laufzeit, aber Begrenzung durch tägliche Gebühren (Gewinnschwelle wächst) | Laufzeit wird im Vertrag festgelegt (genauso wie bei Futures) | Meist mit Laufzeit, es gibt aber auch Endlos-Zertifikate | Keine Laufzeit (Konstantes und langfristiges Staking möglich) |

| Verpflichtungen | Vertrag (Kauf/Verkauf zu einem bestimmten Preis) muss am Ende der Laufzeit erfüllt werden | Keine konkreten Verpflichtungen | Keine konkreten Verpflichtungen | Bei Hebeleinsatz muss eventuell ein Nachschuss geleistet werden | Inhaber hat die Wahl, die Option zu ziehen – Vertragspartner muss bei gezogener Option Vertrag erfüllen | Es gibt eventuell konkrete Vertragsbedingungen | Keine konkreten Verpflichtungen |

| Risiko | Erhöhtes Risiko | Bei guter Diversifikation mittleres Risiko | Geringes Risiko | Hohes Risiko (vor allen Dingen mit Hebel) | Mittleres Risiko | Mittleres Risiko | Hohes Risiko |

| Hebelwirkung | Wird häufig angeboten | Nicht immer verfügbar | Nicht immer verfügbar | Wird häufig angeboten | Meist bei Bezug auf Devisen, Indizes und Rohstoffen | Wird angeboten | Seltener verfügbar |

| Basiswert | Aktien, Indizes, ETFs, Rohstoffe, Devisen usw. | Echter Wert | Echter Wert | Aktien, Indizes, ETFs, Rohstoffe, Devisen usw. | Aktien, Indizes, ETFs, Rohstoffe, Devisen usw. | Aktien, Indizes, ETFs, Rohstoffe, Devisen usw. | Echter Wert |

Was ist der Unterschied von Futures vs. CFDs?

Mit dem Handel von Futures kann man auf die Preisbewegungen verschiedener Assets spekulieren. Wer sich dazu aber nicht gerade einen Broker mit Anbindung an Terminbörsen aussuchen und auch sonst auf die Anschaffung von spezieller Tradingsoftware verzichten möchte, kann auf den Handel von CFDs zurückgreifen.

Hierbei werden keine Termingeschäfte mit festem Ablaufdatum abgeschlossen, sondern Differenzkontrakte auf fallende oder steigende Preise eines Assets gehandelt.

Die wichtigsten Unterschiede der von Futures und CFDs haben wir hier zusammengefasst:

| Futures: | CFDs: | |

|---|---|---|

| Art des Geschäfts: | Terminkontrakt | Differenzkontrakt |

| Positionierung: | Sowohl Long- als auch Short-Positionen möglich | Sowohl Long- als auch Short-Positionen möglich |

| Ablaufdatum: | Ja | Nein |

| Handelsplatz: | Terminbörsen wie CME oder EUREX | OTC-Geschäft zwischen Trader und Broker |

| Handelsmenge | Festgelegt in Kontrakten mit mehreren Hunderttausend Euro Kontraktwert | Flexibel bestimmbar und ab wenigen Euros |

| Hebel: | Bis zu 1:400 oder höher (je nach Broker) | Bis 1:30 für private Trader in der EU (ausländische Broker höher) |

Ein besonderer Vorteil von CFDs ist die Regelung zur Nachschusspflicht in der EU: Seit 2017 dürfen CFD-Broker ihr Angebot hierzulande nur noch unterbreiten, wenn sie die Nachschusspflicht explizit in ihren Bedingungen ausschließen. Trader können also maximal ihren Einsatz verlieren, während ein Verlust bei Futures nahezu unbegrenzt sein kann. Einsteiger können bei vielen CFD-Brokern zudem bereits mit geringen Kapitaleinsätzen ab 20 Euro handeln – beim Future Trading sind deutlich höhere Summen nötig.

Fazit: Futures sichern Preisveränderung ab, sind aber äußerst spekulativ

Das Future Trading ist nicht nur für Händler geeignet, die sich gegen Preisveränderungen eines bestimmten Assets absichern möchten, sondern auch für Spekulanten, die sich auf eine möglichst hohe Rendite in kürzester Zeit fokussiert haben. Beachten sollte man dabei allerdings das hohe Verlustrisiko, das durch den eingesetzten Hebel entsteht und durch die Nachschusspflicht quasi unbegrenzt ist.

Wichtig: Seit 2023 hat die BaFin den Futurehandel für Privatpersonen bei Deutschen Brokern in Deutschland verboten. Ausnahmen bestehen nur für Händler, die ein berechtigtes Interesse an der Absicherung von Preisveränderungen haben oder für Trader, die bei einem Future-Broker ohne Nachschusspflicht handeln.

Wer auf Alternativen zurückgreifen möchte, kann sich dem Handel von Optionen oder CFDs widmen. Um diese Finanzprodukte mit größtem Erfolg traden zu können, führt kein Weg an der Aneignung von Fachwissen vorbei – schnell und unkompliziert gelingt das mit der Trading.de Ausbildung. In sieben Modulen lernen Anfänger, wie man mithilfe verschiedener Strategien und Analysen erfolgreich ins Trading einsteigt. Anschließend folgt eine persönliche Betreuung, die individuell auf die Bedürfnisse des Teilnehmers ausgelegt wird.

Meist gestellte Fragen zum Futures Trading:

Was sind Futures?

Futures sind Termingeschäfte und zählen zu den Derivaten. In einem Kontrakt werden verschiedene Parameter wie Basiswert und Ablaufdatum zwischen Käufer und Verkäufer festgelegt. Während der Verkäufer dazu verpflichtet ist, den Basiswert zu liefern, muss der Käufer diesen zwingend abnehmen. Futures werden an Terminbörsen wie der CME oder der EUREX gehandelt.

Wo kann man Futures traden?

Futures kann man bei Brokern traden, die über eine Anbindung an eine Terminbörse verfügen. Zu den bekanntesten Brokern zählt unter anderem Interactive Brokers, der mit spezieller Software wie TradingView, Sierra Chart oder MetaTrader kompatibel ist.

Kann man Futures in Deutschland traden?

Aktuell ist es Privatanlegern in Deutschland nicht möglich, Futures zu traden. Die BaFin hat zu Beginn des Jahres 2023 eine neue Regelung erlassen, die den Handel mit Futures bei Deutschen Brokern einschränkt, um Kleinanleger zu schützen. Ausnahmen sind möglich, wenn der Broker nachweislich die Nachschusspflicht ausschließt oder ein Trader ein berechtigtes Interesse am Schutz vor preislichen Änderungen hat (z.B. Landwirte).

Was ist der Unterschied zwischen Optionen und Futures?

Während ein Future-Kontrakt für beide Parteien bindend ist und sowohl das Recht als auch die Pflicht, den Basiswert zu liefern oder abzunehmen, besiegelt, können Options-Käufer flexibel agieren. Sie haben das Recht, allerdings nicht die Pflicht, die Option am Ende der Laufzeit tatsächlich auszuüben.

Was ist der Unterschied zwischen CFDs und Futures?

Während der Future-Handel ein Termingeschäft darstellt, werden beim CFD Trading Differenzkontrakte gehandelt – es besteht kein festes Ablaufdatum. Auch was die handelbare Menge angeht, genießen Trader von CFDs eine deutlich höhere Flexibilität. Während in einem Future-Kontrakt eine bestimmte Menge festgelegt wird, können CFDs schon ab kleinen Beträgen von 20 Euro gehandelt werden.

Was kostet Future Trading?

Beim Future Trading müssen Sie kosten für Marktdaten, Orderausführung und Software mit einplanen. Je nach Börse kosten Marktdaten 10 – 50 $ pro Monat, eine gute Software kostet 50 – 100$ pro Monat, und die Kommissionen pro Trade liegen bei 0,5 – 4 $ pro Trade.

Weitere Hilfreiche Referenzen:

- Derivat Definition – Trading.de

- Termingeschäft – Trading.de

- CME Group Futures – cmegroup.com