Ein Broker ist ein Vermittler oder Zwischenhändler (auch genannt Börsenmakler), der den Kauf und Verkauf von Wertpapieren wie Aktien, Anleihen, ETFs, Kryptowährungen oder Devisen (Forex) zwischen Käufern und Verkäufern ermöglicht. Durch abgeschlossene Handelsgeschäfte verdient der Broker Kommissionen. Es handelt sich um eine natürliche Person oder um ein Unternehmen, das an Finanzmärkten wie Aktienbörsen tätig ist.

Im Trading gibt es verschiedene Arten von Brokern, die sich durch Angebot und Ausführung von Orders unterscheiden (STP, ECN, DMA etc.). Dementsprechend müssen Trading Broker auch reguliert sein, um Orders der Kunden an die Finanzmärkte weiterleiten zu dürfen. Im Vergleich zu traditionellen Banken, können Broker schneller agieren und bieten ein besseres Orderrouting mit professionellen Plattformen.

Was macht ein Broker?

Mit Broker ein Finanzdienstleister gemeint, der für seine Kunden die Abwicklung der oben genannten Geschäfte anbietet. Diese verfügen entweder über eine eigene Banklizenz oder arbeiten mit Banken zusammen. Da heute der überwiegende Teil des Handels elektronisch durchgeführt wird, gibt es den Börsenmakler in seiner ursprünglichen Form nicht mehr. Nach dem Börsengesetz sind seit 2002 nur noch sogenannte Skontroführer für Teilbereiche tätig, in denen die Kurse nicht über die elektronischen Handelssysteme festgestellt werden.

Wenn der Broker im Auftrag des Kunden handelt, kann dies börslich oder außerbörslich erfolgen. Seine Tätigkeit unterliegt einer detaillierten gesetzlichen Regulierung sowie Aufsicht und ist hauptsächlich im Kreditwesengesetz (KWG) sowie im Wertpapierhandelsgesetz (WpHG) und weiteren Vorgaben geregelt. Die Aufsicht ist bei der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) angesiedelt.

Folgende Aufgaben und Tätigkeiten führt ein Broker durch:

- Der Broker stellt eine Software oder eine Online-Plattform zur Verfügung, auf der Nutzer Handelstransaktionen durchführen können.

- Der Broker sorgt dafür, dass die Aufträge der Kunden schnell und zu den besten verfügbaren Kursen ausgeführt werden.

- Broker bieten ihren Kunden Informationen zu den aktuellen Marktpreisen, Kursentwicklungen und Nachrichten, die für den Handel relevant sind.

- Broker stellen oft Margin-Konten zur Verfügung, die es den Tradern ermöglichen, mit Hebel zu handeln.

- Broker müssen sicherstellen, dass alle Transaktionen den gesetzlichen Bestimmungen entsprechen und Kundengelder gemäß den regulatorischen Vorgaben geschützt sind.

Was ist der Unterschied zwischen einem Online Broker und einem klassischen Broker?

Der Unterschied zwischen einem Online Broker und einem klassischen Broker liegt hauptsächlich in der Art und Weise, wie die Dienstleistungen erbracht werden und wie die Kunden auf die Märkte zugreifen können. Unserer folgenden Tabelle entnimmst du die wichtigsten Unterschiede.

| Eigenschaft: | Online Broker: | Klassicher Broker: |

|---|---|---|

| Zugänglichkeit zum Handel : | Trading-Plattform | Oft über Filiale |

| Kostenstruktur: | Niedrige Gebühren | Höhere Gebühren |

| Handelsarten: | Breite Palette | Oft auf lokale Märkte begrenzt |

| Kundensupport: | Chat, E-Mai, Telefon | Beratung vor Ort, Telefon |

| Automatisierung: | Automatisierte Strategien & algorithmischer Handel | Seltener oder nur auf Anfrage |

| Regulierung: | Oft zusätzliche Anforderungen | Gewöhnliche Regulierung |

Um den besten Online Broker zu finden, lesen Sie dazu auch unseren Beitrag zu den besten 10 Online Trading Anbietern im Vergleich.

Welche Arten von Brokern gibt es?

Es gibt verschiedene Brokerarten, die auf unterschiedliche Märkte und Handelsinstrumente spezialisiert sind. Im Folgenden führen wir einige gängige Brokerarten auf:

Forex Broker

Ein Forex Broker ist auf den Handel mit Währungen spezialisiert. Er bietet Zugang zu den globalen Devisenmärkten (Forex) und ermöglicht es den Nutzern, Währungen zu kaufen und zu verkaufen. Forex Broker bieten in der Regel Hebel und ermöglichen es den Tradern, mit relativ wenig Kapital große Positionen einzugehen.

Aktien Broker

Aktien Broker ermöglichen den Handel mit Aktien an verschiedenen Börsen weltweit. Sie bieten den Zugang zu Märkten wie der New Yorker Börse (NYSE) oder der Frankfurter Wertpapierbörse. Aktien Broker bieten oft verschiedene Handelsplattformen an und ermöglichen den Handel mit einer Vielzahl von Aktien und Unternehmenswerten.

CFD Broker

Ein CFD Broker ermöglicht den Handel mit Contracts for Difference (CFD), bei denen die Trader von Preisbewegungen eines Basiswertes profitieren können, ohne diesen tatsächlich zu besitzen. CFD Broker bieten den Handel auf Märkten wie Aktien, Rohstoffen, Devisen und Indizes an.

Krypto Broker

Ein Krypto Broker bietet Zugang zu Kryptowährungen wie Bitcoin, Ethereum und anderen Altcoins. Diese Broker ermöglichen den Kauf, Verkauf und Handel von digitalen Währungen, oft über spezialisierte Plattformen, die den Handel 24/7 zur Verfügung stellen.

Neo Broker

Neo Broker sind moderne, digitale Broker, die ohne große Filialstrukturen arbeiten und in der Regel besonders niedrige Kosten bieten. Neo Broker richten sich vor allem an jüngere Anleger und bieten eine einfache, benutzerfreundliche Plattform für den Handel mit Aktien, ETFs und anderen Finanzinstrumenten.

Welche Broker-Arten gibt es?

Broker unterscheiden sich in Aufgabengebieten teilweise und überschneiden sich im Angebot, da viele von ihnen in mehreren Anlageklassen aktiv sind. Broker grundsätzlich nach zwei Kriterien unterschieden werden:

- Art und Weise, wie die Order sowie der Handel ausgeführt werden.

- Finanzprodukte, die Kunden handeln können.

Bei den unterschiedlichen Arten der Orderausführung sind ebenso die unterschiedlichen Spreads zu beachten, die sich beim Trader als wesentlicher Kostenfaktor darstellen. Hierzu gibt es im Kapitel „Die Funktion des Brokers und seine Aufgaben“ weitere Informationen.

Für Anleger ist je nach Risikoneigung primär das Angebot der handelbaren Finanzprodukte entscheidend. Dementsprechend lassen sich Broker in die nachfolgenden Gruppen einteilen.

Zusätzlich zu den allgemeinen Brokerarten gibt es verschiedene spezielle Broker-Kategorien, die sich in ihrer Funktionsweise und ihren Handelsmodellen unterscheiden. Die wichtigsten Broker Kategorien sind:

Dealing Desk Broker (DD Broker)

Dealing Desk Broker sind Market Maker, die in den Handel direkt eingreifen und den Spread zwischen Kauf- und Verkaufspreis festlegen. Sie agieren als Gegenpartei zu den Aufträgen der Kunden und verdienen an den Spreads und manchmal auch an den Gebühren.

Market Maker

Market Maker sind eine Unterkategorie der Dealing Desk Broker. Sie stellen den Marktpreis für Finanzinstrumente und nehmen die gegenteilige Seite eines Handels ein. Market Maker stellen Liquidität zur Verfügung, indem sie als Käufer oder Verkäufer in den Markt eintreten.

ECN Broker

ECN Broker (Electronic Communication Network) bieten ihren Kunden den direkten Zugang zu den Märkten und ermöglichen den Handel ohne Zwischenhändler. ECN Broker bieten enge Spreads und bieten die Gelegenheit für Trader, mit anderen Marktteilnehmern direkt zu handeln.

STP Broker

STP Broker (Straight Through Processing) leiten Aufträge direkt an den Liquiditätsanbieter weiter, ohne die Preise zu manipulieren. Die Aufträge werden ohne Zwischenhändler verarbeitet, was zu einer schnelleren Ausführung und transparenten Preisbildung bei STP Brokern führt.

Intodrucing Broker (IB)

Ein Introducing Broker (IB) arbeitet als Vermittler, der Kunden an einen Hauptbroker weiterleitet. Er bietet oft Beratungsdienste an und erhält eine Provision für die Überweisung von Kunden.

Wie werden Broker reguliert?

Broker unterliegen in vielen Ländern strengen regulatorischen Anforderungen, die ihre Geschäftspraktiken und die Sicherheit der Kundengelder überwachen. Sie müssen von Finanzaufsichtsbehörden lizenziert und reguliert werden, um sicherzustellen, dass sie den gesetzlichen Vorschriften entsprechen. Zu den bekanntesten Aufsichtsbehörden gehören die BaFin in Deutschland, die FCA in Großbritannien und die SEC in den USA.

Diese Behörden stellen sicher, dass Broker bestimmte Standards einhalten, wie zum Beispiel die Trennung von Kundengeldern und Unternehmensgeldern, die Einhaltung von Anti-Geldwäsche-Vorschriften und die faire Ausführung von Aufträgen.

Wichtige Gesetze im Zusammenhang mit der Lizenzierung und Regulierung sind:

- § 1 Abs. 1a Nr. 1 KWG – Anlageberatung

- § 2 Abs. 8 WpHG – Anschaffung oder Veräußerung von Finanzinstrumenten in fremden Namen für fremde Rechnung

- § 32 KWG – Banklizenz für zuvor genannte Geschäfte benötigt

Was sind die Unterschiede zwischen einem Online Broker und einer Hausbank?

Ein Online Broker unterscheidet sich von einer traditionellen Hausbank in mehreren Punkten, die Sie unserer folgenden Tabelle entnehmen:

| Eigenschaft: | Online Broker: | Hausbank |

|---|---|---|

| Produktangebot | Breite Produktpalette wie Aktien, ETFs, CFDs etc. | Oft klassische Bankdienstleistungen wie Kredite, Sparprodukte etc. |

| Kostenstruktur | Oft niedrige Gebühren | Höhere Gebühren |

| Handelsmöglichkeiten | Aktiver Handel durch Kunden möglich | Handel eher in begrenztem Umfang für Kunden |

| Beratung | Oft keine persönliche Beratung | Ausführliche Beratung des Kunden auf Wunsch |

| Technologie | Moderne Trading-Plattformen und Apps | Oft weniger benutzerfreundliche Infrastruktur |

| Regulierung | Beachten spezifischer Finanzmarktregulierungen | Strengere Vorschriften bei allgemeinen Bankdienstleistungen |

Wo arbeiten Broker?

Broker arbeiten in verschiedenen Bereichen des Finanzmarktes tätig sein. Sie können in Unternehmen arbeiten, die auf den Handel von Wertpapieren, Devisen oder anderen Finanzinstrumenten spezialisiert sind. Broker werden kann man in großen Finanzinstitutionen. Die Arbeit als unabhängiger Dienstleister ist aber ebenfalls möglich. Es gibt sowohl Broker, die in großen Städten wie Frankfurt, London oder New York arbeiten, als auch solche, die über Online-Plattformen weltweit tätig sind. Ebenfalls gibt es auch bei Versicherungen und in der Immobilienbranche sogenannte Broker, die Kommissionen für Handelsgeschäfte verdienen.

Wie verdient ein Broker Geld und wie viel?

Ein Broker verdient Geld durch das erheben von Kommissionsgebühren und Spreads. Ebenfalls kann ein Broker durch Zinsabitrage Geld verdienen indem er einen erhöhten Zinssatz an seine Kunden für gehebelte Positionen von Derivaten weiterleitet. Angestellte Broker können bei großen Finanzhäusern 100.000 bis zu 300.000€ pro Jahr verdienen. Als Firma verdient ein Broker bis zu 7-stellige oder 8-stellige Gewinne. Dies ist aber stark abhängig von der Firma und deren Erfolg selbst.

Was kann man bei einem Broker traden?

Bei einem Broker kann man eine Vielzahl von Finanzinstrumenten traden. Dazu gehören:

- Aktien

- Anleihen

- Zertifikate

- ETFs

- Devisen (Forex)

- Kryptowährungen

- CFDs

- Derivate wie Optionen und Futures

Wie funktioniert das Trading mit einem Broker?

Haben Sie sich dazu entschieden über einen Broker zu traden und anschließend einen passenden Anbieter gefunden, können Sie bald mit dem Handeln beginnen. Zuvor sollten Sie allerdings eine gründliche Analyse des Marktes durchführen.

Dies umfasst die Bewertung von Anlagechancen, das Verständnis der aktuellen Marktsituation und die Entwicklung einer Handelsstrategie. Hier einige der grundlegenden Schritte, wie Sie danach das Trading mit einem Broker beginnen:

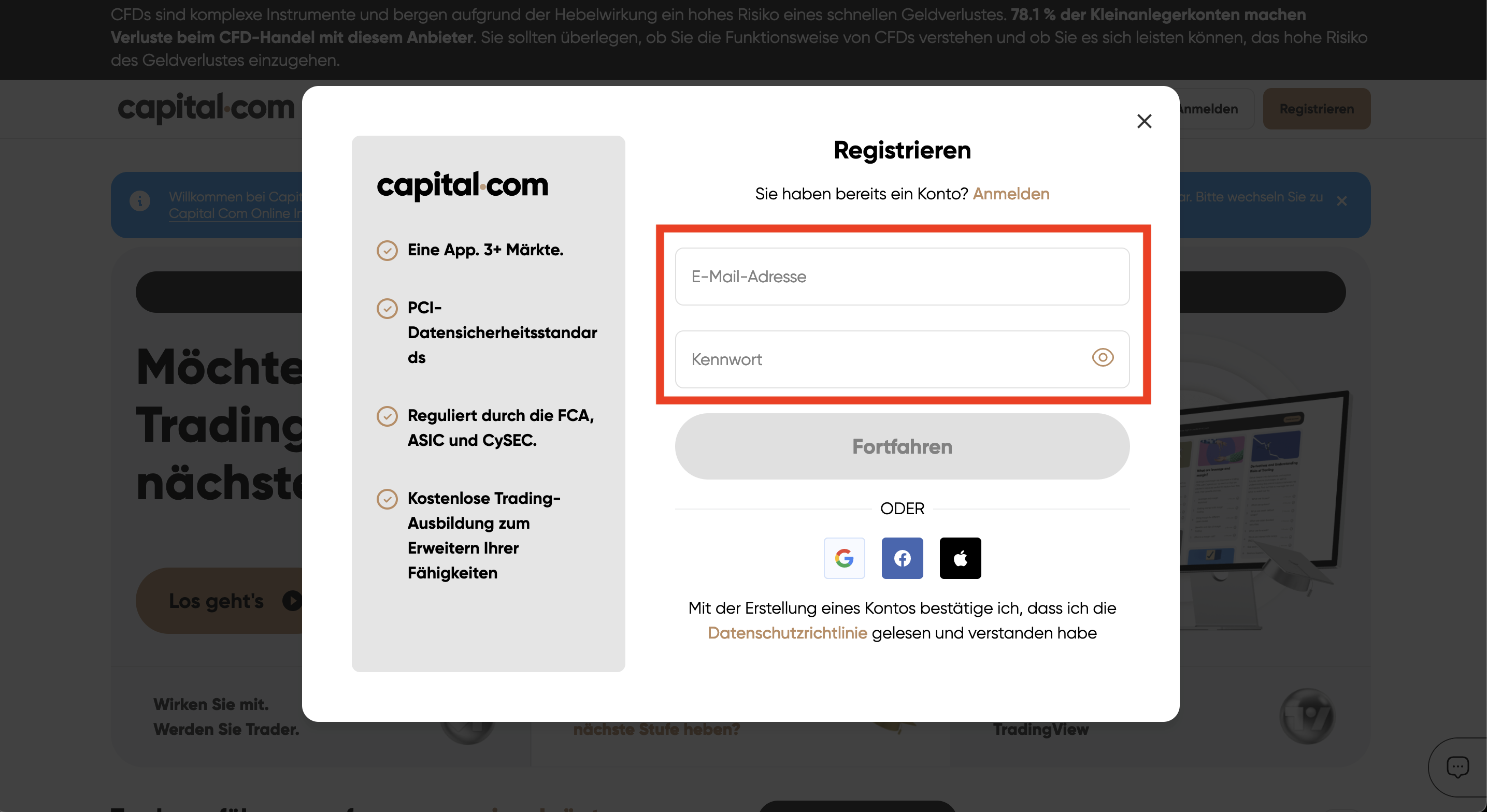

1. Kontoeröffnung

Der erste Schritt besteht darin, ein Trading-Konto bei einem Broker zu eröffnen. Dies kann online oder physisch in einer Filiale erfolgen. Sie müssen Ihre persönlichen Informationen angeben, oft eine Identitätsprüfung durchlaufen und die Nutzungsbedingungen des Brokers akzeptieren.

Unser Tipp: Über 26.000 Märkte nie wieder zu hohen Gebühren traden

2. Kapitalisierung des Kontos

Nachdem Ihr Konto eröffnet wurde, müssen Sie Geld auf Ihr Handelskonto einzahlen. Dieses Geld dient als Ihr Trading-Kapital, mit dem Sie handeln können. Die Einzahlung kann per Banküberweisung, Kreditkarte oder anderen Zahlungsmethoden erfolgen.

3. Platzierung von Aufträgen

Mit Ihrem Handelskonto können Sie nun Kauf- oder Verkaufsaufträge für bestimmte Finanzinstrumente erteilen. Sie können in der Regel verschiedene Auftragstypen wählen, einschließlich Market Orders (zum aktuellen Marktpreis), Limit Orders (zum festgelegten Preis) und Stop Orders (zum Auslösen bei Erreichen eines bestimmten Kurses).

4. Überwachung und Risikomanagement

Nach der Ausführung Ihrer Aufträge ist es wichtig, Ihre offenen Positionen zu überwachen und, falls erforderlich, Stop-Loss- und Take-Profit-Orders festzulegen, um Risiken zu steuern und Gewinne zu sichern. Auch eine ausreichende Diversifikation Ihres Portfolios und die Festlegung eines Handelsplans können dabei helfen, das Risiko zu minimieren.

Wenn Sie ein erfolgreicher Trader werden möchten, ist kontinuierliche Weiterbildung und Lernen unerlässlich. Dies kann die Verfeinerung Ihrer Trading Strategien, das Studium von Markttrends und die Teilnahme an Schulungen oder Seminaren einschließen. Denken Sie immer daran, dass das Trading mit einem Broker Risiken birgt. Daher ist es wichtig, sorgfältig zu planen, eine angemessene Risikostreuung zu betreiben und sich auf die Märkte, in denen Sie handeln, gründlich vorzubereiten.

Können Broker einem Trader das Trading beibringen?

Nein, Broker können einem das Trading nicht beibringen, sondern lediglich die Grundlagen aufzeigen. Viele Broker bieten Schulungen und Ressourcen an, um ihren Kunden das Trading näherzubringen. Dazu gehören Webinare, Tutorials, Demokonten, aber sehr selten eine persönliche Beratung. Broker haben jedoch nicht die Kapazitäten, um eine vollständige Trading-Ausbildung anzubieten. Sie lernen das Traden somit bei einem Broker keine Strategien, Handelstechniken oder das Verständnis zum Trading.

Was ist der Unterschied zwischen einem Broker und Trader?

Broker agieren als Vermittler zwischen Käufern und Verkäufern am Finanzmarkt und verdienen an den Gebühren. Trader kaufen und verkaufen demgegenüber Finanzinstrumente, um von Marktbewegungen zu profitieren. Beide spielen zentrale Rollen im Finanzmarkt.

| Trader: | Broker: | |

|---|---|---|

| Definition | Kauf und verkauft Finanzinstrumente | Dient als Vermittler |

| Ziel | Gewinn aus Preisbewegungen | Einnahmen durch Gebühren und Provisionen |

| Ausbildung | Oftmals Studium | Hochschulabschluss |

| Tätigkeitsbereich | Aktiver Handel | Vermittlung von Transaktionen |

| Risiko | Direktes Risiko | Risiko für Kunden |

| Ressourcen | Nutzen Handelsplattformen | Bieten Handelsplattformen |

Welche Zusatzleistungen bietet ein Broker?

Zu den Leistungen des Brokers, neben dem reinen Handel, zählen etwa eine professionelle Trading-Software, aktuelle Kurse, Ausbildungsangebote, Marktinformationen und vieles mehr.

Die Zusatzleistungen sind inzwischen zu einem entscheidenden Unterscheidungsmerkmal bei der Entscheidung für den passenden Broker geworden. Eine Analysesoftware, die Datenbanken mit fundamentalen Kennzahlen, Newsfeeds, Wirtschaftskalender sowie automatische Erkennung von Chartmustern bietet, kann für den Trader entscheidend sein. Ebenso ist der Zugriff auf Realtimekurse für den erfahrenen Trader selbstverständlich.

Die Palette der Ausbildungsangebote reicht von Tutorials über E-Books und Webinaren bis zu Live-Veranstaltungen mit qualifizierten Referenten.