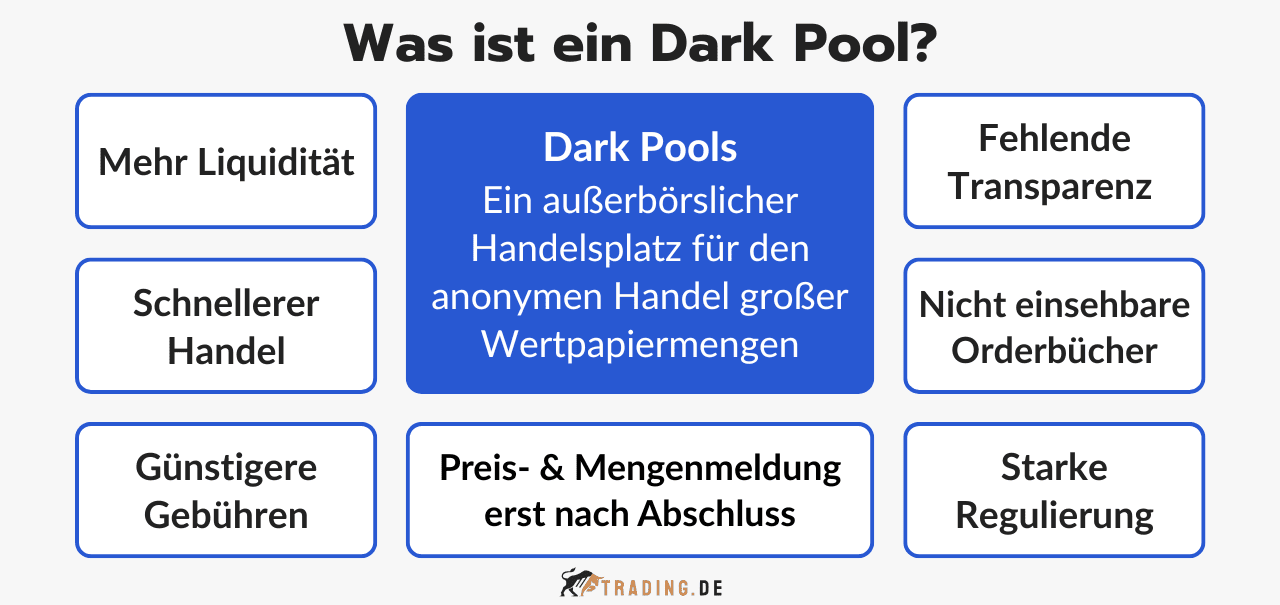

Ein Dark Pool ist ein nichtöffentlicher Handelsplatz für Wertpapiere, der außerhalb traditioneller Börsen stattfindet. Oft auch als Schattenbörse bezeichnet, ermöglicht er institutionellen Investoren den anonymen Handel großer Volumina, ohne den Marktpreis negativ zu beeinflussen. Diese Dark Pools of Liquidity agieren innerhalb spezieller Netzwerke, die diskreten Zugang zu Kauf- und Verkaufsaufträgen bieten.

Besonders im Handel mit Forex und CFDs nutzen Marktteilnehmer solche Plattformen, um ihre Strategien umzusetzen. Im Dark Pool erfolgt der Handel abseits der öffentlichen Börse und basiert meist auf sogenannten Matching Engines. Preise in Dark Pools entstehen im Wesentlichen durch den sogenannten Midpoint Pricing. Die Handelskosten im Dark Pool Trading unterscheiden sich zum Teil deutlich von denen auf öffentlichen Börsenplätzen.

Dark Pools richten sich in erster Linie an institutionelle Investoren wie Investmentfonds, Pensionskassen, Hedgefonds und große Banken. Dark Pools sind für eine Reihe spezieller Handelsstrategien besonders geeignet, wie zum Beispiel Block Trading, algorithmischer Handel, High-Frequency Trading und Liquidity Seeking. Der Hauptgrund für die Nutzung von Dark Pools ist die Vermeidung von Market Impact, also der negativen Preisentwicklung durch sichtbar platzierte Großaufträge.

Dark Pools kurz und knapp:

- Dark Pools bieten anonymen Handel und ermöglichen große Transaktionen ohne Einfluss auf die Marktpreise.

- Seit 1979 existieren solche Plattformen in den USA, um große Käufe oder Verkäufe privat abzuwickeln.

- Die Preisfindung erfolgt ohne öffentliches Orderbuch, was die Transparenz im Vergleich zu regulierten Börsen reduziert.

- Mangelnde Transparenz und potenzieller Missbrauch sind Nachteile von Dark Pools, da sie für illegale Aktivitäten wie Insiderhandel genutzt werden können.

Was ist ein Dark Pool?

Ein Dark Pool ist ein alternativer Handelsplatz, der außerhalb des regulären Börsenhandels operiert. Diese sogenannten privaten Börsen ermöglichen es institutionellen Investoren, große Aktien- oder Wertpapierblöcke zu handeln, ohne ihre Absichten offenlegen zu müssen. Der Begriff „Dark“ verweist auf die fehlende Transparenz. Die Orderbücher sind für die Öffentlichkeit nicht einsehbar, und die Preisbildung erfolgt intern innerhalb der Plattform.

Der Austausch von Wertpapieren erfolgt also anonym, was Marktteilnehmern erlaubt, Preisverzerrungen durch vorzeitige Marktreaktionen zu vermeiden. Anders als bei öffentlichen Börsen wie der NYSE oder Xetra, wo jedes Orderbuch öffentlich einsehbar ist, bleibt im Dark Pool verborgen, wer welche Mengen kaufen oder verkaufen will. Erst nach dem Abschluss eines Geschäfts werden Preise und Mengen gemeldet, jedoch oft mit zeitlicher Verzögerung.

Diese Handelsumgebung kommt vor allem institutionellen Anlegern, Hedgefonds und Vermögensverwaltern entgegen, die durch ihre Ordergröße den Markt signifikant beeinflussen könnten. Dark Pools sind zwar legal, werden aber stark reguliert, um Marktmanipulation zu verhindern.

Was sind Beispiele für Dark Pools?

Es gibt zahlreiche Dark Pools, die von großen Finanzinstituten oder spezialisierten Anbietern betrieben werden. Diese bieten institutionellen Anlegern Zugang zu anonymem Handel mit Aktien, ETFs und anderen Finanzinstrumenten. Einige der bekanntesten Dark Pools nennen und porträtieren wir im Folgenden kurz.

Credit Suisse Crossfinder

Crossfinder ist einer der größten und bekanntesten Dark Pools in den USA, betrieben von der Investmentbank Credit Suisse. Er ermöglicht es institutionellen Kunden, große Aktienaufträge mit minimalem Markteinfluss auszuführen. Der Dark Pool verwendet ausgefeilte Algorithmen zur Orderausführung und ist auf hohe Liquidität sowie geringe Ausführungskosten ausgelegt.

Goldman Sachs Sigma X

Sigma X ist der firmeneigene Dark Pool von Goldman Sachs und zählt zu den meistgenutzten Plattformen für den nichtöffentlichen Aktienhandel in den USA. Er bietet schnelle Orderabwicklung und richtet sich an professionelle Trader, die von hoher Liquidität und reduzierter Preiswirkung profitieren möchten.

UBS ATS (Alternative Trading System)

UBS ATS ist ein Dark Pool, der von der Schweizer Großbank UBS betrieben wird. Der Fokus liegt auf algorithmischer Orderverarbeitung, insbesondere für große institutionelle Orders. UBS ATS zeichnet sich durch seine Transparenzrichtlinien innerhalb eines regulierten Rahmens aus und gehört zu den zuverlässigsten Plattformen für den diskreten Handel in Nordamerika.

Instinet

Instinet ist ein Pionier im elektronischen Handel und betreibt mehrere Dark Pools weltweit, unter anderem BlockMatch in Europa. Als Tochtergesellschaft von Nomura bietet Instinet besonders hohe Technologiekompetenz im Bereich algorithmischer Strategien. Der Dienst richtet sich an professionelle Marktteilnehmer, die Wert auf schnelle, kosteneffiziente und unauffällige Orderausführung legen.

Turquoise Plato

Turquoise Plato ist ein europäischer Dark Pool, der gemeinsam von der London Stock Exchange Group (LSEG) und mehreren Investmentbanken betrieben wird. Der Fokus liegt auf einem anonymen, kooperativen Handelsumfeld mit Midpoint Matching. Die Plattform unterstützt zahlreiche europäische Wertpapiere und ist besonders auf regulatorische Anforderungen in der EU abgestimmt.

Liquidnet

Liquidnet richtet sich primär an institutionelle Investoren und ist auf den blockbasierten Aktienhandel spezialisiert. Der Dark Pool ermöglicht es Buy-Side-Firmen, große Volumen zu handeln, ohne den Markt zu bewegen. Liquidnet kombiniert Marktintelligenz, Netzwerkeffekte und moderne Technologie, um eine diskrete und effiziente Handelsumgebung zu schaffen.

Wie sind Dark Pools entstanden?

Dark Pools entstanden in den 1980er-Jahren als institutionelle Investoren begannen, nach Alternativen zu öffentlichen Börsen zu suchen. Ziel war es, große Ordervolumen handeln zu können, ohne durch Transparenz Preisnachteile zu erleiden. Die Entwicklung wurde durch regulatorische Lockerungen und technologische Fortschritte begünstigt.

Wie wird im Dark Pool getradet?

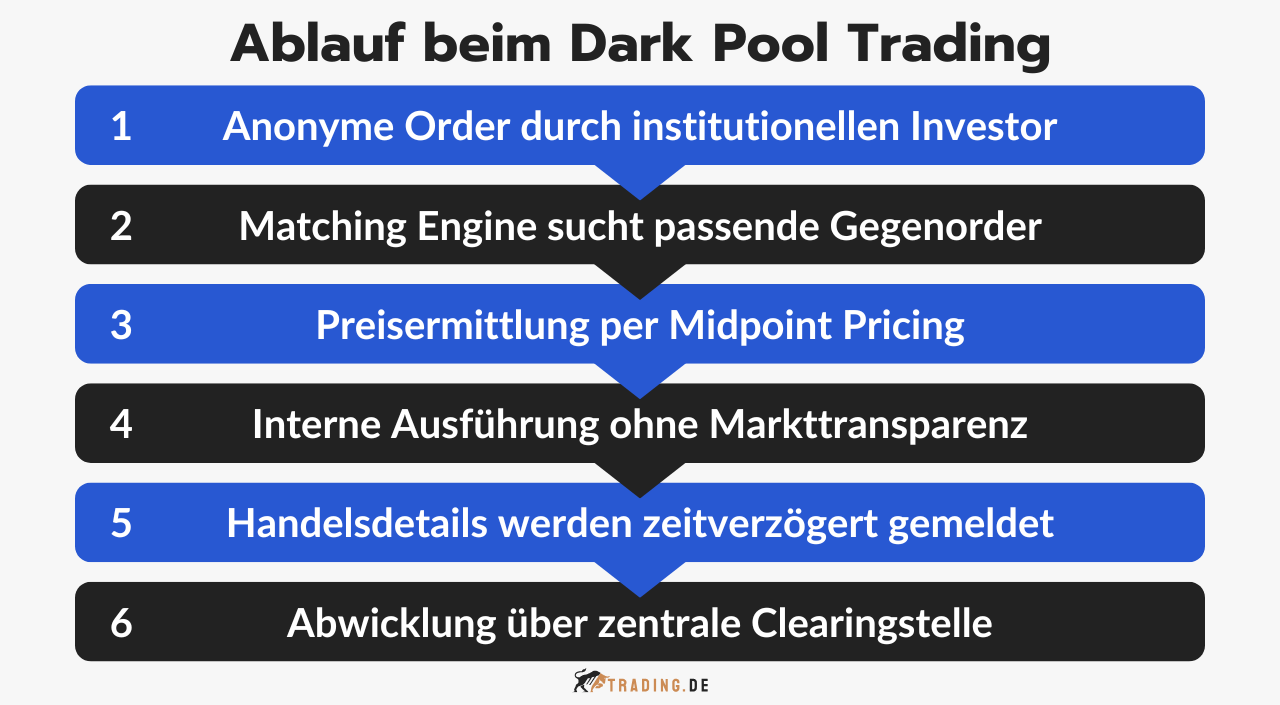

Im Dark Pool basiert der Handel meist auf sogenannten Matching Engines. Diese Systeme gleichen Kauf- und Verkaufsaufträge automatisch ab, sobald passende Gegenpositionen gefunden werden. Marktteilnehmer geben ihre Orders anonym in das System ein, ohne dass andere Nutzer diese sehen können. Preise basieren oft auf dem sogenannten Midpoint Pricing, also dem Mittelwert zwischen dem öffentlichen Geld- und Briefkurs. Dadurch soll ein fairer Preis erreicht werden.

Im Gegensatz zu öffentlichen Märkten findet im Dark Pool kein „aggressives“ Orderbuch statt, es gibt keine sichtbaren Gebote oder Angebote. Teilnehmer sind hauptsächlich institutionelle Investoren, da die Plattformen auf große Handelsvolumen ausgelegt sind. Der Zugang ist reguliert und erfolgt über spezialisierte Broker oder Plattformen. Nach erfolgreichem Matching wird der Handel abgewickelt, oft mit einer zeitlichen Verzögerung bei der Veröffentlichung, um die Anonymität zu wahren.

Der Handel im Dark Pool läuft meistens nach dem folgenden Muster ab:

- Institutioneller Investor gibt Order anonym auf

- Matching Engine sucht passende Gegenorder

- Preisfindung meist über Midpoint Pricing

- Order wird intern ausgeführt, ohne öffentliche Sichtbarkeit

- Handelsdetails werden zeitverzögert gemeldet

- Abwicklung erfolgt über zentrale Clearingstellen

Wie entstehen Preise im Dark Pool?

Preise in Dark Pools entstehen im Wesentlichen durch den sogenannten Midpoint Pricing. Hierbei wird der Ausführungspreis einer Transaktion häufig auf den Mittelwert zwischen dem besten Geld- (Bid) und dem besten Briefkurs (Ask) einer öffentlichen Börse festgelegt. Da Dark Pools auf Liquidität angewiesen sind, orientieren sie sich in vielen Fällen an den Preisen, die an regulierten Märkten herrschen.

Der sogenannte „Reference Price“ basiert somit auf Echtzeitdaten von transparenten Börsenplätzen wie der NYSE oder NASDAQ. Damit bieten Dark Pools zwar keinen eigenen Preisbildungsmechanismus. Sie ermöglichen Tradern jedoch den diskreten Handel zu marktüblichen Bedingungen, ohne die Orderbücher sichtbar zu beeinflussen.

Dieser Mechanismus verhindert, dass große Aufträge sogenannte Market Impact Costs verursachen. Der Preis wird also nicht durch bloße Sichtbarkeit in eine für den Händler ungünstige Richtung verschoben. Trotzdem kann es bei geringer Liquidität innerhalb eines Dark Pools zu Abweichungen oder Verzögerungen kommen. Es gibt keine Garantie, dass ein Gegenpart zur Verfügung steht.

Welche Handelskosten gibt es beim Dark Pool Trading?

Zunächst entfallen beim Dark Pool Trading in der Regel Börsengebühren, da es sich um alternative Handelsplattformen handelt. Dennoch erheben Betreiber von Dark Pools in vielen Fällen eigene Transaktionsgebühren oder Spreads. Während klassische Handelsplätze Gebühren für Transaktionen, Börsengebühren und möglicherweise auch Maklercourtage erheben, arbeiten viele Dark Pools mit einem kostenoptimierten Modell.

Gebühren im Dark Pool Trading sind oft niedriger als die an Börsen üblichen Trading Gebühren, insbesondere bei größeren Handelsvolumen. Dort stehen Effizienz und Diskretion im Vordergrund. Zu beachten sind ebenso indirekte Kosten, zum Beispiel die mögliche schlechtere Ausführung bei mangelnder Liquidität. Zudem verlangen einige Broker oder Plattformen Zugangsgebühren oder Volumen-bedingte Gebührenmodelle.

Im Überblick können Sie beim Handel in Dark Pools mit folgenden Kosten rechnen:

- Transaktionsgebühren oder Spreads

- Indirekte Kosten durch schlechtere Liquidität

- Zugangsgebühren

- Volumen-bedingte Gebührenmodell

Die Gesamtkosten hängen stark von der Größe des Orders, der Ausführungsqualität und den individuellen Vereinbarungen mit dem Broker oder Plattformanbieter ab.

Wer nutzt das Dark Pool Trading?

Dark Pools richten sich in erster Linie an institutionelle Investoren. Dazu zählen:

- Investmentfonds

- Pensionskassen

- Hedgefonds

- Große Banken

Diese Marktteilnehmer handeln in der Regel mit sehr großen Volumina, die bei Ausführung über reguläre Börsen einen erheblichen Einfluss auf den Preis hätten.

Dazu ein Beispiel: Ein Pensionsfonds möchte Aktien im Wert von mehreren Millionen Dollar verkaufen. Würde dieser Auftrag offen ins Orderbuch einer Börse gestellt, könnten andere Marktteilnehmer daraus schließen, dass eine Verkaufswelle bevorsteht.

Das wiederum könnte zu einem Kurssturz führen, noch bevor der Verkauf abgeschlossen ist. Dark Pools ermöglichen hier eine diskrete Ausführung, ohne den Markt im Vorfeld zu alarmieren. Auch High-Frequency Trader (HFTs) nutzen Dark Pools, um Arbitrage-Möglichkeiten zu identifizieren oder um sich auf Preisschwankungen im Mikrosekundenbereich zu spezialisieren.

Warum wird das Dark Pool Trading genutzt?

Der Hauptgrund für die Nutzung des Dark Pools Tradings ist die Vermeidung von Market Impact, also der negativen Preisentwicklung durch sichtbar platzierte Großaufträge. Trader und Institutionen wollen verhindern, dass ihre Handelsabsichten anderen Marktteilnehmern bekannt werden. Dadurch wird keine Preisbewegung ausgelöst, die ihre Position verteuert oder entwertet.

Darüber hinaus bietet Dark Pool Trading häufig eine bessere Preisstabilität bei sehr großen Ordervolumina. Ein strategischer Vorteil ist zudem die Möglichkeit, Orders vollständig oder teilweise im Verborgenen auszuführen. Davon profitieren Trader vor allem in Märkten mit geringer Liquidität oder hoher Volatilität.

Ein weiterer Aspekt ist die potenzielle Kosteneffizienz. Durch geringere Gebühren und effizientere Orderausführung können Dark Pools für bestimmte Handelsstrategien wirtschaftlich vorteilhafter sein als klassische Börsenplätze. Schließlich erlaubt die Nutzung von Dark Pools auch eine höhere Flexibilität bei der Gestaltung von Handelsstrategien. Viele Plattformen bieten zum Beispiel fortschrittliche Algorithmen zur Orderausführung.

Läuft das Forex und CFD Trading über Dark Pools?

Im klassischen Sinne laufen Forex- und CFD-Trading nicht über Dark Pools. Der Devisenhandel (Forex) ist ein dezentraler, außerbörslicher Markt (OTC). Dort erfolgt der Handel über ein Netzwerk von Banken, Brokern und elektronischen Handelsplattformen. Es gibt keine zentrale Börse und auch keine typische Dark Pool-Infrastruktur wie im Aktienhandel.

Allerdings gibt es Schnittstellen. Einige institutionelle Forex-Plattformen integrieren Liquidität aus verschiedenen Quellen. Darunter befinden sich auch sogenannte „non-disclosed liquidity venues“, die funktional einem Dark Pool ähneln. Dabei werden Orders zwar nicht im offenen Orderbuch angezeigt. Die Preisbildung erfolgt jedoch weiterhin im Rahmen des OTC Modells, ohne die klassischen Merkmale eines Dark Pools wie im Aktienhandel.

CFDs wiederum sind derivative Produkte, die direkt zwischen Broker und Trader abgeschlossen werden. Auch hier handelt es sich um außerbörslichen Handel, bei dem der Broker oft als Market Maker fungiert. Der Handel findet bilateral statt, nicht über einen Dark Pool. Kurz gesagt: Forex– und CFD-Trading nutzen in der Regel keine klassischen Dark Pools, obwohl es ähnliche Prinzipien wie Intransparenz und außerbörsliche Ausführung gibt.

Ist Dark Pool Trading ein außerbörslicher Handel?

Dark Pool Trading zählt zum außerbörslichen Handel (OTC). Obwohl viele Dark Pools von regulierten Finanzinstituten betrieben werden und oft mit offiziellen Börsen verbunden sind, unterliegen sie nicht denselben Offenlegungs- und Transparenzvorschriften.

Im Gegensatz zu öffentlichen Börsenplätzen, bei denen Orderbücher und Handelsvolumen transparent sind, bieten Dark Pools eine intransparente Umgebung. Dort werden Orders erst bei Ausführung sichtbar und oft dann nur eingeschränkt. Dennoch gelten Dark Pools nicht als illegale Handelsplätze. Sie unterliegen regulatorischer Aufsicht, zum Beispiel durch die SEC oder die BaFin in Deutschland. Das passiert insbesondere im Rahmen der MiFID II-Regulierung in der EU.

Für welche Strategien eignen sich Dark Pools?

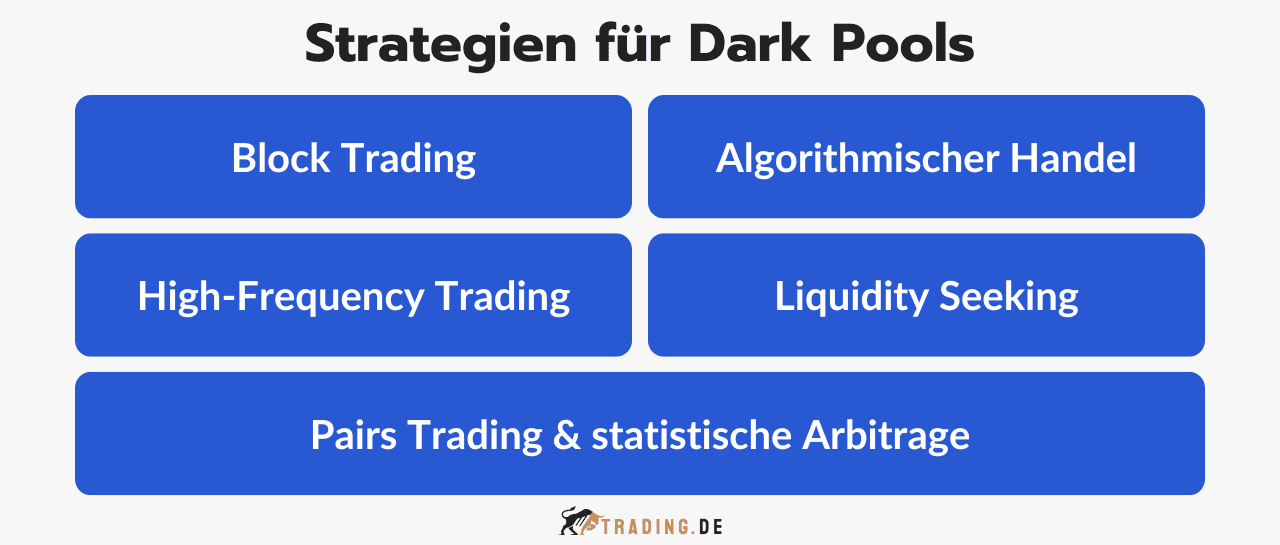

Dark Pools sind für eine Reihe spezieller Handelsstrategien besonders geeignet. Im Vordergrund steht dabei die Reduktion des Markteinflusses bei der Ausführung großer Orders. Zu den wichtigsten Strategien zählen:

- Block Trading: Diese Strategie wird vor allem von institutionellen Investoren genutzt. Sie umfasst den Handel mit sehr großen Volumina (Block Orders), bei denen es entscheidend ist, Preisverzerrungen durch zu große Markttransparenz zu vermeiden.

- Algorithmischer Handel: Viele Dark Pools ermöglichen die Integration von Algorithmen zur Orderaufteilung, zeitlichen Streuung oder Reaktion auf Marktveränderungen. Diese Strategien analysieren Liquidität und nutzen fortschrittliche Ausführungsmodelle, um Orderkosten zu minimieren.

- High-Frequency Trading (HFT): HFTs nutzen Dark Pools, um arbitragefähige Preisunterschiede zwischen verschiedenen Märkten zu identifizieren und auszunutzen. Die geringe Transparenz ermöglicht es Ihnen, schnell zu reagieren, ohne selbst durch sichtbare Orders preisliche Veränderungen zu verursachen.

- Liquidity Seeking: Trader mit dieser Strategie durchsuchen gleichzeitig mehrere Handelsplätze (auch Dark Pools), um versteckte Liquidität zu finden. Ziel ist es, große Aufträge unbemerkt und zu marktgerechten Preisen abzuwickeln.

- Pairs Trading und statistische Arbitrage: Diese Strategien können in Dark Pools umgesetzt werden, wenn die Ausführungsqualität gewährleistet ist. Da sie meist auf kleinere Preisunterschiede (Arbitrage) angewiesen sind, ist eine möglichst neutrale Ausführung ohne Marktverzerrung besonders wichtig.

Was sind die Unterschiede vom Dark Pool Trading zum Börsenhandel?

Ein entscheidender Unterschied liegt im Zugang zur Information. Im Börsenhandel sind Orderbücher einsehbar, was Preisbildung und Liquidität unterstützt. Bei Dark Pools hingegen werden weder Auftragsvolumen noch Preisabsichten im Vorfeld veröffentlicht. Dies kann zu einem verzerrten Bild des wahren Marktinteresses führen. Während Transaktionen an öffentlichen Börsen wie der NYSE offen und für Marktteilnehmer sichtbar sind, finden Dark Pool-Transaktionen im Verborgenen statt.

Auch bei der Preisfindung gibt es Unterschiede. Während Börsen nach dem Prinzip von Angebot und Nachfrage handeln, werden Dark Pool Preise oft anhand von Referenzkursen festgelegt. Das sind zum Beispiel der Mittelwert aus dem besten Geld- und Briefkurs. Ein weiterer Unterschied besteht in der Teilnehmerstruktur. Öffentliche Börsen stehen sowohl institutionellen als auch privaten Anlegern offen. Dark Pools sind meistens institutionellen Investoren und professionellen Tradern vorbehalten.

Unserer folgenden Tabelle entnehmen Sie die wichtigsten Unterschiede zwischen dem Dark Pool Trading und dem Börsenhandel.

| Eigenschaft | Dark Pool Trading | Börsenhandel |

|---|---|---|

| Transparenz | Keine Vorab-Transparenz | Volle Orderbuch-Transparenz |

| Preisbildung | Referenzpreisbariert | Angebot und Nachfrage |

| Zugang | Meistens Institutionelle | Institutionell und privat |

| Markteinfluss | Gering, da Order versteckt | Potenziell hoch durch sichtbare Orders |

| Ausführungsort | Alternative Handelsplattform | Regulierte Börse |

Ist das Dark Pool Trading reguliert?

Dark Pool Trading unterliegt einer Regulierung, insbesondere in den USA und Europa. In den Vereinigten Staaten werden Dark Pools als Alternative Trading Systems (ATS) eingestuft und müssen sich bei der Securities and Exchange Commission (SEC) registrieren. Diese Registrierung verpflichtet Betreiber zur Offenlegung bestimmter Informationen über das ATS. Dazu gehören unter anderem:

- Handelsvolumen

- Systemstruktur

- Richtlinien zur Orderausführung

Die EU reguliert Dark Pools im Rahmen der MiFID II-Richtlinie. Diese legt unter anderem sogenannte Volumen Caps fest. Danach darf nur ein begrenzter Anteil des Handelsvolumens eines Wertpapiers über Dark Pools abgewickelt werden. Typischerweise sind das maximal acht Prozent innerhalb von zwölf Monaten. Zusätzlich müssen Handelsplätze bestimmte Transparenzanforderungen erfüllen, zum Beispiel bei der Nach-Veröffentlichung von Trades. Zu den weiteren Auflagen zählen:

- Best Execution: Dark Pools müssen sicherstellen, dass Orders zum besten verfügbaren Preis ausgeführt werden.

- Systematische Internalisierung: Bestimmte Handelsaktivitäten müssen öffentlich angezeigt werden, wenn sie regelmäßig stattfinden.

- Technische Anforderungen: Es bestehen Anforderungen an Stabilität, Datenspeicherung und Überwachungssysteme.

Diese Regulierung zielt darauf ab, Marktmissbrauch und Intransparenz zu begrenzen.

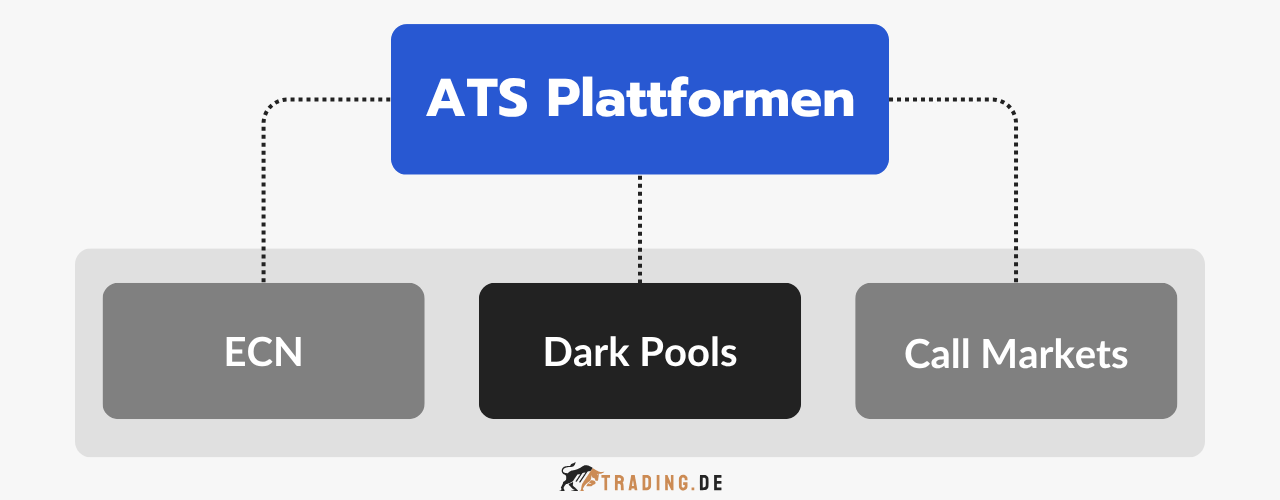

Dark Pool vs. ATS Trading

Dark Pools sind eine spezifische Unterkategorie von ATS (Alternative Trading Systems). ATS beschreibt jede nicht-reguläre Börsenplattform, die den Handel mit Finanzinstrumenten ermöglicht. Ein Dark Pool ist eine besonders intransparente Form davon. ATS können auch Systeme beinhalten, die höhere Transparenzstufen aufweisen. Nicht jeder ATS ist also zwangsläufig ein Dark Pool, aber jeder Dark Pool ist ein ATS. Weitere Beispiele für ATS sind Electronic Communication Networks (ECN) und Call Markets.

Welche Vor- und Nachteile bietet das Dark Pool Trading?

Dark Pool Trading bietet institutionellen Anlegern einige entscheidende Vorteile, bringt aber auch Risiken und Einschränkungen mit sich. Die wichtigsten Vorzüge im Überblick sind:

- Geringere Marktbewegung: Große Orders beeinflussen den Markt nicht sofort, da sie unsichtbar bleiben

- Bessere Ausführungspreise: Durch versteckte Orders kann Slippage reduziert werden

- Diskretion: Institutionelle Investoren können ihre Handelsstrategie verbergen

- Liquidität: Dark Pools bieten zusätzliche Liquidität außerhalb des öffentlichen Marktes

Demgegenüber sollten Trader ebenso folgende Nachteile und Risiken kennen:

- Intransparenz: Fehlende Sichtbarkeit kann zu unfairer Preisbildung führen

- Informationsasymmetrie: Nicht alle Teilnehmer haben den gleichen Zugang zu Marktdaten

- Ausführungsrisiko: Orders können teilweise oder gar nicht ausgeführt werden

- Regulatorische Unsicherheiten: Trotz Regeln gibt es immer wieder Schlupflöcher, die ausgenutzt werden können

Wie erkennt man das Handelsvolumen von Dark Pools?

Das Handelsvolumen von Dark Pools ist nicht in Echtzeit sichtbar, lässt sich aber im Nachhinein analysieren. In den USA bietet die FINRA wöchentliche Berichte über Dark Pool Aktivitäten an. Diese beinhalten Volumina, gehandeltes Wertpapier und den beteiligten Dark Pool. Auch Plattformen wie Bloomberg und Refinitiv stellen aggregierte Daten bereit. Eine Kurzanleitung zum Erkennen des Volumens lautet:

- Besuchen Sie die FINRA Trade Reporting Facility (TRF) Website

- Laden Sie den aktuellen Bericht im Bereich „ATS Transparency Data“ herunter

- Filtern Sie nach Tickersymbol oder Dark Pool

- Vergleichen Sie Volumen mit öffentlichen Börsendaten zur Einschätzung der Marktverteilung

Welche Kritik gibt es am Dark Pool Trading?

Das Dark Pool Trading steht seit Jahren im Fokus kritischer Diskussionen, insbesondere aufgrund seiner Intransparenz und potenzieller Auswirkungen auf die Marktintegrität. Obwohl diese privaten Handelsplattformen institutionellen Anlegern Vorteile wie geringere Marktstörungen bieten, sorgen sie auch für erhebliche Bedenken hinsichtlich Fairness und Transparenz.

Kritikpunkte am Dark Pool sind:

- Mangelnde Transparenz und Informationsasymmetrie

- Preisverzerrungen und Marktfragmentierung

- Risiko von Marktmanipulationen

- Regulatorische Herausforderungen

- Benachteiligung von privaten Tradern (kein Zugang)

Dark Pools operieren außerhalb der öffentlichen Börsen, wodurch Handelsaktivitäten für den Großteil der Marktteilnehmer unsichtbar bleiben. Diese Intransparenz kann zu Informationsasymmetrien führen. Dadurch erlangen bestimmte Akteure wie institutionelle Anleger einen unfairen Vorteil gegenüber anderen Marktteilnehmern. Dies wurde bereits 2009 von der damaligen SEC-Vorsitzenden Mary Schapiro als potenzieller Risikofaktor für den Markt identifiziert.

Durch die Verlagerung großer Handelsvolumina in Dark Pools kann die Preisbildung auf öffentlichen Märkten verzerrt werden. Die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) äußerte 2017 Bedenken, dass diese Fragmentierung die Preisfindung beeinträchtigen und potenzielle Gefahren für das Finanzsystem darstellen könnte.

Die fehlende Transparenz in Dark Pools kann missbraucht werden, um Marktmanipulationen wie “Front Running” oder “Spoofing” durchzuführen. Michael Lewis beschreibt in seinem Buch “Flash Boys” (2014), wie Hochfrequenzhändler diese Praktiken nutzen. Sie verschaffen sich Vorteile, was zu einer unfairen Marktumgebung führt.

Kritik kommt ebenfalls von Branchenbeobachtern und Forschern. Laut der Studie „Dark Pools, Internalization, and Equity Market Quality“ des CFA Institute (2012) könnten Dark Pools die Preisbildung verzerren und das Vertrauen in die Märkte untergraben.

Welche negativen Handelsbedingungen werden durch Dark Pools geschaffen

Zu den negativen Handelsbedingungen bei Dark Pools gehört das Untergraben der Preistransparenz. Ein Teil des Handelsvolumens findet außerhalb regulierter Börsen statt. Dies kann zu einer ineffizienten Preisbildung führen, da wichtige Marktinformationen fehlen. Zudem kommt es zur Segmentierung des Marktes, da nur ausgewählte Teilnehmer Zugang haben.

Das verstärkt die Ungleichheit zwischen professionellen Investoren und dem Rest des Marktes. Weiterhin besteht die Gefahr der „Adverse Selection“. Market Maker in Dark Pools könnten Opfer werden, wenn andere Händler mehr Informationen besitzen. Schließlich führt die mangelnde Transparenz auch zu einem Vertrauensverlust gegenüber dem Finanzsystem, besonders bei Privatanlegern.

Dark Pools vs. DMA – Was ist besser?

Dark Pools und DMA sind zwei völlig unterschiedliche Strategien mit jeweils eigenen Vor- und Nachteilen. Welches besser ist, hängt letztlich vom Handelsziel ab. DMA ermöglicht es Tradern, direkt auf das Orderbuch der Börse zuzugreifen. Das funktioniert oft in Echtzeit und bietet damit höchste Transparenz sowie Kontrolle. Diese Methode eignet sich für aktive Trader, die auf Geschwindigkeit und Sichtbarkeit angewiesen sind.

Dark Pools hingegen bieten Vorteile bei der diskreten Abwicklung großer Orders. Institutionelle Anleger bevorzugen diese Form, um Preisbewegungen zu vermeiden. DMA ist also ideal für kurzfristige Strategien und Transparenz, während Dark Pools für diskrete, volumenstarke Trades geeignet sind.

Kann man selbst als privater Trader Dark Pools nutzen?

Nein, als privater Trader kann man normalerweise nicht direkt auf Dark Pools zugreifen. Dark Pools sind in der Regel für institutionelle Investoren wie große Banken und Fonds gedacht, um große Mengen an Aktien anonym zu handeln, ohne die Marktpreise zu beeinflussen. Privatanleger können daher nicht direkt in Dark Pools handeln.