Ein Fonds ist ein kollektives Anlageinstrument, das von einer Fondsgesellschaft verwaltet wird und es Anlegern ermöglicht, ihr Kapital gemeinsam zu investieren. Dabei wird das eingesammelte Geld in eine Vielzahl von Wertpapieren, wie Aktien, Anleihen, Immobilien oder Rohstoffe, diversifiziert. Der Fondsanteil repräsentiert einen Bruchteil des gesamten Fondsvermögens, wodurch Anleger von einer breiten Streuung der Risiken und Chancen profitieren können.

Key Facts zu Fonds:

- Unternehmen und Regierungen nutzen Fonds, um Geld zur Seite zu legen. Einzelpersonen können Notfallfonds einrichten, um für unerwartete Ausgaben aufzukommen, oder einen Treuhandfonds, um Geld für eine bestimmte Person zurückzulegen.

- Einzelne oder institutionelle Anleger können auch Kapital in verschiedene Arten von Fonds investieren, um Geld zu verdienen. Beispiele dafür sind Investmentfonds, die Geld von vielen Anlegern sammeln und es in ein diversifiziertes Portfolio von Vermögenswerten investieren und Hedgefonds, die das Vermögen von vermögenden Privatpersonen (HNWI) und Institutionen so anlegen, dass sie mehr verdienen (Marktrendite).

- Die Regierungen verwenden Fonds wie z. B. Sondereinnahmenfonds, um bestimmte öffentliche Ausgaben zu finanzieren.

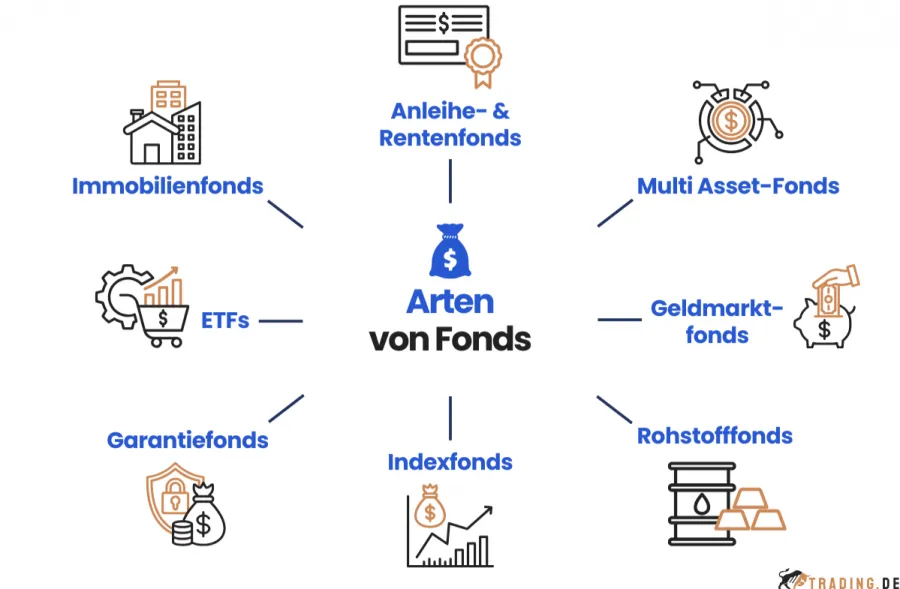

Welche Fondsarten gibt es?

Es existieren verschiedene Arten von Fonds, die auf die unterschiedlichen Investitionsbedürfnisse und Risikoprofile der Anleger abgestimmt sind. Die gängigsten Arten von Fonds sind:

Anleihe- und Rentenfonds

Bei Renten- und Anleihefonds wird in sogenannte festverzinsliche Wertpapiere (z. B. Unternehmens- oder Staatsanleihen) investiert. Der Anleger profitiert von der Wertsteigerung des Fonds und regelmäßigen Zinszahlungen. Allerdings kann diese Art an Fond an Wert verlieren. Zudem darf das Emittentenrisiko nicht vergessen werden.

Multi Asset-Fonds

Bei Multi-Asset- bzw. Mischfonds wird in verschiedene Anlageklassen investiert, wie z. B. Rohstofftitel, Anleihen oder Aktien. Der große Vorteil von Misch- bzw. Multi-Asset-Fonds ist, dass sie äußerst flexibel an die sich veränderte Marktsituation angepasst werden können.

Geldmarktnahe Fonds (Geldmarktfonds)

Bei diesem Fond-Typ wird in relativ sichere Wertpapiere mit kurzer Restlaufzeit investiert, wie z. B. Anleihen oder Bankeinlagen. Das Risiko bei Geldmarktfonds ist äußerst gering. Dementsprechend gering ist auch die Rendite.

Rohstofffonds

Anleger können über Rohstofffonds von der Entwicklung der internationalen Rohstoffmärkte profitieren. Bei einem Rohstofffond wird aber normalerweise nicht in physische Waren investiert, sondern in Finanzinstrumente, wie z. B. CFDs und anderen Terminkontrakte.

Indexfonds

Bei diesem Fondstypen wird ein Börsenindex (Dow Jones, Dax usw.) genau nachgebildet. Damit das gelingt, investiert der Fond in dieselben Wertpapiere wie der Index. Indexfonds werden in der Regel passiv verwaltet. Einen Fondsmanager gibt es nicht. Genau das ist Grund, warum die Gebühren auch deutlich geringer sind als bei aktiv verwalteten Fonds.

Garantiefonds

Bei sogenannten Garantiefonds bekommen Investoren nach der Beendigung der vereinbarten Laufzeit eine gewisse Mindestsumme zurück. Dieser Fondstyp ist sehr kostenaufwendig und weniger flexibel.

ETFs

Bei ETFs (Exchange Traded Funds) bzw. börsengehandelte Fonds handelt es sich um Investmentfonds, die an der Börse ge- und verkauft werden können. Genau wie Indexfonds sind ETFs passiv verwaltete Indexfonds.

Immobilienfonds

Bei offenen Immobilienfonds fließt das Kapital in Gebäude wie Bürogebäude, Wohnimmobilien oder Einkaufszentren. Die Rendite dieser Fonds wird in erster Linie durch Mieteinnahmen und mögliche Wertsteigerungen der Immobilien erzielt.

Vorteile und Risiken von Fonds

Vorteile Fonds

- Diversifikation: Risikostreuung durch Investition in verschiedene Vermögenswerte.

- Professionelles Management: Fachwissen und Erfahrung der Fondsmanager für beste Anlageentscheidungen.

- Liquidität: Anleger können ihre Fondsanteile gewöhnlich jederzeit verkaufen und erhalten schnell liquide Mittel.

Risiken Fonds

- Marktrisiko: Die Wertentwicklung hängt von den Marktbewegungen ab, Verluste sind möglich.

- Managementrisiko: Die Fondsperformance kann durch die Kompetenzen und Entscheidungen der Fondsmanager beeinflusst werden.

- Kosten: Verwaltungsgebühren und Ausgaben können die Rendite beeinträchtigen.

In Fonds investieren – unsere Tipps

Sie wollen in Fonds investieren, dann sollte Sie die Angebote genau prüfen, um den richtigen zu finden. Nachfolgend haben wir für Sie einige Kriterien aufgeschlüsselt, anhand derer Sie die Qualität und die Zuverlässigkeit eines Fonds beurteilen können.

| Kriterium | Beschreibung |

|---|---|

| Wie lange existiert der Fond? | Neue Fonds bieten in der Regel eine bessere Rendite, dafür ist aber auch das Risiko höher. Wer das Risiko Geld zu verlieren minimieren möchte, sollte bereits etablierte Fonds bevorzugen. |

| Wie lange ist der Fondsmanager für den Fond tätig? | Wird der Fond von einem fähigen Fondsmanager betreut, sind gute Rendite garantiert. Wechselt der Fondmanager ständig, dann ist davon auszugehen, dass etwas mit dem Fond in Argen liegt. |

| Wie wird der Fond von unabhängigen Ratingagenturen bewertet? | Anhand der Bewertung unabhängiger Rating-Agenturen, wie z. B. Moodys, Morningstar und Co., lässt sich feststellen, wie es um die Bonität des Fonds und dessen Management bestellt ist. |

| Welche Gebühren und Kosten fallen bei der Investition in den Fond an? | Wie hoch sind die laufenden Kosten? Drohen Verluste, wenn Anteile des Shops verkauft werden? |

Warum in Investmentfonds investieren?

- Schließen sich mehrere Anleger zusammen, steht mehr Investitionskapital zur Verfügung, wodurch auch die Investitionsmöglichkeiten zunehmen.

- Investmentfonds werden von einem Fachmann, dem Fondsmanager, verwaltet. Dieser wird von einem erfahrenen Analystenteam unterstützt.

- In der Regel sind Investmentfonds breiter aufgestellt – Stichwort: Diversifizierung/Risikostreuung.

Indexfonds: ETFs vs. Indexfonds im Vergleich

Bei einem Indexfonds kann in verschiedene Anlageklassen (z. B. Anleihen, Rohstoffe oder Aktien) investiert werden. Dabei wird das Portfolio nicht vom Fondsmanager zusammengestellt, da sich dessen Zusammensetzung am deutschen Leitindex (DAX) orientiert. Das bedeutet, ein Indexfonds hat in etwa dieselbe Rendite wie der Index. Abzüglich der Gebühren natürlich.

Exchange Traded Funds (börsengehandelte Fonds) fallen auch in die Kategorie „Investmentfonds“. Anteile des Fonds oder der komplette Fond kann an der Börse gehandelt werden. In der Regel sind ETFs sogenannte passiv verwaltete Indexfonds.

Trading mit Fonds: So funktioniert es am Besten

Trading mit Fonds bietet die Möglichkeit, breiter in den Markt zu investieren und Risiken durch Diversifikation zu mindern. Doch wie gelingt dir ein erfolgreicher Einstieg? Hier bekommst du die wichtigsten Informationen, um mit Fonds bestmöglich zu handeln.

1. Einmalzahlung oder Sparplan?

Der Einstieg ins Fonds-Trading beginnt mit der Frage, ob du eine Einmalzahlung oder einen Sparplan bevorzugst. Eine Einmalzahlung bietet den Vorteil, direkt mit einer größeren Summe von möglichen Kursgewinnen zu profitieren.

Ein Sparplan dagegen ermöglicht dir, regelmäßig kleinere Beträge zu investieren. Diese beginnen oft schon ab 10 Euro monatlich. Der Vorteil hierbei: Mit einem Sparplan kannst du auch bei kleineren Beträgen langfristig von Marktentwicklungen profitieren und dein Portfolio kontinuierlich aufbauen.

2. Den richtigen Broker auswählen

Für den Fonds-Kauf benötigst du ein Depot bei einem Broker. Online-Broker wie Trade Republic, Scalable Capital oder Flatex bieten kostengünstige Depots und Sparpläne an. Die Depotführung ist bei vielen Direktbanken oft kostenlos, jedoch solltest du beachten, dass für den Handel in der Regel Gebühren wie Orderkosten, Börsengebühren oder Verwaltungskosten anfallen.

- Frei von Provisionen

- Kostenlose Sparpläne

- Große Auswahl an Aktien und ETFs

- Regulierung durch die BaFin

- Sehr schnelle Kontoeröffnung möglich

- Deutsche Regulierung

- Deutschsprachiger Support

- Große Auswahl an Instrumenten

- Trading-Flatrate

- Negativsaldoschutz

- Zinsen auf nicht investiertes Kapital

- Investitionen schon ab 1 Euro

- Kostenloses Demokonto

- Zahlreiche Premium-Partner zum Trading (Optionen, Aktien, Zertifikate & mehr)

- Strenge Regulierung in Deutschland durch BaFin

- Persönlicher Support & Hilfestellungen

- Einfache Kontoeröffnung

Einige Anbieter erheben bei bestimmten Börsenplätzen keine Kosten oder bieten kostenlose Sparpläne an. Prüfe auch die Einlagensicherung des Brokers, um sicher zu gehen, dass dein Geld im Falle einer Insolvenz geschützt ist.

3. Kosten im Blick behalten

Nicht alle Fonds sind gleich. Bevor du einen Fonds kaufst, prüfe die Renditeaussichten und Kosten:

- Depotführungsgebühren: Jahresgebühr für die Verwahrung des Depots.

- Ordergebühren: Kosten für den Kauf und Verkauf von Fondsanteilen.

- Handelsplatzgebühren: Zusätzliche Gebühren für den Börsenhandel.

- Ausgabeaufschlag: Einmalige Gebühr beim Kauf, die je nach Anbieter variiert.

- Verwaltungsgebühren: Kosten für das Fondsmanagement.

Direktbanken und einige Online-Broker bieten oft günstigere Konditionen als klassische Filialbanken. Beispielsweise fallen bei Flatex für ETF- und Fonds-Sparpläne meist keine zusätzlichen Gebühren an, was sie für langfristige Investitionen attraktiv macht.

4. Kauf und Verwaltung von Fondsanteilen

Nach der Wahl des Brokers und Fonds investierst du durch den Kauf von Fondsanteilen. Je nach Marktvolatilität kann der Wert deiner Fondsanteile schwanken. Durch den automatischen Erwerb im Sparplan kannst du bei niedrigen Kursen mehr Anteile erwerben und bei steigenden Kursen von Wertgewinnen profitieren.

Viele Broker bieten Optionen, den Kauf per App oder Web zu steuern, wodurch du deine Investments flexibel verwalten kannst. Vermeide jedoch häufiges Umschichten, da dadurch zusätzliche Transaktionskosten entstehen und potenzielle Steuern nach sich ziehen können.

5. Drei wichtige Tipps für Fondsinvestitionen

Fonds bieten eine gute Balance aus Risiko und Rendite. Dennoch solltest du eine langfristige Perspektive einnehmen und nicht panisch auf Marktschwankungen reagieren. Im Folgenden sind drei wichtige Tipps, um erfolgreich in Fonds zu investieren:

- Investiere nur Geld, auf das du in der nächsten Zeit verzichten kannst. Wenn du dein Kapital zurück brauchst, könnte es zu Verlusten kommen. Das kann schnell passieren, wenn die Aktienkurse sinken oder dein Geld festgelegt ist.

- Lange Anlagedauer hilft, Risiken zu minimieren. Lege dein Geld langfristig an, um Verluste bei Börsencrashs zu reduzieren. Der Markt erholt sich meist schnell. Das gilt auch für Renten- und Immobilienfonds.

- Streue deine Investments breit. Lege nicht alles in einen einzigen Fonds. Fonds dürfen nicht mehr als 10 % des Vermögens in Wertpapiere eines Anbieters investieren. Geht die Fondsgesellschaft pleite, bleibt dein Geld dein Eigentum, denn Fonds gehören zum Sondervermögen.